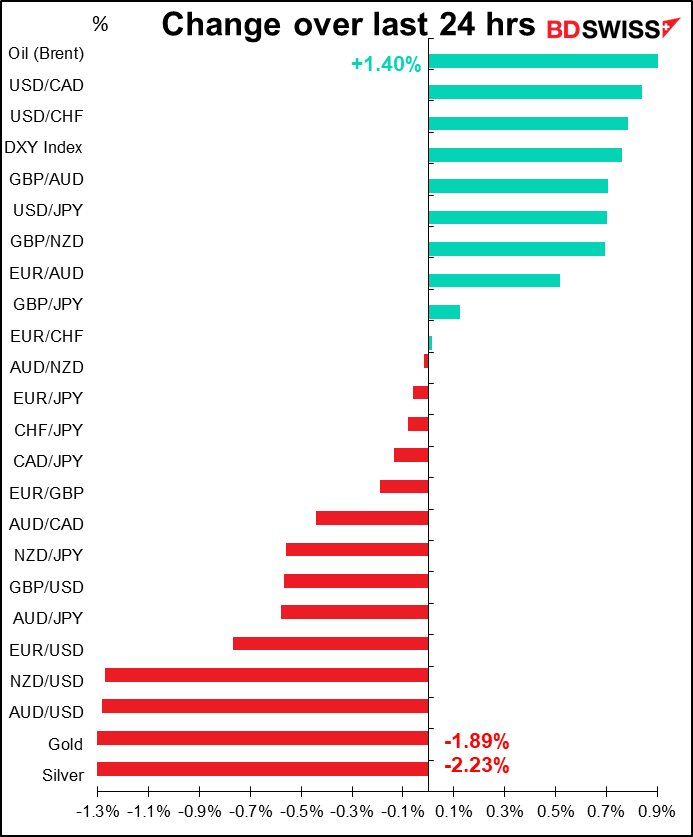

Rates as of 06:00 GMT

Der Markt heute

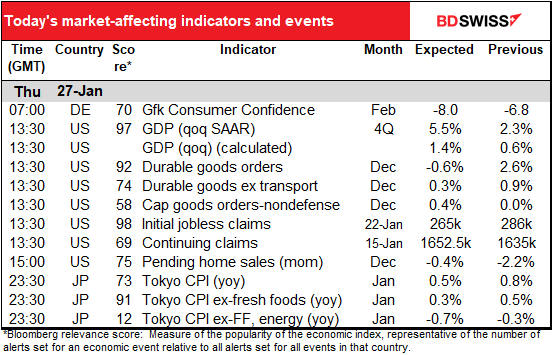

Hinweis: Die obige Tabelle wurde vor der Veröffentlichung mit den neuesten Konsensprognosen aktualisiert. Die Texte und Diagramme wurden jedoch im Voraus erstellt. Daher kann es zu Abweichungen zwischen den Prognosen in der obigen Tabelle und in den Texten und Diagrammen kommen.

Während des europäischen Tages ist im Indikatorland nicht viel los, aber wenn der US-Tag beginnt, gibt es eine riesige Datenflut.

Die wichtigste Zahl ist hier wahrscheinlich das US-BIP für das vierte Quartal. Die Warenhandelsbilanz wies im November ein Rekorddefizit auf und die Einzelhandelsumsätze waren im Dezember schwach. Andererseits sind die Unternehmensinvestitionen stark und die Investitionen in Wohnhäuser (neue Häuser) werden voraussichtlich noch stärker ausfallen.

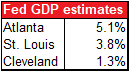

Der Median der Marktschätzungen liegt bei 5,3% und reicht von 4,0% bis 7,1%. Die Schätzungen von drei regionalen Zentralbanken sind im Kasten. Bei den Schätzungen der Fed von Atlanta und St. Louis handelt es sich um typische makroökonomische Modelle, die Hunderte von Variablen enthalten.

Die Schätzung der Fed von Cleveland hingegen wird von der Renditekurve abgeleitet und kann sich daher von anderen Schätzungen unterscheiden – sie zeigt, was die aktuelle Steigung der Renditekurve einpreist. Nichts spricht dafür, dass Anleihehändler das BIP besonders gut vorhersagen können, vor allem, wenn es einen nicht gewinnmaximierenden Käufer (die Fed) gibt, der jeden Tag Anleihen im Wert von mehreren Milliarden Dollar kauft und damit den Preis verzerrt. Tatsächlich scheint mir die Cleveland-Schätzung ein besserer Indikator dafür zu sein, wie falsch die Preise auf dem Anleihemarkt derzeit sind, als für das mögliche Wachstum.

Beachten Sie, dass es sich hierbei um ein annualisiertes Wachstum im Quartalsvergleich handelt, d.h. es wird davon ausgegangen, dass das Wachstum in den folgenden drei Quartalen mit dem gleichen Tempo weitergeht – eine völlig unrealistische Annahme. Ich habe die Schätzungim Quartalsvergleich in die obige Tabelle aufgenommen, um einen Vergleich mit anderen Ländern zu ermöglichen, die eine vernünftige Schätzungim Quartalsvergleich verwenden.

Wie üblich ist das konsensuale Wachstumsniveau am Markt bereits eingepreist. Daher ist es wichtig, darauf zu achten, wie weit die tatsächliche Zahl von den Konsensprognosen abweicht. Meines Erachtens ist das Abwärtsrisiko bei den Zahlen größer als das Aufwärtsrisiko. Das heißt, die Marktreaktion wird wahrscheinlich größer ausfallen, wenn die Zahl die Schätzungen verfehlt, als wenn sie die Schätzungen übertrifft, denn eine schwache Zahl könnte bedeuten, dass die Fed die Straffung nicht so schnell wie erwartet durchführt. Da der Markt jedoch bereits mit fünf oder mehr Zinserhöhungen in diesem Jahr rechnet, ist es schwer vorstellbar, dass die BIP-Zahlen so gut ausfallen, dass die Schätzungen für eine Straffung der Fed erhöht werden.

Es wird erwartet, dass die Aufträge für langlebige Wirtschaftsgüter in den USA gegenüber dem Vormonat zurückgehen werden.

Dies scheint jedoch eine Folge des Anstiegs der Flugzeugbestellungen um 34 % im Vormonat zu sein, der sich natürlich nicht jeden Monat wiederholen lässt. Ohne Berücksichtigung der Transportaufträge wird ein Anstieg um immer noch gesunde 0,3 % im Monat erwartet, was unter dem gleitenden 6-Monatsdurchschnitt von +0,6 % im Monat liegt, aber immer noch positiv ist. Ich vermute jedoch, dass der Investitionskomponente der BIP-Zahlen mehr Aufmerksamkeit geschenkt wird als diesem Datenpunkt.

In der Zwischenzeit sind die unbeständigen Erstanträge auf Arbeitslosenunterstützung letzte Woche um 55.000 gestiegen; diese Woche wird erwartet, dass sie die Hälfte dieses Anstiegs verlieren und um 26.000 sinken werden. Hat irgendjemand wirklich eine Ahnung? Die Beschäftigungssituation ist heutzutage so abnormal, da der Virus die Einstellung und Entlassung von Arbeitskräften beeinflusst und der Klimawandel die saisonalen Muster zerstört. Auf jeden Fall sieht es so aus, als hätten die Erstanträge ihren Höhepunkt überschritten – zumindest im Moment. In jedem Fall bewegte sich die Reihe in den Jahren 2018-19 zwischen 203k und 249k. Solange die Reihe innerhalb dieser Spanne bleibt, würde ich sagen, dass sie normal ist und keine größeren Auswirkungen hat.

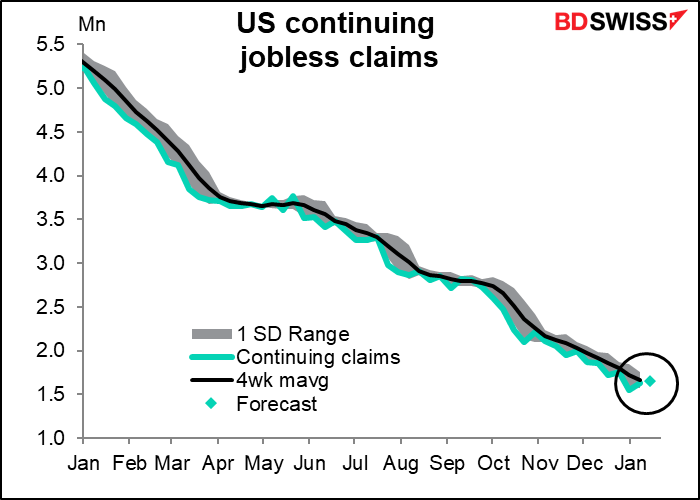

Es wird erwartet, dass die laufenden Anträge leicht steigen werden, aber ich bin mir nicht sicher, ob das jemanden wirklich interessiert.

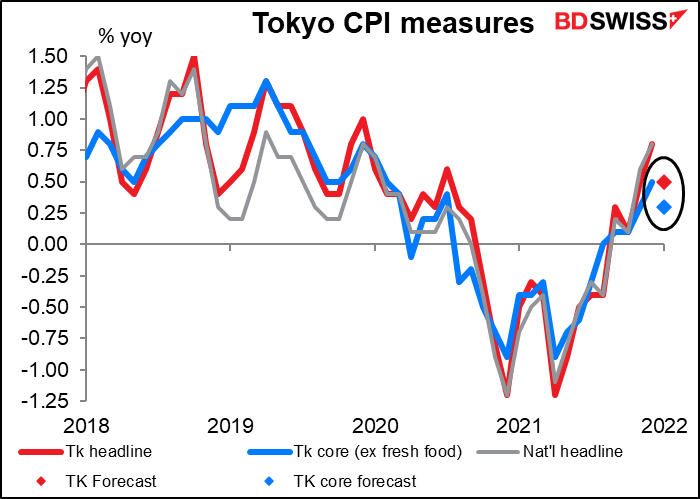

Nach diesem Trubel können wir uns dann eine Weile entspannen, bis der asiatische Tag beginnt und der Verbraucherpreisindex (VPI) für Tokio veröffentlicht wird. In letzter Zeit wurde viel darüber spekuliert (nun ja, ich habe in letzter Zeit viel spekuliert), dass die Inflation in Japan aufgrund höherer Preise für importierte Rohstoffe anziehen könnte. Der nationale japanische Verbraucherpreisindex vom vergangenen Freitag zeigte jedoch kaum Anzeichen dafür – der Gesamtpreisindex stieg nur auf +0,8 % im Jahresvergleich von +0,6 %, während die Kerninflationsrate – ohne frische Lebensmittel und Energie – sogar noch tiefer in die Deflation fiel (-0,7 % im Jahresvergleich gegenüber -0,6 %), was zum Teil auf Regierungsprogramme zurückzuführen ist, die die Preise für Hotels und Mobilfunkgebühren gedrückt haben.

Wie dem auch sei, die veröffentlichten Zahlen beinhalten Hotels und Mobiltelefongebühren. Dementsprechend wird erwartet, dass alle Messgrößen eine niedrigere Inflationsrate als im Vormonat ausweisen, wobei insbesondere die „Kerninflation“ (nicht ausgewiesen) von -0,3 % auf -0,7 % im Jahresvergleich zurückgehen dürfte. Ich denke, wir können den Gedanken an eine baldige Normalisierung der Politik der Bank of Japan legen. Das Bild könnte sich jedoch ändern, sobald der Rückgang der Mobilfunkgebühren aus dem Jahresvergleich herausfällt.