Rates as of 06:00 GMT

السوق اليوم

ملحوظة: يتم تحديث القائمة المذكورة أعلاه قبل النشر متضمنة أحدث التوقعات. ومع ذلك فإنه يتم إعداد النص والرسوم البيانية في وقت سابق قبل ذلك. وبالتالي فإنه قد توجد اختلافات بين التوقعات التي تظهر في القائمة أعلاه وبين ما هو مذكور في النص والرسوم البيانية.

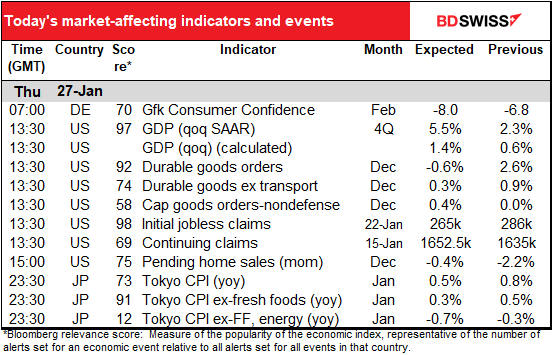

لا يوجد الكثير من المؤشرات الاقتصادية الصادرة خلال جلسة التداول الأوروبية ولكن عندما تبدأ جلسة التداول الأمريكية سيتم الإعلان عن كم كبير من البيانات الاقتصادية.

ولعل أهم هذه البيانات سيكون تقرير الناتج الإجمالي المحلي الأمريكي للربع الرابع. وكان الميزان التجاري للبضائع قد سجل عجزًا قياسيًا في شهر نوفمبر وهبطت مبيعات التجزئة في شهر ديسمبر. ومن ناحية أخرى، فالاستثمار التجاري قوي والاستثمار السكني (المنازل الجديدة) من المتوقع أن يكون أكثر قوة.

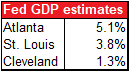

ويبلغ متوسط توقعات السوق 5.3%، حيث تتراوح التوقعات من 4% إلى 7.1%. وستسلط الضوء على تقديرات ثلاثة فروع إقليمية للبنك المركزي الأمريكي. فتقدير البنك المركزي بأتلانتا وسانت لويس يعتمد عادة على نماذج الاقتصاد الكلي التي تتضمن مئات المتغيرات.

وعلى الجانب الآخر فإن تقدير البنك المركزي الأمريكي في كليفلاند مستمد من منحنى العائد، ولذلك فإنه غالبًا ما يكون مختلفًا تمامًا عن الآخرين – فهو يوضح ما هو تسعير الاتحدار الحالي لمنحني العائد. وفي الحقيقة فإنه لا شيء يدل على أن متداولي السندات متميزون جدًا في التنبؤ بالناتج الإجمالي المحلي، ولاسيما عندما يكون المشتري لا يهدف لتحقيق الربح (وهو البنك المركزي الأمريكي) من مشترياته اليومية من السندات التي تصل قيمتها إلى مليارات الدولارات، مما يؤدي إلى تشويه السعر. وفي الحقيقة فإت تقدير كليفلاند يبدو بالنسبة لي تقديرًا أفضل لمدى سوء التسعير في سوق السندات في الوقت الحالي بأكثر من كونه تقديرًا لما يمكن أن يكون عليه نمو الناتج الإجمالي المحلي.

وينبغي أن نتذكر أن هذه هي وتيرة النمو على أساس ربع سنوي المعدلة سنويًا، مما يعني أنها تفترض استمرار النمو بنفس الوتيرة في الأرباع الثلاثة التالية – وهذا افتراض غير واقعي بالمرة. وأنا قد أدرجت التقديرات على أساس ربع سنوي في الجدول أعلاه لمقارنتها مع البلدان الأخرى التي تستخدم تقديرات ربع سنوية منطقية.

وكالعادة، فمستوى توقعات السوق للنمو يكون مسعرًا بالفعل في السوق. وبالتالي فإن الأمر الذي يجب متابعته هو مدى انحراف القراءة الفعلية عن التوقعات. وأعتقد أن المخاطرة الهبوطيه لقراءة التقرير ستكون أكبر من المخاطرة الصعوديه. أي أن ؤد فعل السوق عندما تأتي القراءة الفعلية أقل من التوقعات من المرجح أن يكون أكبر من رد فعلها عندما تأتي القراءة أفضل من التوقعات، ويرجع ذلك إلى أن القراءة الضعيفة يمكن أن تعني أن البنك المركزي الأمريكي قد لا يقوم بتشديد سياسته النقدية بالسرعة المتوقعة. ولكن في ظل أن السوق تتوقع بالفعل أن يقوم البنك المركزي الأمريكي برفع أسعار الفائدة خمس مرات أو أكثر هذا العام فإنه من الصعب أن نتخيل أن تكون قراءة تقرير الناتج الإجمالي المحلي بتلك القوة التي تدفع الناس لزيادة توقعاتهم بتشديد البنك المركزي الأمريكي لسياسته النقدية.

ومن المتوقع أن تسجل طلبيات السلع المعمرة الأمريكية انخفاضًا عن الشهر السابق.

ولكن يبدو أن ذلك يرجع إلى زيادة طلبيات الطائرات بنسبة 34% في الشهر الماضي، وهو أمر لا يتكرر بشكل طبيعي في كل شهر. وباستثناء طلبيات النقل، فمن المتوقع أن تظل طلبيات السلع المعمرة تسجل ارتفاعًا بنسبة 0.3% على أساس شهري، بأقل من المتوسط المتحرك لفترة ستة اشهر والذي يبلغ 0.6% على أساس شهري ولكن هذا الرقم مع ذلك يظل إيجابيًا. ولكنني أظن أن مكون الاستثمار التجاري بتقرير الناتج الإجمالي المحلي سيحظى بقدر أكبر من الاهتمام من تقرير طلبيات السلع المعمرة.

وفي الوقت نفسه، سجلت طلبات إعانة البطالة الأولية المتقلبة ارتفاعًا بمقدار 55 ألف طلب في الأسبوع الماضي؛ ولكنها من المتوقع أن تخسر هذا الأسبوع نصف هذه المكاسب وأن تنخفض بمقدار 26 ألف طلب. فهل لدي أحد فكرة؟ ففي الحقيقة فإن حالة التوظيف تبدو ير طبيعية بالمرة في هذه الأيام، ويرجع السبب في ذلك إلى فيروس كورونا الذي يؤثر على التوظيف ويتسبب في الاستغناء عن الوظائف وتغير المناخ الذي يدمر الأنماط الموسمية. وعلى أي حال، يبدو أن طلبات إعانة البطالة الأولية لم تعد في أفضل حالاتها، على الأقل في الوقت الحالي. ومع ذلك فطلبات إعانة البطالة كانت في عام 2018 وعام 2019 في نطاق من 203 ألف طلب و 249 ألف طلب. وطالما ظلت طلبات إعانة البطالة في هذا النطاق فإنني أرى أن الأمر طبيعي وليست له تأثيرات كبيرة.

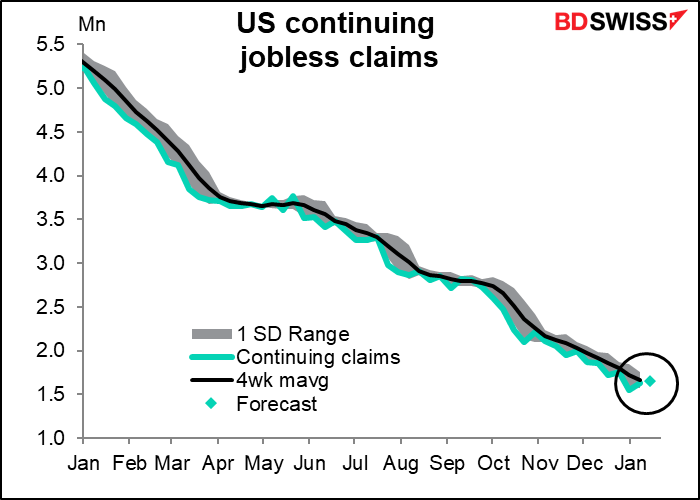

ومن المتوقع أن تسجل طلبات إعانة البطالة المستمرة ارتفاعًا طفيفًا، ولكنني لا أعتقد أن أحدًا سيهتم بهذا الأمر.

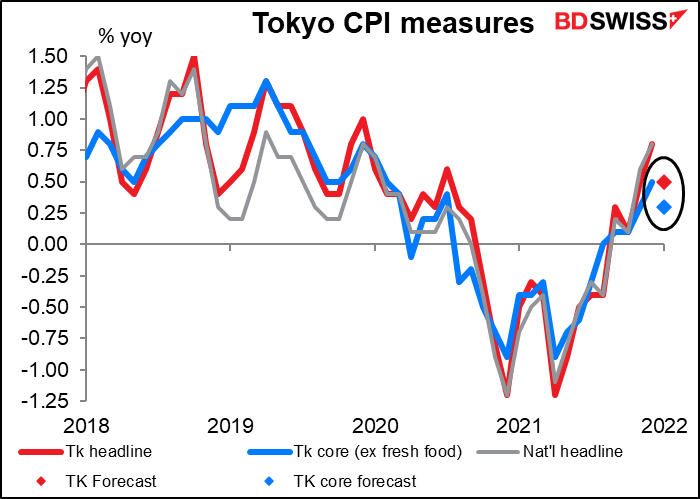

ثم وبعد موجة من النشاط، يمكننا أن نأخذ قسط من الراحة لبعض الوقت إلى حين بدء جلسة التداول الآسيوية والإعلان عن قراءة مؤشر أسعار المستهلكين في طوكيو. وشهدت الآونة الأخيرة الكثير من التكهنات (حسنًا، كنت أتكهن كثيرًا مؤخرًا) عن إمكانية ارتفاع التضخم في اليابان بسبب ارتفاع أسعار المواد الخام المستوردة. ولكن مؤشر أسعار المستهلكين الوطني في اليابان الذي صدر يوم الجمعة الماضية لم يظهر دلائل كبيرة عل ذلك. فمؤشر أسعار المستهلكين الكلي لم يرتفع سوى بنسبة 0.8% على أساس سنوي من 0.6%، في حين أن مؤشر أسعار المستهلكين الأساسي قد غرق أكثر في مرحلة الانكماش (سجل سالب 0.7% على أساس سنوي من سالب 0.6%)، ويرجع ذلك إلى حد ما إلى البرامج الحكومية التي أدت إلى انخفاض أسعار الفنادق ورسوم الهواتف المحمولة.

وعلى أي حال، فالأرقام المنشورة تتضمن أسعار الفنادق ورسوم الهواتف المحمولة. وبناء على ذلك، فمن المتوقع أن يظهر المؤشر انخفاض معدل التضخم عن الشهر السابق، ومن المتوقع تحديدًا أن ينخفض مؤشر أسعار المستهلكين “الأساسي” إلى سالب 0.7% على أساس سنوي من سالب 0.3%. وأعتقد أننا يمكن أن ننحي جانبًا أي أفكار بشأن إمكانية قيام البنك المركزي الياباني بتطبيع أسعار الفائدة في أي وقت قريب. ومع ذلك، فربما تتغير الصورة بعد استبعاد رسوم الهواتف المحمولة من المقارنة على أساس سنوي.