Wir haben viel über die Inflation gesprochen, über die Auswirkungen der Pandemie, über die Auswirkungen des Arbeitskräftemangels, über Gebrauchtwagen und Mikrochips, darüber, ob sie „vorübergehend“ ist oder ob die Preise „von Dauer“ sind, usw. usf. Heute möchte ich über die langfristige Entwicklung der Inflation sprechen. Ich mache mir Sorgen, dass ein Grund, warum die Inflation länger als erwartet höher ausfallen könnte, der Klimawandel sein könnte. Das ist ein großes Problem für die Zentralbanken. Höhere Zinssätze können das Angebot an Lebensmitteln nicht erhöhen, aber die Nachfrage deutlich drosseln.

Diese Grafik des Weltlebensmittelpreisindex der Ernährungs- und Landwirtschaftsorganisation der Vereinten Nationen hat mich beeindruckt. Er ist im Jahresvergleich um 20 % gestiegen. Im Mai letzten Jahres war er um 41 % höher als im Vorjahr. Das ist eine enorme Belastung für die Budgets der Menschen.

Der Index kletterte auf den höchsten Stand seit 2011, als die explodierenden Kosten zu den politischen Unruhen in Ägypten und Libyen beitrugen. Die Preise für Fleisch, Milchprodukte und Getreide stiegen, während der Preis für Öl den höchsten Stand seit Beginn des Index im Jahr 1990 erreichte.

Viele der lebensnotwendigen Güter sind seit Anfang des letzten Jahres teurer geworden. Wir werden anfangen müssen, Kakao (-4,2 %) statt Kaffee (+84 %) zu trinken – aber bitte ohne Milch (+34 %)!

Das Aushängeschild für die verrückten Agrarpreise der letzten Zeit ist kein Lebensmittel, sondern Holz. Die Holzfutures erreichten am 07. Mai letzten Jahres einen Höchststand von 1.686 $ pro 1.000 Fuß Holz. Seitdem sind sie stark gesunken – zuletzt wurden sie bei 980 $ gehandelt -, aber vor 2021 wäre das ein Rekordhoch gewesen.

Hier ist eine kürzere Zeitspanne, damit Sie sehen können, was in jüngster Zeit passiert ist

Dieser Anstieg der Holzpreise steht in keinem direkten Zusammenhang mit dem US-Wohnungsmarkt. Die Zahl der Baubeginne lag im Jahr 2021 bei durchschnittlich 1,6 Mio. pro Monat gegenüber 2,07 Mio. pro Monat im Jahr 2006, als Holz im Durchschnitt 615 $ kostete. Selbst wenn wir den Preis um die Inflation bereinigen (1986 = 100), lag der durchschnittliche Holzpreis 2006 bei 92 und in den letzten 12 Monaten bei 209, also mehr als doppelt so hoch.

Der Grund für die hohen Holzpreise wurde kürzlich in mehreren Artikeln in der amerikanischen Publikumszeitschrift The Atlantic beschrieben. Bitte entschuldigen Sie, wenn ich schamlos von ihnen abkupfere.

Die Geschichte des Holzes ist auch eine Geschichte der Pandemie. Als die Pandemie ausbrach, mussten die Menschen von zu Hause aus arbeiten. Viele beschlossen, dass sie ein neues Arbeitszimmer brauchen. Oder da sie mehr Zeit zu Hause verbrachten, beschlossen sie, ihr Haus zu erweitern, anstatt in den Urlaub zu fahren. Auch wenn die Zahl der Baubeginne nicht stieg, so stieg doch die Nachfrage nach Holz.

Wie das Schaubild zeigt, konnte der Holzmarkt in der Vergangenheit Nachfragesprünge bewältigen, ohne dass die Preise in die Höhe schossen. Wenn der Preis für Holz 500 $ pro 1.000 Fuß Holz erreichte, wurden einfach mehr Bäume gefällt. Jetzt nicht mehr.

„Die Geschichte mit den Holzpreisen ist eine Klimageschichte“, so ein in der Zeitschrift zitierter Holzhändler. Der Anstieg der Nachfrage trifft auf eine Reihe von Katastrophen, die die Industrie daran hindern, das Angebot zu erweitern. Zu diesen Katastrophen gehören:

Ähnlich verhält es sich bei anderen Agrarrohstoffen.

Auch hier handelt es sich zum Teil um eine Pandemiegeschichte. Als die Menschen nicht mehr auswärts essen gingen und mehr zu Hause kochten, entdeckte die Industrie, dass die Lieferketten, die für die Lieferung von Lebensmitteln an Restaurants gedacht sind, nicht einfach umgeleitet werden können, um Lebensmittel in die Supermärkte zu bringen. Einige Erzeuger waren gezwungen, ihre Ernten zu vernichten (Milch, Kartoffeln). Schlachthöfe mussten aufgrund von Arbeitskräftemangel schließen, so dass die Landwirte gezwungen waren, ihre Herden zu keulen und die Fleischpreise zu erhöhen. Ein Mangel an Lkw-Fahrern macht alles noch schlimmer.

Gleichzeitig spielen aber auch klimatische Faktoren eine Rolle.

Weizen und Mais: Der letzte Sommer war der heißeste, der je in den USA gemessen wurde. Die Hitze in Verbindung mit einer rekordverdächtigen Trockenheit hat nicht nur die Ernten geschädigt, sondern auch Schwärme von Heuschrecken hervorgebracht, die die Weizenernte auffraßen. Auch der Mais hat gelitten.

Kaffee: Brasilien litt im vergangenen Jahr unter der schlimmsten Dürre seit 91 Jahren. Die Wasserstände einiger Flüsse fielen so tief, dass der Schiffsverkehr unterbrochen wurde. Dann traf ein überraschender Frost den brasilianischen Kaffeegürtel und schädigte nicht nur die aktuelle Ernte, sondern auch die Knospen, aus denen im nächsten Jahr die Kaffeebohnen wachsen werden. (Wie in Kanada waren die Bäume bereits durch Hitzestress geschwächt.) Die Kaffeefutures sind gegenüber dem Vorjahr um 84 % gestiegen.

Erbsen: Mit der zunehmenden Beliebtheit von „künstlichem Fleisch“ ist auch die Nachfrage nach Erbsen gestiegen. Leider hat die schlimmste Dürre in Kanada seit 1961 die Erbsenernte beeinträchtigt und zu einer Verdoppelung der Preise geführt. Zufälligerweise haben ungewöhnliche Regenfälle in Frankreich auch die Erbsenernte beschädigt.

Die gleiche Geschichte könnte sich bei einer Vielzahl von Lebensmitteln wiederholen.

Es gibt mehrere Probleme mit der Lebensmittelinflation:

- Eine Anhebung der Zinssätze kann das Angebot nicht erhöhen. Sie kann die Preise nur dadurch eindämmen, dass sie die Nachfrage drückt. Die Nachfrage nach Lebensmitteln ist jedoch nicht preiselastisch. Die Menschen müssen etwas essen. Sie können Hühnerfleisch durch Rindfleisch ersetzen, wenn die Rindfleischpreise zu sehr ansteigen, aber bei einem Anstieg der Kartoffelpreise um 245 % seit Anfang 2021 ist es schwer vorstellbar, wie weit die Menschen auf der Preisleiter für Lebensmittel nach unten gehen können. Irgendwann wird der hohe Preis von Lebensmitteln die Nachfrage nach anderen Waren und Dienstleistungen dämpfen.

- Die Nahrungsmittelinflation trifft die Armen am härtesten, da sie in der Regel den größten Teil ihres Einkommens für Nahrungsmittel ausgeben. Daher trifft sie auch die Entwicklungsländer stärker als die Industrieländer. Arme Menschen geben dort möglicherweise 50-60 % ihres Einkommens für Lebensmittel aus. Der Anteil von Lebensmitteln am Warenkorb des US-Verbraucherpreisindex beträgt 13,9 %, in China jedoch 17 %-21 %, in Brasilien 20,7 % und in Mexiko 23,2 %.

Übrigens wirkt sich der Klimawandel auch auf die Preise anderer Waren aus. Mehr als die Hälfte aller Halbleiter der Welt werden in Taiwan hergestellt, wo der weltgrößte Auftragsfertiger von Chips, Taiwan Semiconductor Manufacturing Co Ltd (TSMC), täglich mehr als 150.000 Tonnen Wasser verbraucht (das entspricht etwa 80 normalen Swimmingpools). Normalerweise wird die Insel mit reichlich Wasser versorgt, aber das Gegenstück zu den Überschwemmungen in anderen Teilen der Welt war das Ausbleiben des üblichen Monsunregens in Taiwan. Die daraus resultierende Wasserknappheit war einer der Faktoren, die die Halbleiterproduktion behinderten.

Die kommende Woche: Amerikanischer VPI, Japans PPI, Tag der „kurzfristigen Indikatoren“ in Großbritannien

Die zweite Woche des Monats ist normalerweise ruhig, aber diese Woche scheint ungewöhnlich ruhig zu sein – falls das Sinn ergibt.

Das Hauptaugenmerk wird wie immer auf dem US-Verbraucherpreisindex (VPI) liegen, der am Donnerstag veröffentlicht wird. Theoretisch sollte dieser nicht so wichtig sein wie der Deflator der persönlichen Verbrauchsausgaben (PCE), den die Fed zur Definition der Inflation heranzieht, aber in der Praxis ist dies das, worauf der Markt am meisten achtet.

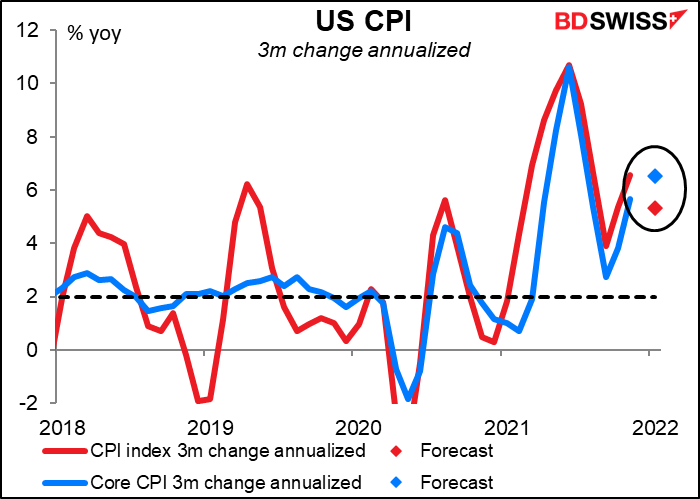

Die Erwartungen sind düster: ein weiterer Anstieg auf 7,3 % im Jahresvergleich. Auch die Kerninflation wird voraussichtlich weiter steigen, und zwar nicht nur bei Energie und Lebensmitteln.

Auch Basiseffekte können wir nicht dafür verantwortlich machen. Betrachtet man die auf das Jahr hochgerechnete Dreimonatsveränderung, um ein Gefühl für die kurzfristigen Inflationstrends zu bekommen, so wird erwartet, dass sich die Gesamtinflation verlangsamt, die Kerninflation jedoch noch höher ausfallen wird. (Warum habe ich dann gerade viele Zeilen über die Lebensmittelinflation geschrieben, die aus der Kerninflationsrate herausgerechnet wird? Schlecht, Marsh.)

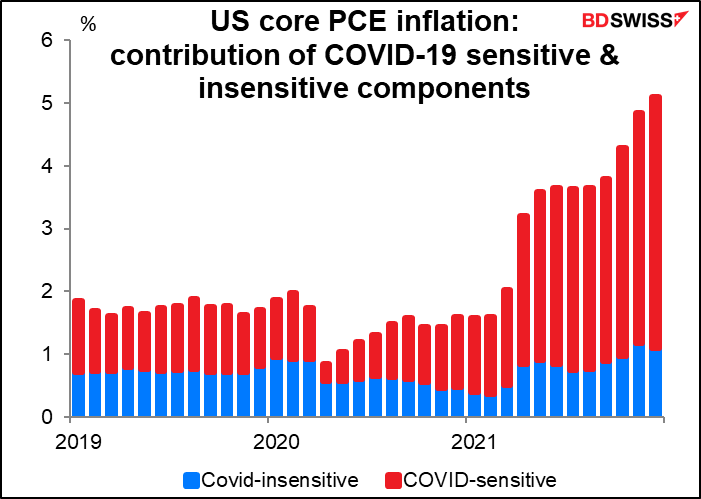

Der größte Teil des Anstiegs entfiel auf Waren mit so genannten „flexiblen“ Preisen, d. h. solchen, die sich regelmäßig ändern (z. B. Benzin und Flugtarife). Aber auch die „feste“ Preise, die sich nicht so häufig ändern, sind gestiegen. Sie sind im Jahresvergleich um 3,7 % gestiegen, was fast das Doppelte des Ziels der Fed ist. Flexible Preise sind auch nach unten hin flexibel, aber starre Preise werden auf einem hohen Niveau verharren.

Es gibt jedoch etwas Hoffnung. Die San Francisco Fed analysiert die Zahlen des PCE-Deflators, um herauszufinden, welche Waren auf die durch die Pandemie verursachten Störungen reagieren und welche nicht (vor allem, indem sie untersucht, welche Preise zu Beginn der Pandemie einbrachen oder in die Höhe schnellten). Dabei zeigt sich, dass die für COVID-19 empfindlichen Waren und Dienstleistungen immer noch den größten Teil des Inflationsanstiegs ausmachen (etwa 4,0 Prozentpunkte gegenüber 1,1 Prozentpunkten für nicht empfindliche Waren und Dienstleistungen). Der Beitrag der COVID-19-unempfindlichen Waren und Dienstleistungen ist jedoch von etwa 0,4 Prozentpunkten zu Beginn des Jahres stark angestiegen. Es hat also den Anschein, dass sich die Inflation von den Bereichen, die unmittelbar von der Pandemie betroffen waren, ausbreitet. Aus diesem Grund müssen die Zentralbanken handeln, um die Inflation und die Inflationserwartungen unter Kontrolle zu bringen.

Zu den weiteren US-Indikatoren, die in der nächsten Woche veröffentlicht werden, gehören die Handelsbilanz am Dienstag und der Index der Verbraucherstimmung der U of M am Freitag.

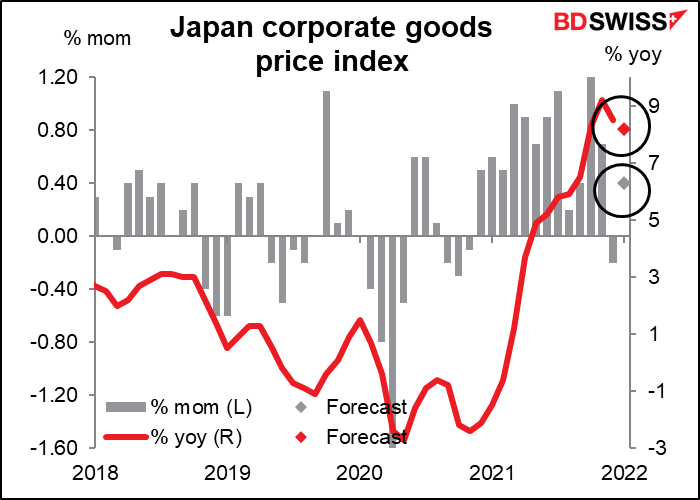

Eine Zentralbank, die sich – noch – nicht um die Eindämmung der Inflation sorgen muss, ist die Bank of Japan (BoJ). Am Donnerstag wird der japanische Index der Unternehmensgüterpreise (CPGI) veröffentlicht, der auch als Erzeugerpreisindex (PPI) bekannt ist. Es wird erwartet, dass er erneut eine ungewöhnlich hohe Steigerungsrate der Erzeugerpreise ausweist, auch wenn der Anstieg geringer ausfällt als in den beiden Vormonaten (zumindest im Jahresvergleich).

Viele Menschen, die nichts Besseres zu tun haben (wie ich) beobachten diesen Indikator genau. Der beispiellose Anstieg der Rohstoffpreise um 77 % im Jahresvergleich im November führte zu einem ungewöhnlich hohen Anstieg der Preise für Vorleistungsgüter um 16,1 % im Jahresvergleich (der höchste seit November 1980).

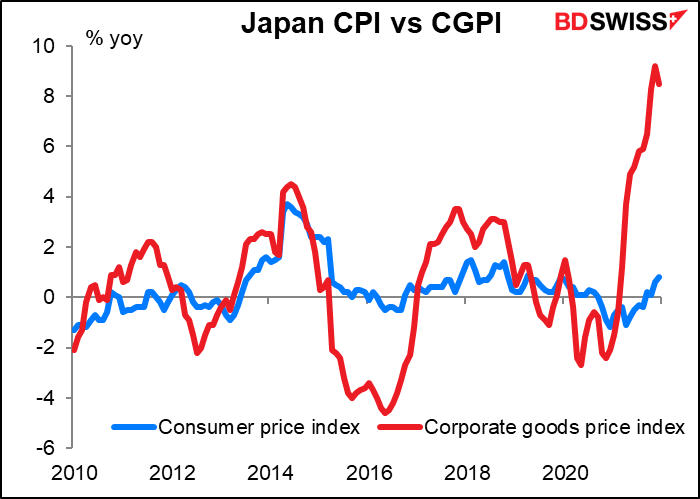

Nun fragen wir uns alle: Wie lange wird es dauern, bis sich der Anstieg des CGPI um 8,5 % im Jahresvergleich auf den Verbraucherpreisindex in Japan (+0,8 % im Jahresvergleich) auswirkt? Das letzte Mal, als die Preise für Vorleistungsgüter in diesem Tempo stiegen, stiegen die Preise für Endprodukte um etwa 7 % pro Jahr, und der Verbraucherpreisindex stieg um 8 % pro Jahr. Oder werden die Unternehmen die höheren Preise einfach in ihren Gewinnspannen absorbieren? Aus diesem Grund ist dieser früher undurchsichtige Indikator in letzter Zeit zu einem heißen Eisen geworden, zumindest für diejenigen unter uns, die mit Tabellenkalkulationen leben und sterben.

Auch Japan veröffentlicht am Dienstag seine Leistungsbilanz.

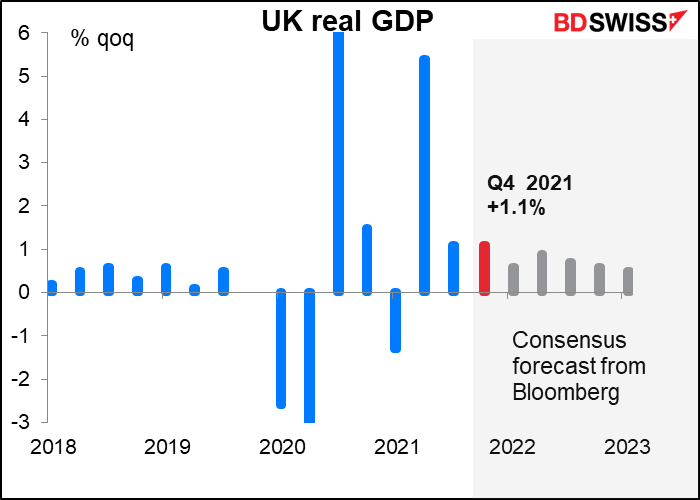

Der wichtigste Tag für Indikatoren in dieser Woche wird der Freitag sein, an dem in Großbritannien der monatliche „Tag der kurzfristigen Indikatoren“ stattfindet, bestehend aus der Industrie- und Fertigungsproduktion, Handelsdaten und dem Star der Show in diesem Monat, dem BIP für das vierte Quartal. Der Markt rechnet mit +1,1 % im Quartalsvergleich, was dem Wert von Q3 entspricht. Laut dem geldpolitischen Bericht der Bank of England vom Februar stieg das BIP in den drei Monaten bis November um 1,1 %, ging aber im Dezember und Januar aufgrund der Pandemie zurück. Ich denke daher, dass 1,1 % ein wenig optimistisch sein könnte.

Auf jeden Fall scheint der Markt mit der Bank darin übereinzustimmen, dass sich die Wirtschaftstätigkeit in den folgenden Quartalen wahrscheinlich verlangsamen wird, „hauptsächlich aufgrund eines langsameren Nachfragewachstums“, wie die Bank es ausdrückt. Ich frage mich, warum das so ist, wenn sie die Zinssätze anheben, während die Inflation voraussichtlich 7,25 % erreichen wird! Nach den Berechnungen der Bank wird das reale Arbeitseinkommen nach Steuern – das vielleicht beste Maß für den Lebensstandard, da es sowohl die steigende Steuerlast als auch die Inflation und die Einkommen berücksichtigt – im Jahr 2022 um 2 % sinken. Dies ist der stärkste Rückgang seit Beginn der Aufzeichnungen im Jahr 1990.

Warum also erhöhen sie die Zinssätze, was das Problem noch verschlimmern wird? „Der Grund ist: Wenn wir nicht handeln, wird es noch schlimmer werden“, sagte Gouverneur Bailey. „Das ist eine harte Botschaft, ich weiß.“