Abbiamo parlato molto di inflazione, impatto della pandemia, impatto della mancanza di lavoratori, macchine usate e microchip, del fatto se si tratta di una situazione “transitoria” o se i prezzi sono su questa traiettoria ecc. ecc. Oggi voglio parlare del trend di lungo termine dell’inflazione. Sono preoccupato che uno dei motivi per cui l’inflazione potrebbe essere superiore al previsto per più a lungo del previsto potrebbe essere il cambiamento climatico. Questo è un grande problema per le banche centrali. I maggiori tassi di interesse non sono utili per aumentare l’offerta di cibo, ma soffocano solo la domanda.

Sono stato colpito da questo grafico dell’indice dei prezzi mondiali degli alimentari dell’Organizzazione delle Nazioni Unite per l’alimentazione e l’agricoltura (FAO). Registra infatti una crescita del 20% anno su anno e lo scorso maggio era a +41% anno su anno. Questo rappresenta un enorme sforzo per il bilancio delle famiglie.

L’indice è cresciuto ai massimi livelli dal 2011, quando tale aumento dei costi ha contribuito alle rivolte politiche in Egitto e in Libia. Il prezzo della carne, dei latticini e dei cereali è aumentato, mentre il prezzo dell’olio ha raggiunto i massimi da che è nato l’indice nel 1990.

Molti dei prodotti essenziali di tutti i giorni sono diventati più cari dall’inizio dello scorso anno. Dovremo iniziare a bere cioccolata, con il cacao a -4.2%, al posto del caffè (+84%), senza però mettere latte (+34%)!

Le conseguenze di questi prezzi folli dell’agricoltura non si vedono solo sugli alimentari, quanto più sul legname. I future del legname hanno raggiunto un massimo di $1686 per 1000 board feet il 7 maggio dell’anno scorso. Da allora il prezzo è calato molto e di recente ha raggiunto $980, ma prima del 2021 tale livello sarebbe stato un massimo record.

Qui riporto un periodo temporale più breve così che si possa apprezzare meglio l’andamento recente.

Questo aumento dei prezzi del legname non è collegato direttamente al mercato immobiliare USA. L’avvio di nuove case si è attestato in media ad un ritmo mensile di 1.6 mln nel 2021, contro i 2.07 mln del 2006 quando il prezzo del legname era, sempre in media, di $615. Anche se rettifichiamo il dato per l’inflazione (1986 = 100), il prezzo del legname era in media di 92 nel 2006 e 209 negli ultimi 12 mesi, quindi più del doppio del prezzo rettificato per l’inflazione.

Il motivo per cui ci troviamo di fronte a tali prezzi elevati del legname è stato descritto di recente in diversi articoli di The Atlantic, una rivista americana di interesse generale. Perdonatemi se mi rifaccio spudoratamente a loro.

La storia del legname è in parte legata alla storia della pandemia. Quando la pandemia è esplosa, la gente ha dovuto iniziare a lavorare da casa. In molti hanno sentito l’esigenza di aggiungere una nuova stanza in cui lavorare, altri hanno deciso di espandere l’abitazione piuttosto che andare in ferie dal momento che trascorrevano più tempo a casa. Quindi anche se il numero di nuove case non è aumentato, la domanda di legname è aumentata.

Come vediamo dal grafico, in passato il mercato del legname è riuscito ad accodare l’aumento della domanda senza un aumento dei prezzi. Quando il legname ha raggiunto $500 per board feet, sono stati semplicemente tagliati più alberi. Ora non più.

“La storia del prezzo del legname è una storia legata al clima”, secondo un trader di legname citato nella rivista. L’aumento della domanda si scontra con una serie di disastri che impediscono al settore di espandere l’offerta. Tra i disastri troviamo:

La storia è simile per altre materie prime agricole.

La pandemia ha fatto il resto. Man mano che la gente ha smesso di andare fuori per mangiare e ha iniziato a cucinare più a casa, il settore si è presto reso conto che la catena di approvvigionamento pensata per fornire i prodotti ai ristoranti non può essere semplicemente ricondotta verso i supermercati. Alcuni produttori sono stati costretti a mandare al macero i prodotti, tra cui latte e patate. I mattatoi sono stati chiusi a causa della mancanza di lavoratori, costringendo gli allevatori ad abbattere le loro mandrie e ad aumentare i prezzi della carne. La mancanza di trasportatori non fa che peggiorare ulteriormente la situazione.

Al contempo, ci sono anche i fattori legati al clima.

Grano e granoturco. La scorsa estata sono state registrate temperature record negli USA. Il caldo unito alla siccità record non solo hanno danneggiato il raccolto, ma hanno fatto nascere sciami di cavallette che divoravano il grano. Anche il granoturco ne ha risentito.

Caffè. Il Brasile ha visto la peggiore siccità degli ultimi 91 anni lo scorso anno. I livelli di acqua erano così bassi nei fiumi che anche le spedizioni ne hanno risentito. Successivamente, un’ondata di gelo anomalo ha colpito la produzione del caffè in Brasile, danneggiando non solo il raccolto ma anche i germogli che diventeranno i chicchi di caffè del prossimo anno (anche qui come in Canada le piante erano già indebolite dalle ondate di caldo). I future del caffè sono aumentati dell’84% dall’anno precedente.

Piselli. Man mano che la “carne finta” diventa sempre più popolare, la domanda di piselli è aumentata. Purtroppo la peggiore siccità in Canada dal 1961 ha pesato sul raccolto di piselli e i prezzi sono così raddoppiati. Al contempo, le piogge maggiori al consueto in Francia hanno danneggiato a loro volto i raccolti di piselli.

Lo stesso trend avviene in tutto il mondo e interessa diversi prodotti della catena alimentare.

Diversi sono i problemi legati all’inflazione dei prodotti alimentari:

- L’aumento dei tassi di interesse non aiuta in alcun modo l’offerta. Al massimo può contenere i prezzi portando ad un calo della domanda. Tuttavia la domanda di prodotti alimentari non è così elastica e legata ai prezzi. La gente deve mangiare qualcosa e può scegliere di sostituire il pollo con il manzo in caso di aumento, ma con i prezzi delle patate che sono aumentati del 245% dall’inizio del 2021, è difficile vedere quanto potranno risparmiare i consumatori anche sostituendo prodotti. Ad un certo punto il prezzo elevato dei prodotti alimentare farà calare la domanda di altri beni e servizi.

- L’inflazione dei prodotti alimentari colpisce maggiormente le persone più povere, in quanto tendono a spendere la maggior parte del proprio reddito in tali prodotti. Questo significa che i paesi in via di sviluppo saranno più colpiti dai paesi industrializzati. Le persone povere potrebbero spendere il 50-60% del proprio reddito in cibo. Il cibo pesa per il 13.9% nel paniere dell’indice dei prezzi al consumo USA, per il 17-21% in Cina, il 20.7% in Brasile e il 23.2% in Messico.

Bisogna tener presente che il cambiamento climatico sta condizionando i prezzi anche di altri beni. Più della metà dei semiconduttori mondiali viene prodotto a Taiwan, dove il più grande produttore di chip al mondo, Taiwan Semiconductor Manufacturing Co Ltd (TSMC), utilizza più di 150.000 tonnellate di acqua al mondo (circa 80 piscine di acqua standard). Normalmente l’isola ha molta acqua, ma l’altra faccia della medaglia delle inondazioni viste in altre parti del mondo è l’assenza delle solite piogge monsoniche a Taiwan. La mancanza di acqua è stato uno dei fattori che ha pesato sulla produzione di semiconduttori.

I dati in arrivo questa settimana: IPC USA, IPP in Giappone e indicatori di breve termine britannici.

La seconda settimana del mese è normalmente sottotono, ma questa settimana sembra essere tutto fuorché normale.

A farla da padrone come sempre sarà l’indice sui prezzi al consumo (IPC) USA di giovedì. In teoria questo indicatore non dovrebbe contare come il deflatore PCE sulle spese di consumo personali, che la Fed utilizza per definire l’inflazione, ma in pratica il mercato presta maggiore attenzione all’IPC.

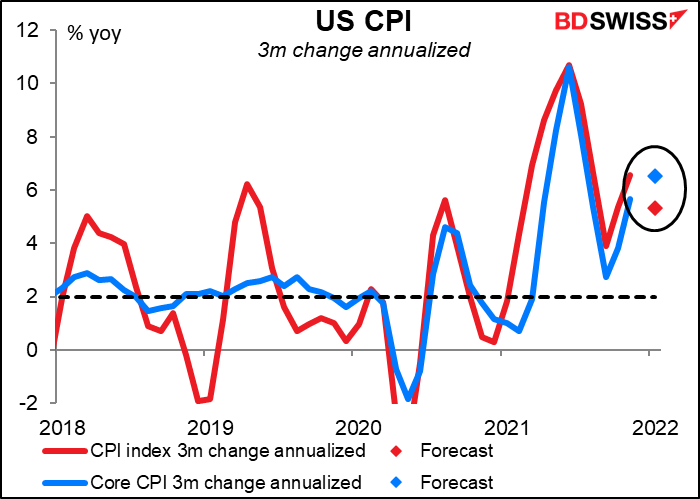

Le prospettive non sono brillanti, in quanto si prevede un ulteriore aumento al 7.3% anno su anno. Tutto non gira attorno all’energia e al cibo, dal momento che anche l’inflazione core dovrebbe aumentare.

Né possiamo dare la colpa agli effetti di base. Se guardiamo la variazione a tre mesi annualizzata per farci un’idea delle tendenze dell’inflazione a breve termine, ci si aspetta che l’inflazione headline rallenti, ma l’inflazione core è destinata a ad aumentare ancor di più (allora perché ho appena passato ore a scrivere dell’inflazione dei prodotti alimentari, che viene esclusa dalla misura core? Pessima scelta, Marsh!).

La maggior parte degli aumenti interessa beni con i cosiddetti prezzi “flessibili”, ovverosia quelli che cambiano regolarmente (come benzina e tariffe aeree). Ma i prezzi non flessibili, noti in inglese come “sticky prices”, ovverosia quelli che non cambiano molto spesso sono aumentati a loro volta. Notiamo infatti un aumento del 3.7% anno su anno, pari a quasi il doppio di quanto auspicato dalla Fed. I prezzi flessibili sono flessibili anche al ribasso, ma i prezzi non flessibili rimarranno fermi a livelli elevati.

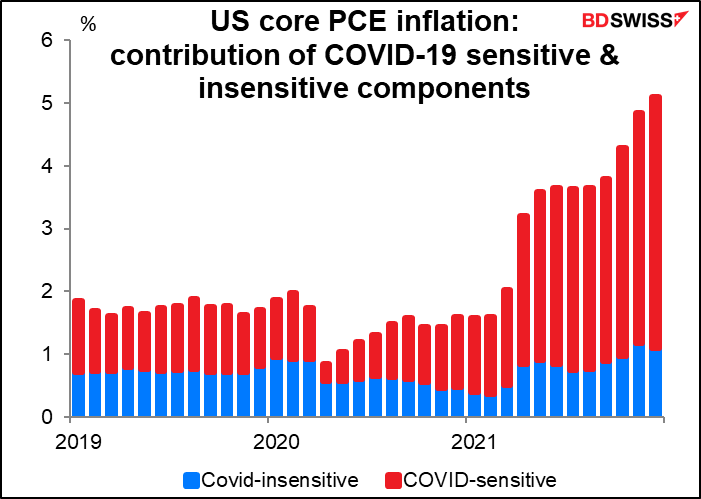

Ci sono speranze però… La Fed di San Francisco valuta i numeri del deflatore PCE per discernere quali beni sono sensibili alle perturbazioni causate dalla pandemia e quali no (soprattutto guardando quali prezzi sono calati o aumentati all’inizio della pandemia). Ciò che è emerso è che i beni e servizi sensibili al COVID stanno ancora contribuendo alla maggior parte dell’aumento dell’inflazione (circa 4.0 punti percentuali contro 1.1 punti percentuali per i beni e servizi non sensibili). Tuttavia, il contributo dei beni e servizi insensibili al COVID è aumentato bruscamente da circa 0.4 punti percentuali all’inizio dell’anno. Questo significa che l’inflazione sembra diffondersi a parti che non hanno risentito direttamente della pandemia. Questo è il motivo per cui le banche centrali devono intervenire per riportare sotto controllo l’inflazione e le aspettative sull’inflazione.

Altri indicatori USA pubblicati in settimana sono la bilancia commerciale di martedì e l’indice sulla fiducia dei consumatori della University of Michigan di venerdì.

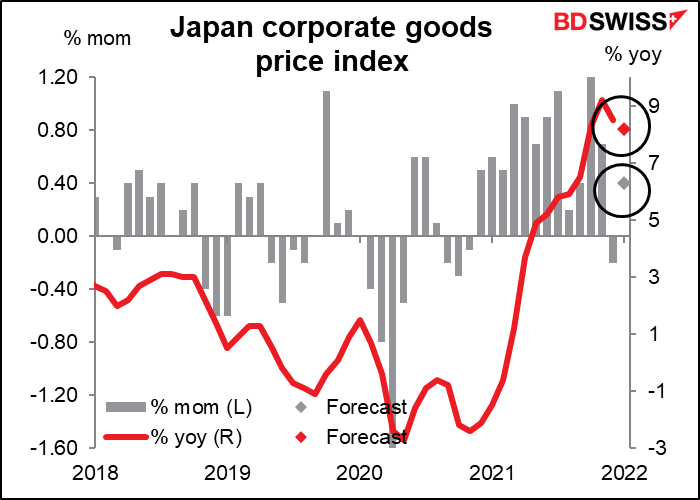

Una banca centrale che non deve ancora preoccuparsi dell’inflazione è la Bank of Japan (BoJ). Giovedì verrà pubblicato l’indice dei prezzi dei beni per le società (CPGI) del Giappone, noto nel resto del mondo come indice dei prezzi alla produzione (IPP). Si prevede che emerga un tasso di crescita insolitamente elevato dei prezzi alla produzione, anche se più contenuto rispetto ai due mesi precedenti (almeno su base annualizzata).

Molte persone che non hanno nulla di meglio da fare, come me, stanno monitorando attentamente questo indicatore. L’aumento senza precedenti del 77% anno su anno dei prezzi delle materie prime di novembre ha portato ad un aumento insolitamente elevato del 16.1% anno su anno dei prezzi delle materie intermedie (il più elevato dal novembre 1980).

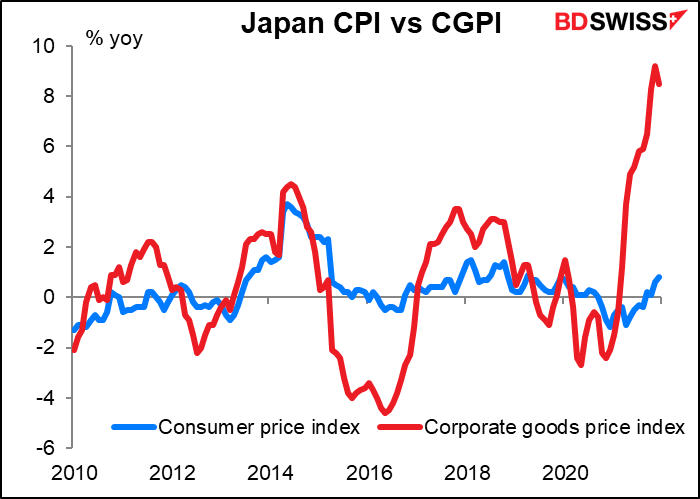

Ora tutti ci chiediamo quanto passerà prima che l’aumento dell’8.5% anno su anno dell’indice CGPI condizionerà l’indice dei prezzi al consumo in Giappone, che attualmente cresce del +0.8% anno su anno. La scorsa volta che i prezzi dei beni intermedi stava crescendo a questo ritmo, i prezzi dei beni finali crescevano di circa il 7% all’anno e l’IPC cresceva dell’8% all’anno. Vi è sempre la possibilità che le società continuino ad assorbire i maggiori prezzi nei loro margini. Questo è il motivo per cui questo indicatore in passato poco osservato è diventato importante, quantomeno per chi come me è interessato a questo foglio di calcolo.

Martedì il Giappone pubblicherà i dati sulle partite correnti.

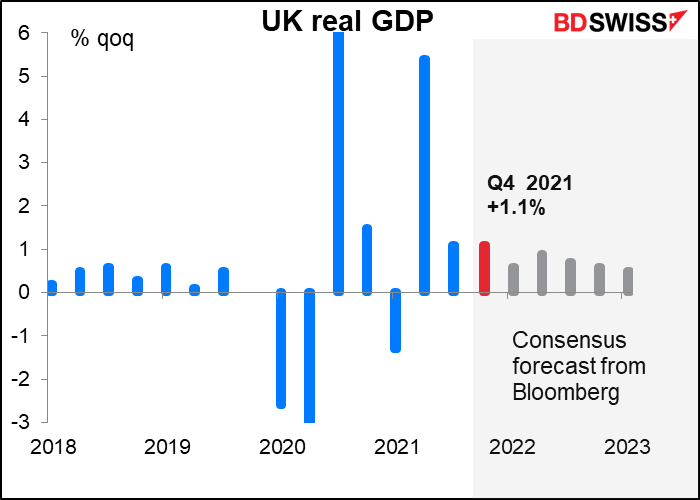

Il giorno più importante per quanto riguarda gli indicatori sarà venerdì, quando il Regno Unito avrà il cosiddetto “giorno degli indicatori di breve termine”, con un pacchetto di dati sulla produzione industriale e manifatturiera, dati commerciali e la star del mese, ovverosia il PIL Q4. Il mercato prevede un aumento del +1.1% q/q, lo stesso del Q3. Secondo il Rapporto di politica monetaria di febbraio della Bank of England, il PIL è cresciuto dell’1.1% nei tre mesi conclusisi a novembre, ma è calato a dicembre e gennaio a causa della pandemia. Ritengo pertanto che 1.1% sia una stima un po’ ottimista.

Ad ogni modo il mercato sembra concordare con la Banca sul fatto che l’attività probabilmente rallenterà nei trimestri successivi, per lo più “a causa di una minore crescita della domanda” come ha indicato la Banca. Mi chiedo perché, se aumentano i tassi di interesse con l’inflazione che dovrebbe toccare il 7.25%. Secondo i calcoli della Banca, il reddito reale da lavoro, al netto delle imposte, forse la migliore misura degli standard di vita dal momento che tiene conto dell’aumento del carico fiscale e dell’inflazione e dei salari, calerà del 2% nel 2022. Questo è il calo più marcato da che si tengono questi dati (1990).

Quindi perché vogliono alzare i tassi, andando così ad alimentare il problema? “Il motivo è: se non agiamo in questa maniera, la situazione peggiorerà ulteriormente”, ha dichiarato il Gov Bailey. “È un messaggio duro. Sono consapevole che è un messaggio duro.”