Nous avons beaucoup parlé de l’inflation, de l’impact de la pandémie, de l’impact des pénuries de main-d’œuvre, des voitures d’occasion et des puces électroniques, qu’elle soit « transitoire » ou non, etc. Aujourd’hui, j’aimerais parler de la tendance à long terme de l’inflation. Je crains que le changement climatique pourrait être l’une des raisons pour lesquelles l’inflation pourrait être plus élevée, et plus longue, que prévu. C’est un gros problème pour les banques centrales. Des taux d’intérêt plus élevés ne peuvent rien faire pour augmenter l’offre alimentaire, juste étouffer la demande.

J’ai été frappé par ce graphique de l’indice mondial des prix alimentaires de l’Organisation des Nations Unies pour l’alimentation et l’agriculture. Il montre une hausse de 20 % en glissement annuel. En mai dernier, la hausse était de 41 % en glissement annuel. Il s’agit là d’une pression phénoménale sur le budget des ménages.

L’indice a atteint son plus haut niveau depuis 2011, lorsque la flambée des coûts a contribué aux soulèvements politiques en Égypte et en Libye. Le prix de la viande, des produits laitiers et des céréales a augmenté, tandis que le prix des huiles a atteint son plus haut niveau depuis le début de l’indice en 1990.

De nombreux biens essentiels à la vie sont devenus plus chers depuis le début de l’année dernière. Nous devrons commencer à boire du cacao (-4,2%) plutôt que du café (+84%) – mais n’y mettez pas de lait (+34%) !

Parmi les prix les plus fous ces derniers temps, qui ne soit pas une denrée alimentaire, le bois d’ouvre est en première ligne. Les contrats à terme sur le bois d’œuvre ont atteint un pic de 1 686 $ par 1 000 pieds-planche le 7 mai de l’année dernière. Les prix ont beaucoup baissé depuis lors – se négociant le plus récemment à 980 $ – mais, avant 2021, cela aurait été le record.

Voici une période plus courte pour que vous puissiez voir ce qui s’est passé récemment.

Cette flambée des prix du bois d’œuvre n’est pas directement liée au marché immobilier américain. Les mises en chantier de logements ont atteint en moyenne un rythme mensuel de 1,6 million en 2021 contre 2,07 millions de rythme mensuel en 2006, lorsque le bois d’œuvre s’élevait en moyenne à 615 $. Même en corrigeant les chiffres avec l’inflation (1986 = 100), le bois d’œuvre était en moyenne de 92 en 2006 et de 209 au cours des 12 derniers mois, soit plus du double du prix corrigé de l’inflation.

La raison de ces prix élevés du bois d’œuvre a été décrite récemment dans plusieurs articles de The Atlantic, un magazine américain généraliste. Je récupère sans honte leurs conclusions.

Une partie de l’histoire du bois d’œuvre est liée à une histoire de la pandémie. Lorsque la pandémie a frappé, les gens ont dû travailler à domicile. Beaucoup ont décidé qu’ils avaient besoin d’ajouter une nouvelle pièce pour travailler. Comme ils passaient plus de temps chez eux, ils ont décidé d’agrandir leur maison plutôt que de prendre des vacances. Donc, même si le nombre de mises en chantier n’a pas augmenté, la demande de bois d’œuvre a augmenté.

Mais comme le montre le graphique, dans le passé, le marché du bois d’œuvre était capable de faire face à des poussées de la demande sans que les prix ne s’envolent. Lorsque le bois d’œuvre a atteint 500 $ par 1 000 pieds-planche, ils n’ont fait qu’abattre plus d’arbres. Pas maintenant.

« L’histoire du prix du bois est une histoire climatique », selon un négociant en bois cité dans le magazine. L’augmentation de la demande s’est heurtée à une série de catastrophes qui empêchent l’industrie d’augmenter son offre. Ces désastres comprennent :

- Infestations de ravageurs. Une épidémie de coléoptères mangeurs d’écorce a été observée dans les forêts du Canada au cours des dernières décennies. Les années précédentes, le froid tuait beaucoup de ces coléoptères pendant l’hiver. Ce n’est plus tant le cas aujourd’hui. Également, les arbres touchés par la sécheresse sont moins capables de survivre aux coléoptères.

- Des feux de forêts consécutifs record En 2017, la Colombie-Britannique – la principale région productrice de bois d’œuvre du Canada – a connu le pire incendie de son histoire. En 2018, il y en a eu un encore plus grave. Moins de pluie, des températures plus chaudes = plus d’incendies. Les dendroctones ont aussi aidé. Lorsque les arbres sont attaqués, ils sécrètent de la poix pour se défendre. La poix brûle facilement.

- Inondations massives D’autre part, il y a eu une inondation massive en novembre dernier – une « rivière atmosphérique » – qui a emporté les voies ferrées en Colombie-Britannique et nui au transport du bois. Les inondations ont également augmenté avec le réchauffement climatique

L’histoire est similaire pour les autres produits agricoles.

Encore une fois, il s’agit en partie d’une histoire de pandémie. Alors que les gens cessaient de sortir pour manger et cuisinaient davantage à la maison, l’industrie a découvert que les chaînes d’approvisionnement conçues pour acheminer la nourriture dans les restaurants ne pouvaient pas facilement être détournées pour acheminer la nourriture vers les supermarchés. Certains producteurs ont été contraints de détruire leurs récoltes (lait, pommes de terre). Les abattoirs ont fermé en raison d’une pénurie de main-d’œuvre, obligeant les agriculteurs à abattre leurs troupeaux et augmentant les prix de la viande. Une pénurie de camionneurs ne fait qu’aggraver la situation.

Dans le même temps, des facteurs climatiques sous-jacents sont également à l’œuvre.

Le Blé et le maïs. L’été dernier a été le plus chaud jamais enregistré aux États-Unis. La chaleur combinée à une sécheresse record a non seulement endommagé les cultures, mais a donné naissance à des essaims de sauterelles, qui ont dévoré les récoltes de blé. Le maïs a également souffert.

Le Café : L’année dernièrele Brésil a souffert de sa pire sécheresse en 91ans. Les niveaux d’eau sont tombés si bas dans certaines rivières que la navigation a été interrompue. Un gel surprise a ensuite frappé la ceinture de café du Brésil, endommageant non seulement la récolte actuelle, mais également les bourgeons qui deviendront les grains de café de l’année prochaine. (Comme au Canada, les arbres étaient déjà affaiblis par le stress thermique.) Le prix des contrats à terme sur le café a augmenté de 84 % par rapport à l’année précédente.

Les Pois :Avec la hausse de popularité de la « fausse viande », la demande de pois a augmenté. Malheureusement, la pire sécheresse au Canada depuis 1961 a frappé la récolte de pois et a fait doubler ses prix. Par coïncidence, des pluies inhabituelles en France ont également endommagé les récoltes de pois.

La même histoire se répète pour une grande variété de denrées alimentaires.

L’inflation alimentaire pose plusieurs problèmes :

- Augmenter les taux d’intérêt ne peut rien faire pour augmenter l’offre. Elle ne peut freiner les prix qu’en réduisant la demande. Cependant, la demande de nourriture n’est pas élastique par rapport au prix. Les gens doivent manger quelque chose. Ils peuvent remplacer le bœuf par du poulet si les prix du bœuf augmentent trop, mais avec des prix des pommes de terre en hausse de 245 % depuis le début de 2021, il est difficile de voir jusqu’où les gens peuvent descendre dans l’échelle des prix alimentaires. À un moment donné, le prix élevé des aliments freinera la demande d’autres biens et services.

- L’inflation alimentaire frappe le plus durement les pauvres, car ils ont tendance à consacrer la plus grande partie de leurs revenus à l’alimentation. Elle frappe donc plus durement les pays en développement que les pays industrialisés. Les pauvres dépensent 50 à 60 % de leurs revenus pour se nourrir. L’alimentation représente 13,9 % du panier de l’indice des prix à la consommation des États-Unis, mais 17 % à 21 % en Chine, 20,7 % au Brésil et 23,2 % au Mexique.

Par ailleurs, le changement climatique affecte également les prix d’autres biens. Plus de la moitié des semi-conducteurs du monde sont fabriqués à Taïwan, où le plus grand fabricant de puces sous contrat au monde, Taiwan Semiconductor Manufacturing Co Ltd (TSMC), utilise plus de 150 000 tonnes d’eau par jour (environ 80 piscines standard). Habituellement, l’île reçoit beaucoup d’eau, mais la contrepartie des inondations anormales ailleurs dans le monde a été l’absence des pluies de mousson habituelles à Taiwan. La pénurie d’eau qui en a résulté a été l’un des facteurs qui ont entravé la production de semi-conducteurs.

La semaine à venir : IPC américain, IPP japonais, journée de « l’indicateur à court terme » au Royaume-Uni

La deuxième semaine du mois est généralement calme, mais cette semaine semble inhabituellement calme malgré tout.

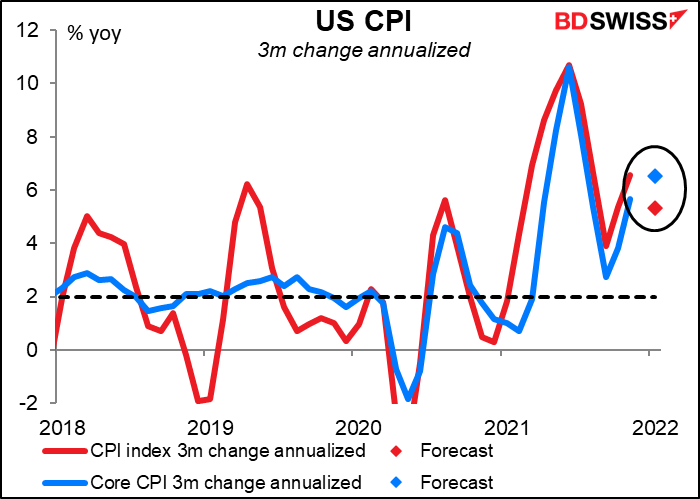

Comme toujours, l’accent sera mis sur l’indice des prix à la consommation (IPC) américain publié jeudi. En théorie, cela ne devrait pas avoir autant d’importance que le déflateur des dépenses de consommation personnelles (PCE), qui est l’indice utilisé par la Fed pour définir l’inflation. En pratique, il s’agit de l’indice auquel le marché accorde le plus d’attention.

On s’attend à ce qu’il soit peu encourageant : une nouvelle hausse à 7,3 % en glissement annuel. Tout n’est pas non plus lié à l’énergie et à l’alimentation, car l’inflation sous-jacente devrait encore augmenter également.

Les effets de base ne sont pas non plus à blâmer. Si nous examinons la variation sur trois mois annualisée pour avoir une idée des tendances de l’inflation à court terme, l’inflation globale devrait ralentir, mais l’inflation sous-jacente devrait encore augmenter. (Alors, Pourquoi ai-je donc passé des heures à écrire sur l’inflation alimentaire, qui est exclue de la mesure de base ? Mauvais choix, Marshall…)

L’essentiel de l’augmentation concerne les biens à prix dits « flexibles », c’est-à-dire ceux qui changent régulièrement (comme le prix de l’essence et des transports aériens). Cependant, ces prix qui évoluent normalement peu, ont également augmenté. Ils sont en hausse de 3,7 % en glissement annuel, soit presque le double de l’objectif de la Fed. Les prix flexibles sont également flexibles à la baisse, mais les prix fixes resteront bloqués à des niveaux élevés.

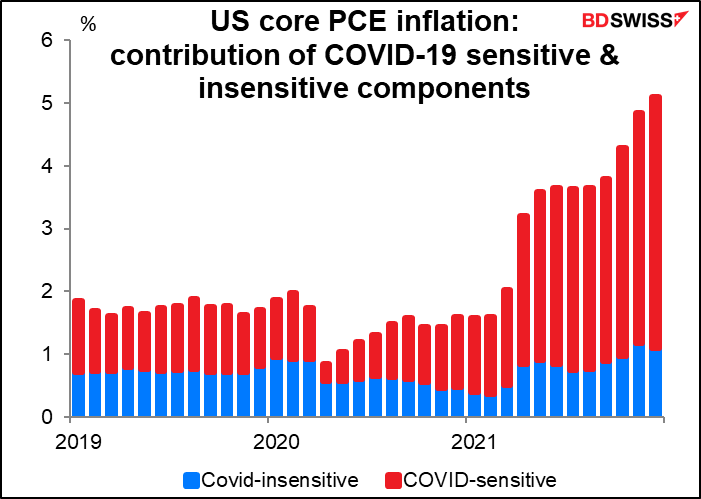

Il y a cependant un peu d’espoir. La Fed de San Francisco examine les chiffres du déflateur PCE pour discerner quels biens sont sensibles aux perturbations causées par la pandémie et lesquels ne le sont pas (principalement en examinant quels prix se sont effondrés ou ont grimpé en flèche au début de la pandémie). Ils constatent que les biens et services sensibles à la COVID-19 contribuent toujours à l’essentiel de l’augmentation de l’inflation (environ 4,0 points de pourcentage contre 1,1 point de pourcentage pour les biens et services insensibles). Cependant, la contribution des biens et services insensibles à la COVID-19 a fortement augmenté, d’environ 0,4 point de pourcentage au début de l’année. Il semble donc que l’inflation se propage depuis les secteurs immédiatement touchés par la pandémie. C’est pourquoi les banques centrales doivent agir pour maîtriser l’inflation et les anticipations d’inflation.

D’autres indicateurs américains publiés la semaine prochaine comprennent la balance commerciale mardi et l’indice de confiance des consommateurs de l’Université du Michigan vendredi.

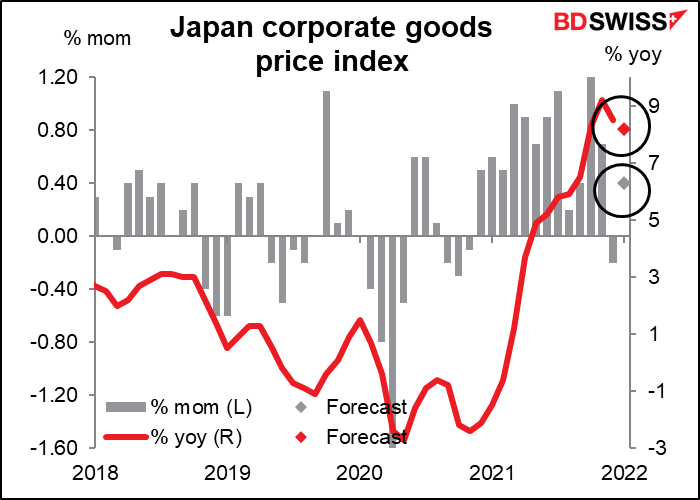

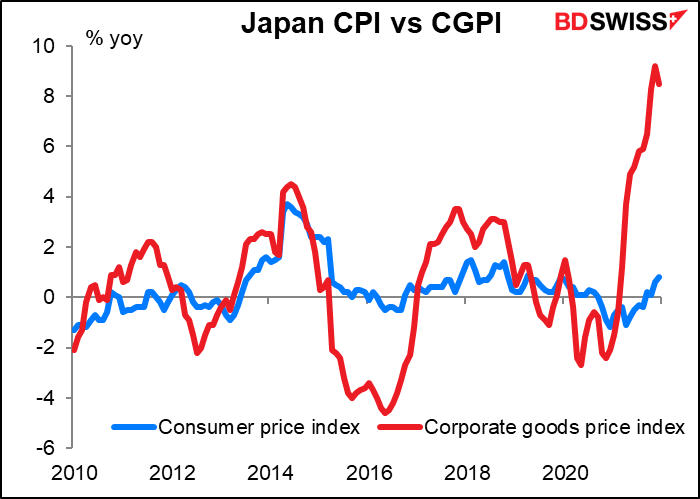

La Banque du Japon (BdJ) n’a de son côté pas à se soucier de faire baisser l’inflation – pour l’instant. Jeudi, l’indice des prix des biens des sociétés japonaises (CPGI) sera publié, appelé ailleurs indice des prix à la production (PPI). On s’attend une fois de plus à ce qu’il affiche un taux de hausse inhabituellement élevé des prix à la production, quoique moins élevé qu’au cours des deux mois précédents (au moins sur une base annuelle).

De nombreuses personnes n’ayant rien de mieux à faire, comme moi, suivent de près cet indicateur. La hausse sans précédent de 77 % en glissement annuel des prix des matières premières en novembre a entraîné une hausse inhabituellement élevée de 16,1 % en glissement annuel des prix des biens intermédiaires (la plus élevée depuis novembre 1980).

Nous nous demandons tous à présent : combien de temps avant que l’augmentation de 8,5 % en glissement annuel de l’ICPC global ne commence à se répercuter sur l’indice des prix à la consommation de +0,8 % en glissement annuel au Japon ? La dernière fois que les prix des biens intermédiaires ont augmenté à ce rythme, les prix des biens finaux ont augmenté d’environ 7 % par an et l’IPC a augmenté de 8 % par an. Les entreprises continueront-elles sinon simplement à absorber les prix plus élevés dans leurs marges ? C’est pourquoi cet indicateur auparavant obscur est récemment devenu un indicateur très observé, du moins pour ceux d’entre nous qui vivent et meurent en fonction des feuilles de calcul.

Le Japon a également publié mardi sa balance courante.

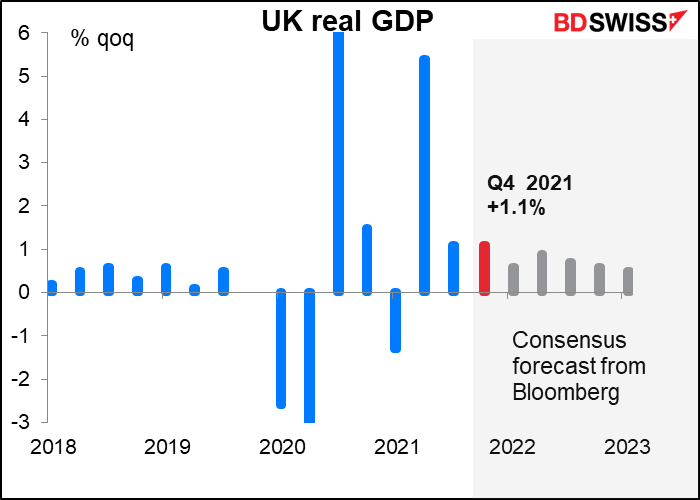

Le Vendredi sera le jour le plus important pour les indicateurs de la semaine, lorsque la Grande-Bretagne profitera du « jour des indicateurs à court terme » mensuel, composé des données de la production industrielle, manufacturière et commerciale, et, au centre de toutes les attentions ce mois-ci, le PIB du quatrième trimestre. Le marché attend +1,1% en glissement trimestriel, comme au T3. Selon le rapport sur la politique monétaire de février de la Banque d’Angleterre, le PIB a augmenté de 1,1 % au cours des trois mois précédant novembre, mais a chuté en décembre et janvier en raison de la pandémie. Je pense donc que 1,1 % pourrait être un peu optimiste.

En tout état de cause, le marché semble être d’accord avec la Banque sur le fait que l’activité devrait ralentir au cours des prochains trimestres, « tirée principalement par une croissance plus lente de la demande », comme l’a dit la Banque. On se demande bien pourquoi, la banque augmentant ses taux d’intérêt alors que l’inflation devrait atteindre 7,25 % ! Selon les calculs de la Banque, le revenu réel du travail après impôt – peut-être la meilleure mesure du niveau de vie, puisqu’il tient compte de la hausse de la pression fiscale ainsi que de l’inflation et des revenus – diminuera de 2 % en 2022. Il s’agit de la plus forte baisse depuis le début de ces calculs en 1990.

Alors, pourquoi augmente-t-elle ses taux d’intérêt, ce qui ne peut qu’aggraver le problème ? « La raison est la suivante : si nous ne prenons pas cette mesure, ce sera encore pire », a déclaré le gouverneur Bailey. « C’est un message dur. Je sais que c’est un message difficile. »