บางครั้งตลาดขับเคลื่อนด้วยเศรษฐกิจ บางครั้งขับเคลื่อนด้วยปัจจัยด้านเทคนิค แต่ตอนนี้ตลาดกำลังถูกขับเคลื่อนด้วยการเมือง และผมไม่มีข้อมูลเจาะลึกพิเศษเกี่ยวกับการเมือง คุณตาคุณยายของผมของผมมาจากยูเครน (เมืองโอเดสซา) แต่นอกเหนือจากนั้นผมไม่มีความเกี่ยวข้องกับประเทศนี้เลย และไม่มีข้อมูลเพิ่มเติมเกี่ยวกับสิ่งที่เกิดขึ้นที่นั่นมากไปกว่าที่คุณทราบอยู่แล้ว มุมมองของผมเกี่ยวกับเรื่องนี้ไม่คุ้มกับค่ากระดาษที่ใช้พิมพ์

แต่ผมก็พอจะคาดเดาปฏิกิริยาของตลาดต่อเหตุการณ์ที่นั่นได้ นี่ไม่ใช่การตัดสินใจที่ยากที่สุดที่ผมเคยทำ โดยทั่วไป การสู้รบ = ลดแรงเสี่ยง = JPY และ CHF ขึ้น, น้ำมันขึ้น, AUD และ NZD ลง, หุ้นลง ไม่มีการสู้รบ = เพิ่มแรงเสี่ยง = หุ้นขึ้น, AUD ขึ้น, JPY และ CHF ลง, น้ำมันลง (ชั่วคราว)

ภายในวันศุกร์นี้ ผมคิดว่าตลาดน่าจะเริ่มได้รับผลของความเหนื่อยอ่อนจาก “เด็กเลี้ยงแกะ” เราได้ยินคำเตือนมากมายเกี่ยวกับการโจมตีที่ใกล้จะเกิดขึ้นและการปฏิเสธมากมาย ซึ่งดูเหมือนว่าผลกระทบต่อราคาสินทรัพย์จากข่าวที่เกี่ยวข้องกับยูเครนเริ่มที่จะลดทอนลง..

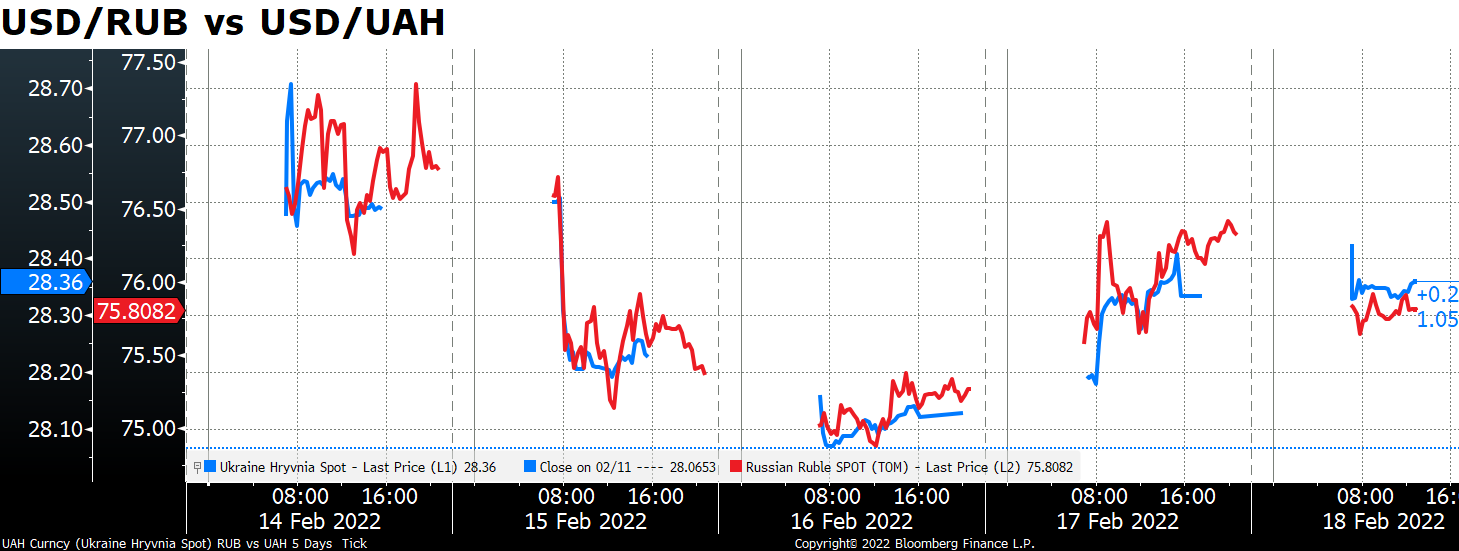

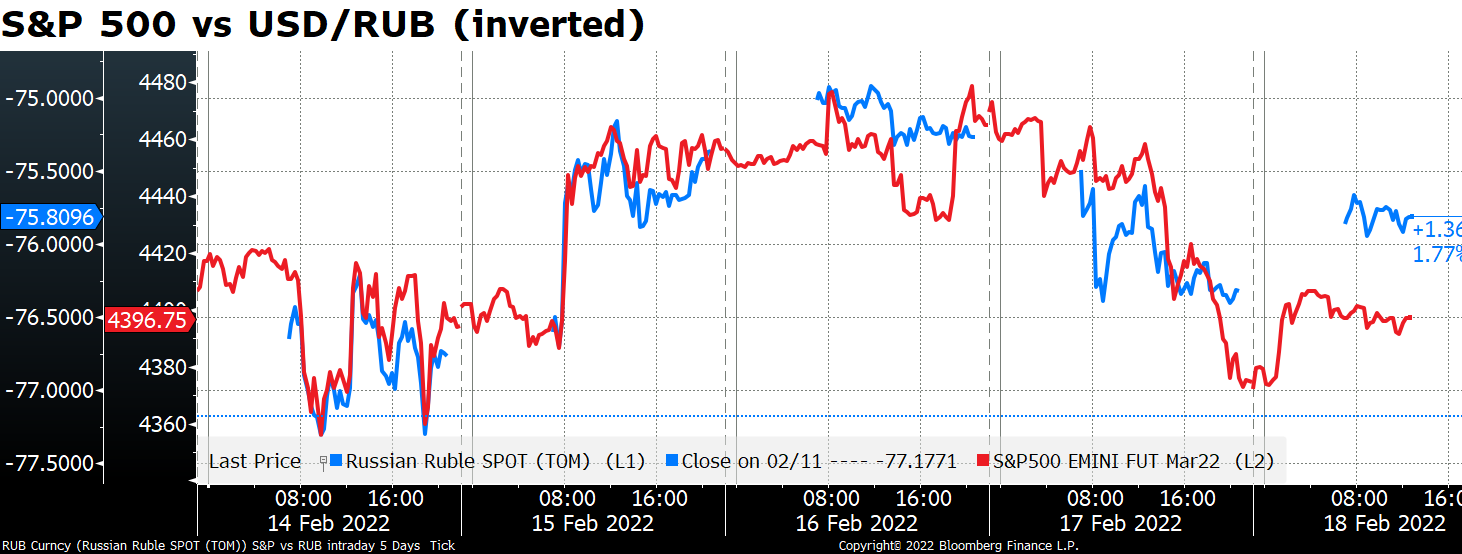

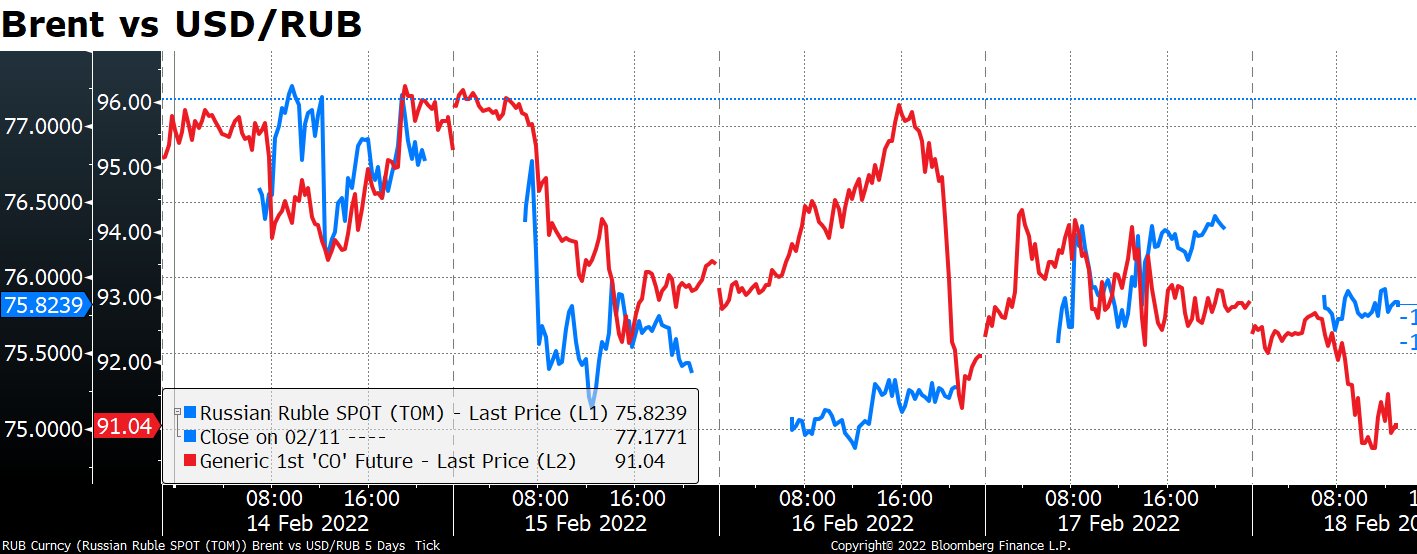

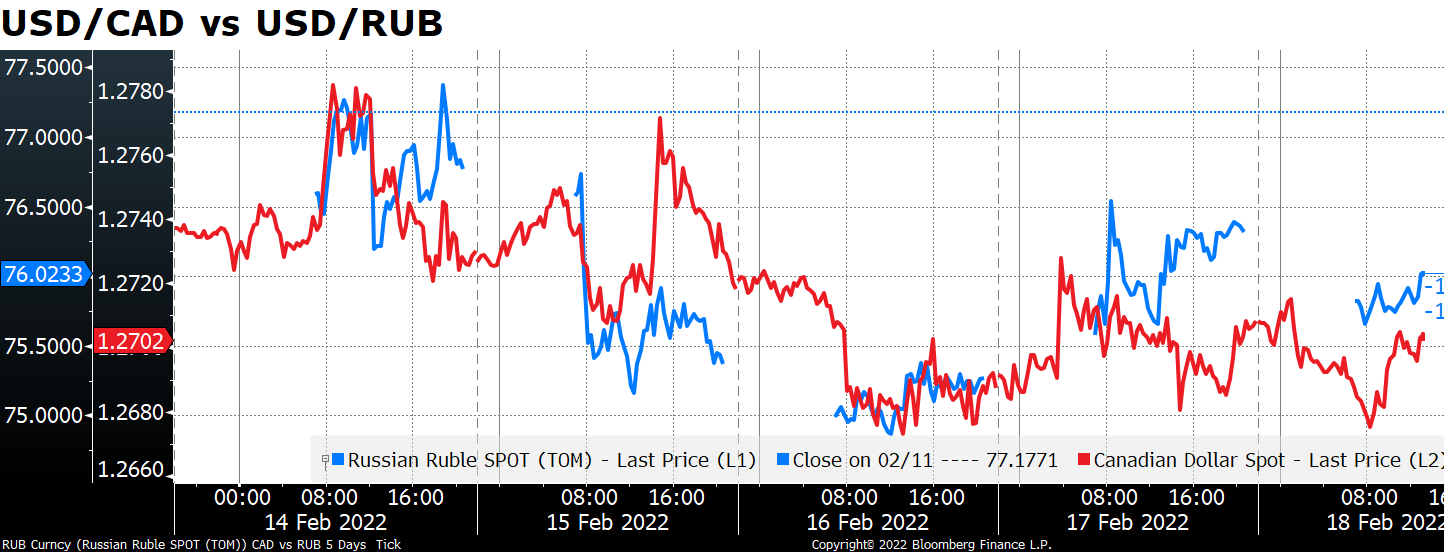

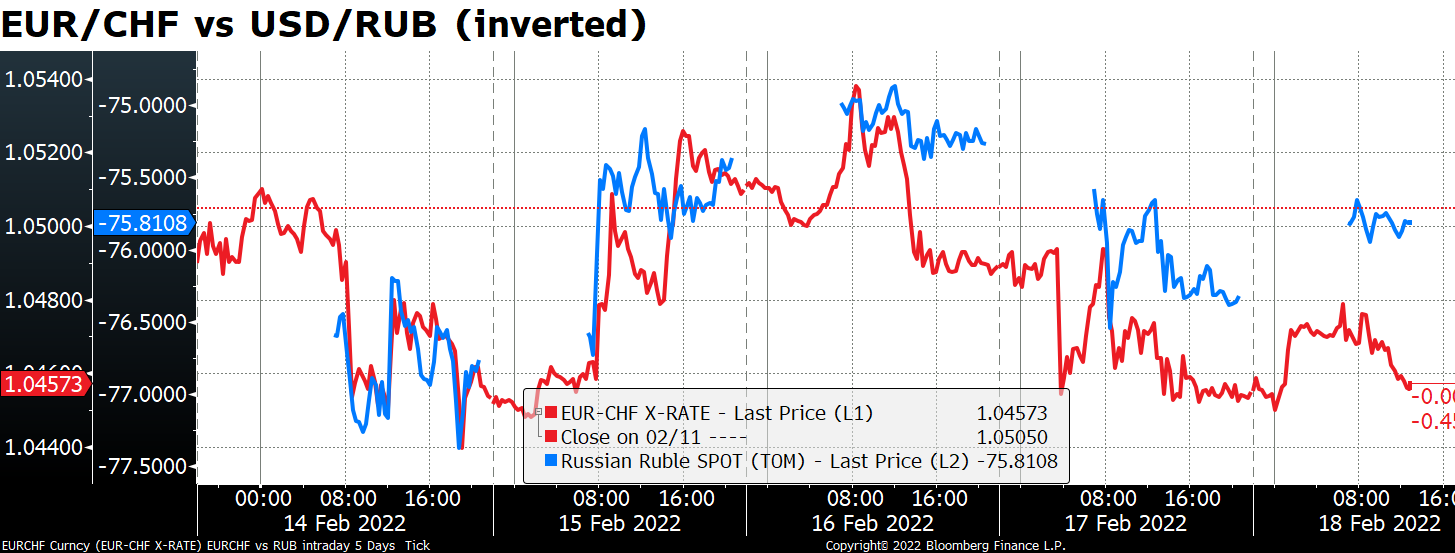

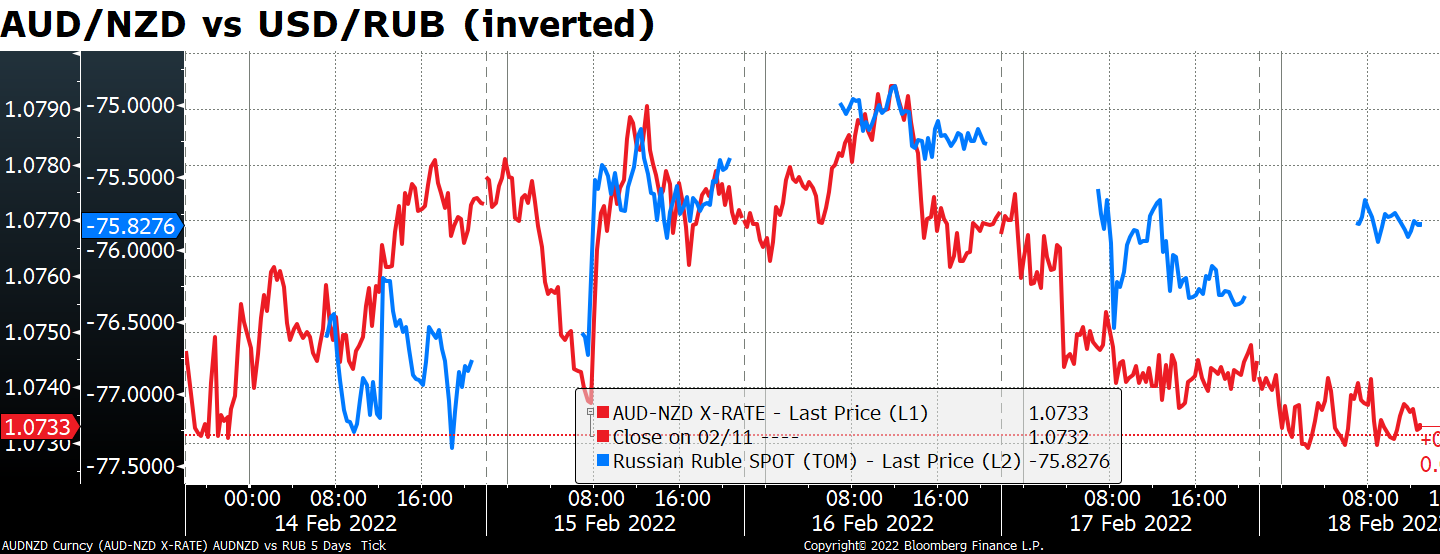

เราสามารถใช้มูลค่าของรูเบิลรัสเซีย (USD/RUB) เป็นดั่งโพลสำรวจแบบสำเร็จรูปในด้านมุมมองของตลาดเกี่ยวกับโอกาสในการสู้รบนี้ ในทางทฤษฎี เราควรใช้ฮริฟเนียยูเครน (USD/UAH) แต่สภาพคล่องใน UAH นั้นแย่ยิ่งกว่าใน RUB และช่วงเวลาทำการซื้อขายก็สั้นกว่า รวมถึงดูเหมือนว่าจะไม่แตกต่างกันมากในผลลัพธ์สุดท้าย

ค่าเงินรูเบิลเป็นตัวกำหนดความเชื่อมั่นในความเสี่ยง ดังที่คุณเห็นได้จากความสัมพันธ์ที่ใกล้ชิดระหว่างการเคลื่อนไหวกับ S&P 500

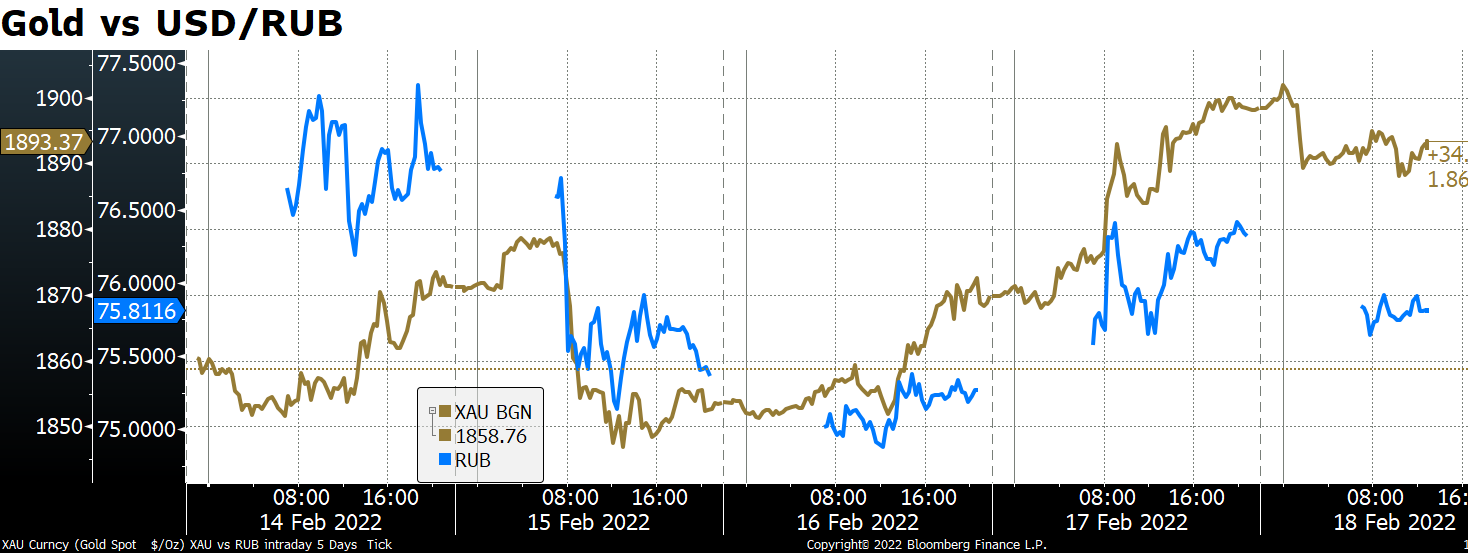

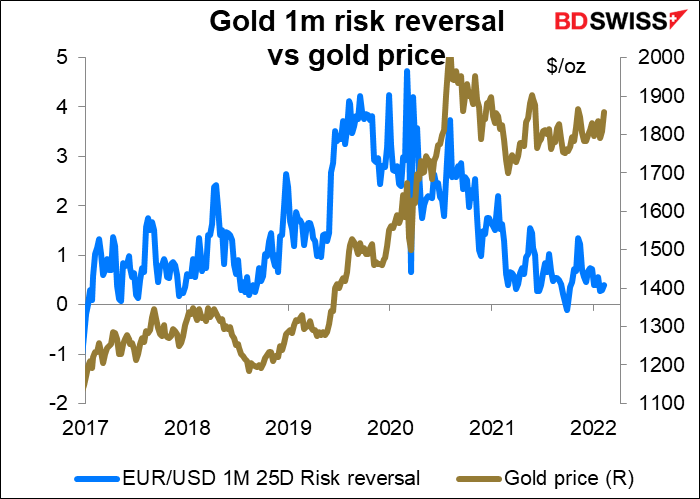

คุณอาจสงสัยว่า จะมีสงคราม? แล้วมันดียังไง? สิ่งนั้นคือ: ทองคำ! หากคุณอยากรู้ถึงสิ่งที่นายปูตินน่าจะทำ ผมขอแนะนำตลาดทองคำ ทองคำคอยติดตาม USD/RUB มาตลอด

ราคาทองคำพุ่งสูงขึ้นในช่วงสองสามวันที่ผ่านมา พร้อมด้วยการกลับตัวของความเสี่ยงในทองคำ ซึ่งแสดงให้เห็นว่ามีการโอนเอียงไปทาง Call Options ในทองคำ (ซึ่งเป็นเรื่องปกติ)

การกลับตัวของความเสี่ยงหรือ Risk Reversal (RR) คือผลต่างของความผันผวนแฝงระหว่าง Call และ Put Options ในสถานภาพ Out-of-the-money ที่มีข้อมูลจำเพาะคล้ายกัน มาตรวัดนี้บอกเราว่าตลาดยินดีที่จะจ่ายเพิ่มในฝั่ง Call หรือ Put ข้อมูลดังกล่าวมีประโยชน์ในการประเมินว่าตลาดคิดว่าคู่นี้มีแนวโน้มที่จะปรับขึ้น (ซึ่งในกรณีนี้ Call จะมีราคาสูงขึ้น) หรือปรับลง (ในกรณีนี้ Put จะมีมูลค่าสูงขึ้น) มากกว่ากัน

จากมุมมองในอดีต การกลับตัวของความเสี่ยงยังมีโอกาสค่อนข้างต่ำ ดูเหมือนผู้คนจะไม่คิดว่ามีความเป็นไปได้ที่จะพุ่งขึ้นอย่างรวดเร็ว

สงครามยังมีผลดีต่อน้ำมัน เนื่องจากเป็นสินค้าส่งออกหลักของรัสเซีย

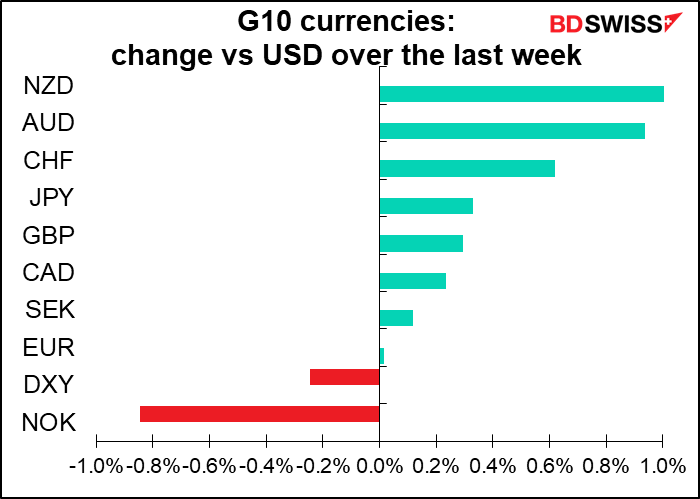

แต่นั่นไม่ได้หมายความว่าจะดีสำหรับสกุลเงินที่เชื่อมโยงกับน้ำมัน เช่น CAD ในทางตรงกันข้าม USD/CAD มีแนวโน้มที่จะเคลื่อนไหวควบคู่ไปกับ USD/RUB เนื่องจากความเชื่อมั่นใน “ลดแรงเสี่ยง” ดูเหมือนจะมีอิทธิพลเหนือผลกระทบของราคาน้ำมัน NOK ที่เชื่อมโยงกับน้ำมันเป็นสกุลเงินที่มีผลงานแย่ที่สุดในสัปดาห์นี้

ในตลาดสกุลเงิน ความกลัวสงครามได้กดให้ EUR/CHF ต่ำลงและทำให้ AUD สะบักสะบอม แต่ผมต้องบอกว่าสำหรับ EUR/CHF มันยากที่จะแยกความกลัวในการสู้รบออกจากความกลัวที่จะไม่มีการกระชับ

AUD เป็นสกุลเงิน “เพิ่มแรงเสี่ยง” ที่โดดเด่นและ JPY เป็นสกุลเงินที่ “ปลอดภัย” อันดับ 1 เป็นผลให้ AUD/JPY ตาม USD/RUB ไปติดๆ (แต่แบบกลับด้าน)

เช่นเดียวกับ AUD/NZD ผมคิดว่าเมื่อผู้คนต้องการขาย AUD จะมีสกุลเงินไหนดีไปกว่าการขายเทียบกับ NZD? นี่คือเหตุผลที่ NZD เป็นหนึ่งในสกุลเงินที่มีผลงานดีที่สุดในช่วงนี้

ด้วยความสัตย์จริง นี่อาจดูสมเหตุสมผลจากภายนอก แต่จริงๆ แล้วไม่ใช่เลย ผมว่าสิ่งที่ตรงกันข้ามควรเกิดขึ้น รัสเซียไม่ได้เป็นเพียงผู้ส่งออกน้ำมันและก๊าซรายใหญ่เท่านั้น แต่ยังส่งออกแร่ธาตุจำนวนมาก รวมถึงเหล็กจำนวนมาก (ส่วนใหญ่เป็นแบบแปรรูปแล้ว ไม่ใช่แร่เหล็ก) หากประเทศอื่นๆ ตัดสินใจลงโทษรัสเซียด้วยการคว่ำบาตร นี่จะทำให้ราคาสินค้าโภคภัณฑ์ที่ออสเตรเลียส่งออกสูงกว่าราคาสินค้าที่นิวซีแลนด์ส่งออกไปมาก (เท่าที่ผมรู้ รัสเซียกับนิวซีแลนด์แข่งขันกันในตลาดไม้แปรรูปเท่านั้น) จากมุมมองดังกล่าว สำหรับผมแล้วดูเหมือนว่าการสู้รบในยูเครนอาจเป็นประโยชน์ต่อ AUD ตราบเท่าที่ไม่กระทบต่อตลาดการเคหะของจีน ซึ่งเป็นแหล่งแร่เหล็กที่สำคัญของออสเตรเลีย (รัสเซียดูเหมือนจะไม่ใช่ตลาดส่งออกที่สำคัญสำหรับทั้งสองประเทศ)

อย่างไรก็ตาม ตลาดดูจะไม่เฉลียวใจนัก เทรดเดอร์ต้องตัดสินใจในเสี้ยววินาทีที่จะซื้อหรือขายและแทบไม่มีโอกาสที่จะได้เจาะลึกรายละเอียดต่างๆ เกี่ยวกับสถานการณ์ ผมจำเหตุการณ์ที่เกิดขึ้นในปี 1984 ได้ที่เงินปอนด์เป็นสกุลเงินของประเทศที่ผลิตน้ำมันและเคลื่อนไหวตามราคาน้ำมัน คนงานเหมืองในสหราชอาณาจักรได้หยุดงานประท้วง บังคับให้รัฐบาลสหราชอาณาจักรต้องใช้น้ำมันเตาแทนถ่านหินเพื่อผลิตกระแสไฟฟ้า ผลที่ตามมาคือเม็กซิโก ซึ่งผลิตน้ำมันดิบคุณภาพต่ำที่ใช้ในการผลิตน้ำมันเตา ได้ขึ้นราคาขาย และเงินปอนด์ก็แข็งค่าขึ้นจากข่าวนี้ แม้ว่าแท้จริงแล้วจะส่งผลลบต่อสหราชอาณาจักรก็ตาม นอกจากน้ำมันดิบเบรนท์คุณภาพดีเยี่ยมของอังกฤษจะไม่ได้รับผลกระทบแล้ว แต่ในทางตรงกันข้าม เหตุผลทั้งหมดที่ทำให้เม็กซิโกขึ้นราคาน้ำมันก็คืออังกฤษต้องนำเข้าน้ำมันมากขึ้น ซึ่งจะเป็นผลลบต่อดุลการชำระเงินของประเทศ ดังนั้นจึงควรทำให้ค่าเงินปอนด์ติดลบ

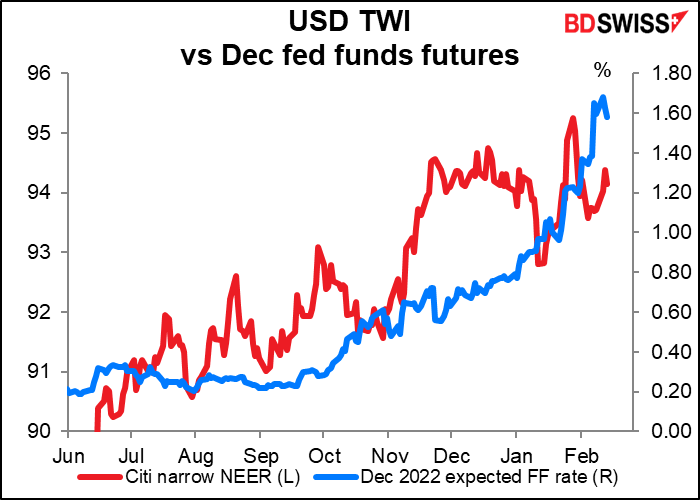

ในขณะเดียวกัน ย้อนกลับมาที่อเมริกา การถกเถียงครั้งใหญ่ในตลาดคือจะมีการปรับขึ้น 25 จุดหรือ 50 จุดในเดือนมีนาคม แนวคิดในการปรับขึ้น 50 จุดเริ่มมีแรงฉุดรั้งในช่วงต้นเดือนกุมภาพันธ์ เมื่อตัวเลขการจ้างงานนอกภาคการเกษตรในเดือนมกราคมที่พุ่งสูงขึ้นออกมา จากนั้นเมื่อสัปดาห์ที่แล้วที่ดัชนีราคาผู้บริโภคของสหรัฐแตะ 7.5% yoy ตลาดก็มีความเชื่อมั่น ตอนนี้ถูกมองว่าเป็นการเดิมพันเกือบจะ 50-50 รายงานการประชุมประจำเดือนมกราคมในสัปดาห์นี้ของ Federal Open Market Committee (FOMC) ไม่ได้ชี้แจงถึงเรื่องนี้มากนัก

โดยส่วนใหญ่ แต่ก็ไม่ทั้งหมด ที่ค่าเงินดอลลาร์ได้ติดสอยห้อยตามไปด้วยในขบวนนี้

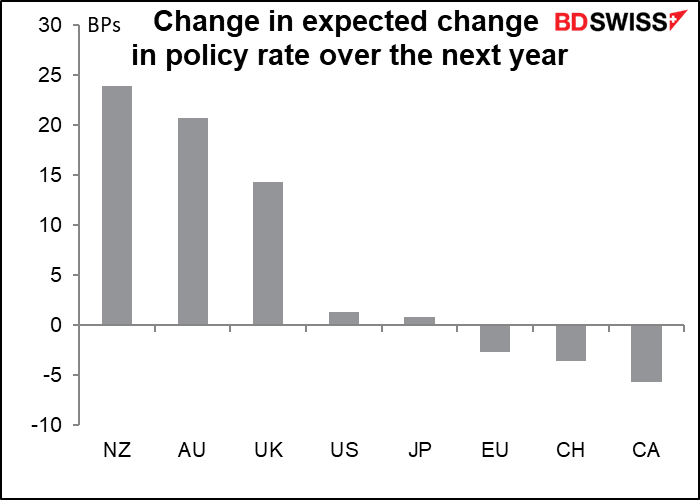

นั่นเป็นเพราะว่าสหรัฐไม่ได้แยกกระทำการอยู่ตัวคนเดียว การคาดการณ์อัตราดอกเบี้ยของประเทศอื่นๆ ก็เปลี่ยนไปเช่นกัน บางประเทศมีการเปลี่ยนแปลงมากกว่าสหรัฐอีกด้วย ความสัมพันธ์ระหว่างอัตราดอกเบี้ยกับการหลีกเลี่ยงความเสี่ยงนั้นเป็นเรื่องที่ซับซ้อน AUD ค่อนข้างอ่อนแอแม้จะได้เห็นการคาดการณ์อัตราดอกเบี้ยที่เพิ่มขึ้นในสัปดาห์นี้ ขณะที่ JPY นั้นค่อนข้างแข็งแกร่งโดยแทบไม่มีการเปลี่ยนแปลงเลย (ซึ่งเป็นเรื่องปกติของ JPY ที่ไม่คาดว่าจะได้เห็นการเปลี่ยนแปลงในนโยบายการเงินตลอดช่วงที่เหลือของยุคสมัยที่มนุษย์ครองโลก)

สงครามกับอัตราดอกเบี้ย…สองกองกำลังหลักที่ผลักและดึงราคาสินทรัพย์ในสัปดาห์นี้

สัปดาห์หน้า: RBNZ, PMI เบื้องต้น, PCE แบบปรับเทียบอัตราเงินเฟ้อ, ค่าจ้างของออสเตรเลีย

มีไม่กี่รายการในกำหนดการสำหรับสัปดาห์หน้า แต่สิ่งที่มีนั้นค่อนข้างสำคัญสำหรับแต่ละประเทศ

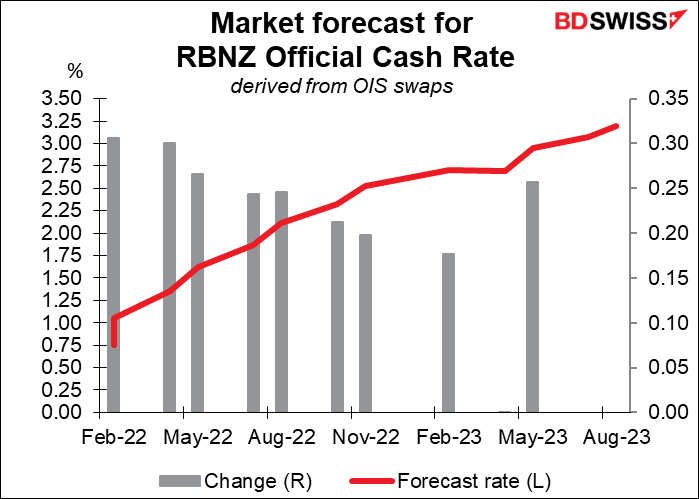

ธนาคารกลางนิวซีแลนด์: มีแนวโน้มจะปรับเพิ่มขึ้นอีก

ธนาคารกลางนิวซีแลนด์ (RBNZ) ได้ขึ้นอัตราดอกเบี้ยไปแล้วสองครั้ง และคาดว่าจะขึ้นอัตราดอกเบี้ยอีกครั้งในการประชุมสัปดาห์หน้า จริงๆ แล้วมีการคาดการณ์ว่าจะขึ้นอัตราดอกเบี้ย 25 จุดในทุกการประชุมของปีนี้ แม้จะเริ่มมีข้อกังขาบางส่วนคืบคลานเข้ามาช่วงประมาณเดือนพฤศจิกายน

แล้วตลาดจะมองหาอะไร? คำถามสำคัญดูเหมือนว่าจะเป็นการปรับขึ้น 25 จุดหรือ 50 จุด ตลาดบวกรวมไป 29 จุดในการกระชับ ดังนั้นจึงมีโอกาสเล็กน้อย (16%) ที่จะปรับขึ้น 50 จุด

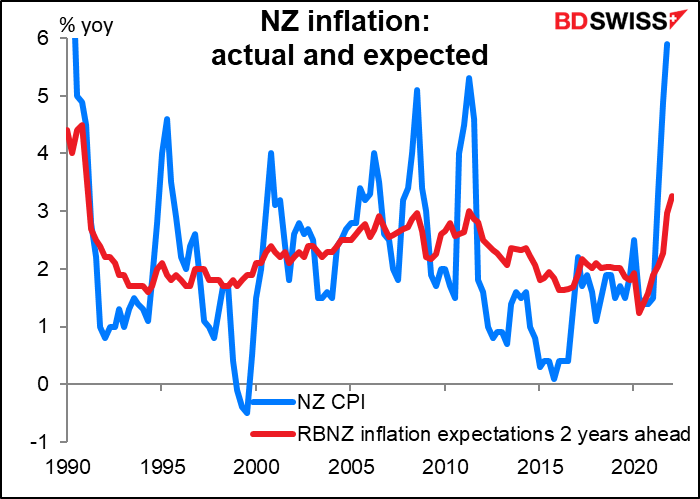

เหตุผลที่จะปรับขึ้น 50 จุด: อัตราเงินเฟ้อพุ่งขึ้นเป็น 5.9% yoy ในไตรมาสที่ 4 จาก 4.9% ในไตรมาสที่ 3 และการคาดการณ์อัตราเงินเฟ้อในอีก 2 ปีข้างหน้าของ RBNZ แตะ 3.3% ในไตรมาส 1 ซึ่งสูงที่สุดนับตั้งแต่ปี 1991 หนึ่งปีหลังจากที่ RBNZ เริ่มนำเป้าหมายเงินเฟ้อมาใช้เป็นครั้งแรก

เหตุผลที่จะไม่ปรับขึ้น 50 จุด: การจ้างงานแทบไม่โตขึ้นเลยในไตรมาส 4 (เพิ่มขึ้นเพียง 0.1% qoq) และอัตราการมีส่วนร่วมก็ลดลง

สิ่งที่ผมคาดหมาย: ผมคาดว่าพวกเขาจะหารือเกี่ยวกับการปรับขึ้น 50 จุดแต่ในท้ายที่สุดจะปรับขึ้นเพียง 25 จุด เพียงแค่นั้นก็อาจถือว่า “เข้มงวด” แล้วและเป็นผลบวกต่อ NZD เช่นเดียวกับที่การโหวต 5-4 ในการประชุมครั้งล่าสุดของคณะกรรมการนโยบายการเงินของธนาคารกลางอังกฤษถูกพิจารณาว่าเข้มงวด ไม่ใช่เพราะสิ่งที่พวกเขาทำ แต่เพราะสิ่งที่พวกเขาพิจารณาว่าจะทำ

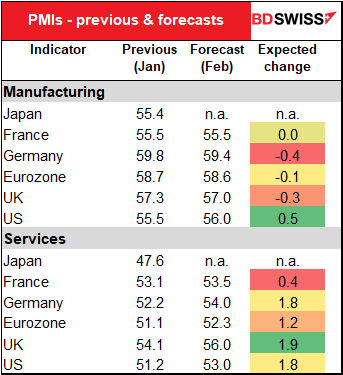

PMI: ฟื้นตัวต่อเนื่อง

ดัชนีผู้จัดการฝ่ายจัดซื้อเบื้องต้น (PMI) จะออกในวันจันทร์ ยกเว้นสหรัฐที่จะออกในวันอังคารเพราะวันจันทร์เป็นวันหยุด (วันประธานาธิบดี) (และเป็นวันหยุดในแคนาดาด้วย)

PMI ภาคการผลิตโดยทั่วไปแล้วคาดว่าจะไถลลงเล็กน้อย ซึ่งก็ไม่ใช่เรื่องใหญ่เพราะอยู่ในระดับสูงมากแล้ว สิ่งเหล่านี้ไม่ได้เพิ่มขึ้นตลอดไป

ประเด็นที่สำคัญกว่าคือคาดว่า PMI ภาคบริการทั้งหมดจะดีขึ้นอย่างมาก นี่อาจเป็นสัญญาณของการฟื้นตัวครั้งสำคัญจากการระบาดใหญ่ เนื่องจากภาคบริการได้รับผลกระทบหนักกว่าภาคการผลิตมาก มันจะมีความสำคัญอย่างยิ่งเมื่อพิจารณาจากรอบโอมิครอนที่ถาโถมไปทั่วโลกในช่วงนี้ ผมคิดว่านี่จะเป็นการลงคะแนนความเชื่อมั่นในความสามารถของเศรษฐกิจโลกในการเยียวยาและฟื้นตัว และดังนั้นจึงเป็นผลดีต่อสกุลเงินที่มีรายได้ส่วนใหญ่ขึ้นอยู่กับการส่งออกสินค้าที่มีความอ่อนไหวต่อความเสี่ยง

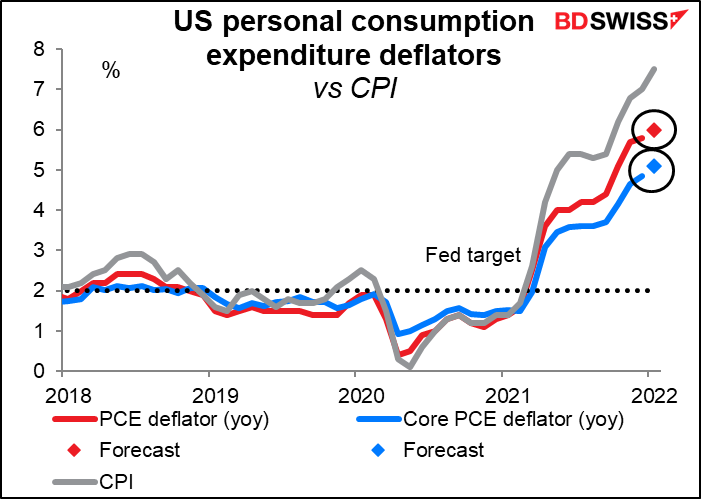

สำหรับสหรัฐ ตัวชี้วัดสำคัญประจำสัปดาห์จะอยู่ในวันศุกร์ คือเมื่อมีการเปิดเผยดัชนีราคาจากรายจ่ายเพื่อการบริโภคส่วนบุคคล (PCE) แบบปรับเทียบอัตราเงินเฟ้อ ในทางทฤษฎี นี่เป็นมาตรวัดเงินเฟ้อที่เฟดเลือกใช้ และแน่นอนว่าเป็นสิ่งที่พวกเขาใช้ในการคิดคำนวณการคาดการณ์ แต่ผมได้ยินมาว่าเจ้าหน้าที่ของเฟดอ้างอิงดัชนีราคาผู้บริโภค (CPI) มากกว่าใช้ PCE แบบปรับเทียบอัตราเงินเฟ้อ ในขณะที่ตลาดก็เน้นที่ CPI อย่างมากเช่นกัน ผมเดาว่าเฉพาะพวกเนิร์ดด้านข้อมูลอย่างผมที่ใส่ใจกับสิ่งนี้

ทั้งตัวเลขทั่วไปและตัวเลขหลักคาดว่าจะเพิ่มขึ้น ซึ่งเป็นอีกครั้งที่ียืนยัน (ราวกับว่ายังจำเป็นต้องยืนยัน) ว่าอัตราเงินเฟ้อยังคงปรับขึ้นไปสู่จุดที่สูงขึ้นอย่างต่อเนื่อง แม้ไม่สูงเท่า CPI เนื่องจาก PCE แบบปรับเทียบอัตราเงินเฟ้อมีแนวโน้มที่จะผันผวนน้อยกว่าในทั้งสองทิศทาง ถึงกระนั้น 6.0% ก็ยังห่างไกลจากเป้าหมาย 2% ของเฟดเกินกว่าที่จะเพิกเฉยได้ แต่อย่างที่กล่าวไว้ข้างต้น พวกเขากำลังวางแผนที่จะกระชับ ผมจึงไม่แน่ใจว่าสิ่งนี้จะทำให้เบนเข็มไปได้มากนัก

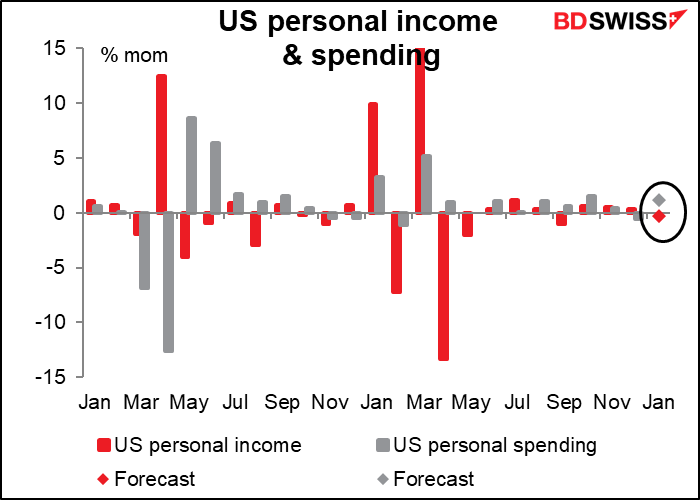

ในขณะเดียวกัน รายได้ส่วนบุคคลคาดว่าจะปรับลงเล็กน้อย (-0.3%) เนื่องจากเครดิตคืนภาษีบุตรภาคต่อขยายหมดวาระ นอกจากนี้ ผู้คนยังไม่โวยวายเรื่องจำนวนชั่วโมงเฉลี่ยต่อสัปดาห์ในรายงานการจ้างงานประจำเดือน แต่นั่นเป็นเรื่องสำคัญมากสำหรับรายได้ คนทำงานเพิ่มอีกสองสามพันคนเป็นเรื่องดี แต่เมื่อมีคนทำงานอยู่แล้ว 150 ล้านคน การทำงานเพิ่มขึ้นหรือน้อยลงอีกสองสามนาทีในสัปดาห์ทำงานโดยเฉลี่ยเป็นเรื่องใหญ่มากๆ ต่อรายได้รวมของพวกเขา ชั่วโมงทำงานเฉลี่ยต่อสัปดาห์ในเดือนมกราคมลดลงเหลือ 34.5 จาก 34.7 หรือ -0.6% ชั่วโมงทำงานเฉลี่ยที่ลดลง 0.6% หมายถึงรายได้ที่ลดลง 0.6% สำหรับผู้ที่ได้รับเงินเป็นรายชั่วโมง

แม้ว่ารายรับจะลดลง แต่การใช้จ่ายส่วนบุคคลคาดว่าจะเพิ่มขึ้น 1.2% mom ฟังดูเหมือนครอบครัวผมเลย ผมคิดว่าการคาดการณ์นี้เกิดจากตัวเลขยอดขายปลีกที่ยอดเยี่ยมในเดือนมกราคม ซึ่งเพิ่มขึ้น 3.8% mom ในเดือนมกราคม

ผมคิดว่าการใช้จ่ายที่เพิ่มขึ้นจะมีความสำคัญมากกว่าจากตัวเลขทั้งสอง ดังนั้นการใช้จ่ายที่เพิ่มขึ้นจะเป็นผลบวกต่อเงินดอลลาร์

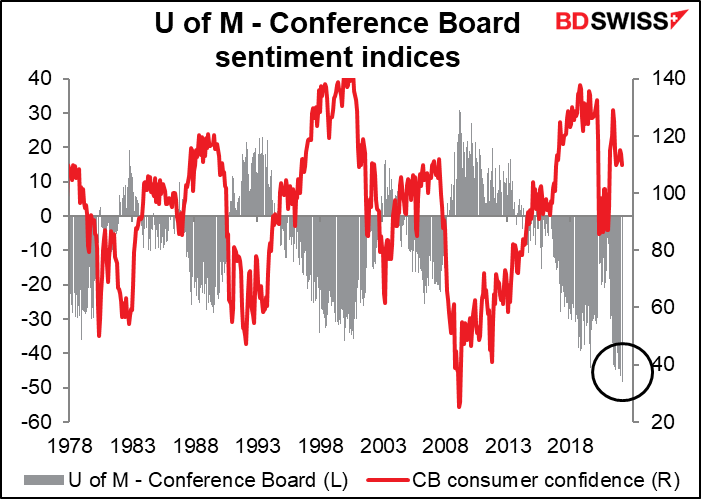

นอกจากนี้เราจะได้รับตัวเลขความเชื่อมั่นผู้บริโภคของ Conference Board ในวันอังคาร ช่องว่างระหว่างตัวเลขความเชื่อมั่นผู้บริโภคของ Conference Board กับดัชนีความเชื่อมั่นของผู้บริโภคของ U of Michigan ได้แยกห่างออกเป็นประวัติการณ์ ดัชนี Conference Board คาดว่าจะปรับลงเหลือ 110.0 จาก 113.8 แต่ไม่มากเท่ากับการลดลง 5.5 จุดในดัชนี U of M ในระหว่างเดือน หมายความว่าช่องว่างคาดว่าจะห่างอออกทำสถิติใหม่

คำถามของ Conference Board ให้ความสำคัญกับสภาวะการจ้างงานและตลาดแรงงานมากกว่า ซึ่งถือว่ายอดเยี่ยมมากในตอนนี้ ขณะที่แบบสำรวจของ U of M เน้นที่การเงินของครัวเรือนรายบุคคล ซึ่งถูกบีบโดยเงินเฟ้อและตลาดหุ้นที่ตกต่ำ นั่นน่าจะเป็นสาเหตุที่ทำให้เกิดช่องว่างกว้างขึ้น

อย่างไรก็ตาม การลดลงของดัชนีทั้งสองไม่ใช่เรื่องที่น่าสรรเสริญ ดังนั้นสิ่งนี้จึงมีแนวโน้มว่าจะเป็นผลลบต่อค่าเงินดอลลาร์

คำสั่งซื้อสินค้าคงทนของสหรัฐจะเผยแพร่ในวันศุกร์เช่นกัน

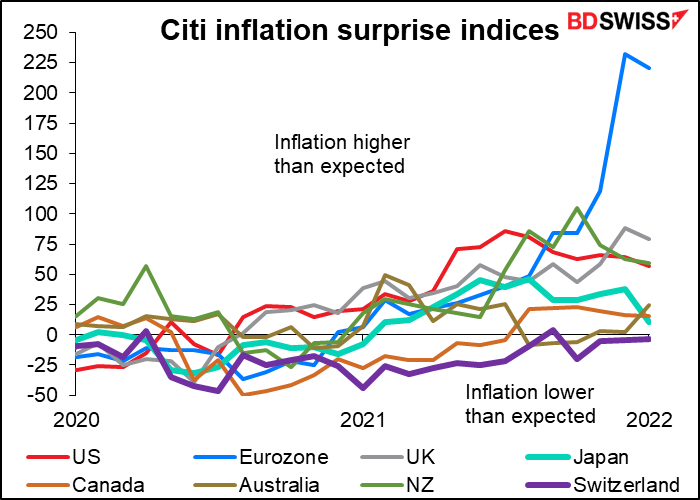

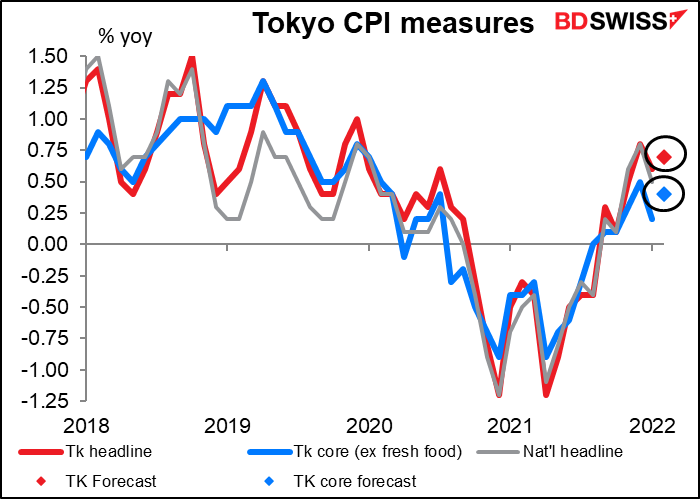

มีข้อมูลชี้วัดสำคัญหลายตัวของญี่ปุ่นที่จะออกมาในระหว่างสัปดาห์: ดัชนี CPI ของโตเกียวในวันศุกร์ และดัชนียอดขายปลีกและดัชนีการผลิตภาคอุตสาหกรรมในวันจันทร์ถัดไป เราเพิ่งมี CPI ทั่วประเทศออกมาเมื่อสัปดาห์ที่แล้ว และทำให้ประหลาดใจในด้านลบ ซึ่งเป็นหนึ่งในตัวเลขเงินเฟ้อไม่กี่ตัวทั่วโลกที่ทำเช่นนั้น ดัชนี Inflation Surprise ของ Citi ซึ่งยังไม่ได้รับการอัปเดตสำหรับเดือนกุมภาพันธ์ แสดงให้เห็นว่าญี่ปุ่นและสวิตเซอร์แลนด์อยู่ด้านล่างสุดของกลุ่มในแง่ของอัตราเงินเฟ้อที่จะเกิดขึ้นเมื่อเทียบกับที่คาดการณ์ไว้ ที่อื่นเกือบทุกที่คาดว่าจะปรับขึ้นและยังเกินความคาดหมายอีกด้วย แต่ที่ญี่ปุ่นคาดว่าน่าจะลงและหน้างานก็ลงเกินคาด

ในกรณีนี้ CPI ของโตเกียวคาดว่าจะปรับขึ้นเล็กน้อย โดยตัวเลขทั่วไปคาดว่าจะปรับขึ้น +0.7% yoy จาก 0.6% แต่ตัวเลขนี้ยังคงน่าผิดหวังมากและอาจส่งผลลบต่อ JPY

ในบรรดาตัวชี้วัดที่ไม่ชัดเจนที่ผมตื่นเต้นมาก คือค่าแรงไตรมาส 4 ของออสเตรเลียจะเป็นความตื่นเต้นครั้งใหญ่ของสัปดาห์! นั่นเป็นเพราะว่าธนาคารกลางออสเตรเลีย (RBA) ได้แยกค่าจ้างว่าเป็นประเด็นใหญ่ที่สุดที่ขัดขวางไม่ให้พวกเขาปรับขึ้นอัตราดอกเบี้ย การประชุมครั้งล่าสุดมีความเห็นว่าการเติบโตของค่าจ้าง “ยังคงพอประมาณ และน่าจะยังต้องใช้เวลาอีกสักระยะก่อนที่การเติบโตของค่าจ้างโดยรวมจะอยู่ในอัตราที่สอดคล้องกับอัตราเงินเฟ้อตามเป้าหมายอย่างยั่งยืน” ตัวเลขวันพุธคาดว่าจะเป็น +2.4% yoy ตัวเลขในอดีตที่สอดคล้องกับอัตราเงินเฟ้ออยู่ที่ประมาณ 1.5% yoy – 2.0% yoy ซึ่งต่ำกว่าช่วงเป้าหมาย 2%-3% เล็กน้อย การเติบโตของค่าจ้างอาจต้องแตะ 2.5% yoy หรือสูงกว่านั้นเพื่อให้ RBA มั่นใจว่าอัตราเงินเฟ้อจะ “ยั่งยืน” ภายในขอบเขตเป้าหมาย แต่อย่างน้อยนี่ก็เป็นการเริ่มต้นแล้ว AUD+