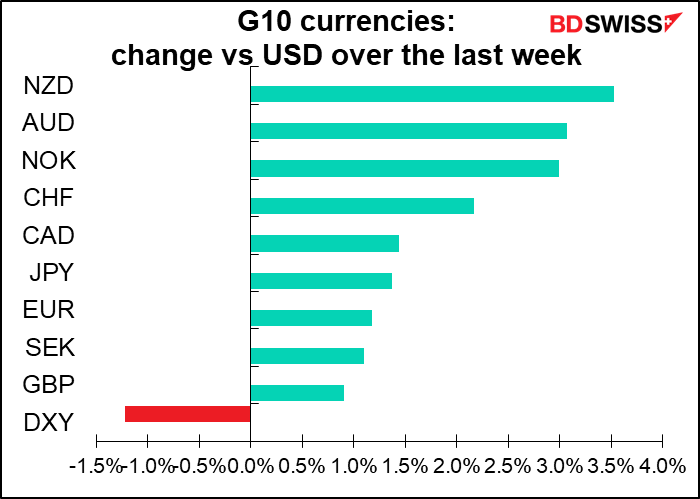

เรื่องใหญ่ในสัปดาห์ที่ผ่านมาแน่นอนว่าหนีไม่พ้นเรื่องอัตราเงินเฟ้อในสหรัฐ ที่ลดลงอย่างน่าตกใจ ดัชนีราคาผู้บริโภค (CPI) ไม่เปลี่ยนแปลงจากเดือนก่อน และดัชนีราคาผู้ผลิต (PPI) ลดลง คำถามที่ตลาดอยากจะได้คำตอบจากนี้ไปคือ:

- เทรนด์นี้มีแนวโน้มที่จะดำเนินต่อไปหรือไม่?

- หากใช่ แล้วอัตราเงินเฟ้อจะกลับมาอยู่ในช่วงเป้าหมายของเฟดได้เร็วแค่ไหน? และ

- ประเทศอื่นๆ จะเห็นการลดลงแบบเดียวกันนี้ หรือนี่เป็นการเปลี่ยนแปลงในทิศทางที่เป็นลักษณะเฉพาะตัวของสหรัฐเท่านั้น?

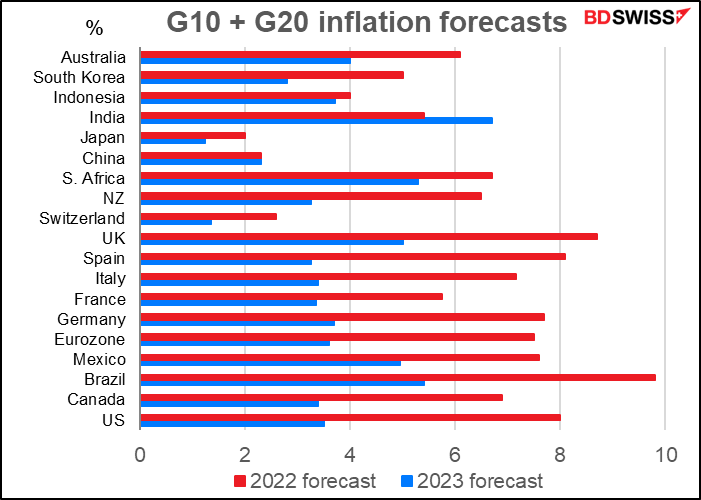

การคาดการณ์ที่เป็นฉันทามติของตลาดเป็นจริงสำหรับอัตราเงินเฟ้อที่จะลดลงในปีนี้

และอีกครั้งในปีหน้า

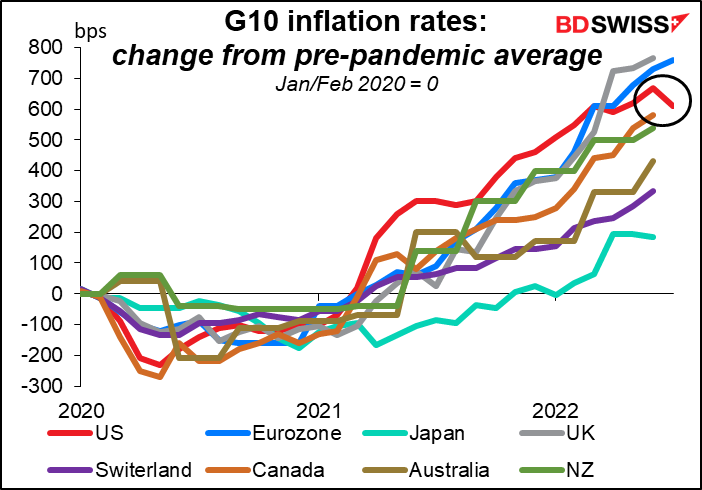

อัตราเงินเฟ้อค่อนข้างจะมีความสอดคล้องกันทั่วโลก มีหนึ่งผลงานการศึกษาค้นคว้าจากปี 2019 (Global Inflation Synchronization) พบสามจุดสำคัญ:

ประการแรก การเคลื่อนไหวของอัตราเงินเฟ้อมีความสอดคล้องกันมากขึ้นในระดับสากลเมื่อเวลาผ่านไป: ปัจจัยร่วมทั่วโลกคิดเป็นประมาณ 22 เปอร์เซ็นต์ของการเปลี่ยนแปลงของอัตราเงินเฟ้อของประเทศตั้งแต่ปี 2001 ประการที่สอง ความสอดคล้องกันของอัตราเงินเฟ้อยังเป็นแบบวงกว้างอีกด้วย: ในขณะที่ก่อนหน้านี้ กลุ่มประเทศพัฒนาแล้วจะมีความชัดเจนมากกว่าในกลุ่มตลาดเกิดใหม่และประเทศกำลังพัฒนา แต่ก็มีความเป็นรูปธรรมขึ้นในทั้งสองกลุ่มในช่วงสองทศวรรษที่ผ่านมา นอกจากนี้ ความสอดคล้องกันของอัตราเงินเฟ้อได้กลายเป็นสิ่งสำคัญในมาตรการเงินเฟ้อทั้งหมดตั้งแต่ปี 2001 ในขณะที่ก่อนหน้านี้มีความโดดเด่นเฉพาะสำหรับมาตรการเงินเฟ้อที่รวมสินค้าที่มีการซื้อขายกันเสียเป็นส่วนใหญ่

น่าจะมีสาเหตุหลักสองประการที่ทำให้อัตราเงินเฟ้อมีความสอดคล้องกันมากขึ้นทั่วโลก: หนึ่งคือการค้าโลกในสินค้าโภคภัณฑ์ โดยเฉพาะอย่างยิ่งในน้ำมันที่ส่งผลกระทบต่อทุกประเทศ และสอง การพึ่งพาอาศัยกันมากขึ้นของประเทศต่างๆ ผ่านความสัมพันธ์ทางการค้าและการเงิน ผลักดันให้วงจรธุรกิจในประเทศต่างๆ มีความสอดคล้องกัน แต่จากที่นาย Mark Carney ผู้ว่าการธนาคารกลางอังกฤษในขณะนั้น กล่าวไว้ในเอกสารที่ส่งให้ในการประชุมสัมมนาของธนาคารกลางที่ Jackson Hole ประจำปี 2015 (Inflation in a Globalized World) “ความสัมพันธ์ของ CPI ทั่วไปส่วนใหญ่สะท้อนถึงระดับราคาที่กระทบต่อน้ำมัน อัตราเงินเฟ้อพื้นฐานมีการเคลื่อนไหวที่สัมพันธ์กันน้อยกว่ามาก แต่ค่อนข้างจะแปรผันตามสภาพเศรษฐกิจที่ใช้อ้างอิงต่างกันไปมากขึ้นเรื่อยๆ”

แต่ละประเทศมีปัญหาที่ทำให้อัตราเงินเฟ้อเพิ่มสูงขึ้นแตกต่างกันไป ตัวอย่างเช่น ปัญหาในสหรัฐอเมริกาคือค่าเช่าเพิ่มขึ้นอย่างรวดเร็ว ในยุโรป ราคาก๊าซและไฟฟ้าที่พุ่งสูงขึ้นน่าจะทำให้อัตราเงินเฟ้ออยู่ในระดับสูงอย่างควบคุมไม่ได้ ประเทศอื่นๆ อาจได้รับผลกระทบอย่างหนักจากภาวะราคาอาหารเฟ้อ

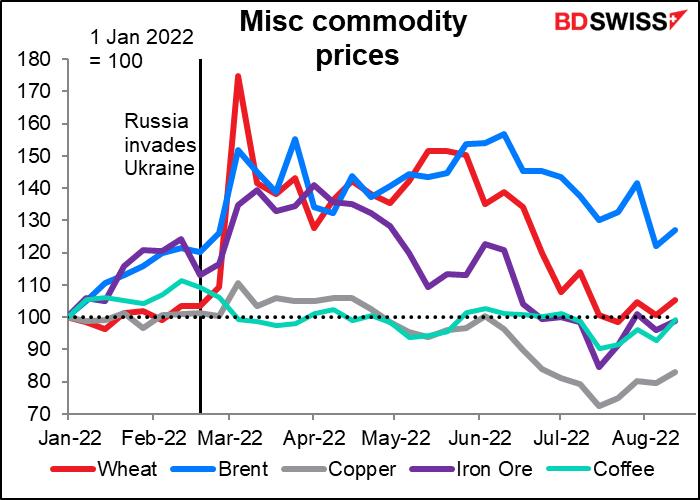

จากการที่สินค้าโภคภัณฑ์จำนวนมากกำลังลดราคาลงในขณะนี้ (ไม่ได้แสดงก๊าซธรรมชาติเพราะถือเป็นข้อยกเว้นที่สำคัญ) เราน่าจะได้เห็นอัตราเงินเฟ้อทั่วไปลดลงทั่วโลก แต่ความเร็วในการลดลงของอัตราเงินเฟ้อพื้นฐานมีแนวโน้มที่จะช้ากว่าและแตกต่างกันไปในแต่ละประเทศ “กล่าวอีกนัยหนึ่งคือ ภาวะเศรษฐกิจภายในประเทศ—เงื่อนไขที่ได้รับผลกระทบจากนโยบายการเงินภายในประเทศ—ยังคงมีความสำคัญมาก” อย่างที่ผู้ว่าการคาร์นีย์ได้กล่าวไว้ ซึ่งหมายความว่ายังมีช่องว่างอีกเยอะสำหรับการเทรดจาก “ความแตกต่างของนโยบายการเงิน” ในขณะที่อัตราเงินเฟ้อชะลอตัวลง

สัปดาห์หน้า: อัตราเงินเฟ้อของสหราชอาณาจักร แคนาดา ญี่ปุ่น, ยอดขายปลีกของสหรัฐและรายงานการประชุมของ FOMC, การประชุมของ RBNZ

ในเมื่อทุกคนจับตามองอัตราเงินเฟ้อทั่วโลก เหตุการณ์สำคัญในสัปดาห์หน้าก็น่าจะเป็น CPI ของแคนาดา สหราชอาณาจักร และญี่ปุ่น (อังคาร พุธ และศุกร์ ตามลำดับ) สำหรับสหรัฐ เหตุการณ์สำคัญจะเป็นตัวเลขยอดขายปลีกของสหรัฐและการเผยแพร่รายงานการประชุมของ Federal Open Market Committee (FOMC) ในเดือนกรกฎาคม ซึ่งทั้งสองจะออกมาในวันพุธ และธนาคารกลางนิวซีแลนด์จะประชุมกันในวันพุธ

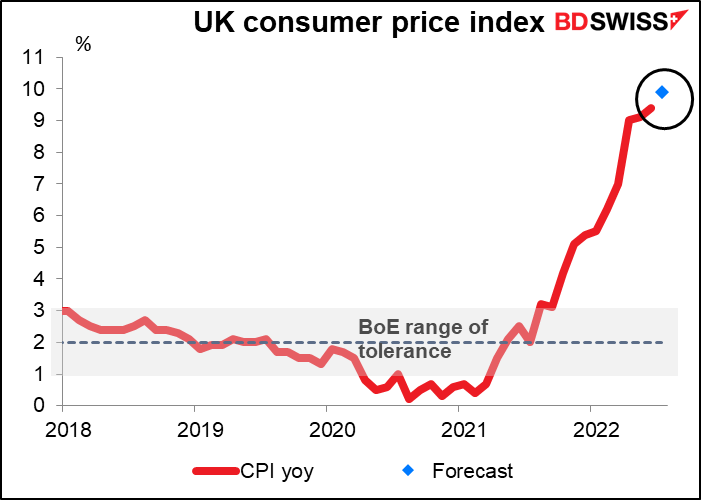

อัตราเงินเฟ้อในสหราชอาณาจักรคาดว่าจะเพิ่มขึ้นอีกเป็น 9.9% yoy จาก 9.4% เรื่องนี้ไม่น่าจะมีใครแปลกใจแม้แต่น้อยหากให้ความสนใจในกิจการของอังกฤษแม้เพียงนิด ในรายงานนโยบายการเงินเดือนสิงหาคม ธนาคารกลางอังกฤษกล่าวว่า “อัตราเงินเฟ้อ CPI คาดว่าจะเพิ่มขึ้น…จาก 9.4% ในเดือนมิถุนายนเป็นเหนือ 13% เล็กน้อยในไตรมาส 4 ปี 2022 และจะยังคงอยู่ในระดับที่สูงมากตลอดปี 2023 ก่อนที่จะตกลงไปที่เป้าหมาย 2% ในอีกสองปีข้างหน้า” ผมจึงคาดว่าอัตราเงินเฟ้อที่เพิ่มขึ้นจะมีผลกระทบต่อเงินปอนด์แค่เพียงเล็กน้อย

และแม้ว่าอัตราเงินเฟ้อจะเริ่มลดลง ผู้คนจะยังให้ความสนใจกับเพดานราคาพลังงานอย่างเป็นทางการhttps://www.ofgem.gov.uk/information-consumers/energy-advice-households/check-if-energy-price-cap-affects-you ซึ่งจะจำกัดอัตราที่ซัพพลายเออร์สามารถเรียกเก็บสำหรับอัตราภาษีเริ่มต้นของพวกเขาได้ การปรับขึ้นเพดานราคาเหล่านี้จะเพิ่มเงินหลายพันปอนด์ในค่าพลังงานโดยเฉลี่ยของทุกครัวเรือนเมื่อรอบถัดไปเริ่มในเดือนตุลาคม หลังจากนั้นจะมีการปรับเพดานเป็นรายไตรมาส ซึ่งหมายความว่าหากราคาขายปลีกไม่ลดลง มันก็จะถูกส่งต่อไปยังลูกค้าเร็วขึ้นเรื่อยๆ

อังกฤษจะประกาศข้อมูลการจ้างงาน (อ.) ด้วย

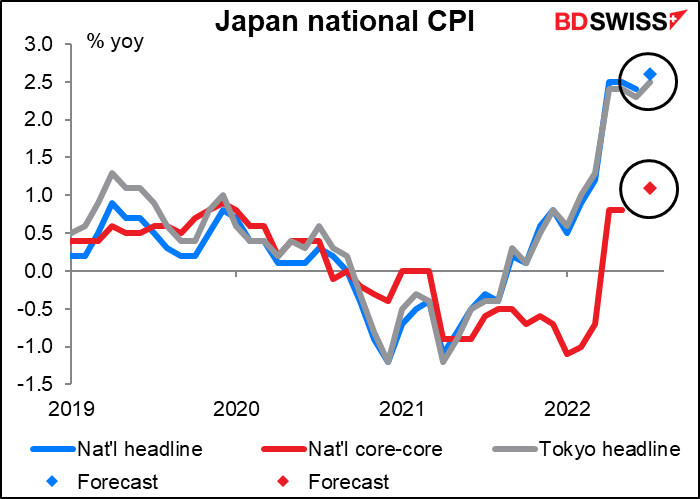

ส่วนญี่ปุ่น ประเทศที่มีอัตราเงินเฟ้อผิดปกติของโลก คาดว่าจะได้เห็นอัตราเงินเฟ้อของประเทศสูงขึ้นเป็นนิ้ว อัตราเงินเฟ้อทั่วไปคาดว่าจะแตะ 2.6% yoy ซึ่งจะสูงกว่าอัตราเงินเฟ้อของโตเกียวในเดือนนี้ (2.5% yoy) เล็กน้อย โดยอัตราเงินเฟ้อทั่วไปได้รับแรงหนุนบางส่วนจากราคาอาหารและเชื้อเพลิงที่สูงขึ้นจากค่าเงินเยนที่อ่อนค่าลง จากที่กล่าวไป การเพิ่มขึ้นของราคาได้กระจายไปยังส่วนต่างๆ ของ CPI มากขึ้นเรื่อยๆ ซึ่งบ่งชี้ถึงแนวโน้มเงินเฟ้อที่กว้างขึ้น

แต่จดจำการคาดการณ์สำหรับอัตราเงินเฟ้อ “พื้นฐานหลัก” ไว้ นี่คือสิ่งที่เรียกว่าอัตราเงินเฟ้อ “พื้นฐาน” ในประเทศอื่นๆ คือไม่รวมอาหารและพลังงาน ซึ่งนี่ก็คาดว่าจะเพิ่มขึ้นเช่นกัน แต่เพิ่มขึ้นเป็นเท่าไหร่ล่ะ? แค่ 1.1% yoy เท่านั้น แม้แต่ระดับเทพอย่างสวิสเซอร์แลนด์ซึ่งเป็นประเทศที่มีภาวะเงินเฟ้อต่ำก็ยังมีอัตราเงินเฟ้อพื้นฐานอยู่ที่ 2.0% yoy ในปัจจุบัน

ในเดือนกรกฎาคม แนวโน้มสำหรับกิจกรรมทางเศรษฐกิจและราคา คณะกรรมการนโยบายสายกลางสำหรับ CPI พื้นฐานสไตล์ญี่ปุ่น (ไม่รวมเฉพาะอาหารสดเท่านั้น) สำหรับปีงบประมาณ 2022 ได้ถูกปรับแก้เป็น +2.3% แต่การคาดการณ์สำหรับปีงบประมาณ 2023 และปีงบประมาณ 2024 ยังคงต่ำกว่าราคาเป้าหมายที่มีเสถียรภาพที่ 2% ของธนาคารกลางญี่ปุ่น โดยจนถึงขณะนี้ยังไม่มีข้อบ่งชี้ว่ามีใครในคณะกรรมการนโยบายธนาคารกลางญี่ปุ่นต้องการปรับขึ้นอัตราดอกเบี้ย

อย่างไรก็ตาม Reuters รายงานว่า นายกคิชิดะของญี่ปุ่นกำลังจะสั่งให้รัฐบาลของเขาหาทางบรรเทาผลกระทบจากราคาพลังงานและอาหารที่สูงขึ้นต่อชาวญี่ปุ่นที่ทนทุกข์ทรมานมาอย่างยาวนาน “ผมจะสั่งขั้นตอนที่จะให้ดำเนินการเพิ่มเติมไม่ให้สะดุดโดยเน้นที่ราคาพลังงานและอาหาร ซึ่งเป็นส่วนใหญ่ของเงินเฟ้อที่เพิ่มสูงขึ้นเมื่อเร็วๆ นี้” คิชิดะกล่าวกับผู้สื่อข่าว ด้วยอัตราเงินเฟ้อ 2.4% yoy (คาดว่าจะเพิ่มขึ้นเป็น 2.6% ในการประกาศสัปดาห์หน้า) ญี่ปุ่นแทบจะดูไม่เหมือนประเทศที่กำลังประสบปัญหาเงินเฟ้อสูงเลย

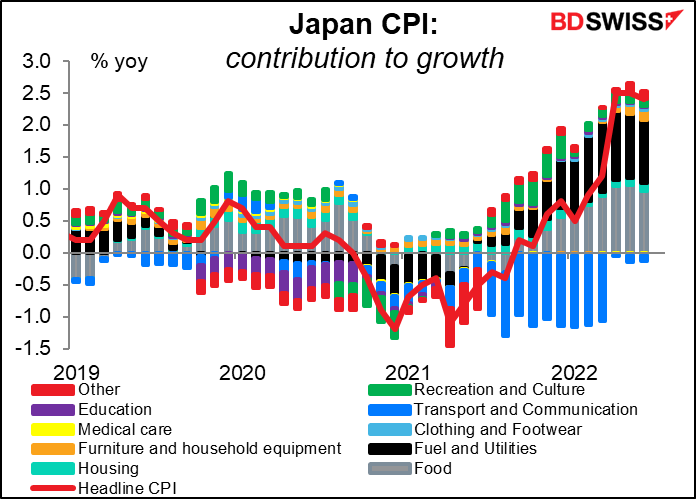

แต่นายคิชิดะพูดถูกที่ว่าอัตราเงินเฟ้อของญี่ปุ่นกระจุกตัวอยู่ที่พลังงานและอาหาร ในเดือนมิถุนายน ซึ่งเป็นเดือนล่าสุดที่มีข้อมูล สองหมวดหมู่นี้คิดเป็น 1.96 จุดของ CPI ทั่วไปที่เพิ่มขึ้น 2.40% yoy ราคาเหล่านี้เป็นสิ่งที่ผู้มีสิทธิ์เลือกตั้งตระหนักดีเพราะพวกเขาซื้ออาหารและชำระค่าไฟฟ้าและค่าแก๊สเป็นประจำ

หากรัฐบาลดำเนินการตามเป้าหมายกับสองหมวดหมู่นี้ ก็อาจทำให้อัตราเงินเฟ้อทั่วไปลดลงต่ำกว่าเป้าหมายที่ 2% โดยไม่ต้องมีการเปลี่ยนแปลงนโยบายการเงิน แต่ผมไม่รู้ว่าพวกเขาจะทำสิ่งนี้ได้อย่างไร บางประเทศลดภาษีเชื้อเพลิงเพื่อแบ่งเบาภาระ แต่ราคาอาหารอาจรับมือได้ยากกว่า อย่างไรก็ตาม เรื่องนี้น่าจะดันให้อัตราเงินเฟ้อทั่วไปกลับลงมาต่ำกว่าเป้าหมาย 2% ของธนาคารกลางญี่ปุ่นและบรรเทาความกดดันใดๆ จากการที่ธนาคารกลางญี่ปุ่นจะกระชับนโยบาย ซึ่งแน่นอนว่าเป็นเหตุการณ์เชิงลบสำหรับเงินเยน

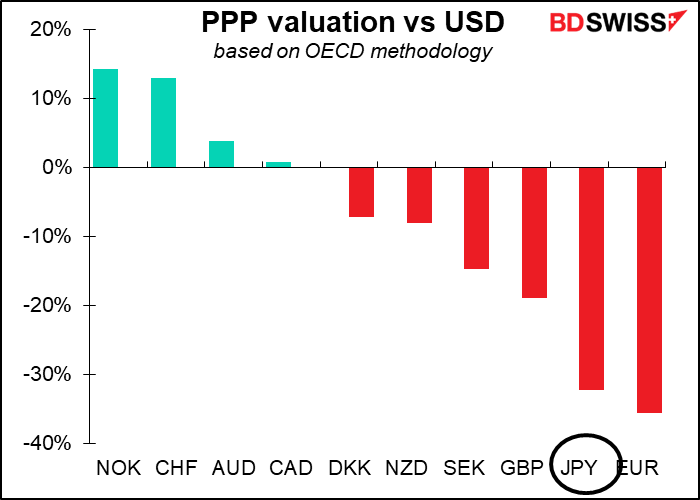

แต่ถ้าหากความกังวลของนายคิชิดะส่งสัญญาณถึงการเปลี่ยนแปลงในทัศนคติของญี่ปุ่นต่ออัตราเงินเฟ้อ มันจะเป็นการเปลี่ยนแปลงครั้งใหญ่ในตลาดแลกเปลี่ยนเงินตราต่างประเทศ แนวคิดที่ว่าอัตราดอกเบี้ยของญี่ปุ่นจะถูกตรึงไว้ที่ศูนย์อย่างไม่มีกำหนดเป็นหนึ่งในความเชื่อมั่นหลักของตลาด และมีเหตุผลสนับสนุนที่ดีด้วย หากรัฐบาลเริ่มแสดงความกังวลเกี่ยวกับอัตราเงินเฟ้อและความเชื่อมั่นนั้นเริ่มเปลี่ยนไป เช่นนั้น JPY ซึ่งเป็นสกุลเงินที่ถูกตีราคาต่ำเกินไปมากจากนโยบายการเงินที่ผ่อนคลายอย่างมากของธนาคารกลางญี่ปุ่น อาจต้องมีการประเมินค่าใหม่อย่างรวดเร็ว

ผมสันนิษฐานว่าจนกว่าอัตราเงินเฟ้อ “พื้นฐานหลัก” จะอยู่ที่หรือสูงกว่า 2% ในญี่ปุ่น จะไม่มีเสียงเล็ดลอดมาจากคณะกรรมการนโยบายกระตุ้นให้คิดทบทวนจุดยืนของพวกเขา นี่คือเหตุผลที่ผมคิดว่า JPY มีแนวโน้มที่จะยังคงอ่อนค่าลงในอนาคตที่พอมองเห็นล่วงหน้าได้

ดัชนีชี้วัดอื่นๆ ของญี่ปุ่นที่น่าจับตามองในระหว่างสัปดาห์ ได้แก่ ดัชนีภาคส่วนขั้นที่สาม (อ.) และดุลการค้ากับยอดคำสั่งซื้อเครื่องจักร (พ.)

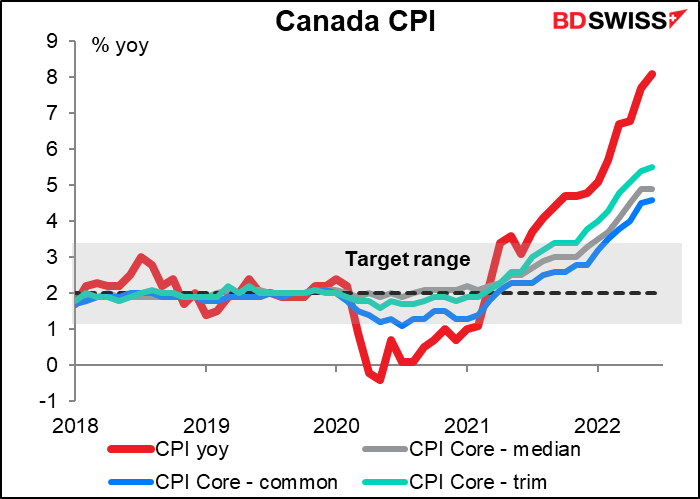

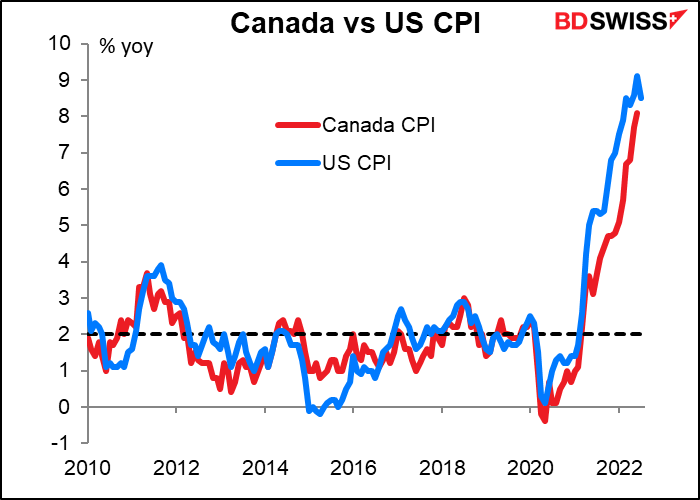

ยังไม่มีการคาดการณ์สำหรับ CPI ของแคนาดาเข้ามาในระบบของ Bloomberg

แต่เมื่อพิจารณาถึงความสัมพันธ์อย่างใกล้ชิดระหว่าง CPI ของแคนาดากับ CPI ของสหรัฐ ก็มีโอกาสที่เราจะได้เห็น CPI ของแคนาดาปรับลดลงเล็กน้อยในเดือนนี้ ซึ่งนั่นน่าจะเป็นผลเสียสำหรับ CAD หากเกิดขึ้น

ยอดเริ่มสร้างบ้านของแคนาดาจะออกมาในวันเดียวกับ CPI

สำหรับสหรัฐ ไม่มีข่าวอะไรเพิ่มเติมเกี่ยวกับอัตราเงินเฟ้อในสัปดาห์ที่จะถึงนี้ โดยจุดโฟกัสจะอยู่ที่วันพุธซึ่งจะมีการเผยยอดขายปลีกของสหรัฐและรายงานการประชุมของ FOMC เดือนกรกฎาคม

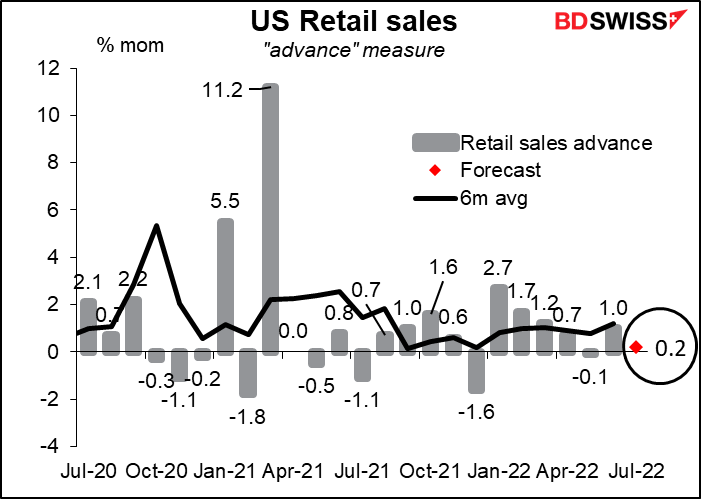

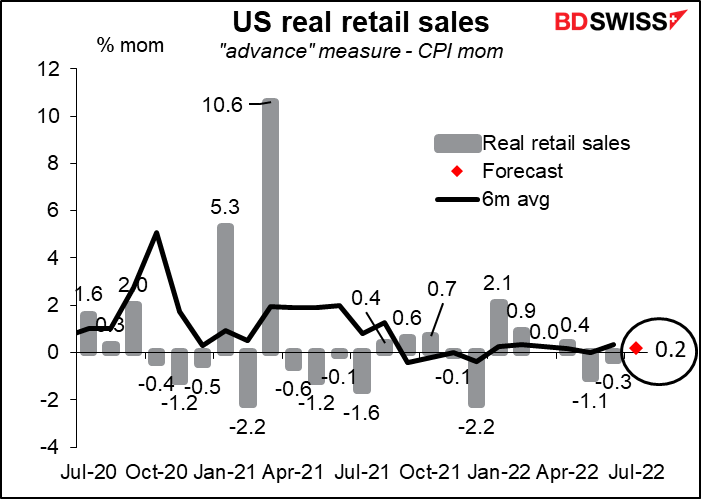

ยอดขายปลีกมีแนวโน้มเพิ่มขึ้นในช่วงนี้แต่คาดว่าจะเพิ่มขึ้นน้อยลงอย่างมากในเดือนกรกฎาคม อย่างไรก็ตาม ด้วยราคาที่ไม่เปลี่ยนแปลงในระหว่างเดือน ยอดขายตามที่ระบุที่เพิ่มขึ้นเล็กน้อย 0.2% จะเป็นการเพิ่มขึ้นจริง 0.2% ซึ่งมากกว่าที่เกิดขึ้นในช่วงเดือนอื่นๆ ที่ราคาเพิ่มขึ้นอย่างรวดเร็ว

ถ้าเราลบการเพิ่มขึ้นแบบเดือนต่อเดือนใน CPI จากตัวเลขยอดขายปลีก นี่คือภาพที่เราเห็น ซึ่งในกรณีนี้ การคาดการณ์ +0.2% mom ดูดีมาก ผมคิดว่าตราบใดที่ยอดขายปลีกเพิ่มขึ้น ก็แสดงว่าสหรัฐยังไม่เข้าสู่ภาวะถดถอย ซึ่งนั่นเป็นผลบวกต่อดอลลาร์

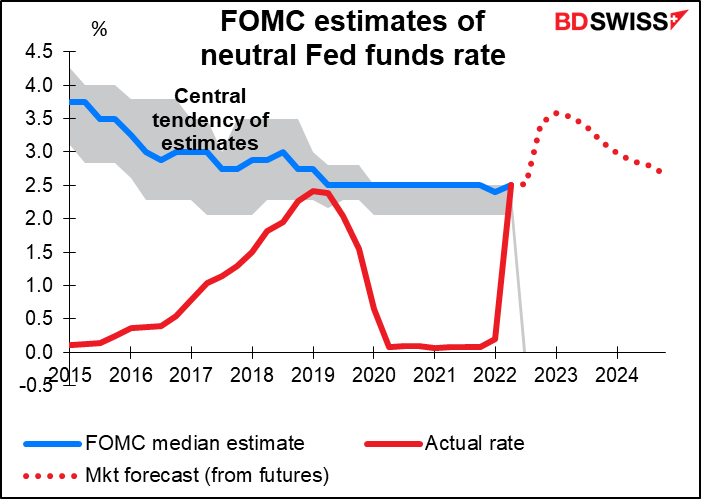

ในการประชุมของ FOMC วันที่ 27 กรกฎาคม คณะกรรมาธิการได้ลงมติให้ปรับอัตราดอกเบี้ยขึ้น 75 จุดอีกครั้ง ผู้ลงทุนที่กำลังอ่านรายงานการประชุมจะมีคำถามว่า: สมาชิกคิดอย่างไรกับเดือนกันยายน? อะไรที่จะทำให้พวกเขาปรับขึ้น 75 จุดเป็นครั้งที่สามติดต่อกัน และอะไรที่จะทำให้พวกเขาชะลอหรือแม้กระทั่งหยุดกระชับชั่วคราว? พวกเขาพอใจกับการคาดการณ์ที่พวกเขาจัดทำขึ้นในสรุปประมาณการทางเศรษฐกิจเดือนมิถุนายนหรือไม่? และตอนนี้พวกเขาคิดอย่างไรเมื่อพวกเขาได้ปรับอัตราดอกเบี้ยขึ้นมายังจุดที่พวกเขาคิดว่า “เป็นกลาง” แล้ว?

ดัชนีเด่นอื่นๆ ของสหรัฐที่จะออกมาในระหว่างสัปดาห์ ได้แก่ ดัชนีการผลิตรัฐนิวยอร์กกับดัชนีจากธนาคารกลางรัฐฟิลาเดลเฟีย (จ. และ พฤ. ตามลำดับ) ยอดเริ่มสร้างบ้านและการผลิตภาคอุตสาหกรรม (อ.) และดัชนีชี้นำวัดสภาวะเศรษฐกิจ (พฤ.)

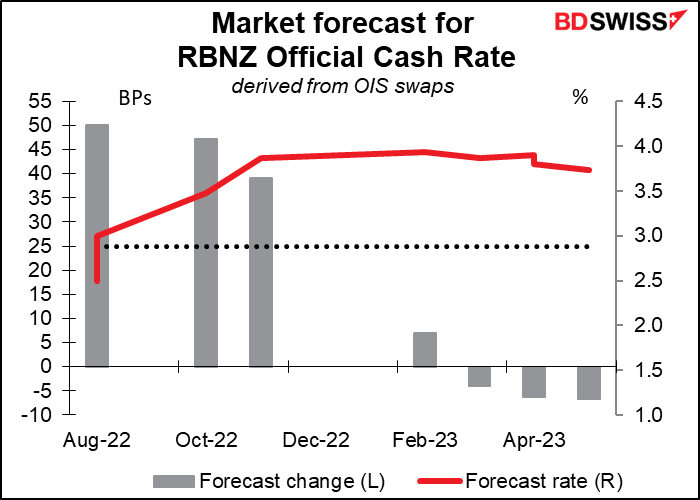

สำหรับธนาคารกลางนิวซีแลนด์(RBNZ) มีการสันนิษฐานว่าใกล้จะสิ้นสุดรอบการปรับขึ้นแล้ว ตลาดมองหาการปรับขึ้น 50 จุดในการประชุมครั้งนี้, ปรับขึ้น 50 จุดในเดือนตุลาคม, 25 หรือ 50 ในเดือนพฤศจิกายน และโดยพื้นฐานแล้วก็จบแค่นั้น

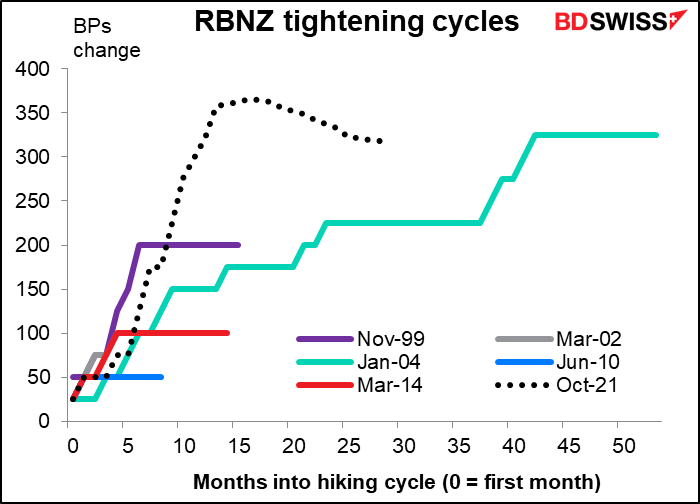

ซึ่งนั่นจะทำให้มีรอบการปรับขึ้นที่สูงชันเป็นอย่างมาก พวกเขาปรับเพิ่มขึ้นเกือบเท่าในรอบ 2004/07 แต่นั่นใช้เวลาถึง 43 เดือน ในกรณีนี้ อัตราดอกเบี้ยคาดว่าจะปรับเพิ่มขึ้นประมาณ 363 จุดใน 17 เดือน

ตามปกติในยุคปัจจุบันนี้ กุญแจสำคัญไม่จำเป็นจะต้องเป็นสิ่งที่พวกเขาทำ แต่เป็นสิ่งที่พวกเขาเปลี่ยนแปลงในคำพูดของพวกเขา ไม่ว่าพวกเขาจะใช้วาทศิลป์ให้ดูอ่อนลงหรือไม่ก็ตาม โดยในกรณีนี้เราควรมองหาคำว่า “ตามจังหวะ” เช่น แถลงการณ์ล่าสุดกล่าวว่า “คณะกรรมาธิการเห็นพ้องต้องกันว่ายังคงเป็นเรื่องเหมาะสมที่จะกระชับสภาวะการเงินตามจังหวะอย่างต่อเนื่องเพื่อรักษาเสถียรภาพของราคา…” อย่างไรก็ตาม พวกเขาลบวลีดังกล่าวออกจากแนวทางนโยบาย ซึ่งในเดือนมิถุนายนมีอยู่ว่า “คณะกรรมาธิการตกลงที่จะดำเนินการปรับขึ้นอัตราดอกเบี้ยอย่างเป็นทางการต่อไปตามจังหวะจนถึงระดับที่จะนำอัตราเงินเฟ้อราคาผู้บริโภคไปอยู่ในช่วงเป้าหมายได้อย่างมั่นใจ” หากพวกเขาลบวลีนั้นออกทั้งหมด นั่นอาจเป็นสัญญาณว่าหลังจากปรับขึ้น 50 จุดติดต่อกันสี่ครั้ง (สมมติว่าครั้งนี้ปรับเพิ่มขึ้น 50 จุด) พวกเขาอาจชะลอลงเป็น 25 จุดในครั้งต่อไป นั่นจะเป็นผลเสียสำหรับ NZD หากเกิดขึ้น ในทางกลับกัน หากพวกเขายังคงใช้ถ้อยคำเหมือนเดิม ผมก็ไม่เห็นว่าการตัดสินใจจะส่งผลกระทบต่อค่าเงินเท่าใดนัก

ข้อมูลการค้าของนิวซีแลนด์จะออกมาในวันศุกร์

ประเทศอื่นๆ

ยูโรโซนไม่มีอะไรมากนัก มีเพียงประมาณการครั้งที่สองของ GDP ไตรมาส 2 (พ.) กับ CPI เดือนกรกฎาคมเวอร์ชันสุดท้าย (พฤ.) โดยปกติแล้ว GDP จะไม่มีการแก้ไขมากนัก อย่างมากไม่เกิน ±10 จุด ดังนั้นนี่จึงไม่ใช่เหตุการณ์ใหญ่โต แน่นอนว่าการเปลี่ยนแปลงที่สำคัญใดๆ ใน CPI จะถูกจับตาดูอย่างใกล้ชิด นอกจากนี้เราจะมีแบบสำรวจ ZEW (อ.) ซึ่งเป็นดัชนีชี้วัดความเชื่อมั่น

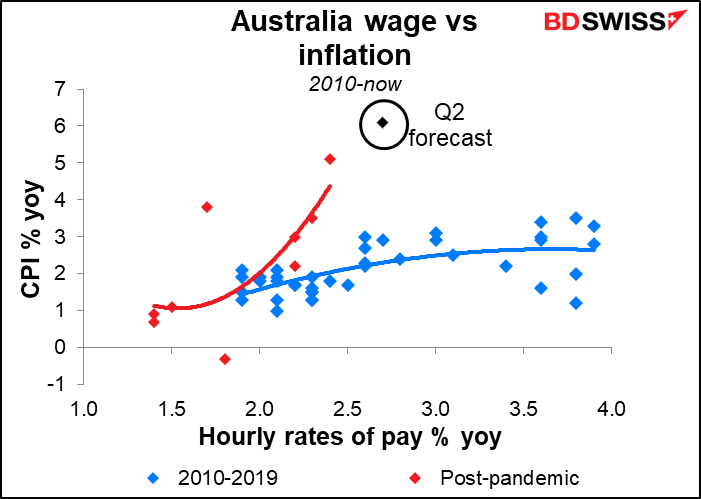

ออสเตรเลียจะเปิดเผยข้อมูลค่าจ้าง (พ.) และการจ้างงาน (พฤ.) โดยข้อมูลค่าจ้างนี้เป็นเรื่องใหญ่มากเนื่องจากธนาคารกลางออสเตรเลีย (RBA) มักชี้ให้เห็นถึงความจำเป็นในการเติบโตของค่าจ้างเพื่อให้ไปถึงระดับที่สอดคล้องกับอัตราเงินเฟ้อในช่วงเป้าหมายที่ 2%-3% ข้อมูลนี้จะออกมาเป็นรายไตรมาสเท่านั้น ดังนั้นจึงมีผลกระทบอย่างมากเมื่อมีการเผยแพร่ โดยคาดว่าค่าจ้างจะเพิ่มขึ้น 2.7% yoy ซึ่งในโลกก่อนเกิดโรคระบาดน่าจะเข้ากันได้กับอัตราเงินเฟ้อที่ประมาณ 2.8% yoy ที่อยู่ในช่วงเป้าหมาย 2% -3% ของ RBA อย่างเป็นมั่นเป็นเหมาะ และจะช่วยให้พวกเขาสามารถดำเนินปรับนโยบายการเงินให้กลับมาเป็นปกติได้ต่อไป ซึ่งน่าจะเป็นผลบวกต่อ AUD

สำหรับข้อมูลการจ้างงาน อัตราการว่างงานอยู่ที่ระดับต่ำเป็นประวัติการณ์ที่ 3.5% อยู่แล้ว ดังนั้นจึงไม่น่าจะส่งผลกระทบมากนัก