Le rate in base all’ orario 5.00 GMT

Oggi sui mercati

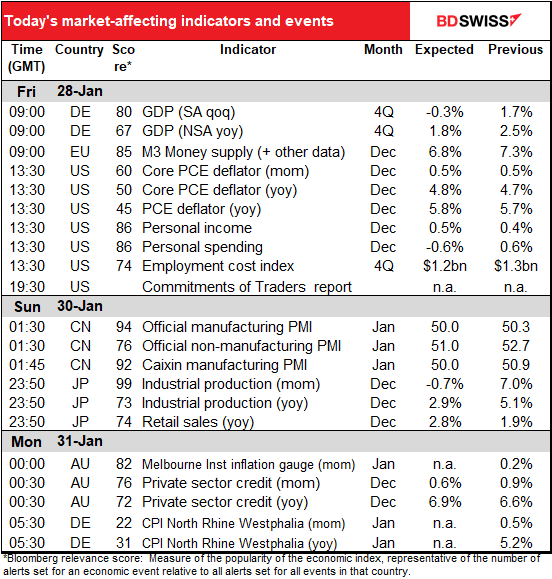

Nota: La tabella sopra riportata viene aggiornata prima della pubblicazione con le ultime previsioni del consenso. Tuttavia, i testi e i grafici vengono preparati prima. Pertanto potrebbero essere presenti delle discrepanze tra le previsioni riportate nella tabella sopra e quelle presenti nei testi e i grafici.

La giornata europea inizierà con PIL Q4 dalla Germania, o più precisamente da Germania, Francia e Spagna, anche se io presto attenzione solo a quello tedesco. Il paese ha già pubblicato il dato preliminare sul PIL per il 2021, che segnala una contrazione dello 0.5-1.0% a livello trimestrale. Sorprende vedere che il consenso del mercato è per una contrazione più contenuta di solo lo 0.3%. Il PIL Q4 della Francia dovrebbe crescere dello 0.5% trimestre su trimestre, mentre quello della Spagna dell’1.4% trimestre su trimestre, quindi potrebbe essere che la crescita dell’area euro nel complesso risulti positiva nonostante quella tedesca sia negativa, il che forse rispecchia il fatto che la Germania dipende dalla domanda esterna.

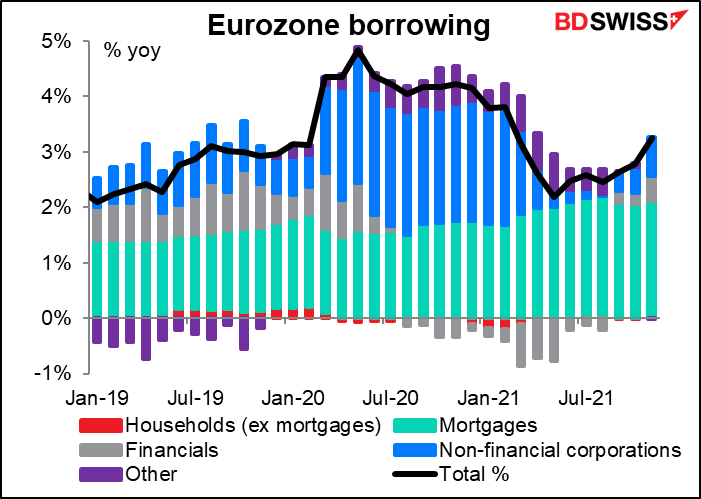

La Banca centrale europea (BCE) pubblicherà gli ora irrilevanti dati sulla massa monetaria, che saranno seguiti solo da qualche economista incallito. Tuttavia, i dati sui prestiti della banca possono avere un impatto sulla politica. I prestiti della banca hanno registrato una stabile ripresa, con le società non finanziarie che fanno sempre più prestiti, il che è esattamente ciò che desiderano.

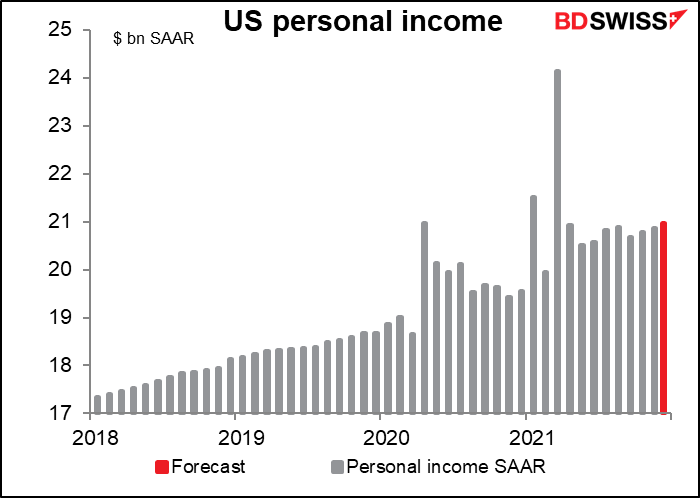

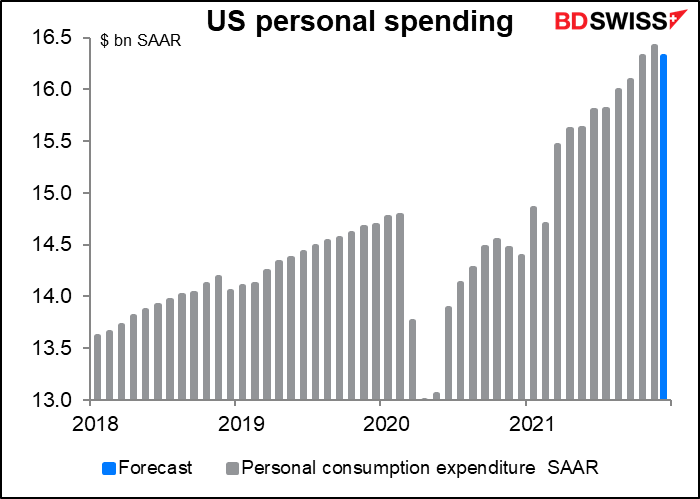

All’apertura della seduta USA, verranno pubblicati i dati sul reddito personale e sulla spesa USA, in aggiunta ai deflatori sulle spese di consumo personali (PCE).

I deflatori PCE, al posto che l’indice dei prezzi al consumo (IPC), sono la misura preferita dalla Fed per valutare l’inflazione. Tuttavia, il mercato sembra dare maggiore importanza all’IPC, come apprezzabile dal punteggio di rilevanza relativamente basso di Bloomberg per i deflatori PCE (60.1 è il più alto rispetto a 96.1 per l’IPC). Ad ogni modo, i deflatori PCE mostrano una correlazione decisamente migliore con i successivi movimenti del tasso di cambio rispetto ai dati sul reddito personale e la spesa. I primi infatti sono quelli che gli operatori del mercato FX dovrebbero monitorare.

Si prevede per i deflatori PCE un ulteriore aumento, basato sull’aumento dei costi della sanità nell’indice dei prezzi alla produzione e di altre componenti dell’IPC che sono aumentate (l’IPC di dicembre è aumentato al 7.0% anno su anno dal 6.8%). Un ulteriore aumento della misura dell’inflazione preferita dalla Fed, il deflatore PCE core, ai massimi di quasi 40 anni (5.1% nel settembre 1983) dovrebbe rafforzare ulteriormente le motivazioni di un aumento dei tassi di interesse all’incontro di marzo, a condizione naturalmente che il mercato azionario non crolli prima di allora.

Al contempo, si prevede un lieve aumento degli stipendi, a fronte di un notevole calo della spesa.

Per l’americano medio non va però così male. Le previsioni sono infatti di un +10.7% dai livelli pre-pandemia…

…mentre la spesa è al +10.5%.

Questi dati mostrano un livello di reddito positivo per gli USA, che permette alla Fed di essere più aggressiva con gli stringimenti e quindi ciò è positivo per il dollaro.

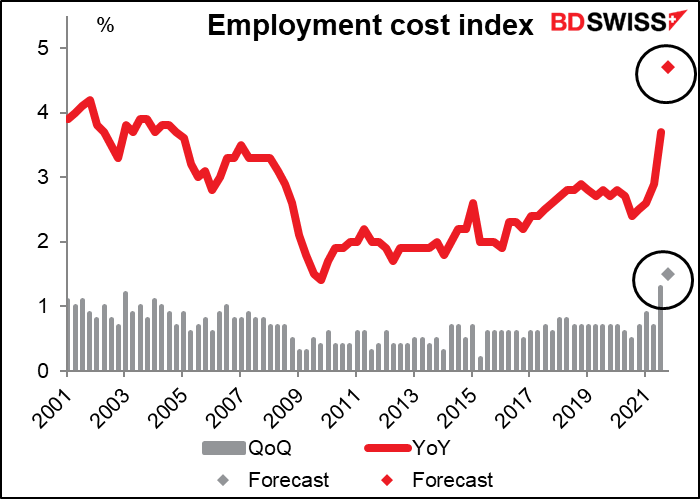

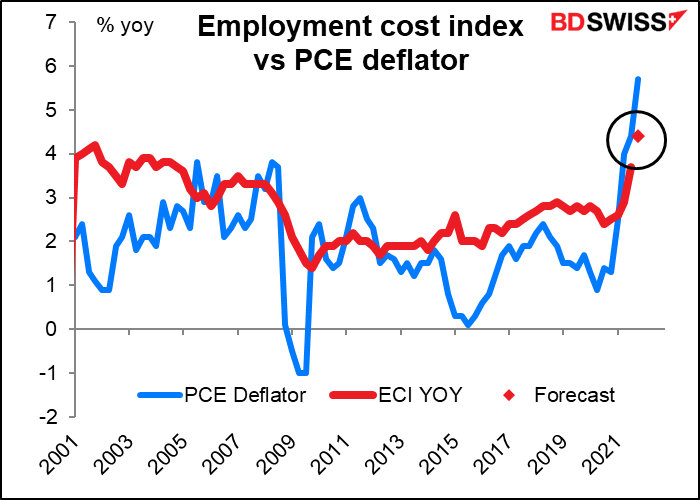

L’indice del costo dell’occupazione (ECI – employment cost index) è un indicatore trimestrale che non seguo più, in quanto non sembra essere particolarmente importante per il mercato del FX. Tuttavia ho deciso di rivisitare tale decisione, in quanto l’inflazione è fonte di grande preoccupazione al momento e i costi dei salari definiscono il quadro dell’inflazione. Ma i salari non sono tutto e ci sono altri costi associati con le assunzioni, tra cui assicurazioni, imposte sui salari, costi di formazione ecc. Tutti questi costi vengono inclusi nell’ECI.

Si prevede che l’indice riporti un lieve calo mese su mese.

Ciononostante, il tasso della variazione mese su mese si traduce in un aumento del 4.4% anno su anno, il più rapido nella storia ventennale della serie. Detto ciò, bisogna tenere a mente che la previsione odierna per il deflatore PCE è del 5.8% anno su anno, il che significa che la gente sta ancora perdendo potere di acquisto dopotutto. Questo potrebbe far aumentare i timori di una spirale di prezzo/salario, oppure potrebbe confermare alla Fed che i dipendenti stanno finalmente! recuperando il terreno perso e devono far correre l’economia per un po’ di tempo. Ritengo che finché l’ECI avrà un valore inferiore al deflatore PCE, nessuno si preoccuperà troppo.

A questo punto possiamo iniziare a goderci il weekend, magari tenendo d’occhio il rapporto “Commitments of Trader” quando viene pubblicato.

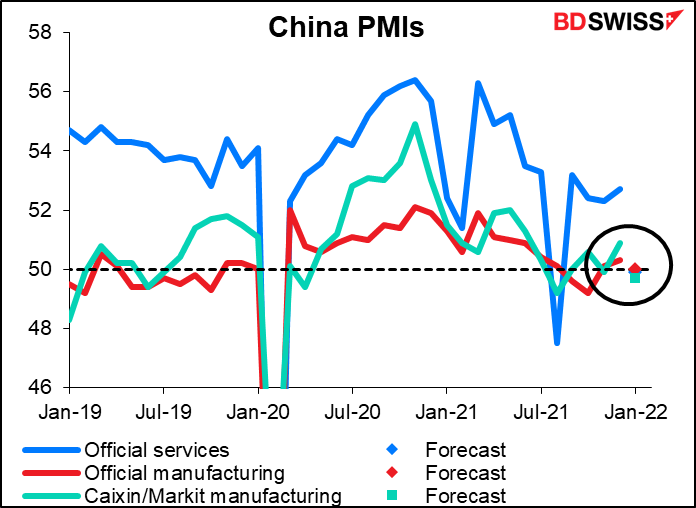

Nella notte europea tra domenica e lunedì, quindi lunedì mattina in Asia, la Cina annuncerà gli indici PMI, mentre Markit annuncerà la propria versione del PMI manifatturiero. Si prevede che si attesteranno attorno alla linea tra positivo e negativo di 50 (ho impiegato alcuni minuti a capire quale fosse il problema con il mio Excel, in quanto non riuscivo a vedere tutti i punti prima di realizzare che dipendeva dal fatto che erano uno sopra l’altro). Il settore dei servizi dovrebbe riportare un forte calo, senza dubbio causato dai lockdown imposti dal governo per far fronte alla pandemia.