Le rate in base all’ orario 5.00 GMT

Oggi sui mercati

Nota: il grafico precedente viene aggiornato prima della pubblicazione con le ultime previsioni condivise. Tuttavia, il testo e i grafici sono preparati in precedenza. Di conseguenza, potrebbero esserci delle divergenze tra le previsioni contenute nella tabella e il testo e i grafici.

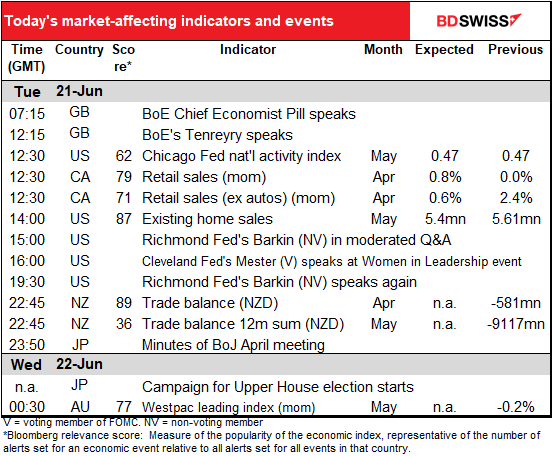

Un’altra giornata con più oratori che indicatori.

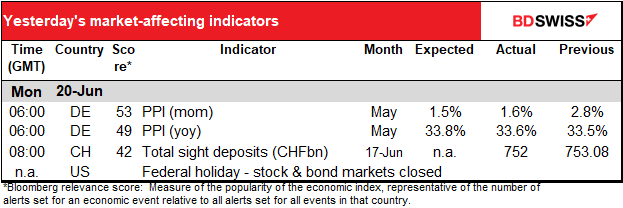

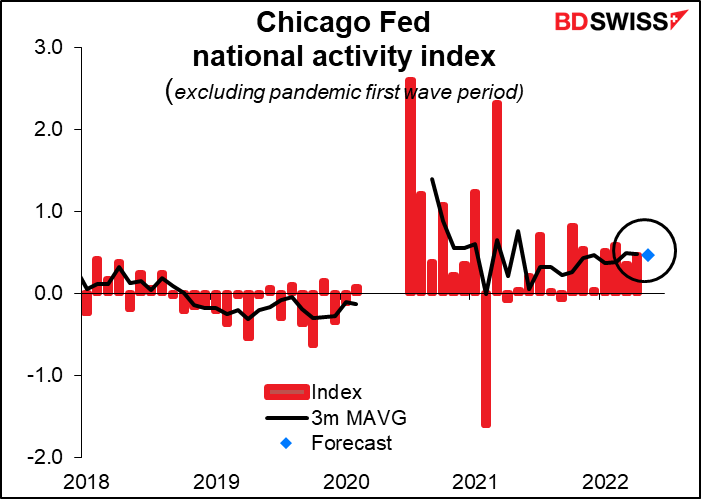

Il Chicago Fed National Activity Index (CFNAI). Il CFNAI è diverso dagli altri indici regionali della Fed che valutano le condizioni in un dato distretto. Il CFNAI utilizza numerosi indicatori già pubblicati per valutare l’attività economica in generale e la relativa pressione inflazionaria su base nazionale, non regionale. Un numero positivo corrisponde a una crescita superiore al trend e un numero negativo al di sotto del trend. Si prevede che rimanga a 0,47, che inoltre è la media mobile su tre mesi. Sarebbe un bene, considerando il brusco crollo di altri indicatori Fed nel corso nel mese, come ad esempio l’indice manifatturiero dell’Empire State, il quale durante il mese è crollato di ben 36,2 punti. Inoltre, considerando che l’Atlanta Fed GDPNow non prevede nessuna crescita del PIL durante il secondo trimestre, un’indicazione che potrebbe esserci una leggera crescita superiore al trend durante il mese sarebbe rassicurante. USD+

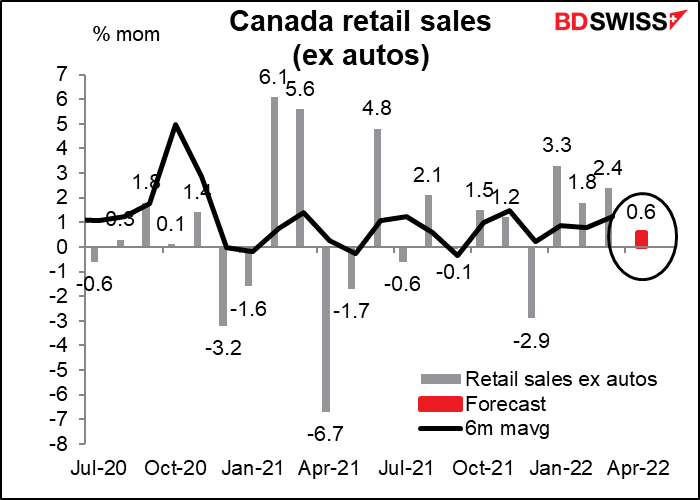

Si prevede che le vendite al dettaglio canadesi salgano di nuovo, un po’ di meno se si escludono le automobili. Per quanto sia un po’ di sotto al trend, la continua crescita nella spesa confermerà solo la visione della Bank of Canada secondo cui “l’attività dell’economia canadese è forte e l’economia sta chiaramente operando con una richiesta eccessiva… Con le spese dei consumatori in Canada che continuano a essere robuste e un previsto rafforzamento delle esportazioni, si prevede una solida crescita durante il secondo trimestre,” e dovrebbe mantenere la banca su una posizione tendenzialmente restrittiva. CAD+

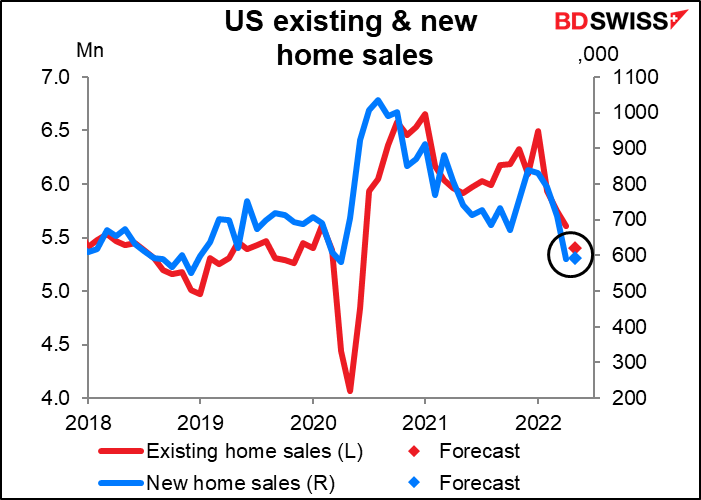

Le vendite di case esistenti negli USA dovrebbero scendere del 3,7% mese su mese. Ciò non farò altro che confermare il rallentamento nel mercato azionario che abbiamo notato nella vendita di case in sospeso (che scende da sei mesi di fila) e dalla costruzione di nuove abitazioni (che durante il mese in questione è crollata del 14,4% mese su mese). Ad ogni modo, si prevede che la vendita di nuove case di venerdì sia leggermente superiore, ma si tratta solamente di un rialzo previsto dal crollo di quasi il 17% mese su mese del mese precedente (dovuto principalmente al fatto che i costruttori non hanno messo le case sul mercato a causa delle incertezze intorno ai costi per poterle completare ).

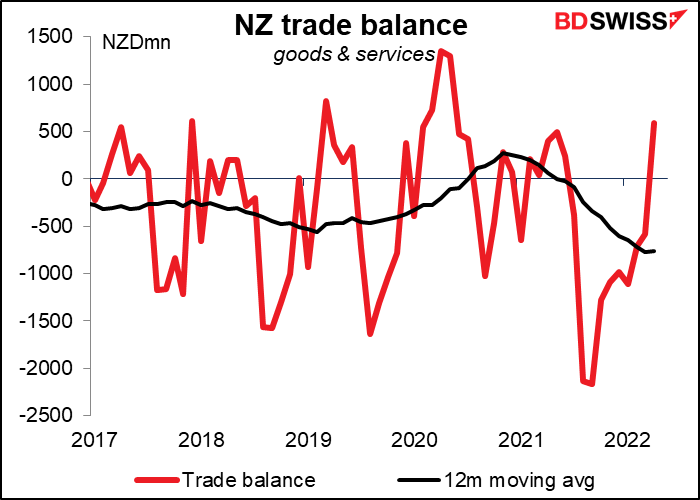

Non ci sono previsioni per i dati del commercio in Nuova Zelanda, ma io è dagli anni ’80 che penso che il commercio dovrebbe essere importante per il Forex, quando lo era, e quindi ecco un grafico al riguardo. Questi dati non sono stati aggiustati su base stagionale, quindi la media mobile su 12 mesi è una rappresentazione migliore di quello che accadrà rispetto alla cifra annunciata.

In Giappone, il 10 luglio è prevista un’elezione della Camera alta. Il periodo di campagna inizia ufficialmente oggi. I sondaggi mostrano che l’amministrazione Kishida gode di un’approvazione relativamente elevata del 50%-70% (molte amministrazioni giapponesi hanno barcollato con tassi di approvazione di gran lunga inferiori). Il LDP e la sua coalizione partner, Komeito, tende ad andare peggio nelle elezioni per la Camera alta rispetto a quelle per la Camera bassa.

Potreste chiedere: al giorno d’oggi la politica giapponese a niente a che fare con lo yen? Voglio dire, la maggior parte delle persone non è nemmeno in grado di dire chi sia il primo ministro (probabilmente perché nel dopoguerra il mandato medio di un primo ministro giapponese è stato di circa un anno e mezzo, quindi perché prendersi la briga di impararne il nome? Tanto se ne sarà andato prima che lo imparate). Così penso.

Ad esempio, molte persone al di fuori del paese (come me, ad esempio) si aspettavano che la BoJ modificasse il proprio programma di controllo della curva dei rendimenti (YCC) a causa dell’enorme quantità di obbligazioni governative giapponesi che ha dovuto acquistare affinché i rendimenti su 10 anni restassero al di sotto della soglia di +0,25%. Ma uno dei motivi per cui noi gaijin (stranieri) l’abbiamo pensato è stato perché non leggiamo i quotidiani locali e quindi non abbiamo visto cosa ha detto il primo ministro Kishida in merito il giorno prima dell’incontro:

“Ritengo che la domanda sia se ci sia bisogno che la politica monetaria della BoJ cambi direzione mentre lo yen si indebolisce. Mentre la politica monetaria ha un impatto sui tassi di cambio, è anche vero che la politica monetaria ha un impatto significativo sul peso di cui devono farsi carico le piccole e medie imprese attraverso i tassi di interesse. Quindi, sebbene i tassi forex rappresentino una questione importante, a come mi è dato di capire la BoJ prenderà una decisione in merito alla propria politica monetaria prendendo in considerazione tutte le varie conseguenze che ho appena menzionato. Spetta alla BoJ decidere le specifiche della propria politica monetaria ma, da una prospettiva governativa, ci aspettiamo che la BoJ continui a sforzarsi per mantenere l’obiettivo di stabilità dei prezzi in modo stabile e sostenibile”. (Il corsivo è mio)

In altre parole, non importa quanto la BoJ possa parlare del bisogno di “prestare la dovuta attenzione agli sviluppi nei mercati finanziari e forex…”, il governo ha deciso che tenere i tassi bassi è più importante che rinforzare la valuta. La posizione di Kuroda gode dell’approvazione delle autorità. Ecco perché i trader forex devono prestare attenzione alla politica giapponese.