Oh, retourner au Japon maintenant ! La semaine prochaine, c’est la Golden Week au Japon. Cela signifie qu’il y a trois jours fériés consécutifs :

Cela signifie que la plupart des Japonais prendront simplement toute la semaine de congé, ce qui est l’intention du gouvernement japonais. Le Japon a le plus grand nombre de jours fériés de tous les pays (19) parce que la culture désapprouve le fait que les travailleurs prennent des jours de congé personnels et que le gouvernement compense. (Interrogez Glen Wood à ce sujet.) Autrefois, seul le jour de l’an était un jour férié – un jour par an.

Hélas, le reste d’entre nous sera toujours en train de travailler dur. C’est une semaine assez intense, avec

Les réunions des banques centrales seront sans doute au centre de l’attention. La semaine dernière, une seule grande banque centrale que je suis de près, la Banque du Japon, s’est réunie. La décision de la Banque centrale européenne est totalement aberrante et n’est donc pas un indicateur de ce que les autres banques centrales pourraient faire. Contrairement à la tendance observée presque partout ailleurs, elle a décidé de doubler son programme de « contrôle de la courbe des taux » (YCC) pour s’assurer que les taux d’intérêt n’augmentent pas.

En revanche, toutes les autres banques centrales semblent vouloir entrer en communication avec Sylvester Stone : I want to take you higher. La seule question est, comme l’a dit Tosca, de combien plus haut ?

La Riksbank de Suède, que je ne suis pas de près, s’est également réunie la semaine dernière. Elle a rejoint le mouvement mondial de hausse des taux, en portant finalement son taux directeur de zéro à 0,25 % et en promettant deux ou trois autres hausses cette année.

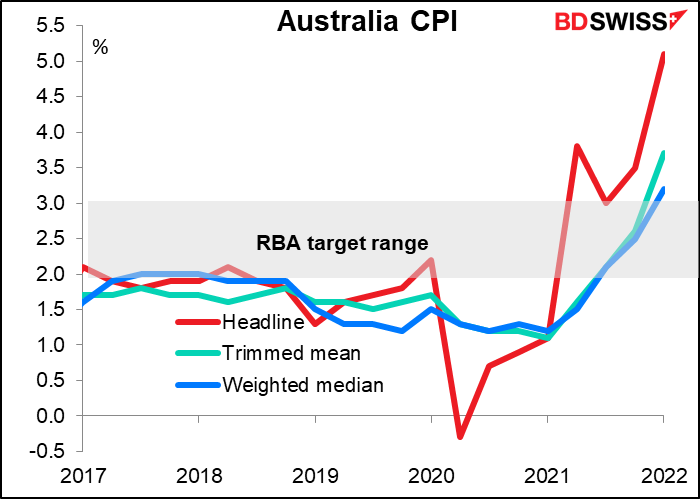

La semaine prochaine, la principale question sera de savoir si la RBA suivra la Riksbank et rejoindra la tendance mondiale à la hausse ou si elle s’en tiendra à son opinion selon laquelle l’inflation australienne ne se situe pas « durablement » dans sa fourchette cible de 2 % à 35 %.

Jusqu’à présent, elle a déclaré vouloir voir des « preuves réelles » que l’inflation se situe « durablement » dans sa fourchette cible de 2 % à 3 % avant de procéder à un redressement. « Au cours des mois à venir, le Conseil disposera d’éléments supplémentaires importants tant sur l’inflation que sur l’évolution des coûts de main-d’œuvre », a-t-elle indiqué le mois dernier, tout en précisant qu’elle disposera « d’une série de prévisions actualisées à publier en mai ». Dans des circonstances normales, on pourrait en déduire que ces prévisions actualisées seraient le déclencheur d’une hausse des taux.

Je ne pense pas qu’ils auront besoin d’attendre ces prévisions. La hausse de l’inflation au premier trimestre, qui est passée de 3,5 % à 5,1 % d’une année sur l’autre, annoncée cette semaine, était en dehors de la fourchette de toutes les prévisions (4,0 % à 4,9 %, médiane 4,6 %) et la plus élevée en 21 ans (depuis le deuxième trimestre 2001). Le taux d’augmentation d’un trimestre à l’autre (2,1 % en glissement trimestriel) a atteint l’objectif fixé pour le taux en glissement annuel ! Et leurs deux mesures de base sont maintenant au-dessus de la zone cible.

Cette hausse a été suivie d’une augmentation de l’indice des prix à la production (IPP), qui est passé de 3,7 % à 4,9 % d’une année sur l’autre, soit le niveau le plus élevé depuis le quatrième trimestre 2008, comme indiqué ce matin.

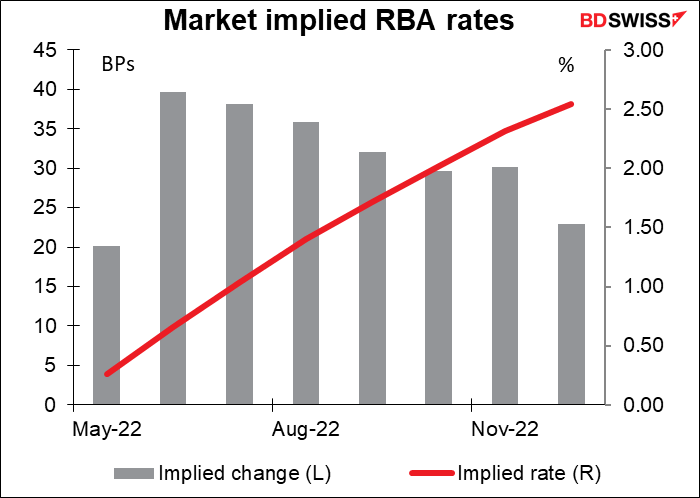

En conséquence, le marché pense – et je suis d’accord – que les taux seront relevés de 15 points de base pour atteindre 0,25 %. On s’attend donc à ce que la RBA, une fois qu’elle aura obtenu ses nouvelles prévisions en mai, doive commencer à rattraper son retard et à augmenter ses taux de 50 points de base d’un coup.

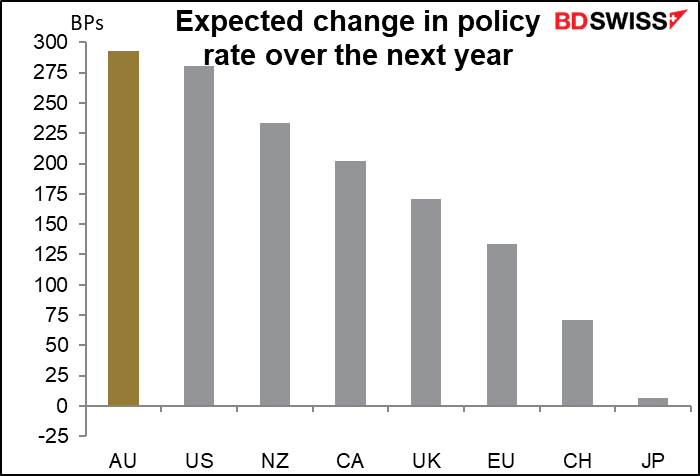

Pour rattraper son lent départ, la RBA devrait être la banque centrale qui a le plus resserré sa politique au cours de l’année prochaine. C’est un défi de taille. La RBA validera-t-elle ces attentes ? C’est ce que la réunion de mardi devra décider. Je pense qu’il faudra peut-être attendre le mois de mai, lorsqu’ils disposeront des nouvelles prévisions, pour qu’ils changent complètement d’avis. Je pense que le dollar australien pourrait chuter après la réunion de la semaine prochaine si la RBA ne parvient pas à confirmer les attentes du marché.

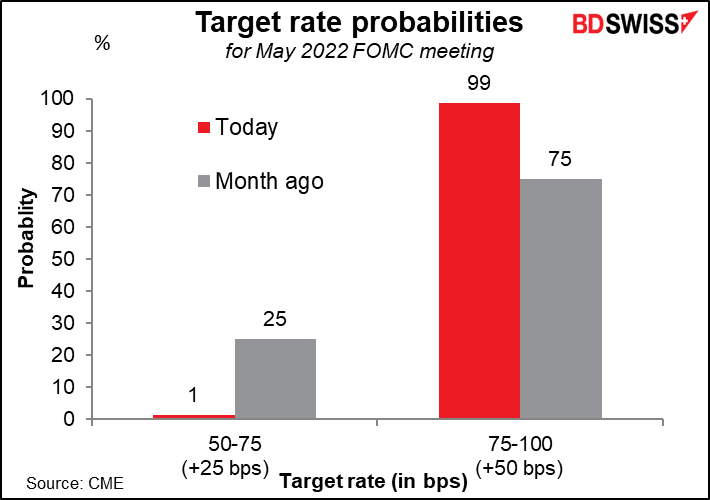

La Fed, en revanche, est une affaire réglée. La semaine dernière (21 avril), le président de la Fed, M. Powell, a déclaré qu’une hausse de 50 points de base était « sur la table » pour la réunion de mai. D’autres membres du Comité ont depuis apporté leur soutien. Le marché suppose maintenant que ce n’est pas seulement sur la table, mais que c’est bouclé et préparé.

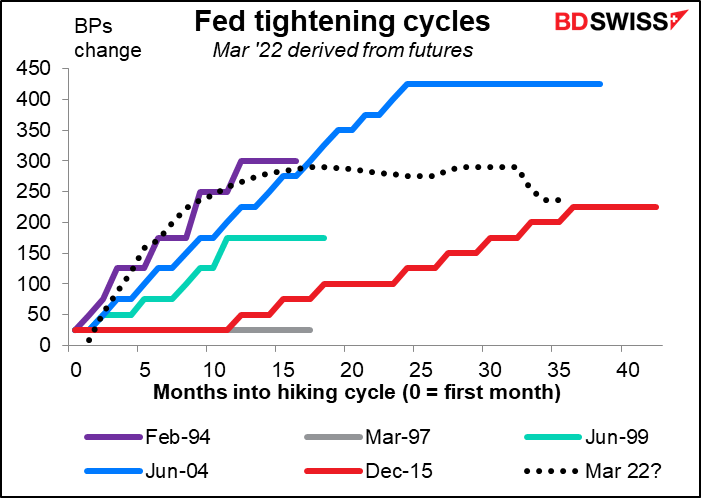

Powell a également déclaré qu’il était « approprié », selon lui, d’« agir un peu plus rapidement » sur les taux d’intérêt que la Fed ne l’a fait pendant le cycle 2004-2006, lorsque la Fed augmentait de 25 points de base à une réunion sur deux, voire moins fréquemment. Le marché en tient déjà compte – il suppose une augmentation des taux aussi rapide qu’en 1994. La Fed validera-t-elle cette prévision ? Je m’y attends, autant que possible. Ils ont déclaré que chaque réunion sera « en direct », c’est-à-dire qu’ils décideront de ce qu’ils feront à chaque réunion plutôt que de suivre un cours préétabli. Ils ne peuvent donc pas s’engager à l’avance à resserrer les taux à un rythme spécifique. Mais ils peuvent indiquer clairement qu’ils estiment que les taux doivent évoluer « rapidement », comme l’a dit le président Powell, vers un niveau neutre (estimé à 2,4 %), voire plus, pour contenir l’inflation. Cela validerait les prix du marché.

Powell a également déclaré qu’il était « approprié », selon lui, d’« agir un peu plus rapidement » sur les taux d’intérêt que la Fed ne l’a fait pendant le cycle 2004-2006, lorsque la Fed augmentait de 25 points de base à une réunion sur deux, voire moins fréquemment. Le marché en tient déjà compte – il suppose une augmentation des taux aussi rapide qu’en 1994. La Fed validera-t-elle cette prévision ? Je m’y attends, autant que possible. Ils ont déclaré que chaque réunion sera « en direct », c’est-à-dire qu’ils décideront de ce qu’ils feront à chaque réunion plutôt que de suivre un cours préétabli. Ils ne peuvent donc pas s’engager à l’avance à resserrer les taux à un rythme spécifique. Mais ils peuvent indiquer clairement qu’ils estiment que les taux doivent évoluer « rapidement », comme l’a dit le président Powell, vers un niveau neutre (estimé à 2,4 %), voire plus, pour contenir l’inflation. Cela validerait les prix du marché.

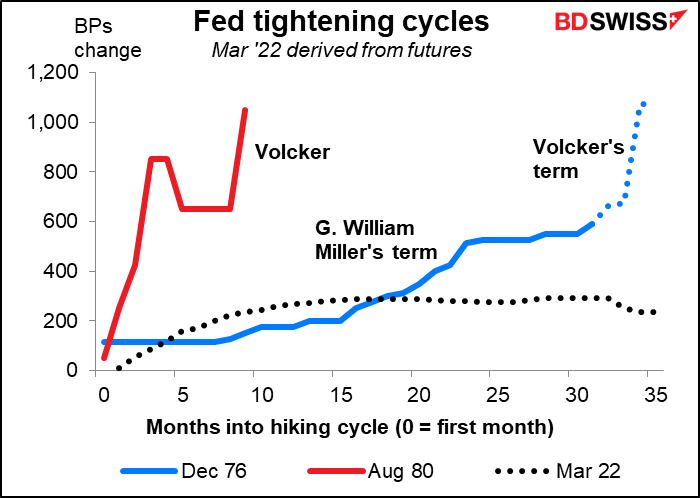

Bien sûr, avec toutes les références récentes à Paul Volcker (président de la Fed d’août 1979 à août 1987), certains craignent que la Fed ne soit obligée de suivre le cycle de resserrement de décembre 1976 à mars 1980 ou, ce qu’il faut éviter, celui d’août 1980 à mai 1981, qui a vu les taux passer d’un niveau déjà élevé de 9,5 % à un niveau record de 20 % en seulement 10 mois. Ce serait… je pense que « désastreux » est un mot trop léger. « Cataclysmique » serait plus approprié.

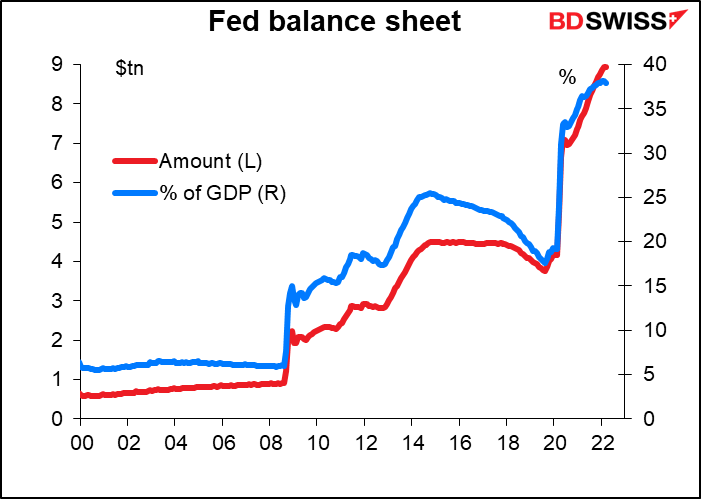

L’autre point central de la réunion sera le moment où ils commenceront leur « resserrement quantitatif » (QT) ou la réduction de leur bilan gonflé en permettant aux obligations qu’ils détiennent d’arriver à échéance sans être renouvelées. Lors de sa dernière réunion, en mars, le Comité a déclaré que, bien qu’aucune décision n’ait été prise, la Fed était « bien placée pour commencer le processus de réduction de la taille du bilan dès la fin de sa prochaine réunion en mai. » Compte tenu de la poursuite de la hausse de l’inflation depuis lors, on peut s’attendre à ce qu’ils annoncent le début du QT et donnent des précisions sur le rythme.

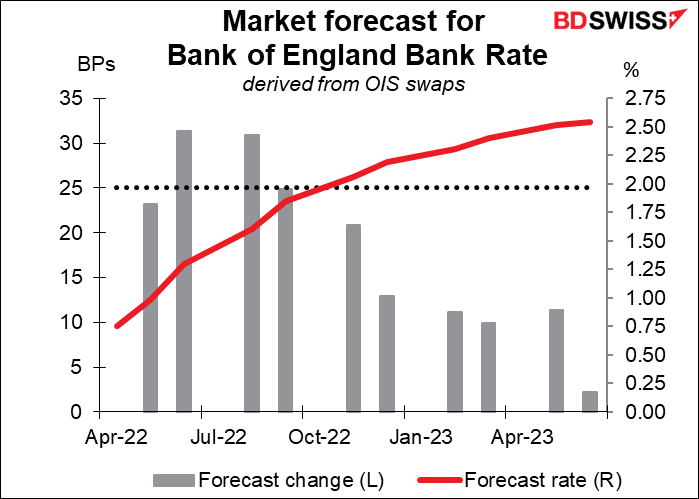

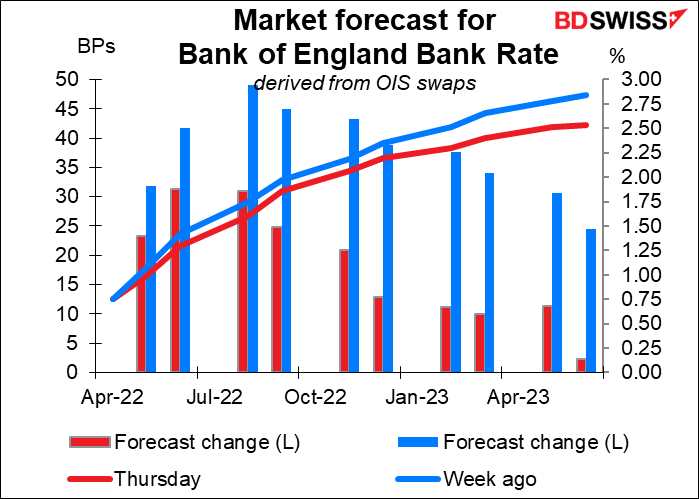

Ensuite, il y a la Banque d’Angleterre. Le marché table sur une hausse de 25 points de base lors de cette réunion et sur la possibilité – mais non la probabilité – d’une hausse de 50 points de base lors des prochaines réunions en juin et en août.

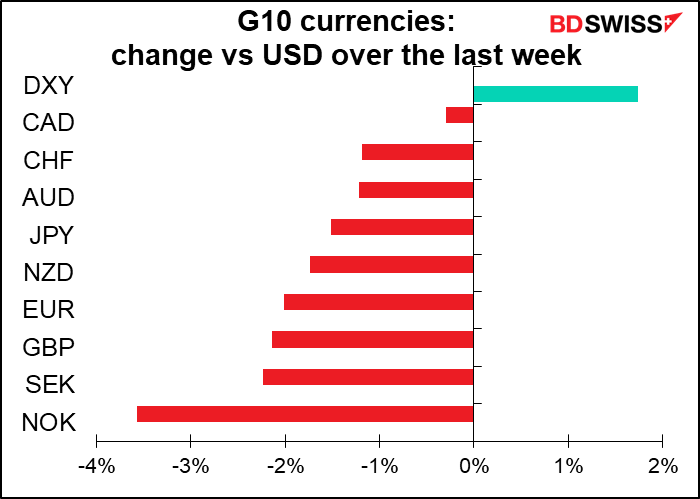

Les prévisions de taux ont été fortement revues à la baisse la semaine dernière. Le marché avait prévu plusieurs hausses de 50 points de base, mais pas plus. Dans l’ensemble, près de 50 points de base de resserrement au cours de l’année à venir ont été évalués. Les attentes en matière de taux ont atteint un sommet le 21 mais ont ensuite commencé à baisser après les chiffres décevants des ventes au détail pour le mois de mars publiés le 22, qui ont montré une baisse de 1,4 % des ventes au détail.

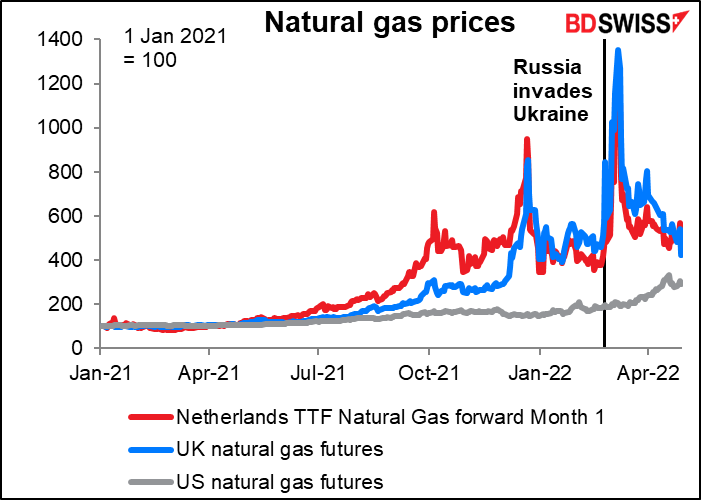

La semaine dernière, le gouverneur de la Banque d’Angleterre, M. Bailey, a souligné que la situation de la Grande-Bretagne ressemblait davantage à celle de l’Europe qu’à celle des États-Unis, car la Grande-Bretagne dépend beaucoup plus du gaz naturel pour produire de l’électricité. Les prix du gaz naturel ont grimpé en flèche au Royaume-Uni ainsi que sur le continent, bien qu’ils aient considérablement baissé depuis leur sommet.

S’exprimant à Washington le jour où les anticipations de taux ont atteint un sommet, M. Bailey a déclaré que la Banque « marche sur une ligne très étroite ». Ils doivent augmenter les taux pour lutter contre l’inflation, mais cela entraînera bien sûr une hausse des coûts pour les ménages qui ont des prêts hypothécaires à taux variable (estimés à environ un quart de tous les propriétaires). De plus, avec les hausses d’impôts, les augmentations des prix de l’énergie et l’inflation qui dépasse les augmentations de salaires, les ménages devraient connaître la plus forte baisse de leur niveau de vie depuis 1956. La Banque s’inquiète donc du fait qu’une pression trop forte sur l’inflation pourrait provoquer une récession.

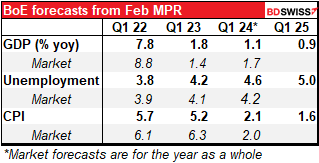

La réunion sera également l’occasion d’une nouvelle revue de la politique monétaire avec une mise à jour des prévisions de la Banque. Si nous examinons comment les prévisions de la Banque sont comparées à celles du marché, la Banque pourrait être amenée à revoir quelque peu à la baisse ses perspectives de croissance pour l’année prochaine tout en augmentant son estimation de l’inflation. Elle pourrait même prévoir une récession à un moment donné. Cela resserrerait la ligne de conduite déjà très serrée de la Banque.

La dernière fois, la Banque a voté à 8 contre 1 pour une hausse de 25 points de base, un membre préférant maintenir les taux inchangés. Compte tenu de la hausse de l’inflation depuis lors – au moment de la réunion de mars, l’IPC était de +5,5 % en glissement annuel, il est maintenant de +7,0 % en glissement annuel – je ne m’attends pas à un vote en faveur du maintien des taux inchangés. Je m’attends toutefois à ce que la Banque mette l’accent sur les risques pour la croissance. La ligne directrice du MPC est actuellement la suivante : « le Comité estime qu’un nouveau resserrement modeste de la politique monétaire pourrait être approprié dans les mois à venir, mais des risques existent de part et d’autre de ce jugement en fonction de l’évolution des perspectives d’inflation à moyen terme. » Regardez ce qu’ils disent sur les risques – ce sera la clé, je pense.

Si toutefois Jon Cunliffe se prononce à nouveau pour le statu quo, et en particulier si certains de ses collègues le rejoignent, je m’attends à ce que les investisseurs revoient encore à la baisse leurs prévisions de taux et à ce que la livre s’affaiblisse encore.

En revanche, si un contingent s’agite à nouveau pour des hausses de 50 points de base, comme ce fut le cas en février, les investisseurs penseront qu’ils ont sous-estimé la détermination de la Banque. Les anticipations de taux remonteraient en flèche et la livre serait susceptible de se renforcer en conséquence. Je pense que c’est hautement improbable cependant. Catherine Mann, l’une de celles qui souhaitaient une hausse de 50 points de base en février, a récemment prononcé un discours dans lequel elle a expliqué pourquoi elle n’a pas voté pour une hausse de 50 points de base en mars. Elle a expliqué que cela dépendait en grande partie du pouvoir d’achat des ménages, qui, comme nous l’avons vu dans les données sur les salaires et les ventes au détail, se détériore et devrait continuer à se détériorer. Je vois donc la Banque adopter une approche plus mesurée du resserrement que ce que les membres souhaitaient en février.

Les élections locales britanniques

Quelque 200 autorités locales de Grande-Bretagne organisent des élections pour environ 7 000 sièges ce jeudi. Tous les sièges des conseils municipaux d’Écosse, du Pays de Galles et de Londres sont en jeu et des scrutins sont organisés dans une grande partie du reste de l’Angleterre. L’élection sera un test pour le Premier ministre britannique Boris Johnson, qui est récemment devenu le premier Premier ministre à se voir infliger une amende pour avoir enfreint la loi pendant son mandat. Si les électeurs expriment leur colère contre lui en votant pour un parti d’opposition, cela pourrait lui rendre la vie difficile. Une mauvaise performance aux élections locales peut présager l’éviction d’un premier ministre impopulaire. Le prédécesseur du PM Boris Johnson, Theresa May, a perdu quelque 1 330 sièges en mai 2019 et a annoncé un mois plus tard qu’elle allait démissionner. Les sondages récents montrent que les travaillistes ont une légère avance.

Je doute que le Premier ministre Johnson se retire, pas plus que Trump ne l’a fait après avoir été destitué. Il n’a pas l’air d’être le genre de personne à être embarrassé par son propre comportement, et je doute que les autres députés du parti Tory aient envie de vivre tout cela en ce moment. Il n’y a pas de favori évident au sein du parti, ce qui n’améliorerait pas nécessairement leurs chances.

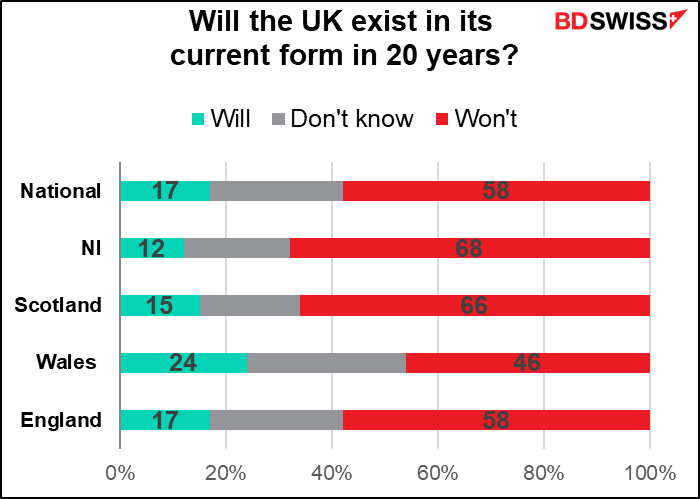

La partie la plus importante des élections, à mon avis, sera le vote pour l’assemblée décentralisée d’Irlande du Nord.. Alors que le mouvement indépendantiste écossais a attiré la plus grande partie de l’attention, il me semble que l’Irlande du Nord est plus susceptible de se détacher du Royaume-Uni en premier, et non l’Écosse. Un sondage réalisé l’année dernière a montré que 68 % des habitants d’Irlande du Nord ne pensaient pas que le Royaume-Uni existerait sous sa forme actuelle dans 20 ans, soit un peu plus que les 66 % d’Écossais.

Le Sinn Féin, un parti qui cherche à unifier l’Irlande du Nord avec la République d’Irlande au sud, devrait remplacer le Parti unioniste démocratique (DUP) en tant que plus grand parti de l’Assemblée et revendiquer le poste de premier ministre. Le DUP, comme son nom l’indique, s’est engagé à rester au sein du Royaume-Uni, tandis que le Sinn Féin, qui est également actif en République, s’est engagé depuis longtemps en faveur de l’unification avec le Sud. (Le parti était historiquement associé à l’Armée républicaine irlandaise provisoire, ou IRA). Le Sinn Féin a essayé d’éviter cette question qui divise et de se présenter sur un programme plus quotidien de services de santé, d’éducation et de gestion de la crise du coût de la vie. Néanmoins, une victoire du parti pourrait relancer quelque peu la question de la dissolution du Royaume-Uni, d’autant plus que les tensions entre le Royaume-Uni et l’UE s’intensifient au sujet de la province. (Notez que le Sinn Féin n’a jamais remporté le poste de Premier ministre (taoiseach) dans la République).

Dans l’ensemble, les élections de jeudi représentent une opportunité pour la GBP de chuter encore plus.

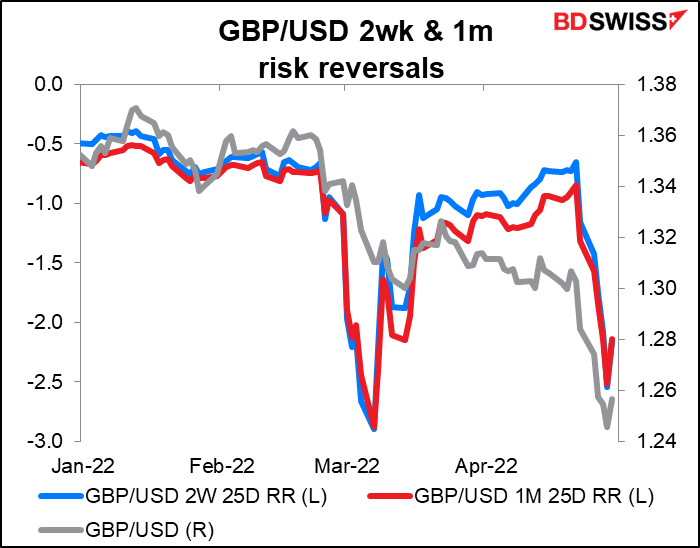

Les élections ne semblent pas avoir affecté la livre sterling jusqu’à présent. L’inversion du risque (RR) à un mois n’a pas chuté un mois avant les élections, pas plus que le RR à deux semaines n’a chuté il y a deux semaines. Ils semblent plutôt évoluer ensemble en fonction du marché au comptant.

Indicateurs : NFP

Si c’était tout ce qu’il y a au programme, ce serait suffisant. Mais ce n’est pas le cas.

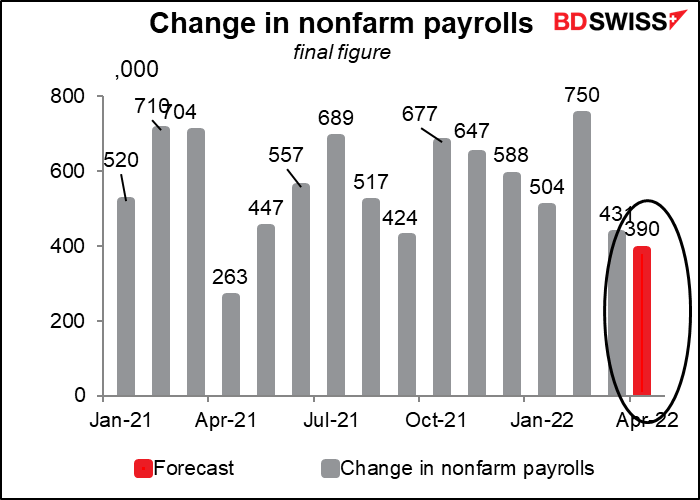

Vendredi, nous recevons les chiffres de l’emploi non agricole aux États-Unis. Le marché s’attend à une nouvelle augmentation saine de 390, qui serait légèrement inférieure à celle du mois précédent, mais qui reste importante.

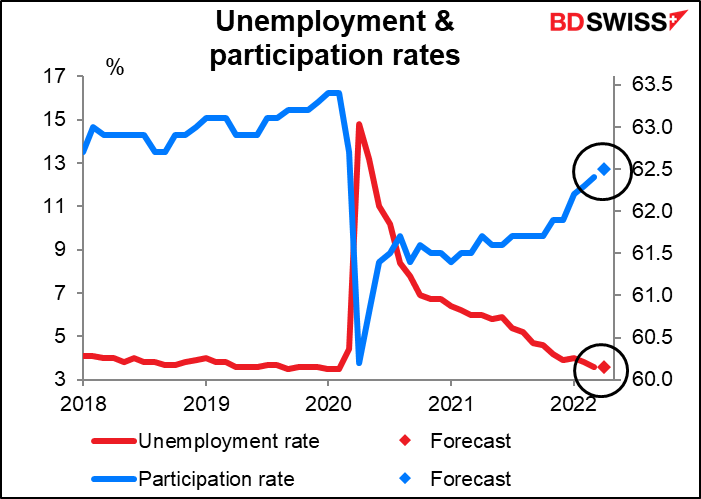

Le taux de chômage devrait se maintenir au niveau du mois précédent, soit 3,6 %, légèrement au-dessus du niveau le plus bas en 50 ans (3,5 %) atteint avant la pandémie, tandis que le taux de participation devrait augmenter d’un cran. Cela ne fera que confirmer l’affirmation du président de la Fed, M. Powell, selon laquelle le marché du travail est « extrêmement, historiquement serré » et « volatilement chaud », ce qui signifie qu’ils peuvent augmenter les taux sans craindre de faire grimper le chômage à 10,8 %, comme sous Volcker.

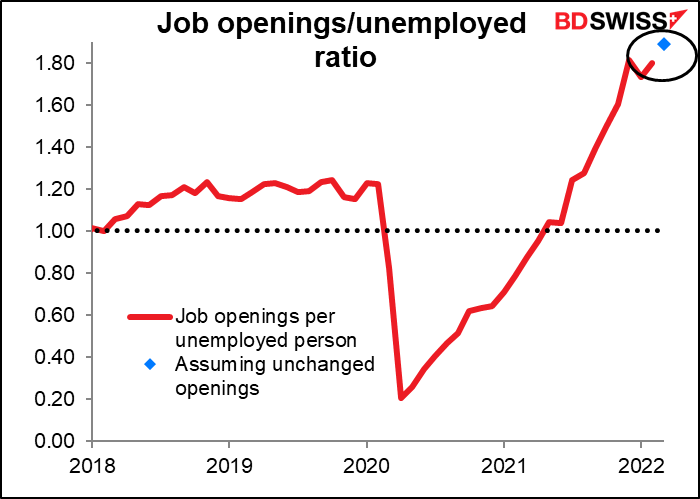

Cette opinion pourrait être renforcée par l’étude sur les offres d’emploi et la rotation de la main-d’œuvre (JOLTS) de mardi. Il n’y a pas encore de prévisions pour ce chiffre, mais s’il s’avère être seulement inchangé, cela signifierait un record de 1,89 ouverture de poste par chômeur, contre 1,80 le mois dernier.

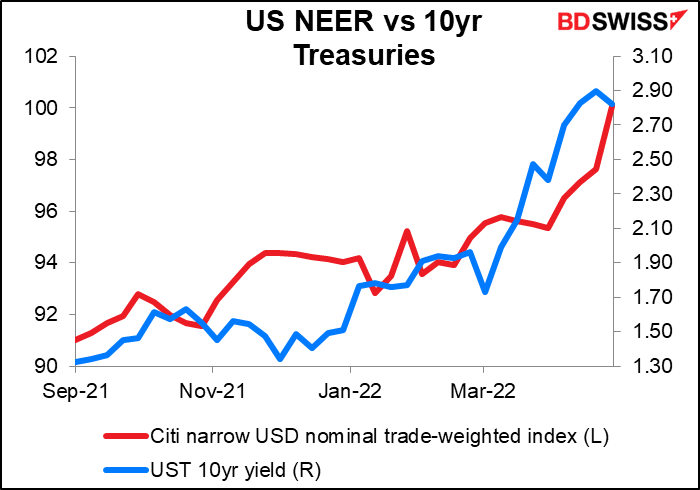

Pour en revenir à Sly Stone, de telles preuves d’un marché de l’emploi « extrêmement, historiquement serré » feraient crier « plus fort » sur le marché des taux. Le dollar, quant à lui, devrait danser au rythme de la musique et continuer à suivre la hausse des taux.

Autres indicateurs : IPC Tokyo

Le yen a connu une période difficile récemment. Jeudi, la paire USD/JPY a franchi la barre des 130 pour la première fois depuis presque exactement 20 ans, grâce à la Banque du Japon et à sa politique de « contrôle de la courbe des taux » (YCC), qui maintient le rendement des obligations d’État japonaises à 10 ans plafonné à 0,25 % alors que les rendements s’envolent ailleurs.

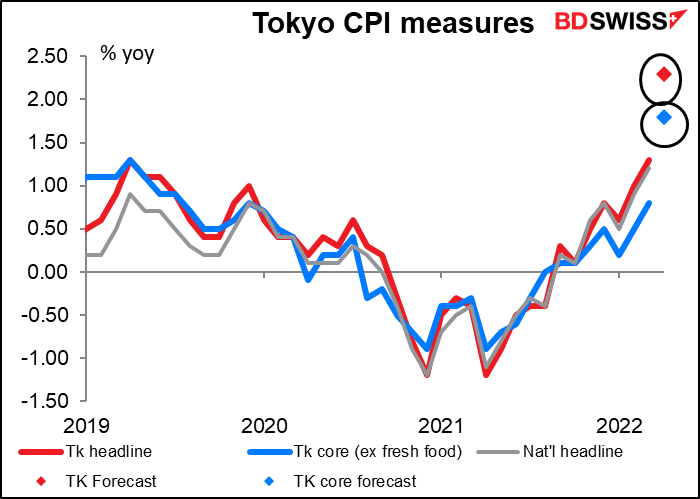

L’indice des prix à la consommation (IPC) de Tokyo vendredi pourrait faire naître quelques doutes sur la politique de la Banque du Japon. Si l’on exclut les réductions des frais de téléphonie mobile d’avril 2021, l’IPC global devrait atteindre le chiffre étonnant (pour le Japon) de 2,3 % en glissement annuel, tandis que l’indice de référence de type japonais (à l’exclusion des aliments frais) atteindra 1,8 % en glissement annuel.

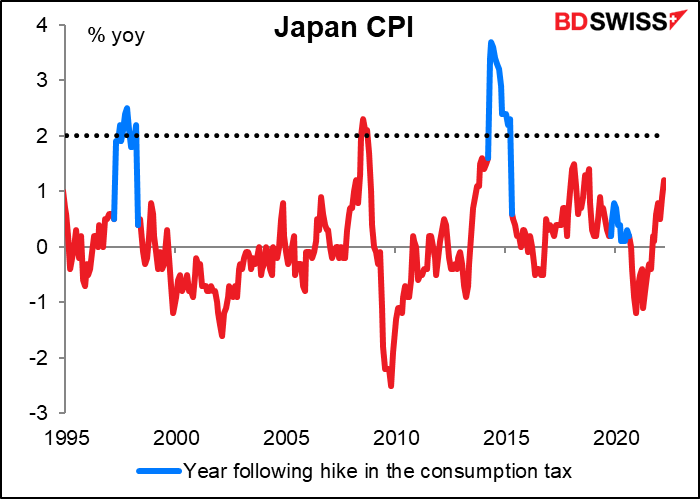

Il est inhabituel que l’IPC du Japon atteigne l’objectif de 2 %. À l’exception de la période qui a précédé la crise financière mondiale, lorsque l’économie mondiale était en pleine effervescence, les seules fois où cela s’est produit depuis 1995, c’est dans les années qui ont suivi une augmentation de la taxe sur la consommation, ce qui a naturellement entraîné une hausse des prix à la consommation.

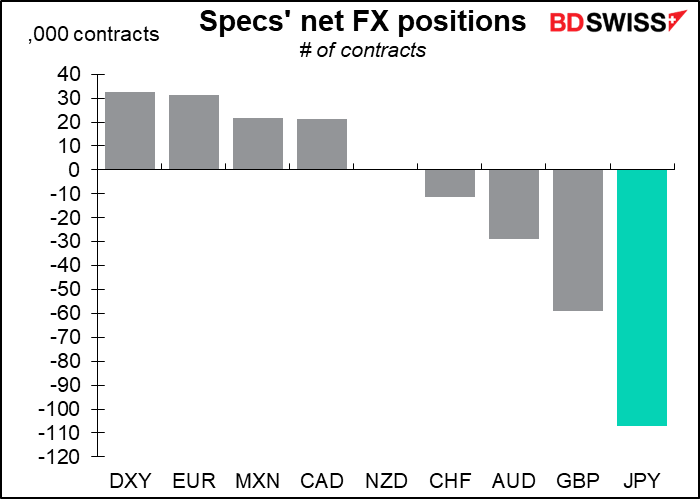

Si les gens pensent qu’il s’agit d’un véritable changement pour le Japon, cela pourrait entraîner une couverture chez les spéculateurs, ce qui pourrait faire grimper le yen. Selon le Commitments of Traders Report (rapport sur les engagements des traders), la plus grande position des spéculateurs sur une devise est actuellement une position courte sur le yen.

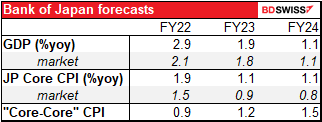

Malheureusement, cette évolution a été annoncée – et écartée – dans la nouvelle édition de cette semaine de Outlook for Economic Activity and Prices (Perspectives trimestrielles de l’activité économique et des prix). Il disait :

Le taux de variation en glissement annuel de l’indice des prix à la consommation (IPC, tous articles sauf aliments frais) devrait augmenter temporairement pour atteindre environ 2 % — en raison de l’impact d’une hausse importante des prix de l’énergie — au cours de l’exercice 2022, lorsque les effets d’une réduction des frais de téléphonie mobile se dissiperont. Par la suite, cependant, le taux d’augmentation devrait se ralentir car la contribution positive de la hausse des prix de l’énergie à l’IPC devrait s’estomper.

Le taux d’inflation « de base », qui exclut l’énergie ainsi que les aliments frais, « devrait augmenter modérément en territoire positif ». Donc le mieux qu’ils puissent espérer est que la déflation s’arrête.

Les spéculateurs pourraient réduire leurs positions courtes à la suite de cette nouvelle, mais je ne pense pas que la Banque du Japon modifiera sa position, et sans cela le yen devrait continuer à baisser.

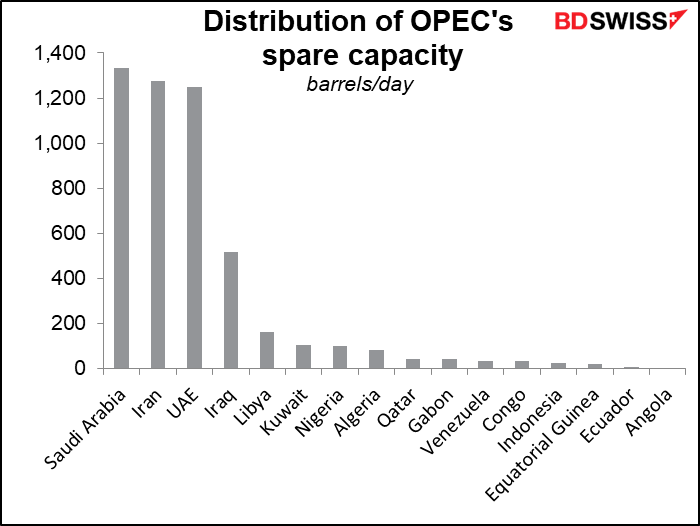

En ce qui concerne l’OPEP+, je pense que le marché s’attend à ce que le groupe s’en tienne à son plan existant et accepte une nouvelle augmentation de la production de pétrole de 432 000 barils par jour (b/j). Le fait est que la plupart des membres ont du mal à atteindre leurs quotas en l’état. Les règles de l’OPEP+ interdisent aux membres disposant d’une capacité excédentaire de compenser les membres qui ne peuvent pas respecter les quotas qui leur sont alloués. Il serait inutile que le groupe dans son ensemble vote pour permettre à l’Arabie saoudite, aux Émirats arabes unis et à l’Irak de pomper davantage de pétrole et de faire ainsi baisser le prix pour les autres pays. (L’Iran dispose également d’une importante capacité de réserve mais ne peut pas vendre le pétrole en raison des sanctions). Je ne pense pas qu’une décision de ce type aurait un impact important sur les prix, car ils sont probablement déjà bien réduits.