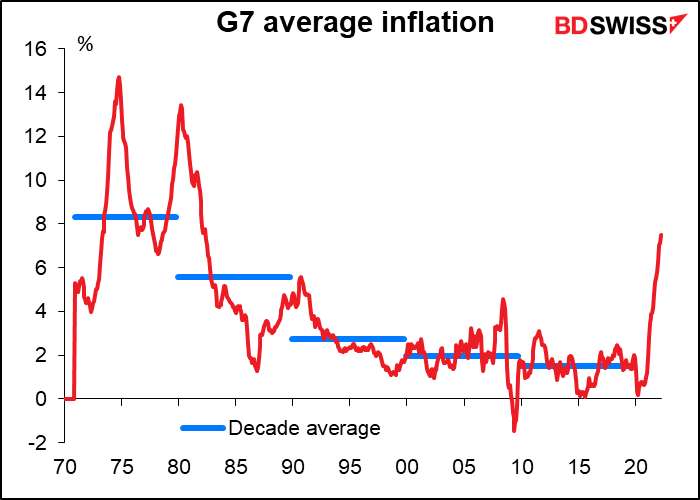

En octobre 1955, William McChesney Martin, Jr. a prononcé un discours devant le New York Group of the Investment Bankers Association of America. Dans ce discours, Martin a déclaré que le rôle de la Fed était de prévenir l’inflation, si nécessaire en prenant des mesures impopulaires. « Dans le domaine de la politique monétaire et du crédit, les mesures de précaution visant à prévenir les excès inflationnistes ne manqueront pas d’avoir des effets onéreux…Ceux qui ont la tâche de faire une telle politique ne s’attendent pas à des louanges. La Réserve Fédérale… est dans la position du chaperon qui a ordonné le retrait du bol de punch juste au moment où la fête commençait à démarrer. » (c’est nous qui soulignons)

Des années plus tard, avec la baisse de l’inflation mondiale, le rôle des banques centrales a évolué. Depuis le début de la « Grande Modération » à la fin des années 1980, les banques centrales se sont davantage concentrées sur la gestion macroéconomique générale que sur la maîtrise de l’inflation. Leur rôle a basculé : au lieu de retirer le bol de punch, ils ont vu qu’il était de leur responsabilité de le « renforcer » quand l’économie ne suivait pas. Le « Greenspan put », par lequel il était supposé que la Fed viendrait au secours de la bourse dès qu’elle commencerait à chuter, a remplacé le bol à punch.

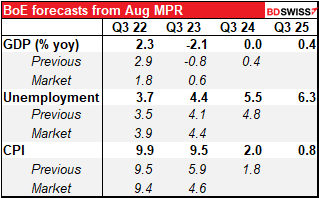

Nous entrons maintenant dans une troisième période. À ce stade, ce que les banques centrales devraient faire, ou ce qu’elles sont susceptibles de faire, n’est pas tout à fait clair pour les marchés. Cette énigme était plus évidente dans le rapport de politique monétaire de jeudi de la Banque d’Angleterre, qui contenait ses nouvelles prévisions. Elles sont plutôt sombres. La Banque prévoit maintenant une inflation incontrôlée et une récession qui durera environ cinq trimestres.

Quelle confiance pouvons-nous accorder à ces prévisions ? Passons en revue ses antécédents, en nous concentrant sur ses prévisions d’inflation maximale :

- 21 ; « culminant à environ 5 % en avril 22. »

- Févr. 22 : « culminant autour de 7,25 % en avril 22 »

- 22 mai : « pourrait atteindre plus de 10 % vers la fin de l’année. »

- 22 août : « un peu plus de 13 % au T4 2022 ».

Ce n’est pas ce qu’on pourrait qualifier d’excellent, n’est-ce pas ? Cependant, ce n’est pas le cas de la BoE. Je pense que toutes les banques centrales – et beaucoup de prévisionnistes du secteur privé aussi – ont été prises au dépourvu. (Je dois admettre que j’étais fermement dans les partisans d’une inflation « transitoire » alors que la pandémie se terminait, car je pensais aussi que tout reviendrait graduellement à la normale.)

Mais ce n’est pas le problème. La question est de savoir quelle est la politique de la Banque dans cette situation. A-t-elle élaboré sa politique pour soutenir la croissance ou lutter contre l’inflation ? La réponse est claire : elle a augmenté son taux de 50 pb, et en a promis plus en septembre. Elle a annoncé qu’elle commencera le « resserrement quantitatif » actif en vendant des obligations. Elle a basculé de façon décisive du côté de la lutte contre l’inflation.

De nos jours, le thème principal du marché est de comprendre la façon dont les banques centrales réagiront – quelle est leur fonction de réaction, en termes économiques – face aux exigences conflictuelles d’une inflation galopante et d’économies draconiennes. La longue période d’inflation modérée a fait oublier la tâche principale des banques centrales. Les investisseurs comptent toujours sur les banques centrales pour gérer la croissance, et non l’inflation. Cependant, ce n’est pas ce que disent les banques centrales.

Dans quelle mesure l’hypothèse du marché est-elle raisonnable ? Passons en revue les mandats des grandes banques centrales :

Fed : « les objectifs de maximisation de l’emploi, de stabilité des prix et de modération des taux d’intérêt à long terme ».

Banque centrale européenne (BCE) : « L’objectif premier du système européen de banques centrales… est de maintenir la stabilité des prix. »

Banque du Japon : « Dans l’exercice de ses fonctions de politique monétaire, la banque contribue au développement d’une économie nationale saine par le maintien de la stabilité des prix. »

Banque d’Angleterre : « En matière de politique monétaire, les objectifs de la Banque d’Angleterre sont de

- Maintenir la stabilité des prix et,

- sous réserve de cela, soutenir la politique économique du gouvernement de Sa Majesté, y compris ses objectifs en matière de croissance et d’emploi. »

Banque nationale suisse : « Elle assure la stabilité des prix. Ce faisant, elle tient dûment compte de l’évolution de la situation économique. »

Banque du Canada : « promouvoir le bien-être économique et financier du Canada ».

Reserve Bank of Australia :

(a) la stabilité de la monnaie australienne ;

(b) le maintien du plein emploi en Australie ; et

(c) la prospérité économique et le bien-être du peuple australien.

Reserve Bank of New Zealand : « les objectifs de maintenir un niveau général stable des prix à moyen terme et de soutenir un emploi maximal durable. »

En bref, la responsabilité principale de la plupart des banques centrales est claire : elles sont tenues d’œuvrer pour la stabilité des prix et non pour la croissance. Plusieurs ont l’emploi comme objectif supplémentaire. La Banque du Canada a un mandat extraordinairement vague, mais elle l’interprète comme signifiant « maintenir l’inflation à un niveau faible, stable et prévisible ».

La Banque d’Angleterre, comme d’habitude, a essayé de souligner ce fait dans sa déclaration qui a suivi la réunion : « Le mandat du MPC est clair que l’objectif d’inflation s’applique en tout temps, reflétant la primauté de la stabilité des prix dans le cadre de la politique monétaire britannique. »

Plusieurs orateurs de la Fed ont également souligné récemment leur intention de « faire tout ce qu’il faut » pour ramener l’inflation à 2 %. Le président de la Fed de Minneapolis, Neel Kashkari, le partisan principal d’une action modérée du Federal Open Market Committee (FOMC), a déclaré que l’idée de la baisse des taux de la Fed en 2023 semble être « un scénario très improbable en ce moment compte tenu de ce que je sais de la dynamique sous-jacente de l’inflation », même si c’est exactement ce que le marché prédit. « Les travaux sur l’inflation sont loin d’être terminés », a déclaré la présidente de la Fed de San Francisco, Mary Daly, « Nous avons un long chemin à parcourir pour mener à bien cette tâche… Nous devons rester actifs jusqu’à voir réellement dans les données » que l’inflation recule.

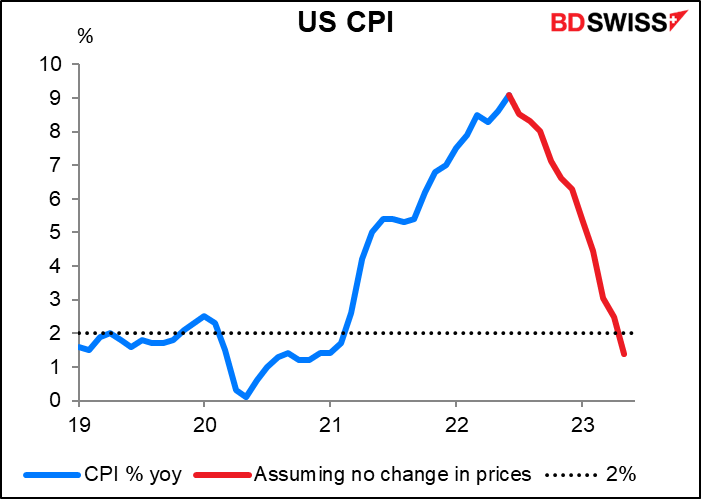

Le fait est que, même si les prix ne changent pas du tout aux États-Unis à partir de maintenant, ce n’est qu’en mai prochain que l’inflation descendrait à l’objectif de 2 % de la Fed. Quelle est qui plus est la probabilité que cela se produise ? Faible.

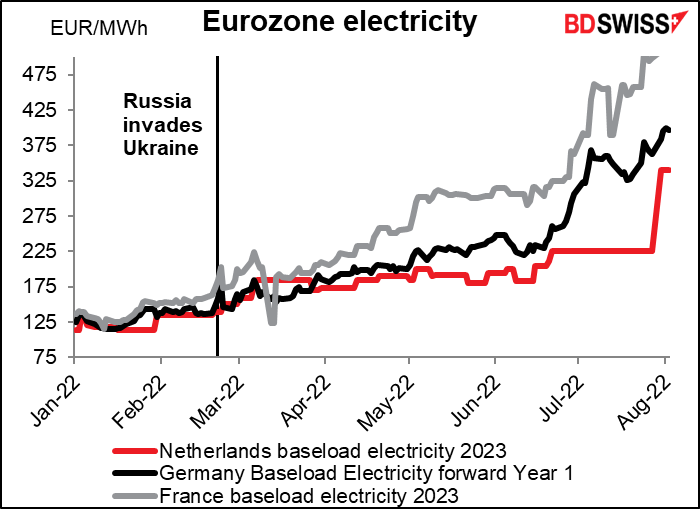

En Europe, regardez ce que les marchés attendent des prix de l’électricité l’année prochaine : 2x à 3x plus qu’ils ne l’étaient au début de cette année.

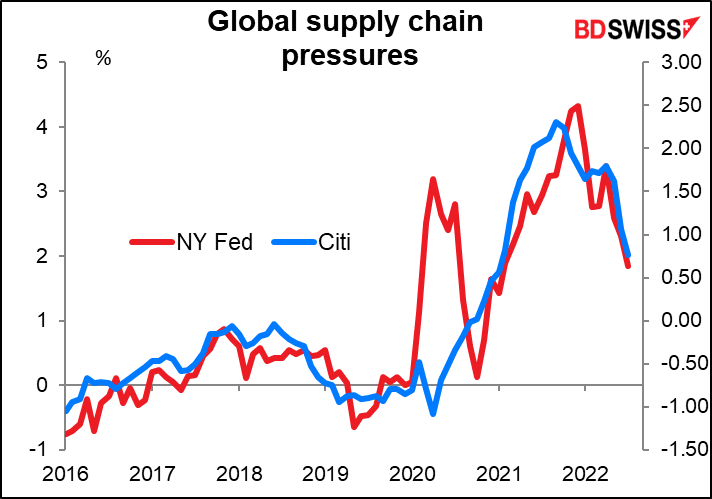

À l’échelle mondiale, les pressions exercées par la chaîne logistique diminuent, mais restent exceptionnellement élevées, ce qui indique que les distorsions de la pandémie persistent.

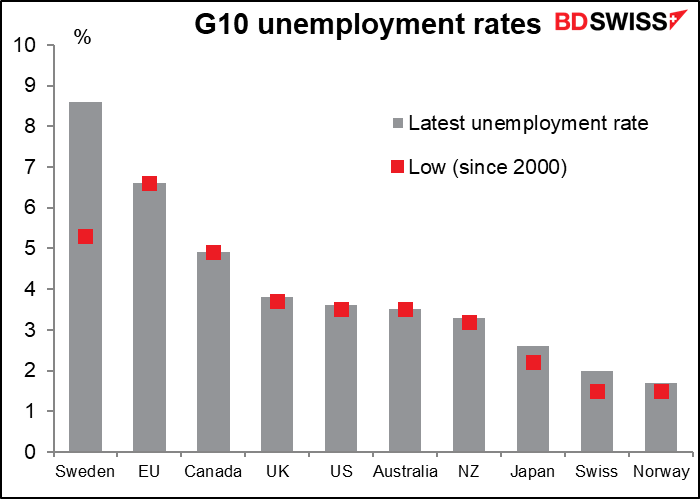

La crainte d’un chômage de masse n’est pas non plus de nature à contraindre la politique. Pour la plupart des pays du G10 (la Suède étant la seule exception), le chômage est au niveau le plus bas (ou proche) depuis 20 ans ou plus. Les banques centrales estiment donc qu’elles peuvent augmenter les taux sans risquer un chômage de masse. « Nous disons en effet que quelque chose d’inédit peut se produire parce que le marché du travail se trouve dans une situation inédite », selon le gouverneur de la Fed Christopher Waller, et un autre économiste de la Fed.

En résumé : je pense que les investisseurs sous-estiment le degré de resserrement que les banques centrales devront mettre en œuvre pour maîtriser l’inflation. Je pense qu’ils sous-estiment également la volonté des banquiers centraux de prendre ces mesures.

La semaine prochaine : beaucoup de données sur l’inflation, y compris l’IPC américain

La deuxième semaine du mois est généralement calme en termes d’indicateurs. L’accent est toujours mis sur l’indice des prix à la consommation américain mercredi. Il y aura une foule d’autres données sur l’inflation, y compris les prix à la production pour le Japon, la Chine et les États-Unis. Enfin, vendredi, nous aurons la « journée des indicateurs à court terme » du Royaume-Uni, y compris cette fois le chiffre trimestriel du PIB pour le deuxième trimestre.

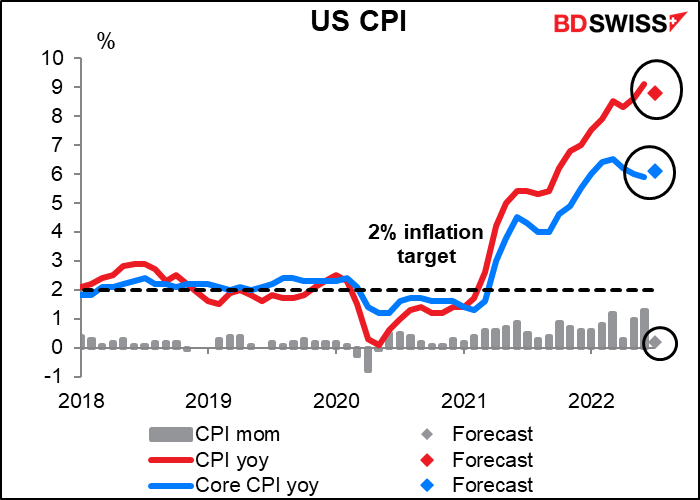

La lumière au bout du tunnel ? L’IPC américain devrait légèrement baisser. Faiblement – à 8,8 % en glissement annuel contre 9,1 % auparavant – mais il pourrait laisser espérer que l’inflation a atteint son maximum. L’inflation de base devrait toutefois augmenter légèrement, bien qu’elle ne soit pas revenue à son niveau de mars (6,5 % en glissement annuel).

Hélas, les données sont sujettes à interprétation. Le marché peut percevoir cela comme un tournant, mais je doute que la commission le fasse. Si nous prenons l’évolution prévue sur trois mois et que nous l’annualisons, en effet, le taux global et le taux de base continuent d’augmenter – et le taux de base notablement. La baisse du taux d’augmentation annuel est donc davantage liée aux effets de base (ce qui se passait il y a un an) qu’à ce qui se passe aujourd’hui. Cela pourrait amener les responsables à rester sur leurs gardes.

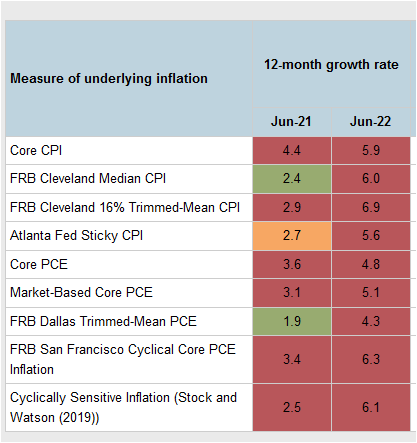

En effet, si nous regardons le tableau de bord de l’inflation sous-jacente de la Fed d’Atlanta, nous pouvons voir que même la mesure la plus optimiste de l’inflation sous-jacente est plus de deux fois plus élevée que la cible de la Fed. Il faudra un certain temps pour que ces chiffres baissent, même si les prix de l’énergie sont modérés.

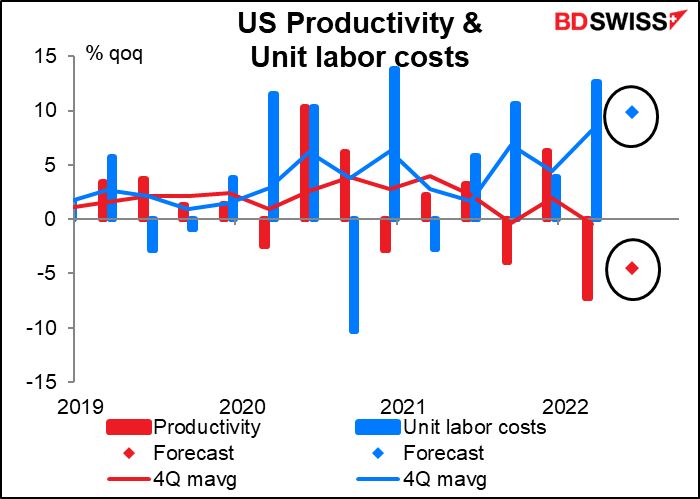

D’autres données sur l’inflation provenant des États-Unis cette semaine comprennent la productivité et les coûts salariaux unitaires (mardi), les prix à la production (mercredi), les prix à l’importation (jeudi) et l’enquête sur le sentiment des consommateurs de l’Université du Michigan (vendredi), avec son estimation de l’inflation attendue. Les responsables de la Fed ont spécifiquement mentionné cette enquête comme l’un des facteurs qui les ont poussés à augmenter les taux de 75 pb en juin plutôt que les 50 pb largement attendus.

Les données sur la productivité et le coût unitaire de la main-d’œuvre, bien qu’elles ne soient pas aussi importantes pour le marché des changes, devraient être inquiétantes. Le marché s’attend à une baisse de la productivité et à une hausse des coûts unitaires de main-d’ œuvre. C’est une mauvaise combinaison pour les entreprises et pourrait nuire aux cours des actions.

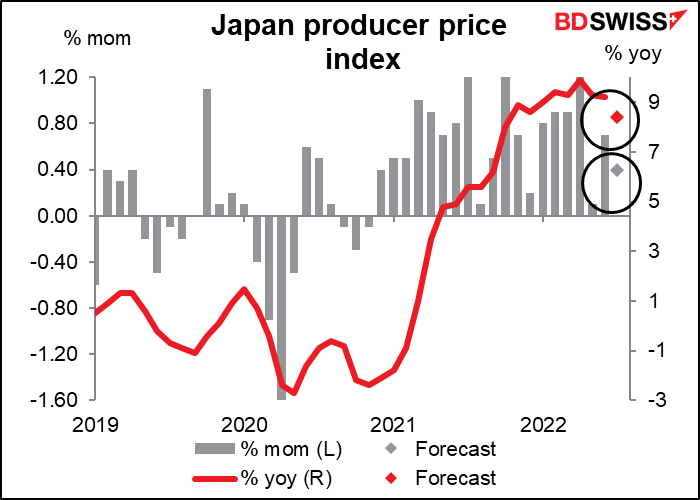

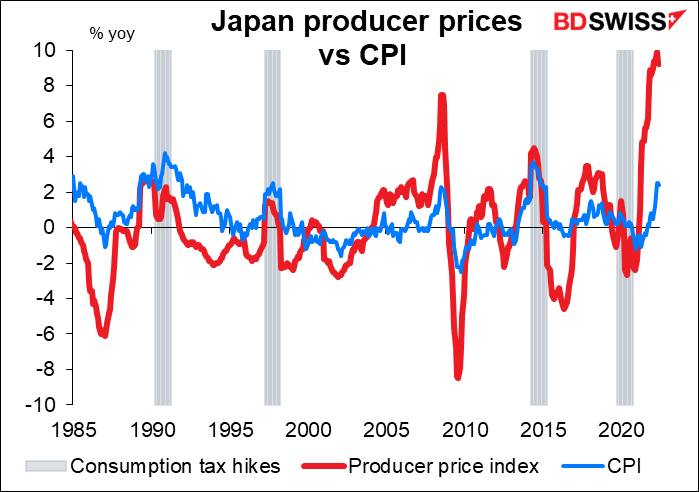

Le Japon publiera son indice des prix à la production (IPP) mercredi. Il devrait ralentir, mais à 8,4 % en glissement annuel, il reste bien au-dessus de l’objectif d’inflation de 2 % fixé par la Banque du Japon.

La relation entre l’IPP et l’IPC n’est cependant pas si étroite. Il n’est pas clair que même ce niveau élevé des prix à la production suffira à faire grimper la très faible inflation des prix à la consommation au Japon.

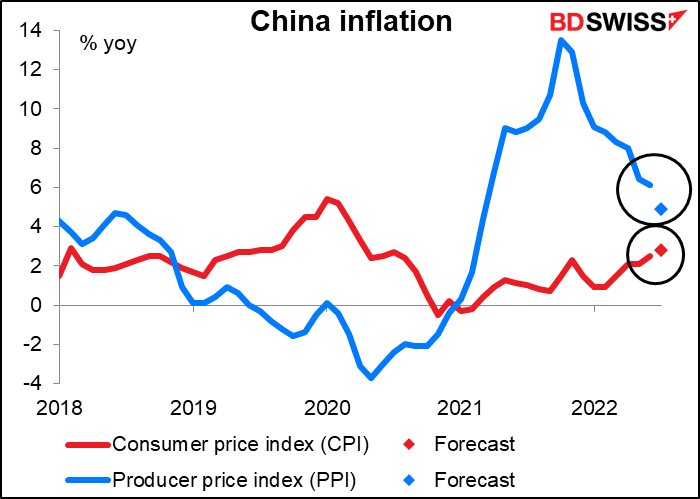

La Chine publie également son IPP (et son IPC) mercredi. L’IPC est dominé par les prix intérieurs des denrées alimentaires et n’a donc que peu d’implications internationales. Cependant, l’IPP est concrètement les prix à l’exportation de la Chine, qui sont à leur tour les prix des produits manufacturés importés de nombreux pays. Elle est donc très importante sur le plan international. On s’attend à ce qu’il baisse beaucoup. C’est un bon signe pour l’inflation mondiale. Cela va peut-être de pair avec la baisse des pressions exercées par la chaîne logistique mondiale, dont une bonne partie est liée à la Chine.

L’Allemagne annonce mercredi la révision finale de l’IPC de juillet. C’est à peu près la seule statistique économique européenne d’intérêt pour la semaine.

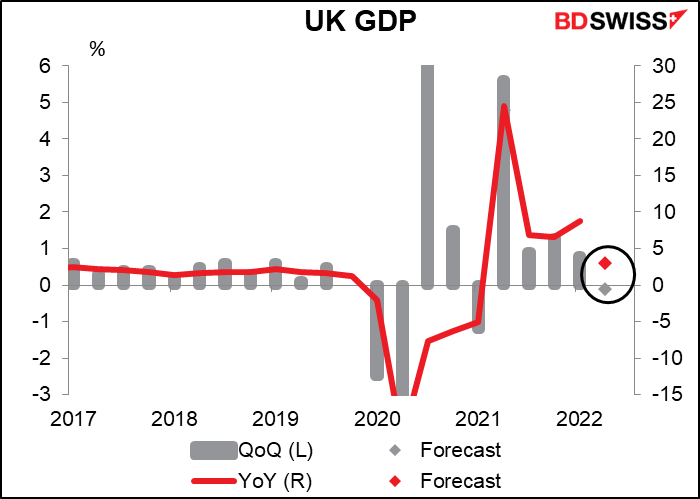

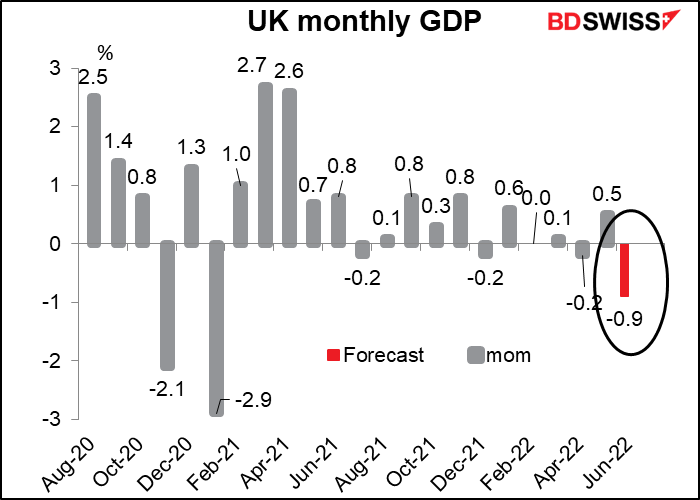

Enfin, vendredi est le « jour des indicateurs à court terme » pour le Royaume-Uni. Le pays annoncera son PIB mensuel et trimestriel, sa production industrielle et manufacturière et sa balance commerciale. Comme d’habitude, l’accent sera mis sur le PIB.

Le PIB du deuxième trimestre devrait légèrement baisser par rapport au trimestre précédent, mais continuer d’augmenter d’une année sur l’autre.

Je pense que le chiffre le plus important sera le chiffre mensuel du PIB pour le mois de juin. Cela permettra de mieux comprendre à quel point l’économie est en train d’imploser de nos jours. Il montre le type d’élan que l’économie a pris au T3. Selon le rapport de politique monétaire de la Banque d’Angleterre de jeudi, « la croissance du PIB au Royaume-Uni ralentit… Le Royaume-Uni devrait entrer en récession à partir du quatrième trimestre de cette année. » Le chiffre mensuel pourrait nous donner un indice sur la question de savoir si l’économie est en bonne voie pour atteindre cet objectif.

La production industrielle et manufacturière devrait corroborer le ralentissement. Ils devraient tous deux atteindre -1,1 % en glissement mensuel (c’est pourquoi il n’y a qu’un seul point visible sur le graphique).

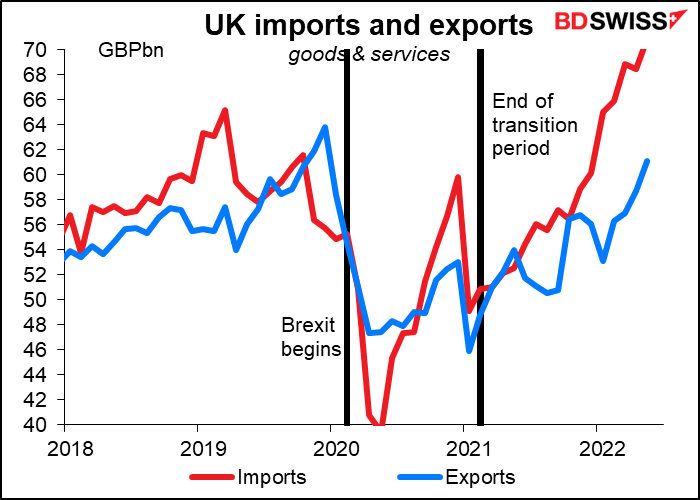

Aucune prévision n’est encore disponible pour le commerce, mais il y a peu de raisons de s’attendre à de bonnes nouvelles de ce côté-là. Les importations britanniques ont atteint des niveaux records au cours des derniers mois, mais les exportations ont à peine retrouvé leur niveau d’avant le Brexit. La balance commerciale britannique, qui est toujours le talon d’Achille de l’économie, semble être en difficulté.