En Europa Occidental, el 8 de mayo, día en que los Aliados aceptaron la rendición incondicional de Alemania en 1945, se celebra el Día de la Victoria en Europa o Día de la Victoria. En Rusia y otros países soviéticos, el Día de la Victoria es el 9 de mayo. Hoy en día, en la mayoría de los países pasa desapercibido, pero en Rusia es un día de desfiles militares y recuerdos solemnes para conmemorar a los 27 millones de rusos muertos en la guerra.

Como nos recuerda un reciente artículo de The Atlantic, también es un día para los discursos. Es probable que el discurso de Putin proporcione una pista sobre lo que piensa hacer con su «operación militar especial» en Ucrania: ponerle fin o ampliarla a una guerra mayor.

Los observadores de Rusia temen que Putin esté dispuesto a ayudar a sus militares a vengar la humillación de su pésima actuación en lo que debía ser una guerra de tres días. El ministro de Defensa británico, Ben Wallace, ha expresado su preocupación de que Putin utilice el 9 de mayo para presionar la movilización masiva del pueblo ruso. Esto implicaría no solo una expansión de la guerra contra Ucrania, sino también la inclusión de Estados Unidos y la OTAN.

Pero no está claro cuánta capacidad más pueden aportar los rusos a la guerra. Si se requiere un gran esfuerzo de alistamiento, pasarán meses o incluso años antes de que estas nuevas tropas estén listas para el combate. Mientras tanto, el alistamiento masivo corre el riesgo de enfurecer a un público ruso que hasta ahora, desde una distancia segura, ha apoyado en gran medida la guerra. Del mismo modo, la industria de defensa rusa, paralizada por las restricciones a la exportación, no puede resolver rápidamente los problemas de equipamiento de Moscú y producir más de lo que son tanques mal diseñados y misiles defectuosos de todos modos.

Aun así, Putin podría pedir un último empujón para arrollar a Ucrania. Puede que considere una opción realista redoblar los esfuerzos. Esto podría imponer cierta unidad dentro del Kremlin y ayudar a silenciar al ruso medio que está pensando en protestar. También los militares rusos podrían dar la bienvenida a una nación aún más militarizada.

La posibilidad más preocupante es que Putin decida declarar a la OTAN como la verdadera fuente de los problemas militares de Rusia y sumirla en la Tercera Guerra Mundial. Enfrentado a la derrota, podría decidir en contra de la «paz con honor», como hizo Nixon en Vietnam, y en su lugar jugarse la existencia de la propia Rusia en una guerra ampliada, apostando a que la OTAN hará la paz antes de que al Kremlin no le quede otro recurso que cruzar el umbral nuclear. Eso sería la madre de todos los episodios de «aversión al riego». Las acciones probablemente se desplomarían y el USD se dispararía. Los bonos podrían incluso regresar.

Mientras tanto, la UE intenta contraatacar, pero es difícil que 27 países se pongan de acuerdo en algo. La Comisión Europea (CE) propuso eliminar progresivamente todos los suministros de petróleo crudo o refinado ruso «de forma ordenada», según el FT. El FT también dijo que la Comisión propone prohibir a los barcos europeos el transporte de petróleo y productos rusos a cualquier parte del mundo e impedir que las aseguradoras europeas aseguren su transporte. Esto último sería una medida especialmente eficaz, ya que el 95 % de la cobertura de responsabilidad civil de los petroleros en el mundo se organiza a través de una organización que sigue la legislación europea. Estas medidas dificultarían que otros países que no respetan el embargo, como India y China, pudieran eludirlo.

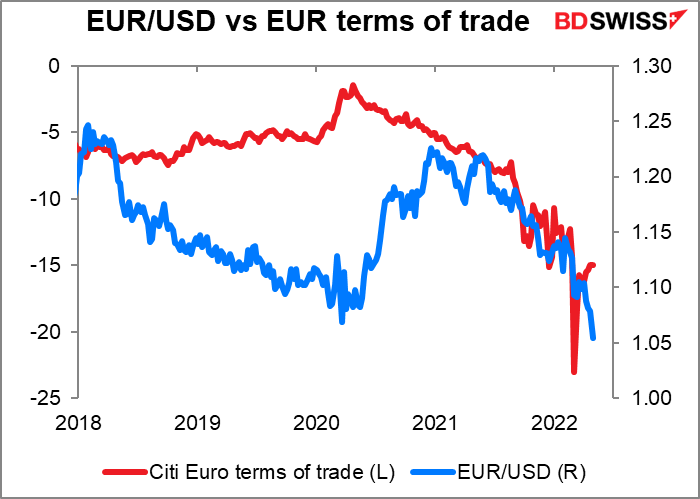

Los economistas de Barclays calculan que un embargo de todas las importaciones energéticas rusas podría reducir el crecimiento del PIB de la eurozona en un 1,3 %, o hasta un 5 % si se impone el racionamiento. Calculan que, dado que la eurozona importa sus necesidades de gas natural y petróleo crudo, un aumento del 200 % en los precios del gas natural en Europa y un incremento del 40 % en los precios del petróleo crudo provocaría un deterioro del 4 % en las relaciones de intercambio de la eurozona.

Aunque la relación de intercambio no siempre ha sido un factor importante para el euro, desde hace uno o dos años los dos parecen ir a la par (no me atrevo a afirmar que sea causa y efecto). Parece probable que si la relación de intercambio se deteriora aún más, el euro también se debilitará más.

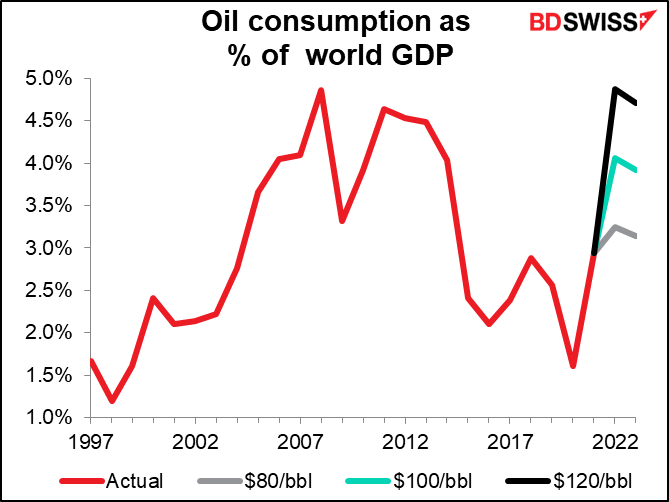

Al mismo tiempo, un nuevo aumento del precio del petróleo podría devolver al mundo a la recesión. Si observamos el consumo mundial de petróleo como porcentaje del PIB mundial, podemos ver que si el precio del petróleo alcanza los 120 dólares por barril, el petróleo consumirá tanto de la producción mundial como lo hacía poco antes de la crisis financiera mundial. No es un lugar saludable para estar, especialmente cuando los bancos centrales de todo el mundo se embarcan en ciclos de endurecimiento y muchos gobiernos tratan de reducir sus déficits presupuestarios.

La semana que viene: Inflación en EE. UU., indicadores a corto plazo en el Reino Unido

La segunda semana del mes suele ser tranquila para los indicadores y este mes aún más de lo habitual. Los principales protagonistas serán varias medidas de la inflación estadounidense y la jornada de indicadores a corto plazo del Reino Unido del viernes.

En EE. UU. se publica el índice de precios al consumidor (IPC) el miércoles, el índice de precios al productor (IPP) el jueves y los precios de importación el viernes.

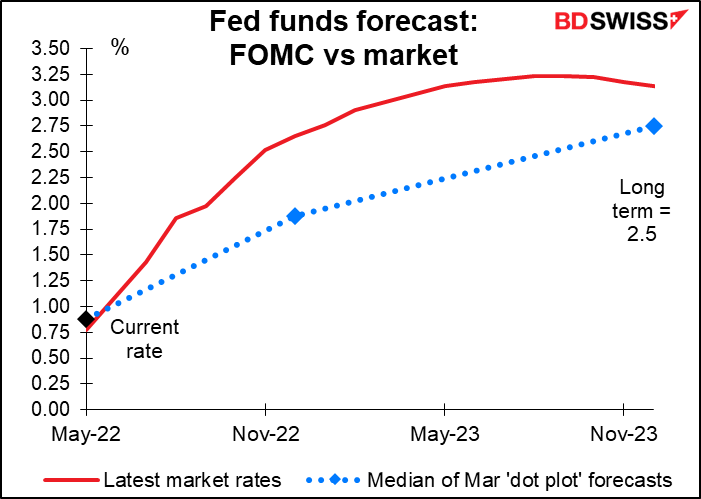

Antes de ver los datos, hay que preguntarse: ¿todavía importa? La Reserva Federal está en una senda de endurecimiento, han dejado muy claro lo rápido que van a endurecer. Haría falta un gran cambio en la trayectoria de la inflación para cambiar sus planes, ya sea para que se aceleren o para que se echen atrás.

Sin embargo, tenemos que estar atentos a ese punto de inflexión. En este momento, el mercado sigue valorando un endurecimiento considerablemente mayor que el que supone la propia Reserva Federal (aunque sus previsiones ya están un poco desfasadas). Los datos de la inflación nos dirán si el mercado reduce sus expectativas para estar más en línea con lo que el Comité prevé o si el Comité finalmente cede a las expectativas del mercado.

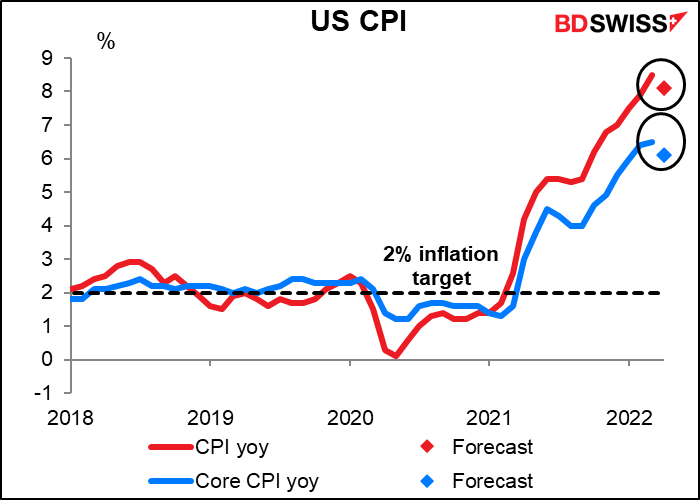

Los datos de la próxima semana sugieren que el cauto optimismo del presidente de la Reserva Federal, Powell, puede estar justificado y que no necesita acelerar el ritmo de endurecimiento.

Se prevé que el IPC baje un poco. Sigue estando muy por encima del objetivo, pero al menos en esta previsión puede haber tocado techo (por lo que sabemos).

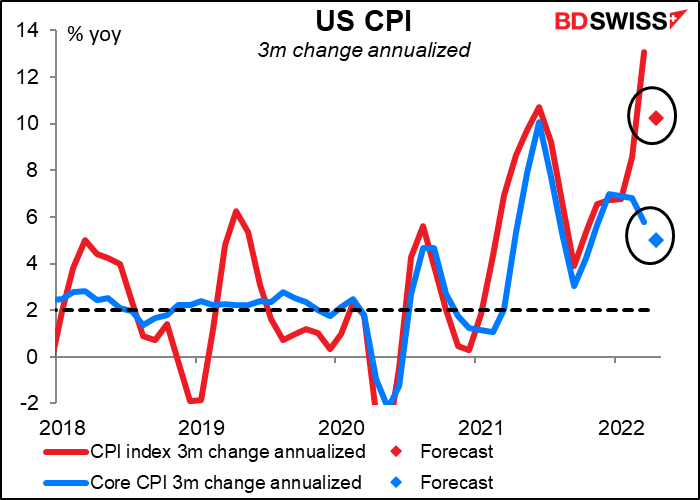

Lo mismo ocurre cuando observamos la variación prevista a tres meses anualizada. Sigue siendo demasiado alto, pero al menos no es más alto. Esta esperada ralentización de la inflación podría confirmar la visión más moderada de la Reserva Federal y contribuir a la recuperación de los mercados bursátiles, al tiempo que debilitaría el dólar.

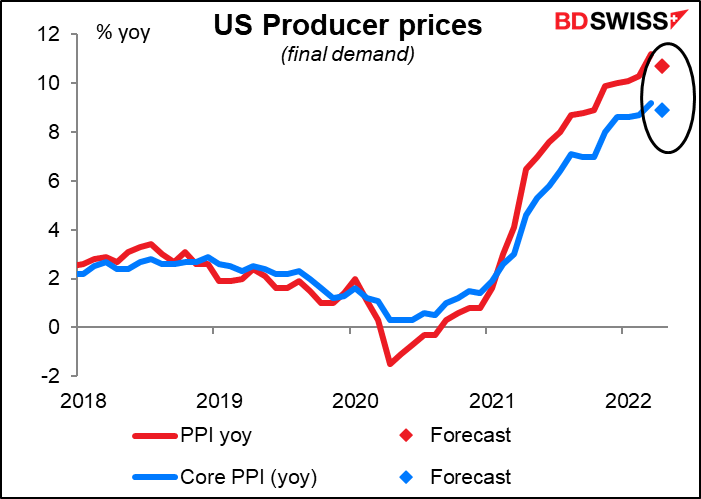

Lo mismo ocurre con el índice de precios de producción (IPP), para el que se espera una desaceleración tanto de la medida principal como de la subyacente. Lo mismo ocurre con la tasa de variación anualizada de las cifras mensuales.

Todavía no hay previsiones sobre la tasa de variación interanual de los precios de las importaciones, pero se espera que las variaciones interanuales disminuyan considerablemente.

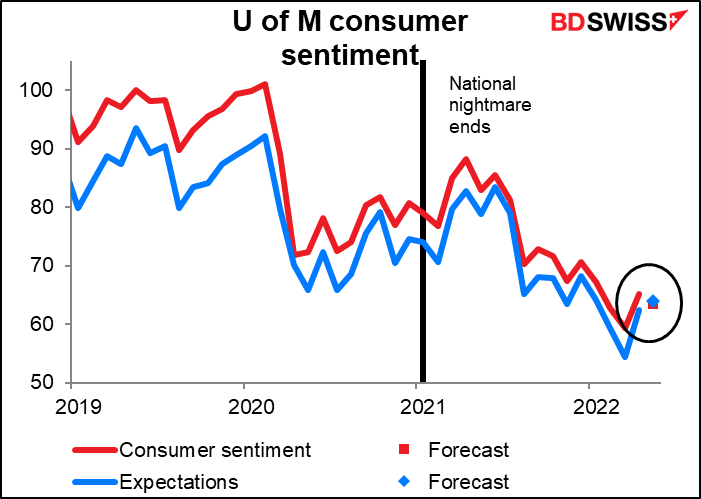

Mientras tanto, se espera que el índice de sentimiento del consumidor de la Universidad de Michigan siga bajando. Este indicador ha mostrado un sentimiento notablemente peor que la versión del Conference Board, probablemente porque este se centra más en las finanzas personales, que se han visto afectadas por la inflación y la caída de la bolsa. La encuesta del Conference Board, en cambio, pregunta más por la macroeconomía general, especialmente por el mercado laboral, que está en auge.

Además, como señala mi colega Barbara Rockefeller, la encuesta de la Universidad de Michigan se basa en apenas 500 llamadas telefónicas. A los encuestados se les hacen 50 preguntas. ¿Quién tiene paciencia para eso? Jubilados. Puede que sean mayores y más sabios, pero también pueden tener fuertes prejuicios.

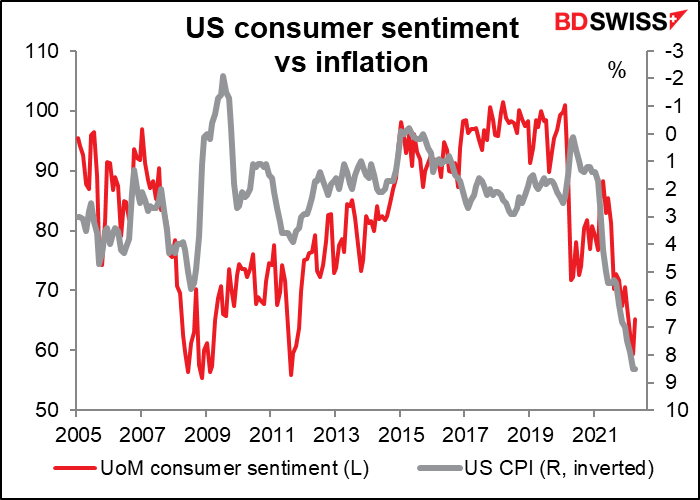

Como puede ver, el índice tiende a seguir a la inflación: la inflación sube, el sentimiento baja. ¿Qué nos dice esto realmente sobre la futura actividad económica de los consumidores estadounidenses? No mucho, en realidad. Pero mucha gente cree que sí lo hace y lo vigila y por eso afecta al mercado.

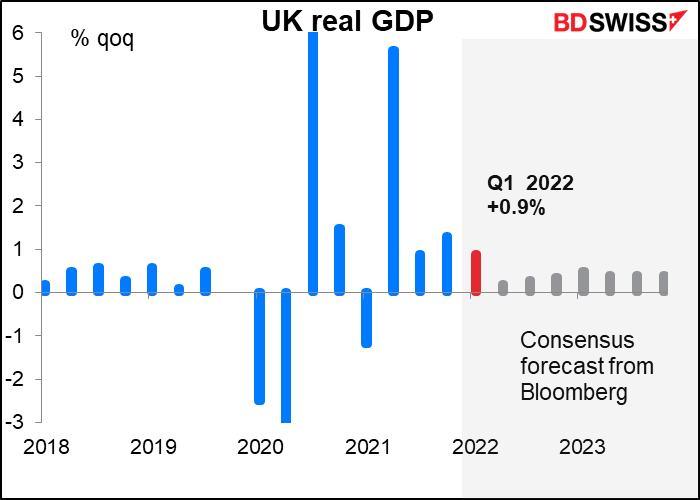

El jueves es el «día de los indicadores a corto plazo del Reino Unido», en el que se anuncian varios indicadores que influyen en la evolución de la economía a corto plazo, a saber: el PIB, la producción industrial y manufacturera y el comercio. Esta vez la atención se centrará sin duda en las cifras del PIB del primer trimestre.

El aumento del +0,9 % intertrimestral está en consonancia con la estimación del Banco de Inglaterra en la Revisión de la política monetaria de mayo que se publicó ayer, por lo que no tendría implicaciones para la política. Sin embargo, una desviación sí que la tendría, especialmente una desviación a la baja. Si no se alcanzan las previsiones, aumentaría la preocupación de los miembros del Comité de Política Monetaria que temen que la economía entre en recesión. El mercado probablemente reaccionaría eliminando aún más el endurecimiento de las previsiones, lo que sería negativo para la GBP. Sin embargo, si se sobrepasan las previsiones no demostraría nada en este momento porque el panorama sigue siendo sombrío. Por lo tanto, creo que tenemos un riesgo asimétrico a la baja por las cifras del PIB del Reino Unido.

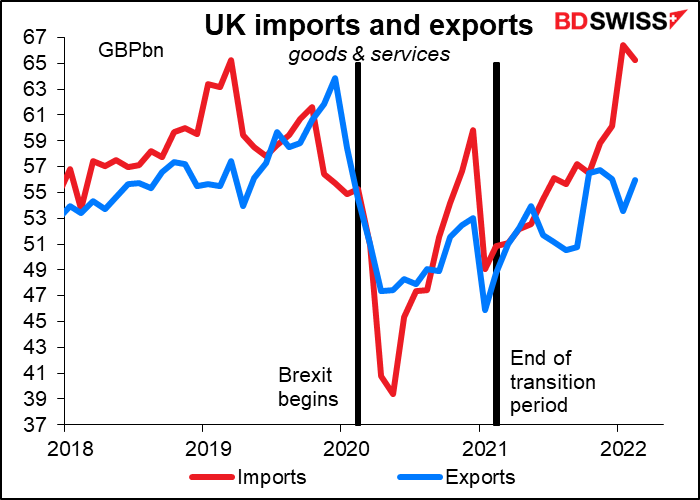

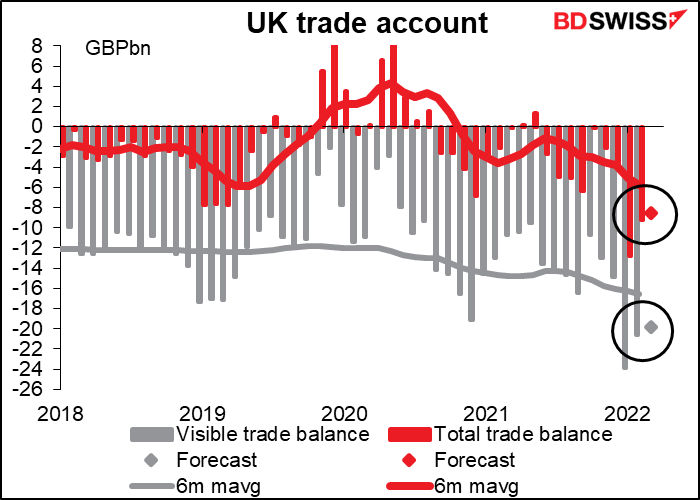

Se espera que el déficit comercial se reduzca imperceptiblemente.

Eso puede deberse a que las importaciones están bajando un poco. Desde luego, no parece deberse a ningún aumento de las exportaciones. Todos estamos esperando la bonanza del Brexit, cuando el Reino Unido, liberado de las restricciones de las irrazonables normas de la UE, pueda finalmente celebrar en acuerdos comerciales mucho más beneficiosos con las otras naciones del mundo, como Nauru, Tuvalu, Andorra, etc.