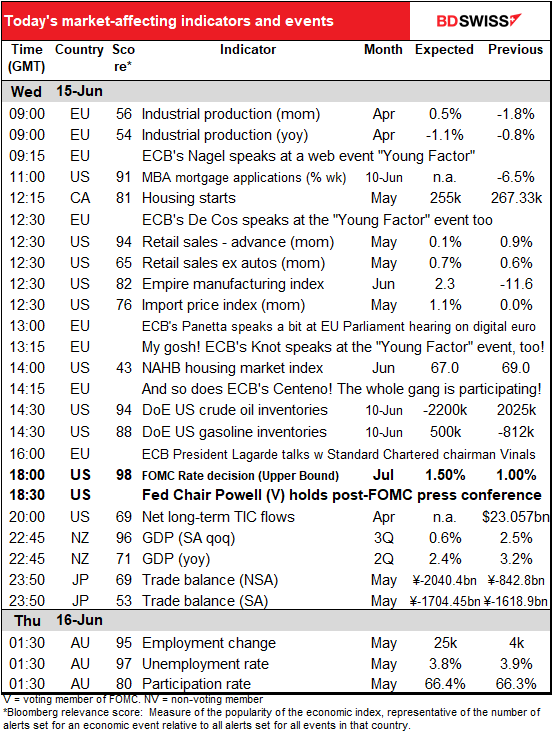

Valorado a partir de 05:00 hora GMT

El mercado actual

Nota: El cuadro anterior se actualiza al momento de publicar este documento con las últimas previsiones de consenso. Sin embargo, el texto y los gráficos se preparan con antelación. Por lo tanto, puede haber discrepancias entre las previsiones que figuran en el cuadro anterior y en el texto y los gráficos.

Hoy tenemos dos acontecimientos importantes: la reunión del Comité Federal de Mercado Abierto (FOMC), el órgano que fija los tipos de interés del banco central estadounidense, y las ventas minoristas de Estados Unidos. Las ventas minoristas son un indicador económico y se tratarán en su correspondiente orden cronológico. No obstante, abordaremos la reunión del FOMC enseguida.

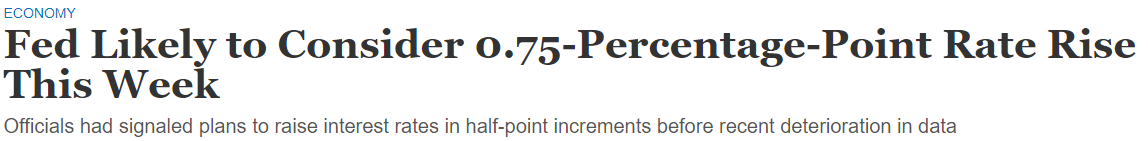

Hasta el viernes había pocas dudas sobre lo que decidiría el FOMC. Varios funcionarios de la Reserva Federal, incluido su presidente, Powell, habían dicho que tenían la intención de subir el tipo de interés de los fondos federales en 50 puntos básicos desde su actual rango del 0,75 % al 1,0 %. Eso parecía una certeza.

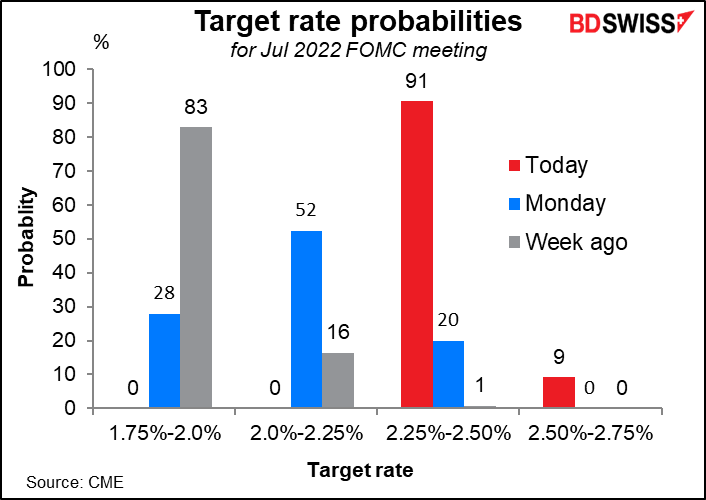

Sin embargo, la impactante noticia del viernes de que el índice de precios de consumo (IPC) de EE. UU. subió al 8,6 % interanual en mayo, en lugar de mantenerse en el 8,3 % interanual como se esperaba, ha trastocado los planes de todos. Una noticia publicada el lunes en el Wall Street Journal, que sugería que la Reserva Federal iba a considerar una subida de 75 puntos básicos , fue la gota que colmó el vaso.

El mercado interpretó que «considerar» significaba «llevar a cabo» y revalorizó los futuros del tipo de los fondos federales.

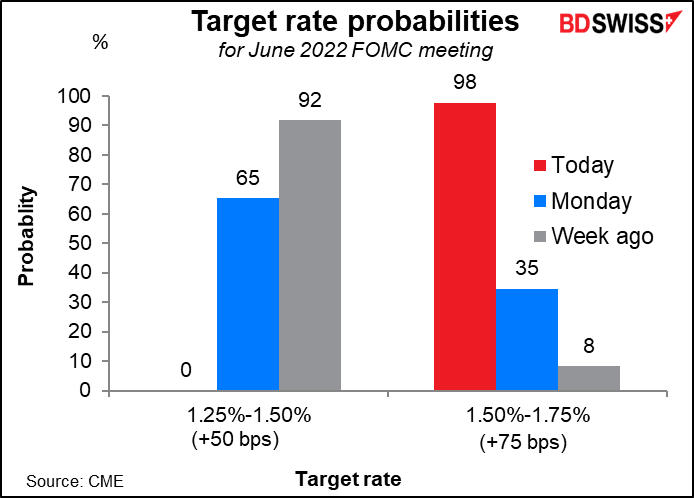

Los comentarios de Powell sobre una subida de 50 puntos básicos tanto en junio como en julio habían dejado al mercado preguntándose por septiembre, pero ahora todo el mundo se pregunta qué pasará en julio. El mercado se centra ahora en el 2,25 % – 2,50 % para julio, lo que, si hoy suben 75 puntos básicos hasta el 1,5 % – 1,75 %, supondría otra subida de 75 puntos básicos. Creo que esa será la pregunta principal en la rueda de prensa.

Yo esperaría que Powell subrayara que «bajar la inflación es nuestra tarea más importante» y que el Comité aún no ha visto ninguna «prueba clara y convincente» de que las presiones inflacionista retrocederán sin un mayor endurecimiento. No espero que se comprometa a nada ahora, ni siquiera para julio. Probablemente dejará todas las opciones abiertas (la respuesta habitual es decir algo así como que «depende de los datos»), al tiempo que indicará que probablemente tendrán que endurecer más allá de lo neutral (estimado en torno al 2,5 %). (Las actas de la reunión de mayo indican que «[los participantes]también señalaron que, en función de la evolución económica y financiera, podría estar justificada una orientación más restrictiva de la política monetaria»). El IPC de junio se publica el 13 de julio, mucho antes de la reunión del FOMC el 27 de julio. Tendrán mucho tiempo para buscar pruebas de que las presiones inflacionistas están retrocediendo, o no.

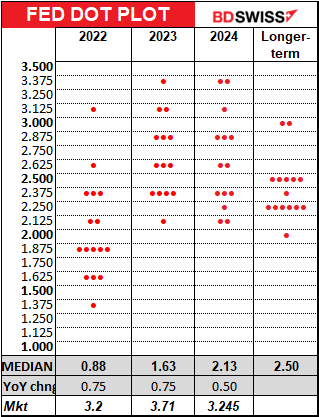

Es probable que haya muchos cambios en el resumen de proyecciones económicas (SEP, por sus siglas en inglés). En cuanto al legendario «diagrama de puntos», que muestra las previsiones de los miembros del Comité sobre el tipo de interés de los fondos federales a finales de cada año, es probable que la mediana de los puntos se sitúe en torno al 2,75 % para este año (por encima del nivel neutral) y en el 3,125 % o más para el próximo. Las cifras más importantes serán a) lo que consideran el tipo «terminal», el máximo al que esperan que llegue el tipo de los fondos federales, y b) lo que consideran el tipo «neutral». Este se ha situado entre el 2,4 % y el 2,5 % desde junio de 2019. Si sube, tendrán que endurecer más para que vuelva a ser «neutral».

Las proyecciones económicas medias del SEP probablemente se revisarán a la baja, pero solo para un «aterrizaje suave» y no para una recesión. La tasa de desempleo probablemente se revisará al alza para mostrar la determinación de la Reserva Federal de endurecer la política monetaria, incluso si esto causa algún dolor en la economía.

Reacción del mercado: Teniendo en cuenta todos los presagios de una subida de 75 puntos básicos, si suben 50 puntos básicos parecerá que es menos de lo esperado y el dólar puede caer. Una subida de 75 puntos básicos, aunque en gran medida ya ha sido descontada por el mercado de fondos federales, puede no haber sido totalmente descontada por otros mercados y podría dar lugar a un dólar más fuerte y a una bajada de las acciones. Y una subida de 100 puntos básicos…

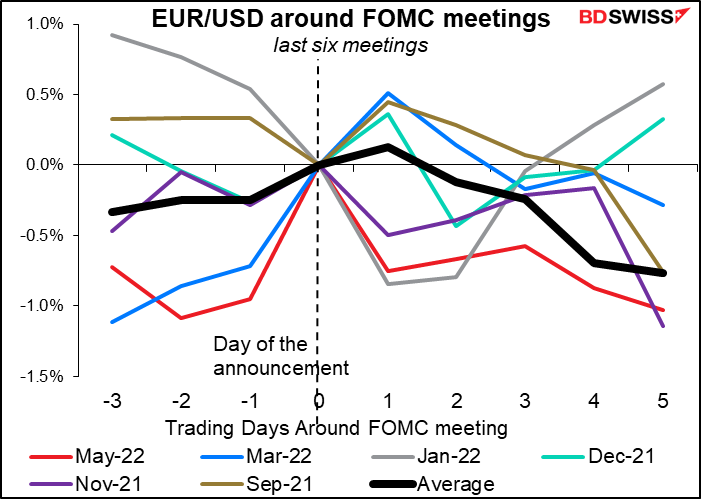

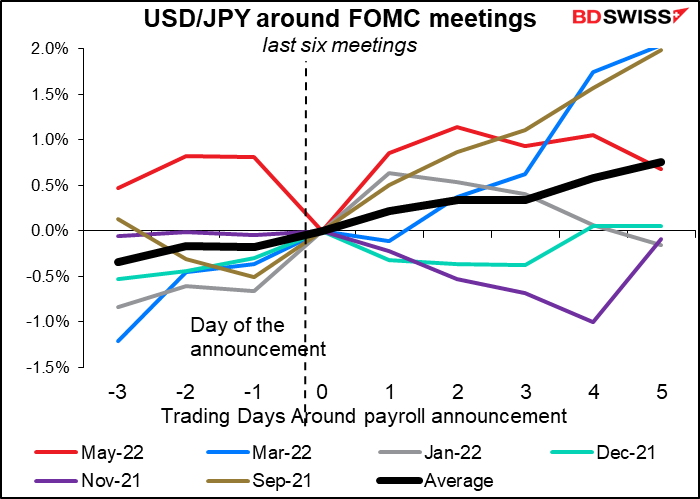

Lo que hemos visto en las últimas seis reuniones es que, aunque la reacción al día siguiente puede ser mixta, en los días siguientes a la reunión el dólar se ha apreciado en general. Yo también esperaría lo mismo esta vez, ya que espero que el presidente Powell deje clara su voluntad de hacer «lo que sea necesario» para bajar la inflación.

Indicadores de hoy

La jornada comienza con la producción industrial de la eurozona. No es el mayor indicador del calendario mensual, pero he visto que mueve el mercado. Se espera que muestre un modesto aumento intermensual.

No es algo espectacular, pero la UE en su conjunto se está recuperando mejor que el Reino Unido, Japón o incluso la potencia comunitaria: Alemania. Así que probablemente no será negativo para el EUR, aunque quizás tampoco sea tan positivo.

A continuación, una serie de ponentes del Banco Central Europeo (BCE) y otros ilustres oradores participan en el simposio «Young Factor» (Factor Joven), que se celebra hoy y mañana. El sitio web describe la reunión como

Convencidos de la importancia de saber mirar siempre hacia adelante, los protagonistas del mundo económico y financiero, entre ellos el vicepresidente del Banco Central Europeo y 6 gobernadores de bancos centrales, se reúnen con los jóvenes para debatir juntos sobre el futuro.

Bueno, creo que no asistiré.

Dudo que este sea un lugar apropiado para que los banqueros centrales suelten una bomba, pero podríamos tener algunas revelaciones durante los próximos dos días.

Más tarde, la presidenta del BCE, Lagarde, participará en una conversación con José Viñals, presidente de Standard Chartered Bank, organizada por la baronesa Minouche Shafik, directora de la London School of Economics. Si le interesa verla, puede registrarse aquí.

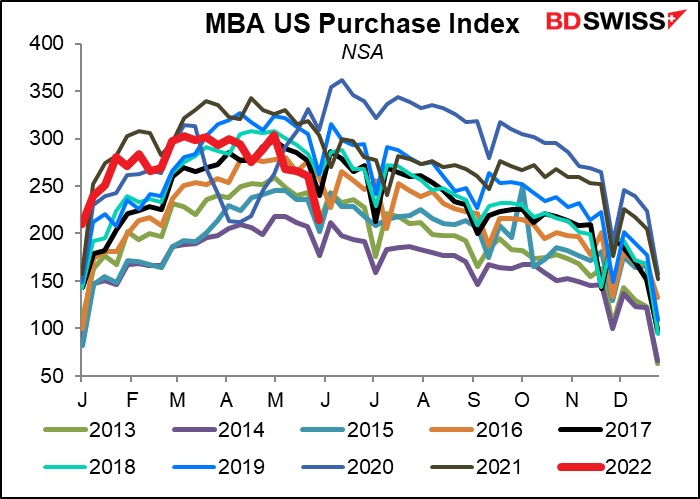

Las solicitudes de hipotecas en EE. UU., según la Asociación de Banqueros Hipotecarios (MBA), han caído precipitadamente. Menos hipotecas = menos compras de viviendas. Esto presagia una desaceleración del mercado inmobiliario estadounidense.

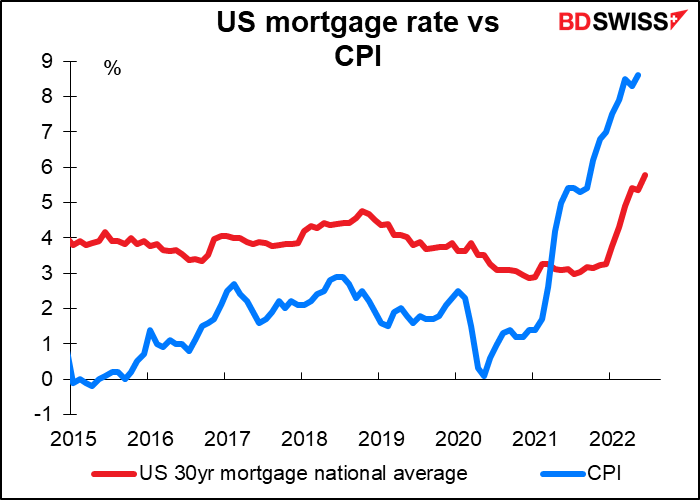

De hecho, el viernes pasado, tras conocerse que el índice de precios de consumo (IPC) de EE. UU. fue más alto de lo esperado, el mercado de valores respaldados por hipotecas de EE. UU. se quedó sin compradores. El resultado fue un aumento de 20 puntos básicos en el tipo medio de las hipotecas a 30 años, hasta el 5,78 %. Esta cifra es superior al 3,30 % de principios de año. El mercado de bonos ha hecho gran parte del trabajo de la Reserva Federal.

Por otro lado, podría ser un gran momento para comprar una casa: ¡puede conseguir una hipoteca a un tipo de interés real negativo increíblemente bajo!

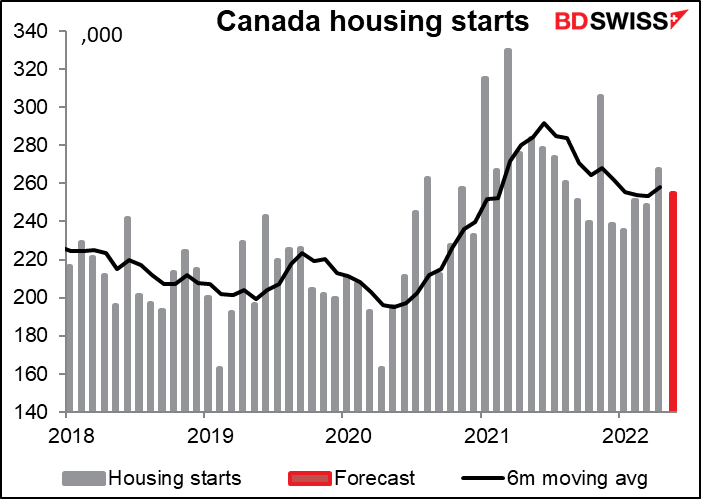

Por otro lado, la construcción de nuevas viviendas en Canadá parece seguir en alza. Se espera que mayo baje un poco con respecto a abril, pero solo un poco por debajo de la media móvil de seis meses. Los permisos han crecido, y gran parte del aumento corresponde a las unidades múltiples. En cualquier caso, aunque la construcción de viviendas se esté ralentizando, lo hace a partir de «niveles excepcionalmente altos», como dijo el Banco de Canadá, por lo que no debería preocupar a nadie.

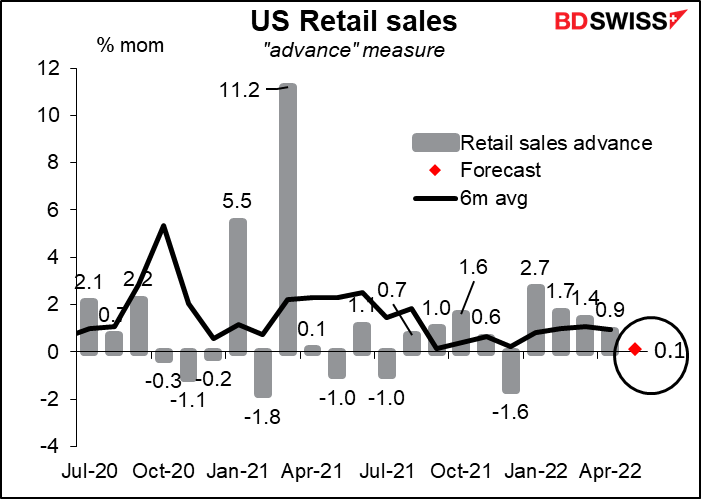

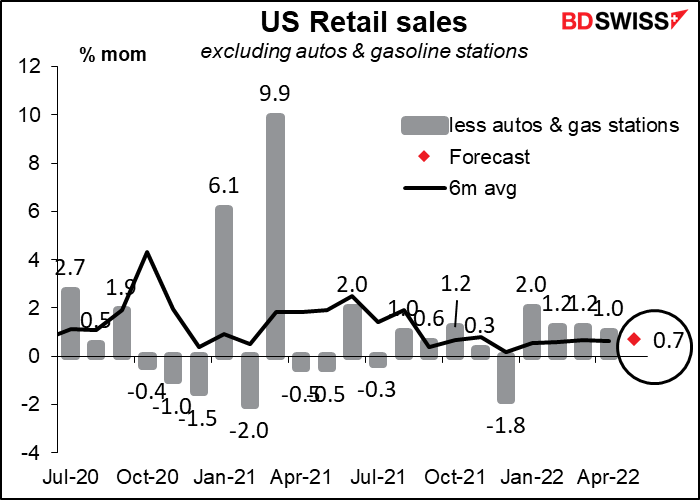

Las ventas minoristas de EE. UU. son el último dato que podría influir en las previsiones de los miembros del Comité para el SEP… La caída de las ventas de automóviles durante el mes pesará mucho en la cifra principal, que se espera que muestre solo un pequeño aumento.

Las ventas, excluyendo los automóviles, deberían tener un comportamiento significativamente mejor, aunque la cifra se verá artificialmente impulsada por un aumento del 5,9 % en los precios desestacionalizados de la gasolina. Pero incluso si excluimos las ventas en las gasolineras, el mercado busca una subida bastante saludable igual a la media móvil de seis meses. Eso puede ayudar a tranquilizar a la gente porque, aunque el sentimiento del consumidor sea muy bajo, los consumidores siguen… consumiendo.

Aunque se trata de un indicador importante para Estados Unidos, la reacción del mercado de divisas no es clara.

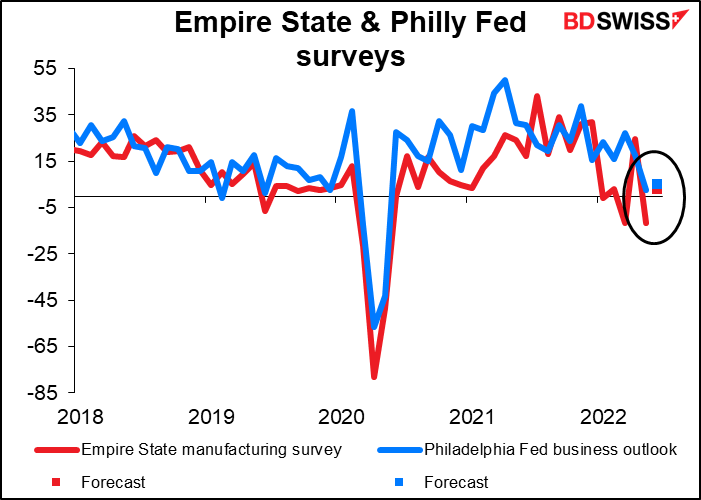

A pesar de la enorme caída de 36,2 puntos del mes pasado, el mercado espera que la encuesta manufacturera del Empire State de hoy vuelva a ser positiva. También se espera un pequeño repunte en las perspectivas empresariales de la Reserva Federal de Filadelfia del jueves .

Bien, eso debería ser suficiente para un día.

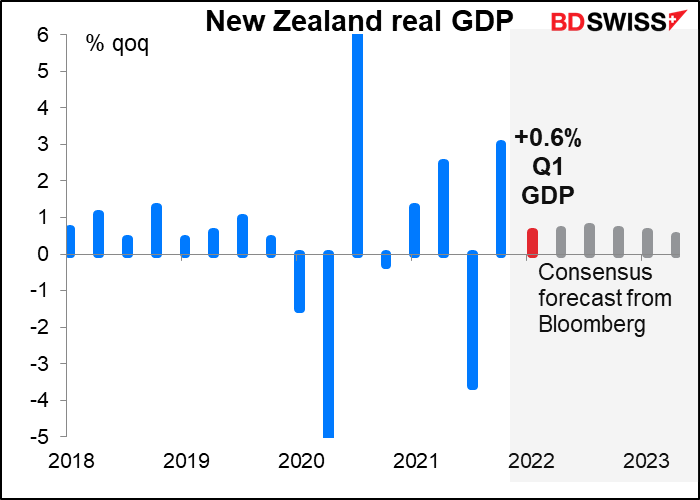

También pasarán muchas cosas por la noche. Nueva Zelanda es el último de los países del G10 en publicar su cifra del PIB del primer trimestre. Siempre es el último. El mercado apuesta por un 0,6 % intertrimestral, algo menos que la previsión del 0,7 % intertrimestral del Banco de la Reserva de Nueva Zelanda (RBNZ) en su declaración de política monetaria de mayo. La actividad económica durante el primer trimestre fue mixta, ya que la ola de la variante ómicron en febrero y marzo pesó sobre el gasto de los consumidores.

Hasta ahora, la recuperación de Nueva Zelanda ha seguido el ritmo de la de Australia, aunque se espera que se distancien en los próximos meses. Ambos están superando a Canadá, el otro país con moneda de materias primas.

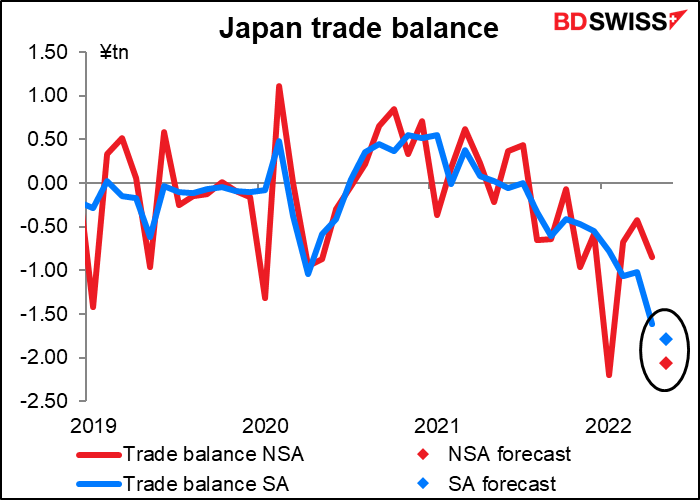

Se espera que la balanza comercial de Japón siga en déficit.

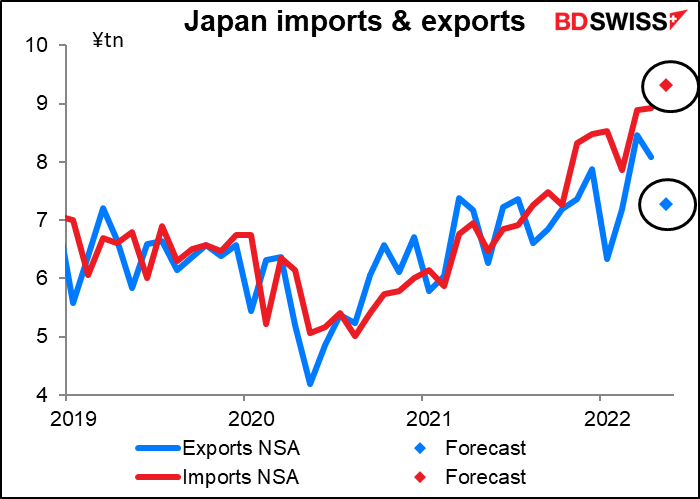

¿Qué está pasando aquí? Tanto las exportaciones como las importaciones aumentan con respecto al año anterior, pero las importaciones aumentan mucho más rápido que las exportaciones. Sin duda, parte de ello se debe a los cambios en el precio más que a los cambios en el volumen.

El valor de las importaciones ha aumentado por encima de las exportaciones y se espera que siga aumentando este mes.

Pero si nos fijamos en los índices de exportaciones reales del Banco de Japón (eliminando el impacto de los precios), las exportaciones han aumentado mucho más que las importaciones. Así que hay un gran elemento de cambios de precios aquí.

En resumen, la relación de intercambio de Japón está empeorando. La relación de intercambio del país se ha deteriorado desde que comenzó la pandemia. Este es otro factor que arrastra al yen a la baja.

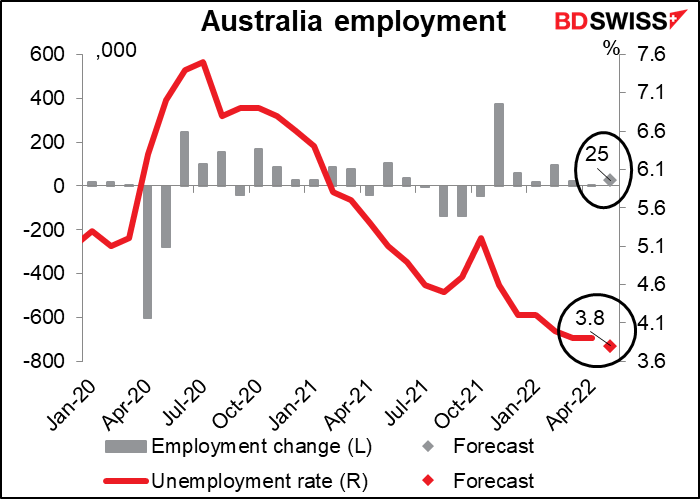

Por último, Australia publica sus datos de empleo. Este es el último dato destacable antes de la reunión del Banco de la Reserva de Australia el 5 de julio. Sin embargo, probablemente no tendrá mucho efecto en su decisión porque Australia, al igual que Estados Unidos, ha alcanzado efectivamente el pleno empleo. La tasa de desempleo se situó en marzo y abril en un mínimo histórico del 3,9 % (datos que se remontan a 1978) y se espera que baje otros 10 puntos básicos este mes. Por lo tanto, el empleo no está impidiendo al RBA endurecer su política. En cambio, se centrarán en la inflación. No obstante, un nuevo descenso del desempleo hasta un mínimo histórico podría interpretarse como algo positivo para el AUD.