Taxas às 5:00 GMT

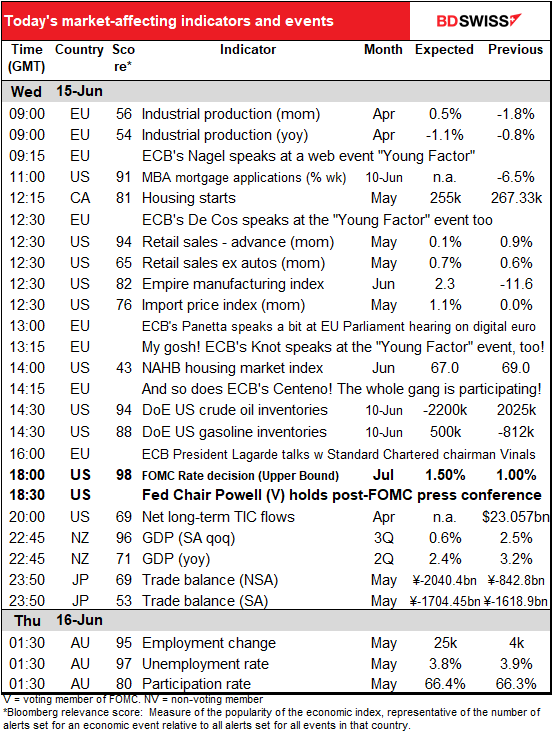

O mercado de hoje

Nota: O quadro acima é atualizado antes da publicação com as últimas estimativas de consenso. No entanto, o texto e os gráficos são preparados com antecedência. Por conseguinte, podem existir discrepâncias entre as previsões apresentadas no quadro acima e no texto & gráficos.

Dois destaques durante o dia de hoje: a reunião do Comité Federal de Mercado Aberto (FOMC), o órgão de fixação de taxas do banco central dos EUA, e as vendas a retalho dos EUA. Sendo um indicador económico, as vendas a retalho serão tratadas na sua ordem cronológica.

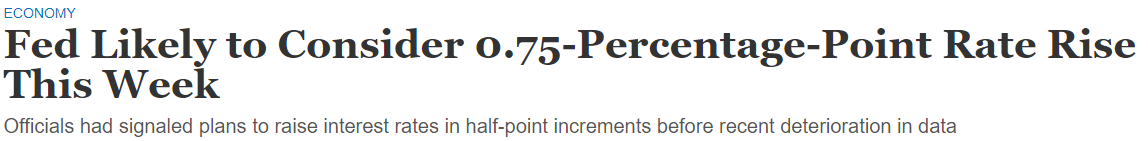

Até sexta-feira havia poucas dúvidas sobre o que o FOMC iria decidir. Vários funcionários da Fed, incluindo o Presidente da Fed, Powell, tinham dito que tencionavam aumentar a taxa de fundos da Fed em 50 pontos base a partir do seu atual intervalo de 0,75%-1,0%. Isso pareceu-me uma certeza.

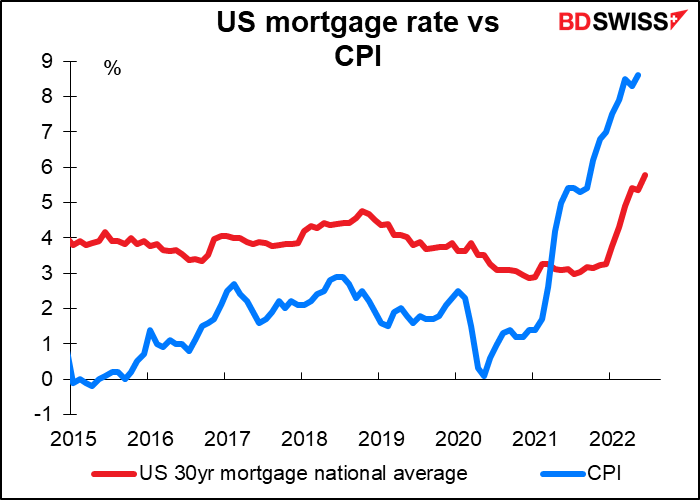

No entanto, a notícia chocante de sexta-feira de que o índice de preços ao consumidor (IPC) dos EUA subiu para 8,6% em Maio, em termos homólogos, em vez de permanecer nos 8,3% como esperado, estragou os planos de todos. Uma reportagem no Wall Street Journal de segunda-feira a sugerir que a Fed considera aumentar 75 pontos base foi a última gota.

O mercado interpretou “considerar” como “realizar” e teve isso em conta nos futuros das taxas da Fed, de acordo com isso mesmo.

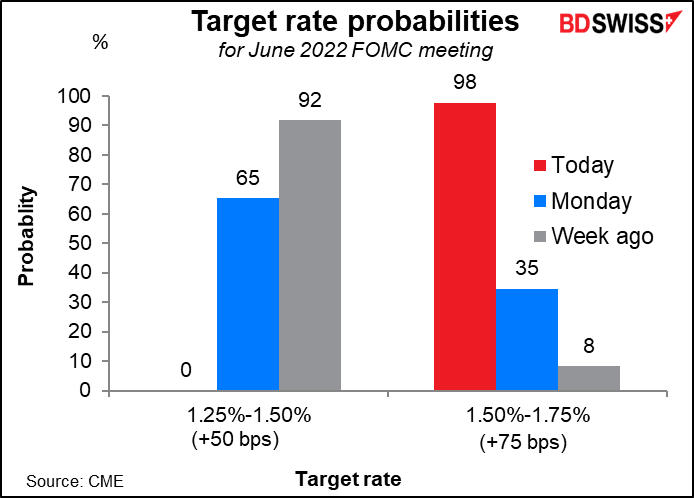

Os comentários do Presidente da Fed, Powell, sobre uma subida de 50 pontos base tanto em Junho como em Julho tinham deixado o mercado a pensar em Setembro, mas agora todos estarão a pensar, e em Julho? O mercado está agora a contar com 2,25%-2,50% para Julho, o que, caso eles subissem 75 pontos base para 1,5%-1,75% hoje, seria outra subida de 75 pontos base. Penso que essa será a questão principal na conferência de imprensa.

Espero que o Presidente da Fed, Powell, saliente que “fazer baixar a inflação é a nossa tarefa mais importante” e que o Comité ainda não viu quaisquer “provas claras e convincentes” de que as pressões inflacionistas irão recuar sem mais aperto. Não espero que ele se comprometa com nada agora, nem mesmo com o mês de Julho. Ele provavelmente deixará todas as opções em aberto – algo sobre estar “dependente dos dados” é a resposta habitual – ao mesmo tempo que indica que provavelmente terão de ser mais apertadas para além do neutro (estimado em cerca de 2,5%). (A ata da reunião de Maio afirmava que “os [participantes]também notaram que, dependendo da evolução económica e financeira, poderia ser justificada uma mudança para uma posição política mais restritiva”). O IPC de Junho sai a 13 de Julho, muito antes da reunião de 27 de Julho do FOMC. Eles terão muito tempo para procurar provas de que as pressões inflacionistas estão a diminuir – ou não.

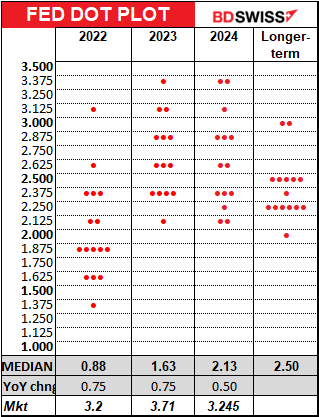

É provável que se verifiquem muitas mudanças no Resumo das Projeções Económicas (SEP). No que diz respeito ao lendário “dot plot “, que mostra as previsões de cada membro do Comité para a taxa de fundos da Fed no final de cada ano, o ponto médio deverá subir para cerca de 2,75% para este ano – acima do neutro – e 3,125% ou mais para o próximo ano. Os números mais importantes serão a) o que eles veem como a taxa “terminal”, o ponto mais alto a que eles esperam que a taxa dos fundos da Fed chegue e b) o que eles veem como a taxa “neutra”. Esta tem sido de 2,4%-2,5% desde Junho de 2019. Se subir, então terão de apertar ainda mais para alcançar a taxa “neutra”.

As projecções económicas medianas no SEP serão provavelmente revistas em baixa, mas apenas para uma “aterragem suave” em vez de uma recessão. A taxa de desemprego será provavelmente revista para cima para mostrar a determinação da Fed em apertar a sua política, mesmo que isso cause alguma dor na economia.

Reação do mercado: Dada toda a antecipação de uma subida de 75 pontos base, se eles subirem 50 pontos base, parecerá ser menos do que o esperado e o dólar poderá cair. Uma subida de 75 pontos base, embora largamente descontada pelo mercado de fundos da Fed, pode não ter sido totalmente descontada por outros mercados e pode resultar num dólar mais forte e em ações mais baixas. E uma subida de 100 pontos base…

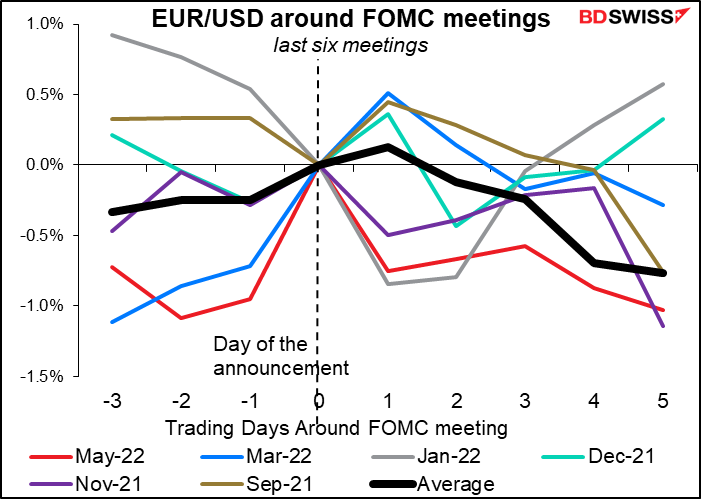

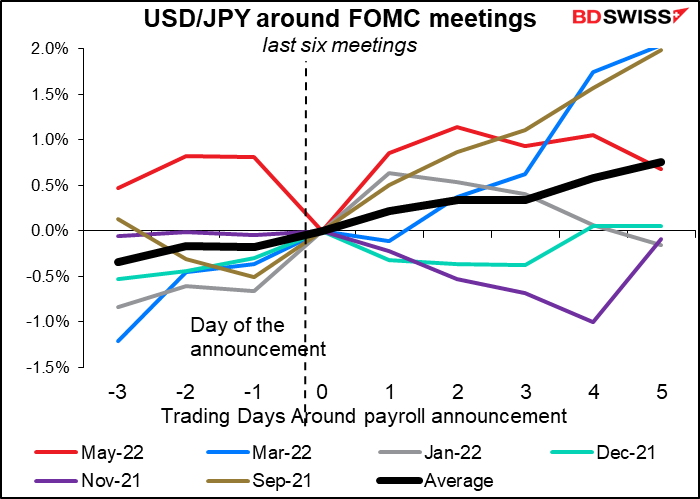

O que vimos durante as últimas seis reuniões é que enquanto a reação no dia seguinte pode ser mista, nos dias seguintes à reunião o dólar tem geralmente apreciado. Também espero o mesmo desta vez, uma vez que espero que o Presidente Powell deixe clara a sua vontade de fazer “o que for preciso” para baixar a inflação.

Indicadores de hoje

O dia começa com a produção industrial da zona euro. Não é o maior indicador do calendário mensal, mas já o vi a movimentar o mercado. Espera-se que mostre um ganho modesto em termos de variação mensal.

Isto não é espetacular, mas a UE como um todo está a recuperar melhor do que o Reino Unido, Japão ou mesmo a potência da UE, a Alemanha. Portanto, provavelmente não será negativo para o EUR, embora talvez também não seja assim tão positivo.

Em seguida, iniciamos uma série de intervenções do Banco Central Europeu (BCE) e de outros ilustres oradores no simpósio “Young Factor”, que se realiza hoje e amanhã. O website descreve o encontro como

Convencidos da importância de saber olhar sempre em frente, os protagonistas do mundo económico e financeiro, incluindo o Vice-Presidente do Banco Central Europeu e 6 Governadores dos bancos centrais, encontram-se com os jovens para discutir juntos o futuro.

Bem, acho que não vou estar presente.

Duvido que este seja um local apropriado para os banqueiros centrais libertarem uma bomba, mas poderíamos ter algumas revelações durante os próximos dois dias.

Mais tarde, a Presidente do BCE, Lagarde, participará numa conversa com Jose Vinals, o Presidente do Standard Chartered Bank, acolhido pela Baronesa Minouche Shafik, Diretora da London School of Economics. Se estiver interessado em assistir a esta conversa, pode inscrever-se aqui.

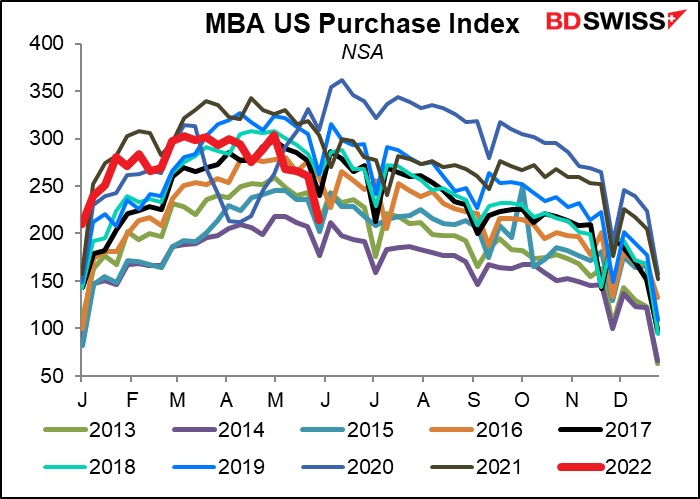

Os pedidos de hipoteca dos EUA, tal como relatado pela Mortage Bankers’ Association (MBA), têm vindo a cair precipitadamente. Menos hipotecas = menos compras de casa. Este facto representa um abrandamento no mercado imobiliário dos EUA.

De facto, na sexta-feira passada, após o índice de preços ao consumidor (IPC) mais elevado do que o esperado nos EUA, o mercado de títulos hipotecários dos EUA ficou alegadamente “sem propostas”, ou seja, não houve compradores. O resultado foi um salto de 20 pontos base na taxa hipotecária média de 30 anos para 5,78%. Isto representa um aumento em relação aos 3,30% no início do ano. O mercado obrigacionista tem feito muito do trabalho da Fed para o mesmo.

Por outro lado, pode ser que este seja um ótimo momento para comprar uma casa – pode obter uma hipoteca a uma taxa de juro real negativa incrivelmente baixa!

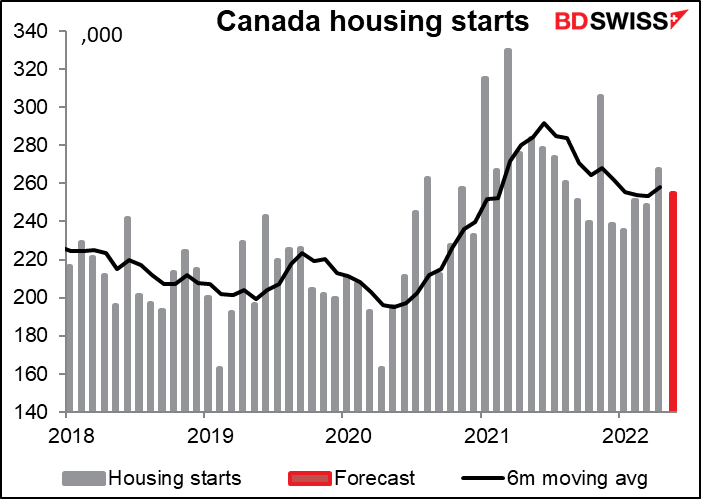

Por outro lado, a construção de novas casas no Canadá ainda parece estar em alta. Espera-se que o mês de Maio desça um pouco a partir de Abril, mas apenas um pouco abaixo da média móvel de seis meses. As licenças têm vindo a crescer, sendo as unidades múltiplas responsáveis por grande parte do aumento. Em todo o caso, mesmo que o início da habitação se encontre a abrandar, está a abrandar de “níveis excecionalmente elevados”, como disse o Banco do Canadá, pelo que não deve preocupar ninguém.

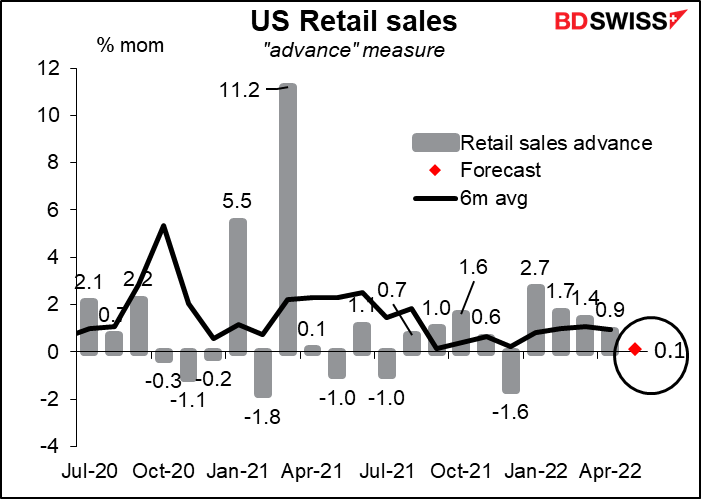

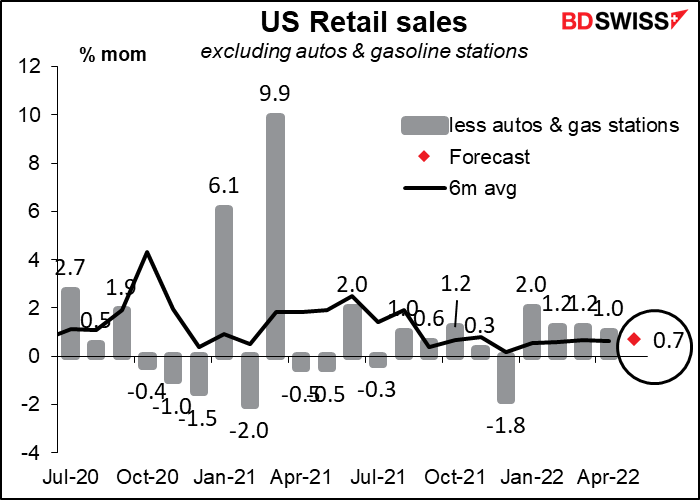

As vendas a retalho nos EUA são o último ponto de dados que poderia influenciar as previsões dos membros do Comité para o SEP… A queda nas vendas de automóveis durante o mês pesará muito no número geral, que se espera que mostre apenas um pequeno aumento.

As vendas excluindo automóveis deverão ter um desempenho significativamente melhor – embora o número seja artificialmente impulsionado por um aumento de 5,9% nos preços da gasolina ajustados sazonalmente. Mas mesmo excluindo as vendas nos postos de gasolina, o mercado espera um aumento bastante saudável igual à média móvel de seis meses. Isto pode ajudar a tranquilizar as pessoas de que, embora o sentimento do consumidor seja muito baixo, os consumidores ainda estão por aí… bem, a consumir.

Embora este seja um indicador importante para os EUA, a reação do mercado FX não é simples.

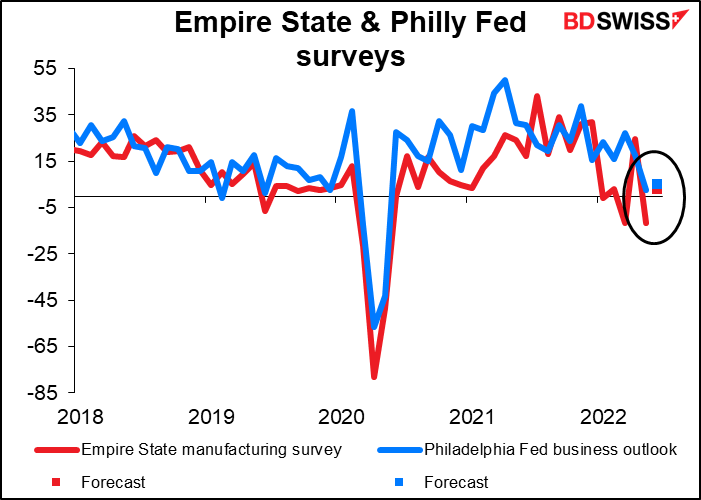

Apesar da queda gigante de 36,2 pontos no mês passado, o mercado espera uma recuperação no atual inquérito de produção Empire State de volta ao território positivo. Está também à espera de um pequeno ressalto no “Business Outlook” da Fed de Filadélfia na quinta-feira.

OK, isso deve ser suficiente para um dia…

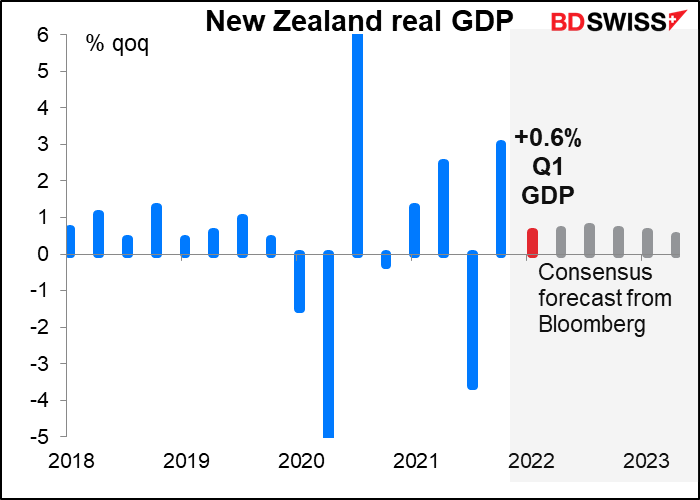

Também há muita coisa a acontecer de um dia para o outro! A Nova Zelândia é o último dos países do G10 a divulgar o seu valor do PIB do primeiro trimestre. É sempre o último. O mercado vai para +0,6% em termos de variação trimestral, o que é ligeiramente mais suave do que a previsão de 0,7% que o Banco da Reserva da Nova Zelândia (RBNZ) tinha na sua Declaração de Política Monetária de Maio. A atividade económica durante o primeiro trimestre foi mista, enquanto a onda de omicron em Fevereiro e Março pesou nos gastos dos consumidores.

A recuperação da Nova Zelândia até agora tem acompanhado a da Austrália, embora se espere que venha a divergir nos próximos meses. Ambos estão a ultrapassar o Canadá, o outro país de moeda de mercadoria.

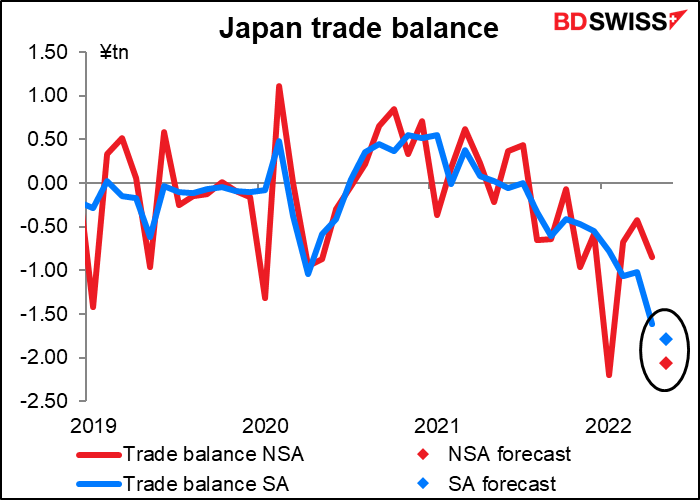

Espera-se que a balança comercial do Japão mergulhe ainda mais no défice.

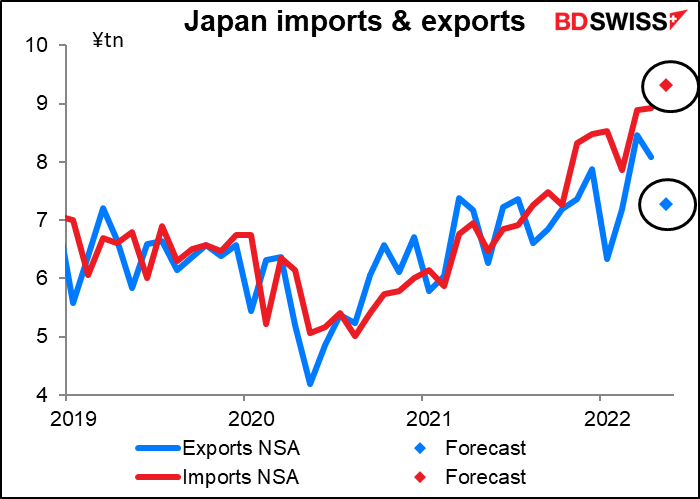

O que é que se passa aqui? Tanto as exportações como as importações estão a aumentar a partir do seu nível anual, mas as importações estão a aumentar muito mais rapidamente do que as exportações. Parte disso são sem dúvida alterações de preço em vez de alterações de volume.

O valor das importações aumentou acima das exportações e espera-se que aumente ainda mais este mês.

Mas se olharmos para os índices do Banco do Japão de exportações reais (eliminando o impacto dos preços), as exportações aumentaram muito mais do que as importações. Como tal, existe aqui um grande elemento de alterações de preços.

Em suma, os termos comerciais do Japão estão a piorar. Os termos comerciais do país têm vindo a deteriorar-se desde que a pandemia começou. Este é outro factor que tem arrastado o iene para baixo.

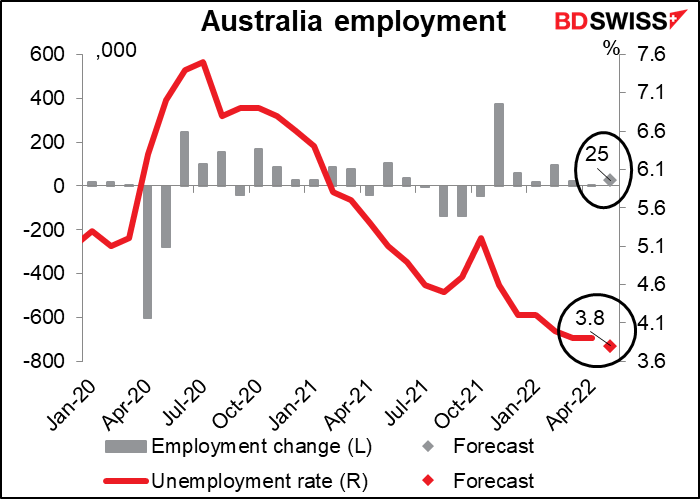

Por último, a Austrália divulga os seus dados sobre o emprego. Este é o último ponto de dados digno de nota antes da reunião do Banco da Reserva da Austrália a 5 de Julho. No entanto, provavelmente não terá muito efeito na sua decisão porque. A taxa de desemprego em Março e Abril foi de 3,9% (um mínimo histórico a Austrália, tal como os EUA, atingiu efetivamente o pleno emprego desde 1978) e espera-se que caia mais 10 pontos base este mês. Assim, o emprego não está a impedir o RBA de apertar a sua política. Em vez disso, concentrar-se-ão na inflação. No entanto, uma nova queda no desemprego para um valor recorde poderia ser interpretada como positiva para o AUD.