Preise ab 05:00 Uhr GMT

Der Markt heute

Hinweis: Die obige Tabelle wurde vor der Veröffentlichung mit den neuesten Konsensprognosen aktualisiert. Die Texte und Diagramme wurden jedoch im Voraus erstellt. Daher kann es zu Abweichungen zwischen den Prognosen in der obigen Tabelle und in den Texten und Diagrammen kommen.

Heute Morgen passiert viel in Europa.

Es wird erwartet, dass die deutschen Arbeitslosenzahlen eine gewisse Verbesserung der Beschäftigungslage zeigen werden, da die Zahl der Arbeitslosen zurückgeht.

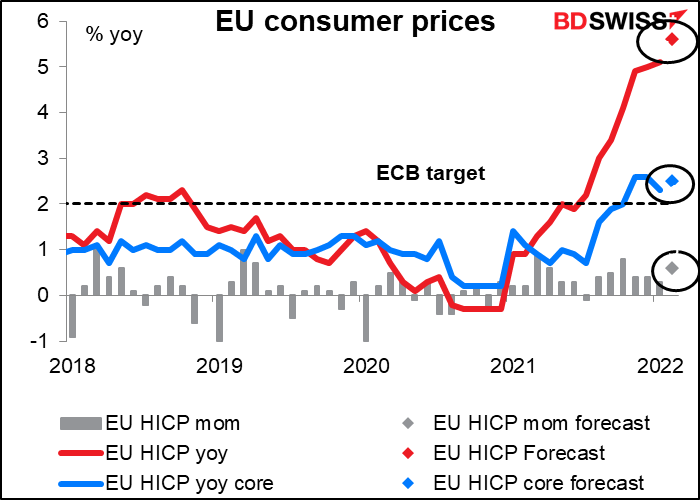

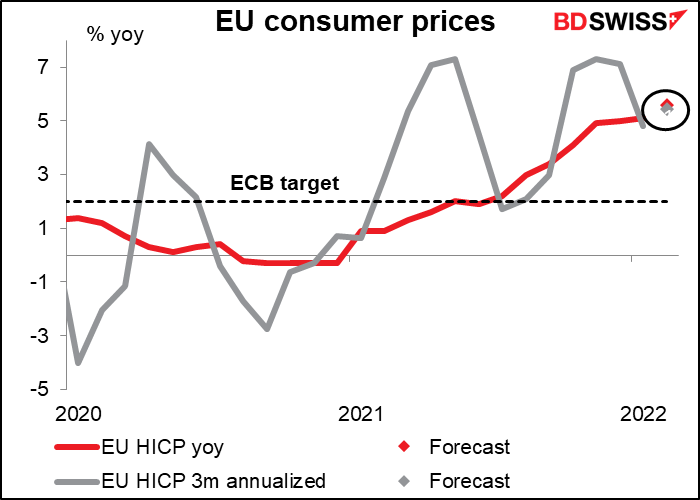

Der harmonisierte Verbraucherpreisindex der EU (HVPI), der im vergangenen Monat den Markt mit einem Rekordanstieg von 70 Basispunkten über die Konsensprognose hinaus schockierte, wird in diesem Monat voraussichtlich noch höher ausfallen. Die Prognosen für die Veränderung gegenüber dem Vorjahr reichen diesmal von 5,0 % bis 5,9 %, wobei der Median bei 5,6 % liegt.

Die Überraschung im letzten Monat wurde nicht durch einen starken Anstieg der Inflation verursacht, sondern vielmehr dadurch, dass der Markt einen Rückgang der Inflationsrate erwartete, der jedoch nicht eintrat.

Dieser Indikator hat im letzten Jahr achtmal die Schätzungen übertroffen, dreimal den Schätzungen entsprochen und einmal die Schätzungen verfehlt.

Bei dem Anstieg der Inflation handelt es sich nicht um Basiseffekte; auch die annualisierte Dreimonatsrate, die zuvor nach unten tendierte, wird voraussichtlich steigen (ebenfalls auf 5,4 % im Jahresvergleich, weshalb in der Grafik nur ein Punkt zu sehen ist).

Denken Sie daran, dass das Inflationsziel der EZB für die Gesamtinflation und nicht für die Kerninflation definiert ist. Das macht Zeiten wie diese besonders schwierig, da sie die Auswirkungen steigender Energiepreise nicht einfach „übersehen“ kann.

Als nächstes steht der ADP Beschäftigungsbericht an. Automated Data Processing Inc. (ADP) ist ein Outsourcing-Unternehmen, das etwa ein Fünftel der privaten Lohn- und Gehaltsabrechnungen in den USA abwickelt, sodass sein Kundenstamm einen ziemlich guten Querschnitt des allgemeinen US-Arbeitsmarkts darstellt. Er wird daher genau beobachtet, um eine Vorstellung davon zu bekommen, wie die Zahlen der US-Nonfarm Payrolls (NFP) am Freitag ausfallen könnten.

Das ist allerdings so, als würde man auf eines dieser neuen ukrainischen Verkehrsschilder schauen, um zu sehen, in welche Richtung man fahren muss. (Ich werde das nicht für Sie übersetzen, aber ich vermute, wenn es auf Englisch wäre, würde ich wahrscheinlich gefeuert werden.) (Dieses Schild ist übrigens eine Fotomontage – die Organisation, die für die Straßenschilder zuständig ist, hat es als Anregung für die Bürger herausgegeben – aber anscheinend haben sie tatsächlich damit begonnen, echte Schilder wie dieses aufzustellen).

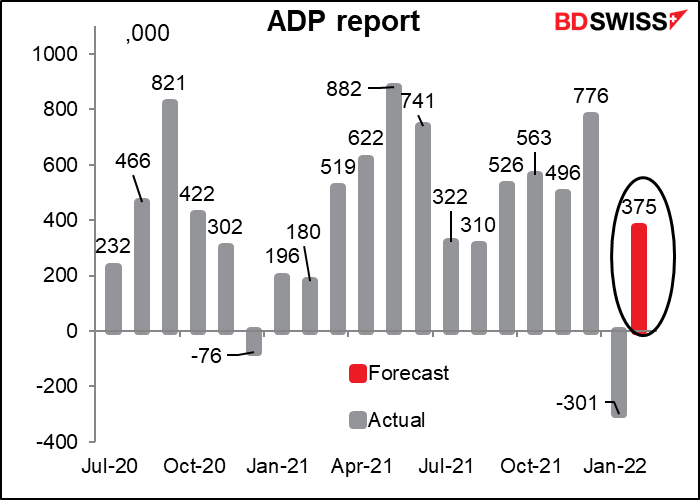

Wie Sie sehen können, gab es letzten Monat einen Paukenschlag – der ADP sank um 301k und der NFP stieg um 467k. Es war noch nie vorgekommen, dass sich die beiden in unterschiedliche Richtungen bewegten, wenn sie so hoch waren. (Es war zwar schon vorgekommen, dass z. B. eine Zahl um 50.000 gestiegen und die andere um 50.000 gesunken ist, was leicht zu verstehen ist – eine Diskrepanz von 100.000). Ich will ehrlich sein – als der ADP-Bericht mit -301k veröffentlicht wurde, dachte ich: „Der NFP kann auf keinen Fall positiv sein.“ Für mich ist das jetzt der Lehrbuchfall von „die vergangene Performance ist keine Garantie für die zukünftige Performance“.

Nachdem ich Ihnen also ausführlich erklärt habe, warum es sinnlos ist, diesen Indikator zu beobachten, werde ich Ihnen jetzt sagen, was der Markt erwartet, damit Sie ihn beobachten können. Die Konsensprognose liegt bei 375k, mit einer Spanne von 200k-700k. Ich denke, dass 375k wahrscheinlich ausreichen würden, um sicherzustellen, dass die Fed ihren Straffungskurs beibehält, und dass dies positiv für den Dollar wäre.

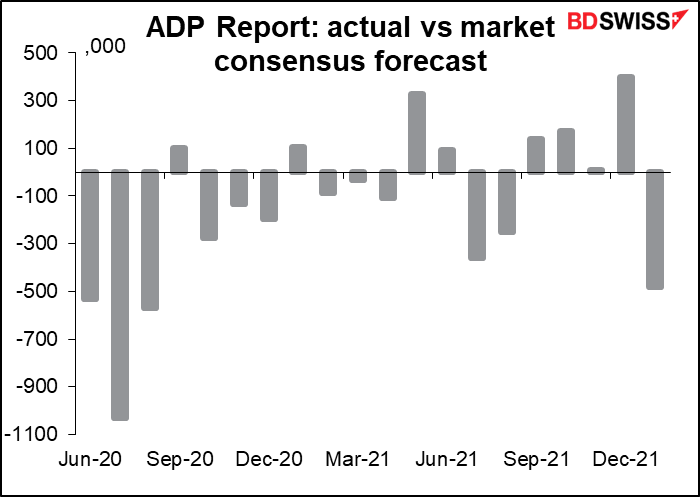

Die Ökonomen scheinen ziemlich schlecht darin zu sein, diese Zahlen zu erraten. Im letzten Jahr wurden die Schätzungen sieben Mal übertroffen und fünf Mal verfehlt, wobei es keine Treffer gab (obwohl das nicht wirklich fair ist, wenn es um so große Zahlen geht – im November lagen sie nur 9.000 über der mittleren Prognose).

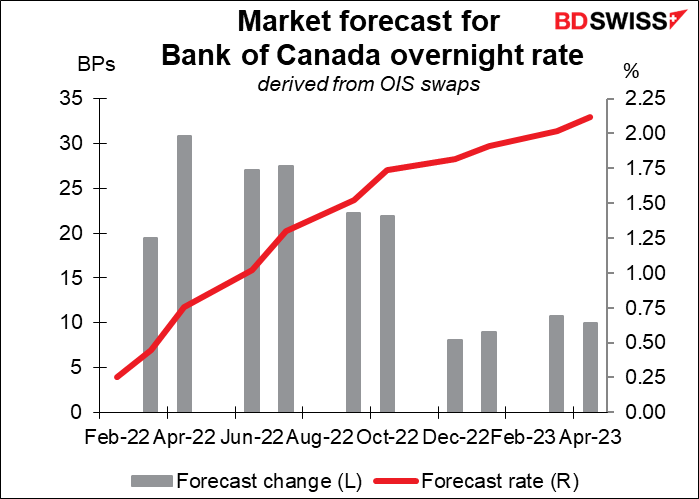

Nun ist es Zeit für das große Ereignis des Tages: die Zinsentscheidung der Bank of Canada (BoC). Es wird allgemein erwartet, dass die BoC ihren Tagesgeldsatz um 25 bis 50 Basispunkte anheben wird. Auf seiner letzten Sitzung im Januar erklärte der EZB-Rat, er gehe davon aus, dass „die Zinssätze erhöht werden müssen“, und alle 26 von Bloomberg befragten Wirtschaftsexperten erwarten, dass dieser Prozess in dieser Woche beginnt. Kanada ist von den Kämpfen in der Ukraine nicht direkt betroffen, obwohl höhere Ölpreise die Wirtschaft etwas ankurbeln könnten (und auch den Inflationsdruck erhöhen).

Mit einer Gesamtinflation von 5,1 % und zwei der drei Kerninflationsindikatoren, die über der Zielspanne der Bank von 1 % bis 3 % liegen, ist es an der Zeit, damit zu beginnen.

Die Auswirkungen auf die Märkte werden dann davon abhängen, was sie über den künftigen Kurs der Straffung andeuten und was sie, wenn überhaupt, mit ihrer Bilanz zu tun gedenken, die nach der Pandemie bei weitem am stärksten von allen großen Zentralbanken verbreitert wurde. Ich denke, dass sie angesichts des hohen Inflationsniveaus einen relativ mutigen Ton anschlagen könnten, was positiv für den CAD wäre. Aber vieles hängt auch von der allgemeinen Risikostimmung ab.

Die Fed veröffentlicht wie immer zwei Wochen vor der nächsten FOMC-Sitzung die „Summary of Commentary on Current Economic Conditions“, auch bekannt als Beige Book. Diese sind für den Markt von Bedeutung, da der erste Absatz der Erklärung nach jeder FOMC-Sitzung in der Regel den Tonfall der im Beige Book enthaltenen Charakterisierung der Wirtschaft widerspiegelt. Dem Buch ist keine Zahl beigefügt, die seinen Inhalt quantifiziert, aber viele Forschungsunternehmen berechnen einen „Beige Book-Index“, indem sie zählen, wie oft verschiedene Wörter vorkommen, wie z. B. „unsicher“. In jedem Fall ist das Buch weitgehend anekdotisch, so dass Sie einfach die Schlagzeilen beobachten müssen, sobald sie erscheinen.

Über Nacht wird erwartet, dass die australischen Baugenehmigungen nach dem starken Anstieg von +8,2 % im Dezember etwas zurückgehen werden. Das mag schlecht erscheinen, würde aber den gleitenden 6-Monats-Durchschnitt von -1,2 % auf -0,3 % ansteigen lassen. Der AUD dürfte also zumindest neutral sein.

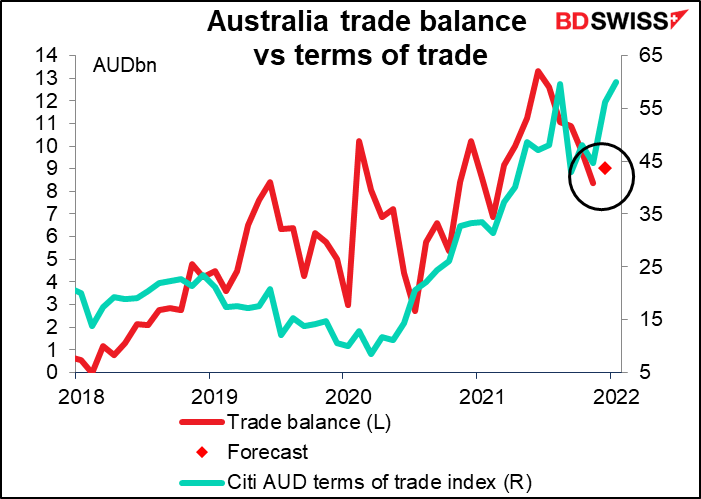

Auch Australien gibt seine Handelsbilanz bekannt. Es wird erwartet, dass sie etwas höher ausfällt. Da sie jedoch nicht saisonbereinigt ist, würde der gleitende 12-Monats-Durchschnitt dieser Prognose leicht nach unten gehen.

Der Rückgang des Handelsbilanzüberschusses ist für mich etwas seltsam, da die Rohstoffpreise im Januar weiter gestiegen sind.

Und so verbesserten sich auch die Handelsbedingungen weiter.

Die Antwort liegt wohl darin, dass das Verkaufsvolumen im Ausland nicht so stark gestiegen ist, denn die Exporte sind in den letzten Monaten ziemlich stabil geblieben. Andererseits haben die Importe stark zugenommen, da die Beschränkungen aufgehoben wurden und die Menschen wieder mehr einkaufen können.

Schließlich wird Junko Nakagawa, Mitglied des Direktoriums der Bank of Japan, sprechen. Frau Nakagawa ist die Alibifrau im Direktorium – normalerweise ist immer nur eine einzige Frau im Direktorium. Ich mag sie, weil sie nicht einmal einen Hochschulabschluss in Wirtschaftswissenschaften hat, geschweige denn einen Doktortitel – sie hat lediglich einen Bachelor in Literatur (meiner ist in Geschichte.) Sie stieg über die Ränge von Nomura Securities, einer ziemlich harten Organisation, auf und wurde Vorsitzende von Nomura Asset Management. Im Juni letzten Jahres wurde sie Mitglied des BoJ-Vorstands.

Man hat festgestellt, dass ihre Ansichten fast identisch mit denen von Gouverneur Kuroda sind, daher erwarte ich nichts Radikales von ihr, aber als sie das letzte Mal sprach – im November – erwähnte sie die Wahrscheinlichkeit eines Inflationsanstiegs. „Der Aufwärtsdruck verstärkt sich ein wenig“, sagte sie. Ich frage mich, was sie und ihre Kollegen jetzt über dieses Thema denken. Nicht nur die Energie- und Lebensmittelpreise steigen weltweit, sondern auch die Auswirkungen der Senkung der Mobiltelefongebühren werden die Inflationsrate im April nicht mehr drücken, sondern sie dürfte sich mehr als verdoppeln. Wie wird die BoJ darauf reagieren?