Der Markt heute

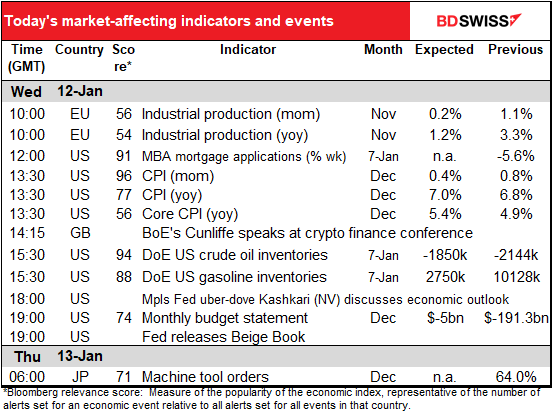

Hinweis: Die obige Tabelle wurde vor der Veröffentlichung mit den neuesten Konsensprognosen aktualisiert. Die Texte und Diagramme wurden jedoch im Voraus erstellt. Daher kann es zu Abweichungen zwischen den Prognosen in der obigen Tabelle und in den Texten und Diagrammen kommen.

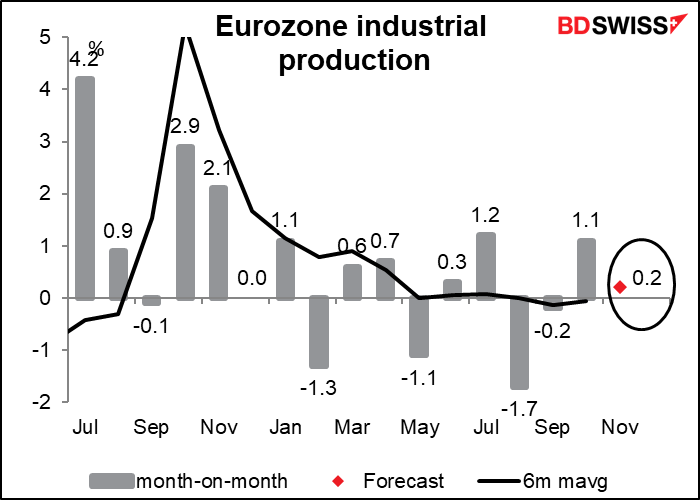

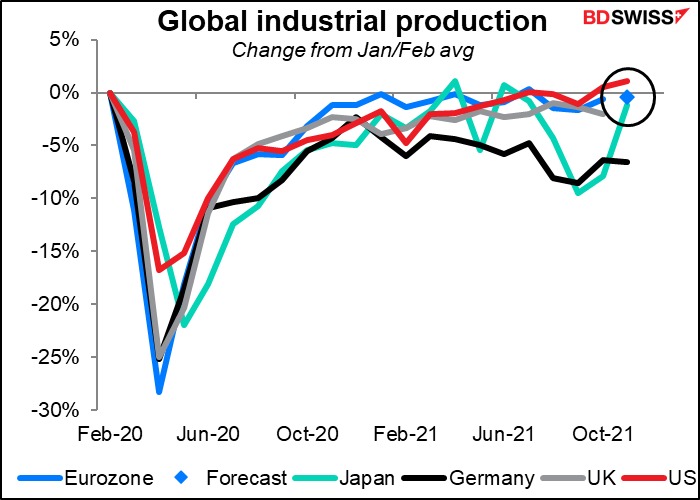

Die Industrieproduktion der Eurozone hat sich in den letzten sechs Monaten so sehr verlangsamt, dass sie fast als „kein Wachstum“ bezeichnet werden kann. Der Index lag im Oktober bei 102,6 und im März bei 102,4. Wenn die heutige Prognose zutrifft, wird er auf 102,8 steigen, was nicht viel besser ist und immer noch -0,4 % unter dem Niveau vor der Pandemie liegen würde.

Dennoch schlägt sie die Werte von Japan und dem Vereinigten Königreich und liegt nicht so weit hinter den USA zurück. Und das, obwohl die größte Volkswirtschaft, Deutschland, weit hinterherhinkt. Ich denke also, dass dies ein ziemlich gutes Ergebnis ist, obwohl ich nicht erwarten würde, dass der heutige Indikator irgendeine Begeisterung für den EUR auslösen wird.

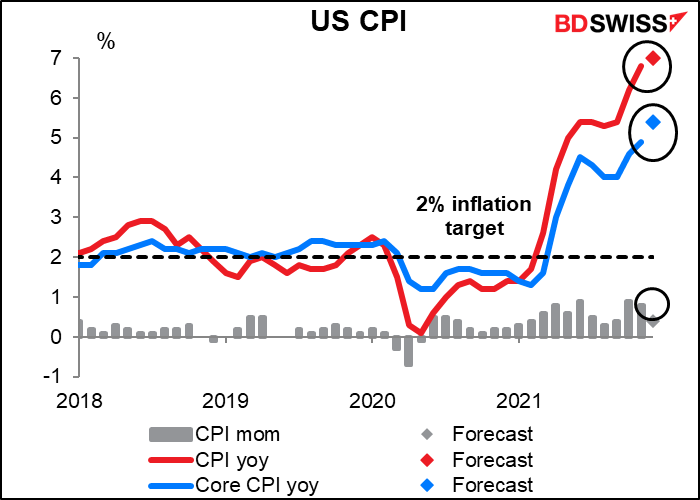

Als Nächstes steht der Höhepunkt der Woche an, was die Indikatoren betrifft: der US-Verbraucherpreisindex (VPI). Der VPI ist nicht der Inflationsindikator, den die Fed anstrebt – das ist der Deflator der persönlichen Konsumausgaben (PCE), oder genauer gesagt, der PCE-Kerndeflator -, aber der Markt schenkt dem VPI mehr Aufmerksamkeit als den PCE-Deflatoren. Der Index für die Veränderung des Verbraucherpreisindexes im Vormonatsvergleich hat einen hervorragenden Bloomberg-Relevanzindex von 96,1 der Index für die Kernrate 76,9, während der PCE-Kerndeflator im Vormonatsvergleich mit einem mickrigen Wert von 60,1 den höchsten Rang einnimmt, gefolgt von der Hauptrate mit einem lächerlich niedrigen Wert von 18,9. Das könnte daran liegen, dass die Menschen den VPI besser verstehen als die PCE-Deflatoren, oder vielleicht liegt es einfach daran, dass der VPI etwa zwei Wochen vor den PCE-Deflatoren veröffentlicht wird und sie ziemlich stark zusammenhängen, so dass der VPI ein guter früher Indikator für den PCE-Deflator ist (obwohl der VPI volatiler ist als der PCE-Deflator).

Die Gesamtrate wird voraussichtlich weiter auf erstaunliche 7 % im Jahresvergleich steigen, während die Kernrate voraussichtlich 5,4 % erreichen wird.

Außerdem ist trotz des ganzen Geredes über eine „vorübergehende“ höhere Inflation (ein Wort, das der Fed-Vorsitzende Powell „in Rente“ geschickt hat) in den Zahlen nicht viel davon zu erkennen. Nimmt man die Veränderung des Index in den letzten drei Monaten und rechnet sie auf das Jahr hoch, so zeigt sich, dass die Inflation immer noch steigt – vor allem auf Kernbasis. Das wollen wir eigentlich nicht sehen.

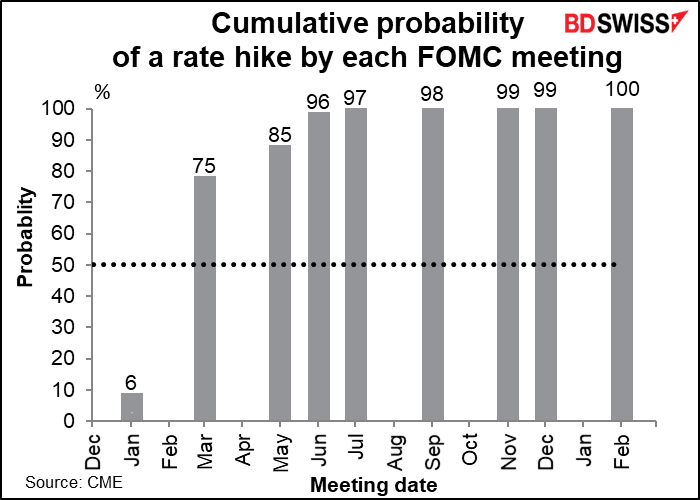

Diese Zahlen könnten die Anleger dazu veranlassen, eine Zinserhöhung im März eher anzunemen, aber da die Wahrscheinlichkeit dafür bereits bei 76 % liegt, bin ich mir nicht sicher, ob dies einen großen Unterschied für den Dollar bedeuten würde. Andererseits ist eine Zinserhöhung auf der Sitzung am 26. Januar so gut wie ausgeschlossen.

Später am Tag veröffentlicht die Fed wie immer zwei Wochen vor der nächsten FOMC-Sitzung das „Summary of Commentary on Current Economic Conditions“, auch bekannt als Beige Book. Es ist für den Markt von Bedeutung, weil der erste Absatz der Erklärung nach jeder FOMC-Sitzung in der Regel den Ton der im Beige Book enthaltenen Charakterisierung der Wirtschaft widerspiegelt. Dem Buch ist keine Zahl beigefügt, die seinen Inhalt quantifiziert, aber viele Forschungsunternehmen berechnen einen „Beige Book Index“, indem sie zählen, wie oft verschiedene Wörter wie „unsicher“, „Inflation“ oder „Engpass“ vorkommen. In jedem Fall ist das Buch weitgehend anekdotisch, so dass Sie einfach die Schlagzeilen beobachten müssen, wenn sie herauskommen.