السوق اليوم

ملاحظة: تم تحديث الجدول أعلاه قبل نشره بآخر التوقعات التي تم الإجماع عليها. ومع ذلك، تم إعداد النصوص والرسوم البيانية في وقت سابق. لذلك قد يكون هناك اختلافات بين التوقعات الواردة في الجدول أعلاه وتلك الموجودة في النص والرسوم البيانية.

تتجه الأنظار اليوم صوب الاجتماعين المركزيين اللذين سيعقدهما كل من: بنك كندا ويليه اللجنة الفيدرالية للسوق المفتوحة (FOMC). لقد قمت بتغطية كليهما بنظرة عميقة وشاملة وبالتفصيل الممل في مقال توقعاتي الأسبوعية الذي كان بعنوان “إلى أي مدى وبأي سرعة؟” وسأعيد ذكر الاستنتاجات هنا ولكن مازال بإمكانك قراءة الموضوع بالتفصيل في التوقعات الأسبوعية إذا كنت مهتمًا بذلك.

بنك كندا:

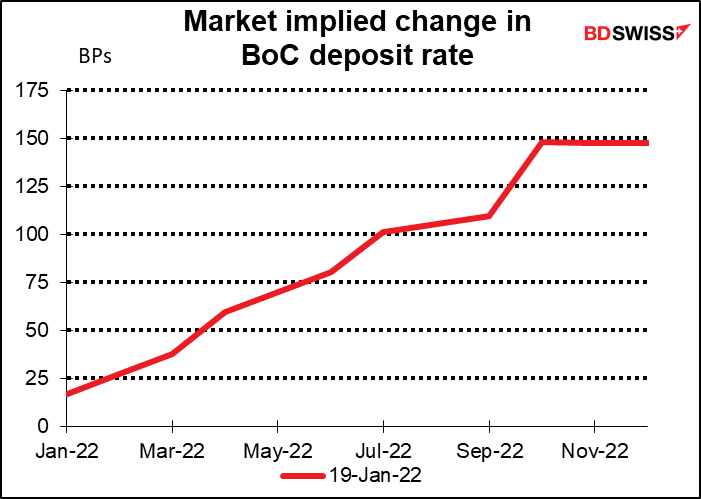

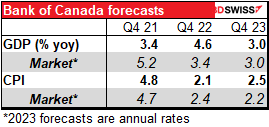

يستعد بنك كندا لعقد الاجتماع المتعلق بسياسته وإصدار تقرير السياسة النقدية الجديد. وكان البنك قد صرح في اجتماعه الأخير الذي عُقد في الثامن من ديسمبر إنه يتوقع بدء رفع الأسعار “في وقت ما في منتصف أحد أرباع عام 2022”. ولكن السوق لا يصدق أي كلمة من ذلك. توجد أمام الأسعار فرصة للارتفاع بنسبة 71٪ في اجتماع الأسبوع المقبل وفرصة جيدة لارتفاع آخر في اجتماع شهر مارس. سيرغب المستثمرون في معرفة ما إذا كان هناك بالفعل رفع لسعر الفائدة في هذا الاجتماع وسيحتاجون إلى بعض التوجيهات حول مدى سرعة البنك في فرض إجراءاته المشددة بعد ذلك. هل سيكون هناك ستة ارتفاعات في أسعار الفائدة هذا العام حيث يقوم السوق بالخصم حاليًا؟ أم سيتراجع مجلس الإدارة عن تسعير السوق؟

قد يكون الحل هو إعادة النظر في توقعات التضخم لعام 2022 في تقرير السياسة النقدية المرفق.

يواجه بنك كندا أيضًا نفس المشكلة التي يواجهها بنك الاحتياطي الفيدرالي فيما يتعلق بميزانيته العمومية، بل أسوأ من ذلك في الواقع! وما زاد الأمر تعقيدًا هو قيام بنك كندا برفع ميزانيته العمومية إلى حد أعلى بفارق كبير (4.2 مرة مقابل 2.1 مرة).

لا يتضح لي في تقرير السياسة النقدية لشهر أكتوبر ما إذا كان في نيتهم ترك الميزانية العمومية تعود إلى ما كانت عليه قبل الجائحة أو ما إذا كانوا سيحاولون إبقاءها في حجمها الحالي (وهو ضخم نسبيًا مقارنة بالسنوات السابقة). أي معلومات عن ذلك ستكون موضع تقدير أيضًا.

سيعقد “ماكليم”، محافظ بنك كندا و”روجرز” نائبه مؤتمرًا صحفيًا عبر الإنترنت حول تقرير السياسة النقدية بعد ساعة من إعلان نتائج الاجتماع. (يمكنك مشاهدته من خلال الرابط وأنت جالس في منزلك.) إذا لم يتم ذكر أي شيء ملموس يتعلق بالميزانية العمومية في البيان، فأنا أتوقع أن تكون من إحدى النقاط الرئيسية للنقاش في المؤتمر الصحفي. ولكن عند الاستماع إلى أي مسؤول لبنك مركزي، يجب علينا أن نتذكر تلك الكلمات الشهيرة لرئيس بنك الاحتياطي الفيدرالي السابق “ألان جرينسبان “، حيث يقول: أعتقد أنه ينبغي عليّ تحذيركم إذا تبين لي بشكل واضح أنكم ربما أسأتم فهم ما قلته.

بنك الاحتياطي الفيدرالي: انظر أعلاه!

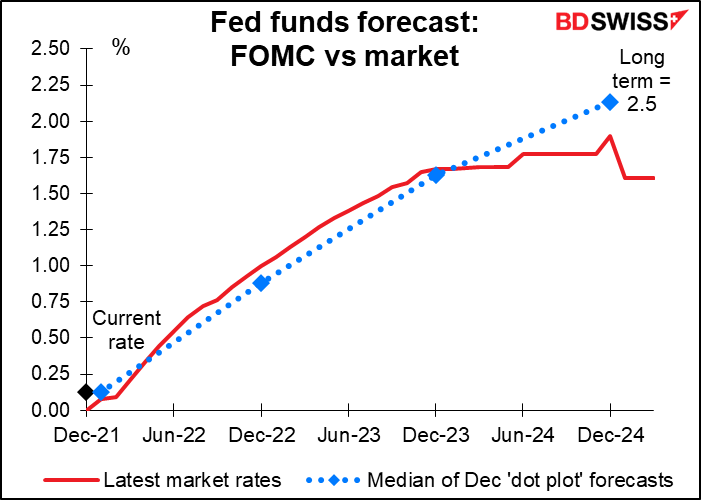

من الواضح أن بنك الاحتياطي الفيدرالي يخطط لتشديد السياسة هذا العام، فقد أظهر “مخطط النقطة” ثلاثة ارتفاعات في أسعار الفائدة لهذا العام. وقد ضاعفت اللجنة وتيرة تقليص مشترياتها من السندات في شهر نوفمبر لتنتهي بحلول شهر مارس، مما يعتبر إشارة واضحة على أنها تريد رفع أسعار الفائدة في أسرع وقت ممكن. (حيث قالت في وقت سابق إنها لن تبدأ في رفع أسعار الفائدة حتى تنتهي من مشترياتها من السندات.)

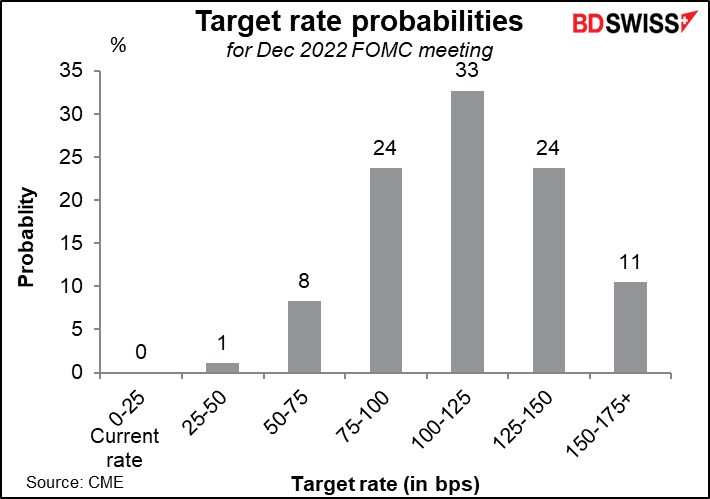

تشير توقعات السوق إلى بدء رفع أسعار الفائدة في شهر مارس. ومع أن هناك الكثير من الحيرة بشأن عدد الارتفاعات التي ستحدث خلال العام، لكن يعتقد المستثمرون أن يكون السيناريو الأكثر توقعًا هو خمسة ارتفاعات أو أكثر، بينما يتوقع أعضاء اللجنة ثلاثة ارتفاعات فقط.

سيبحث السوق عن إجابات لعدة أسئلة في هذا الاجتماع، ومنها:

لا أتوقع أي إجابات على هذه الأسئلة هذا الشهر، لأن محافظي البنوك المركزية يرغبون دائمًا في الحفاظ على مرونتهم. ومع ذلك، أعتقد أنهم من المحتمل أن يقوموا بالتلاعب بالبيان للإشارة إلى ارتفاع وشيك. على سبيل المثال، “إذا استمر تقدم سوق العمل على نطاق واسع كما هو متوقع، فإن اللجنة ترى أنه قد يكون هناك ما يبرر زيادة أسعار الفائدة على الأموال الفيدرالية قريبًا”. ثم بدأوا بتقليص مشترياتهم من السندات في الاجتماع التالي. وفي هذه المرة، قد يستبدلون العبارة بأن “ستكون اللجنة مستعدة لتعديل موقف السياسة النقدية بالشكل المناسب إذا ظهرت مخاطر…” على سبيل المثال، “إذا استمر تقدم سوق العمل على نطاق واسع كما هو متوقع، فإن اللجنة ترى أنه قد يكون هناك ما يبرر زيادة أسعار الفائدة على الأموال الفيدرالية قريبًا”.

أعتقد أنه بدلاً من البيان، سينصب التركيز على المؤتمر الصحفي لرئيس مجلس الاحتياطي الفيدرالي “باول” بعد ذلك، حيث نتوقع أن تغرقه الأسئلة حول هذه الأمور. من غير المحتمل أن يلتزم بأي شيء، بل سيفضل الحفاظ على أقصى قدر من المرونة من خلال التأكيد على أنه ستتم كل الاجتماعات بشكل “مباشر”، مما يعني أنهم سيعبرون كل مرحلة عندما يصلون إليها بدلًا من الالتزام المسبق بأي وتيرة أو درجة معينة من التشديد. ومع ذلك، فقد يتراجع عن فكرة البدء بارتفاع قيمته 50 نقطة أساس.

ما هي المخاطر: كما هو موضح أعلاه، يتوقع السوق أن يستمر بنك الاحتياطي الفيدرالي في التشديد. وسيكون من الصعب رؤيتهم يتفوقون على السوق في هذه المرحلة، حيث يشير بطريقة أو بأخرى إلى أن خمسة ارتفاعات في الأسعار هي أمر معقول، كما أن ستة ارتفاعات أيضًا ممكنة. على العكس من ذلك، يمكنهم الضغط على تسعير السوق ومحاولة خفض توقعات أسعار السوق. حيث يؤدي القيام بذلك ببساطة إلى إثارة المخاوف من أنهم “بعيدين عن التطورات” وأنهم ليسوا على استعداد لاتخاذ الخطوات اللازمة لمقاومة التضخم. وقد يتسبب ذلك في ارتفاع أسعار الفائدة على الشراء طويل الأجل حيث يتوقع المستثمرون ارتفاع التضخم في المستقبل. أو قد يتسبب ذلك في زيادة استقرار منحنى العوائد، حيث يتوقع المستثمرون أنه سيتعين في النهاية على بنك الاحتياطي الفيدرالي رفع أسعار الفائدة أكثر لإصلاح هذا الخطأ. من ناحية أخرى، من المحتمل أن يحظى بنك الاحتياطي الفيدرالي الأكثر تشاؤمًا بشعبية في سوق الأسهم.

من غير المحتمل أن يتفاعل السوق كثيرًا مع المؤشرات أثناء ترقب هذه الأحداث، خاصة اجتماع بنك الاحتياطي الفيدرالي. لكنني أتقاضى راتبي من كلامي، لذا فلنراجع مؤشرات اليوم على أي حال.

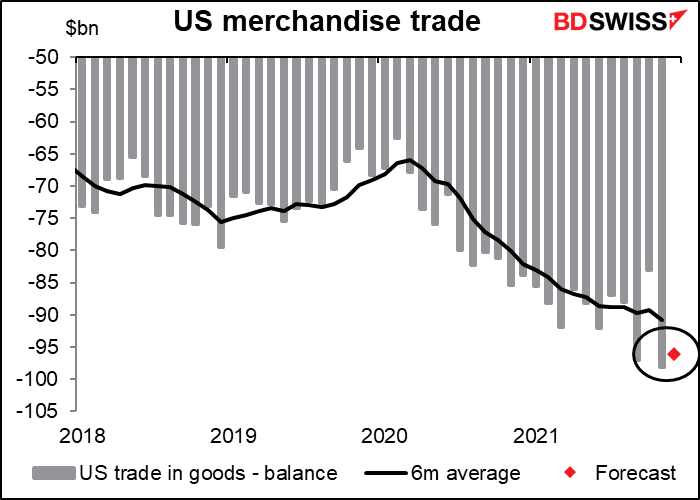

في ظل الظروف العادية، لا يولي السوق اهتمامًا كبيرًا للميزان التجاري المتقدم للولايات المتحدة (وهو الميزان التجاري للبضائع فقط، ولا يشمل الخدمات)، ومن المحتمل حتى أن يولوه اهتمامًا أقل اليوم. وعلى أي حال، فمن المتوقع أن يظهر تقليصًا طفيفًا في العجز من الفجوة التجارية القياسية في نوفمبر.

من المتوقع أن ترتفع مبيعات المنازل الجديدة في الولايات المتحدة بنسبة 2.8٪ شهريًا، وذلك مقارنةً بالانخفاض بنسبة 4.6٪ الذي شهدناه الأسبوع الماضي في مبيعات المنازل القائمة، وهو أول انخفاض خلال أربعة أشهر. عكس ذلك الانخفاض كلًا من انخفاض مخزون المنازل المعروضة للبيع، حيث كان عدد العقارات المعروضة للبيع هو الأدنى على الإطلاق، بالإضافة إلى تحقيق الانتعاش في أسعار الرهن العقاري. ونظرًا إلى أن أسعار المنازل لا تزال تواصل ارتفاعها، يمكنني القول إن أي انخفاض في المبيعات ربما يعود إلى نقص العرض أكثر من نقص الطلب. ومع ذلك، إذا لم يتم بيع المنازل، فلن يحصل الاقتصاد على الدفعة التي يحصل عليها عادةً عندما يشتري شخص ما منزلًا جديدًا، حيث غالبًا ما يقوم الأشخاص بشراء ثلاجة جديدة وسجاد جديد ويقومون بإعادة تصميم الحمام والمطبخ، وما إلى ذلك عند الانتقال إلى منزل جديد.

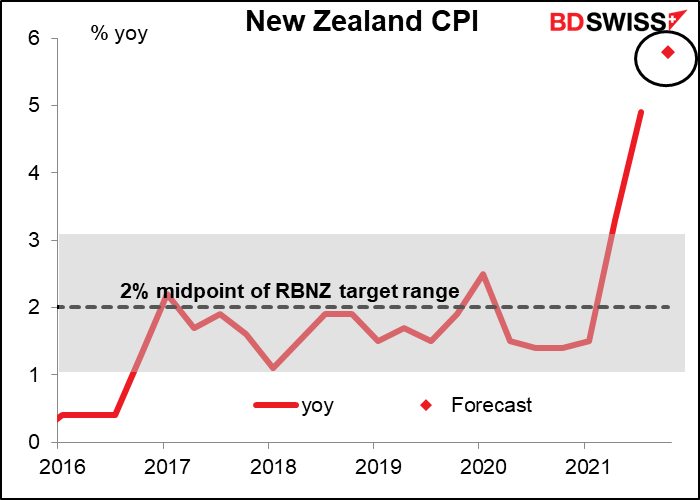

تعلن نيوزيلندا عن مؤشر أسعار المستهلك بين عشية وضحاها. ومن المتوقع أن يرتفع مؤشر أسعار المستهلكين لنيوزيلندا بشكل حاد (5.8٪ على أساس سنوي مقابل 4.9٪). وسيكون هذا ما يقرب من ضعف الحد الأعلى للنطاق المستهدف 1٪-3٪. قد لا يغير هذا الارتفاع تقديرات السوق للإجراءات التي من المرجح أن يقوم بها بنك الاحتياطي النيوزيلندي (RBNZ). من المتوقع أن يرتفع بنك الاحتياطي النيوزيلندي بالفعل، والذي ارتفع بالفعل مرتين حتى الآن، في كل اجتماع حتى شهر أكتوبر ثم ستكون أمامه فرصة بنسبة 50٪ في الارتفاع مرة أخرى في شهر نوفمبر. وفي حين أن مؤشر أسعار المستهلك قد يكون داعمًا بشكل متواضع للدولار النيوزلندي ، إلا أنه سيؤكد فقط ما يتوقعه الجميع بالفعل.