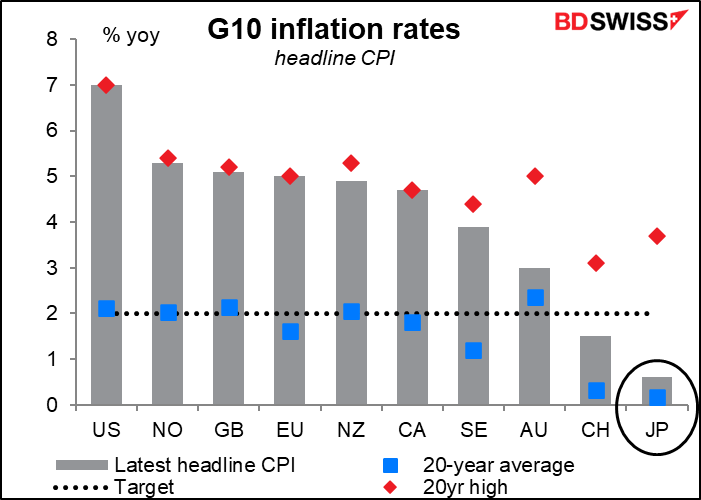

Il Giappone è da tempo stato considerato un outsider per quanto riguarda l’inflazione e, di conseguenza, anche in relazione ai tassi di interesse.

Tale anomalia potrebbe presto giungere al termine. Reuters venerdì ha scritto un articolo al riguardo: “Esclusiva: La BOJ parla di un possibile aumento dei tassi con l’aumentare dell’inflazione”.

TOKYO, 14 gennaio (Reuters) – I policymaker della Bank of Japan stanno discutendo di quando si potrà iniziare a considerare un eventuale aumento dei tassi di interesse, il che potrebbe avvenire anche prima del raggiungimento del target di inflazione della banca del 2% alla luce dell’aumento dei prezzi e di una Federal Reserve più hawkish.

L’articolo continua indicando che si sta parlando del “2023 inoltrato”, quindi nulla di immediato, però cita anche una fonte della BoJ, che avrebbe indicato che “La BOJ deve prestare molta attenzione a ciò che fanno le altre banche centrali”, ovvero normalizzare la politica ad ampio spettro.

Questo è in contrasto con quanto indicato in un intervento del vice Governatore Amamiya ad inizio dicembre: “Le banche centrali adottano delle politiche monetarie sulla base degli sviluppi delle attività economiche e dei prezzi nelle rispettive economie. È quindi naturale che le peculiarità e le direzioni delle varie politiche monetarie differiscano…”

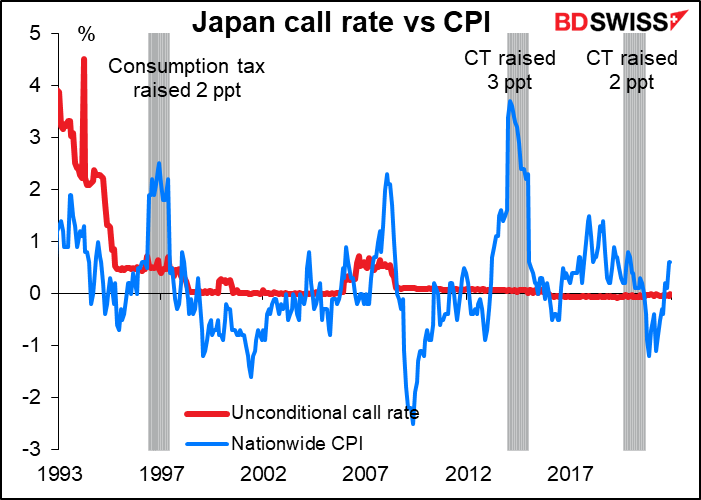

Da che la BoJ ha tagliato il “call rate” incondizionato, ovverosia il prezzo per il denaro overnight, allo 0.5% nel settembre 1995, è salito solo fino allo 0.7% e tale rialzo ha avuto vita breve. Quindi per 26 anni il denaro è stato fondamentale gratis in Giappone e questo ha reso il JPY la valuta di finanziamento per eccellenza per il resto del mondo. Al contempo, l’inflazione è rimasta sotto la soglia del 2% ad eccezione di a) quando il governo ha alzato la tassa sul consumo, il che naturalmente ha portato ad un aumento dei prezzi al consumo e b) appena prima del crollo della Lehman Brothers e della crisi finanziaria globale del 2008.

L’articolo di Reuters indica che la BoJ sta valutando la possibilità di iniziare ad alzare i tassi di interesse anche se non è ancora stato raggiunto il target di inflazione del 2%, il che sarebbe un importante cambio di rotta. La maggior parte delle altre banche centrali hanno già superato il target del 2% e, per questo motivo, stanno considerando di alzare i tassi.

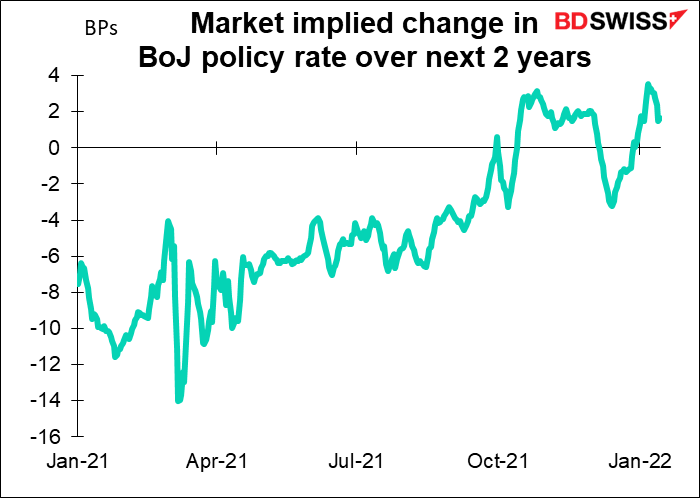

Non sembra che il mercato creda appieno alla storia di Reuters. Il mercato OIS (overnight index swap), che negozia i tassi di interesse nel futuro, è stato scambiato in lieve rialzo negli ultimi mesi, ma non è cresciuto per nulla in reazione alla notizia. Questo potrebbe dipendere dal fatto che la notizia è stata pubblicata solo venerdì e il mercato non ha ancora avuto tempo di reagire.

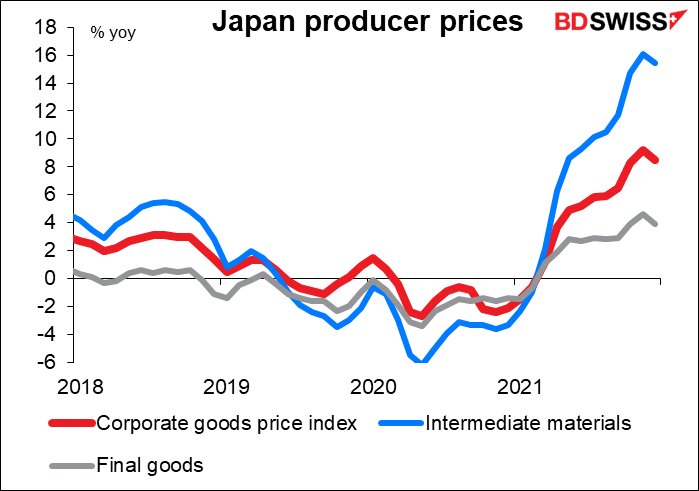

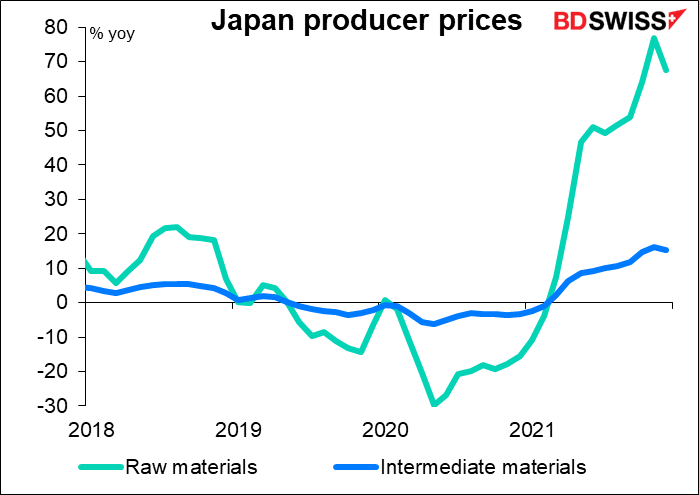

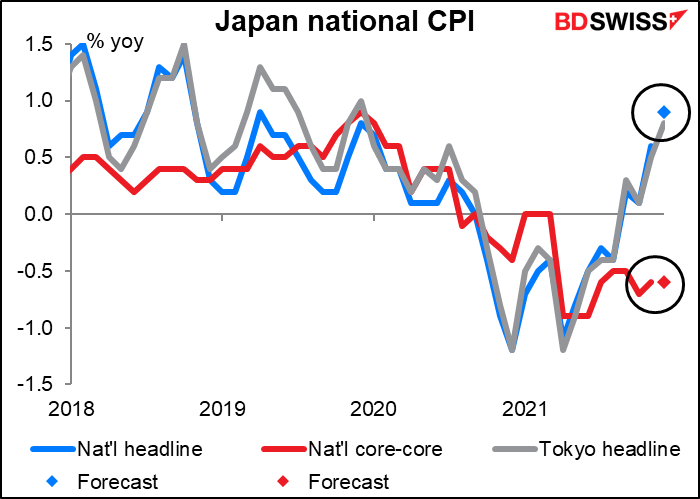

Il cambio di rotta del pensiero della BoJ fa seguito all’aumento dei prezzi alla produzione in Giappone, di cui abbiamo discusso di recente. Il dato di dicembre è stato pubblicato venerdì mattina. Il tasso di crescita dell’IPP (indice dei prezzi alla produzione) o dell’indice dei prezzi dei beni per le società, come viene chiamato in Giappone, ha frenato al +8.5% anno su anno da un rivisto +9.2% anno su anno per il mese di novembre. Si tratta di un aumento comunque considerevole, dal momento che l’indice dei prezzi al consumo nel paese registra una crescita di solo il +0.6% anno su anno e, se si escludono gli alimentari e l’energia, cala dell’1.2% anno su anno a novembre, il che significa che il paese è ancora in deflazione. Bisognerà vedere quanto le aziende decideranno di assorbire nei loro margini l’aumento dei prezzi alla produzione dato il divario così marcato con la crescita dei prezzi applicati.

La crescente pressione sui prezzi dei beni per le società deriva dall’aumento dei prezzi delle materie prime, che hanno registrato ben il +68% anno su anno a dicembre. Si tratta di un lieve calo dall’aumento del 77% anno su anno di novembre, ma mette comunque i margini societari sotto pressione.

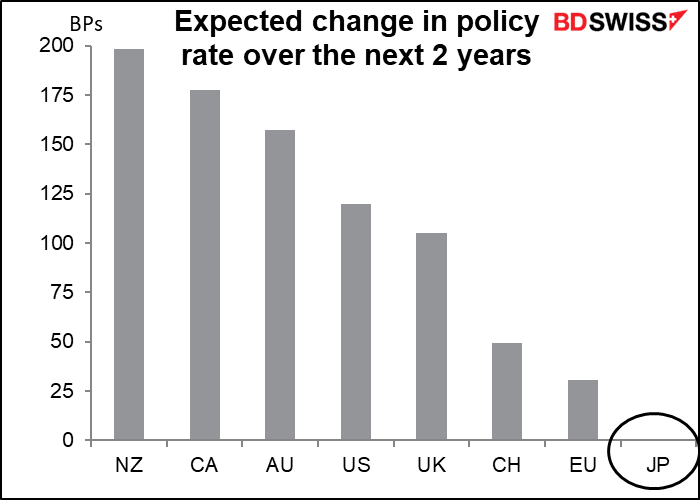

Un cambiamento della politica della Bank of Japan sarebbe un grande evento per i mercati finanziari globali. Al momento, il JPY è la sola valuta negoziata su ampia scala per la quale non è previsto un aumento dei tassi per i prossimi due anni. Questo la rende la valuta di finanziamento preferita, ovverosia una valuta che può essere presa in prestito dagli investitori per investire in altri asset a maggior rendimento. Un’operazione tipica che un hedge fund potrebbe fare è prendere in prestito JPY e investire in Treasury USA a 10 anni. Gli investitori preferiscono prendere in prestito per brevi periodi così che quando devono chiudere la posizione possono ripagare il prestito in modo semplice e veloce. In particolare, gli investitori fanno affidamento sul fatto che la banca centrale non alzerà i tassi mentre il prestito è ancora in corso.

Se dovesse risultare probabile che la BoJ inizi ad alzare i tassi, gli investitori probabilmente opterebbero per abbandonare il JPY, riversandosi su EUR o CHF, le due valute che si prevede che vadano incontro a minori aumenti dei tassi. Questo porterebbe il JPY a rafforzarsi e l’EUR e CHF ad indebolirsi.

La possibilità di una tale variazione implica che gli investitori presteranno maggiore attenzione rispetto al solito all’incontro di politica monetaria della Bank of Japan di martedì e all’indice dei prezzi al consumo (IPC) nazionale di venerdì (vedi sotto). Nonostante non sia probabile un cambiamento di politica, è possibile che venga una riposta maggiore riguardo la fiducia nelle previsioni sull’inflazione, ad esempio rivedendo l’outlook trimestrale, denominato Prospettive sull’attività economia e i prezzi (Outlook for Economic Acitivity and Prices), potenzialmente rimuovendo la parte in cui si indica che i “rischi per i prezzi sono orientati al ribasso”.

La banca potrebbe rimuovere anche il bias ribassista della forward guidance per i tassi di politica, introdotto nell’incontro dell’ottobre 2019. Ciò significherebbe sostituire l’attuale posizione, secondo cui la Banca “si aspetta che i tassi di interesse a breve e lungo termine rimangano ai loro livelli attuali o inferiori” con qualcosa di simile a quello che era stato dichiarato prima del cambiamento, ovverosia che “la Banca intende mantenere gli attuali livelli estremamente bassi dei tassi di interesse a breve e lungo termine per un lungo periodo di tempo” (il cambiamento è stato suggerito nell’articolo della Reuters citato sopra).

I prossimi passi da monitorare sono una revisione al ribasso del rendimento target all’interno della politica di controllo della curva dei rendimenti da 10 anni a diciamo 7 anni, oltre all’eliminazione del tasso di interesse negativo. Tuttavia queste modifiche sono per un incontro futuro di politica monetaria.

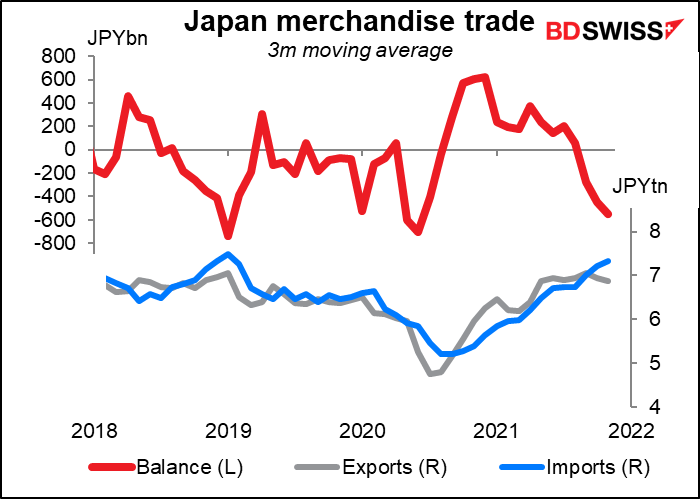

Gli investitori monitoreranno anche la conferenza stampa del Governatore Kuroda dopo l’incontro di politica monetaria per conoscere la sua posizione in relazione al possibile aumento dell’inflazione e le implicazioni di uno yen debole per l’economia e la politica monetaria. Storicamente l’establishment giapponese ha favorito uno yen debole per promuovere le esportazioni, ma di recente le autorità hanno espresso preoccupazione per l’impatto di uno yen debole sul potere d’acquisto dei consumatori, soprattutto ora che il Giappone registra spesso un disavanzo commerciale sulle merci.

La BoJ pubblicherà inoltre i verbali dell’incontro di politica monetaria di dicembre nella giornata di venerdì. L’attenzione si concentrerà sulle discussioni (se ci sono state) inerenti al possibile calo della base monetaria ora che è stato diminuito il supporto finanziario legato alla pandemia.

Non bisogna però mettere il carro davanti ai buoi. Si prevede che l’IPC nazionale di venerdì aumenti di 30 punti base allo 0.90% anno su anno, leggermente sopra all’IPC Tokyo (+0.8% anno su anno). Ma la misura “core-core” della BoJ, che esclude sia il prezzo degli alimenti sia dell’energia (in linea con le misure dell’inflazione “core” della maggior parte dei paesi) dovrebbe rimanere al -0.6% anno su anno. È difficile pensare che si possa andare incontro ad una normalizzazione di politica nel breve termine quando il paese è ancora in deflazione stando a tale misura.

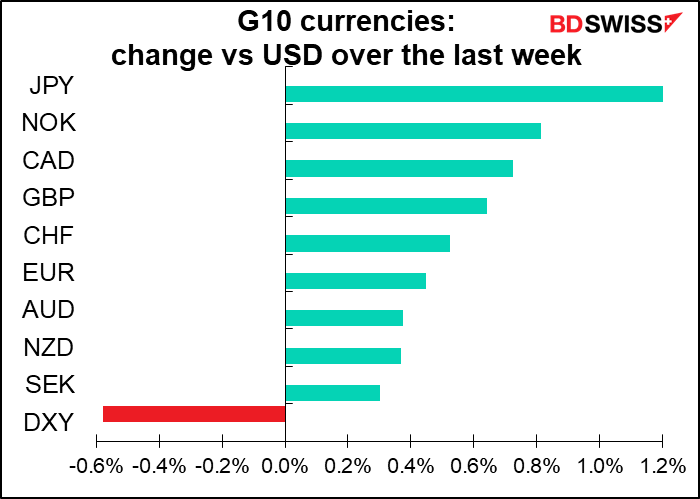

Cosa muove l’USD?

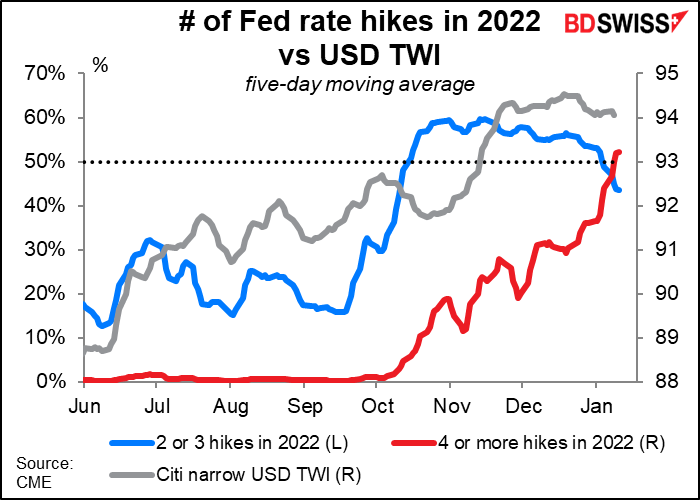

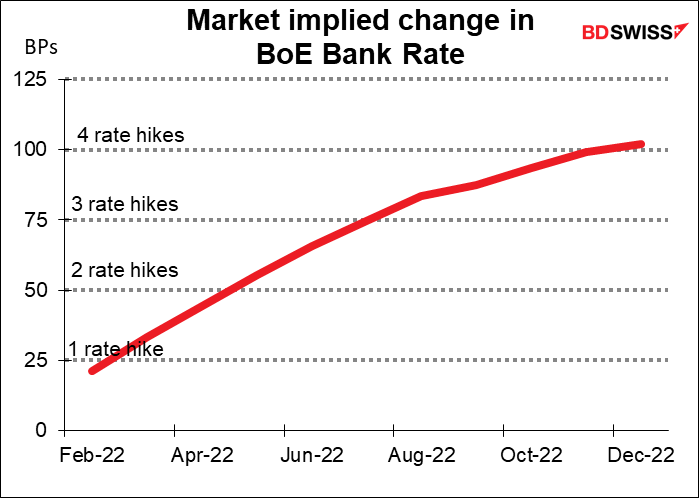

L’altro punto importante per il mercato è capire perché le aspettative di un aumento dei tassi di interesse USA non porta più il dollaro ad apprezzarsi. Il grafico mostra come lo scorso anno il dollaro abbia teso ad apprezzarsi e deprezzarsi a seconda delle prospettive di assistere a 2 o 3 rialzi dei tassi durante l’anno. Si potrebbe credere che con l’aumento delle prospettive di 4 o più rialzi, il dollaro avrebbe guadagnato ancora di più. Ma così non è stato. Il dollaro ha registrato un picco attorno al 20 dicembre nonostante le probabilità di assistere a 4 o più rialzi dei tassi quest’anno sono passate dall’essere uno scenario “possibile” a uno “probabile” (il grafico utilizza la media ponderata per il commercio del dollaro, ma la storia è quasi identica se utilizziamo l’EUR/USD).

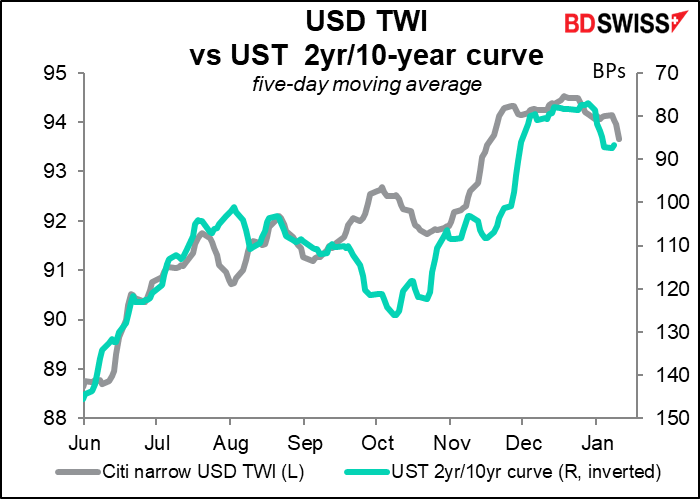

Sembra che ciò dipenda dal movimento della curva dei rendimenti. Come il grafico mostra, il TWI USA ha per lo più seguito la curva dei rendimenti (invertita).

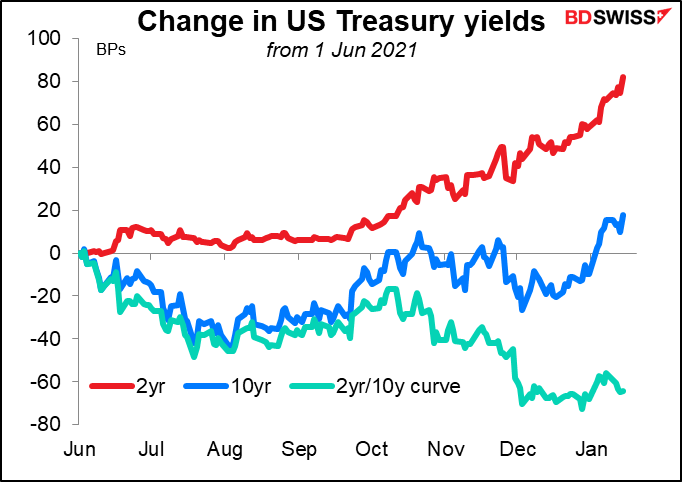

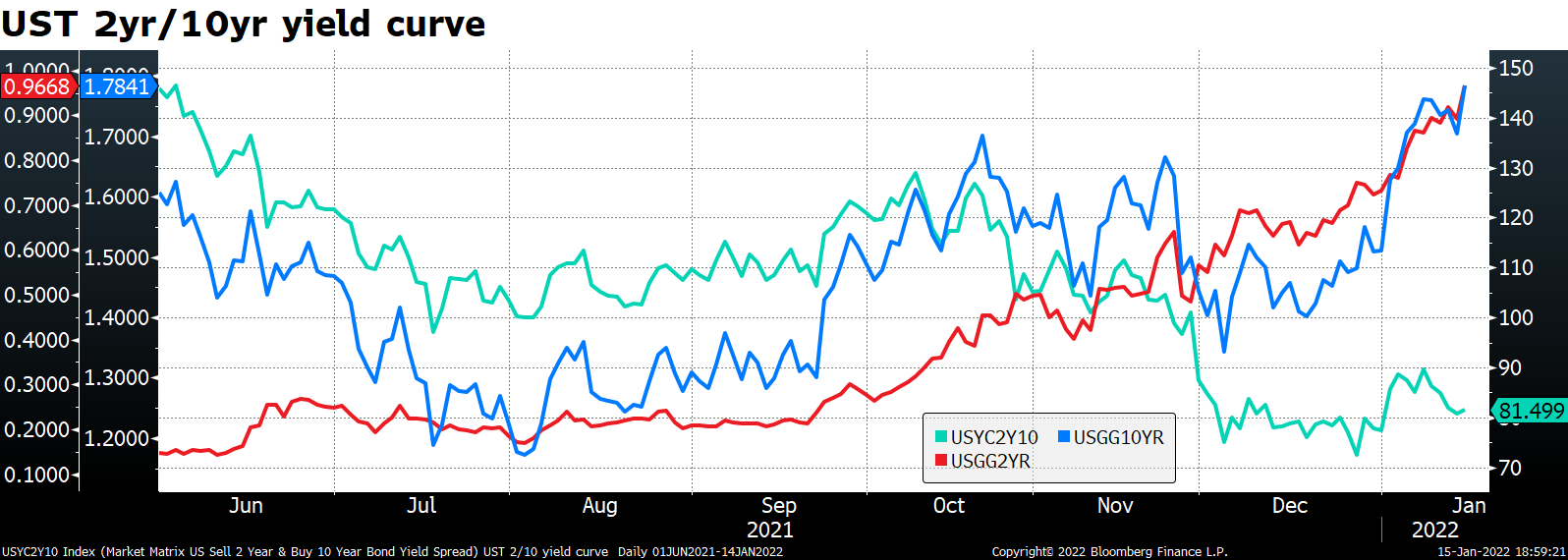

Cosa sta succedendo con la curva dei rendimenti? Possiamo capire la situazione meglio se guardiamo un grafico che mostra la variazione dei rendimenti dei titoli di Stato a 2 e 10 anni verso la variazione della curva dei rendimenti rispetto ai numeri effettivi. In particolare, vediamo che il rendimento dei titoli di Stato a 2 anni è cresciuto molto più di quello a 10 anni. Questo è normale quando la banca centrale stringe. Il rendimento dei titoli di Stato a 2 anni rappresenta in qualche modo il tasso di interesse che ci si aspetta dai prestiti overnight e rollover degli stessi per un periodo di 365 x 2 giorni. Se si prevede un aumento del tasso overnight durante tale periodo, anche il rendimento a 2 anni dovrebbe aumentare. Viceversa, il rendimento a 10 anni dipende fortemente dal rischio di inflazione. Quando la banca centrale stringe la politica, il rischio di inflazione per i 10 anni successivi cala e quindi il rendimento a 10 anni alle volte può calare.

Da inizio dicembre, però, il rendimento del decennale è iniziato ad aumentare a sua volta, portando ad una stabilizzazione della curva dei rendimenti e, in parte, ad un appiattimento. Questo fa pensare che il mercato ritiene che la Fed intervenga sulla curva controllando quindi l’inflazione. Questo è probabilmente il motivo per cui l’aumento dell’inflazione non è d’aiuto per il dollaro.

Il mercato probabilmente ritiene che a) la Fed consentirà ai tassi di stare al di sotto dell’inflazione, il che comporta un calo dei tassi di interesse reali ed è negativo per il dollaro o che b) ad un certo punto dovrà alzare precipitosamente i tassi, spingendo l’economia in recessione, il che non è neanche in questo caso positivo per il dollaro.

Nel complesso, finché non vedremo o sentiremo una Fed più aggressiva, prevedo che la reazione del mercato all’aumento dell’inflazione possa essere controintuitiva. Immagino che tutti non vedano l’ora di sentire cosa avrà da dire il presidente della Fed Powell dopo l’incontro del FOMC del 26 gennaio, a cui manca ormai una settimana e mezzo.

Questa settimana: dati principalmente da Regno Unito e Canada, occupazione in Australia

Eccezion fatta per il Giappone, questa sarà una settimana alquanto tranquilla per le principali banche centrali. La Fed e la Banca centrale europea (BCE) sono in “silenzio stampa” prima degli incontri della prossima settimana, quindi nessuno parlerà.

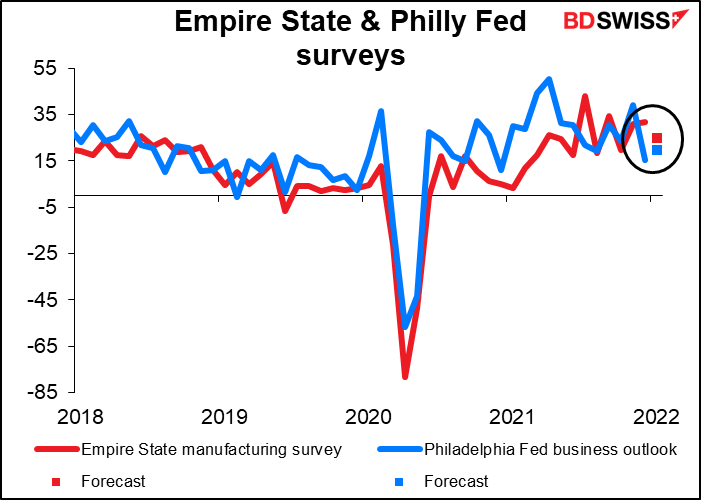

USA: sono previsti alcuni importanti indicatori USA durante la settimana. Lunedì è festa nazionale negli Stati Uniti (Martin Luther King Day). Dagli USA i soli indicatori chiave che verranno comunicati questa settimana sono il sondaggio manifatturiero Empire State di lunedì e il sondaggio sul sentiment delle aziende Fed di Philadelphia di giovedì, oltre ai dati sulle vendite di case esistenti, previsti sempre per la giornata di giovedì. Si prevede che l’indice Empire State cali e che l’indice Philly Fed aumenti, presumibilmente perché gli economisti prevedono che i due convergano con il passare del tempo. Ad ogni modo, si prevede per entrambi una crescita relativamente solida, il che dovrebbe tranquillizzare dopo il calo inaspettato della settimana scorsa della fiducia dei consumatori. USD+

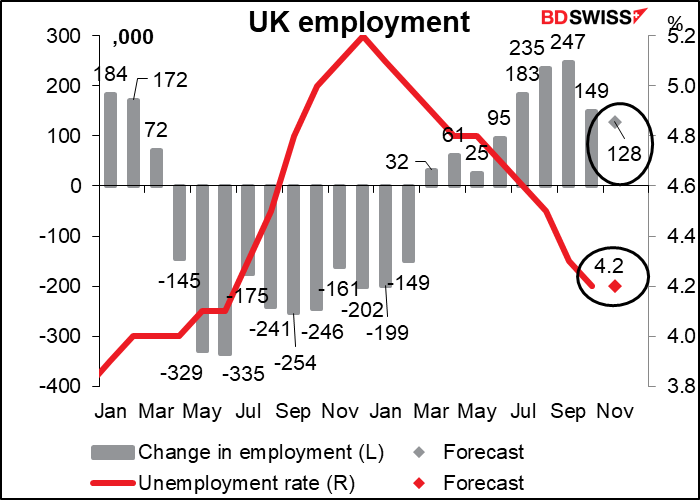

REGNO UNITO: Il Regno Unito pubblicherà diversi indicatori importanti durante la settimana, in particolar modo il dato sulla disoccupazione di martedì, l’IPC mercoledì e le vendite al dettaglio venerdì.

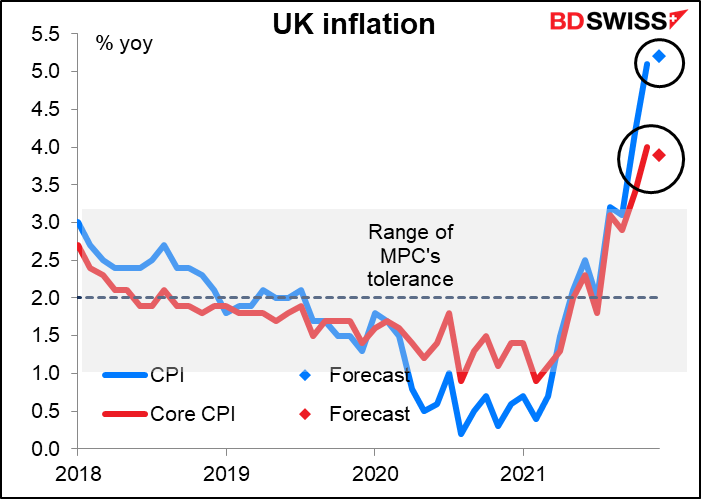

L’IPC core dovrebbe calare di un tic, mentre l’IPC headline dovrebbe aumentare e portarsi in zona 5 e più per cento. Questo è probabilmente il dato più importante per quanto concerne le pubbliche relazioni. In altre parole, la Bank of England non verrebbe così “disturbata”, dal momento che ha indicato lo scorso mese che prevede che l’inflazione “raggiunga un picco attorno al 6% nell’aprile 2022.”

È probabile che l’idea del mercato che i tassi vengano alzati 4 volte quest’anno possa essere positiva per la sterlina.

In particolar modo se i dati occupazionali evidenzieranno un nuovo aumento come previsto (anche se il tasso di disoccupazione dovrebbe rimanere invariato).

Il principale evento della settimana per il Regno Unito sarà l’indagine di Sue Gray sui party, o forse bisognerebbe dire sugli “eventi lavorativi” tenutisi a 10 Downing Street, la residenza e ufficio del Premier. Non solo questi presunti “eventi lavorativi” si sono tenuti quando il paese era in un duro lockdown e la gente non poteva riunirsi neanche per i funerali, ma uno di questi eventi è avvenuto la sera prima del funerale del Principe Philip (con un partecipante che sarebbe stato mandato ad acquistare del vino con una valigia). Il paese era addolorato di vedere la Regina seduta da sola durante il funerale a causa delle regole sul distanziamento sociale, mentre il Premier e i suoi “compagni di bevute” se la ridevano la sera prima contro ogni regola che loro stessi avevano imposto agli altri…

Questo tipo di indagini ufficiali tende ad esonerare i presunti furfanti quindi non prevedo che Scotland Yard vada a prendere il premier e lo porti via in manette (anche se in teoria è possibile). Quella che potrebbe essere l’ultima goccia a far traboccare il vaso è stata la rivelazione di un piano secondo cui altri si assumono la responsabilità in modo tale che lui possa tenersi il suo lavoro. Questo potrebbe essere troppo per i britannici, che dovrebbero avere ancora qualche briciolo di “fair play”. Un recente sondaggio tra i membri del partito conservatore ha rivelato che oltre la metà ritiene che Johnson debba dimettersi.

Ritengo che le dimissioni siano inevitabili, ma non a breve, per tre motivi. 1) Non c’è un chiaro sostituto che potrebbe prendere il suo posto: come si dice spesso in politica: “non si può battere qualcuno con nessuno”. La Segretaria agli Esteri Liz Truss e il Cancelliere Rishi Sunak sembrano essere le alternative più popolari, ma ancora non c’è un consenso. 2) Ci sono ancora diversi problemi irrisolti con la Brexit: in particolare il Regno Unito e l’Unione europea dovranno risolvere la questione nordirlandese quest’anno. Nessun’altro vuole aver a che fare con questo problema ingestibile in quanto non c’è una soluzione valida. 3) La questione nordirlandese è complicata dalle elezioni locali che si terranno entro il 5 maggio, anche in Irlanda del Nord. Se tali elezioni dovessero essere una disfatta a livello nazionale per i Conservatori e specialmente se il risultato dovesse evidenziare un maggior interesse di secessione dell’Irlanda del Nord a favore di un’unione con la Repubblica d’Irlanda, Johnson dovrà probabilmente prendersi le sue responsabilità e dimettersi. I Conservatori supportano Johnson fintanto che aiuta a prendere voti, ma se dovesse diventare un problema, sarebbe estromesso in men che non si dica.

Le dimissioni di Johnson sarebbero positive o negative per la sterlina? Io sospetto che, dal momento che viene considerata una persona particolarmente incompetente, una sua uscita di scena sarebbe accolta positivamente dal mercato valutario, a seconda di chi prenderà il suo posto.

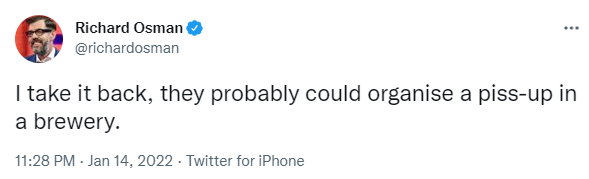

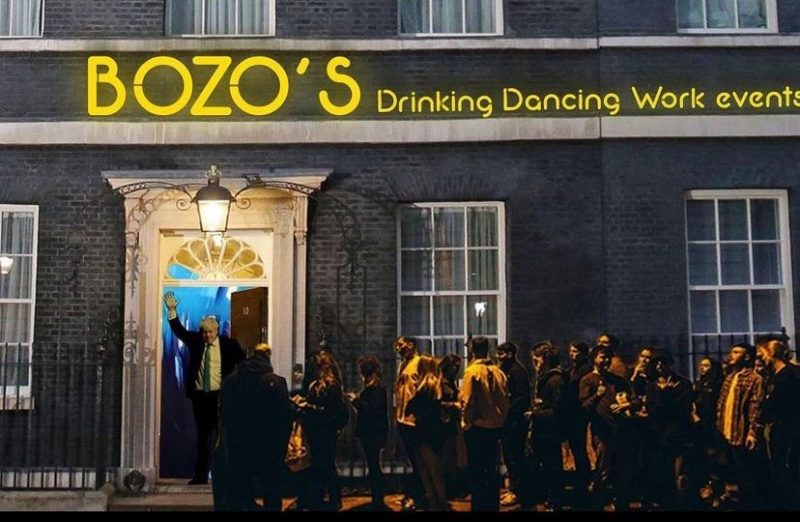

Nel frattempo, come prevedibile, internet non mostra pietà per i suoi problemi.

(Per coloro che non conoscono lo slang britannico, è un insulto comune incolpare qualcuno di essere così disorganizzato da non riuscire ad organizzare neanche una bevuta (in inglese “piss-up”) in un birrificio).

(Wetherspoons è una catena popolare di pub nel Regno Unito)

A mio giudizio tutto ciò ricorda tanto il racconto di Poe “La maschera della morte rossa“:

La “Morte rossa” ha devastato il paese… ma il principe Prospero era felice, coraggioso e sagace. Quando i suoi domini erano mezzi spopolati, convocò alla sua presenza un migliaio di amici sani e spensierati tra i cavalieri e le dame della sua corte, e con loro si ritirò nella profonda solitudine di una delle sue abbazie castellate… Il mondo esterno poteva badare a sé stesso. Nel frattempo era folle addolorarsi, o pensare…

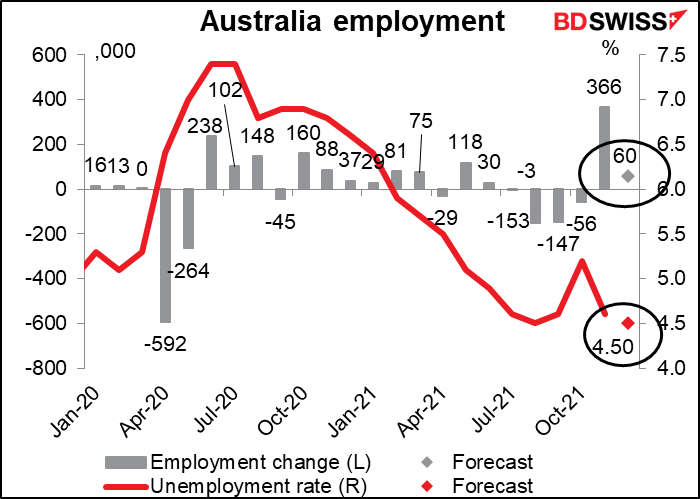

In altre notizie, l’Australia pubblicherà giovedì i dati sull’occupazione. Si tratta di dati importanti perché la Reserve Bank of Australia è una delle banche centrali con un “doppio mandato” che le impone di prendere in considerazione l’occupazione e l’inflazione.

Dal momento che si prevede un leggero aumento per l’inflazione e un ulteriore calo del tasso di disoccupazione al di sotto del livello pre-pandemia del 5.1%, il mercato del lavoro sembra sostenere l’AUD.

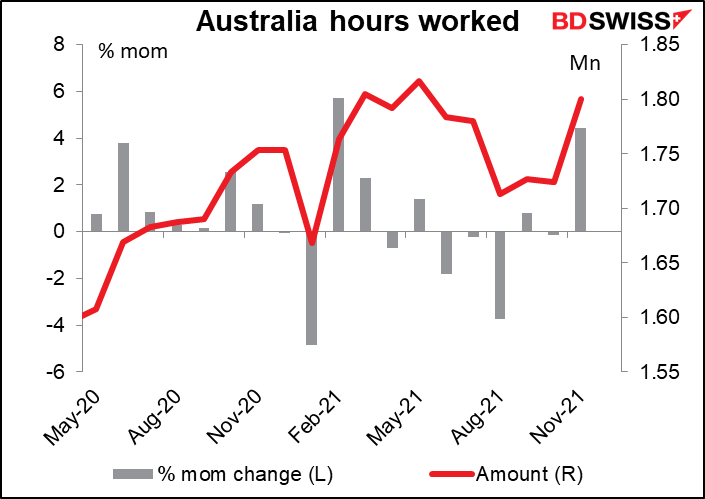

La RBA si sta però concentrando sulla crescita dei salari e ha indicato nella recente forward guidance: “Il Consiglio non aumenterà il tasso cash fino a quando l’inflazione reale non sarà compresa nel range target del 2-3% in modo sostenibile. Questo significa che il mercato del lavoro dovrà essere sufficientemente solido da generare una crescita dei salari materialmente superiore al livello corrente” (enfasi aggiunta). I dati sui salari vengono pubblicati solo trimestralmente e la prossima comunicazione avverrà il 23 febbraio. Fino ad allora il mercato presterà attenzione anche alle ore lavorate, riportate nei dati occupazionali, ma per cui non ci sono previsioni.

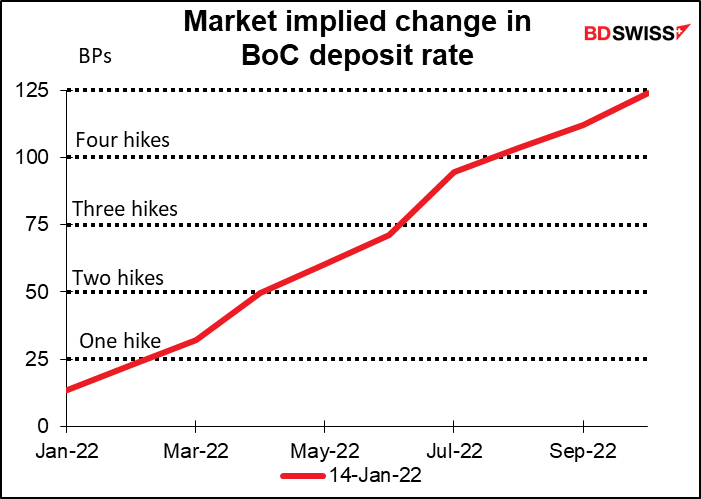

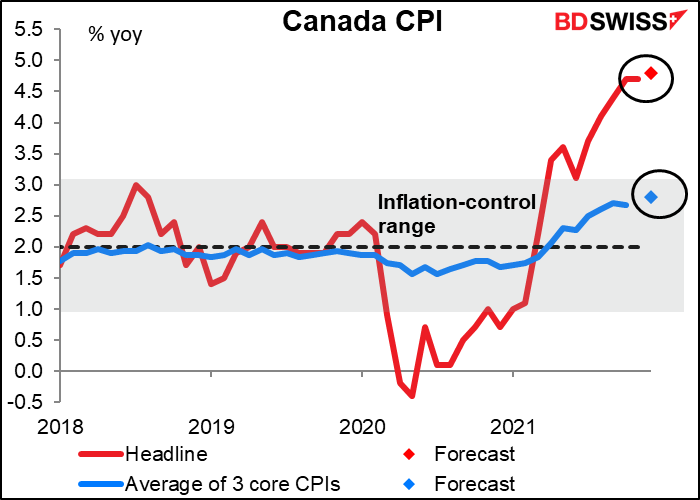

Infine, il Canada pubblicherà mercoledì i dati IPC e venerdì i dati sulle vendite al dettaglio. Si prevede un ulteriore aumento dei prezzi al consumo, incluse le misure core.

La Bank of Canada ha confermato di voler a mantenere il suo tasso di politica a zero “fino a quando il crollo dell’economia non sarà assorbito in modo che l’obiettivo di inflazione del 2% sia raggiunto in modo sostenibile”. Si stima che ciò possa avvenire “attorno ai trimestri centrali del 2022”. Al momento il mercato prevede un rialzo dei tassi all’incontro della Bank of Canada del 2 marzo, ma un aumento dell’IPC a dicembre potrebbe alimentare le speculazioni di un cambiamento di politica già all’incontro del 26 gennaio prossimo. Questo potrebbe essere positivo per il CAD.