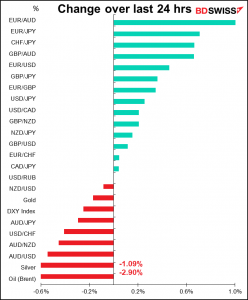

Le rate in base all’ orario 5.00 GMT

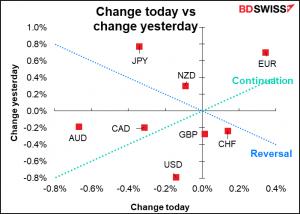

Oggi sui mercati

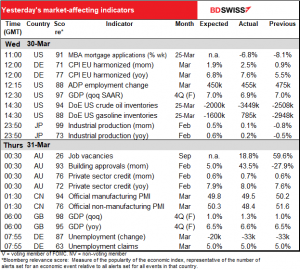

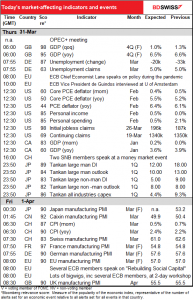

Nota: La tabella sopra riportata viene aggiornata prima della pubblicazione con le ultime previsioni del consenso. Tuttavia, i testi e i grafici vengono preparati prima. Pertanto potrebbero essere presenti delle discrepanze tra le previsioni riportate nella tabella sopra e quelle presenti nei testi e i grafici.

Incontro dell’OPEC+: si procede come al solito?

Oggi avremo un incontro virtuale dell’OPEC+. Negli ultimi tempi questi incontri sono stati privi di sorprese, con il cartello che generalmente conferma il piano precedentemente stilato di aumentare la produzione di 400.000 barili al giorno. Ora però si troveranno ad un bivio. La Russia è il più importante produttore del gruppo, anche se forse è il secondo esportatore (dopo l’Arabia saudita).

Cosa prevedono di fare? Con la Russia esclusa dai mercati mondiali, come faranno fronte alla situazione? Come tratteranno la quota di produzione? E soprattutto come reagiranno alla richiesta del summit del G7 della scorsa settimana: “Chiediamo ai paesi produttori di petrolio e gas di agire in modo responsabile e di aumentare le consegne sui mercati internazionali, anche in ragione del fatto che l’OPEC ha un ruolo chiave”.

Il mercato anticipa un “no” secco e che procederanno ad aumentare la produzione come al solito di 400.000 barili al giorno. Questo dipende da 3 ragioni:

La questione potrebbe non essere tanto cosa faranno ma cosa possono fare. Se guardiamo solo all’OPEC, non sono molti i membri che hanno capacità residua, solo l’Arabia saudita, l’Iran (che non trova acquirenti per il proprio petrolio a causa delle sanzioni), gli Emirati arabi e l’Iraq possono aumentare la produzione in modo significativo.

Reazione probabile sul mercato: Alcune persone potrebbero aspettarsi comunque un aumento della produzione. Pertanto ritengo che i prezzi del petrolio potrebbero crescere leggermente se dovessero aumentare la produzione della quantità ormai consueta. Viceversa, la maggior parte degli operatori di mercato probabilmente non si aspetta alcuna variazione dei piani del gruppo, quindi un aumento della produzione probabilmente causerebbe un notevole calo dei prezzi del petrolio.

Indicatori di oggi:

Abbiamo già parlato degli indicatori europei pubblicati in mattinata, che comunque vengono pubblicati ben prima che riesco a scriverne oggigiorno.

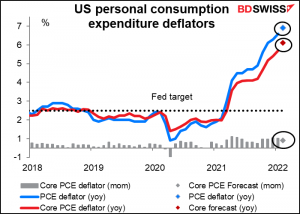

Questo significa che il primo indicatore della giornata è il deflatore PCE (spese di consumo personali) USA e il relativo sub- indice, il deflatore PCE core. Questa è la misura preferita dalla Fed rispetto all’IPC (indice dei prezzi al consumo), anche se le autorità della Fed sembrano ormai fare riferimento anche all’IPC, così come il mercato. Va beh, i nerd come me continuano a prestare attenzione ai deflettori PCE.

Il mercato prevede un ulteriore aumento dell’inflazione, ma ritengo che nessuno ne rimarrebbe sorpreso. Le persone potrebbero però convincersi che la Fed sia in corsa per 9 rialzi dei tassi quest’anno, quindi potrebbero supportare il dollaro.

Il reddito e le spese personali USA dovrebbero registrare entrambi una crescita dello 0.5% mese su mese (il che giustifica perché si vede solo un punto sul grafico).

Questo si traduce in redditi al +11.7% dai livelli pre-pandemia, mentre la spesa a +13.0%, quindi non male se pensiamo che per molti si sarebbe dovuti arrivare alla fine della civilizzazione.

Questo incredibile supporto per i redditi è uno dei motivi per cui l’economia USA è rimbalzata così rapidamente dalla pandemia, ma è anche uno dei motivi per cui l’inflazione negli USA è superiore a quella registrata in altri paesi. Il dipartimento di ricerca della Fed di San Francisco ha pubblicato di recente uno studio, Why Is U.S. Inflation Higher than in Other Countries?) [Perché l’inflazione USA è superiore a quella di altri paesi?], che ha concluso che:

Gli Stati Uniti stanno registrando tassi di inflazione superiori a quelli di altre economie avanzate… Tra i motivi che emergono dalla letteratura, le considerevoli misure di sostegno fiscale volte a contrastare il crollo dell’economia legato alla pandemia di COVID-19 potrebbero spiegare circa 3 punti percentuali del recente aumento dell’inflazione. Tuttavia, senza queste misure di spesa, l’economia sarebbe potuta crollare direttamente in deflazione, con una crescita economica più lenta, le cui conseguenze sarebbero state più difficili da gestire.

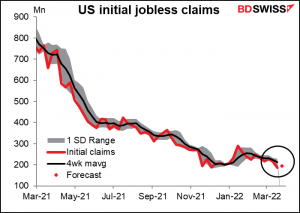

Le richieste iniziali di sussidi di disoccupazione USA dovrebbero calare leggermente, nonostante siano già a livelli estremamente bassi. Quindi mi chiedo quanto ormai conti, se non per confermare che il mercato del lavoro è già ad un livello di occupazione elevato, come già sappiamo dopotutto.

Si prevede che il PIL mensile del Canada aumenti solo leggermente. I settori della vendita al dettaglio, all’ingrosso, dell’edilizia e della finanza hanno performato apparentemente bene durante il mese, ma il settore manifatturiero e l’estrazione di petrolio e gas hanno sofferto, anche se l’indice PMI generale del Canada è aumentato di 0.4 punti a 56.2. Ad ogni modo, anche se l’aumento è abbastanza contenuto, ritengo che il mercato vedrà il bicchiere “mezzo pieno”, dal momento che probabilmente finché l’economia si espande, la Bank of Canada può continuare a normalizzare la politica monetaria. Questo dovrebbe rendere l’indicatore positivo per il CAD.

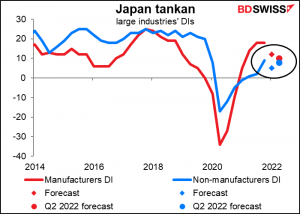

Successivamente nella notte avremo quello che è probabilmente l’indicatore economico giapponese più importante: l’indagine trimestrale sulle condizioni economiche di breve termine della Bank of Japan, nota in tutto il mondo con l’acronimo giapponese tankan.

Le previsioni sono tutt’altro che positive. Non solo gli indici di diffusione per questo trimestre dovrebbero calare, ma l’indice di diffusione per i grandi produttori per il Q3 dovrebbe attestarsi ad un livello ancora più basso. L’indagine di marzo viene condotta generalmente tra il 25 febbraio e il 31 marzo, ma la maggior parte delle aziende risponde nella prima metà di tale periodo. Questo significa che probabilmente terrà conto dell’invasione dell’Ucraina da parte della Russia, ma non prenderà in considerazione la revoca delle misure di semi-emergenza in diverse città principali.

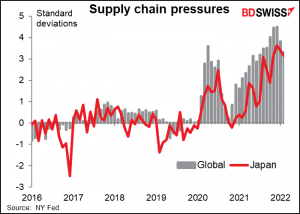

I produttori si trovano a fare i conti con limitazioni dell’offerta, come emerge dal barometro sulle pressioni alla catena di approvvigionamento della Fed di New York. L’indice per il Giappone ha raggiunto un picco a dicembre e non è calato di molto da allora, indice che la catena di approvvigionamento è sotto stress ora tanto quanto in passato.

Le implicazioni del tankan per lo yen sono ambigue. Da un lato, con un indice tankan deludente è più probabile che la Bank of Japan continui a supportare l’economia. Un tale scenario sarebbe negativo per lo yen. Dall’altro lato, un indice tankan deludente sarebbe negativo per il mercato azionario, che potrebbe così causare una certa avversione al rischio, che sarebbe positiva per lo yen (e viceversa nel caso di un dato migliore delle attese). Coloro che sono interessati al trading in occasione della pubblicazione di questi dati dovranno essere veloci e vedere come reagisce il mercato.

Nella notte e durante la giornata europea e statunitense avremo i dati PMI manifatturieri finali. I dati preliminari per le principali economie industriali non sono stati particolarmente positivi. Solo Stati Uniti e Giappone hanno riportato una crescita, ma il Giapponese è già ai livelli più bassi tra gli omologhi. Tuttavia, continuano ad essere tutti in territorio di espansione, il che significa che l’economia globale non è ancora finita in recessione. Sarà interessante vedere quali saranno le ripercussioni per altri paesi della guerra in Ucraina e dell’aumento dei prezzi dell’energia.

Infine, la Svizzera pubblicherà l’indice dei prezzi al consumo. Non mi sono concentrato sugli indicatori svizzeri, in quanto ritengo che la valuta sia mossa maggiormente dal sentiment di propensione/avversione al rischio. Tuttavia, con l’inflazione che continua a crescere oltre il target della BNS, la Banca potrebbe essere tentata a non contrastare così tanto l’apprezzamento del franco al fine di ridurre l’inflazione. I dati potrebbero quindi essere positivi per il CHF.