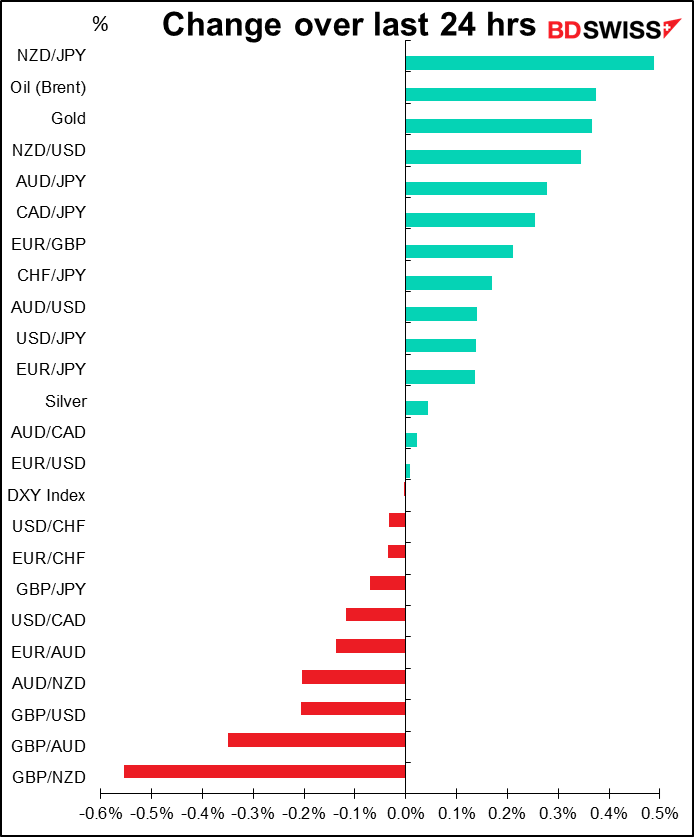

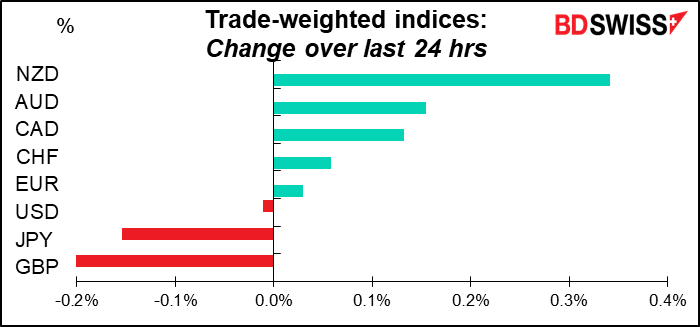

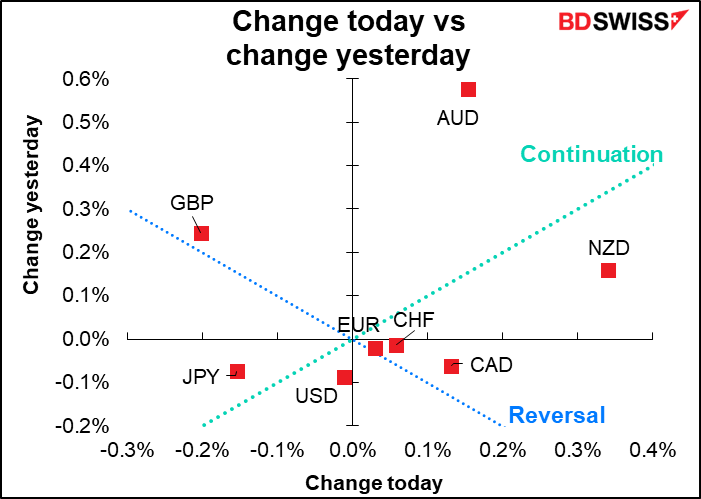

Le rate in base all’ orario 5.00 GMT

Oggi sui mercati

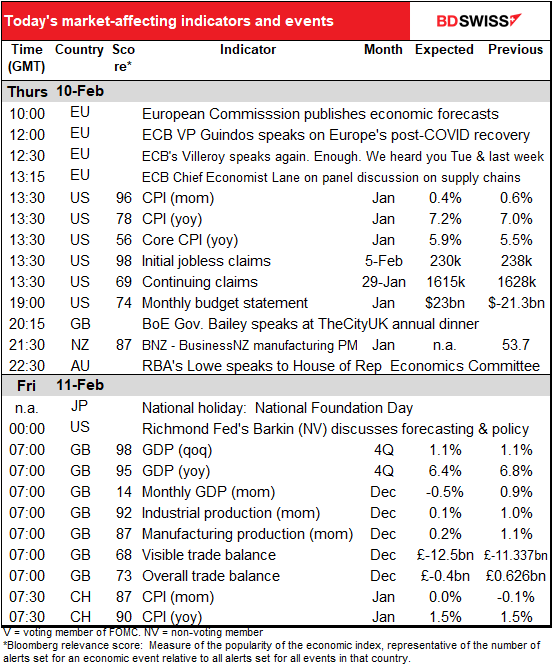

Nota: La tabella sopra riportata viene aggiornata prima della pubblicazione con le ultime previsioni del consenso. Tuttavia, i testi e i grafici vengono preparati prima. Pertanto potrebbero essere presenti delle discrepanze tra le previsioni riportate nella tabella sopra e quelle presenti nei testi e i grafici.

La giornata europea inizia con diversi interventi ma niente di importante. Il capo economista della BCE Lane si esprimerà riguardo le tempistiche di ripresa della catena di approvvigionamento e ritorno alla normalità, che potrebbe fornire indicazioni sulle aspettative inerenti ai tempi di un’inflazione oltre target, ma niente più. Nella serata europea, il Governatore della Bank of England Bailey interverrà in una cena e forse cercherà di riprendersi dalla gaffe di settimana scorsa, quando ha dichiarato che la gente dovrebbe mantenere un approccio conservativo nelle negoziazioni salariali. Facile da dire per una persona che guadagna oltre mezzo milione di sterline all’anno. Anche il Governatore della RBA Lowe andra’ a testimoniare davanti al Comitato permanente di Economia della Camera dei rappresentati, forse per spiegare perché hanno deciso di mantenere i tassi effettivamente a zero mentre l’inflazione è oltre target.

In avvio di giornata USA avremo il principale dato della settimana, l’indice sui prezzi al consumo (IPC) USA. In teoria questo indicatore non dovrebbe contare come il deflatore PCE sulle spese di consumo personali, che la Fed utilizza per definire l’inflazione, ma in pratica il mercato presta maggiore attenzione all’IPC.

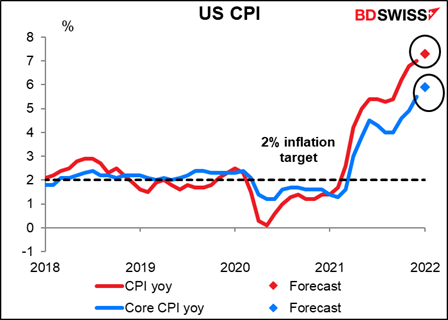

Le prospettive non sono brillanti, in quanto si prevede un ulteriore aumento al 7.3% anno su anno. Tutto non gira attorno all’energia e al cibo, dal momento che anche l’inflazione core dovrebbe aumentare.

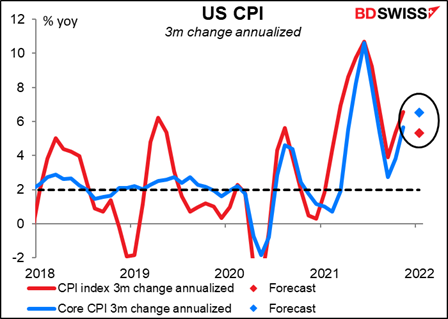

Al contempo non possiamo neanche puntare il dito contro gli effetti base. Se guardiamo la variazione a tre mesi annualizzata per farci un’idea delle tendenze dell’inflazione a breve termine, ci si aspetta che l’inflazione headline rallenti, ma l’inflazione core è destinata ad aumentare ancor di più.

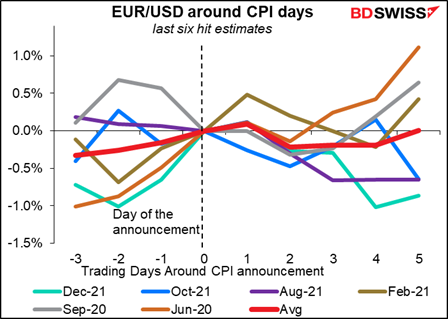

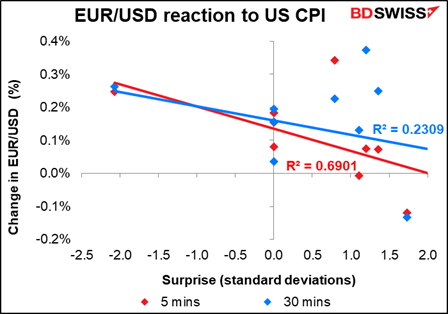

Cosa succede al dollaro dopo l’IPC? Il grafico riporta il movimento medio dell’EUR/USD nei giorni pre e post pubblicazione dell’IPC per le ultime 6 volte in cui ha superato le stime, le ultime 6 volte in cui le ha mancate e le ultime 6 volte in cui è stato in linea. A sorpresa l’EUR/USD ha teso a calare (con il dollaro che si è quindi rafforzato) a prescindere dall’andamento dell’IPC. Questo probabilmente perché il mercato ha stabilito che anche se i dati hanno mancato le stime, probabilmente i dati erano sufficientemente solidi da convincere la Fed a iniziare a stringere la politica monetaria.

L’aumento controintuitivo dell’EUR/USD il giorno successivo a un risultato peggiore del previsto (quando normalmente ci si aspetta che l’EUR/USD cali) è in gran parte dovuto all’effetto sovradimensionato dei dati di un mese specifico. Altrimenti generalmente si è comportato come ci si sarebbe aspettato.

Per i trader focalizzati di piu’ sul breve termine, sembra esserci una correlazione piuttosto buona tra la sorpresa dell’indicatore (la differenza tra le previsioni del consenso del mercato e il risultato effettivo) e il movimento della valuta immediatamente dopo la pubblicazione, con la sorpresa che spiega il 69% del movimento della valuta nei cinque minuti dopo la pubblicazione. La differenza persiste anche nell’ora successivo (non illustrato).

Dopo di ciò, il prossimo grande evento per gli osservatori della Fed è la pubblicazione dei verbali dell’incontro del FOMC di gennaio prevista per mercoledì prossimo 16 febbraio.

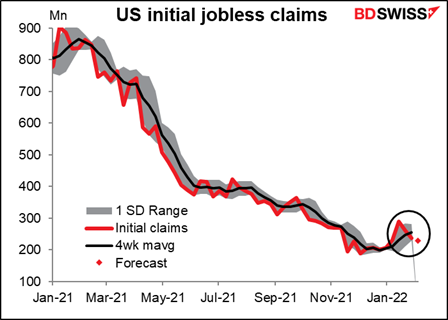

Le richieste iniziali di sussidi di disoccupazione hanno probabilmente perso parte del loro fascino ora che gli Stati Uniti hanno raggiunto la “massima occupazione”. Tuttavia, un miglioramento dei dati, come si aspetta il mercato, potrebbe amplificare l’impatto di un ulteriore aumento dell’inflazione e spingere il dollaro al rialzo.

Per la giornata americana è tutto.

Nella notte, verrà pubblicità il PMI manifatturiero di BusinessNZ. Non ci sono previsioni per questo dato, ma ecco un grafico nel caso vi interessi. Non abbiamo molti indicatori neozelandesi che alle volte può essere interessante dare uno sguardo a questo.

Oggi è festa in Giappone, dove si celebra il Foundation Day. La giornata commemora in teoria l’ascensione del primo Imperatore giapponese, Jimmu, ma non ci sono prove della sua esistenza e soprattutto che sia salito al trono in questo giorno. Devo dire che ho vissuto in Giappone per 18 anni e non ho il minimo ricordo di questa festività, è semplicemente uno di quei giorni in cui non bisogna andare al lavoro per un motivo o per l’altro. Il Giappone ha più festività di qualsiasi altro paese importante e nella maggior parte dei casi la gente non ha idea di che festa si tratti.

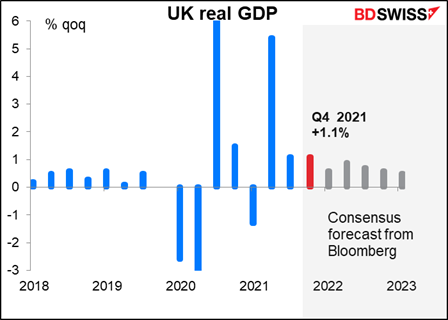

Nella mattinata europea avremo la cosiddetta giornata degli indicatori di breve termine nel Regno Unito, così chiamata perché vengono pubblicati diversi indicatori che forniscono un’idea sulla direzione di breve termine dell’economia. Tra questi i dati sulla produzione industriale e manifatturiera, dati commerciali e la star del mese, ovverosia il PIL Q4. Il mercato prevede un aumento del +1.1% q/q, lo stesso del Q3. Secondo il Rapporto di politica monetaria di febbraio della Bank of England, il PIL è cresciuto dell’1.1% nei tre mesi conclusisi a novembre, ma è calato a dicembre e gennaio a causa della pandemia. Ritengo pertanto che 1.1% sia una stima un po’ ottimista.

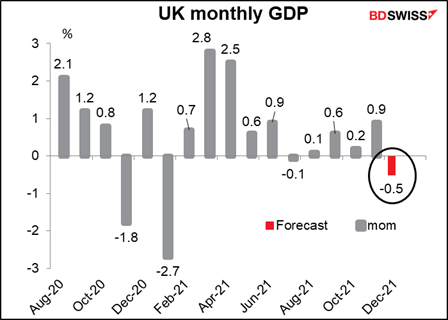

Ci sarà molto interesse nei dati mensili sul PIL per il mese di dicembre per valutare l’impatto della variante Omicron e delle restrizioni attuate come parte del “Piano B” sulla crescita. Il mercato prevede una contrazione dello 0.5% mese su mese.

Ad ogni modo il mercato sembra concordare con la Banca sul fatto che l’attività probabilmente rallenterà quest’anno, per lo più “a causa di una minore crescita della domanda” come ha indicato la Banca. Questo sembra probabile, dal momento che la Banca sta alzando i tassi di interesse mentre l’inflazione dovrebbe toccare il 7.25%. Secondo i calcoli della Banca, il reddito reale da lavoro, al netto delle imposte, forse la migliore misura degli standard di vita dal momento che tiene conto dell’aumento del carico fiscale e dell’inflazione e dei salari, calerà del 2% nel 2022. Questo è il calo più marcato da che si tengono questi dati (1990).

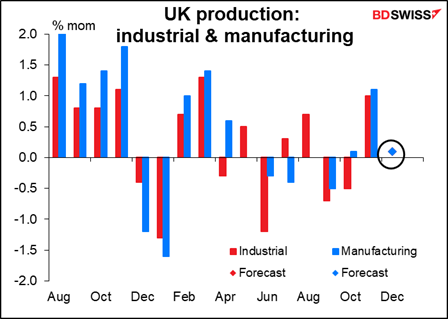

La produzione industriale e manifatturiera dovrebbero registrare una crescita risibile dello 0.1% mese su mese, il che spiega perché è visibile un solo punto sul grafico.

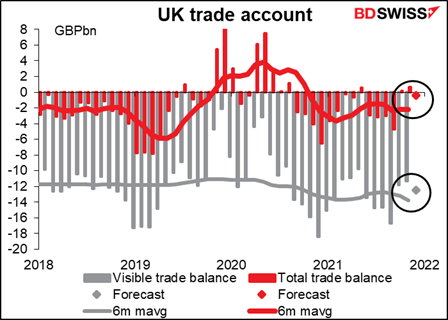

Il disavanzo commerciale visibile del Regno Unito dovrebbe allargarsi leggermente, ma il surplus commerciale generale (inclusi servizi) dovrebbe tornare ad essere un disavanzo contenuto.

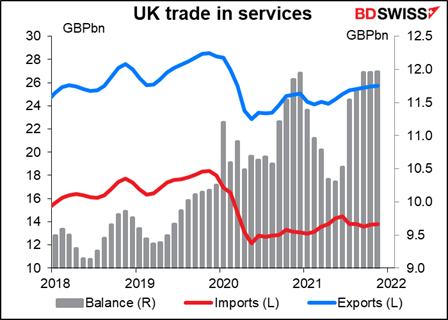

Il surplus dei servizi britannici è aumentato di recente. Mi chiedo però quanto durerà.

Il miglioramento sembra derivare per lo più da 3 aree: 1) il disavanzo sui viaggi è sparito, dal momento che nessun può recarsi all’estero (questo sembra dipendere dal virus più che dalla Brexit) e 2) i surplus nel settore “telecomunicazioni, computer e informazione” e “altri servizi alle imprese” sono in crescita. Viceversa, il contribuito dei “servizi finanziari”, che storicamente porta il maggior contributo al surplus dei servizi, si è contratto ed è ora stato superato da “altri servizi alle imprese”, a prescindere da ciò che include tale voce.

Il commercio è il tallone d’Achille della sterlina. Il paese ha un disavanzo commerciale cronico e quindi deve attirare investimenti per mantenere stabile la sterlina.

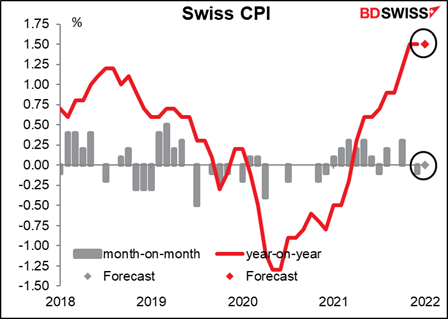

Non ho mai prestato molto attenzione agli indicatori economici svizzeri, in quanto con la Banca nazionale svizzera (BNS) in un circuito d’attesa dal 2015, non aveva molto senso. Ma ora che i mercati stanno iniziando a prezzare un cambio di politica della BNS, bisognerà farlo. I prezzi al consumo in Svizzera dovrebbero rimanere invariati rispetto al mese scorso, così come il tasso di inflazione anno su anno, che rimane sotto al target della BNS del 2%, quindi non c’è da preoccuparsi. Questo potrebbe confermare la posizione della Banca di non intervenire e lasciar apprezzare il CHF per evitare di importare inflazione, quindi questo potrebbe risultare moderatamente positivo per il CHF.