Valorado a partir de 05:00 hora GMT

El mercado actual

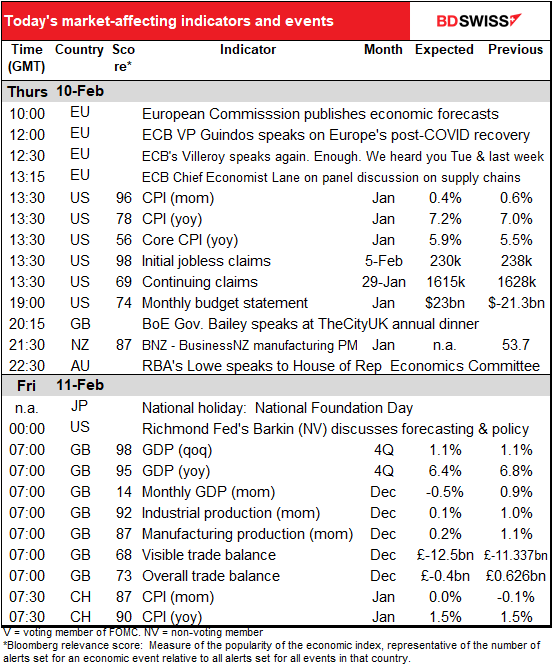

Nota: El cuadro anterior se actualiza al momento de publicar este documento con las últimas previsiones de consenso. Sin embargo, el texto y los gráficos se preparan con antelación. Por lo tanto, puede haber discrepancias entre las previsiones que figuran en el cuadro anterior y en el texto y los gráficos.

La jornada europea comienza con una serie de discursos, pero nada importante. La opinión del economista jefe del BCE, Lane, sobre la rapidez con la que las cadenas de suministro podrían volver a la normalidad podría ser una señal de cuánto tiempo espera que la inflación se mantenga por encima del objetivo, pero eso es todo. En la noche europea el gobernador del Banco de Inglaterra, Bailey, intervendrá en una cena y tal vez salga del pozo en el que se metió la semana pasada cuando dijo que la gente no debería presionar a las empresas con negociaciones salariales, algo fácil de decir para él, que cobra más de 500 000 GBP al año. El Gobernador del RBA, Lowe, también testificará ante el Comité Permanente de Economía de la Cámara de Representantes, quizás para explicar por qué él y sus amigos mantienen los tipos en el límite cero efectivo mientras la inflación supera el objetivo.

A continuación, cuando se inicia la jornada en Estados Unidos, tenemos el principal titular de la semana, el índice de precios al consumo (IPC) de Estados Unidos. En teoría, esto no debería importar tanto como el deflactor del gasto de consumo personal (PCE), que es lo que la Reserva Federal utiliza para definir la inflación, pero en la práctica es a lo que el mercado presta más atención.

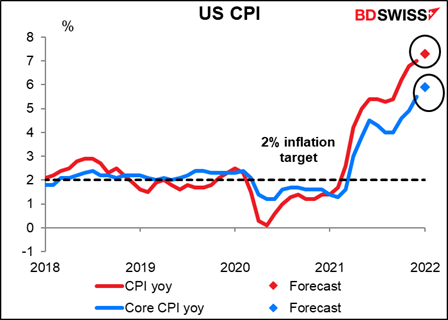

Se espera que sea sombrío: una nueva subida hasta el 7,3 % interanual. No todo es energía y alimentos, ya que también se espera que la inflación subyacente siga aumentando.

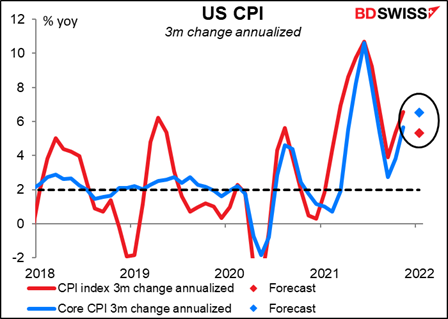

Tampoco podemos culpar a los efectos de base. Si observamos la variación de tres meses anualizada para conocer las tendencias de la inflación a corto plazo, se espera que la inflación general se ralentice, pero se prevé que la inflación subyacente aumente aún más.

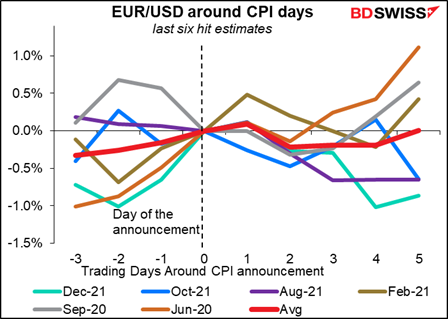

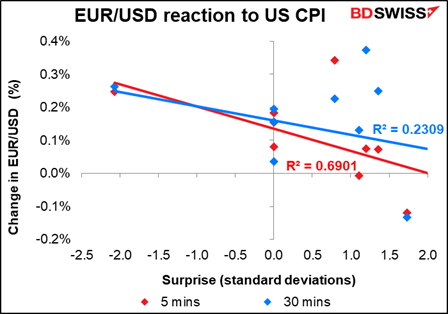

¿Qué pasa con el dólar después del IPC? El gráfico muestra el movimiento medio del EUR/USD en los días previos y posteriores a la publicación del IPC en las seis últimas ocasiones en las que se superaron las estimaciones, en las seis últimas en las que no se llegó y en las seis últimas en las que se alcanzaron. Curiosamente, el par EUR/USD ha tendido a la baja (es decir, el dólar se ha fortalecido), independientemente de que el índice no cumpliera o superara las estimaciones. Esto se debe probablemente a que el mercado decidió después que, aunque la cifra no llegara a las estimaciones, era probablemente lo suficientemente alta como para convencer a la Reserva Federal de que empezara a endurecer su política monetaria.

La subida contraintuitiva del EUR/USD al día siguiente (cuando normalmente se esperaría que el EUR/USD bajara) se debe en gran medida al efecto desmesurado de los datos de un mes. Por lo demás, en general se comportó como cabía esperar.

Para los traders a corto plazo, parece haber una correlación bastante buena entre la sorpresa del indicador (la diferencia entre la previsión del consenso del mercado y la real) y el movimiento posterior de la moneda inmediatamente después de la publicación. La sorpresa explica el 69 % del movimiento de la moneda en los primeros cinco minutos después de la publicación. Esta diferencia persiste también durante la hora siguiente (no se muestra).

Después de esto, el siguiente gran evento para los observadores de la Reserva Federal es la publicación de las actas de la reunión de enero del FOMC el próximo miércoles (16 de febrero).

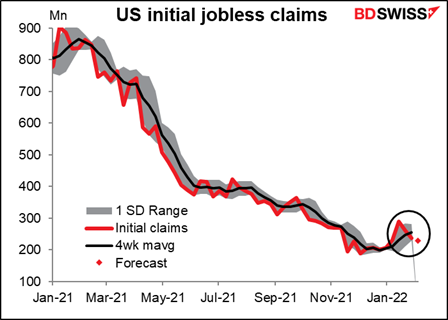

Las nuevas peticiones de subsidio de desempleo probablemente han perdido parte de su caché ahora que EE. UU. está en el «máximo empleo». No obstante, una mejora en este sentido, como espera el mercado, podría amplificar el impacto de un nuevo aumento de la inflación y empujar el dólar al alza.

Eso es todo para el día de Estados Unidos.

Esta noche se publicará el PMI manufacturero de BusinessNZ. No hay previsiones, pero aquí hay un gráfico por si le interesa. Recibimos tan pocos indicadores de NZ que pensé en lanzar este de vez en cuando.

Hoy es un día festivo en Japón: el Día de la Fundación. El día supuestamente conmemora la ascensión del primer emperador de Japón, el emperador Jimmu, aunque no hay pruebas reales de que existiera y mucho menos de que subiera al trono en este día. Tengo que decir que viví en Japón durante 18 años y no tengo ningún recuerdo de esta festividad: es uno de esos días en los que, por una u otra razón, no tienes que ir a trabajar. En Japón hay más días festivos que en cualquier otro país importante cada año y en la mayoría de ellos la gente no tiene ni idea de cuál es la fiesta.

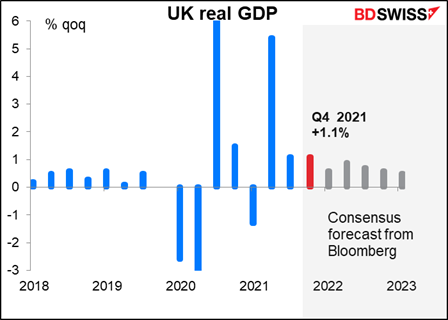

A continuación, a primera hora de la jornada europea, es el día de los indicadores a corto plazo del Reino Unido, así llamados porque anuncian varios indicadores que dan una idea de la dirección a corto plazo de la economía. Entre ellos, la producción industrial y manufacturera , los datos comerciales y la estrella de este mes, el PIB del cuarto trimestre. El mercado espera un +1,1 % trimestral, igual que en el tercer trimestre. Según el Informe de política monetaria de febrero del Banco de Inglaterra, el PIB aumentó un 1,1 % en los tres meses hasta noviembre, pero cayó en diciembre y enero debido a la pandemia. Por lo tanto, creo que el 1,1 % podría ser un poco optimista.

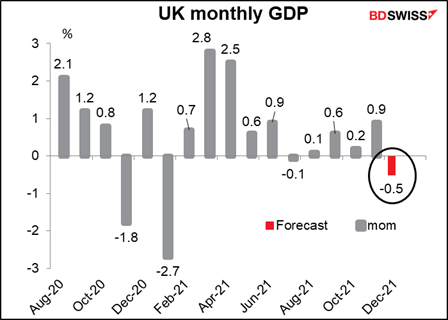

Habrá mucho interés en la cifra mensual del PIB de diciembre para medir cuánto han impactado el crecimiento la variante ómicron y las restricciones del Plan B. El mercado espera una contracción del 0,5 % mensual.

En cualquier caso, el mercado parece estar de acuerdo con el Banco en que es probable que la actividad se ralentice este año, «impulsada sobre todo por un menor crecimiento de la demanda», como dijo el Banco. Esto parece probable, dado que el Banco está subiendo los tipos de interés mientras se espera que la inflación alcance el 7,25 %. Según los cálculos del Banco, los ingresos laborales reales después de impuestos (quizás la mejor medida del nivel de vida, ya que tiene en cuenta el aumento de la presión fiscal, así como la inflación y los ingresos) caerán un 2 % en 2022. Se trata de la mayor caída desde que se iniciaron los registros en 1990.

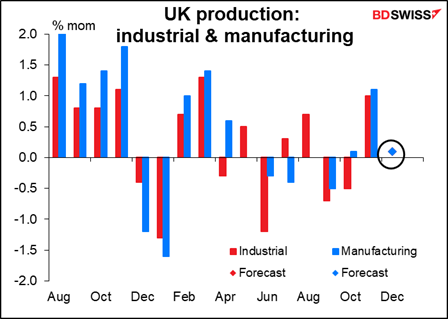

Se espera que la producción industrial y la manufacturera suban el mismo y lamentable 0,1 % mensual, lo que explica que solo se vea un punto en el gráfico.

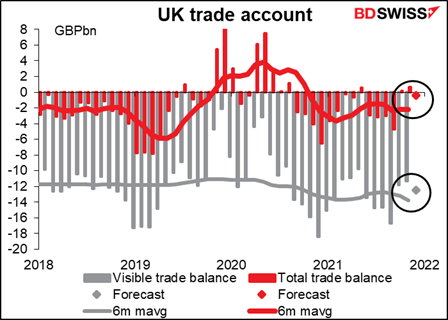

Se espera que el déficit comercial visible del Reino Unido aumente ligeramente, pero se prevé que el superávit comercial global (incluidos los servicios) vuelva a tener un pequeño déficit.

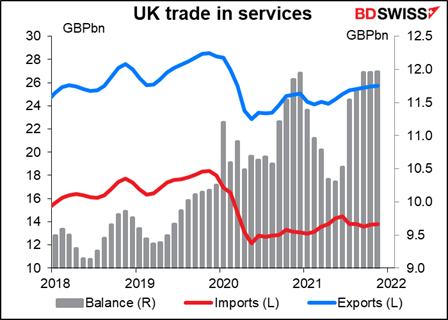

El superávit de los servicios en el Reino Unido ha aumentado recientemente. Sin embargo, me pregunto por cuánto tiempo.

La mejora parece provenir principalmente de tres áreas: 1) el déficit en viajes ha desaparecido al no poder salir al extranjero (esto parece ser una función del virus más que del Brexit) y 2) los superávits en «telecomunicaciones, ordenadores e información» y «otros servicios empresariales» han ido creciendo. Por otra parte, la contribución de los «servicios financieros», que históricamente han sido los que más han contribuido al superávit de los servicios, ha ido disminuyendo y ahora es superada por «otros servicios empresariales», sea lo que sea.

El comercio es el talón de Aquiles de la libra. El país tiene un déficit comercial crónico, por lo que tiene que atraer inversiones para mantener la estabilidad de la libra.

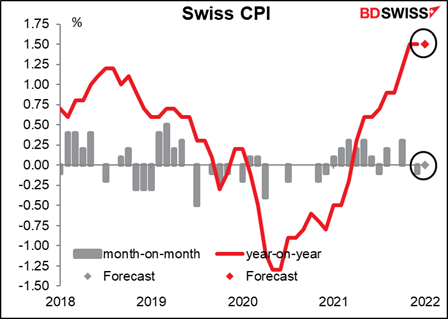

Nunca he prestado mucha atención a los indicadores económicos suizos porque con el Banco Nacional Suizo (SNB) en suspenso desde 2015 no tenía mucho sentido. Pero ahora que los mercados están empezando a valorar un cambio en la política del SNB, tendré que hacerlo. Se espera que los precios de consumo suizos no varíen con respecto al mes anterior, mientras que la tasa de inflación interanual también se mantendrá sin cambios. Todavía está por debajo del objetivo del 2 % del SNB, así que no hay que preocuparse todavía. Esto puede confirmar en la mente del Banco que están en lo correcto al no intervenir y dejar que el CHF se aprecie para evitar importar la inflación y por lo tanto podría ser ligeramente positivo para el CHF.