Preise ab 05:00 Uhr GMT

Der Markt heute

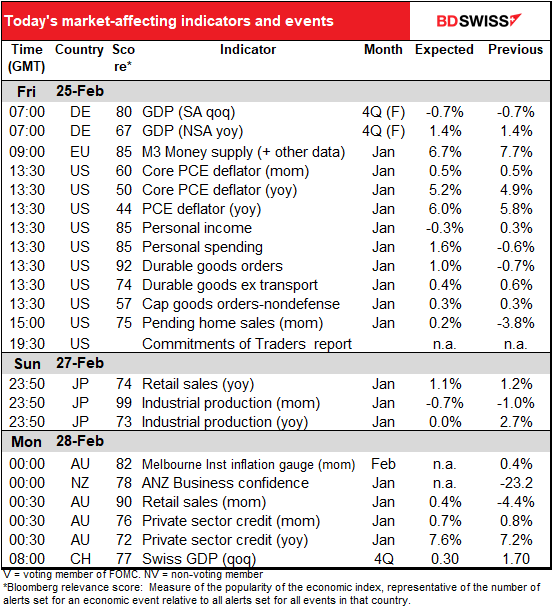

Hinweis: Die obige Tabelle wurde vor der Veröffentlichung mit den neuesten Konsensprognosen aktualisiert. Die Texte und Diagramme wurden jedoch im Voraus erstellt. Daher kann es zu Abweichungen zwischen den Prognosen in der obigen Tabelle und in den Texten und Diagrammen kommen..

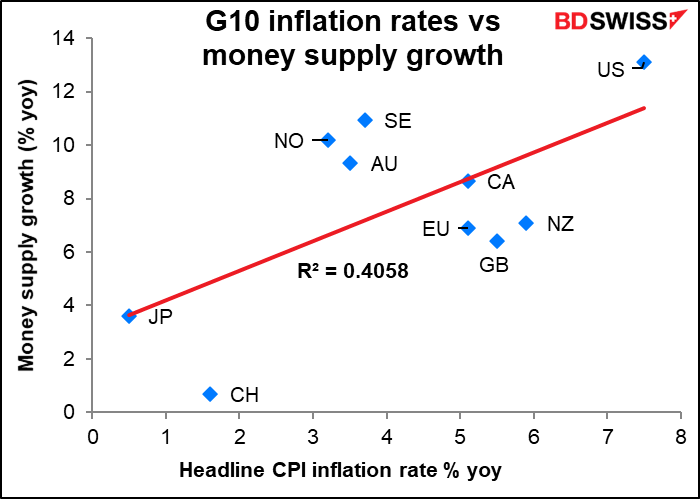

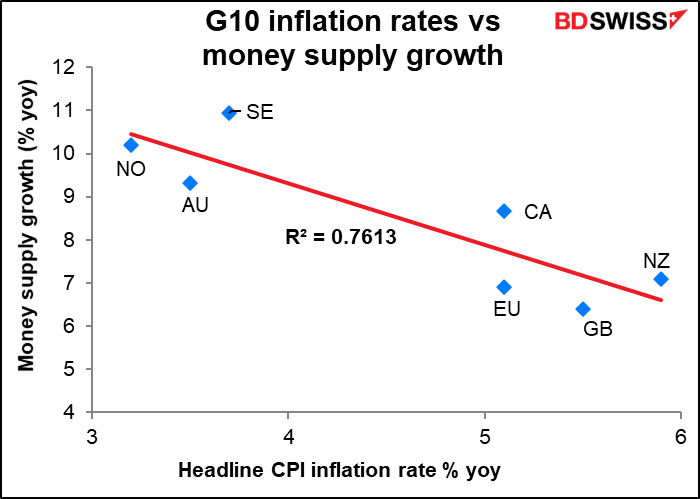

Der Tag in Europa beginnt mit den Geldmengenstatistiken der Europäischen Zentralbank (EZB). Früher war dies die am meisten beachtete Statistik, aber heute gibt niemand mehr vor, sich für das Geldmengenwachstum zu interessieren. Was irgendwie seltsam ist, denn diese alles andere als wissenschaftliche Grafik legt nahe, dass ein höheres Geldmengenwachstum mit einer höheren Inflation einhergeht. (Sie ist deshalb so unwissenschaftlich, weil ich verschiedene Geldmengenmaße verwenden musste – für die meisten Länder habe ich das M2-Wachstum verwendet, das aber nicht für alle Länder verfügbar ist).

Wenn ich die USA, Japan und die Schweiz aus der Grafik herausnehme, kann ich natürlich auch das Gegenteil beweisen. Vielleicht ist das der Grund, warum viele dem Geldmengenwachstum nicht mehr so viel Aufmerksamkeit schenken.

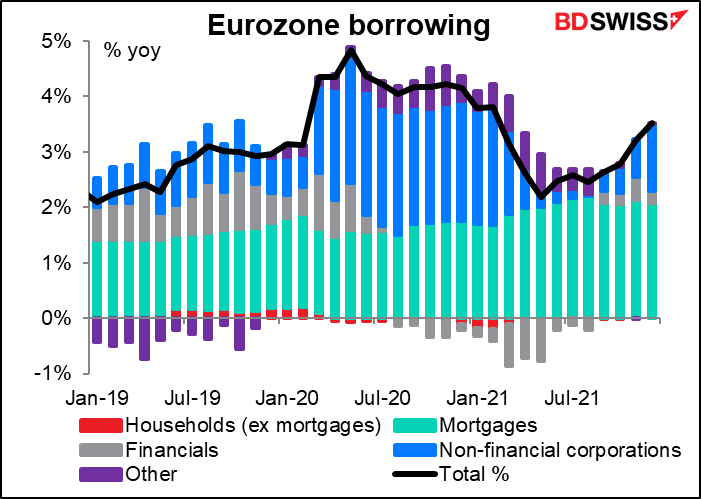

Zu den Daten in dieser Ankündigung gehört die Kreditvergabe der Banken in der Eurozone. Diese hat sich in letzter Zeit nach oben entwickelt, was die EZB beruhigen dürfte, zumal der Großteil des Wachstums von Nicht-Finanzunternehmen und nicht nur von Menschen ausgeht, die auf den Immobilienmarkt drängen.

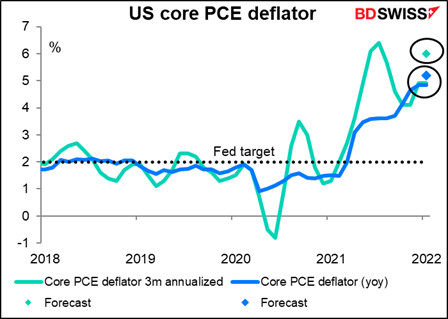

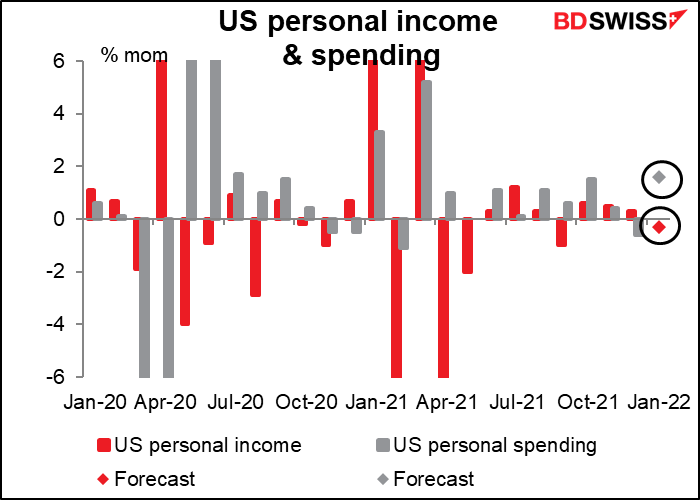

Danach warten wir in aller Ruhe auf den Star der Show, oder zumindest auf den heutigen Star: die Daten zu den persönlichen Einkommen und Ausgaben in den USA mit ihrem Handlanger, den Deflatoren der persönlichen Konsumausgaben (PCE). Diese und nicht der Verbraucherpreisindex (VPI) sind die bevorzugten Inflationsindikatoren der Fed. Die Umstellung erfolgte im Humphrey-Hawkins-Bericht der Fed vom Februar 2000.

Allerdings schenkt der Markt dem Verbraucherpreisindex eindeutig mehr Aufmerksamkeit als den PCE-Deflatoren, wenn man den Bloomberg-Relevanzwerten Glauben schenken darf (60 für den am höchsten bewerteten PCE-Deflator gegenüber 96 für den am höchsten bewerteten VPI-Wert). Und ich habe den Eindruck, dass die Fed-Vertreter dies ebenfalls tun, auch wenn sie ihre Prognosen in Bezug auf die PCE-Deflatoren formulieren. In seiner Pressekonferenz im Dezember erwähnte der Fed-Vorsitzende Powell beispielsweise mehrmals den VPI, aber nicht die PCE-Deflatoren. Bei der Erläuterung, warum sie beschlossen haben, das Tapering zu beschleunigen, sagte er:

„Zwei Tage nach der Sitzung erhielten wir den Arbeitsmarktbericht. Und eine Woche danach, ich glaube am 12. November, erhielten wir den VPI-Wert. Der VPI hat wirklich zu den anderen Werten gepasst. Und ich bin an diesem Wochenende zu der Ansicht gelangt, dass wir das Tapering beschleunigen müssen.“

Auch wenn ich den PCE-Deflatoren mehr Bedeutung beigemessen habe als dem VPI, gebe ich auf. Ich glaube nicht, dass das die Art ist, wie sie wirklich denken.

In jedem Fall werden die PCE-Deflatoren heute voraussichtlich höher ausfallen. Wie viel höher und vor allem ob sie höher ausfallen als erwartet, ist die große Frage.

Darüber hinaus zeigt der PCE-Kerndeflator, der angeblich das bevorzugte Inflationsmaß der Fed ist, keine Anzeichen einer Abschwächung. Die Marktkonsensprognose für die Monatsveränderung würde bedeuten, dass die annualisierte Dreimonatsveränderung von +4,9 % auf +6,1 % im Jahresvergleich springt. Alles in allem dürften die Daten die Ansicht der Fed bestätigen, dass sie so schnell wie möglich etwas tun muss, um die Inflation zu bremsen. Das sollte dem USD zugute kommen.

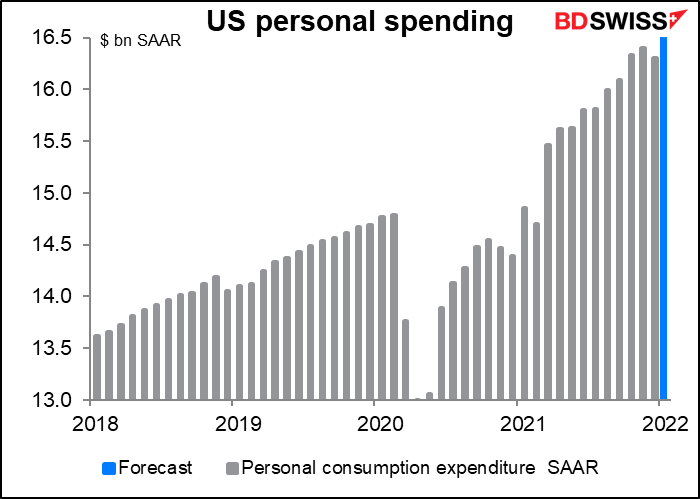

Was die persönlichen Einkommen und Ausgaben anbelangt, so wird erwartet, dass die Einkommen um 0,3 % und die Ausgaben um 1,6 % steigen werden. Klingt wie bei meiner Familie.

Damit lägen die Einkommen immer noch 10,5 % über dem Niveau vor der Pandemie und die Ausgaben 12,1 % darüber, was immer noch relativ gesund wäre.

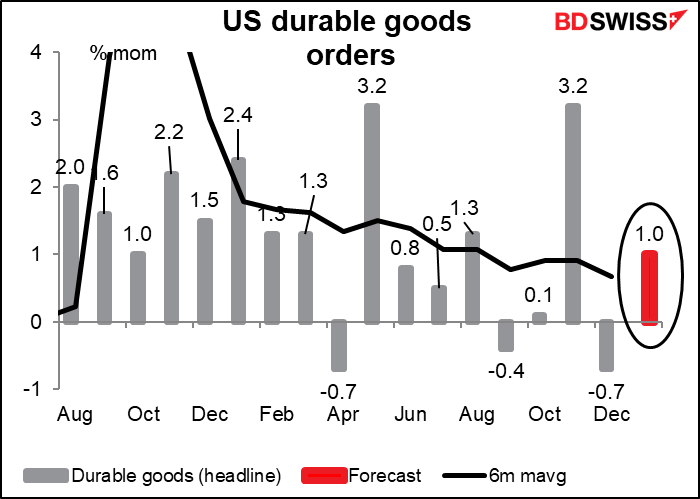

Die Auftragseingänge für langlebige Wirtschaftsgüter in den USA werden voraussichtlich um robuste 1,0 % gegenüber dem Vormonat steigen. Dies liegt über dem gleitenden Sechsmonatsdurchschnitt (+0,7% im Monatsvergleich) und zeigt somit einige Anzeichen einer Verbesserung.

Die Beschleunigung könnte auf einen Großauftrag für Flugzeuge bei Boeing zurückzuführen sein. Ohne den Transportsektor wird ein Anstieg von nur 0,4 % erwartet, was unter dem gleitenden Sechsmonatsdurchschnitt von +0,6 % liegt.

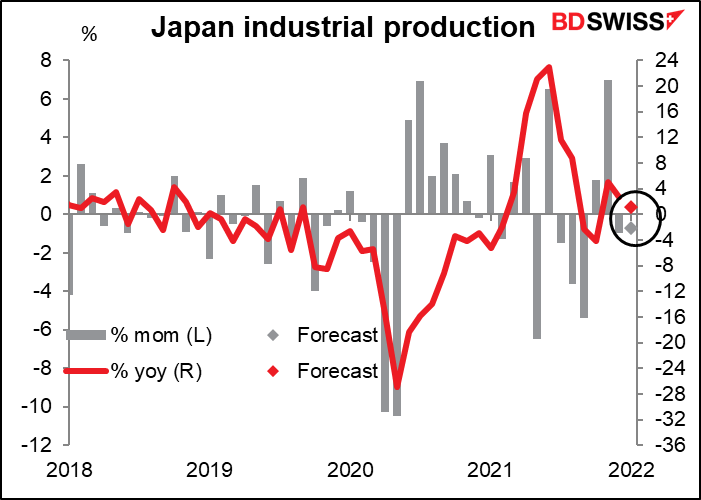

Am frühen Montag schließlich gibt Japan seine Daten zur Industrieproduktion bekannt. Es wird erwartet, dass sie im Vergleich zum Vormonat rückläufig ist. Das ist merkwürdig, da der PMI für das verarbeitende Gewerbe um 2,5 Punkte auf den höchsten Stand seit Februar 2014 gestiegen ist.