Taxas às 5:00 GMT

O mercado de hoje

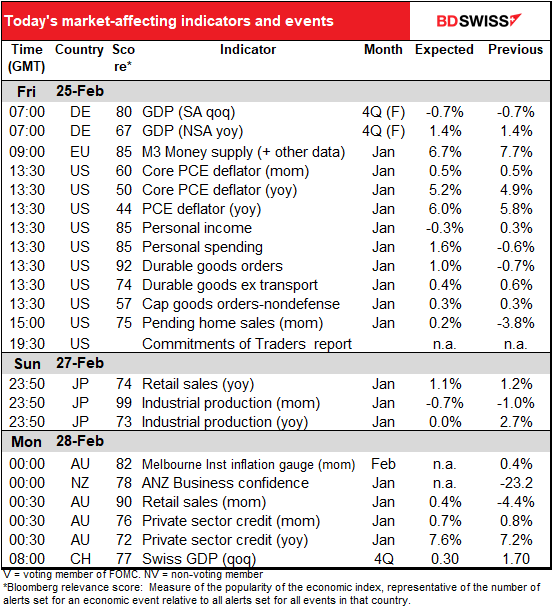

Nota: O quadro acima é atualizado antes da publicação com as últimas estimativas de consenso. No entanto, o texto e os gráficos são preparados com antecedência. Por conseguinte, podem existir discrepâncias entre as estimativas apresentadas no quadro acima e no texto e gráficos.

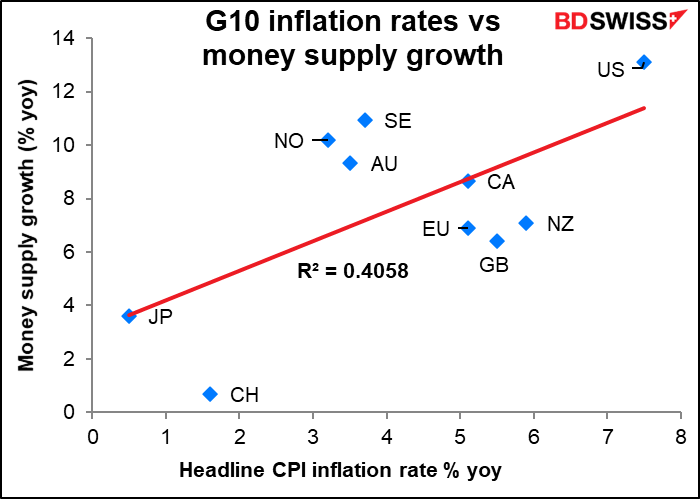

O Dia Europeu começa devidamente com as estatísticas de oferta monetária do Banco Central Europeu (BCE). Estas costumavam ser as estatísticas mais vigiadas no passado, mas agora ninguém faz sequer a pretensão de se preocupar com o crescimento da massa monetária. O que é um pouco estranho – este gráfico, longe de ser científico, sugere que um maior crescimento da oferta de moeda está associado a uma maior inflação. (Está longe de ser científico porque tive de utilizar diferentes medidas de oferta de dinheiro – utilizei o crescimento M2 para a maioria, mas isso não está disponível para todos os países.)

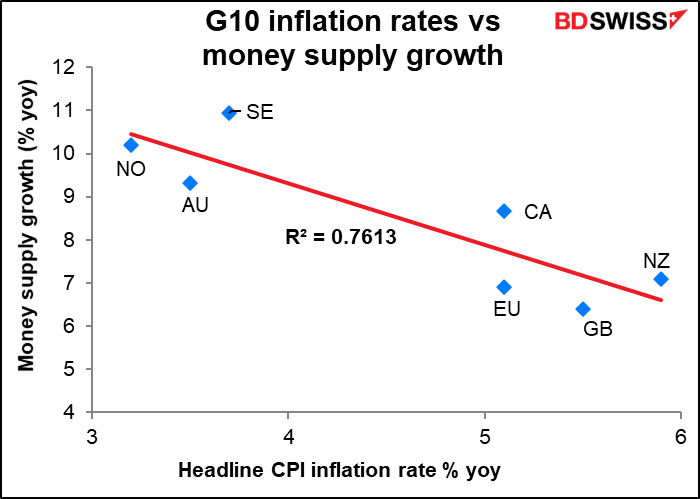

Claro que se eu retirar os EUA, Japão e Suíça do gráfico, também posso provar exatamente o contrário. Talvez seja por isso que eles já não prestam muita atenção ao crescimento da oferta de dinheiro.

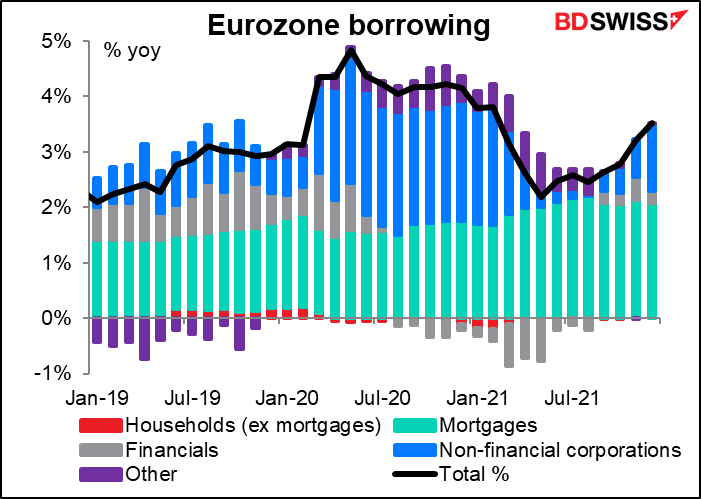

Entre os dados deste anúncio estão os empréstimos bancários da Zona Euro. Isso tem vindo a subir nos últimos tempos, o que deve tranquilizar o BCE, especialmente porque a maior parte do aumento do crescimento vem de empresas não financeiras e não apenas de pessoas que perseguem o mercado imobiliário.

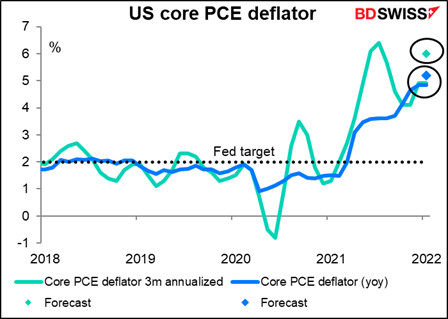

Depois disso, sentamo-nos calmamente e esperamos que a estrela do espetáculo, ou pelo menos a estrela de hoje, apareça: os dados de receitas e despesas pessoais dos EUA com os seus auxiliares, os deflatores das despesas de consumo pessoal (PCE). Estes, e não o índice de preços no consumidor (IPC), são os indicadores de inflação preferidos da Fed. Eles fizeram a mudança no relatório Humphrey Hawkins da Fed de Fevereiro de 2000.

Contudo, o mercado presta claramente mais atenção ao IPC do que aos deflatores PCE, se pudermos julgar pelas pontuações de relevância da Bloomberg (60 para o deflator PCE com a classificação mais alta vs 96 para o IPC com a classificação mais alta). E a minha impressão é que os funcionários da Fed também o fazem, mesmo que digam as suas previsões em termos dos deflatores PCE. Por exemplo, na sua conferência de imprensa em Dezembro, o Presidente da Fed, Powell, mencionou várias vezes o IPC mas não mencionou de todo os deflatores do PCE. Ao explicar porque decidiram acelerar o “taper”, ele disse:

Recebemos o relatório do mercado de trabalho dois dias após a reunião. E uma semana depois disso, penso que no dia 12 de Novembro, obtivemos a leitura do IPC. Foi realmente a leitura do IPC em concertação com aqueles dois. E, nesse fim-de-semana, acabei de chegar à conclusão de que precisávamos de acelerar o “taper”.

Assim, embora tenha colocado mais ênfase nos deflatores PCE do que no IPC, desisto. Não é assim que eles realmente pensam.

Em qualquer caso, espera-se que os deflatores PCE sejam hoje mais altos. Quanto mais elevados e, particularmente, se são ou não mais elevados do que o esperado, é a grande questão.

Além disso, o deflator PCE nuclear, que é supostamente o indicador de inflação preferido da Fed, não mostra sinais de abrandamento. A previsão de consenso do mercado para a variação mensal significaria que a variação trimestral anualizada saltaria de +4,9% para +6,1% em termos homólogos, vindos dos anteriores +4,9%. Todos os dados confirmarão provavelmente a opinião da Fed de que têm de fazer algo o mais rapidamente possível para abrandar a inflação. Isso deve ser USD+.

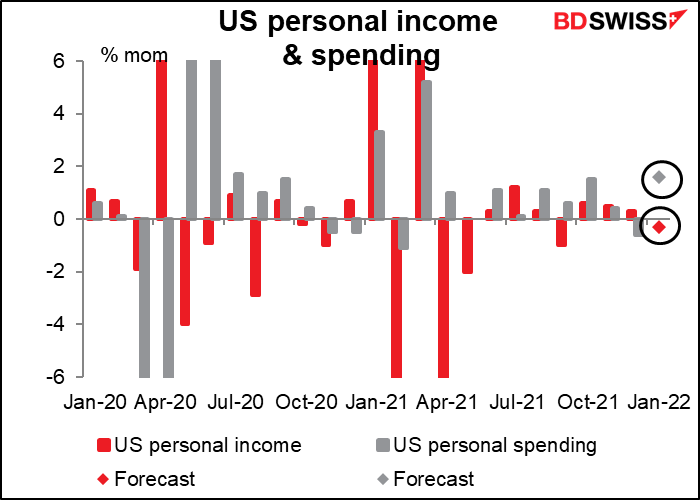

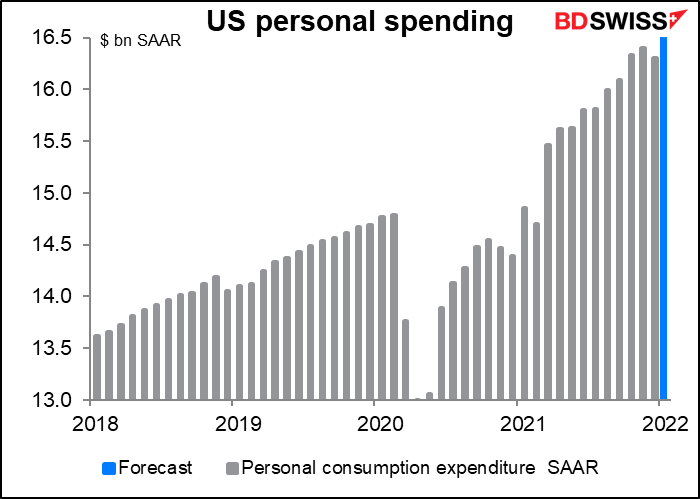

Quanto aos rendimentos e despesas pessoais, espera-se que os rendimentos diminuam 0,3% e que as despesas subam 1,6% em termos de variação mensal. Parece a minha família.

Isso ainda deixaria os rendimentos 10,5% acima dos níveis pré-pandémicos e as despesas 12,1% acima, portanto, uma situação saudável, apesar de tudo.

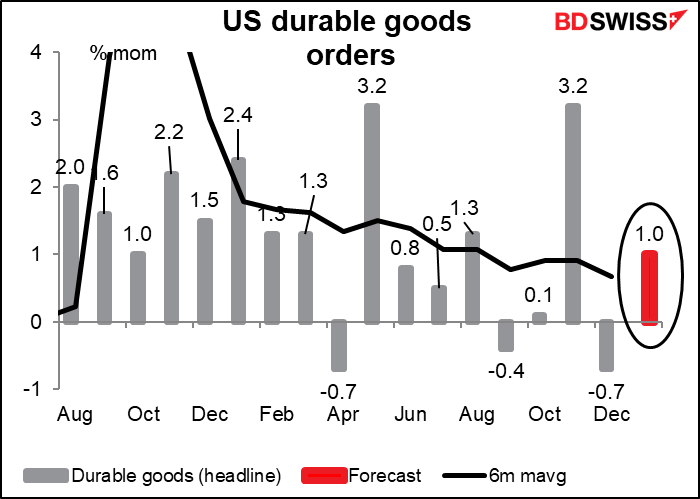

Espera-se que as encomendas de bens duradouros dos EUA sejam superiores a 1,0% em termos de variação mensal. Isto está acima da média móvel de seis meses (+0,7% em termos de variação mensal) e mostra alguns sinais de melhoria.

A aceleração pode ser devida a uma grande encomenda de aviões à Boeing. Excluindo o equipamento de transporte, espera-se que aumente apenas 0,4%, abaixo da média móvel de seis meses de +0.6%.

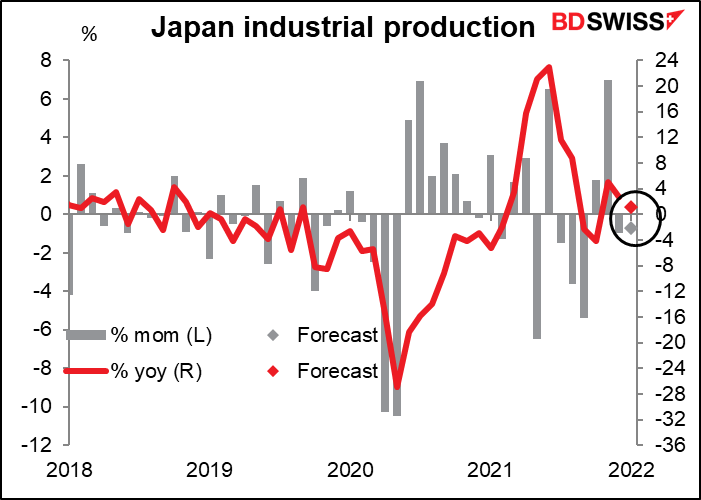

Finalmente, na segunda-feira cedo, o Japão anuncia os seus dados de produção industrial. É suposto ser inferior ao mês anterior – estranho, uma vez que o PMI de manufatura subiu 2,5 pontos para o nível mais alto desde Fevereiro de 2014.