Preise ab 05:00 Uhr GMT

Der Markt heute

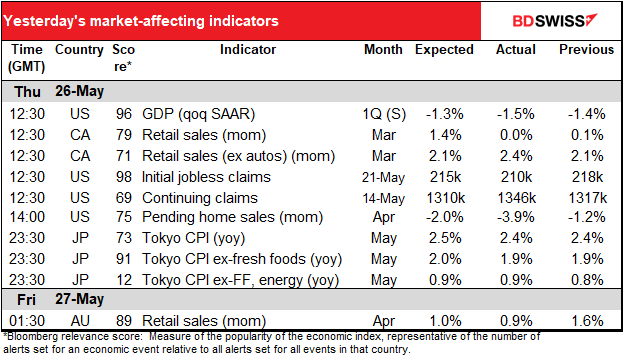

Hinweis: Die obige Tabelle wurde vor der Veröffentlichung mit den neuesten Konsensprognosen aktualisiert. Die Texte und Diagramme wurden jedoch im Voraus erstellt. Daher kann es zu Abweichungen zwischen den Prognosen in der obigen Tabelle und in den Texten und Diagrammen kommen. .

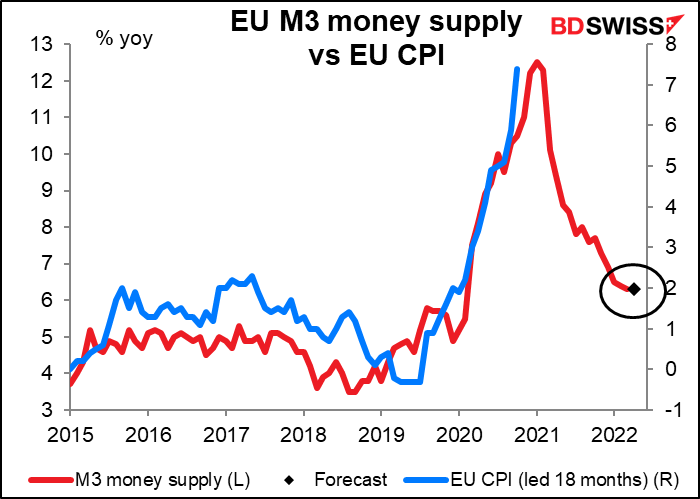

Der Tag beginnt mit den EU-Geldmengendaten. Niemand interessiert sich mehr für das M3-Wachstum, obwohl man das vielleicht sollte, da es ein recht guter Frühindikator für die Inflation in der Eurozone war. Dennoch ist es schon lange her, dass die Europäische Zentralbank (EZB) um eine der „Säulen“ ihrer Geldpolitik so viel Aufhebens gemacht hat.

Wahrscheinlich ist das Wachstum der Bankkredite in der Eurozone wichtiger – es ist in letzter Zeit etwas zurückgegangen. Das könnte der EZB Sorgen bereiten.

Der Star des heutigen Tages sind die Zahlen zu den persönlichen Einkommen und Ausgaben in den USA, die wie üblich von den Deflatoren der persönlichen Konsumausgaben (PCE) begleitet werden. Nach den überraschend guten Zahlen zu den US-Einzelhandelsumsätzen in der vergangenen Woche werden die Menschen wissen wollen, woher sie das Geld für ihre Ausgaben nehmen und ob sie es weiterhin ausgeben werden.

Es wird erwartet, dass sowohl die Einkommen als auch die Ausgaben im Einklang mit dem jüngsten Trend weiter steigen werden. Die Tatsache, dass die Ausgaben den Prognosen zufolge weiterhin stärker steigen werden als die Einkommen, deutet darauf hin, dass die Verbraucher bereit sind, ihre Ersparnisse zur Unterstützung des Konsums zu nutzen. Das ist gut für die US-Wirtschaft und kann auch als gut für den Dollar angesehen werden.

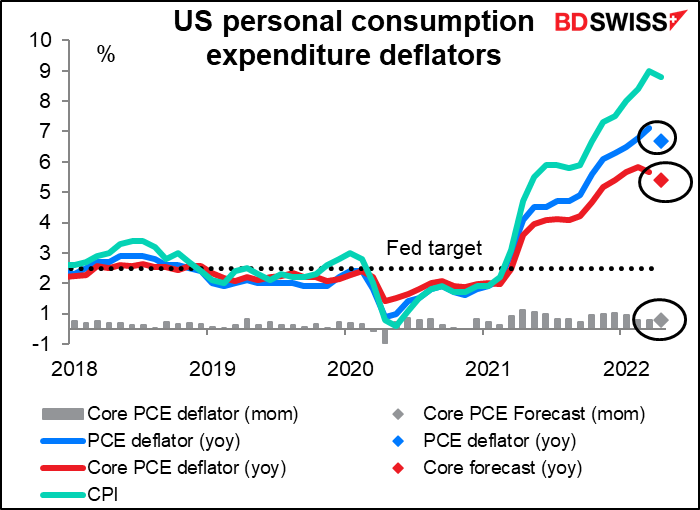

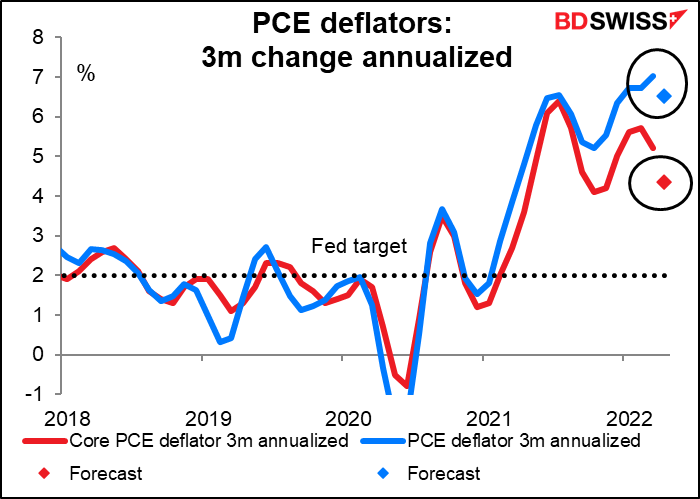

Die Deflatoren der persönlichen Konsumausgaben (PCE) sind die bevorzugten Inflationsindikatoren der Fed, aber mir ist aufgefallen, dass sich die Ausschussmitglieder, wenn sie von „Inflation“ sprechen, fast immer auf den VPI und nicht auf die PCE-Deflatoren beziehen. Nichtsdestotrotz könnten die PCE-Deflatoren in diesem Monat für Aufregung sorgen, denn es wird erwartet, dass sie eine Verlangsamung der Inflation sowohl auf der Gesamt- als auch auf der Kerninflationsrate zeigen.

Es handelt sich auch nicht nur um Basiseffekte. Betrachtet man die erwartete Dreimonatsveränderung auf Jahresbasis, so wird die Gesamtrate den Prognosen zufolge stabil bleiben, während der wichtigere PCE-Kerndeflator – der laut Fed „in der Vergangenheit ein besserer Indikator für die künftige Inflation war als die Gesamtzahl“ – eine deutliche Verlangsamung aufweisen dürfte. Dies könnte eine gewisse Rücknahme der Fed-Funds-Erwartungen auslösen, die sich negativ auf den Dollar auswirken würde.

Es stellt sich also die Frage, was der Markt als bedeutender ansehen würde: eine starke Einkommens- und Ausgabenzahl oder einen nachlassenden PCE-Deflator? Ein Blick auf die Bloomberg-Relevanzwerte zeigt, dass die Marktteilnehmer den Einkommens- und Ausgabendaten viel mehr Gewicht beimessen (beide haben einen Wert von 85) als den PCE-Deflatoren (die Vormonatsveränderung des Kerndeflators liegt bei 60, die Vormonatsveränderung des Headline-Deflators bei nur 20). Das lässt mich vermuten, dass die Einkommens- und Ausgabendaten Vorrang haben werden, vor allem, wenn sie den Aktienmarkt beflügeln.

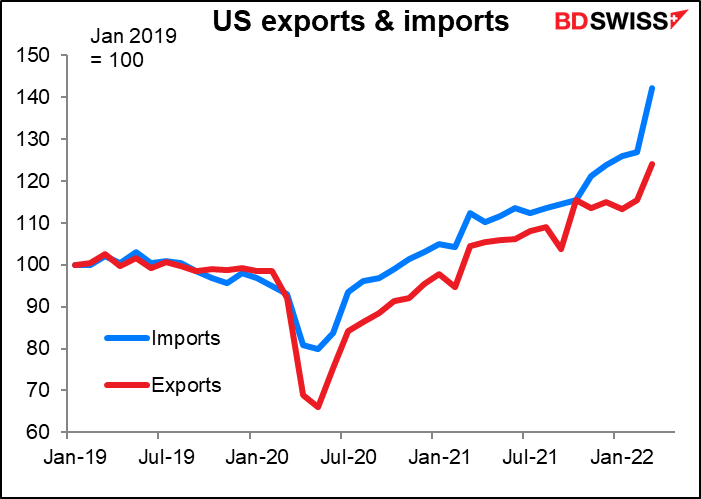

Normalerweise interessiert sich außer Datenfreaks wie mir niemand für die US-Vorabhandelsbilanz, d. h. den Überschuss oder das Defizit im Warenhandel (im Gegensatz zu den Gesamthandelszahlen, die auch Dienstleistungen umfassen). Aber da das Defizit im letzten Monat noch größer geworden ist und ein Rekorddefizit erreicht hat, wird es vielleicht in diesem Monat etwas Aufmerksamkeit erregen. Eigentlich sollte das Defizit etwas geringer ausfallen, aber dennoch wäre es ein Rekord, wenn es nicht den Vormonat betreffen würde.

Das Problem ist für die USA völlig vorhersehbar. Ich habe bereits darauf hingewiesen, dass die privaten Ausgaben in den USA weiterhin in einem gesunden Tempo wachsen. Ein Großteil der Waren, die die US-Verbraucher kaufen, wird im Ausland hergestellt, was bedeutet, dass die US-Importe steigen. Da sich die US-Wirtschaft früher erholt hat als andere Volkswirtschaften, bedeutet dies, dass sich die US-Importe früher und schneller erholt haben als die Importe anderer Länder.

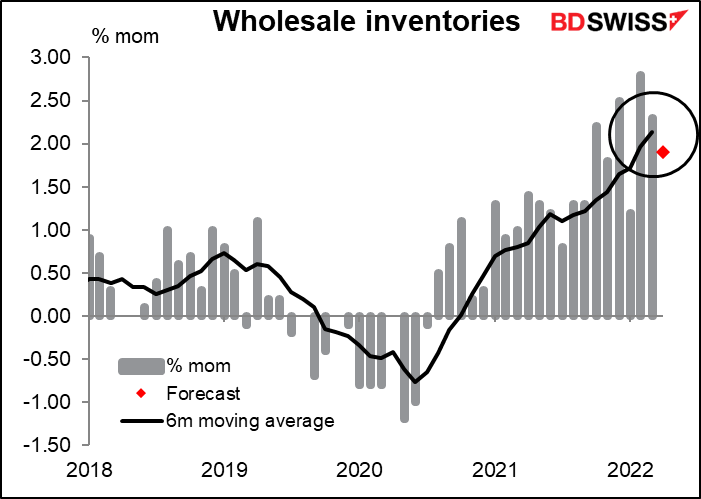

Es wird erwartet, dass die Lagerbestände des US-Großhandels erneut ansteigen werden.

Es gibt die Theorie, dass steigende Lagerbestände die Einzelhändler dazu zwingen werden, ihre Preise bald zu senken, um die Lagerbestände unter Kontrolle zu bringen, was die Inflation stark nach unten drücken würde. Große Einzelhändler wie Target und Walmart haben sinkende Umsätze und gleichzeitig einen starken Anstieg der Lagerbestände gemeldet. Auf der Großhandelsebene ist dies noch nicht der Fall – das Verhältnis zwischen Lagerbestand und Umsatz ist immer noch so niedrig wie seit mehreren Jahren nicht mehr.