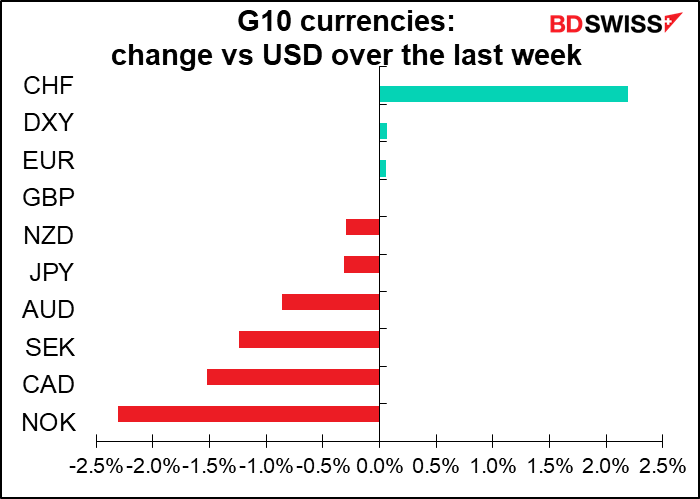

Der Titel meiner Kolumne lautete letzte Woche „Ist 50 das neue 25?“. Offensichtlich ja – sogar die Schweizerische Nationalbank (SNB) erhöhte den Leitzins um 50 Basispunkte, die erste Änderung ihres Leitzinses seit 2015.

Goldman Sachs wies zwar auf die Möglichkeit einer Änderung hin, doch dies war kaum die gängige Meinung. Von den 20 Prognosen auf Bloomberg ging nur eine – Citigroup – von einer Änderung aus, und selbst diese lag nur bei 25 Basispunkten. Sogar GS selbst sagte keine Änderung voraus! Das hat den Markt also wirklich überrascht (sagt er und versucht zu erklären, warum auch er sich geirrt hat).

Zudem änderte die SNB ihre Meinung zum CHF, den sie seit Jahren als „hoch bewertet“ bezeichnet. SNB-Präsident Jordan sagte dazu:

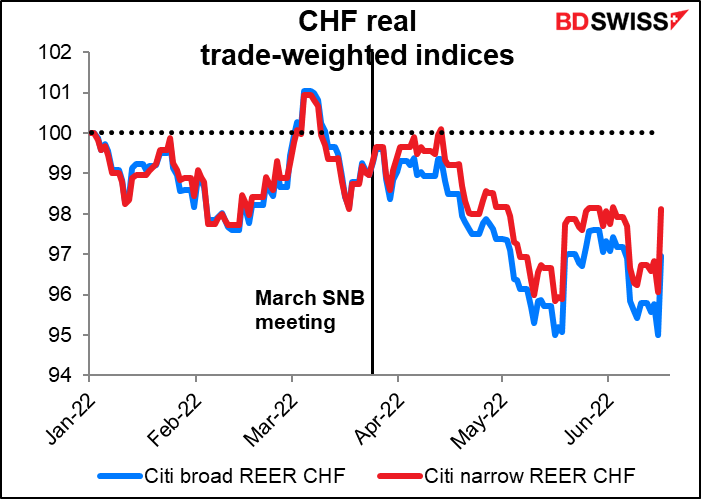

Seit der letzten geldpolitischen Lagebeurteilung hat auch die Kursentwicklung des Franken zum Anstieg der Inflation beigetragen. Der Schweizer Franken hat sich trotz der höheren Inflation im Ausland handelsgewichtet abgewertet. Damit hat die aus dem Ausland in die Schweiz importierte Inflation zugenommen. Eine weitere Folge dieser Abwertung bei gleichzeitig deutlich höherer Inflation im Ausland ist, dass der Schweizer Franken nicht mehr hoch bewertet ist.

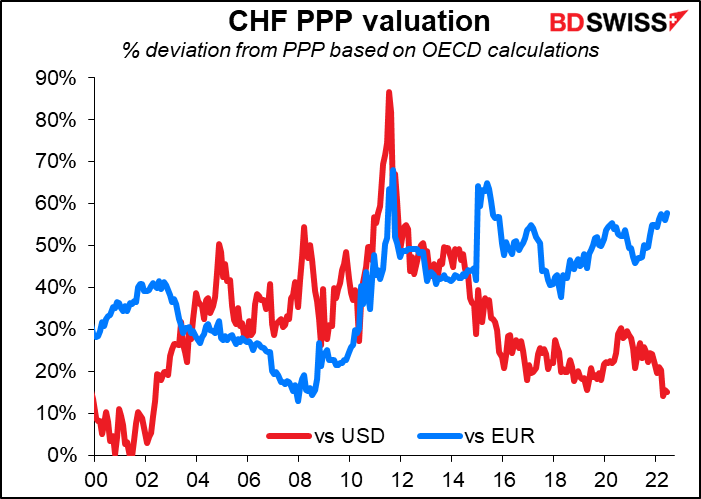

Ich muss sagen, dass ich nicht mit Präsident Jordan übereinstimme. Einerseits ist es richtig, dass der reale (= inflationsbereinigte) Wert des CHF seit der März-Sitzung gefallen ist.

Andererseits ist der CHF nach der OECD-Methode zur Berechnung der Kaufkraftparität gegenüber dem EUR immer noch „hoch bewertet“, d.h. um über 50 % überbewertet.

Nach dieser Methodik ist nur die NOK gegenüber dem CHF annähernd fair bewertet.

Erschwerend kommt hinzu, dass die SNB ihre einseitige Interventionspolitik in eine zweiseitige geändert hat. Zuvor hieß es, die SNB sei „bereit, bei Bedarf am Devisenmarkt zu intervenieren, um dem Aufwertungsdruck auf den Schweizer Franken entgegenzuwirken.“ Jetzt heißt es in der offiziellen Erklärung: „Um angemessene monetäre Bedingungen zu gewährleisten, ist die SNB auch bereit, bei Bedarf auf dem Devisenmarkt tätig zu werden.“ Das ist ein bisschen vage, oder? Präsident Jordan hat klargestellt, was das bedeutet: „Im Falle einer übermäßigen Aufwertung des Schweizer Frankens wären wir bereit, Devisen zu kaufen. Sollte der Schweizer Franken jedoch schwächer werden, würden wir auch den Verkauf von Devisen in Betracht ziehen. Das ist eine enorme Veränderung für eines der Länder, das weltweit am aktivsten interveniert hat, um eine Aufwertung seiner Währung zu verhindern.

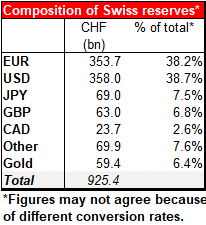

Die Schweiz hat 925 Mrd. CHF (952 Mrd. $) an Reserven, die drittgrößten Devisenreserven der Welt, nach China (3,188 Mrd. $) und Japan (1,209 Mrd. $). Man bedenke, dass das jährliche BIP Chinas 19,9 Mrd. $ beträgt, das Japans 4,9 Mrd. $ und das der winzigen Schweiz 842 Mrd. $. Mit anderen Worten: Die Schweiz hat in ihren Devisenreserven mehr als das BIP eines Jahres gespeichert. Sie verfügt über eine beträchtliche Feuerkraft, wenn sie eine Abwertung ihrer Währung verhindern will. Außerdem ist die SNB eine der wenigen Zentralbanken, die sowohl Aktien als auch Anleihen besitzt. Das Risiko besteht darin, dass sie einen Teil ihrer US-Aktien im Wert von 177,3 Mrd. USD verkaufen könnte.

Ich mache mir darüber aber keine allzu großen Sorgen, denn ich kann mir kaum vorstellen, dass die SNB der Meinung ist, dass ihre Währung zu schwach wird.

Unterdessen stimmte die Bank of England wie erwartet für eine Anhebung um 25 Basispunkte, aber drei der neun Mitglieder des geldpolitischen Ausschusses (MPC) stimmten für eine Anhebung um 50 Basispunkte. Darüber hinaus war der Ton der Forward Guidance viel, viel schärfer. Letzten Monat hieß es: „Die meisten Mitglieder des Ausschusses sind der Ansicht, dass eine weitere Straffung der Geldpolitik in den kommenden Monaten in gewissem Umfang noch angemessen sein könnte. Es gibt Risiken auf beiden Seiten dieses Urteils…“.

Diesmal gibt es keine solchen Meinungsverschiedenheiten oder Absicherungen! Kein „die meisten Mitglieder“ oder „könnte noch angebracht sein…“ Sie sagten ganz klar:

Der MPC wird die Maßnahmen ergreifen, die erforderlich sind, um die Inflation mittelfristig und nachhaltig auf das 2 %-Ziel zurückzuführen, wie es seinem Auftrag entspricht. Der Umfang, das Tempo und der Zeitpunkt weiterer Erhöhungen des Leitzinses werden die Bewertung der Wirtschaftsaussichten und des Inflationsdrucks durch den Ausschuss widerspiegeln. Der Ausschuss wird besonders aufmerksam auf Anzeichen für einen anhaltenden Inflationsdruck achten und erforderlichenfalls energisch reagieren.

Mit „energisch handeln“ ist wahrscheinlich „Anhebung um 50 Basispunkte“ gemeint.

Das Problem ist, was ist der Zweck einer Zinserhöhung? Sie soll die Wirtschaft bremsen. Aber die britische Wirtschaft verlangsamt sich bereits und die OECD prognostiziert, dass die Wirtschaft des Landes im nächsten Jahr stagnieren wird. Vor diesem Hintergrund stellt sich die Frage, was eine weitere Verlangsamung der Wirtschaft bewirken soll. Der MPC argumentierte, dass „nicht die gesamte übermäßige Inflation auf globale Ereignisse zurückzuführen ist“. „Auch die Wechselwirkungen mit inländischen Faktoren, einschließlich des angespannten Arbeitsmarktes und der Preisstrategien der Unternehmen, spielen eine Rolle“, hieß es. Es gilt also, den Arbeitsmarkt zu „lockern“ (= die Arbeitslosigkeit steigen zu lassen) und vor allem die Unternehmen davon zu überzeugen, dass die Inflation nicht so bleiben wird, sodass sie ihre Preise nicht so stark anheben müssen. Es wird interessant sein zu sehen, ob sie damit Erfolg haben werden.

Im Gegensatz zu dem Schweizer Schocker und der starken Wende der Bank of England blieb die Bank of Japan einfach auf ihrem altbekannten Weg. Ihr einziges Zugeständnis an die Veränderung des globalen Umfelds bestand darin, eine kleine Bemerkung über die Beobachtung des Wechselkurses in ihre Erklärung nach der Sitzung einzufügen („…es ist notwendig, den Entwicklungen auf den Finanz- und Devisenmärkten und ihren Auswirkungen auf die Wirtschaftstätigkeit und die Preise in Japan gebührende Aufmerksamkeit zu schenken“).

Das könnte ein Zeichen dafür sein, dass sie sich Sorgen um die Währung machen, aber bisher gibt es keine Anzeichen dafür, dass sie aufgrund dieser Sorgen etwas unternehmen wollen. Im Gegenteil, sie behielt sogar ihre lockernde Tendenz bei (die BoJ „wird nicht zögern, zusätzliche Lockerungsmaßnahmen zu ergreifen, wenn dies notwendig ist; sie erwartet auch, dass die kurz- und langfristigen Leitzinsen auf ihrem derzeitigen oder niedrigeren Niveau bleiben werden.“) Und wie üblich gab es nur eine einzige Gegenstimme, und zwar von Herrn Kataoka, der wie immer eine weitere Lockerung der Politik wünschte. Während der Vorstand also seine Besorgnis über die Schwäche des Yen zum Ausdruck brachte, beschlossen die Mitglieder einstimmig, die Politik, die diese Schwäche verursacht, nicht zu ändern.

Dennoch schwächte sich der Yen kaum oder gar nicht ab, was darauf schließen lässt, dass das Ergebnis ziemlich genau den Erwartungen entsprach.

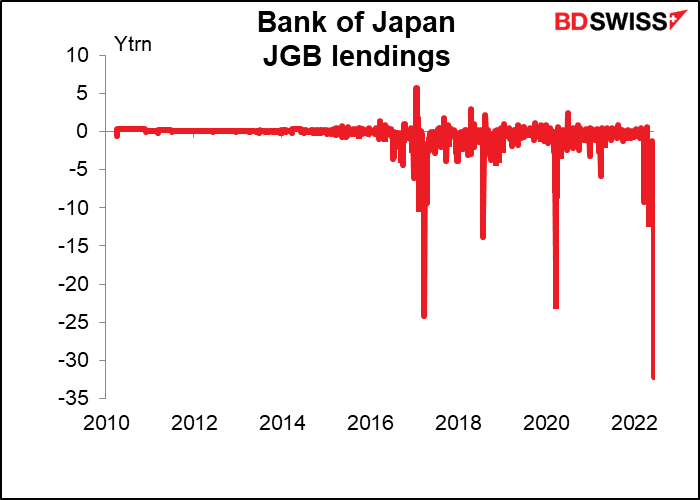

Unterdessen war es eine sehr teure Woche für die BoJ, die japanische Staatsanleihen (JGB) im Wert von rund 9,6 Mrd. JPY bzw. etwa 72 Mrd. USD kaufte, um die Rendite der 10-jährigen JGB unter der Obergrenze von 0,25 % zu halten, die die Bank mit ihrer Politik der „Renditekurvensteuerung“ (YCC) festgelegt hat. Das ist mehr als das, was die Fed und die Europäische Zentralbank (EZB) letztes Jahr pro Monat für viel größere Volkswirtschaften (BIP: USA, 25,3 Mrd. USD; Eurozone, 14,5 Mrd. USD; Japan, 4,9 Mrd. USD) gekauft haben. Japans QE hat diese Woche mehr als das 20-fache des QE-Tempos der Fed im Jahr 2021 betragen, bereinigt um die Größe der Wirtschaft.

Können sie weiterhin auf diese Weise intervenieren? Natürlich kann die Zentralbank unbegrenzt Geld schöpfen und Vermögenswerte kaufen, aber wenn sie so weitermacht, wird sie alle JGBs aufkaufen und den Markt im Stich lassen, was nicht gut ist. Die BoJ muss dem Markt Anleihen im Wert von 32,2 Mrd. JPY (240 Mrd. $) leihen, um ihn am Laufen zu halten.

Auf der Pressekonferenz im Anschluss an die Sitzung dementierte BoJ-Gouverneur Kuroda, dass eine Änderung wahrscheinlich sei. Er sagte, er glaube nicht, dass die Nachhaltigkeit der YCC-Politik gefährdet sei und halte eine weitere Überprüfung der Politik nicht für notwendig.

Natürlich erinnert sich jeder daran, dass die SNB im Jahr 2015 ihre EUR/CHF-Untergrenze als „Eckpfeiler“ ihrer Geldpolitik bezeichnete, nur wenige Tage bevor sie sie ohne Vorwarnung aufhob. „Wenn man beschließt, aus einer solchen Politik auszusteigen, muss man die Märkte überrumpeln“, sagte Jordan damals. Das hat die SNB diese Woche auch getan; wird es die BoJ früher oder später auch tun?

Ich stimme zu, dass sie ihre Politik irgendwann ändern müssen, aber wahrscheinlich nicht auf die gleiche Weise wie die SNB. Die japanischen Behörden mögen keine Überraschungen, da sie befürchten, dass dies zu der gefürchteten „Verwirrung auf dem Markt“ führen könnte. Wir werden also wahrscheinlich zuerst einige Hinweise in der Nikkei-Zeitung erhalten.

Nächste Woche: Vorläufige PMIs, Inflation in Kanada und Japan

Nach all dem Sturm und Drang dieser Woche ist die nächste Woche wesentlich ruhiger. Es finden keine wichtigen Zentralbanksitzungen statt, obwohl der Markt am Mittwoch und Donnerstag beobachten wird, wie der Fed-Vorsitzende Powell vor dem Kongress aussagt. Montag ist in den USA ein gesetzlicher Feiertag (Juneteenth). Normalerweise werden in dieser Woche drei Inflationszahlen veröffentlicht, aber wir hatten bereits die Inflationszahlen aus dem Vereinigten Königreich, also fehlen nur noch zwei – Kanada und Japan. Und selbst dann ist die japanische Zahl nicht besonders interessant, da sie weitgehend dem Verbraucherpreisindex für Tokio folgt, der etwa zwei Wochen früher veröffentlicht wird.

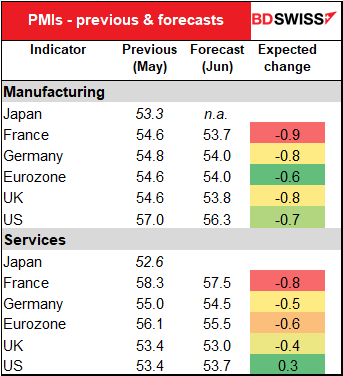

Im Laufe der Woche werden vor allem die vorläufigen Einkaufsmanagerindizes (PMI) für die wichtigsten Industrieländer von Interesse sein. Es wird erwartet, dass sie einheitlich niedriger ausfallen, was mit der in vielen Volkswirtschaften in letzter Zeit zu beobachtenden Verlangsamung übereinstimmt. Dies könnte den Appetit der Anleger auf risikoreiche Anlagen, wie Aktien, dämpfen und den AUD nach unten ziehen.

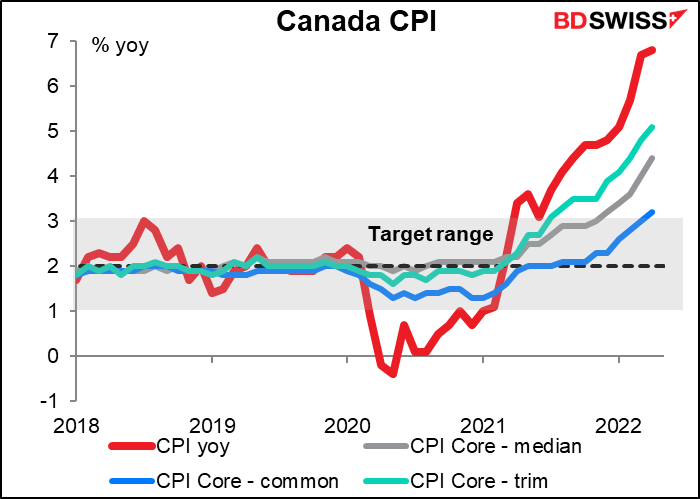

Für den kanadischen Verbraucherpreisindex (Mittwoch) liegen noch keine Prognosen vor, aber hier ist ein Diagramm mit den neuesten Daten, die uns vorliegen. Sogar alle drei Kernindikatoren liegen über dem Zielbereich der Bank of Canada von 1 % – 3 %. Die Bank of Canada wird etwas dagegen unternehmen müssen.

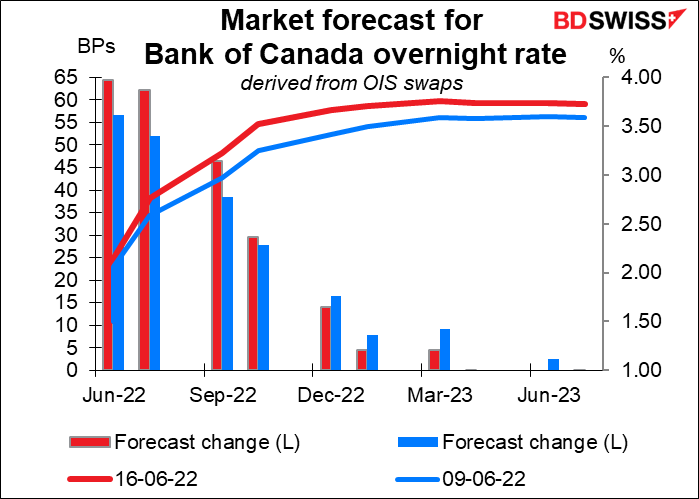

Der Markt hat in letzter Zeit seine Schätzungen für eine baldige Straffung der Bank of Canada erhöht.

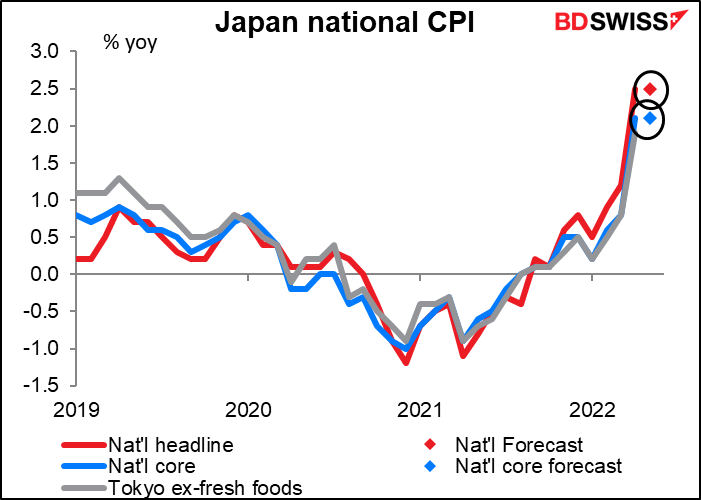

Der nationale Verbraucherpreisindex Japans wird am Freitag veröffentlicht, aber a) die jährliche Inflationsrate wird voraussichtlich unverändert bleiben, b) sie wird voraussichtlich ziemlich genau so hoch sein wie der bereits veröffentlichte Tokioter Verbraucherpreisindex, und c) es interessiert sowieso niemanden, denn wir haben gerade von der Bank of Japan gehört, dass sie noch nicht einmal über eine baldige Zinserhöhung „nachdenkt“.

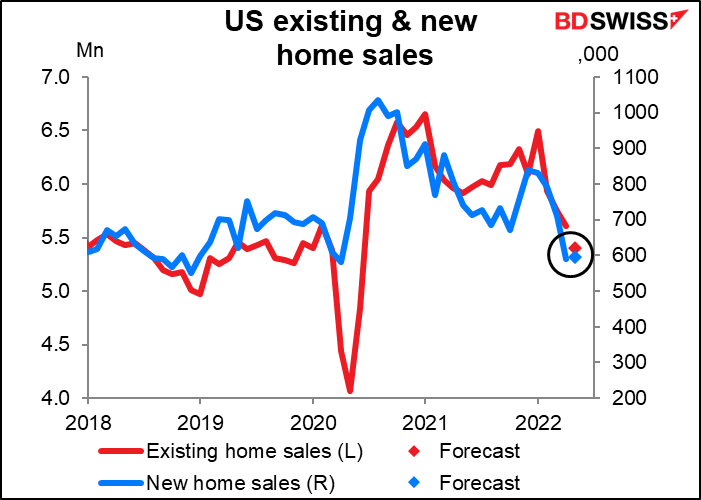

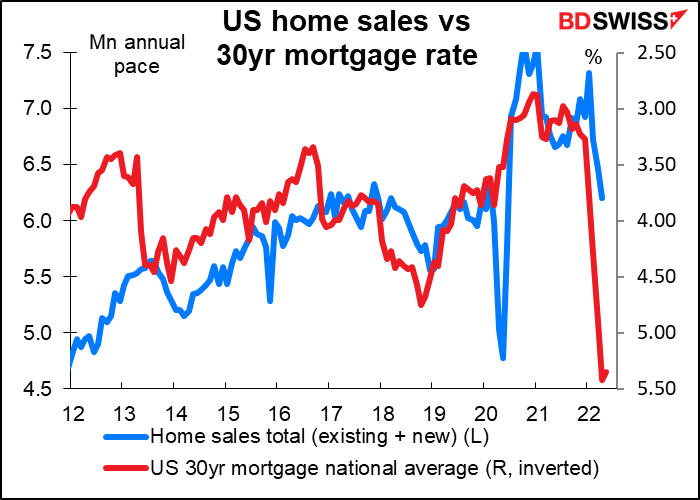

In dieser Woche gibt es nur wenige US-Indikatoren. Die einzigen wichtigen sind die Verkäufe bestehender Häuser (Di) und die Verkäufe neuer Häuser (Fr). Der Wohnungsmarkt ist ein Indikator für die Auswirkungen der Fed auf die Wirtschaft, da er wahrscheinlich der wichtigste zinsempfindliche Sektor ist (neben den Autoverkäufen vielleicht). Angesichts des starken Anstiegs der Hypothekenzinsen in letzter Zeit und des am Donnerstag angekündigten Einbruchs bei den Baubeginnen und -genehmigungen wäre es keine Überraschung, wenn auch die Hausverkäufe einbrechen würden.

Es wird erwartet, dass die Verkäufe bestehender Häuser um 3,7 % sinken werden, aber die Verkäufe neuer Häuser werden voraussichtlich um 0,7 % steigen. Wir werden sehen. Diese Prognosen können sich auch ohne Vorankündigung ändern.