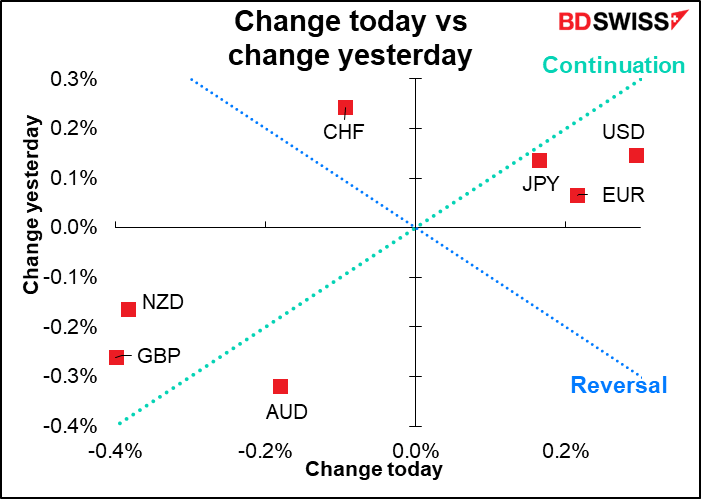

Der Markt heute

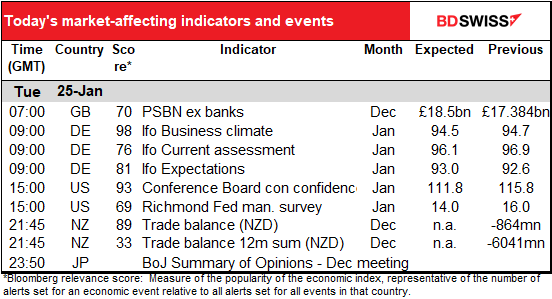

Hinweis: Die obige Tabelle wurde vor der Veröffentlichung mit den neuesten Konsensprognosen aktualisiert. Die Texte und Diagramme wurden jedoch im Voraus erstellt. Daher kann es zu Abweichungen zwischen den Prognosen in der obigen Tabelle und in den Texten und Diagrammen kommen.

Es wird erwartet, dass die Kreditaufnahme des öffentlichen Sektors im Vereinigten Königreich steigen wird, was auf höhere Ausgaben für Impfstoffe und Tests sowie auf einige saisonale Effekte zurückzuführen ist. Betrachtet man jedoch den gleitenden 12-Monatsdurchschnitt, so wird eine Fortsetzung des Abwärtstrends prognostiziert. Ich bin mir allerdings nicht sicher, ob dies mittlerweile wirklich noch Auswirkungen auf das GBP hat.

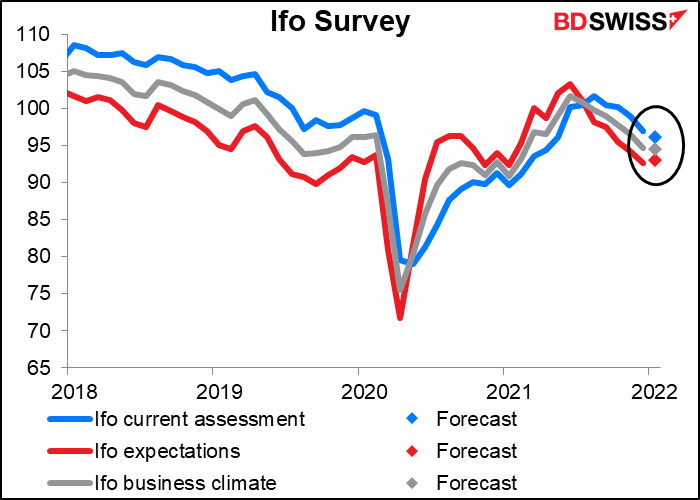

Der Ifo-Index für Deutschland wird voraussichtlich leicht sinken. Der Erwartungsindex wird etwas steigen, aber die aktuelle Lage wird voraussichtlich stärker sinken.

Der Unterschied zwischen den beiden wird sich jedoch voraussichtlich verringern.

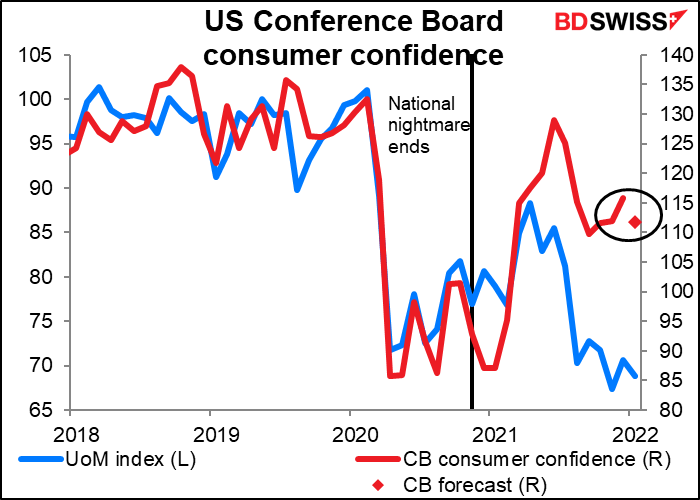

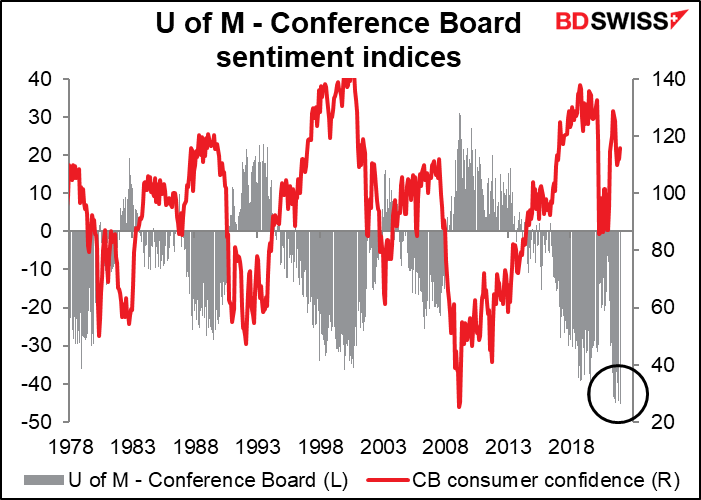

In den USA wird ein Rückgang des Verbrauchervertrauensindex des Conference Board erwartet. Dies ist angesichts des wiederauflebenden Virus und des fallenden Aktienmarktes keine Überraschung, ganz zu schweigen von dem Rückgang des Verbrauchervertrauensindex der Universität Michigan um 0,8 Punkte in diesem Monat.

Zwischen den beiden Indizes klafft nun eine Rekordlücke, was wahrscheinlich darauf zurückzuführen ist, dass die Fragen, die in den beiden Umfragen gestellt werden, einen unterschiedlichen Schwerpunkt haben. Die Fragen des Conference Board legen einen größeren Schwerpunkt auf die Beschäftigungs- und Arbeitsmarktbedingungen, während die Umfrage der U of M die Finanzen der einzelnen Haushalte in den Vordergrund stellt. Infolgedessen spiegelt die Umfrage des Conference Board eher die allgemeine Stimmung der Verbraucher in Bezug auf die Gesamtwirtschaft wider, während die Umfrage der U of M die Wahrnehmung der Verbraucher in Bezug auf ihre eigene persönliche Situation wiedergibt. Der Arbeitsmarkt ist nach wie vor recht gesund, aber der fallende Aktienmarkt und die steigende Inflation beeinträchtigen die Sicht der Menschen auf ihre finanzielle Situation (auch meine!).

Es wird erwartet, dass die Richmond-Fed-Umfrage um 2 Punkte zurückgeht und sich damit dem Durchschnitt der Empire-State- und Philadelphia-Fed-Umfragen anpasst, der um 12,4 Punkte auf 11,25 gesunken ist (Empire State -32,6, Philly Fed +7,8). Meiner Meinung nach wäre ein leichter Rückgang dieses Wertes nach dem drastischen Einbruch des Empire State Index positiv für den USD, da er die Märkte darin bestärken würde, dass sich die US-Wirtschaft nach wie vor auf einem Wachstumspfad befindet.

Der Markt misst den Indizes von Empire State und Philly Fed mehr Bedeutung bei als der Richmond-Umfrage – wahrscheinlich weil sie früher veröffentlicht werden. Nach meinen Recherchen ist die Richmond-Fed-Umfrage jedoch diejenige, die den Einkaufsmanagerindex (PMI) des Institute of Supply Management (ISM) am besten vorhersagt. Der ISM ist einer der wichtigsten monatlichen Indikatoren, weshalb ich dem Richmond-Fed-Index große Aufmerksamkeit schenke.

Dann können wir Fundamentalhändler es etwas ruhiger angehen lassen, bis der asiatische Tag beginnt und Neuseeland seine Handelsdaten bekannt gibt. Leider gibt Bloomberg hierfür keine Konsensprognose mehr bekannt, aber hier ist trotzdem eine Grafik. Der Trend sieht aber nicht gut aus.

Die Exporte nehmen zu, aber nicht in demselben Tempo wie die Importe. Leider liegen mir nur Wertindizes für diese beiden Länder vor, nicht aber Volumenindizes, so dass ich nicht feststellen kann, ob dies darauf zurückzuführen ist, dass das Land mehr importiert oder einfach höhere Preise für die Importe verlangt (wie es in Japan der Fall ist). Betrachtet man die Aufschlüsselung des Anstiegs um 21 % der Importe im Jahresvergleich (unter Verwendung einer gleitenden 12-Monatssumme), so entfallen 6,5 Prozentpunkte auf Fahrzeuge, was bedeutet, dass auch Neuseeland von den weltweit gestiegenen Autopreisen betroffen ist. Mechanische Ausrüstungen und Maschinen machen 2,7 Prozentpunkte, elektrische Maschinen und Ausrüstungen 1,6 Prozentpunkte, Eisen und Stahl 1,2 Prozentpunkte und pharmazeutische Erzeugnisse 0,7 Prozentpunkte des Anstiegs aus. Überraschenderweise entfallen auf Erdölprodukte nur 0,5 Prozentpunkte und auf Düngemittel nur 0,4 Prozentpunkte.

Die Bank of Japan veröffentlicht die Zusammenfassung der Stellungnahmen ihrer Sitzung vom 18. Januar. In den letzten Jahren habe ich diesen nicht viel Aufmerksamkeit gewidmet, da die Meinung des geldpolitischen Ausschusses in der Regel lautete: „Lasst uns tun, was Gouverneur Kuroda sagt“, mit Ausnahme von ein oder zwei aufmüpfigen Abweichlern, die im Allgemeinen ignoriert wurden. Jetzt scheint es jedoch echte Meinungsverschiedenheiten im Vorstand zu geben, so dass wir uns achtmal im Jahr damit beschäftigen müssen.

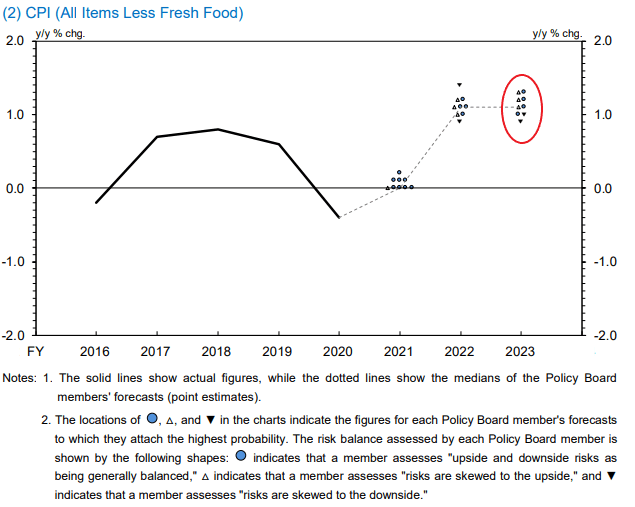

Auf der Sitzung ließ die BoJ ihre Politik und ihre Prognosen unverändert, im Gegensatz zu dem, was einige gewöhnlich gut informierte Beobachter – auch ich – erwartet hatten (ich hatte mit einer Änderung ihrer Prognosen gerechnet). Allerdings wurden die Wirtschafts- und Inflationsprognosen wie erwartet angehoben (weshalb ich auch mit einer Änderung der Prognosen gerechnet hatte). Gouverneur Kuroda sagte auf der Pressekonferenz, dass der derzeitige „Anstieg“ der Inflation in Japan (der im internationalen Vergleich kaum spürbar ist) nur vorübergehend sei und das Inflationsziel von 2 % noch weit entfernt sei. Nichtsdestotrotz sahen drei der neun Mitglieder des Policy Board in ihrem „Dot Plot“ im vierteljährlichen Ausblick auf die Wirtschaftstätigkeit und die Preise der Bank das Risiko einer höheren Inflation im GJ2023, während nur zwei Mitglieder Abwärtsrisiken sahen. (Das Inflationsdiagramm der BoJ gibt nicht nur die Inflationsrate an, die die Mitglieder sehen, sondern auch die Risiken, die sie sehen: ein nach oben weisendes Dreieck bedeutet, dass die Risiken nach oben gerichtet sind, ein nach unten weisendes Dreieck bedeutet, dass die Risiken nach unten gerichtet sind, und ein Kreis bedeutet, dass die Risiken ausgeglichen sind. Die Anleger werden daher die Zusammenfassung auf Anzeichen für eine Meinungsverschiedenheit zwischen Gouverneur Kuroda und seinen üblicherweise respektvollen Gefolgsleuten prüfen.