Preise ab 05:00 Uhr GMT

Der Markt heute

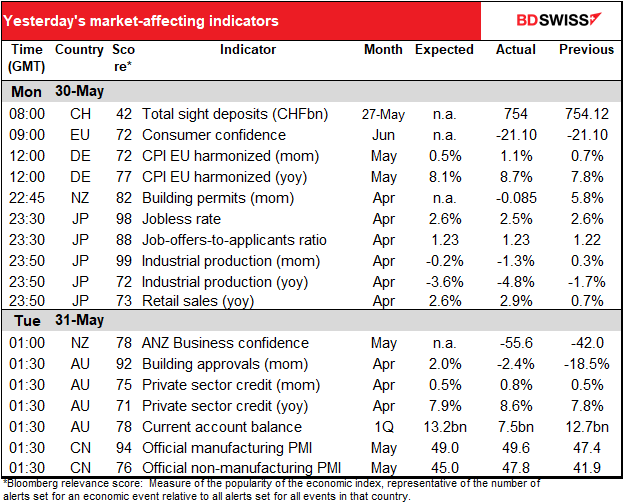

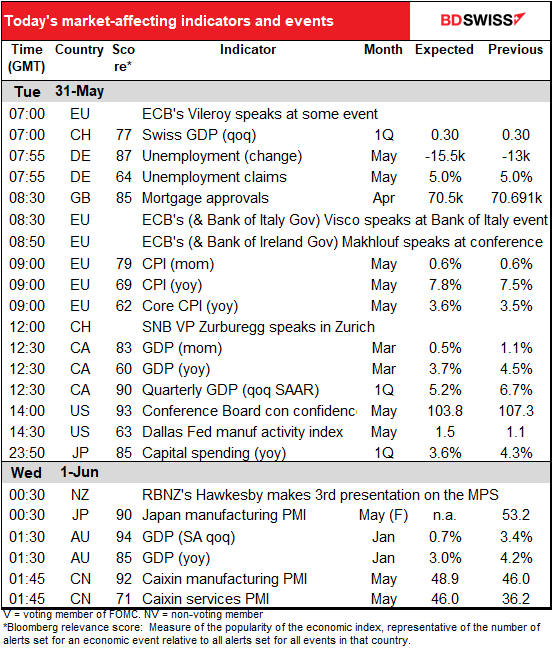

Hinweis: Die obige Tabelle wurde vor der Veröffentlichung mit den neuesten Konsensprognosen aktualisiert. Die Texte und Diagramme wurden jedoch im Voraus erstellt. Daher kann es zu Abweichungen zwischen den Prognosen in der obigen Tabelle und in den Texten und Diagrammen kommen. .

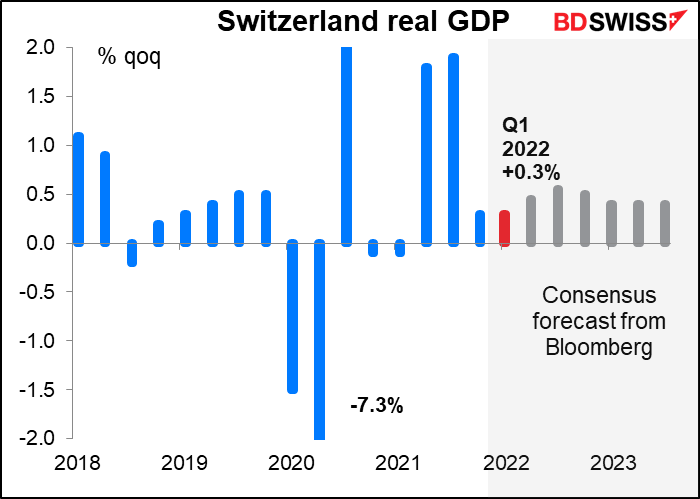

Der europäische Tag beginnt mit dem Schweizer BIP. Es wird erwartet, dass es den gleichen bescheidenen Anstieg wie im vierten Quartal des letzten Jahres aufweisen wird. Es wird jedoch auch erwartet, dass sich das Wachstum in den kommenden Quartalen beschleunigen wird, vermutlich weil die globale Wirtschaftstätigkeit wieder anzieht. Ich frage mich allerdings, wie sich die höheren Preise für Erdölprodukte auf die wichtige chemische Industrie der Schweiz auswirken werden.

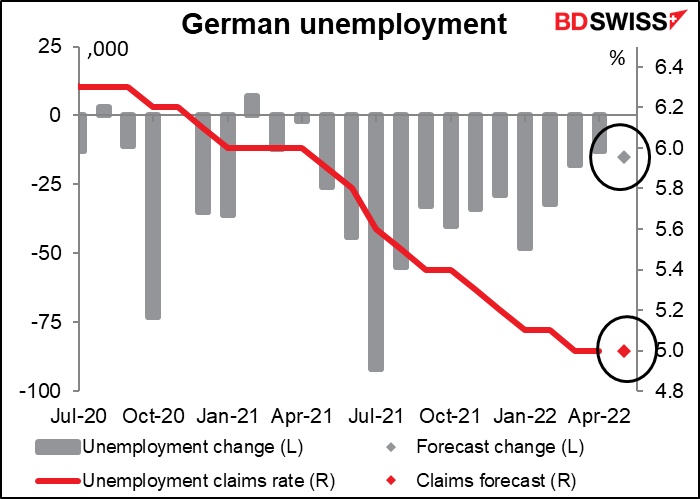

Dann folgen die deutschen Arbeitslosendaten. Es wird erwartet, dass die Arbeitslosenquote den dritten Monat in Folge bei 5,0 % bleibt, während die Zahl der Arbeitslosen um 15.000 sinken wird. Seltsamerweise waren dies die gleichen Prognosen wie im letzten Monat (und es waren ziemlich gute Prognosen im letzten Monat – die Arbeitslosenquote war genau richtig, während die Zahl der Beschäftigten um 13.000 sank). Vielleicht dachten die Ökonomen einfach: „Das hat letzten Monat funktioniert, vielleicht klappt es ja auch diesen Monat“. Auf jeden Fall hat die Europäische Zentralbank (EZB) kein „doppeltes Mandat“, das sie verpflichtet, auf die Beschäftigung zu reagieren. Solange die Zahlen also nicht auf eine größere Veränderung in der Wirtschaft hindeuten – was diese Prognosen nicht implizieren -, würde ich nicht glauben, dass sie große Auswirkungen auf den EUR haben werden.

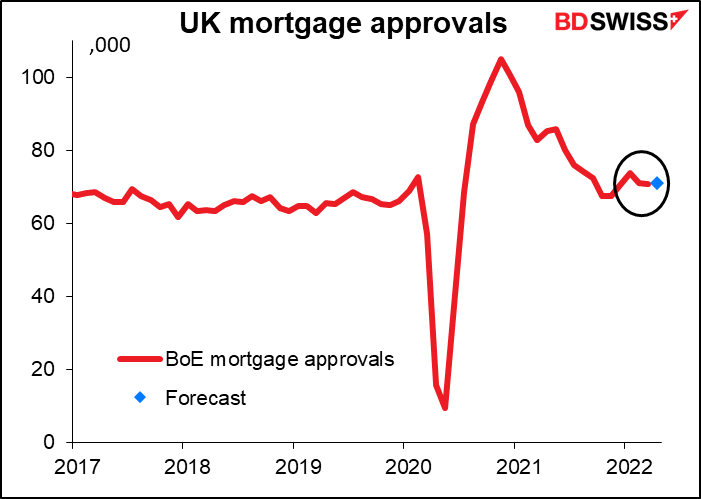

Es wird erwartet, dass die Hypothekengenehmigungen im Vereinigten Königreich praktisch unverändert bleiben. Dies ist so ziemlich der einzige nennenswerte britische Indikator, der in dieser Woche veröffentlicht wird, und dennoch erwarte ich nicht, dass er auf dem Markt viel Aufsehen erregen wird – das tun unveränderte Daten selten.

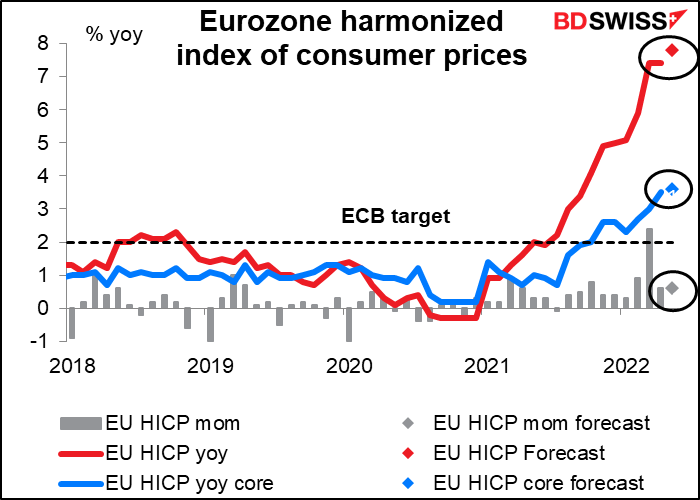

Dann kommen wir zum harmonisierten Verbraucherpreisindex der Eurozone (HVPI), auch bekannt als VPI. Es wird erwartet, dass er weiter steigt und steigt. Für die Europäische Zentralbank (EZB) ist er bereits zu hoch – dieser weitere Anstieg wird wohl auch die Mutigsten davon überzeugen, dass eine aggressivere Straffung notwendig ist. EUR+

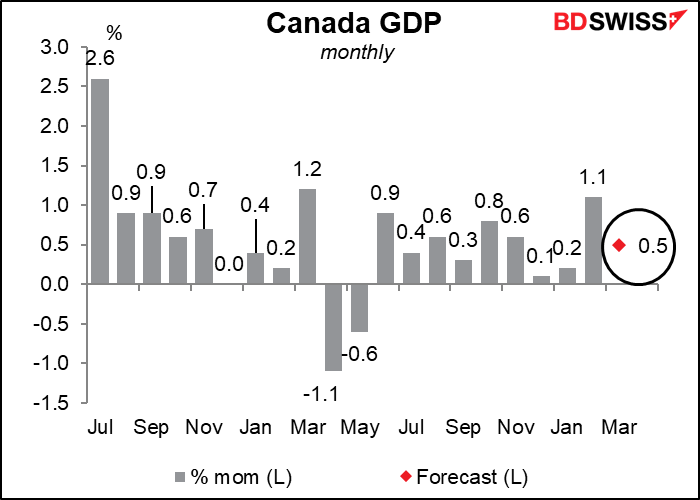

Das kanadische BIP für das erste Quartal wird ein wichtiger Datenpunkt bei der morgigen Diskussion in der Bank of Canada sein.

Für März wird ein solides Wachstum im verarbeitenden Gewerbe und im Baugewerbe erwartet, das teilweise durch einen Rückgang im Großhandel ausgeglichen wird.

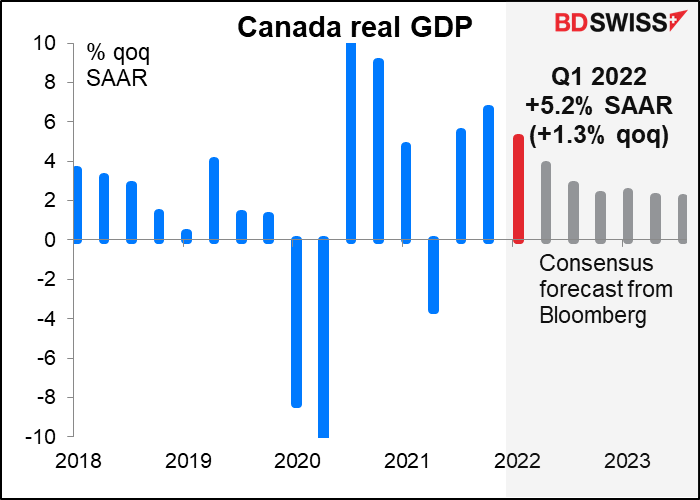

Für das Quartal wird ein Anstieg von 5,2 % auf Jahresbasis (im Quartalsvergleich) prognostiziert. Dies liegt weit über der Prognose der Bank of Canada im geldpolitischen Bericht vom April, die nur +3,0% im Quartalsvergleich SAAR voraussagte. Selbst dieser Zuwachs, so die Bank, sei „ein stärkeres Tempo als möglich… inmitten erhöhter Angebotsstörungen“.

Die Zahl dürfte den EZB-Rat in seiner Ansicht bestärken, dass sich die kanadische Wirtschaft auf einen „Nachfrageüberhang“ zubewegt und eine weitere Straffung der Geldpolitik unumgänglich ist. Der Markt rechnet mit einer möglichen Zinserhöhung um mehr als 50 Basispunkte auf der Sitzung der Bank of Canada am Mittwoch, obwohl derzeit kein einziger der von Bloomberg befragten Ökonomen dies vorhersagt (28 der 29 prognostizieren eine Zinserhöhung um 50 Basispunkte, ein Ökonom rechnet mit nur 25 Basispunkten, aber dieser sitzt in Bangkok und ist daher vielleicht nicht derjenige, der Kanada am besten verfolgt). Auch ich halte 75 Basispunkte für übertrieben, aber die BIP-Zahlen könnten die Spekulationen darüber anheizen und somit positiv für den CAD sein.

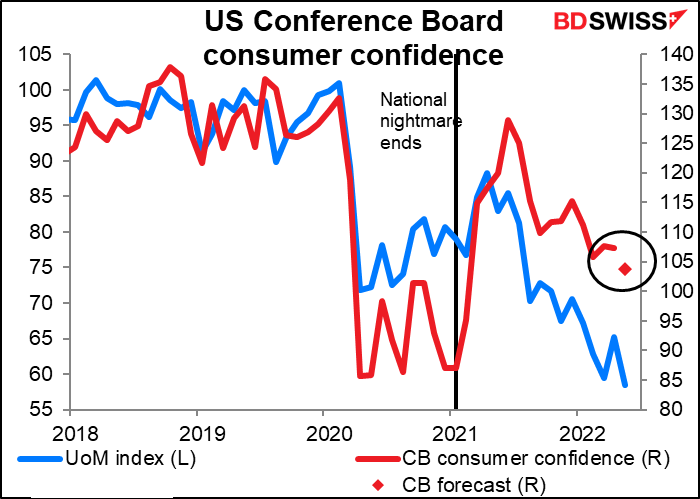

Als Nächstes folgt der Verbrauchervertrauensindex des Conference Board. Nach dem starken Rückgang von 6,8 Punkten in der U of Michigan-Umfrage erwartet der Markt auch für den Conference Board-Index einen deutlichen Rückgang (3,5 Punkte).

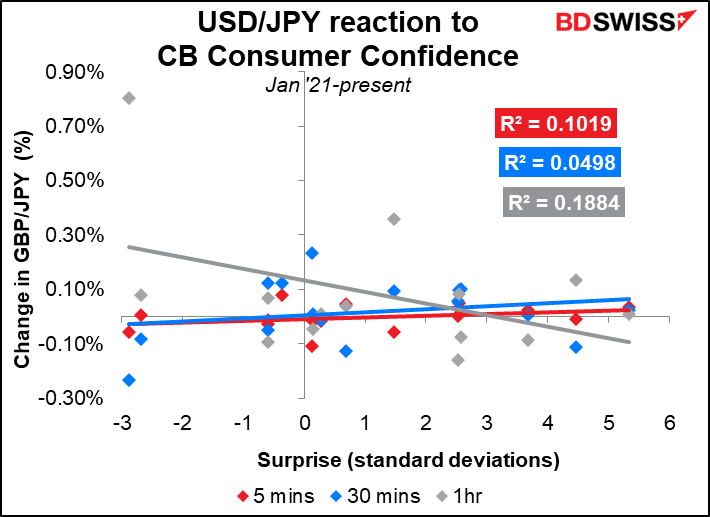

Obwohl dieser Indikator einen sehr hohen Bloomberg-Relevanzwert hat, scheint er keine großen oder beständigen Auswirkungen auf den Dollar zu haben. Die Statistiken für EUR/USD sind sogar noch schlechter. (Hinweis: Der Ein-Stunden-Wert ist durch eine große Dollar-Bewegung im November letzten Jahres etwas verzerrt, siehe obere linke Ecke des Diagramms. Aber auch die Eliminierung dieser Zahl trägt kaum zur Verbesserung der Statistik bei).

Über Nacht werden die Daten zu den japanischen Investitionsausgaben veröffentlicht. Wegen der hohen Relevanz von Bloomberg füge ich eine Grafik bei, aber ich bin mir sicher, Sie können sie weitgehend ignorieren, wenn Sie wollen.

Dann wird Japan die Parade der Einkaufsmanagerindizes des verarbeitenden Gewerbes (PMI) starten, die endgültigen für die Länder, die vorläufige Indizes haben, und die einzigen für die übrigen Länder. Dies wird ein Hauptmerkmal des Mittwochsmarktes sein.

Australien veröffentlicht sein BIP für Q1. Wie ich in meinem weltbekannten Wochenausblick bereits sagte, wird es aufgrund der Omikron-Welle und der schweren Überschwemmungen in Teilen des Landes voraussichtlich etwas schleppend ausfallen. Es wird daher wahrscheinlich nicht als Vorbote eines schwächeren Wachstums für das Jahr 2022 insgesamt angesehen werden.

Der Markt wird sich auf die verschiedenen Lohn- und Preisindikatoren in dem Bericht konzentrieren. Der Gouverneur der Reserve Bank of Australia (RBA), Lowe, hob in seiner Pressekonferenz nach der Zinserhöhung im Mai insbesondere die Arbeitskosten in der Volkswirtschaftlichen Gesamtrechnung hervor. („Es ist also eine sehr klare Botschaft, die durch all diese Kanäle kommt, dass die Arbeitskosten in Bewegung sind. Ich denke, mit der Zeit werden wir das sowohl im Lohnpreisindex als auch in der Arbeitskostenmessung der volkswirtschaftlichen Gesamtrechnung sehen.“) Der Lohnpreisindex stieg im ersten Quartal nur um 0,7 % gegenüber dem Vorquartal (gegenüber den erwarteten +0,8 %). Ein stärkeres Signal aus der volkswirtschaftlichen Gesamtrechnung könnte die Wahrscheinlichkeit erhöhen, dass die RBA auf ihrer Sitzung am 07. Juni den Leitzins um 40 Basispunkte anhebt, wie es der Markt bis vor kurzem erwartet hatte (inzwischen auf 30 Basispunkte gesenkt). Dies würde sich wahrscheinlich positiv auf den AUD auswirken.

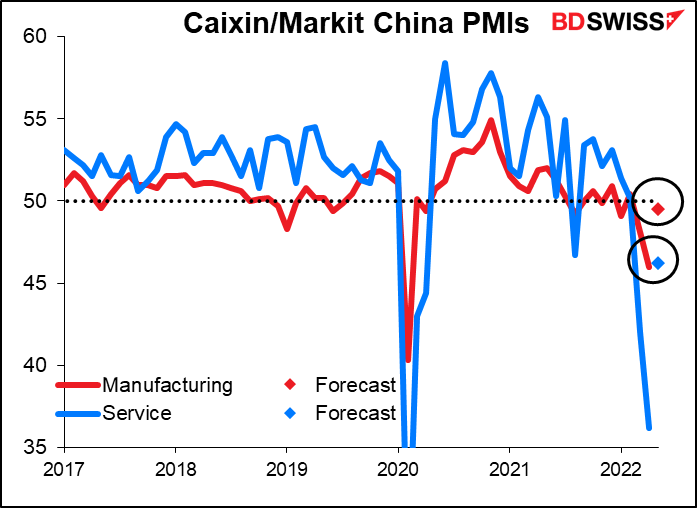

Es wird erwartet, dass die Caixin/Markit-PMIs für China drastische Zuwächse aufweisen werden. Insbesondere der PMI für den Dienstleistungssektor wird sich voraussichtlich um 10 Punkte von seinem steilen Rückgang erholen. Dennoch wird in beiden Fällen ein anhaltender Nachfragerückgang prognostiziert, der jedoch nicht so stark ausfällt wie im letzten Monat.