มีเรื่องตลกเกิดขึ้นเมื่อเร็วๆ นี้ แม้ว่าอัตราเงินเฟ้อจะยังคงอยู่ในระดับสูงและการคาดการณ์เงินเฟ้อยังคงเพิ่มขึ้น แต่การคาดการณ์อัตราดอกเบี้ยกลับลดลงมา

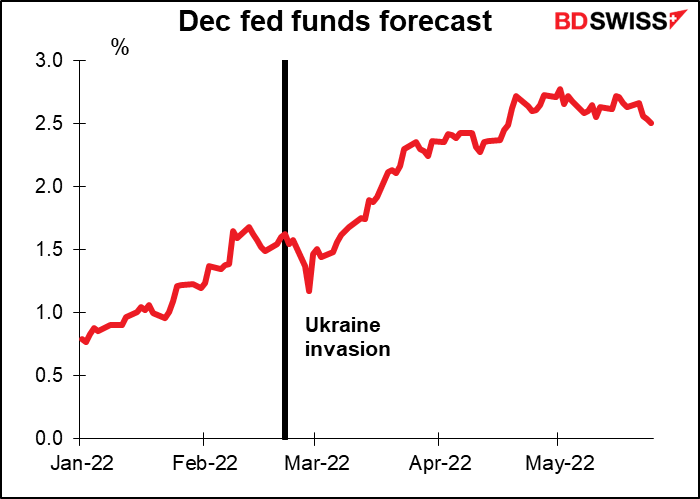

ผู้นำกลุ่มยังคงเป็นสหรัฐตามปกติ ฟิวเจอร์สอัตราดอกเบี้ยของเฟดประจำเดือนธันวาคมคำนวณรวมอัตราดอกเบี้ยที่ 2.51% ในที่ประชุม ซึ่งปรับลงเต็ม 25 จุดในการปรับขึ้นอัตราดอกเบี้ยจากระดับสูงสุดที่ 2.78% ในวันที่ 3 พฤษภาคม

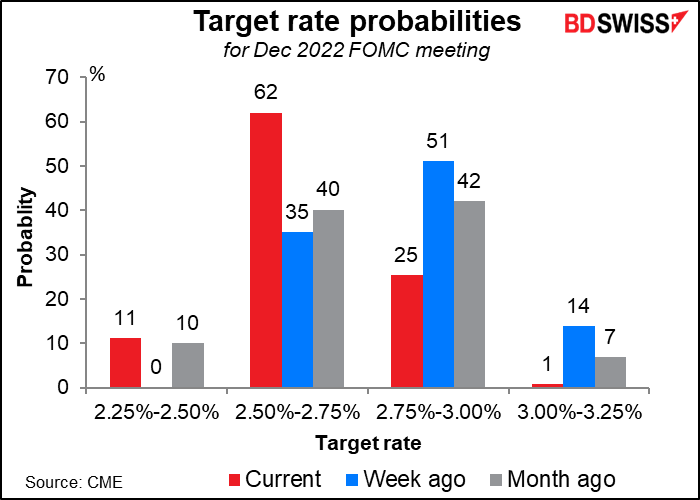

ตอนนี้ตลาดเห็นตัวเลข 2.50% -2.75% เป็นเป้าหมายช่วงสิ้นปีที่เป็นไปได้สำหรับอัตราดอกเบี้ยของเฟด ซึ่งลดลง 25 จุดจากเมื่อสัปดาห์ที่แล้ว

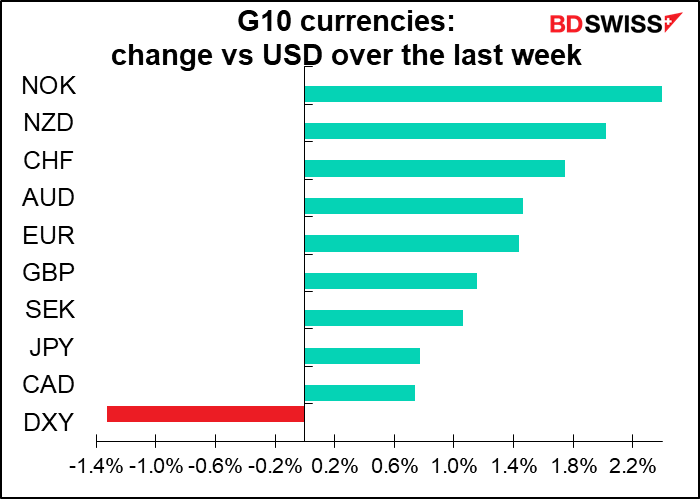

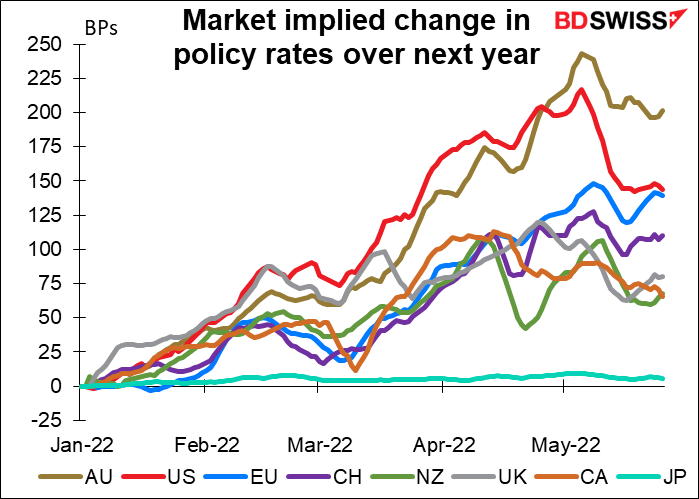

แม้ว่าสหรัฐจะได้เห็นการเปลี่ยนแปลงครั้งใหญ่ที่สุดแล้ว แต่ตลาดกำลังปรับอัตราดอกเบี้ยที่คาดการณ์ไว้สำหรับประเทศอื่นๆ ด้วย

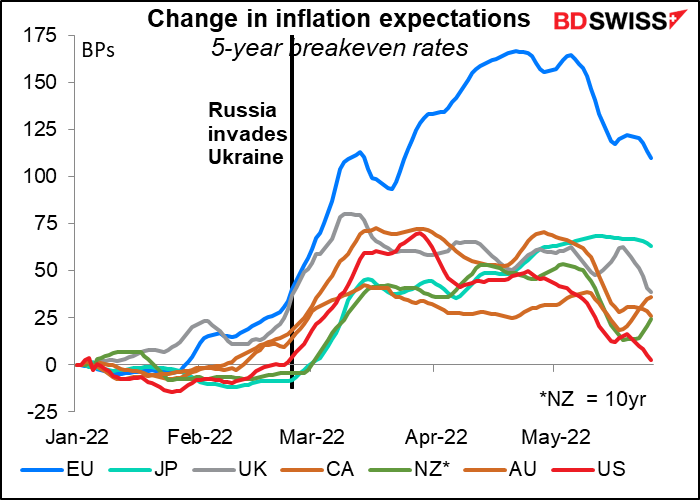

สาเหตุน่าจะเป็นเพราะนักลงทุนเริ่มปรับลดการคาดการณ์เรื่องเงินเฟ้อลง ยกตัวอย่างเช่นในสหรัฐ จุดคุ้มทุนอัตราเงินเฟ้อระยะเวลา 5 ปีกลับไปอยู่ที่เดียวกับเมื่อตอนต้นปี การคาดการณ์สำหรับประเทศอื่นๆ ในช่วงนี้ก็ลดลงเช่นกัน

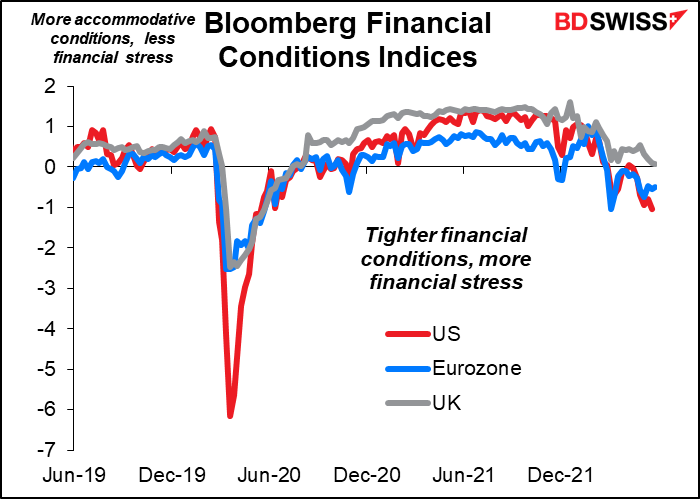

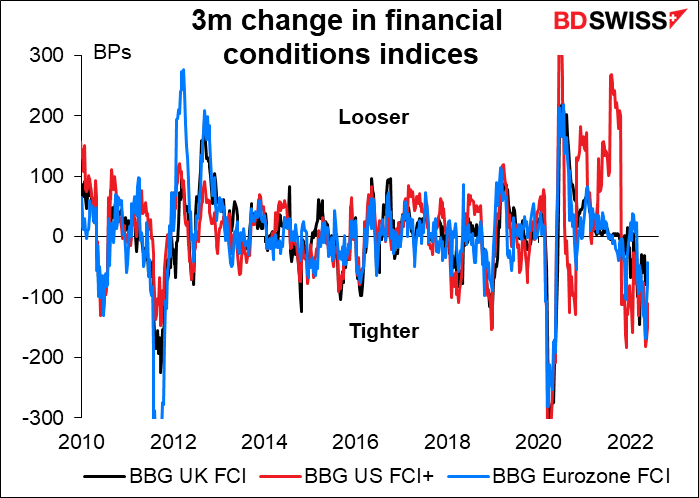

เหตุผลหนึ่งที่เป็นไปได้: ตลาดได้ทำหน้าที่ของธนาคารกลางไปเยอะแล้ว สภาวะทางการเงินตึงตัวขึ้นเนื่องจากอัตราผลตอบแทนพันธบัตรสูงขึ้น ราคาหุ้นปรับตัวลง และส่วนต่างสินเชื่อขยับกว้างขึ้น

เมื่อเราดูการเปลี่ยนแปลงของดัชนีภาวะการเงิน (FCI) ในช่วงสามเดือนที่ผ่านมา ก็ชัดเจนว่ามีการเปลี่ยนแปลงอย่างมากในภาวะการเงินเมื่อไม่นานมานี้ เจ้าหน้าที่ของเฟดได้ตั้งข้อสังเกตในประเด็นนี้ ในรายงานการประชุมประจำเดือนพฤษภาคมของ Federal Open Market Committee (FOMC) เจ้าหน้าที่ได้ชี้ให้เห็นว่า “สภาวะการเงินที่วัดได้จากดัชนีสภาวะการเงินหลายๆ ตัวบีบรัดขึ้นมากเป็นประวัติการณ์ตั้งแต่ต้นปี” สิ่งนี้ไม่ได้เป็นจริงแค่เพียงกับสหรัฐอเมริกา แต่รวมถึงสหภาพยุโรปและสหราชอาณาจักรด้วย

ตลาดทำงานของธนาคารกลางให้ไปเป็นจำนวนมาก เช่นในสหรัฐ ดูสัญญาณล่าสุดของการชะลอตัวลงของตลาดการเคหะเนื่องจากอัตราการจำนองเพิ่มขึ้น 200 จุดในปีนี้เพียงอย่างเดียว! ยิ่งตลาดตอบสนองมากเท่าไหร่ เฟดและธนาคารกลางอื่นๆ ก็จะยิ่งต้องเข้มงวดน้อยลงเท่านั้น และโอกาสที่จะ “ลงจอดอย่างนุ่มนวล” ก็มีมากขึ้น นั่นจะเป็นผลลัพธ์ที่เป็นสุขในทุกหนแห่ง

สัปดาห์หน้า: NFP, ธนาคารกลางแคนาดา, ดัชนีชี้วัดอื่นๆ มากมาย

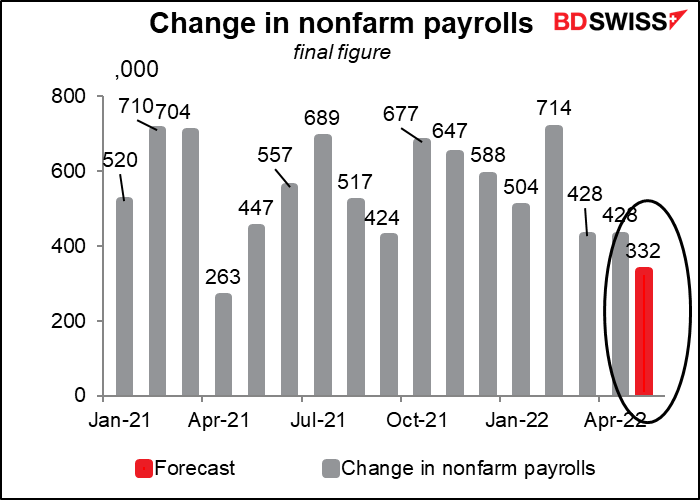

ฟีเจอร์หลักสัปดาห์นี้จะเป็นมาตรฐานเดิม นั่นคือ การจ้างงานนอกภาคเกษตรของสหรัฐ โดยคาดว่าจะแสดงตัวเลขการเพิ่มขึ้นน้อยลงแต่ยังคงแข็งแกร่งที่ 332k ซึ่งลดลงจาก 428k ในเดือนก่อนหน้า (หมายเหตุ: การคาดการณ์ที่เป็นฉันทามติอาจมีการเปลี่ยนแปลงครั้งใหญ่เมื่อนักเศรษฐศาสตร์ส่งการคาดการณ์เข้ามามากขึ้น)

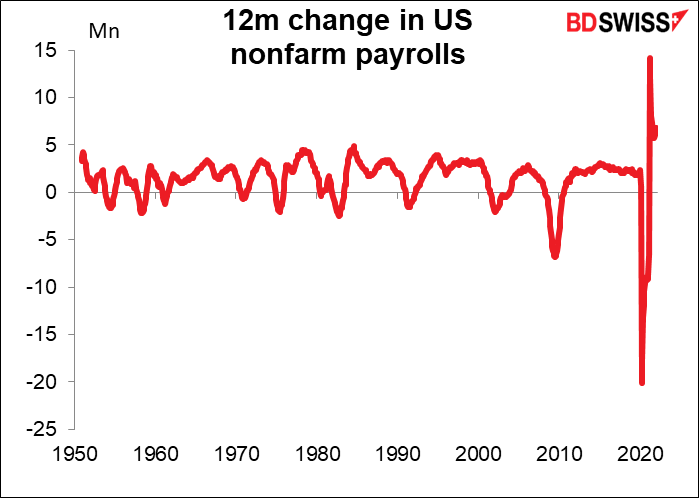

ขอผมย้ำเตือนคุณว่าการจ้างงานนั้นเพิ่มขึ้นมากกว่า 400k เป็นเวลา 12 เดือนติดต่อกันแล้ว ซึ่งยาวนานที่สุดในประวัติศาสตร์ และหากเราไม่รวมหนึ่งเดือนที่เป็นมีตัวเลข “เพียง” 261k ความต่อเนื่องก็จะเพิ่มขึ้นอีกสามเดือน

อันที่จริงภายใต้ประธานาธิบดีไบเดน เราได้เห็นการจ้างงานเพิ่มขึ้นมากที่สุดในประวัติศาสตร์อเมริกา แต่สิ่งที่สื่อทั้งหมดพูดถึงมีแค่เรื่องเงินเฟ้อ เงินเฟ้อ เงินเฟ้อ นอกจากนี้ เมื่อตัวเลข NFP ไม่เป็นไปตามการคาดการณ์ของนักเศรษฐศาสตร์ นักข่าวก็ใส่ร้ายว่า “การจ้างงานน่าผิดหวัง” ราวกับว่าเป็นความรับผิดชอบของข้อมูลที่จะต้องเป็นไปตามการคาดการณ์ของนักเศรษฐศาสตร์ แทนที่จะเป็นความรับผิดชอบของนักเศรษฐศาสตร์ที่จะต้องคาดการณ์ข้อมูลให้ถูกต้อง (ซึ่งเราทุกคนรู้ว่าเป็นไปไม่ได้ แต่พวกเขาก็ยังทำเป็นกิจวัตรประจำวันอยู่ดี)

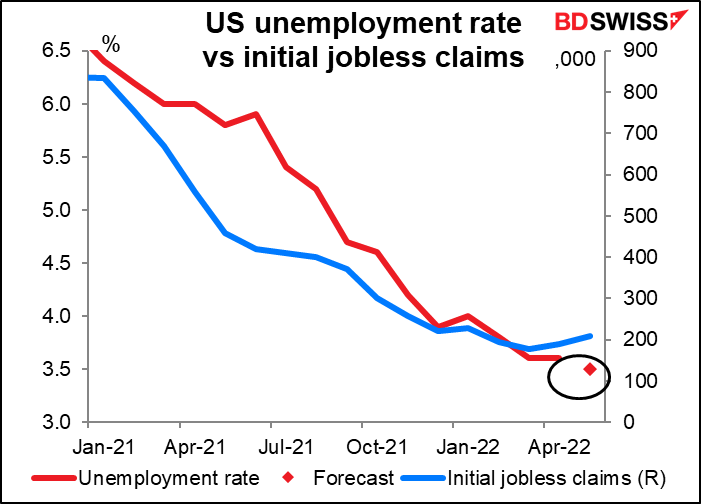

อัตราการว่างงานคาดว่าจะอยู่ที่ 3.5% ซึ่งต่ำที่สุดในรอบประมาณ 50 ปี แต่ความเสี่ยงอยู่ในช่วงขาขึ้นแล้ว ถ้าไม่ใช่เพราะเดือนพฤษภาคมก็เป็นเดือนมิถุนายน เนื่องจากตัวเลขผู้ขอรับสวัสดิการจากการว่างงานเบื้องต้นเริ่มคืบคลานขึ้นมาอีกครั้ง

แน่นอน เป็นเรื่องปกติที่ผู้คนจะดูรายงาน ADP เพื่อมองหาแนวทางเกี่ยวกับ NFP แม้ว่าตัวเลขทั้งสองจะแทบไม่มีความสัมพันธ์กันก็ตาม สัปดาห์นี้ รายงาน ADP จะออกในวันพฤหัสบดี ไม่ใช่วันศุกร์ เนื่องจากเป็นวัน Memorial Day ในสหรัฐอเมริกาในวันจันทร์

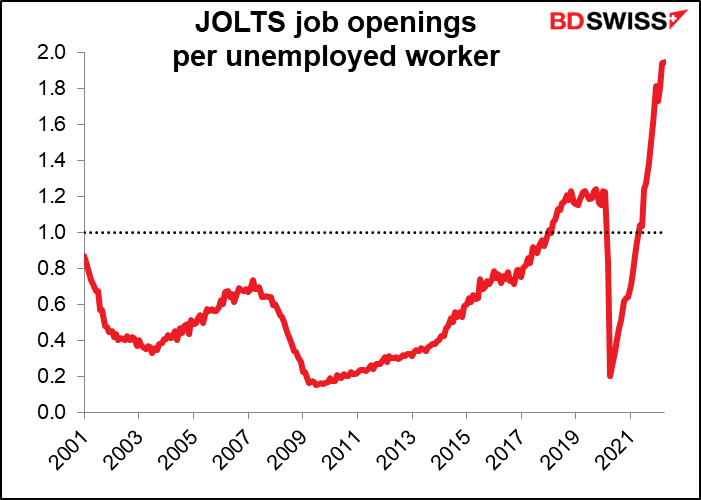

Job Offers and Labor Turnover Survey (JOLTS) สำหรับเดือนเมษายนจะออกมาก่อนหน้า NFP สองวัน โดยตอนนี้ยังไม่มีการคาดการณ์ใดๆ จำนวนผู้ว่างงานค่อนข้างเท่ากันระหว่างเดือนเมษายนกับเดือนมีนาคม ดังนั้นหากจำนวนตำแหน่งงานว่างยังคงอยู่แถวระดับสูงสุดเป็นประวัติการณ์ที่เคยไปถึงในเดือนมีนาคม จำนวนตำแหน่งงานว่างต่อผู้ว่างงานจะอยู่ใกล้ระดับสูงสุดเป็นประวัติการณ์ที่ 1.94 ของเดือนนั้น ลองนึกภาพดูว่า มีตำแหน่งงานว่างเกือบสองตำแหน่งสำหรับทุกคนที่ลงทะเบียนเป็นผู้ว่างงาน! นั่นคือสิ่งที่พาวเวลล์ ประธานเฟดหมายถึงเมื่อเขากล่าวว่าตลาดแรงงานสหรัฐนั้น “ตึงตัวเป็นประวัติการณ์” เพราะปกติมักจะมีงานน้อยกว่าหนึ่งตำแหน่ง (ข้อมูลย้อนหลังไปถึงปี 2001)

รายงาน JOLTS อาจไม่ได้รับความสนใจจากตลาดมากนัก แต่ได้รับความสนใจจากทางด้าน FOMC ตัวอย่างเช่น รายงานการประชุมเดือนพฤษภาคมกล่าวว่า

(ผู้มีส่วนร่วม) สังเกตว่าดัชนีชี้วัดต่างๆ ชี้ไปที่ตลาดแรงงานที่ตึงตัวมาก การเติบโตของการจ้างงานยังคงดำเนินต่อไปอย่างแข็งแกร่ง อัตราการว่างงานลดลงสู่ระดับต่ำสุดในรอบเกือบ 50 ปี การลาออกและตำแหน่งว่างงานยังคงเพิ่มขึ้นอย่างมาก และค่าแรงยังคงเพิ่มขึ้นอย่างรวดเร็ว…ผู้มีส่วนร่วมหลายคนเพิ่มความเป็นไปได้ที่ว่า จากสัดส่วนตำแหน่งงานว่างที่สูงเป็นพิเศษเทียบกับผู้หางาน ความต้องการแรงงานที่พอประมาณอาจช่วยลดตำแหน่งงานว่างและแรงกดดันด้านค่าจ้างโดยไม่ส่งผลกระทบอย่างมีนัยสำคัญต่ออัตราการว่างงาน (เน้นเพิ่ม)

ดัชนีชี้วัดที่สำคัญตัวอื่นๆ ของสหรัฐในระหว่างสัปดาห์ ได้แก่ ดัชนีความเชื่อมั่นของผู้บริโภคจาก Conference Board (อ.), ดัชนี ISM (ภาคการผลิตในวันพุธ ภาคบริการในวันศุกร์), รายงานภาวะเศรษฐกิจรายภูมิภาคหรือ Beige Book (พ.) และคำสั่งซื้อต่อโรงงาน (พฤ.)

ในยูโรโซน เรามีดัชนีราคาผู้บริโภค (CPI) (จ.) และอัตราการว่างงาน (อ.) ของเยอรมนี โดยแต่ละรายการจะตามหลังดัชนีชี้วัดแบบเดียวกันในเวอร์ชันครอบคลุมทั่วทั้งยูโรโซน รวมถึง CPI ของสวิส (พฤ.) และยอดขายปลีกทั่วทั้งสหภาพยุโรป (ศ.)

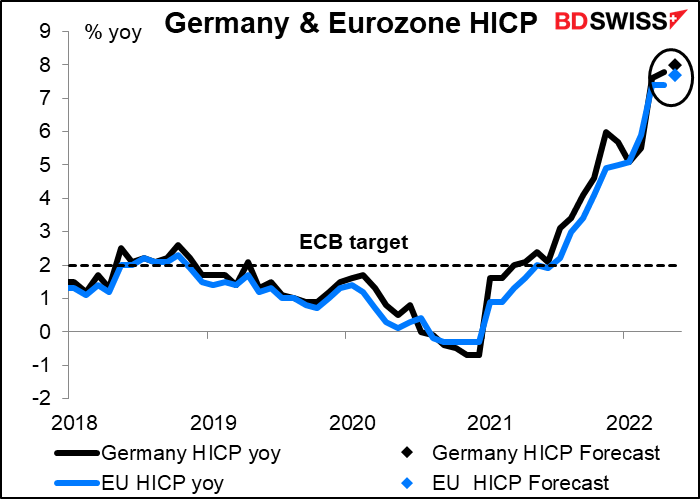

จากดัชนีเหล่านี้ CPI มีความสำคัญมากที่สุด ทั้งดัชนี CPI ของเยอรมนีและยูโรโซนคาดว่าจะมีอัตราเงินเฟ้อเพิ่มขึ้น 20 จุดเป็น 8.0% และ 7.7% ตามลำดับ สิ่งนี้จะผนึกความมั่นใจในหมู่สมาชิกคณะมนตรีบริหารของธนาคารกลางยุโรป (ECB) ให้แน่นแฟ้นยิ่งขึ้นว่าพวกเขาจะต้องเริ่มปรับขึ้นอัตราดอกเบี้ยโดยเร็วที่สุด ในขณะนี้ การปรับขึ้น 25 จุดดูเหมือนจะเป็นความเห็นพ้องต้องกัน แต่อัตราเงินเฟ้อที่ปรับเพิ่มขึ้นอีกอาจทำให้สมาชิกจำนวนมากขึ้นเชื่อว่าควรปรับขึ้น 50 จุด ซึ่งนั่นอาจเป็นผลบวกต่อ EUR

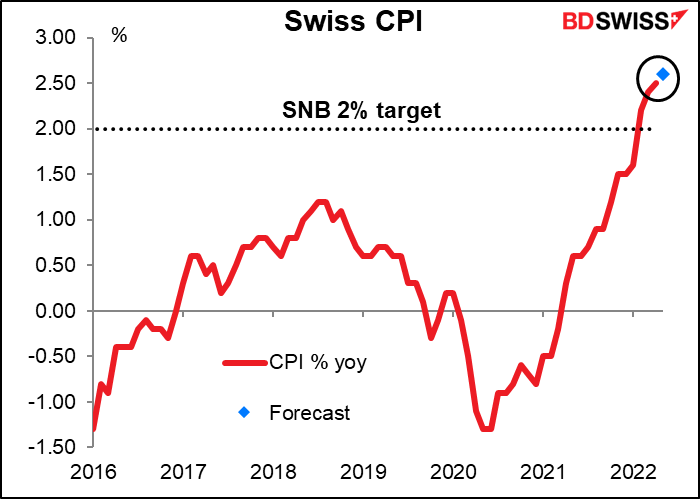

สวิตเซอร์แลนด์คาดว่าจะได้เห็นอัตราเงินเฟ้อเพิ่มขึ้นอีกเช่นกัน ซึ่งอาจเพิ่มการคาดเดาว่าธนาคารกลางสวิส (SNB) จะปฏิบัติตามการปรับขึ้นอัตราดอกเบี้ยของ ECB เร็วขึ้นมากกว่าที่จะปรับขึ้นช้าลง CHF+

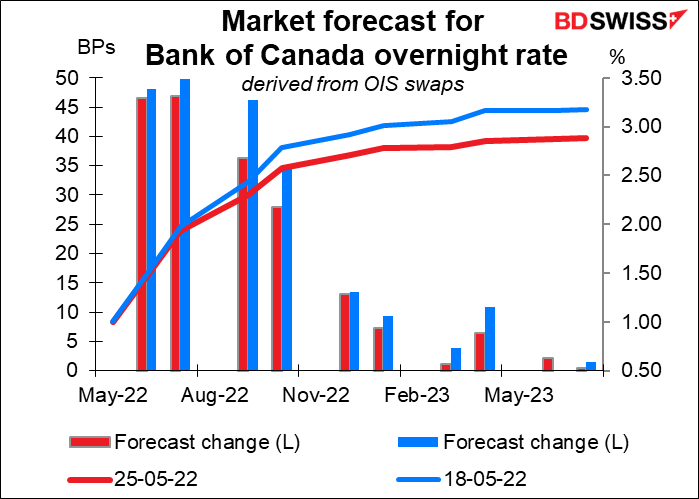

การประชุมธนาคารกลางเดียวที่สำคัญในระหว่างสัปดาห์คือธนาคารกลางแคนาดา ตลาดคาดว่า BoC จะปรับขึ้น 50 จุด แต่มีความมั่นใจน้อยกว่าเมื่อสัปดาห์ที่แล้ว

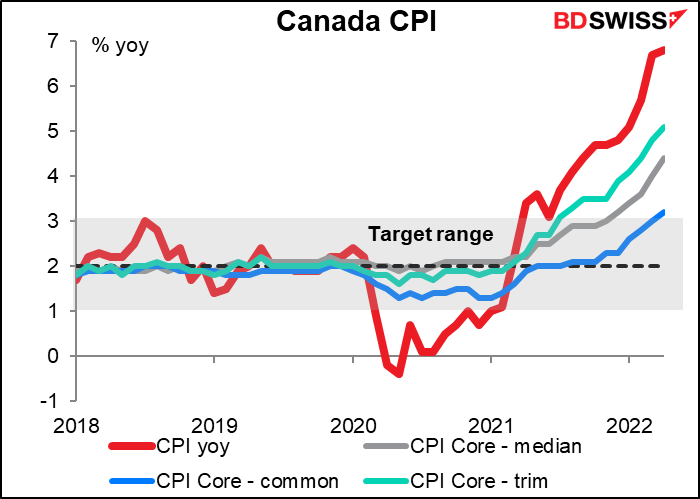

อัตราเงินเฟ้อในแคนาดายังคงสูงกว่าเป้าหมายและตลาดแรงงานก็ตึงตัวเป็นประวัติการณ์ นับตั้งแต่การประชุมของ BoC ครั้งล่าสุดเมื่อวันที่ 13 เมษายน BoC มีข้อมูลเงินเฟ้อเพิ่มขึ้นอีกสองเดือน อัตราเงินเฟ้อยังคงเพิ่มขึ้นอย่างต่อเนื่องจนถึงจุดที่ไม่ใช่แค่เพียงตัวเลขทั่วไป แต่แม้แต่มาตรวัด “หลัก” ทั้งสามก็ยังสูงกว่าช่วงเป้าหมาย 1%-3% ด้วย

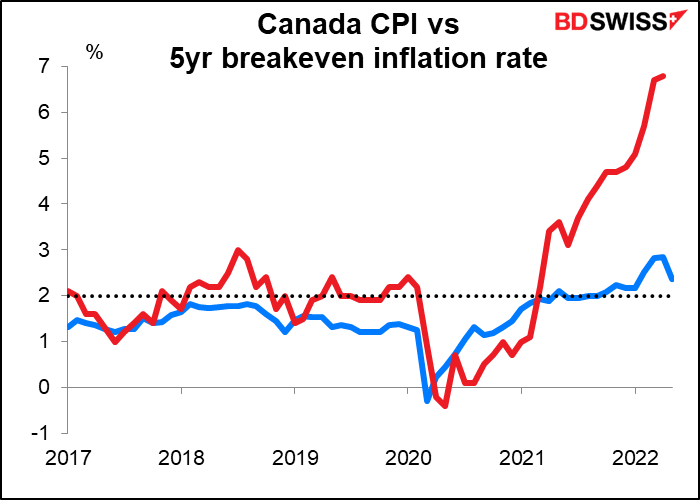

และการคาดการณ์อัตราเงินเฟ้อก็เพิ่มขึ้นเหนือเป้าหมายที่ 2% แม้ว่าจะลดลงอย่างมากในเดือนที่ผ่านมา บางทีนี่อาจเป็นสาเหตุที่ทำให้การคาดการณ์อัตราดอกเบี้ยลดลงมาบ้างด้วยเช่นกัน ธนาคารกล่าวเมื่อเดือนเมษายนว่า “มีความเสี่ยงเพิ่มขึ้นที่ความคาดหวังของอัตราเงินเฟ้อที่สูงขึ้นอาจกลายเป็นรากฐานที่มั่น ธนาคารจะใช้เครื่องมือนโยบายการเงินเพื่อคืนอัตราเงินเฟ้อให้กลับไปเป็นตามเป้าหมายและรักษาระดับเงินเฟ้อที่คาดการณ์ไว้ให้อยู่ภายในการควบคุม”

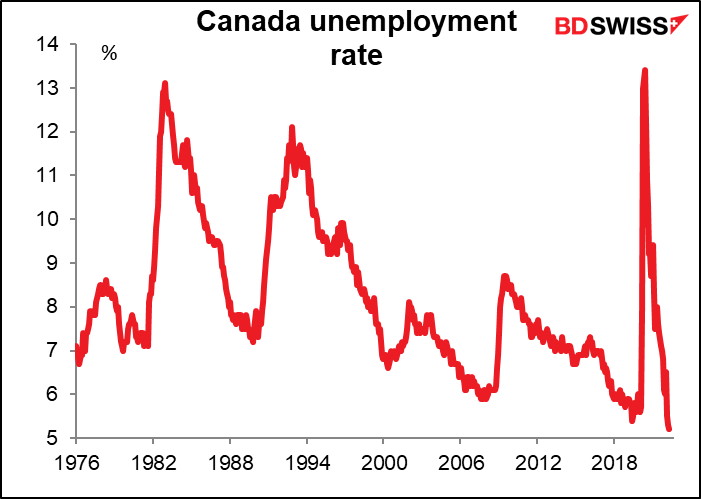

ในขณะเดียวกัน อัตราการว่างงานอยู่ในระดับต่ำสุดเป็นประวัติการณ์ การเติบโตของการจ้างงานชะลอตัวลงเพราะมีคนที่ต้องการงานไม่เพียงพอ! ไม่น่าแปลกใจเลยที่ธนาคารกล่าวในเดือนเมษายนว่า “เนื่องจากเศรษฐกิจเข้าสู่ภาวะอุปสงค์ที่มากเกินไปและอัตราเงินเฟ้อที่ยังคงอยู่เหนือเป้าหมาย คณะมนตรีบริหารตัดสินว่าอัตราดอกเบี้ยจะต้องเพิ่มขึ้นอีก”

ผมคิดว่าการประชุมครั้งนี้จะเหมือนกับการประชุมของธนาคารกลางนิวซีแลนด์เมื่อสัปดาห์ที่ผ่านมา ที่ซึ่งการดำเนินนโยบายไม่มีข้อกังขาและโฟกัสจะไปอยู่ที่แนวโน้มการปรับขึ้นอัตราดอกเบี้ยในอนาคตแทน ในแง่นั้น ผมคิดว่ามีความเป็นไปได้ที่ BoC จะทำเซอร์ไพรส์ในด้านบวก ถึงจะกล่าวไปเช่นนั้น จะไม่มีรายงานนโยบายการเงินฉบับใหม่หรือการแถลงข่าวหลังการประชุม แต่จะมี รายงานความก้าวหน้าทางเศรษฐกิจ จากรองผู้ว่าการพอล บิวดรี้ในวันรุ่งขึ้น และนั่นอาจเป็นโอกาสที่จะกระตุ้นตลาดได้สักเล็กน้อย

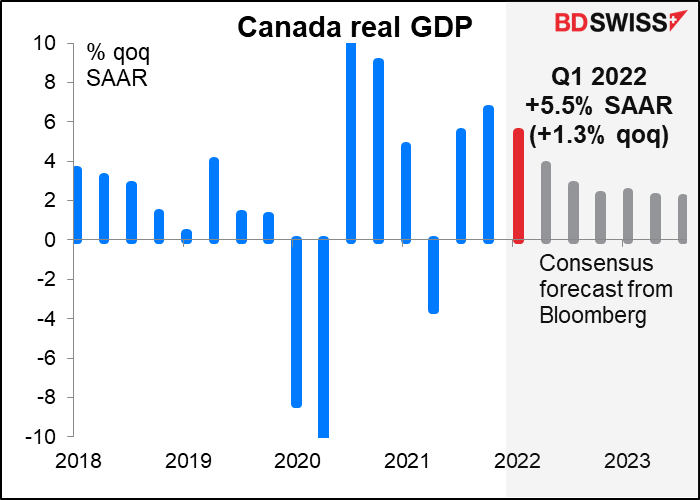

หนึ่งวันก่อนการประชุม ธนาคารกลางแคนาดาจะประกาศตัวเลข GDP เดือนมีนาคมและไตรมาส 1 โดย GDP ไตรมาส 1 คาดว่าจะเพิ่มขึ้น 5.5% qoq SAAR ซึ่งสูงกว่า 3.0% qoq SAAR ที่ธนาคารกลางแคนาดาคาดการณ์ไว้ในรายงานนโยบายการเงินเดือนเมษายนเป็นอย่างมาก ผลลัพธ์เช่นนี้อาจช่วยประสานแนวคิดของการประชุม BoC ที่ดุดันในวันถัดไป และส่งเสริม CAD

เนื่องจากเป็นสัปดาห์สุดท้ายของเดือน จึงมีดัชนีชี้วัดของญี่ปุ่นหลายตัว โดยส่วนใหญ่จะมาวันอังคาร ที่รัฐบาลจะเปิดเผยอัตราการว่างงาน การผลิตภาคอุตสาหกรรม และยอดขายปลีก (ฐานเงินจะออกมาในวันพฤหัสบดี แต่คุณคงไม่สนใจหรอก ใช่ไหม?)

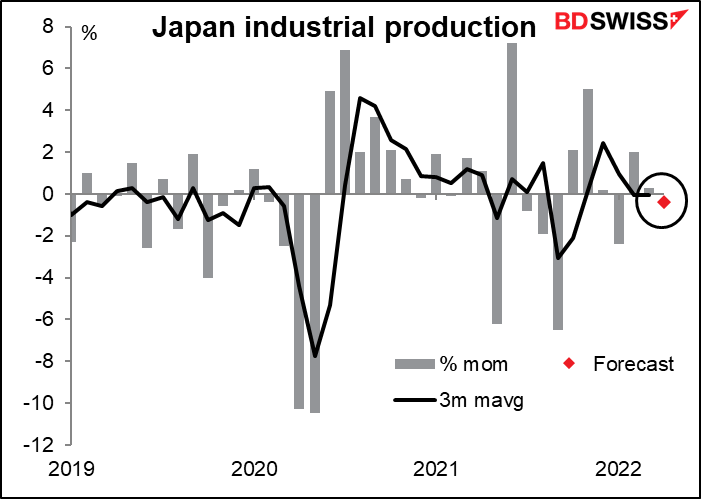

ภายในดัชนีเหล่านี้ การผลิตภาคอุตสาหกรรมน่าจะเป็นสถิติที่สำคัญที่สุด โดยคาดว่าจะลดลงเมื่อเทียบเดือนต่อเดือน สำหรับแนวโน้ม จากค่าเฉลี่ยเคลื่อนที่แบบหกเดือน ไม่มีการเพิ่มขึ้นเลย ฟังดูค่อนข้างน่าสมเพช

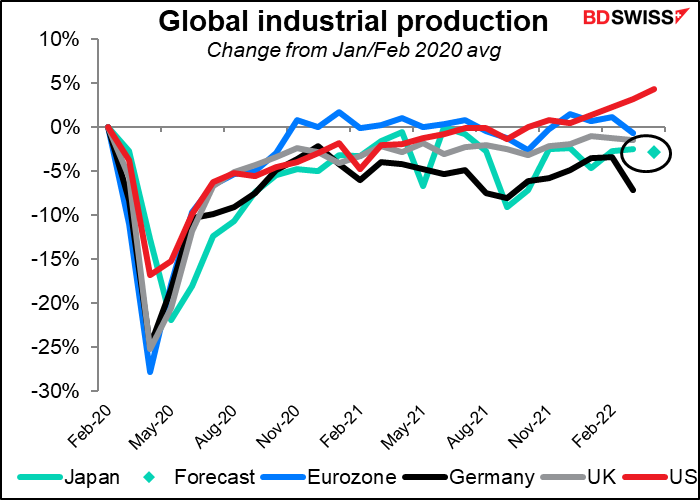

การฟื้นตัวของอุตสาหกรรมในญี่ปุ่นนั้นล่าช้ากว่าสหรัฐและยูโรโซน แต่ (จนถึงขณะนี้) ดีกว่าเยอรมนี ซึ่งเป็นเศรษฐกิจที่ขับเคลื่อนด้วยการส่งออกอีกประเทศหนึ่ง

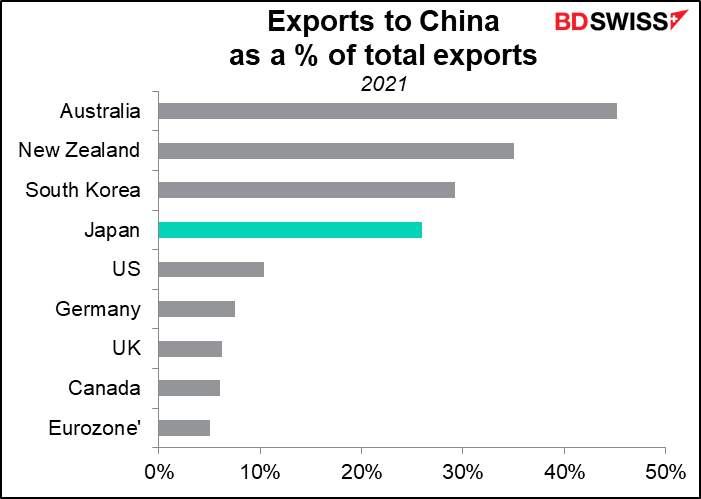

การเติบโตที่ซบเซาลงเมื่อเร็วๆ นี้ในจีน ซึ่งคิดเป็น 26% ของการส่งออกของประเทศ ไม่ได้ช่วยอะไรญี่ปุ่นเลย นายกรัฐมนตรีหลี่ เค่อเฉียงของจีนให้การประเมินที่มืดมัวในเศรษฐกิจของจีน เขากล่าวว่าเศรษฐกิจอาจต้องพยายามดิ้นรนเพื่อให้มีผลการเติบโตเป็นบวกในช่วงไตรมาสปัจจุบัน ซึ่งตรงกันข้ามกับเป้าหมายการเติบโตของ GDP ที่ 5.5% สำหรับปีนี้ นั่นเป็นผลลบสำหรับญี่ปุ่น

สำหรับตลาด FX การเติบโตที่เชื่องช้าในการผลิตภาคอุตสาหกรรมของญี่ปุ่นชี้ให้เห็นว่าธนาคารกลางญี่ปุ่นมีแนวโน้มที่จะยังคงให้ความสำคัญกับการสนับสนุนเศรษฐกิจมากกว่าที่จะจัดการกับเงินเฟ้อที่โผล่หัวพ้นเป้าหมาย 2% แค่เพียงนิดเดียว สำหรับผมนี่ดูเหมือนเป็นสูตรสำหรับเงินเยนที่อ่อนค่าลง

เป็นสัปดาห์ที่ยิ่งใหญ่สำหรับดัชนีชี้วัดจากออสเตรเลียด้วย ซึ่งจะมีบัญชีเดินสะพัด สินเชื่อภาคเอกชน และการอนุมัติการก่อสร้าง (อ.), GDP (พ.) และดุลการค้า (พฤ.)

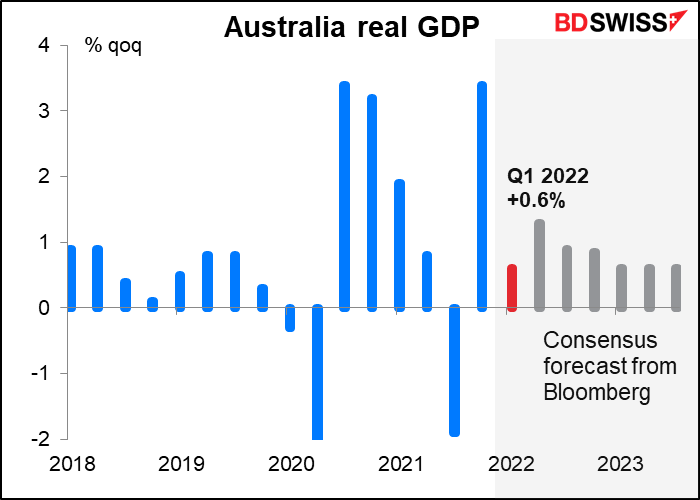

แน่นอนว่า GDP เป็นสิ่งที่สำคัญที่สุดในดัชนีเหล่านี้ โดยคาดว่าจะค่อนข้างซบเซาเนื่องจากคลื่นโอมิครอนและน้ำท่วมรุนแรงในหลายพื้นที่ของประเทศ ดังนั้นจึงอาจไม่ถูกมองว่าเป็นตัวตั้งต้นของการเติบโตที่อ่อนแอลงในปี 2022 ในมุมมองภาพรวม

สิ่งที่ตลาดโฟกัสจะอยู่ที่ข้อมูลชี้วัดค่าจ้างและราคาต่างๆ ในรายงาน โลว์ ผู้ว่าการธนาคารกลางออสเตรเลีย (RBA) ได้เน้นย้ำถึงการวัดค่าแรงจากบัญชีประชาชาติในการแถลงข่าวของเขาหลังการปรับขึ้นอัตราดอกเบี้ยในเดือนพฤษภาคม (“ดังนั้นจึงเป็นข้อความที่ชัดเจนมากที่ส่งผ่านทุกช่องทางเหล่านี้ว่าค่าแรงกำลังมีการเคลื่อนไหว ผมคิดว่าเมื่อเวลาผ่านไป เราจะเห็นว่าทั้งในดัชนีราคาค่าจ้างและในการวัดค่าแรงจากบัญชีประชาชาติ”) ดัชนีราคาค่าจ้างเพิ่มขึ้นเพียง 0.7% qoq ในไตรมาส 1 (เทียบกับ +0.8% ที่คาดไว้) สัญญาณที่เข้มแข็งกว่าจากบัญชีประชาชาติอาจกระตุ้นให้เกิดการปรับขึ้นอัตราดอกเบี้ย 40 จุดในอัตราดอกเบี้ยนโยบายของ RBA ในการประชุมวันที่ 7 มิถุนายน ตามที่ตลาดได้คาดการณ์ไว้จนกระทั่งเมื่อไม่นานนี้ (ตอนนี้ลดลงเหลือ 30 จุด) นั่นน่าจะเป็นผลดีต่อ AUD

บทความนี้ขาดประเทศที่สำคัญไปประเทศหนึ่ง นั่นคือสหราชอาณาจักร โดยการอนุมัติสินเชื่อที่อยู่อาศัย (อ.) เป็นดัชนีชี้วัดทางเศรษฐกิจที่สำคัญเพียงตัวเดียวที่จะออกมา และถึงกระนั้นก็ยังไม่สำคัญนัก ในทางกลับกัน การเมืองมีแนวโน้มที่จะยังคงเป็นประเด็นหลักในสหราชอาณาจักร จากการที่นายกรัฐมนตรีบอริส จอห์นสันต้องจัดการกับผลกระทบจากรายงานของ Sue Gray เรื่อง Partygate อันเป็นที่รู้จักกัน นอกจากนี้ เสียงก่นด่าเรื่องระเบียบการของไอร์แลนด์เหนือยังคงไม่ได้รับการแก้ไขและอาจเป็นจุดวาบไฟ

สุดท้ายนี้ จะมีการประชุมตามปกติของ OPEC+ ในวันพฤหัสบดี เช่นเคย พวกเขาจะลงคะแนนให้เพิ่มการผลิตประมาณ 430k บาร์เรลต่อวัน (b/d) แต่ เช่นเคย พวกเขาอาจจะไม่สามารถนำส่งการผลิตที่เพิมขึ้นนั้นได้เนื่องจากสมาชิกจำนวนมากของพวกเขาก็ใช้กำลังการผลิตเกือบเต็มที่อยู่แล้ว ซึ่งก็ไม่น่าจะส่งผลกระทบใดๆ ต่อตลาด