สัปดาห์นี้ผมควรจะเขียนเกี่ยวกับตลาดหุ้น ซึ่งเป็นจุดที่มีดราม่าบังเกิดในช่วงนี้ หุ้นจะไปทางไหน? เราใกล้จะทรุดแล้วหรือยัง? เราจะได้เห็น S&P 500 (3,916 ในขณะที่เขียน) เจอกับผลตอบแทนพันธบัตรแบบ 30 ปี (3.0%) หรือไม่? แต่อนิจจา ผมไม่มีคำตอบ ยิ่งไปกว่านั้น ผมไม่อยากที่จะนึกถึงเรื่องนี้ เนื่องจากเงินออมส่วนใหญ่ของผมอยู่ในตลาดหุ้น “O, that way madness lies; let me shun that; No more of that“ ดังที่พระเจ้าเลียร์ได้กล่าวไว้ ดังนั้น ผมจะเมินคำถามนี้โดยสิ้นเชิงและจะไม่ดูรายงานจากบัญชีโบรกเกอร์ของผมไปอีกห้าหรือหกปี

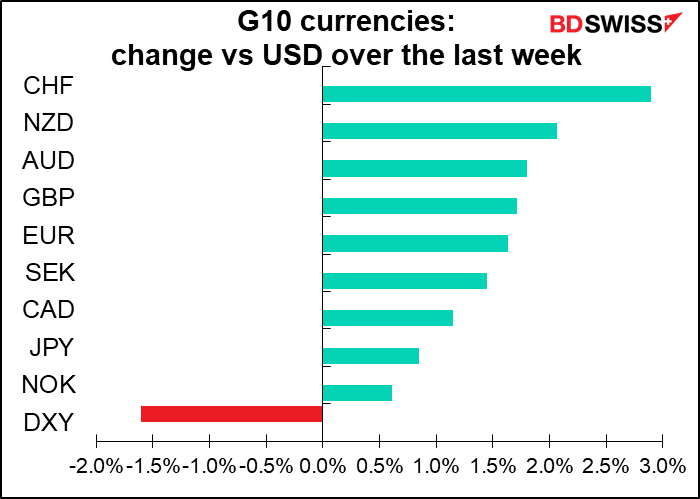

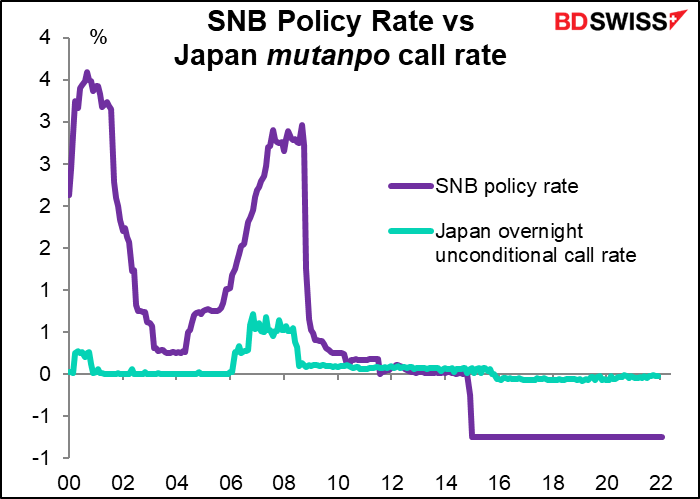

ผมจะเน้นไปที่สกุลเงิน ซึ่งเป็นสิ่งที่ผมใช้เวลาส่วนใหญ่ในปัจจุบันไปกับการดู และหารือเกี่ยวกับข้อดีที่เกี่ยวข้องของสองสกุลเงินที่เรียกว่า “สินทรัพย์ปลอดภัย” ซึ่งได้ได้แก่ ฟรังก์สวิส (CHF) กับเยนญี่ปุ่น (JPY) ทั้งสองมีการเคลื่อนไหวเป็นอย่างมากจากความเชื่อมั่นในความเสี่ยงทั่วโลกในช่วงหลายปีที่ผ่านมา เนื่องจากธนาคารกลางของพวกเขาถูกพักอย่างมีประสิทธิภาพมานานหลายปี (ธนาคารกลางสวิสตั้งแต่เดือนมกราคม 2015, ธนาคารกลางญี่ปุ่นตั้งแต่ปี 1995 หรือราวๆ นั้น)

ตอนนี้ผมคิดว่าเราน่าจะเริ่มได้เห็น “ความแตกต่างของนโยบายการเงิน” ระหว่างทั้งสองเนื่องจากธนาคารกลางสวิส (SNB) ทำตามธนาคารกลางยุโรป (ECB) และเริ่มปรับอัตราดอกเบี้ยให้เป็นปกติซึ่งต่ำที่สุดในประวัติศาสตร์ที่มีการบันทึกไว้ แต่ทางฝั่งธนาคารกลางญี่ปุ่น (BoJ) ยังไม่ได้แสดงความสนใจหรือเจตนาในการเปลี่ยนแปลงนโยบายแต่อย่างใด ในความคิดของผม ความแตกต่างนี้อาจส่ง CHF/JPY สูงขึ้นไปอย่างรวดเร็วในช่วงไม่กี่เดือนข้างหน้า

SNB: ทำตาม ECB

เจ้าหน้าที่ ECB ไม่ปิดบังความปรารถนาที่จะเริ่มต้นปรับนโยบายให้เป็นปกติ ไม่มีใครถกกันแล้วว่าจะทำหรือไม่ คำถามเดียวที่มีคือเมื่อไหร่และเร็วแค่ไหน ฉันทามติดูเหมือนว่าจะเริ่มไต่ขึ้นในเดือนกรกฎาคม ตลาดคำนวณลดประมาณ 100 จุดของการปรับขึ้นในปีนี้ ทำให้อัตราดอกเบี้ยเงินฝากขยับขึ้น +0.50%

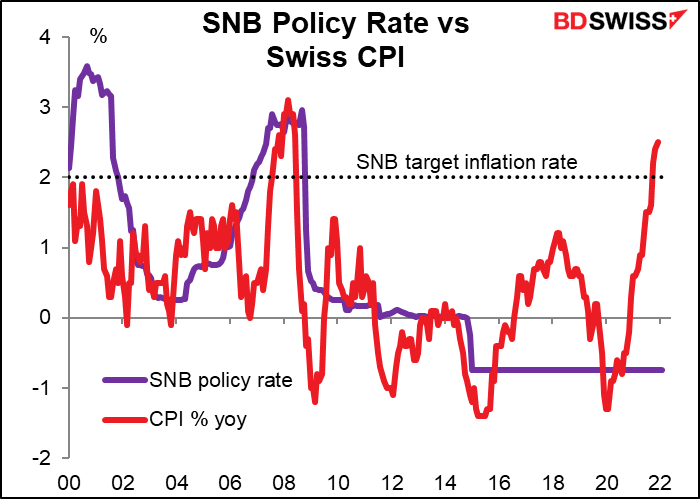

ตั้งแต่เริ่มมียูโรโซน SNB ก็ทำตามการเคลื่อนไหวของอัตราดอกเบี้ยของ ECB ซึ่งกลายเป็นปัญหาในปี 2011 เมื่อ EUR/CHF เริ่มลดลง (CHF มีมูลค่าสูงเกินไปเมื่อเทียบกับ EUR ซึ่งเป็นสกุลเงินของคู่เทรดหลักของสวิตเซอร์แลนด์) และจบลงด้วยการสิ้นสุดการแตะพื้น EUR/CHF ในปี 2015 เมื่อสวิตเซอร์แลนด์กำหนดอัตราดอกเบี้ยนโยบายไว้ที่ -0.75% ซึ่งเป็นอัตราดอกเบี้ยที่ต่ำที่สุดในประวัติศาสตร์ที่มีการบันทึกไว้

ตอนนี้อัตราเงินเฟ้อกำลังวิ่งเหนือเป้าหมาย 2% ของ SNB และ SNB มีทางเลือกคือ: ยอมให้ EUR/CHF ตกลงไปอีก ซึ่งจะช่วยลดอัตราเงินเฟ้อนำเข้า (โดยเฉพาะอย่างยิ่งเมื่อพลังงานที่นำเข้าทำให้อัตราเงินเฟ้อสูงขึ้นมาก) หรือเลือกกระชับนโยบายการเงิน ครั้งล่าสุดที่อัตราเงินเฟ้อในสวิตเซอร์แลนด์อยู่ที่ระดับนี้ อัตราดอกเบี้ยนโยบายของ SNB อยู่ที่ประมาณ 2.75% ไม่ใช่ -0.75%

จอร์แดน ประธาน SNB ได้แสดงความกังวลเกี่ยวกับเรื่องนี้ เขากล่าวในสัปดาห์นี้ว่าเขาเห็นราคาสวิสที่มีเสถียรภาพแม้จะมีเรื่องช็อค แต่ “SNB จะดูแลรักษาเสถียรภาพด้านราคาไว้” เขากล่าวเสริมว่า “เราเห็นความเสี่ยงของผลกระทบระลอกสอง” เขาไม่ได้บอกว่า SNB จะดำเนินการอย่างไร แต่ถ้า ECB เริ่มปรับขึ้นอัตราดอกเบี้ยในเดือนกรกฎาคมตามที่คาดการณ์กันไว้อย่างกว้างขวาง ก็ไม่ใช่เรื่องเหนือจินตนาการที่ SNB จะเริ่มทำตามในการประชุมครั้งต่อไปในเดือนกันยายน

BoJ: พักไว้ก่อนตลอดช่วงที่เหลือของยุคสมัยที่มนุษย์ครองโลก

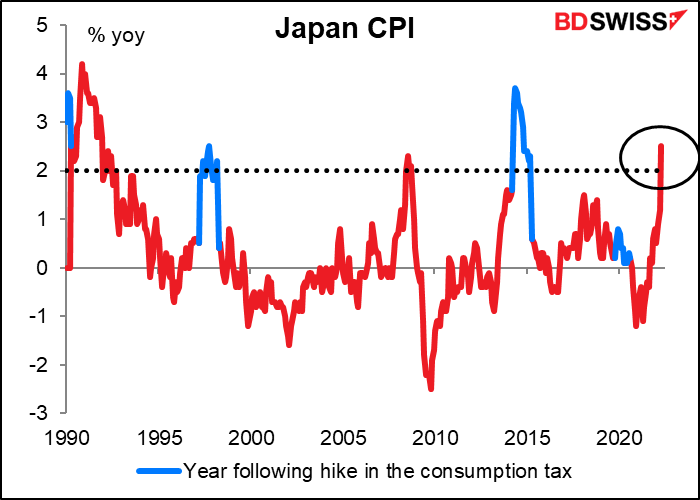

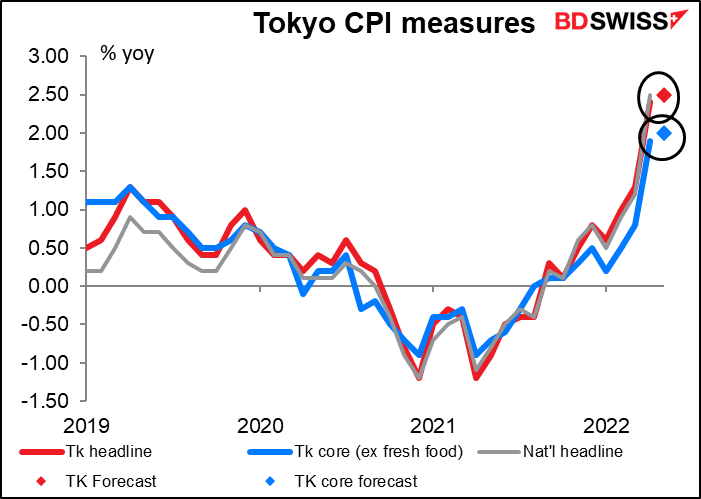

สิ่งที่คล้ายกันเกิดขึ้นในญี่ปุ่น ที่ซึ่งอัตราเงินเฟ้อทั่วไปในเดือนเมษายนอยู่ที่ 2.5% yoy เป็นครั้งแรกนับตั้งแต่ปี 1993 ที่อยู่เหนือเป้าหมายเงินเฟ้อที่ 2% ของ BoJ โดยไม่มีการปรับขึ้นภาษีการบริโภค (ยกเว้น 3 เดือนในปี 2008)

แต่ปฏิกิริยาของคณะกรรมการนโยบายการเงินของ BoJ คงจะแตกต่างไปจากที่อื่นมากกว่านี้ไม่ได้แล้ว สรุปความคิดเห็นจากการประชุมเดือนเมษายนของพวกเขาไม่มีแม้แต่ความคิดเห็นเดียวเกี่ยวกับอันตรายของเงินเฟ้อที่เพิ่มสูงขึ้น ในทางตรงกันข้าม สมาชิกยังคงกังวลว่าตราบใดที่ช่องว่างของผลผลิตยังคงมีอยู่ อัตราเงินเฟ้อที่สูงกว่าเป้าหมายก็มีแนวโน้มที่จะพิสูจน์ได้ว่าเป็นเรื่องแค่เพียงชั่วคราวเท่านั้น

เมื่อเร็วๆ นี้คริสติน ลาการ์ด ประธาน ECB ได้กล่าวเกี่ยวกับนโยบายของยุโรปและสหรัฐอเมริกาว่า “การเปรียบเทียบนโยบายการเงินของเรานั้นเป็นเหมือนการเปรียบเทียบแอปเปิ้ลกับส้ม เราไม่ได้ปรับใช้นโยบายกับสถานการณ์ทางเศรษฐกิจแบบเดียวกันเลย” เรื่องนี้อาจกล่าวได้เช่นเดียวกันสำหรับญี่ปุ่นกับสวิตเซอร์แลนด์ หรือจริงๆ คือ ญี่ปุ่นกับประเทศอื่นๆ แทบทุกประเทศ

ผลก็คือ… ลองมองหาใครที่ไม่เข้าพวกในกราฟนี้ก็แล้วกัน

หากคุณเป็นผู้จัดการกองทุนเฮดจ์ฟันด์ที่กำลังคิดจะยืมเงินระยะสั้นและนำไปลงทุนที่ไหนสักแห่ง คุณจะใช้สกุลเงินใด? สกุลเงินใดมีโอกาสน้อยที่สุดที่จะเจอการปรับขึ้นอัตราดอกเบี้ยที่ไม่คาดคิดแบบไม่ทันตั้งตัว? คุณมีโอกาสเดาแค่เพียงครั้งเดียวเท่านั้น ผมคาดว่าเมื่ออัตราดอกเบี้ยทั่วโลกสูงขึ้น เราจะเริ่มได้ยินมากขึ้นเรื่อยๆ เกี่ยวกับการกลับมาของ “การถือเงินเยนต่อเนื่อง” ซึ่งให้ทุนสนับสนุนการเก็งกำไรของโลกในปลายทศวรรษ 1990 ในขณะนี้ ทั้ง EUR และ CHF ต่างมีต้นทุนการเงินที่ต่ำกว่า และอาจเป็นทางเลือกที่ดีกว่า แต่ผมคาดว่าจะมีการเปลี่ยนแปลงไปในอีกไม่กี่เดือนข้างหน้า

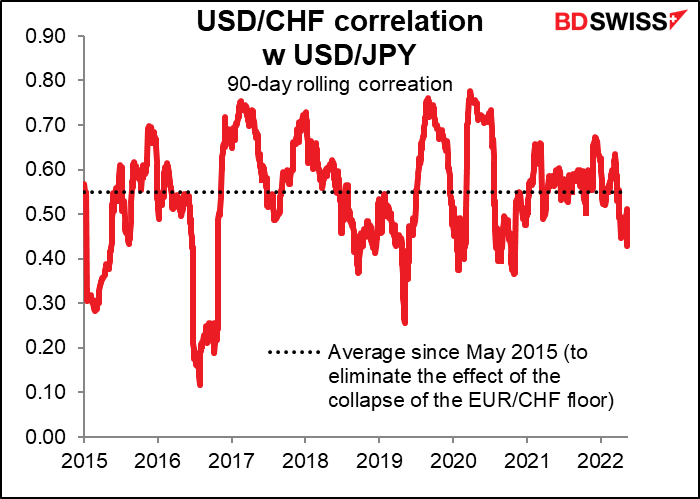

การเปลี่ยนแปลงรายวันใน USD/CHF และ USD/JPY ยังคงมีความสัมพันธ์กันอย่างค่อนข้างใกล้ชิด ผมเชื่อว่าสิ่งนี้อาจเปลี่ยนแปลงไปเมื่อ SNB ขยับเข้าใกล้การเปลี่ยนแปลงนโยบายการเงิน หรืออย่างน้อยก็เมื่อการคาดเดาเกี่ยวกับการเปลี่ยนแปลงนโยบายของ SNB มีเพิ่มขึ้น ขณะเดียวกัน BoJ ยังไม่ได้แม้แต่เริ่ม “คิดเกี่ยวกับการคิดเกี่ยวกับ” การเปลี่ยนแปลงนโยบาย เพื่อใช้ประโยคเด็ดของพาวเวลล์ ประธานเฟด

ผมเชื่อว่า CHF/JPY สามารถขยับสูงขึ้นได้ในหัวข้อ “ความแตกต่างด้านนโยบายการเงิน” ในขณะที่มอบฉนวนป้องกันบางส่วนต่อการเปลี่ยนแปลงความเชื่อมั่นในความเสี่ยง เนื่องจากทั้งสองสกุลเงินได้รับผลกระทบจากแรงเสี่ยงลงทุนทั่วโลก

สัปดาห์ที่จะถึงนี้: RBNZ, รายงานการประชุมของ FOMC, PMI เบื้องต้น

มีไม่เยอะเท่าไหร่ในกำหนดการสำหรับสัปดาห์ที่จะถึงนี้ ไม่มีอะไรมาทำให้เราไขว้เขวได้มากนักขณะที่เราจ้องหน้าจออย่างขวัญผวา ดูเงินออมชั่วชีวิตของเราหายเข้าปาก S&P 500 ไป แต่ก็ช่างเถอะ ผมก็ไม่ได้อยากจะเกษียณหรืออะไรหรอกนะ

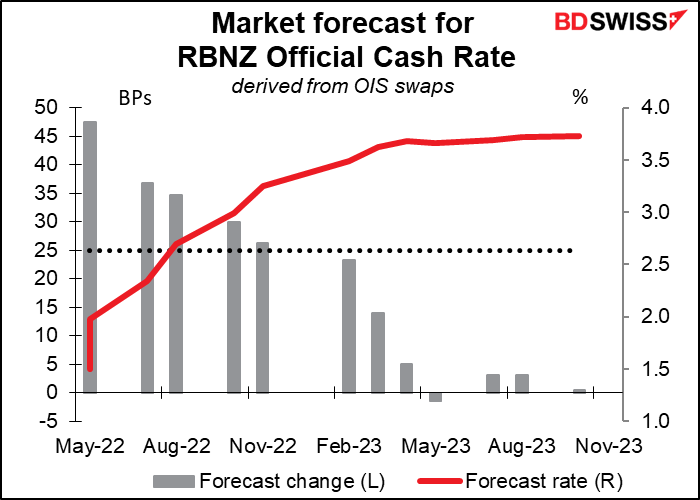

ธนาคารกลางกลุ่ม G10 แห่งเดียวที่มีกำหนดจะประชุมในสัปดาห์นี้คือธนาคารกลางนิวซีแลนด์ (RBNZ) ในการประชุมครั้งล่าสุดเมื่อวันที่ 14 เมษายน พวกเขาปรับขึ้น 50 จุดและตลาดก็คำนวณลดการปรับขึ้นแบบดังกล่าวอีกครั้งในครั้งนี้ด้วย

รายงานการประชุมเดือนเมษายนสามารถอธิบายได้ดีกว่าผมว่าเพราะเหตุใด:

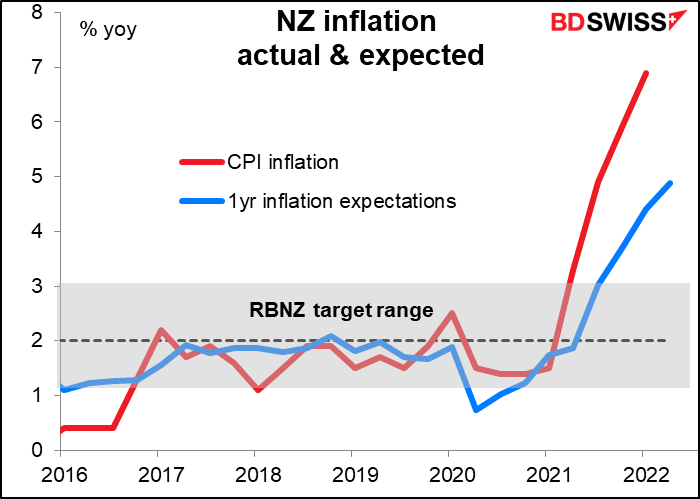

สมาชิกตั้งข้อสังเกตว่าตัวเลขเงินเฟ้อราคาผู้บริโภคประจำปีคาดว่าจะสูงสุดที่ประมาณ 7% ในช่วงครึ่งแรกของปี 2022 การคาดการณ์ความเสี่ยงของเงินเฟ้อที่สูงอย่างต่อเนื่องมีเพิ่มมากขึ้น คณะกรรมาธิการเห็นพ้องกันว่านโยบาย ‘เส้นทางที่จะเสียใจน้อยที่สุด’ ของพวกเขาคือการเพิ่มอัตราดอกเบี้ยอย่างเป็นทางการหรือ OCR ในตอนนี้ มากกว่าที่จะเพิ่มในภายหลัง เพื่อจัดการกับการคาดการณ์เงินเฟ้อที่เพิ่มสูงขึ้น และลดความผันผวนที่ไม่จำเป็นในผลผลิต อัตราดอกเบี้ย และอัตราแลกเปลี่ยนในอนาคต… สมาชิกเห็นพ้องกันว่าการเพิ่มขึ้นของ OCR ในขณะนี้สอดคล้องกับเส้นทางข้างหน้าสำหรับอัตราดอกเบี้ยที่ระบุไว้ในแถลงการณ์เดือนกุมภาพันธ์

ตั้งแต่นั้นมา ตัวเลข CPI ของไตรมาส 1 ก็ออกมาที่ 6.9% ซึ่งบ่งบอกว่ากำลังอยู่ในเส้นทางที่จะ “สูงสุดแถว 7%” ใน 1H หากไม่สูงกว่านี้ นอกจากนี้ การคาดการณ์อัตราเงินเฟ้อล่วงหน้า 1 ปีปรับเพิ่มขึ้นในไตรมาส 2 มาอยู่ที่ 4.88% ซึ่งสูงที่สุดในรอบ 32 ปี บ่งชี้ว่าการปรับขึ้นอัตราดอกเบี้ยจนถึงขณะนี้ยังไม่ถึงขั้นที่จะส่งผลกระทบต่อการชะลอการคาดการณ์เงินเฟ้อ

ดังนั้นเราจึงคาดว่า RBNZ จะดำเนินต่อไปตาม “เส้นทางข้างหน้าสำหรับอัตราดอกเบี้ยที่ระบุไว้ในแถลงการณ์เดือนกุมภาพันธ์” ซึ่งตรึง OCR ไว้ที่ 1.5% ในเดือนมิถุนายน ผมไม่เห็นช่องโหว่ตรงไหนใหญ่พอจะให้ค้าน

จุดที่น่าสนใจจะเป็นการเปลี่ยนแปลงในความเชื่อมั่นและพวกเขาคิดว่าอัตราดอกเบี้ยจะต้องสูงขึ้นไปแค่ไหน โดยจะมีแถลงการณ์นโยบายการเงินฉบับใหม่ที่ออกพร้อมกับการคาดการณ์ใหม่ แถลงการณ์เดือนกุมภาพันธ์มีอัตราสูงสุดอยู่ที่ประมาณ 3.4% มันจะยังคงเป็นเช่นนั้นหรือไม่? พวกเขายังมองว่า 2% เป็นอัตรา “เป็นกลาง” สำหรับ OCR หรือไม่? ผมคิดว่าสิ่งเหล่านี้จะเป็นคำถามสำคัญที่หลายคนอยากจะถาม

รายงานการประชุมของ FOMC: สูงแค่ไหนคือสูง?

ในวันพุธ ธนาคารกลางสหรัฐจะเปิดเผยรายงานการประชุม Federal Open Market Committee (FOMC) ในวันที่ 4 พฤษภาคม การประชุมครั้งนี้ตัดสินใจปรับขึ้นอัตราดอกเบี้ยของเฟดขึ้นอีก 50 จุดและเริ่มต้นไล่งบดุลขนาดมหาศาลของเฟด

ตั้งแต่นั้นมาเราได้ยินสมาชิกคณะกรรมาธิการจำนวนหนึ่งออกมาพูด พวกเขามีแนวโน้มตั้งแต่เข้มงวดไปจนถึงเข้มงวดขึ้นอีก นอกจากนี้เรายังมีคำแถลงหลายครั้งจากพาวเวลล์ ประธานเฟดที่นอกเหนือจากงานแถลงข่าวตามปกติของเขา ซึ่งก็ไม่มีอะไรเหลือให้เรียนรู้มากนัก แต่ผมแน่ใจว่าเราจะได้ข้อมูลเชิงลึกจากการศึกษาอย่างมุมานะ

ตัวอย่างเช่น ถ้อยแถลงหลังการประชุมกล่าวว่า “คณะกรรมาธิการให้ความสำคัญอย่างยิ่งต่อความเสี่ยงด้านเงินเฟ้อ” พวกเขากังวลในเรื่องไหนเป็นพิเศษ? พวกเขากล่าวว่าพวกเขาคาดหวังว่า “การเพิ่มขึ้นอย่างต่อเนื่องในช่วงเป้าหมายจะมีความเหมาะสม” มากแค่ไหน? สูงแค่ไหน? อะไรอาจทำให้พวกเขาปรับเพิ่มขึ้น 75 จุด? เราอาจจะไม่ได้ข้อมูลเฉพาะเจาะจงใดๆ แต่เราจะรับรู้ได้มากขึ้นว่าความเห็นพ้องต้องกันของคณะกรรมาธิการอยู่ที่จุดใด และพวกเขายินดีที่จะสู้มากแค่ไหน คำเตือนสปอยล์: น่าจะสูงกว่าที่เราคาดคิด นั่นอาจจะดีสำหรับเงินดอลลาร์ แต่แย่สำหรับหุ้น

PMI เบื้องต้น

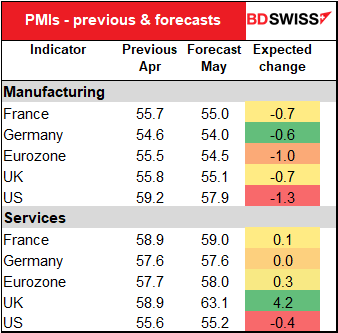

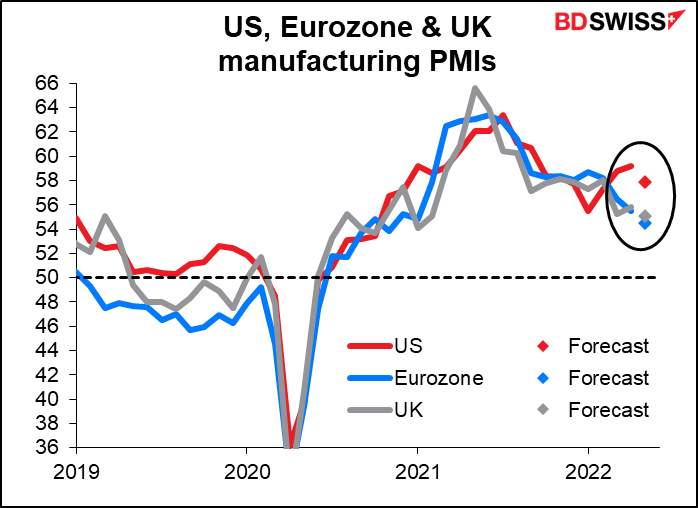

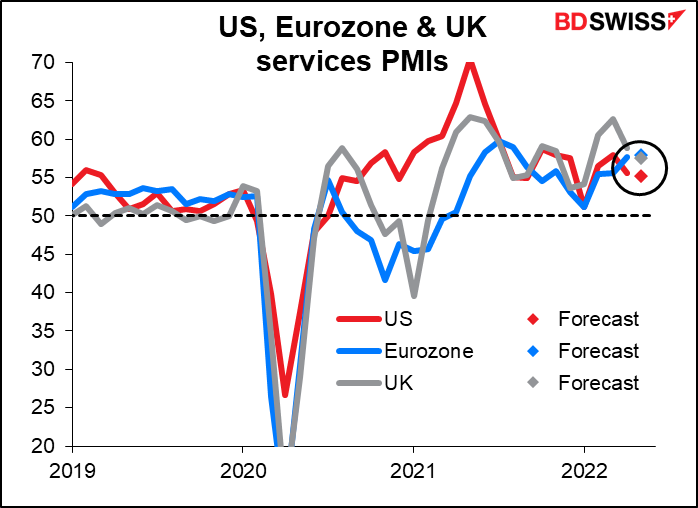

ดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) เบื้องต้นสำหรับเศรษฐกิจอุตสาหกรรมหลักจะมีการเผยแพร่ในวันอังคารนี้ โดยคาดว่าจะมีการแบ่งฝ่าย: PMI ภาคการผลิตคาดว่าจะลดลงอย่างสม่ำเสมอ ในขณะที่ PMI ภาคบริการส่วนใหญ่คาดว่าจะคงที่หรือสูงขึ้น (ยกเว้นในสหรัฐที่จะลดลงเล็กน้อย) ซึ่งสอดคล้องกับการเปลี่ยนแปลงในการใช้จ่ายที่เราเคยได้เห็นผู้คนซื้อสินค้าเป็นจำนวนมากขณะที่ถูกขังอยู่ในบ้าน ตอนนี้ได้เพลิดเพลินกับการออกไปซื้อบริการต่างๆ ที่พวกเขาทำไม่ได้ก่อนหน้านี้ (เช่น การใช้จ่ายในผับบาร์และร้านอาหารแตะระดับสูงสุดเป็นประวัติการณ์ในตัวเลขยอดขายปลีกของสหรัฐเดือนเมษายน) ถึงกระนั้น ข้อเท็จจริงที่คาดว่า PMI ภาคบริการจะเพิ่มขึ้นเพียงเล็กน้อยเท่านั้นหรือไม่เพิ่มเลยดูจะเป็นเรื่องที่น่าเป็นห่วง ถึงแม้ว่าอาจเป็นเพราะดัชนีจะสูงอยู่แล้วก็ตาม

ข้อมูลชี้วัดอื่นๆ:

ข้อมูลชี้วัดหลักสำหรับสหรัฐจะเป็นคำสั่งซื้อสินค้าคงทนในวันพุธ และรายได้และการใช้จ่ายส่วนบุคคลในวันศุกร์ พร้อมกับสหายคู่ใจของพวกเขา นั่นคือดัชนีราคาจากรายจ่ายเพื่อการบริโภคส่วนบุคคล (PCE) แบบปรับเทียบอัตราเงินเฟ้อ

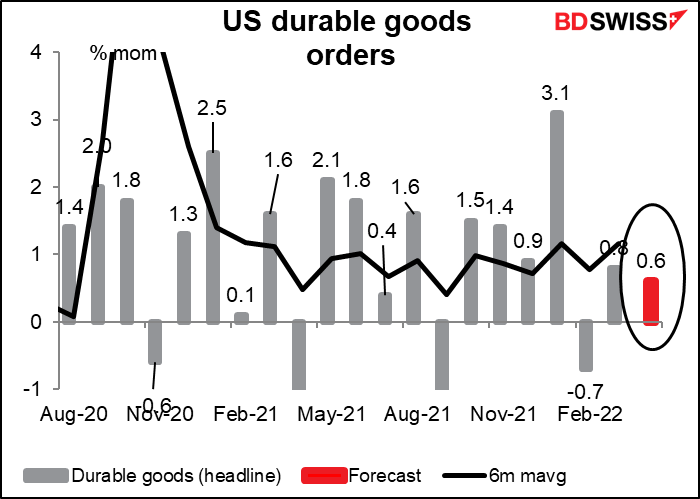

คำสั่งซื้อสินค้าคงทนคาดว่าจะเพิ่มขึ้นอีกครั้ง แต่ในอัตราที่ช้ากว่าเดือนก่อนหน้าเล็กน้อยและต่ำกว่าค่าเฉลี่ยเคลื่อนที่ 6 เดือนซึ่งได้รับแรงหนุนจากการก้าวกระโดดครั้งใหญ่ในเดือนมกราคม นั่นเป็นเพราะคำสั่งซื้อเครื่องบินที่เพิ่มขึ้น 16%

หากเราดูคำสั่งซื้อที่ไม่รวมเครื่องบินที่เปลี่ยนแปลงได้ง่าย คำสั่งซื้อคาดว่าจะค่อนข้างสอดคล้องกับเทรนด์ล่าสุด และนี่อาจสร้างความมั่นใจให้กับผู้คนว่าอัตราดอกเบี้ยที่สูงขึ้นไม่ได้ห้ามปรามธุรกิจจากการลงทุน ซึ่งเป็นเรื่องดีสำหรับแนวโน้มระยะยาว USD+

ผมคิดว่าตัวเลขรายได้และการใช้จ่ายส่วนบุคคลในวันศุกร์จะน่าสนใจมากกว่าตัวเลขสินค้าคงทน สัปดาห์ที่ผ่านมาเรามียอดขายปลีกของสหรัฐที่เข้มแข็งอย่างน่าประหลาดใจ ผู้คนจะอยากรู้ว่าทุกคนเอาเงินมาจากไหนและจะยังคงใช้จ่ายต่อไปหรือไม่

ทั้งรายรับและการใช้จ่ายคาดว่าจะเพิ่มขึ้น 0.6% mom (ซึ่งเป็นสาเหตุว่าทำไมคุณจึงเห็นแค่จุดเดียวในกราฟแทนที่จะเป็นสองจุด นั่นเป็นเพราะทั้งสองเป็นตัวเลขเดียวกัน) นี่อยู่สูงกว่าเทรนด์เล็กน้อยสำหรับรายได้และต่ำกว่าเทรนด์เล็กน้อยสำหรับการใช้จ่าย แต่ก็ไม่มีอะไรน่าเป็นห่วง ประเด็นหลักคือรายรับยังคงเอาอยู่และนั่นน่าจะช่วยสนับสนุนการใช้จ่ายต่อไปได้ในอนาคต ซึ่งนั่นถือว่าดีต่อเศรษฐกิจสหรัฐและอาจถือว่าดีสำหรับเงินดอลลาร์ด้วย

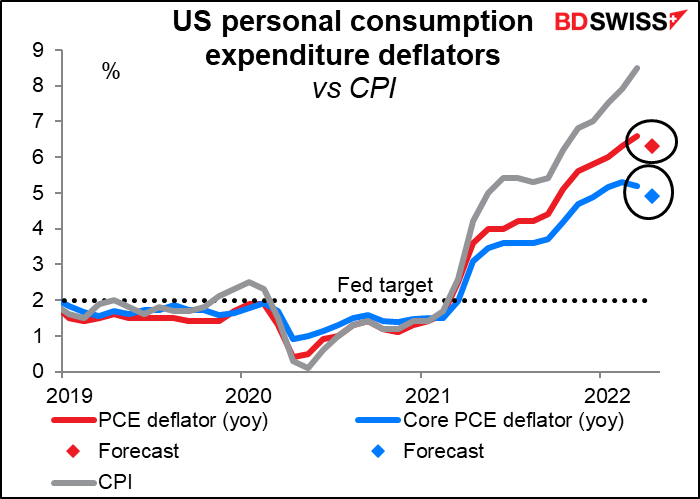

ผมเคยรู้สึกตื่นเต้นกับดัชนีราคาจากรายจ่ายเพื่อการบริโภคส่วนบุคคล (PCE) แบบปรับเทียบอัตราเงินเฟ้อ เพราะว่ามันเป็นมาตรวัดเงินเฟ้อที่เฟดเลือกใช้ ผมคิดว่ามันควรมีความสำคัญต่อนโยบายการเงินมากกว่าดัชนีราคาผู้บริโภคที่เป็นที่รู้จักกันอย่างแพร่หลาย เมื่อเร็วๆ นี้ผมสังเกตเห็นว่าแม้ว่าเฟดจะกำหนดกรอบการคาดการณ์ในแง่ของ PCE แบบปรับเทียบอัตราเงินเฟ้อ และผมแน่ใจว่าคนระดับปริญญาเอกประมาณ 800 คนของพวกเขาให้ความสนใจดัชนีนี้เป็นอย่างมาก แต่เมื่อสมาชิกคณะกรรมาธิการกล่าวถึง “เงินเฟ้อ” พวกเขามักจะหมายถึง CPI ไม่ใช่ PCE แบบปรับเทียบอัตราเงินเฟ้อ ผมจะไม่ดื้อรั้นมากไปกว่าพวกเขา

ถึงกระนั้น เราอาจพอได้ตื่นเต้นกันบ้างกับ PCE แบบปรับเทียบอัตราเงินเฟ้อในเดือนนี้เนื่องจากมีการคาดการณ์ว่าอัตราเงินเฟ้อจะชะลอตัวลงทั้งในระดับทั่วไปและระดับพื้นฐาน ซึ่งตรงกันข้ามกับ CPI ที่ไต่สูงขึ้นและสูงขึ้นไปเรื่อยๆ

แล้วก็ไม่ใช่ผลจากฐานทั้งหมดเช่นกัน หากเราดูการเปลี่ยนแปลงที่คาดการณ์ไว้แบบสามเดือนที่คำนวณเป็นอัตรารายปี อัตราทั่วไปคาดว่าจะยังคงทรงตัว แต่ PCE หลักแบบปรับเทียบอัตราเงินเฟ้อที่สำคัญกว่า ซึ่งเฟดได้กล่าวว่า “อดีตเป็นตัวบ่งชี้ที่ดีกว่าว่าอัตราเงินเฟ้อจะอยู่ที่ใดในอนาคตมากกว่าตัวเลขโดยรวม” คาดว่าจะแสดงการชะลอตัวลงอย่างมาก สิ่งนี้อาจทำให้ความคาดหวังในอัตราดอกเบี้ยของเฟดคลายตัวลงซึ่งจะส่งผลเสียต่อเงินดอลลาร์

คำถามต่อจากนั้นก็คือ ตลาดจะถือว่าสิ่งใดสำคัญกว่ากัน: ตัวเลขรายรับและการใช้จ่ายที่เข้มแข็ง หรือ PCE แบบปรับเทียบอัตราเงินเฟ้อที่ชะลอตัวลง? เมื่อดูคะแนนความเกี่ยวข้องของ Bloomberg ผู้มีส่วนร่วมในตลาดให้น้ำหนักกับข้อมูลรายได้และการใช้จ่าย (ทั้งคู่มีคะแนน 85) มากกว่า PCE แบบปรับเทียบอัตราเงินเฟ้อ (การเปลี่ยนแปลงแบบ mom ของตัวเลขหลักแบบปรับเทียบอัตราเงินเฟ้ออยู่ที่ 60, การเปลี่ยนแปลงแบบ mom ของตัวเลขทั่วไปอยู่ที่เพียง 20) นั่นทำให้ผมคิดว่าตัวเลขรายรับและการใช้จ่ายมีแนวโน้มว่าจะสำคัญกว่า โดยเฉพาะอย่างยิ่งหากตลาดหุ้นไม่หวั่้นไหว

ในส่วนอื่น เราจะได้รับข้อมูลบางส่วนเกี่ยวกับตลาดการเคหะของสหรัฐจากยอดขายบ้านใหม่ (อ.) และยอดขายบ้านที่รอปิดการขาย (พฤ.)

สำหรับที่ญี่ปุ่น ดัชนี CPI ของโตเกียว (ศ.) จะเป็นเหตุการณ์ที่น่าตื่นเต้น ดัชนี CPI ของโตเกียวแตะ 2.4% yoy ในเดือนเมษายน ขณะที่ CPI ทั่วประเทศปรับขึ้น 2.5% yoy ผู้คนคาดว่าจะขยับขึ้นเล็กน้อยในเดือนพฤษภาคม โดยอัตราเงินเฟ้อพื้นฐานสไตล์ญี่ปุ่น (ไม่รวมอาหารสด) ในที่สุดก็แตะเป้าหมายของ BoJ ที่ 2.0% ตามที่อธิบายไว้ข้างต้น เหตุการณ์นี้ไม่น่าจะทำให้เกิดการเปลี่ยนแปลงใดๆ ในนโยบายของ BoJ แต่อาจทำให้เกิดปฏิกิริยาที่ไม่คาดคิดจากตลาดได้ ผมคิดว่ามีแนวโน้มที่จะเป็นผลดีต่อ JPY แม้ว่าผมจะอยากให้ JPY แข็งค่าขึ้นก็ตาม

มีดัชนีชี้วัดที่สำคัญของสหภาพยุโรปเพียงไม่กี่ตัวในช่วงสัปดาห์นี้ ดัชนี Ifo ของเยอรมนีในวันจันทร์และข้อมูลปริมาณเงินของยูโรโซนในวันศุกร์ รวมถึงสินเชื่อธนาคาร แค่นั้นเอง

ไม่มีดัชนีชี้วัดที่สำคัญของสหราชอาณาจักรออกมาในสัปดาห์นี้ ดังนั้นเราจะมีเวลาเอาไปใช้ส่ายหัวกับเรื่องการต่อสู้ข้ามพรมแดนไอร์แลนด์และระเบียบการของไอร์แลนด์เหนือแทน มันช่างขัดกับความเชื่อ “เรากำลังพยายามผลักดันเคสที่ระเบียบการไปอยู่ที่ตอนจบแล้ว” เซอร์เดวิด ฟรอสต์กล่าว “วิธีที่ดีที่สุดต่อจากนี้คือการเจรจาใหม่ตามที่เราได้แนะนำไปเมื่อปีที่แล้ว แต่เรายังคงได้ยินจากสหภาพยุโรป รัฐบาลยังคงได้ยินว่าพวกเขาไม่สนใจที่จะทำเช่นนั้น” เขากล่าวว่าสหภาพยุโรปกำลังทำตัว “ไม่มีเหตุผล” สถานการณ์แห่งความประชดประชันนี้: เขานั่นแหละที่เป็นคนเจรจาตั้งแต่แรก! และเขาได้รับตำแหน่งอัศวินในการทำเช่นนั้น! แล้วตอนนี้เขามาบ่นว่าสหภาพยุโรปจะไม่ยอมเจรจาใหม่ นี่เป็นเรื่องปกติของกลุ่มอาการ “ว่ายน้ำโดยไม่เปียก” ที่สหราชอาณาจักรต่างหลงเชื่อ หรือที่สหภาพยุโรปเรียกว่า “ความคิดฝันเฟื่อง” ไม่มีทางออกที่ดีสำหรับปัญหาชายแดนไอร์แลนด์เหนือ มันไม่เคยมีมาก่อน และจะไม่มีทางมี นอกจากอังกฤษจะกลับเข้าสู่สหภาพยุโรป ผมคาดว่าจะมีการปลุกปล้ำกันในประเด็นนี้เพื่อที่จะถ่วงน้ำหนัก GBP

สำหรับดัชนีชี้วัดตัวอื่นๆ แคนาดาและออสเตรเลียจะเปิดเผยยอดขายปลีก (พฤหัสบดีและศุกร์ ตามลำดับ)