กองทุนการเงินระหว่างประเทศ (IMF) และธนาคารโลกจัดการประชุมประจำปีช่วงกลางปีในสัปดาห์นี้ ในฐานะส่วนหนึ่งของงานเฉลิมฉลอง พวกเขาได้เปิดเผยแนวโน้มเศรษฐกิจโลก อ่านแล้วเศร้า! ด้วยชื่อจั่วหัว “สงครามขัดขวางการฟื้นตัวของโลก” กองทุนการเงินระหว่างประเทศ (IMF) ได้ปรับลดประมาณการการเติบโตทั่วโลกลงอย่างมาก ตอนนี้เศรษฐกิจโลกเติบโตขึ้น 3.t% yoy ในปี 2022 ซึ่งลดลงจาก 4.4% ที่พวกเขาคาดการณ์ไว้เมื่อไม่กี่เดือนที่ผ่านมา (มกราคม) ในขณะเดียวกัน พวกเขาคาดการณ์อัตราเงินเฟ้อไว้ที่ 5.7% yoy ในกลุ่มประเทศพัฒนาแล้ว และ 8.7% ในกลุ่มประเทศตลาดเกิดใหม่ ซึ่งสูงกว่าที่คาดการณ์ไว้ที่ 1.8 จุดเปอร์เซ็นต์และ 2.8 จุดเปอร์เซ็นต์ในเดือนมกราคม

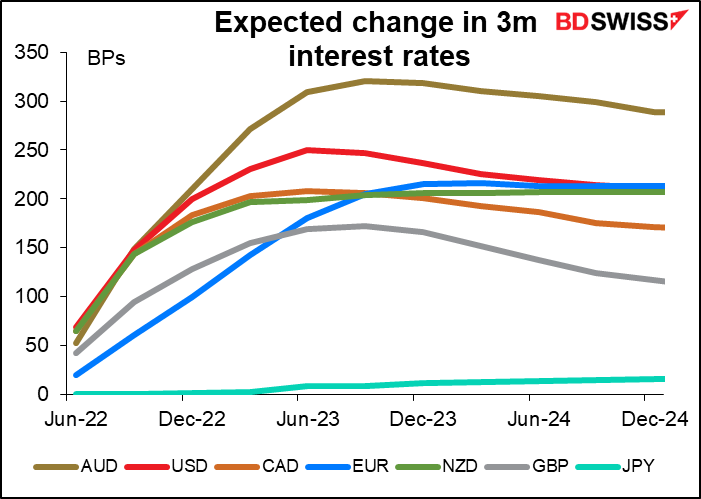

รูปแบบนี้ หรือก็คือการเติบโตที่ช้าลง อัตราเงินเฟ้อที่สูงขึ้น ทำให้ธนาคารกลางเจอกับปัญหาที่ยากจะแก้ไข จะต้องทำอย่างไร? ควรจะผ่อนคลายนโยบายต่อไปเพื่อส่งเสริมการเติบโต หรือกระชับเพื่อเอาชนะเงินเฟ้อ? จนถึงตอนนี้ คำตัดสินยังเป็นเอกฉันท์: ข้อสรุปของพวกเขาคือสู้กับภาวะเงินเฟ้อและให้ความสำคัญสูงสุด ตลาดคาดการณ์ว่าอัตราดอกเบี้ยจะยังคงขยับสูงขึ้น อย่างน้อยก็จนถึงสิ้นปีหน้า (ยกเว้นในญี่ปุ่น)

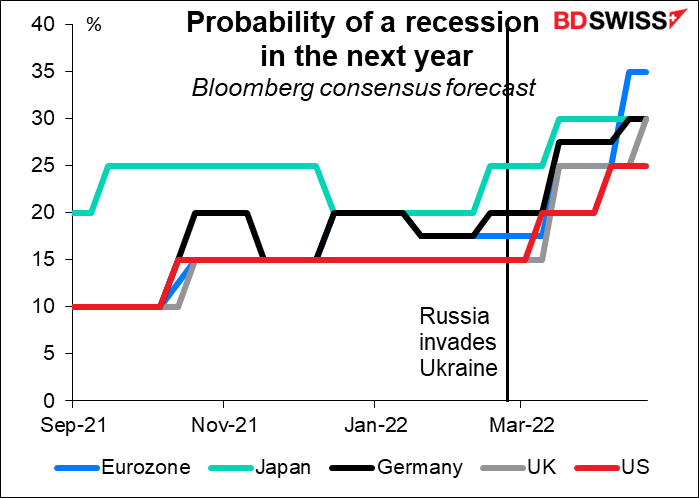

แต่ด้วยนโยบายการคลังที่เข้มงวดขึ้นเช่นกันเนื่องจากรัฐบาลควบคุมการขาดดุลงบประมาณ จึงมีความเสี่ยงอย่างจริงจังที่นโยบายจะดุดันเกินไปและส่งผลให้เศรษฐกิจเข้าสู่ภาวะถดถอย แนวโน้มที่จะเกิดภาวะเศรษฐกิจถดถอยเพิ่มขึ้นอย่างมากหลังจากรัสเซียบุกยูเครนเนื่องจากราคาพลังงานที่พุ่งสูงขึ้นอย่างรวดเร็ว ซึ่งเปรียบเสมือนการขึ้นภาษี ดูดเอาเงินที่ทุกทีจะเอาไปใช้จ่ายในด้านอื่น และยูโรโซนที่ซึ่งได้รับผลกระทบโดยตรงมากที่สุดจากสงคราม ก็ถูกมองว่ามีโอกาสเกิดภาวะถดถอยมากที่สุด

นี่จะเป็นหัวข้อที่น่าจะเป็นรูปแบบของตลาดในช่วงหลายเดือนข้างหน้า: ความเสี่ยงของอัตราเงินเฟ้อเทียบกับความเสี่ยงจากภาวะถดถอย ธนาคารกลางจะเอียงไปทางไหน? เมื่ออัตราเงินเฟ้อเป็นปัญหาหลักและการเติบโตก็ค่อนข้างเข้มแข็ง พวกเขาจึงยินดีที่จะพูดถึงความจำเป็นในการปรับขึ้น 50 จุดเพื่อป้องกันไม่ให้การคาดการณ์เงินเฟ้อ “ไร้แก่นสาร” แต่พวกเขาเต็มใจที่จะกระชับนโยบายมากพอที่จะบรรลุเป้าหมายนี้หรือไม่?

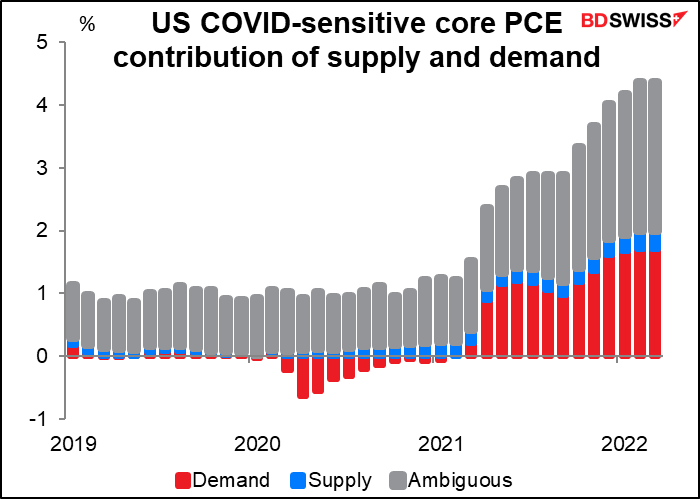

เฟดเมืองซานฟรานซิสโกได้แจกแจงสาเหตุอัตราเงินเฟ้อของสหรัฐระหว่างอุปสงค์ที่มากเกินไป (สีแดง) กับอุปทานที่ไม่เพียงพอ (สีน้ำเงิน) แม้จะมีปัญหาเกี่ยวกับความยุ่งยากในห่วงโซ่อุปทาน แต่ปัญหาส่วนใหญ่ (เท่าที่พวกเขาสามารถระบุได้) เกิดจากอุปสงค์ที่มากเกินไป

เพื่อระงับอุปสงค์ที่มากเกินไป เฟดจะต้องกระชับนโยบายอย่างมาก โดยอยู่สูงกว่าอัตราดอกเบี้ยของเฟดไปมาก ซึ่งพวกเขาคาดว่าจะอยู่ที่ประมาณ 2.4% ตลาดได้คำนวณรวมอัตราดอกเบี้ยสูงสุดของเฟดที่ 3.24% ในเดือนพฤศจิกายน 2023 ไปแล้ว ธนาคารกลางอื่นๆ ก็อาจต้องปรับขึ้นไปไกลกว่าอัตราดอกเบี้ยที่เป็นกลางเช่นเดียวกัน ความเป็นไปได้ที่ธนาคารกลางจะเปลี่ยนไปสู่ท่าทีที่เข้มงวดและผลของการเคลื่อนไหวเพื่อการเติบโตดังกล่าวน่าจะเป็นหนึ่งในประเด็นสำคัญสำหรับตลาดในช่วงหลายเดือนข้างหน้า

สัปดาห์หน้า: ธนาคารกลางญี่ปุ่น, GDP ไตรมาส 1 ของสหรัฐกับสหภาพยุโรป, CPI ของสหภาพยุโรปกับออสเตรเลีย

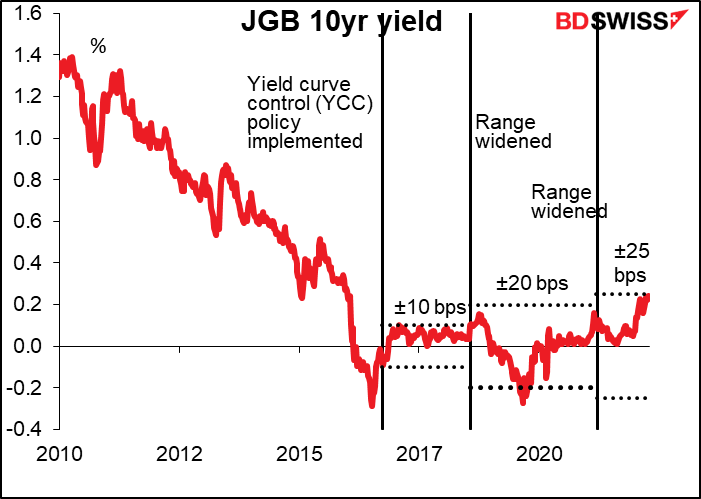

สัปดาห์หน้าจะมีการประชุมธนาคารกลางสำคัญเพียงรายเดียว และเป็นของธนาคารกลางญี่ปุ่นที่มีความน่าเบื่อตลอดกาล การแทรกแซงครั้งใหญ่เมื่อเร็วๆ นี้ในตลาดพันธบัตรรัฐบาลญี่ปุ่น (JGB) เพื่อรักษาผลตอบแทนแบบ 10 ปีให้อยู่ในช่วง ± 25 จุดแถว 0.0% ตามที่ระบุไว้ในนโยบาย “Yield Curve Control” (YCC) แสดงให้เห็นโดยสรุปว่าไม่มี อารมณ์ที่จะเปลี่ยนนโยบายในขณะนี้ (ธนาคารได้ประกาศว่าจะซื้อ JGB แบบ 10 ปีไม่จำกัดจำนวนที่ 0.25% ตั้งแต่วันที่ 21-26 เมษายน เพื่อปกป้องขีดจำกัดสูงสุด)

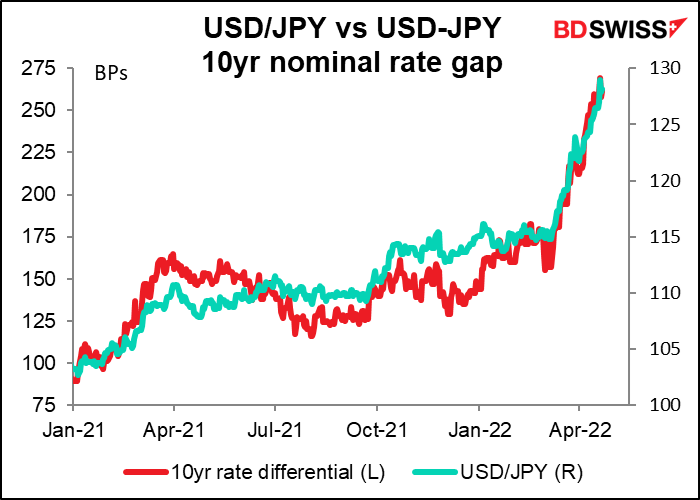

ปัญหาก็คือ ธนาคารกลางอื่นๆ ไม่มีนโยบายที่คล้ายคลึงกันนี้อย่างแน่นอน เนื่องจากช่องว่างที่ห่างขึ้นระหว่างผลตอบแทนของญี่ปุ่นกับของประเทศอื่นๆ ที่เพิ่มสูงขึ้นเรื่อยๆ เงินจึงไหลออกจากญี่ปุ่นไปยังสกุลเงินที่นักลงทุนได้รับผลตอบแทนที่สูงขึ้น นั่นส่งผลให้เงินเยนอ่อนค่าลง

ความคิดเห็นล่าสุดจากคุโรดะ ผู้ว่าการธนาคารกลางญี่ปุ่นและซูซูกิ รัฐมนตรีกระทรวงการคลัง แสดงให้เห็นว่าพวกเขากำลังกังวลเกี่ยวกับค่าเงินเยนที่อ่อนค่า คำถามคือพวกเขาจะปรับเปลี่ยนนโยบายเพื่อหยุดค่าเงินไม่ให้ร่วงลงไปหรือไม่?

ญี่ปุ่นเป็นประเทศที่ “เซอร์ไพรส์ในทางที่ดี” เป็นปฏิพจน์ การเปลี่ยนแปลงนโยบายใดๆ มักจะถูกส่งสัญญาณบอกล่วงหน้าพร้อมกับข่าวที่รั่วไหลมากมายไปยังหนังสือพิมพ์ แม้ว่าพวกเขาจะแค่คิดเรื่องการเปลี่ยนนโยบาย พวกเขาก็มักจะปล่อยข่าวบางส่วนไปยังสื่อเพื่อดูว่าจะมีปฏิกิริยาอย่างไร ดังนั้นความจริงที่ว่าเรายังไม่ได้ข่าวอะไรเลยก็แปลว่าไม่น่าจะมีอะไรมากมาย

พวกเขาอาจเลือกปรับแก้แนวทางนโยบาย ตอนนี้พวกเขากล่าวว่า “สำหรับในตอนนี้ ธนาคารจะติดตามผลกระทบของไวรัสโคโรน่า (โควิด-19) อย่างใกล้ชิดและจะไม่ลังเลที่จะใช้มาตรการผ่อนคลายเพิ่มเติมหากจำเป็น และคาดว่าอัตราดอกเบี้ยนโยบายระยะสั้นและระยะยาวจะอยู่ที่ระดับปัจจุบันหรือต่ำกว่า” เนื่องจากจำนวนผู้ติดเชื้อได้ลดลงในช่วงนี้ (แม้ว่าจะยังคงสูงกว่าปีที่แล้วมาก) และรัฐบาลได้คลายข้อจำกัดบ้างแล้ว พวกเขาอาจตัดออกเล็กน้อยเกี่ยวกับ “มาตรการผ่อนคลายเพิ่มเติม” หรือ “หรือระดับที่ต่ำกว่า”

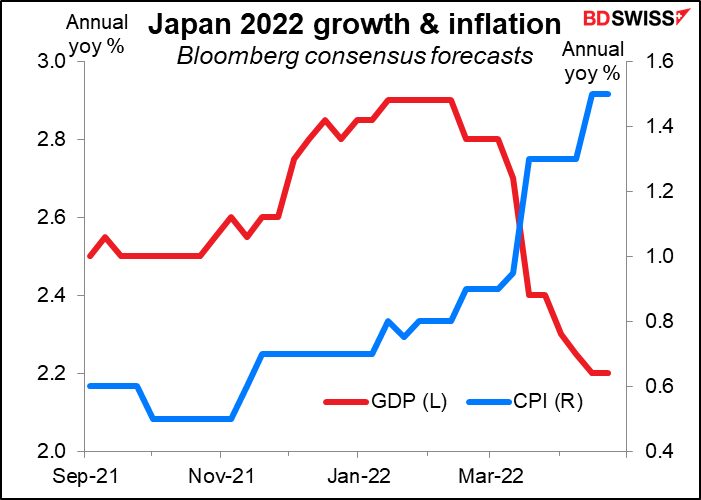

อย่างไรก็ตาม ธนาคารกลางญี่ปุ่นก็กำลังจะเผยแพร่ แนวโน้มสำหรับกิจกรรมทางเศรษฐกิจและราคา ประจำไตรมาสฉบับเดือนเมษายน ตลาดได้ปรับลดประมาณการการเติบโตของญี่ปุ่นในปีนี้ลงอย่างรุนแรงในขณะที่ยังไม่คาดการณ์ว่าจะกลับไปสู่เป้าหมายอัตราเงินเฟ้อที่ 2% และในทำนองเดียวกัน IMF ได้ปรับลดประมาณการการเติบโตในปี 2022 ของญี่ปุ่นลงอย่างหนักหน่วงจำนวน 0.9 จุดเปอร์เซ็นต์เป็น 2.4% เนื่องจากราคาน้ำมันดิบที่สูงขึ้นและการจำกัดกิจกรรมทางสังคมที่เกี่ยวข้องกับโควิด-19 (ซึ่งผมต้องบอกว่าอย่าไปเข้มงวดมากนัก โดยอิงจากดัชนีความเข้มงวดของอ็อกซ์ฟอร์ด) จากการเปลี่ยนแปลงเหล่านี้ รายงานแนวโน้มก็มีแนวโน้มที่จะปรับลดการคาดการณ์สำหรับเศรษฐกิจลงด้วย ซึ่งนั่นน่าจะตัดการเปลี่ยนแปลงใดๆ ที่เกิดจากอคติในนโยบายไปได้

เมื่อทุกอย่างถูกพักไว้ก่อน ความสนใจจึงไปอยู่ที่ความคิดเห็นของคุโรดะ ผู้ว่าการ BoJ ในงานแถลงข่าว ตรงนี้ก็เช่นกันที่ผมนึกภาพไม่ออกว่าจะมีการเปลี่ยนใจกะทันหันจากมุมมองที่เขายึดมั่นมาเป็นเวลานาน ณ การประชุมคณะกรรมการตรวจสอบและกำกับดูแลการบริหารของคณะกรรมการสภาล่างเมื่อวันที่ 18 เมษายน ผู้ว่าการคุโรดะได้กล่าวว่า การอ่อนค่าลงอย่างรวดเร็วของเงินเยนจะเพิ่มผลกระทบด้านลบต่อเศรษฐกิจผ่านทาง A) ความไม่แน่นอนที่เพิ่มขึ้น B) ภาระทางการเงินของครัวเรือนที่เพิ่มขึ้นจากราคาสินค้านำเข้าที่สูงขึ้น และ C) รายได้ที่ลดลงในวิสาหกิจขนาดกลางและขนาดย่อม (SME) ที่ไม่สามารถส่งต่อราคาสินค้านำเข้าที่เพิ่มขึ้นได้ คำวิจารณ์ของเขาไม่ได้มุ่งเป้าไปที่การอ่อนค่าลงของสกุลเงิน แต่มุ่งไปที่ความรวดเร็วของมันมากกว่า เขากล่าวว่าเขาไม่ได้เปลี่ยนมุมมองที่ว่าค่าเงินเยนอ่อนค่าลงเป็นผลบวกต่อเศรษฐกิจโดยรวมของญี่ปุ่น อย่างมากที่สุดคือผมได้เห็นเขาเน้นย้ำอีกครั้งถึงผลกระทบที่เป็นอันตรายของค่าเงินที่อ่อนค่าลงอย่างรวดเร็ว แต่นั่นก็เป็นแค่ความคิดเห็นเพิ่มเติมเกี่ยวกับการเคลื่อนไหวของเงินเยน ไม่ใช่ทิศทาง

สรุปแล้วผมคาดว่าการประชุมจะเป็นเรื่องที่น่าผิดหวังสำหรับผู้ที่กำลังอยากให้ธนาคารกลางประเทศญี่ปุ่นระงับการอ่อนค่าลงของเงินเยนและค่าเงินอาจอ่อนค่าลงอีกหลังจากการประชุม

ข้อมูลเงินเฟ้อ: เยอรมนี, สหภาพยุโรป, ออสเตรเลีย และ PCE แบบปรับเทียบอัตราเงินเฟ้อของสหรัฐ

ข่าวในด้านอัตราเงินเฟ้อคาดว่าจะแสดงให้เห็นว่าอัตราเงินเฟ้อเพิ่มขึ้นช้าลง แต่ยังคงเพิ่มขึ้น

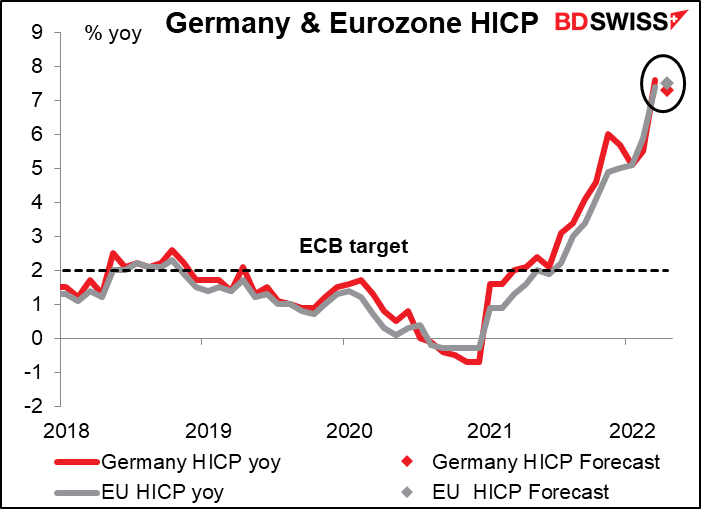

อัตราเงินเฟ้อของเยอรมนีคาดว่าจะลดลงเล็กน้อย แต่อัตราเงินเฟ้อโดยรวมของสหภาพยุโรปคาดว่าจะเพิ่มขึ้นอีก และนั่นน่าจะคงแรงกดดันต่อธนาคารกลางยุโรปไว้ในการประชุมในวันที่ 9 มิถุนายน เมื่อพวกเขาจะมีชุดข้อมูลการคาดการณ์ใหม่ที่ต้องเผชิญ

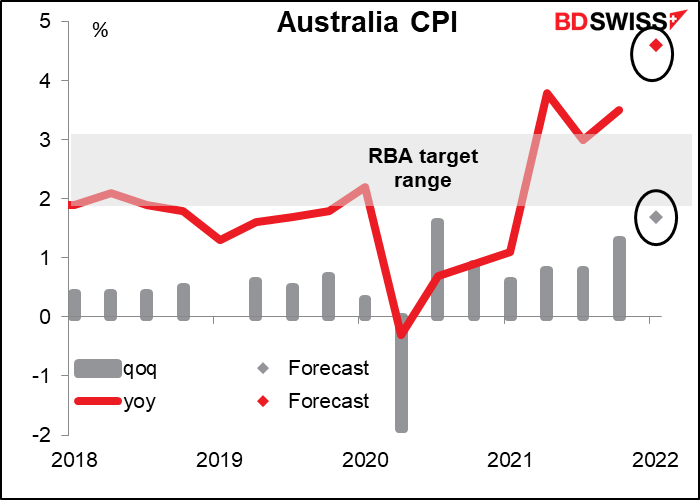

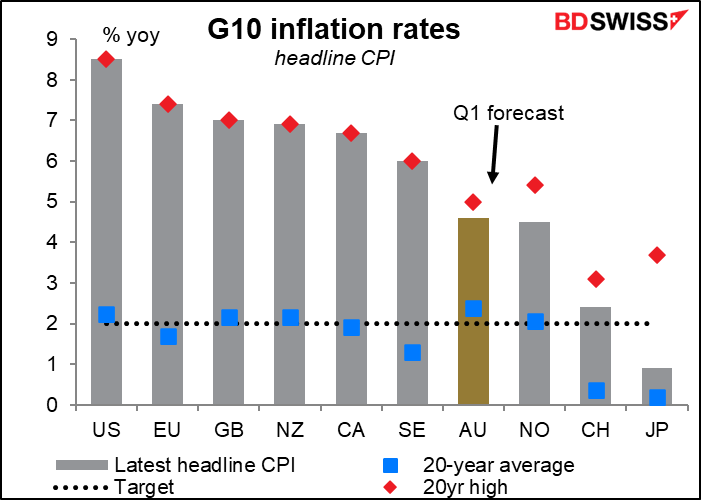

CPI ของออสเตรเลียคาดว่าจะระเบิดพุ่งสูงขึ้น อัตราการเปลี่ยนแปลงรายไตรมาสที่คาดการณ์ไว้ที่ +1.7% qoq นั้นสูงกว่าอัตราการเพิ่มขึ้นประจำปีในช่วงสองสามปีที่ผ่านมา ธนาคารกลางออสเตรเลีย (RBA) กล่าวว่าพวกเขาคาดหมายว่า “เงินเฟ้อจะเพิ่มขึ้นอีกในไตรมาสต่อๆ ไป” แต่นี่อาจจะมากเกินไปหน่อย

ถ้อยแถลงหลังการประชุมและรายงานการประชุมได้สร้างข้อเท็จจริงมากมายว่า “มีเงินเฟ้อในออสเตรเลียเพิ่มสูงขึ้น แต่ยังต่ำกว่าในหลายประเทศ” ซึ่งนั่นเป็นความจริงที่ 3.5% yoy และก็ยังคงเป็นจริงแต่น้อยกว่าเดิม ในอัตราที่คาดการณ์ไว้สำหรับไตรมาส 1 ที่ +4.6% yoy (ดูกราฟ)

จากการอ่านรายงานการประชุมทำให้ผมรู้สึกว่า RBA กำลังรอ “ชุดข้อมูลการคาดการณ์ที่อัปเดตที่จะเผยแพร่ในเดือนพฤษภาคม” ก่อนที่พวกเขาจะทำการเปลี่ยนแปลงใดๆ ในนโยบาย นี่จะเป็นข้อมูลสุดท้ายเกี่ยวกับอัตราเงินเฟ้อก่อนการประชุมเดือนพฤษภาคม มิถุนายน และแม้กระทั่งเดือนกรกฎาคม ดังนั้นจึงมีความสำคัญไม่น้อยเลย

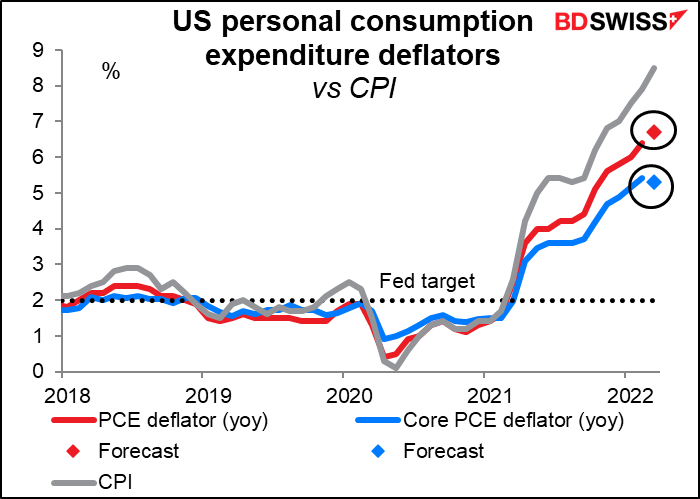

ดัชนีราคาจากรายจ่ายเพื่อการบริโภคส่วนบุคคล (PCE) ของสหรัฐแบบปรับเทียบอัตราเงินเฟ้ออาจดูน่าสนใจ ตัวเลขทั่วไปคาดว่าจะเพิ่มขึ้นอีก แต่มาตรวัดหลักคาดว่าจะชะลอตัวลงเพียง 10 จุดเท่านั้น ซึ่งไม่ได้มาก แต่แค่นี้ก็ถือว่ามีความคืบหน้าแล้ว ณ จุดนี้

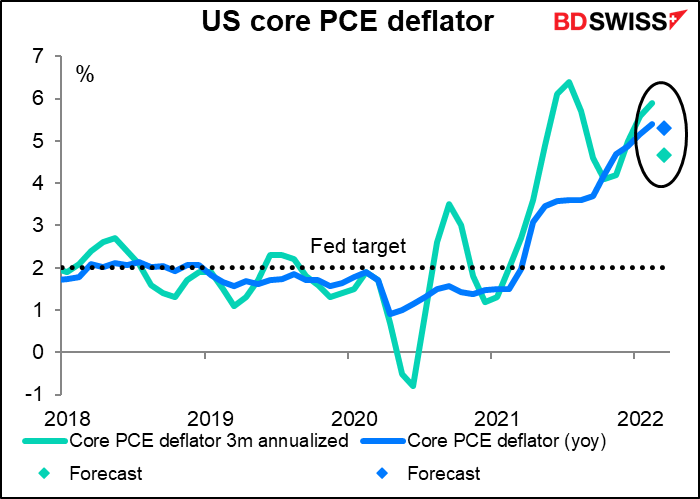

นอกจากนี้ อัตราการเปลี่ยนแปลงระยะ 3 เดือนต่อปีใน PCE หลักแบบปรับเทียบอัตราเงินเฟ้อคาดว่าจะชะลอตัวลงอย่างเห็นได้ชัดจาก 5.9% yoy เป็น 4.7% นั่นอาจกระตุ้นให้เกิดความคิดที่ว่าอัตราเงินเฟ้อกำลังพุ่งสูงสุดด้วยตัวมันเอง ซึ่งต้องการความช่วยเหลือจากเฟดน้อยลง = USD-

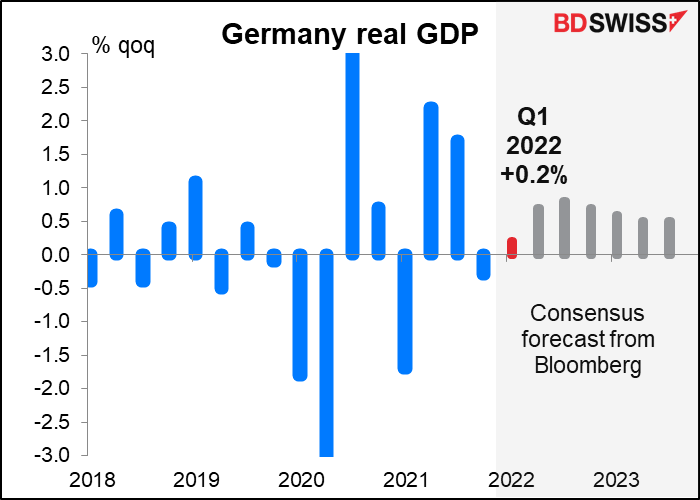

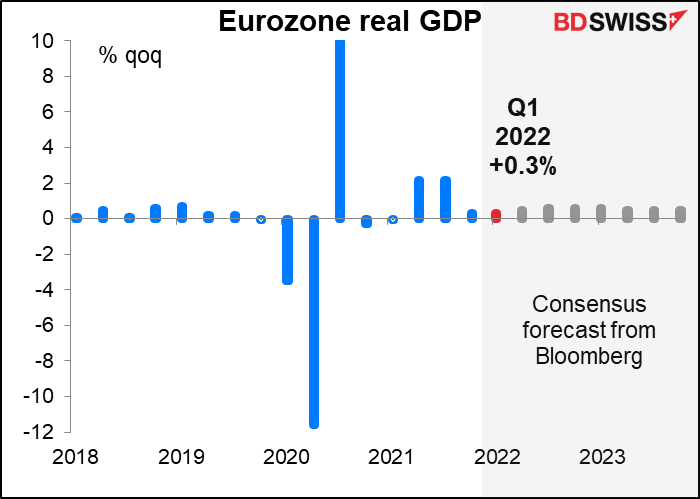

เราจะเริ่มได้เห็นตัวเลข GDP ไตรมาส 1 ในระหว่างสัปดาห์ด้วย ประเทศหลักๆ ในยุโรปส่วนใหญ่จะเผยแพร่ในวันศุกร์ เช่น เยอรมนี ฝรั่งเศส อิตาลี สเปน และสหภาพยุโรปในฐานะภาพรวม การเติบโตในฝรั่งเศส สเปน และอิตาลีคาดว่าจะต่ำกว่าอัตราของไตรมาส 4 แต่เยอรมนีคาดว่าจะได้เห็นการปรับปรุงที่ดีขึ้นจากการลดลง -0.3% qoq ของไตรมาส 4

ภาพรวมยูโรโซนคาดว่าจะเติบโตในอัตราที่ไม่เปลี่ยนแปลงที่ +0.3% qoq

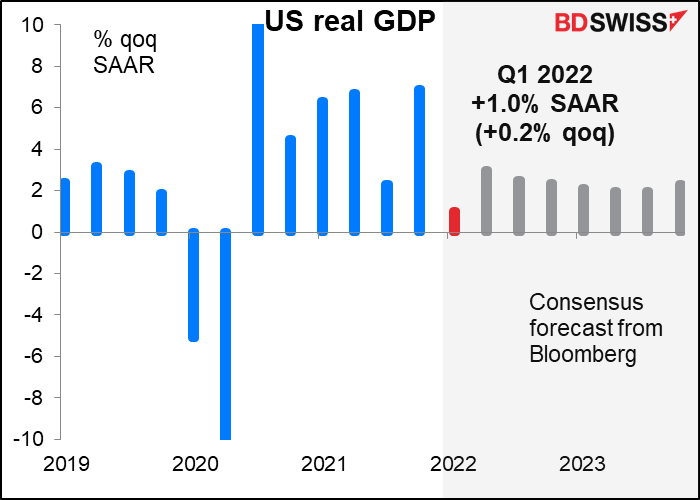

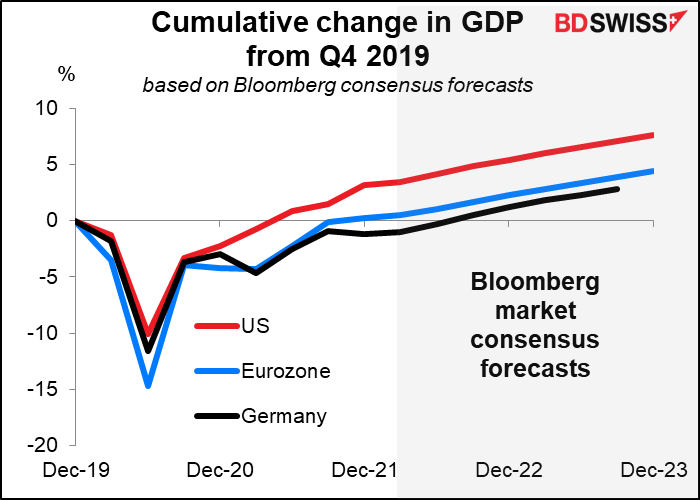

ขณะเดียวกันก็คาดว่าจะได้เห็นการชะลอตัวลงอย่างหนักในสหรัฐจากอัตรา 6.9% qoq SAAR ในไตรมาส 4 เป็นเหลือเพียง +1.0% qoq SAAR (1.7% qoq 🡪 +0.2% qoq)

สหรัฐฟื้นตัวสู่ระดับก่อนเกิดโรคระบาดในไตรมาสที่ 2 ของปีที่แล้ว สำหรับยูโรโซนในภาพรวมนั้นจะยังไม่เกิดขึ้นจนกว่าจะถึงไตรมาส 4 สำหรับเยอรมนี แม้คาดว่าจะไม่เกิดขึ้นจนกว่าจะถึงไตรมาส 3 ของปีนี้ และหากสงครามในยูเครนยืดเยื้อ และในที่สุดเยอรมนีตัดสินใจที่จะตัดตัวเองให้หลุดพ้นจากการนำเข้าพลังงานของรัสเซีย นั่นอาจหมายถึงจะเกิดขึ้นภายหลังจากไตรมาส 3 ไปอีก

แคนาดาก็จะเผยแพร่ GDP รายเดือนสำหรับเดือนกุมภาพันธ์ในวันศุกร์เช่นกัน

นอกจากนี้จะมีดัชนีชี้วัดอื่นๆ ที่น่าจับตามองในสัปดาห์หน้าด้วย

ในสหรัฐ เราจะได้ตัวเลขสินค้าคงทนและความเชื่อมั่นผู้บริโภคของ Conference Board ในวันอังคารนี้ และข้อมูลรายได้และการใช้จ่ายส่วนบุคคลจะเผยแพร่พร้อมกับ PCE แบบปรับเทียบอัตราเงินเฟ้อในวันศุกร์

สำหรับยุโรป ดัชนี Ifo จะออกมาในวันจันทร์

ญี่ปุ่นจะมีข้อมูลการจ้างงานในวันอังคารและยอดขายปลีกและการผลิตภาคอุตสาหกรรมในวันพฤหัสบดี

ตัวเลขการค้าของนิวซีแลนด์จะออกในวันพฤหัสบดี

หนึ่งสิ่งที่เราจะไม่มีในสัปดาห์หน้า: ความคิดเห็นจากเจ้าหน้าที่เฟด ช่วง “Purdah” ก่อนการประชุม FOMC ในวันที่ 5 พฤษภาคม ในระหว่างที่เจ้าหน้าที่เฟดถูกห้าม “จากการแสดงความคิดเห็นหรือให้การวิเคราะห์แก่สมาชิกสาธารณชนเกี่ยวกับการพัฒนาเศรษฐกิจมหภาคหรือการเงิน หรือเกี่ยวกับประเด็นนโยบายการเงินในปัจจุบันหรือในอนาคต…” ซึ่งจะเริ่มในวันเสาร์