Esta semana devia mesmo escrever sobre as bolsas de valores, que é onde o drama tem estado recentemente. Para onde se dirigem as bolsas de valores? Será que estamos perto de um colapso? Vamos ver o S&P 500 (a 3.916 no momento em que escrevo) atingir o rendimento do Tesouro a 30 anos (3,0%)? Infelizmente, não tenho respostas. Além disso, nem sequer quero pensar nisso, uma vez que a maior parte das minhas poupanças estão na bolsa de valores. Oh, dessa forma a loucura mente; deixa-me evitar isso; / Chega disso, como dizia Rei Lear. Por isso vou ignorar completamente a questão e não olhar para o relatório da minha conta de corretagem durante os próximos, digamos, cinco ou seis anos.

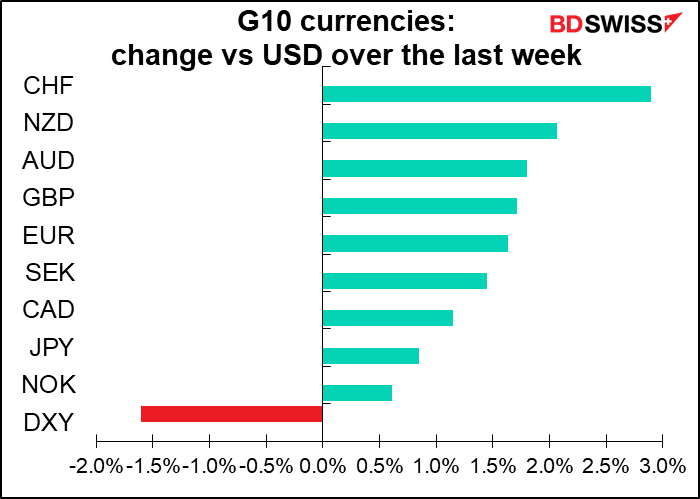

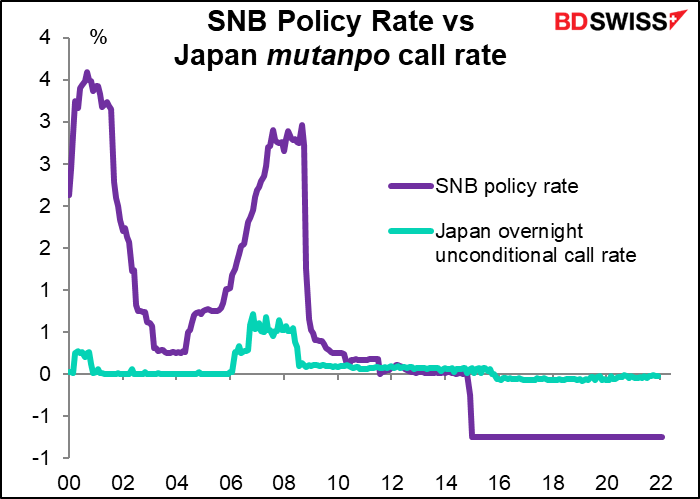

Em vez disso, vou concentrar-me nas moedas, que é o que passo a maior parte do meu tempo hoje em dia a analisar, e discutir os méritos relativos das duas moedas ditas “porto seguro”, o franco suíço (CHF) e o iene japonês (JPY). As duas têm sido em grande parte movidas pelo sentimento de risco global durante os últimos anos, uma vez que os seus bancos centrais têm estado efetivamente em suspenso durante anos (o Banco Nacional Suíço a partir de Janeiro de 2015, o Banco do Japão a partir de 1995, mais ou menos).

Agora, embora eu pense que vamos começar a ver “divergências de política monetária” entre os dois, uma vez que o Banco Nacional Suíço (SNB) segue o Banco Central Europeu (BCE) e começa a normalizar as suas taxas de juro, que são as mais baixas alguma vez registadas. O Banco do Japão (BOJ), no entanto, ainda não demonstrou qualquer interesse ou intenção em fazer quaisquer mudanças na política. Na minha opinião, esta divergência poderia enviar o par CHF/JPY para níveis muito mais altos nos próximos meses.

SNB: a seguir o BCE

Os funcionários do BCE não fizeram segredo do seu desejo de começar a normalizar a política. Ninguém está a discutir se, as únicas questões são quando e quão rapidamente. O consenso parece estar para que as subidas comecem em Julho. O mercado está a descontar cerca de 100 pontos base de subidas este ano, elevando a taxa de depósito para +0,50%.

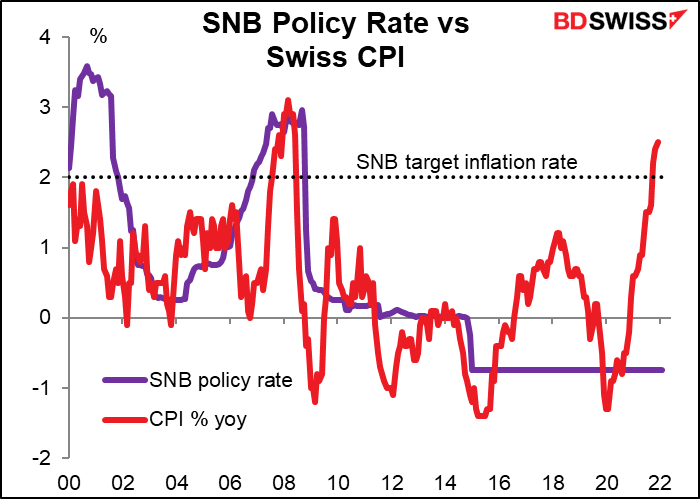

Desde o início da Zona Euro, o SNB seguiu os movimentos das taxas do BCE. Isso tornou-se problemático em 2011 quando o EUR/CHF começou a descer (o CHF tornou-se sobrevalorizado em relação ao EUR, a moeda do principal parceiro comercial da Suíça). Isso terminou com o fim do limite mínimo do EUR/CHF em 2015, quando a Suíça fixou a sua taxa política em -0,75%, a taxa de juro mais baixa alguma vez registada.

Agora, a inflação está a ultrapassar a meta de 2% do SNB. O SNB tem uma escolha: permitir que o EUR/CHF caia mais, reduzindo assim a inflação importada (especialmente importante quando a energia importada está a causar grande parte do aumento da inflação) ou apertando a política monetária. A última vez que a inflação esteve a este nível na Suíça, a taxa de política do SNB foi de cerca de 2,75%, e não de -0,75%.

O Presidente do SNB, Jordan, expressou a sua preocupação sobre o assunto. Esta semana ele disse que vê preços suíços estáveis apesar dos choques, mas que “o SNB terá o cuidado de manter a estabilidade dos preços”. “Vemos o risco de efeitos de segunda ordem”, observou ele. Não disse que medidas o SNB poderia tomar, mas se o BCE começar a aumentar as taxas em Julho, como é amplamente esperado, não é totalmente descabido que o SNB comece na reunião seguinte, em Setembro.

BoJ: em espera durante o resto da Época Antropocénica

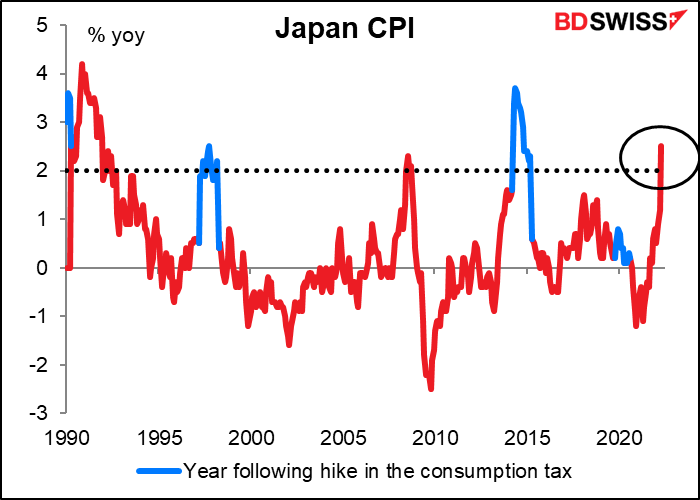

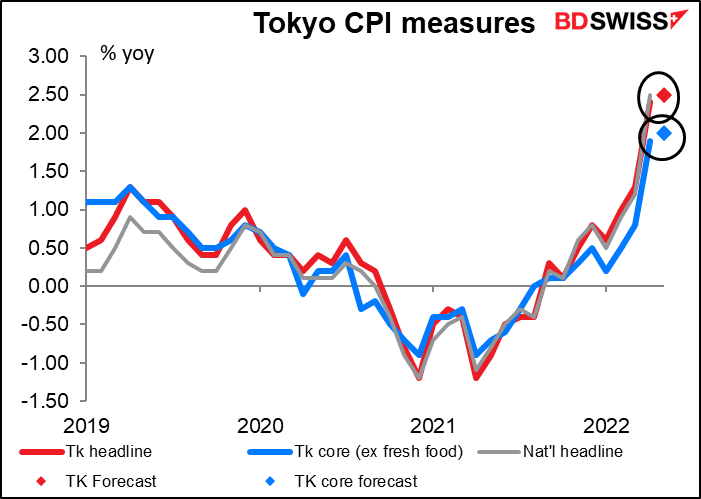

Algo semelhante está a acontecer no Japão, onde a inflação em Abril foi de 2,5% em termos homólogos, a primeira vez desde 1993 que está acima do objetivo de inflação de 2% do BoJ sem um aumento do imposto sobre o consumo (exceto por três meses em 2008).

Mas a reação do Conselho de Política Monetária do Banco do Japão não podia ser mais diferente. O Resumo de Opiniões da reunião de Abril não teve um único comentário sobre os perigos do aumento da inflação. Pelo contrário, os membros continuam preocupados com o facto de, enquanto o hiato do produto persistir, é provável que a inflação acima da meta seja apenas temporária.

A Presidente do BCE, Lagarde, disse recentemente, no que diz respeito à política europeia e americana, “Comparar as nossas respetivas políticas monetárias é comparar maçãs com laranjas. Não estamos a aplicar políticas às mesmas situações económicas em absoluto”. O mesmo poderia muito bem ser dito sobre o Japão e a Suíça – ou, já agora, sobre o Japão e praticamente todos os outros países.

Como resultado disso… bem, vejam a barra estranha neste gráfico.

Se fosse um gestor de um hedge fund a pensar em pedir dinheiro emprestado a curto prazo e a investi-lo algures, que moeda utilizaria? Que moeda oferece a menor hipótese de ser apanhada por uma subida inesperada da taxa? Só tem um palpite. Espero que à medida que as taxas de juro globais subirem, ouçamos cada vez mais sobre o renascimento do “yen carry trade”, que financiou a especulação mundial no final dos anos 90. Neste momento, tanto o EUR como o CHF têm custos de financiamento mais baixos e podem, portanto, ser melhores opções, mas espero que isso mude ao longo dos próximos meses.

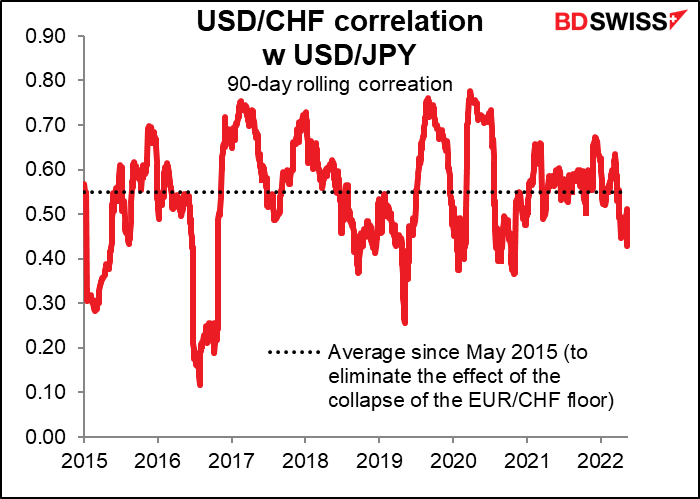

As mudanças diárias em USD/CHF e USD/JPY ainda estão bastante correlacionadas. Creio que isto poderá mudar à medida que o SNB se aproximar da alteração da sua política monetária – ou pelo menos à medida que aumenta a especulação sobre uma mudança na política do SNB. Ainda assim, o BoJ ainda não começou sequer a “pensar em pensar em” mudar de política, utilizando a frase do Presidente da Fed, Powell.

Acredito que o CHF/JPY poderia muito bem aumentar o tom no tema “divergência de política monetária”, oferecendo ao mesmo tempo algum isolamento contra uma mudança no sentimento de risco, uma vez que ambas as moedas são afetadas pelo apetite de risco global.

Esta próxima semana: RBNZ, atas FOMC, PMIs preliminares

Não há muito na agenda para a próxima semana. Não há muito para nos distrair enquanto olhamos horrorosamente para os ecrãs, vendo as nossas poupanças de vida a desaparecerem na boca do S&P 500. Pois bem. Eu não queria reformar-me, de qualquer forma.

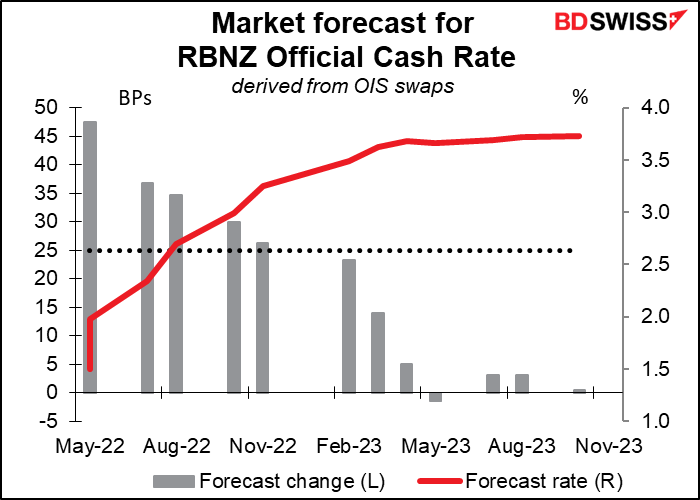

O único banco central do G10 agendado para esta próxima semana é o Banco da Reserva da Nova Zelândia (RBNZ). Na sua última reunião, a 14 de Abril, eles fizeram uma subida de 50 pontos base e o mercado também está a descontar mais uma dessas subidas desta vez.

As minutas da reunião de Abril explicam o porquê, melhor do que eu:

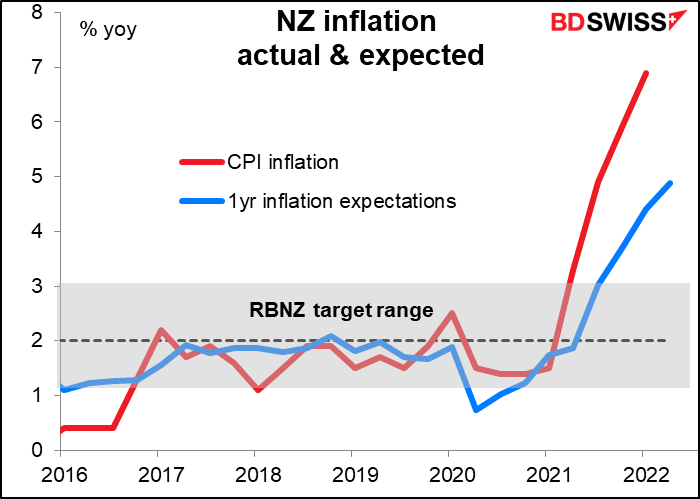

Os membros observaram que a inflação anual dos preços ao consumidor deverá atingir um pico de cerca de 7% na primeira metade de 2022. O risco de expectativas de inflação elevada mais persistentes tem aumentado. O Comité concordou que a sua política de “caminho do menos arrependido” é aumentar o OCR mais agora, em vez de mais tarde, para evitar o aumento das expectativas de inflação e minimizar qualquer volatilidade desnecessária na produção, nas taxas de juro, e na taxa de câmbio no futuro… Os Membros concordaram que um aumento maior do OCR agora é consistente com a trajetória a prazo para as taxas de juro delineada na sua Declaração de Fevereiro.

Desde então, o valor do IPC 1T foi de 6,9%, o que sugere que está de facto no bom caminho para “atingir um pico de cerca de 7%” no primeiro semestre, se não mesmo mais alto do que isso. Além disso, as expectativas de inflação para 1 ano à frente aumentaram no 2T para 4,88%, o mais alto em 32 anos, indicando que as subidas da taxa até agora não tiveram o efeito esperado de amortecer as expectativas de inflação.

Consequentemente, podemos esperar que o RBNZ continue a seguir “a trajetória a prazo para as taxas de juro delineada na sua Declaração de Fevereiro“, que fixa o OCR em 1,5% em Junho. Não vejo muito espaço para debate.

Os principais pontos de interesse serão então qualquer mudança nos seus sentimentos e a que nível eles pensam que a taxa terá de chegar. Haverá uma nova Declaração de Política Monetária emitida com novas previsões. A de Fevereiro teve taxas a atingir um pico de cerca de 3,4% – ainda é esse o caso? Será que ainda consideram 2% como a taxa “neutra” para o OCR? Penso que estas serão as principais questões que as pessoas irão colocar.

Minutas do FOMC: quão alto é alto?

Na quarta-feira, a Fed dos EUA divulgará as minutas da reunião do Comité Federal do Mercado Aberto (FOMC) de 4 de Maio. Esta reunião decidiu aumentar a taxa de fundos federais em 50 pontos base e começar a baixar o balanço gigantesco do FOMC.

Desde então, ouvimos qualquer número de membros do Comité a falar. Eles tendem a variar entre “hawkish” e “mais hawkish”. Tivemos também vários discursos do Presidente da Fed, Powell, para além da sua habitual conferência de imprensa. Já não há muito a aprender, mas tenho a certeza de que vamos colher alguns ensinamentos ao analisar o documento.

Por exemplo, a declaração após a reunião dizia que “O Comité está muito atento aos riscos de inflação”. Com o que é que eles estão especificamente preocupados? Disseram que antecipam “que os aumentos contínuos no intervalo de objetivo serão apropriados”. Até onde? Até que ponto? O que poderá levá-los a aumentar em 75 pontos base? Provavelmente não conseguiremos obter quaisquer especificações, mas teremos uma melhor noção de onde se encontra o consenso sobre o Comité e até onde poderão estar dispostos a ir. Alerta spoiler: provavelmente será mais alto do que pensamos. Isso pode ser bom para o dólar, mas negativo para as ações.

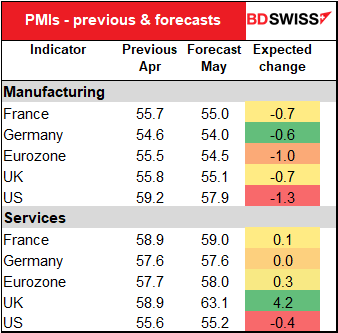

PMIs preliminares

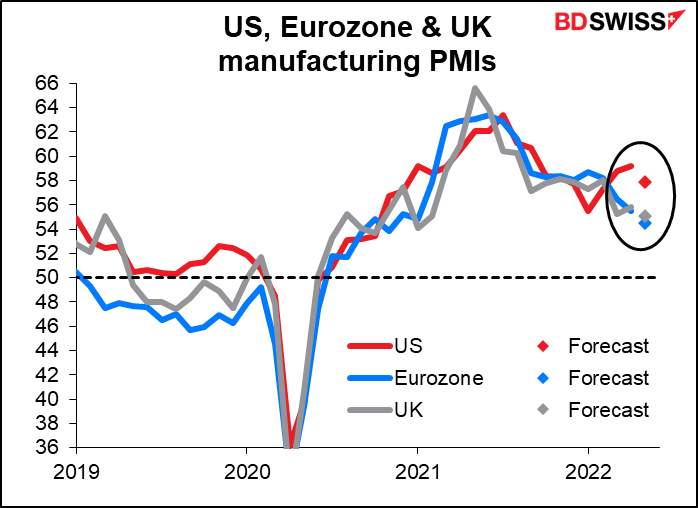

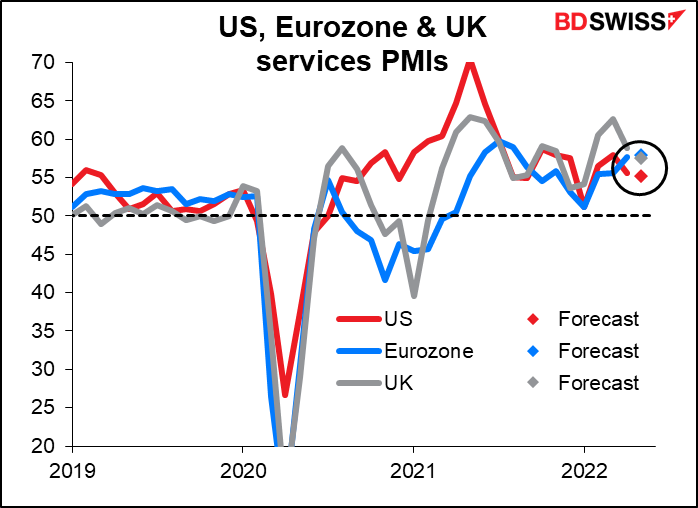

Os índices preliminares dos gestores de compras (PMI) para as principais economias industriais são divulgados na terça-feira. Espera-se que sejam divididos: espera-se uniformemente que os PMI de fabrico sejam mais baixos, enquanto se espera que os PMI do setor dos serviços estejam, sua maioria, estáveis a mais altos (exceto nos EUA, que são vistos fracionariamente mais baixos). Isto está de acordo com a mudança nos gastos que temos vindo a observar, em que pessoas que compraram muitos bens enquanto estavam fechadas nas suas casas estão agora a gostar de sair e a comprar muitos serviços que antes não podiam desfrutar (por exemplo, os gastos em bares e restaurantes atingiram um recorde nos números de vendas a retalho nos EUA em Abril). No entanto, a esse respeito, o facto de apenas se esperarem pequenos aumentos, se é que haverá algum, nos PMIs do sector dos serviços, é algo preocupante, embora possa ser simplesmente uma função de quão elevados os índices já estão.

Outros indicadores

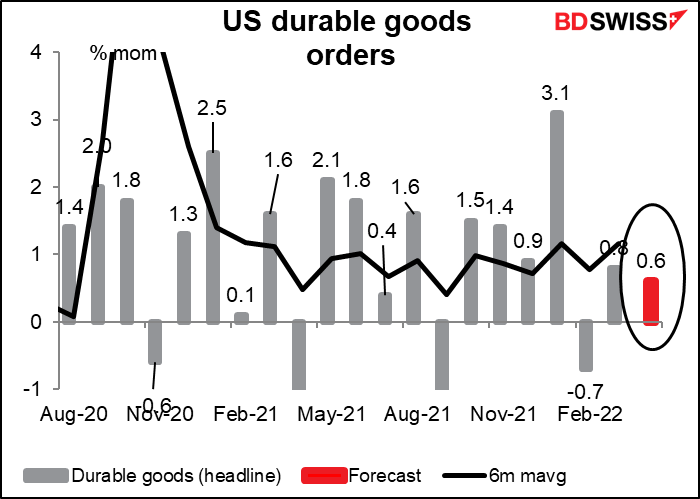

Os principais indicadores para os EUA serão as encomendas de bens duradouros na quarta-feira e os rendimentos e despesas pessoais na sexta-feira, com o seu companheiro constante, os deflatores das despesas de consumo pessoal (PCE).

Espera-se que as encomendas de bens duradouros voltem a subir, mas a um ritmo um pouco mais lento do que no mês anterior e abaixo da média móvel de seis meses, o que é impulsionado pelo tremendo salto em Janeiro. Isto deveu-se a um aumento de 16% nas encomendas de aviões.

Se olharmos para encomendas excluindo aeronaves voláteis, espera-se que as encomendas estejam praticamente em linha com a tendência recente. Isto pode tranquilizar as pessoas de que taxas de juro mais elevadas não dissuadiram as empresas de investir, o que é bom para as perspetivas a longo prazo. USD+

Penso, no entanto, que os números das receitas e despesas pessoais de sexta-feira serão mais interessantes do que os números dos bens duradouros. Na semana passada tivemos um número surpreendentemente forte de vendas a retalho nos EUA. As pessoas vão querer saber onde está toda a gente a obter o dinheiro para gastar e se irão continuar a gastar?

Espera-se que ambos os rendimentos e despesas subam 0,6% em termos de variação mensal (razão pela qual se vê apenas um ponto no gráfico em vez de dois – ambos são o mesmo número). Isto é um pouco acima da tendência para os rendimentos e um pouco abaixo da tendência para as despesas, mas nada de grave. O ponto principal é que os rendimentos estão a aguentar-se e isso deve apoiar as despesas no futuro. Isso é bom para a economia dos EUA e também pode ser considerado bom para o dólar.

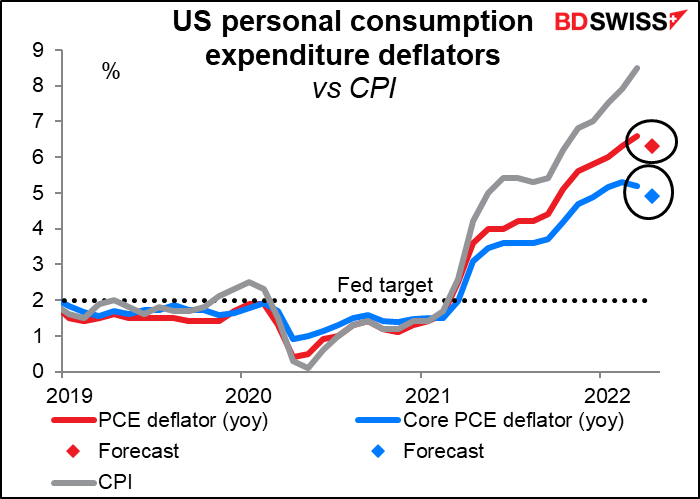

Costumava entusiasmar-me com os deflatores das despesas de consumo pessoal (PCE). Uma vez que são o indicador de inflação preferido da Fed, pensei que deveriam ser mais significativos para a política monetária do que o IPC mais amplamente conhecido. Contudo, reparei recentemente que embora a Fed possa enquadrar as suas previsões em termos dos deflatores PCE e embora tenha a certeza que os seus cerca de 800 doutorados lhes prestam muita atenção, quando os membros do Comité falam de “inflação” quase sempre se referem ao IPC, e não aos deflatores PCE. Não vou ser mais rigoroso do que eles.

No entanto, podemos ter alguma excitação em torno dos deflatores PCE deste mês, pois espera-se que mostrem um abrandamento da inflação tanto a nível base como subjacente. Isto está em contraste com o IPC, que tem vindo a subir cada vez mais.

Também não é tudo acerca de efeitos de base. Se olharmos para a mudança esperada de três meses anualizada, prevê-se que a taxa de base se mantenha estável, mas o mais importante deflator PCE de núcleo – que a Fed disse que “tem sido historicamente um melhor indicador de onde a inflação estará no futuro do que o valor global” – tem previsto um abrandamento substancial. Isto poderia despoletar algumas expectativas de redução dos fundos da Fed que seriam negativas para o dólar.

A questão é, o que o mercado consideraria mais significativo: um forte valor de rendimento e despesa ou um deflator PCE em desaceleração? Olhando para as pontuações de relevância da Bloomberg, os participantes no mercado colocam muito mais peso nos dados de rendimento e despesa (ambos têm uma pontuação de 85) do que os deflatores PCE (a variação mensal do deflator subjacente é de 60, a alteração do deflator base é de apenas 20). Isto faz-me pensar que os dados de rendimento e despesa têm precedência, especialmente se a bolsa de valores lhes tirar o coração.

Noutros locais, obteremos também algumas informações sobre o mercado imobiliário dos EUA a partir das vendas de casas novas (Ter) e vendas pendentes de casas (Qui).

Para o Japão, o IPC de Tóquio (Sex) será um evento emocionante. O IPC de Tóquio atingiu 2,4% em termos homólogos, em Abril, enquanto o IPC nacional subiu 2,5%. As pessoas esperam que ele suba um pouco mais em Maio, com a inflação de base ao estilo japonês (excluindo alimentos frescos) a atingir finalmente o objetivo do BoJ de 2,0%. Tal como descrito acima, isto não é suscetível de desencadear qualquer mudança na política do BoJ, mas pode desencadear uma reação irrefletida por parte do mercado. Penso que é provável que seja positivo para o JPY.

Não existem muitos indicadores importantes da UE durante a semana. Os índices Ifo alemães na segunda-feira e os dados de fornecimento de dinheiro da Zona Euro na sexta-feira, incluindo empréstimos bancários, são sobre isso.

Não existem indicadores importantes do Reino Unido, pelo que poderemos passar o nosso tempo a abanar a cabeça sobre a luta pela fronteira irlandesa e o protocolo da Irlanda do Norte. Isto desafia a crença. “Estamos, de facto, a tentar defender que o protocolo está no fim da linha”, disse Sir David Frost. “O melhor caminho a seguir teria sido renegociá-lo, como sugerimos no ano passado, mas continuamos a ouvir da UE, o governo continua a ouvir que não está interessado em fazer isso”. Ele disse que a UE estava a ser “irracional”. A ironia da situação: foi ele quem o negociou em primeiro lugar! E ele ganhou um título de cavaleiro por fazê-lo! Agora queixa-se de que a UE não a renegociará. Isto é típico da síndrome “pegue o seu bolo e coma-o também”, pela qual o Reino Unido ficou cego, ou “pensamento mágico”, como a UE o disse. Não há uma boa solução para o problema da fronteira da Irlanda do Norte, nunca houve, e nunca haverá, exceto se a Grã-Bretanha regressar à UE. Espero que a contenda sobre esta questão continue a pesar na GBP.

Quanto a outros indicadores, o Canadá e a Austrália publicam as suas vendas a retalho (Qui e Sex, respetivamente).