O conflito Rússia/Ucrânia está a alastrar para o resto do mundo.

Existem outros países que estão, até certo ponto, isolados do mundo: Coreia do Norte, Irão, Cuba, Venezuela. Mas nenhum deles tem estado tão integrado na economia mundial como a Rússia. É o 16º maior país comercial do mundo: #18 para exportações, #13 para importações (excluindo Holanda, Hong Kong, e Singapura, que têm grandes contas comerciais devido aos seus portos). O comércio total do Irão antes do embargo em 2012 era de 187,6 mil milhões de dólares. No ano passado, foi de 36,4 mil milhões de dólares. O da Rússia foi de 569,2 mil milhões de dólares. Regiões inteiras dependem dela para alguns bens: A Europa recebe da Rússia 44% do seu gás natural e 26% do seu petróleo. Mais de uma dúzia de países do Médio Oriente e África dependem da Ucrânia para mais de 10% do seu consumo de trigo. Com a Rússia a ser agora efetivamente expulsa da economia global, estamos a assistir a uma experiência cujo resultado não podemos prever.

Um exemplo de consequências imprevisíveis: lembram-se do terrível terramoto no Japão em 2011? Havia várias fábricas na região que fabricavam aço especializado para amortecedores de colisão automóvel. Sem outros fornecedores disponíveis em nenhum outro lugar, o terramoto encerrou a produção automóvel mundial. Da mesma forma, com este terramoto económico, haverá certamente impactos imprevisíveis, só que a uma escala muito maior. Nenhum país desta dimensão e importância, tão profundamente integrado na economia global, alguma vez enfrentou este tipo de congelamento global.

A crise tem dois aspetos: por um lado, a crise económica na Rússia e, por outro, os efeitos a nível mundial que já estamos a começar a assistir.

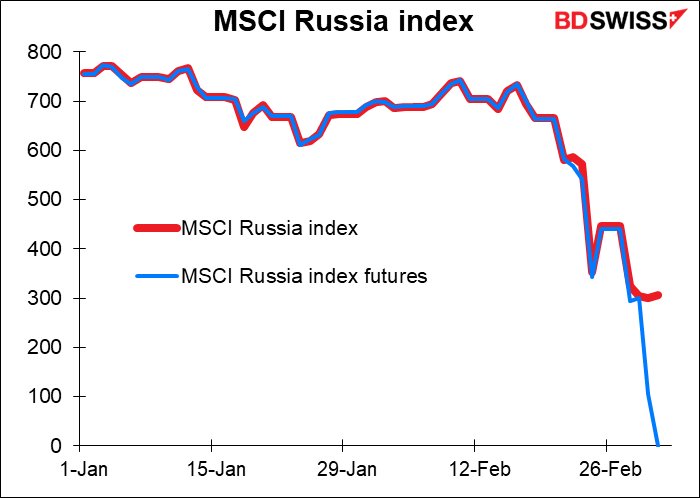

O mercado de ações russo está encerrado, pelo que não sabemos qual é o valor interno das ações russas. O índice MSCI Russia desceu 60%, mas os futuros passaram a zero.

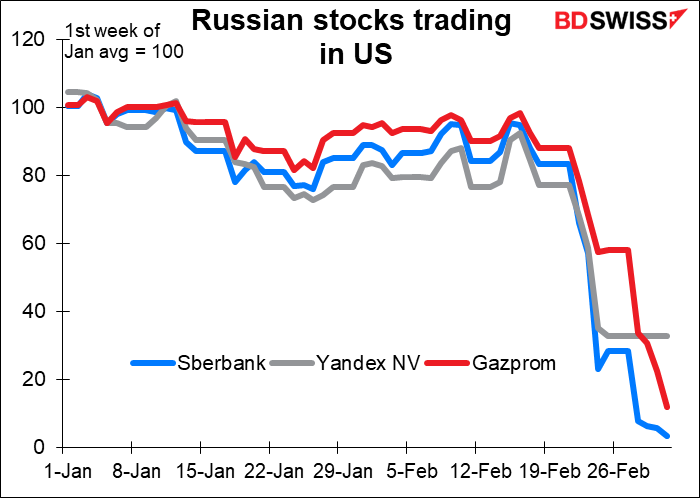

No estrangeiro, o valor das empresas russas evaporou-se. Um trader no Twitter queixou-se de que queria comprar o Sberbank a 1 cêntimo, mas o seu corretor disse que só aceitavam ordens de venda, não ordens de compra. Não tenho a certeza de como isso funciona. Mas também não tenho a certeza se alguém tem muita experiência com uma situação como esta.

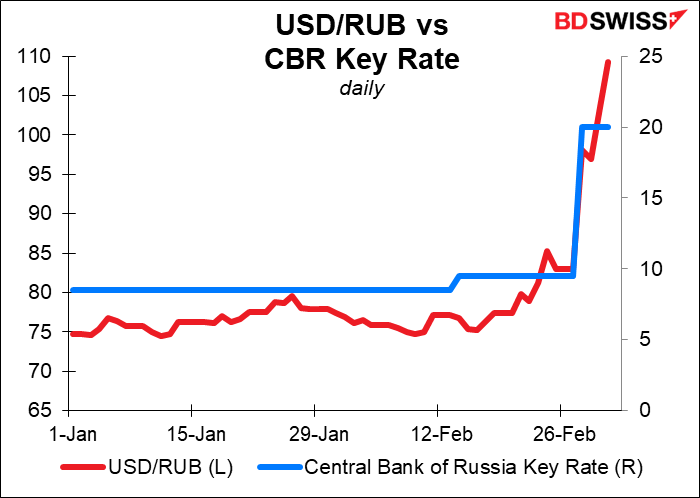

… assim como o rublo, mesmo depois do banco central ter mais do que duplicado a taxa overnight, numa tentativa de aumentar o seu valor. O que é que estas taxas de juro mais elevadas farão à economia?

Ainda temos de ver como funcionarão as sanções. Quanto dos 231 mil milhões de dólares do país em importações anuais será afetado?

Por exemplo: a Airbus e a Boeing disseram que deixarão de fornecer peças sobressalentes à Rússia. Os dois fabricantes são responsáveis por dois terços da frota aérea do país. Entretanto, as empresas de leasing ocidentais tentarão retomar os 515 aviões que as transportadoras russas alugam. O que acontece a um país do tamanho da Rússia quando não existem aviões? Eventualmente, os fabricantes nacionais irão substituí-los (embora não seja certo que o possam fazer sem componentes importados). Mas até lá, como é que os russos se vão deslocar? Como irão importar bens, componentes, matérias-primas e alimentos sem aviões, cerca de metade de todas as companhias de navegação que não estão dispostas a lidar com eles, nenhuma companhia de seguros disposta a segurar as cargas, nenhum banco disposto a fornecer financiamento comercial? A Rússia é também um grande exportador de grãos, mas 40% das sementes são importadas (90% para a batata, uma das principais culturas).

A ExxonMobil, a Shell, e a BP anunciaram todas a sua saída do país. O que é que isso irá fazer às perspetivas de crescimento a longo prazo da Rússia? Para não mencionar que o governo depende dos impostos sobre o petróleo para 36% das suas receitas.

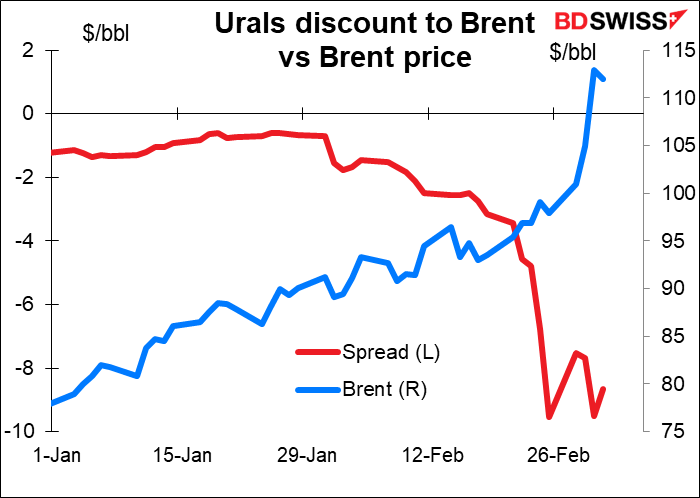

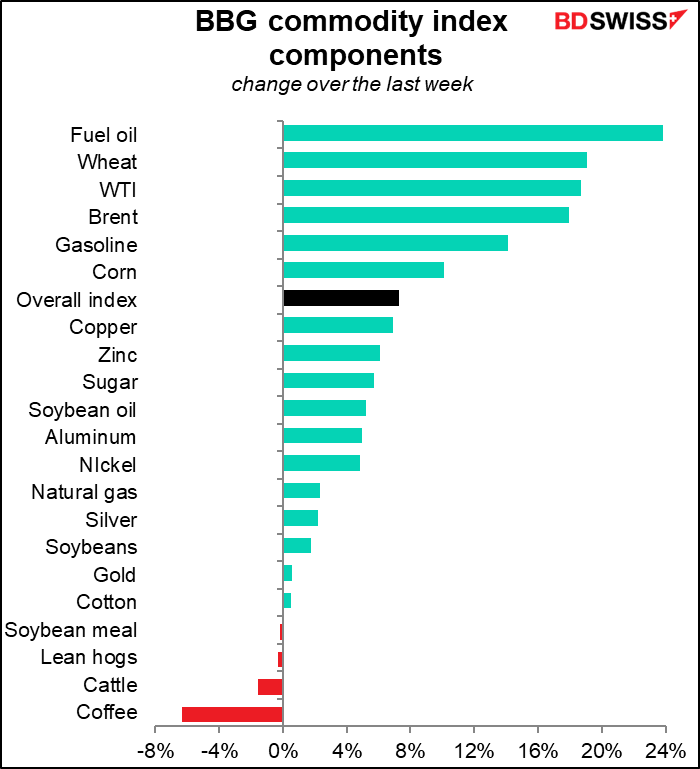

A nível internacional, a invasão levou a que os preços das mercadorias fornecidas pela Rússia e pela Ucrânia disparassem. O preço do Brent em bruto já subiu 42% no ano até à data. O preço do crude russo dos Urais tem um desconto recorde para Brent, mas de acordo com relatos da imprensa não existem compradores – ninguém comprará o petróleo, ninguém fretará um navio para o transportar, e ninguém segurará a carga. Uma empresa multinacional de comércio de mercadorias com sede em Singapura ofereceu uma carga de Urais com um desconto espantoso de 18,60$/barril para o Brent, mas não houve compradores, apesar de as transações não terem sido feitas com uma empresa russa. Embora as sanções aparentemente excluam as exportações de energia, parece estar a desenvolver-se um embargo informal uma vez que ninguém quer correr o risco – nem mesmo os chineses.

O carvão também atingiu um pico recorde na quarta-feira, tendo aumentado 80% só este ano. Embora a China seja o principal importador de carvão russo e a China tenha sido menos entusiasta em assinar as sanções, a maioria dos bancos deixou de emitir cartas de crédito depois de a Rússia ter sido expulsa do sistema de mensagens bancárias SWIFT. Como quase todos os contratos são denominados em dólares, não existe outra forma de fazer os pagamentos.

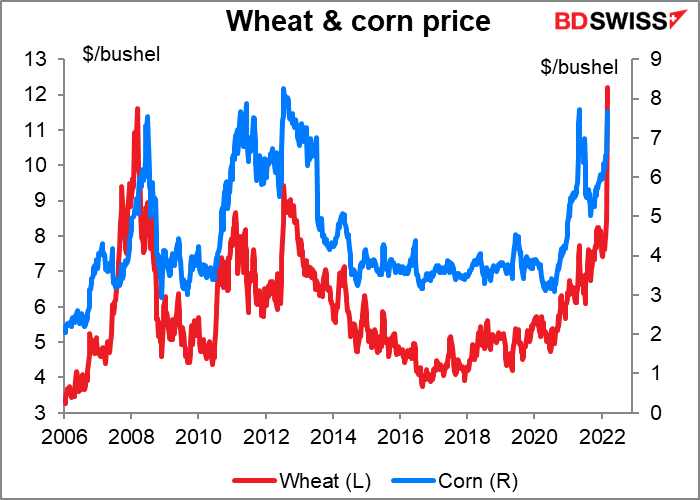

Os preços dos grãos também subiram. Os futuros de trigo atingiram um valor recorde. O milho está a 7% do seu recorde. Isto irá afetar milhões de pessoas, especialmente as pessoas pobres.

O aumento abrange uma variedade de produtos.

Como resultado, as expectativas de inflação aumentaram em todo o mundo.

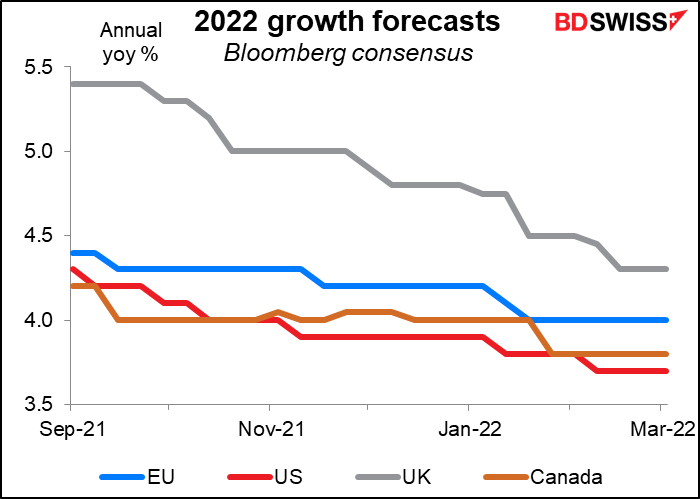

Estes preços mais altos representam um perigo para a economia global que os mercados começam agora a descontar. Preços mais elevados atuam como um imposto sobre os consumidores, drenando o dinheiro que de outra forma gastariam noutras atividades. O dinheiro que vai para a gasolina e o pão é dinheiro que não vai para o cinema e iPhones. Como resultado, o mercado tem vindo a rever em baixa as expectativas de crescimento para várias (mas não todas) das principais economias.

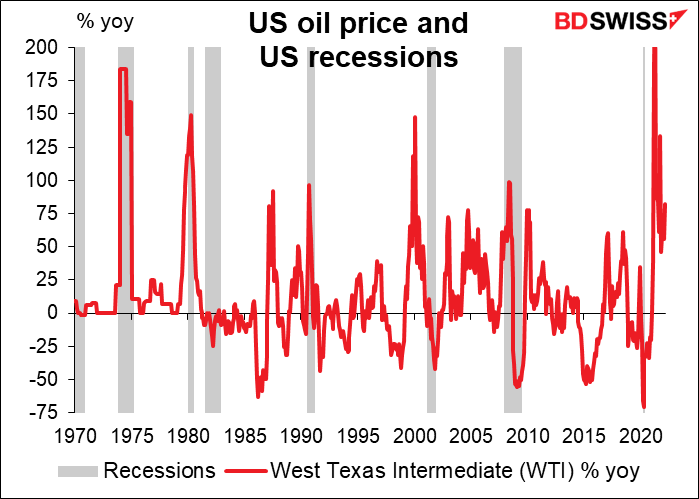

Os investidores estão particularmente preocupados com o impacto do aumento dos preços do petróleo na economia global. Nem todas as subidas bruscas dos preços do petróleo resultaram numa recessão, mas todas as recessões dos EUA foram precedidas por uma subida acentuada dos preços do petróleo. E esta tem sido uma das subidas mais acentuadas de sempre.

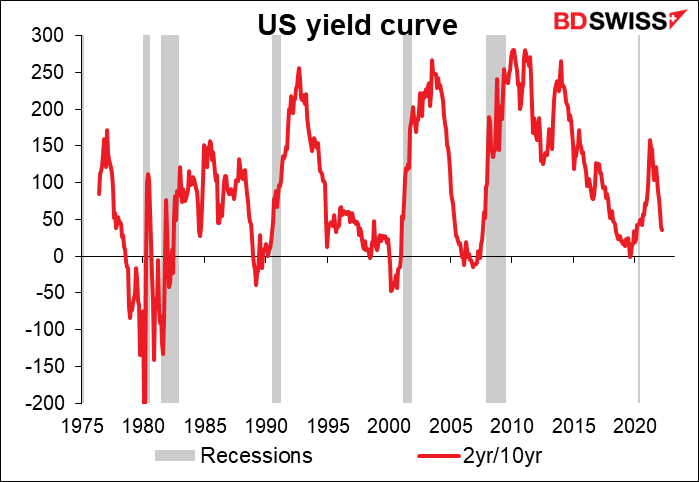

A curva de rendimento dos EUA também está próxima, mas ainda não atingiu, do nível que geralmente pressagia uma recessão. A curva de 2 anos/10 anos atingiu um mínimo pós-pandémico esta semana. Note-se que, ao contrário dos preços do petróleo, a curva de rendimento não provoca uma recessão, apenas prevê uma.

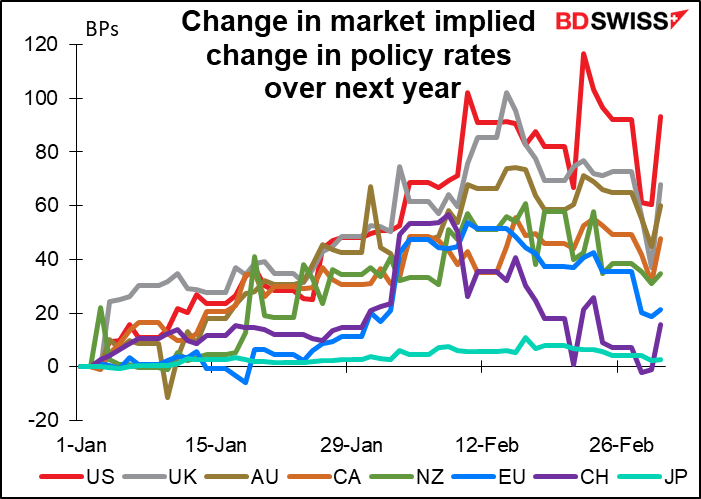

O medo da recessão – e o que pode significar para a política do banco central – causou movimentos extremamente voláteis nas expectativas das taxas de política do banco central, com as expectativas a mergulhar na segunda e terça-feira, mas a saltar de novo na quarta-feira, à medida que o sentimento melhorava um pouco.

Os bancos centrais estão numa posição difícil. Têm ferramentas para combater a recessão (taxas de juro mais baixas, quantitative easing) e ferramentas para combater a inflação alta (taxas de juro mais altas), mas não têm ferramentas apropriadas para combater ambos ao mesmo tempo. É uma situação de ou isto/ou aquilo. Como a Europa é o centro da luta e a economia europeia é a mais profundamente integrada com a Rússia (particularmente no que diz respeito à energia), o Banco Central Europeu (BCE) enfrenta o ato de equilíbrio mais difícil de todos os grandes bancos centrais.

O que aprendemos com a era da estagflação dos anos setenta/inícios dos anos oitenta é que a política fiscal terá de ser utilizada para proteger a economia do choque energético e apoiar o investimento em infraestruturas energéticas e defesa (especialmente na Europa). Resta apenas a política monetária para lidar com a inflação.

Quais são as implicações para os mercados?

- A volatilidade deve permanecer elevada.

- Os preços mais elevados das matérias-primas podem eventualmente ser bons para as moedas de matérias-primas, AUD, NZD, e CAD. Também beneficiam do facto de serem países distantes do conflito. Mas existe o impacto compensatório de um crescimento global mais lento, o que significa uma menor procura das suas matérias-primas.

- Negativo para os mercados de ações em geral, embora algumas empresas possam ser beneficiadas.

- O ouro pode subir ainda mais. Também aqui existem as forças compensatórias de taxas de juro mais elevadas e um dólar mais forte.

- Uma mudança para algo mais seguro pode benficiar as divisas JPY, CHF, e a derradeira moeda segura, USD.

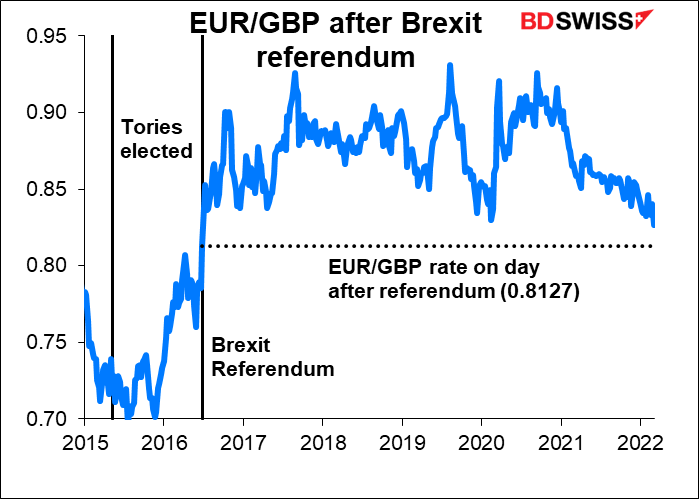

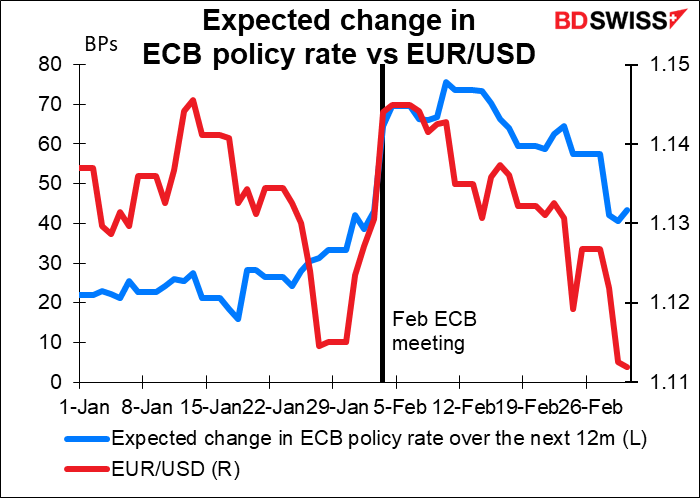

- O EUR, por outro lado, é susceptível de ser um dos principais perdedores. Devido aos estreitos laços da Europa com a Rússia, o BCE pode estar mais relutante em aplicar uma política contracionista do que outros bancos centrais (ver abaixo), o que é suscetível de impactar o EUR. A “divergência de política monetária” entre o BCE e o Banco de Inglaterra, por exemplo, já fez recuar o EUR/GBP para os níveis mais baixos observados desde o referendo de Brexit. Entretanto, o EUR/CHF está a aproximar-se da paridade.

Na próxima semana: ECB, IPC dos EUA, e claro, Rússia/Ucrânia.

Mais uma vez, as estatísticas económicas que tão amorosamente sigo, que dediquei a minha vida a examinar e compreender, são de pouca importância para os mercados. Tudo se concentrará na guerra na Ucrânia. Sim, sinto que em momentos como se o meu trabalho fosse inútil e a minha existência nada contribuísse para a humanidade, excepto talvez me permita pagar as propinas escolares da minha filha. Além disso, envio-lhe dinheiro para sair com os amigos, o que suspeito que ela goste mais.

Pondo de lado a futilidade desta existência transitória, o principal evento programado para os mercados na próxima semana será a reunião do Banco Central Europeu (BCE).

A grande questão que irão abordar nesta reunião é: como irão os combates na Ucrânia afetar as perspectivas de inflação? O impacto não é claro. Por um lado, o aumento dos preços dos produtos de base, tal como acima referido, aumenta o risco de uma inflação mais elevada durante mais tempo do que o previsto. Por outro lado, o aumento da incerteza causada pelos combates é suscetível de enfraquecer a economia, para não mencionar o esgotamento das despesas causado pelo aumento dos preços dos alimentos e da energia.

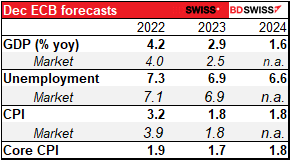

Nesta reunião, receberão novas estimativas por parte do seu pessoal. Estas previsões foram feitas utilizando dados até 15 de Fevereiro, antes da invasão, pelo que, até certo ponto, já estão desatualizadas. Contudo, o Economista Chefe do BCE, Lane, afirmou num discurso recente que o pessoal teria em conta os dados e acontecimentos mais recentes na elaboração das previsões.

Em tempos normais, se a previsão crucial de 2024 para a inflação estiver na meta de 2% ou acima, isso desencadearia o início da normalização da política.

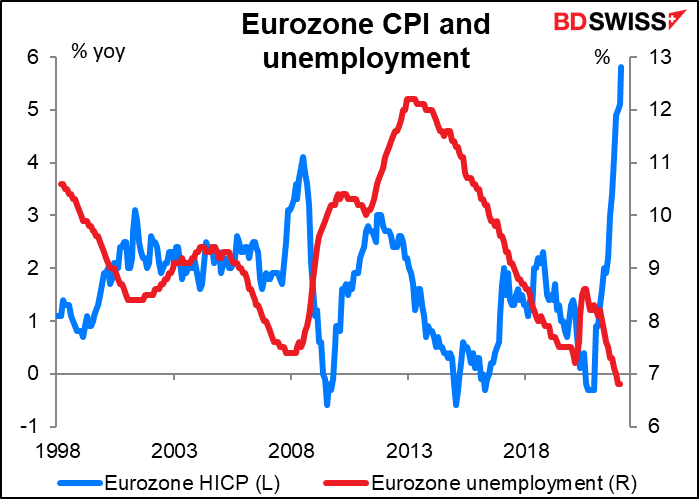

Com uma inflação recorde – elevada e um desemprego recorde – baixo (desde o início da Zona Euro em 1998), normalmente teriam anunciado nesta reunião que estavam a terminar um dos seus programas de compra de obrigações no final de Março e a reduzir o outro mais rapidamente do que o planeado. Disseram que terminariam as compras “pouco antes de começarmos a aumentar as taxas de juro diretoras do BCE”. Poderiam então começar a discutir quanto tempo “pouco antes” significa.

Desta vez, porém, é provável que coloquem o processo de normalização em pausa enquanto esperam para ver como as coisas evoluem na Ucrânia. No seu último discurso, o Economista Chefe do BCE, Lane, observou que não terão toda a informação de que necessitam no dia 10 de Março. No entanto, isto significaria apenas que a normalização da política se encontra atrasada, mas não colocada de parte.

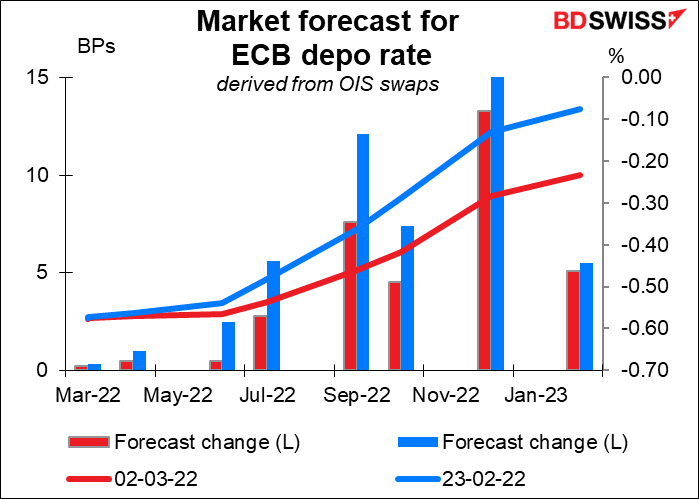

Essa ideia parece já estar no mercado. As expectativas de subida de taxas acalmaram consideravelmente, mesmo durante a última semana. O mercado esperava que a primeira subida de preços surgisse na reunião de Setembro, agora parece que será decidida na reunião de Dezembro. Mas ainda assim, será decidida.

A reação do mercado depende, portanto, do que dizem sobre os combates e de quanto tempo é provável que os atrase. Suspeito que eles salientem que a sua decisão dependerá da duração e extensão do conflito na Ucrânia, sobre a qual ninguém tem uma visão informada. O atraso no “lift-off” é susceptível de enfraquecer ainda mais o euro, na minha opinião.

Outros indicadores importantes da UE são as encomendas de fábricas da Alemanha (Seg) e a produção industrial (Ter).

O outro grande evento da semana é o índice de preços ao consumidor dos EUA (IPC), também na quinta-feira. Espera-se que aumente ainda mais para 7,9%. Cada mês temos de retroceder um ou dois para dizer “esta é a taxa de inflação mais alta desde…”. O mês passado foi o mais alto desde Fev. 1982 (7,6%); este mês deverá ser o mais alto desde Janeiro de 1982 (8,4%).

Surge exatamente uma semana antes da reunião do Comité Federal do Mercado Aberto e assim dará o tom para essa reunião. Mas o Presidente da Fed, Powell, já disse ao Congresso que iria propor uma subida de 25 pontos base nessa reunião. No entanto, se bater as expectativas (como habitualmente: 8 acima, 4 iguais, 1 abaixo, desde Janeiro de 2021), poderia aumentar as expectativas de subida de taxas no final do ano, o que poderia ser positivo para o dólar.

Outros indicadores importantes dos EUA durante a semana incluem o programa Inquérito à Oferta de Emprego e Rotatividade Laboral (JOLTS) na quarta-feira, que nos falará sobre o mercado de trabalho do lado da procura, e o inquérito de opinião dos consumidores da Universidade de Michigan na sexta-feira.

O dia indicador de curto prazo no Reino Unido, na sexta-feira, incluirá o PIB de Janeiro, bem como os dados habituais da produção industrial e manufatura e do comércio. A dinâmica de crescimento estava a abrandar no final do ano sob o peso da variante ómicron e o mercado não espera qualquer alteração na produção para Janeiro. O consumo das famílias tem abrandado à medida que o custo de vida aumenta, além de que o investimento empresarial continua a ser bastante lento. Finalmente, parte do crescimento resultou do aumento das despesas com a saúde graças a mais testes e vacinações – que também diminuíram. Ainda assim, penso que enquanto a produção não se contrair em Janeiro, é provável que o Banco de Inglaterra se mantenha numa tendência de contração. Isto deverá ser positivo para a GBP.

Outros indicadores apresentados durante a semana incluem a conta corrente do Japão (Ter), IPP e IPC da China (Qua), e emprego canadiano (Sex).