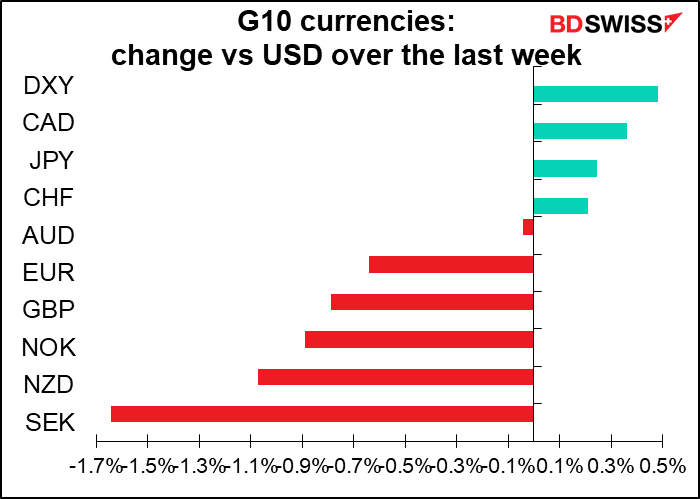

Os investidores começam finalmente a perceber que após anos de taxas de juro zero, de flexibilização quantitativa e de convergência da política monetária, é tempo de voltar ao normal. Há duas reuniões do banco central na próxima semana e mais três na semana seguinte. A questão que o mercado irá colocar é até que ponto e a que velocidade é provável que aumentem as taxas.

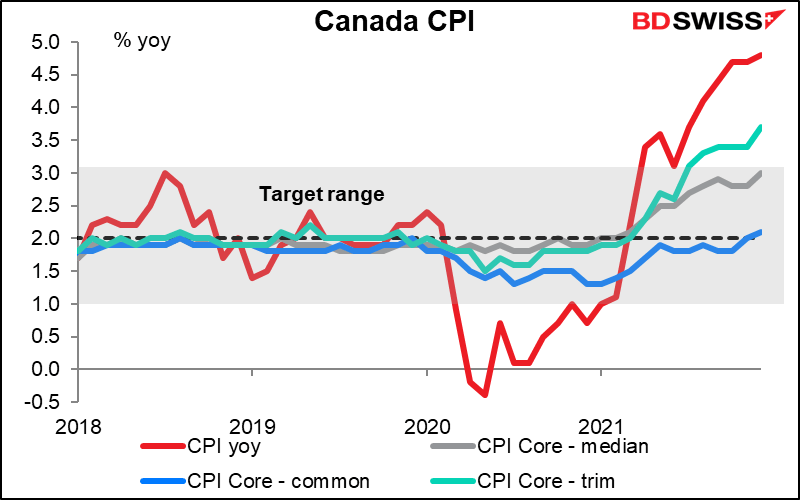

Durante a última semana, houve várias leituras de inflação que fizeram com que a palavra “transitória” parecesse bastante a palavra do ano passado. A taxa de inflação no Canadá atingiu o nível mais alto desde 1991. O que é particularmente preocupante não é apenas o aumento da inflação, mas também o aumento da inflação de base. Uma das suas principais medidas (“core-trim”) está bem fora do seu intervalo de 1%-3%, e a “core-median” está mesmo na linha dos 3,0%.

O mesmo se passa com o índice de preços no consumidor (IPC) do Reino Unido. Pelo menos isto não foi surpresa – o Banco de Inglaterra já afirmou esperar que a inflação atinja um pico de “cerca de 6%” em Abril..

A inflação está num máximo de 30 anos ou perto de um máximo de 30 anos em vários países importantes.

Consequentemente, é evidente que os bancos centrais estão a começar a perder a paciência. À excepção talvez do Banco Central Europeu (BCE), a maior parte deles desistiu da ideia de que a inflação cairá naturalmente por si só. Eles estão a preparar-se para a ação, sendo o maior de todos, a Reserva Federal dos EUA, um dos bancos mais eloquentes do mundo..

Consequentemente, as expectativas políticas aumentaram acentuadamente durante a última semana.

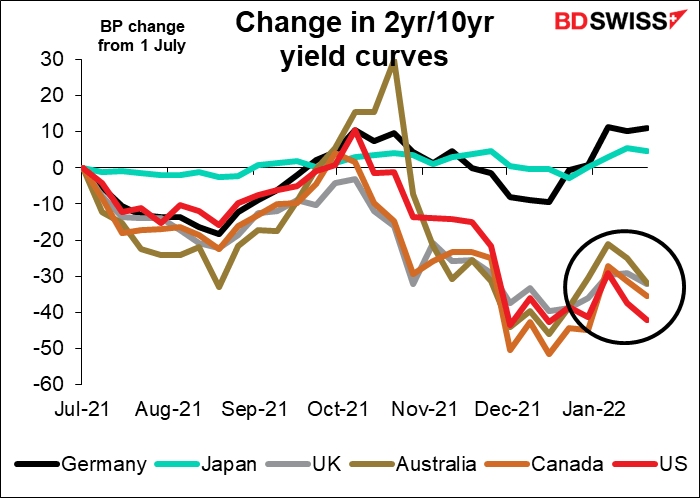

Tendo isso em conta, as yields das obrigações subiram em todo o mundo. O que é perigoso é que as curvas de yield em muitos países começaram a aplanar, ou seja, as taxas curtas subiram mais do que as taxas longas. As curvas de yield têm vindo a aumentar desde finais de Dezembro, mas começaram a estabilizar no final desta semana. Isso é um sinal de que os investidores acreditam que os bancos centrais podem ter de apertar tanto a sua política monetária que enviarão as suas economias para uma recessão.

Nos EUA, por exemplo, cada recessão nos últimos anos tem sido precedida por uma inversão da curva de rendimento de 2 anos/10 anos dos EUA. A curva de 2 anos/10 anos é atualmente de 76 pontos base, metade do nível de Março do ano passado.

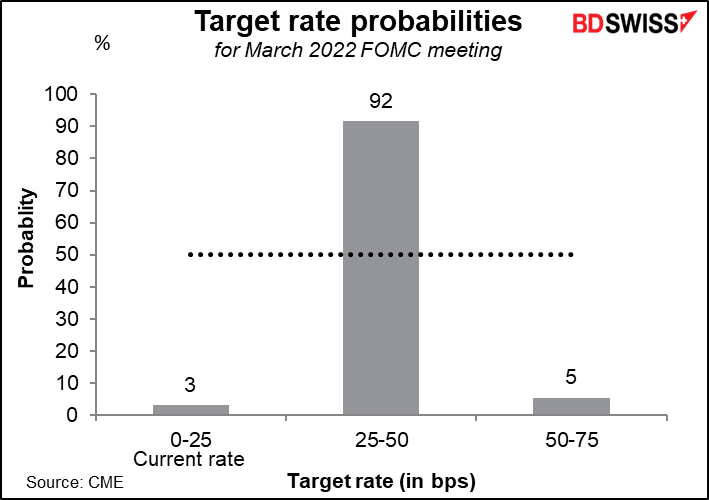

Neste contexto, a reunião de quarta-feira do Comité Federal de Mercado Aberto (FOMC) para a fixação das taxas marcará o ritmo.

A Fed está claramente a planear apertar a sua política monetária este ano. Em Dezembro, o “dot plot” mostrou que o membro mediano do FOMC espera três aumentos de taxas este ano, uma enorme mudança em relação à previsão de zero de Setembro. Além disso, o Comité duplicou o ritmo das suas compras de títulos para terminar em Março, um sinal claro de que quer começar a subir as taxas de juro o mais rápido possível. (O Comité já disse anteriormente que não começaria a subir taxas de juro até ter terminado as suas compras de obrigações).

Por outro lado, ainda não tomou quaisquer decisões sobre como logo após ter terminado as suas compras de obrigações começaria a subir as suas taxas de juro (“lift-off”), nem decidiu quanto tempo após começar a subir as taxas de juro começaria a reduzir o seu balanço – “quantitative tightening”, ou QT. Existe também a questão de quão rapidamente começaria a encolher o seu balanço – quanto permitiria que o balanço encolhesse todos os meses. (No início, encolherá o balanço naturalmente à medida que as obrigações expiram, mas se quiser limitar o ritmo de declínio poderá reinvestir o produto do vencimento das obrigações acima de um certo limite).

Penso que ninguém espera seriamente que a Fed mude as taxas na reunião de quarta-feira. Neste momento, presume-se que isso comece em Março.

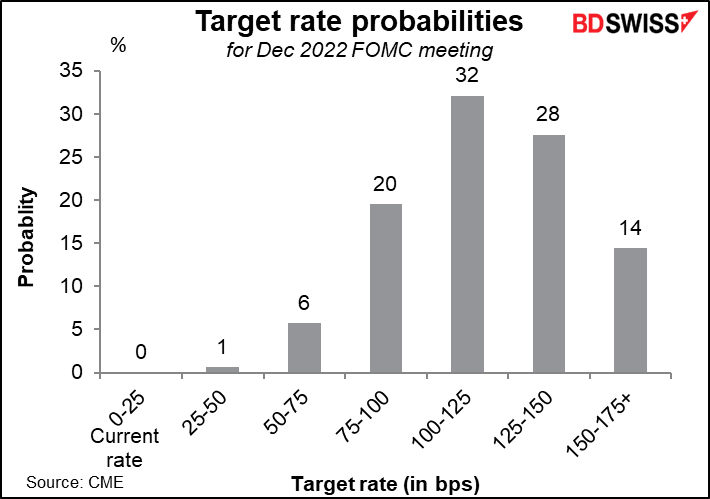

Os investidores esperam então quatro ou possivelmente cinco (ou mais!) subidas no total durante o ano, em contraste com as três que os membros do Comité previram no mês passado.

Em vez disso, o mercado estará à procura de respostas às questões acima, nomeadamente:

Não espero quaisquer respostas a estas questões durante este mês. Porque é que anunciariam previamente o que vão fazer e dariam a sua opção de ficar de pé se algo imprevisto acontecesse?

No entanto, penso que é provável que eles mexam com a declaração para assinalar uma subida iminente. Por exemplo, em Maio de 2004, disseram “Neste momento, com a inflação baixa e a utilização de recursos pouco rigorosa, o Comité acredita que uma política acomodatícia pode ser removida a um ritmo que seja provável ser medido”. Começaram então as subidas das taxas em Junho. Em Setembro do ano passado, disseram: “Se os progressos continuarem, em termos gerais, como esperado, o Comité julga que uma moderação no ritmo de aquisição de ativos poderá em breve ser justificada”. Começaram então a diminuir as suas compras de obrigações na reunião seguinte. Desta vez, poderiam substituir a frase “O Comité estaria preparado para ajustar a postura da política monetária conforme apropriado, caso surjam riscos…” por algo do género “se o progresso do mercado de trabalho continuar de uma forma geral como esperado, o Comité julga que um aumento da taxa de fundos federais poderá em breve ser justificado”. Não esperaria que desta vez usassem a palavra “medida”, pois isso foi feito para indicar uma série regular e constante de aumentos de taxas.

Penso que, em vez da declaração, o foco será a conferência de imprensa do Presidente da Fed Powell depois, durante a qual podemos esperar que ele seja inundado por questões sobre estes assuntos. No entanto, não é provável que ele se comprometa com nada, preferindo em vez disso manter a máxima flexibilidade, sublinhando que cada reunião é “ao vivo”, o que significa que irão analisar as variáveis passo-a-passo, em vez de se comprometerem previamente com qualquer ritmo particular de aperto da sua política monetária.

Quais são os riscos: Tal como demonstrado acima, o mercado está a antecipar que a Fed vai adoptar um comportamento mais “hawkish”. Seria difícil não vê-los a fazer o contrário, neste momento e isso, de certa forma, está a sinalizar que sim, cinco subidas é razoável, seis são possíveis. Pelo contrário, poderiam fazer recuar os preços de mercado e tentar baixar as expectativas de taxas de mercado. Fazê-lo poderia simplesmente suscitar receios de que estejam “atrás da curva” e não dispostos a tomar as medidas necessárias para combater a inflação. Pode fazer com que as taxas de juro aumentem à medida que os investidores antecipam uma inflação mais elevada no futuro. Ou pode fazer com que a curva de yield se torne mais plana à medida que os investidores antecipam que eventualmente a Fed terá de aumentar as taxas ainda mais para compensar este erro. Por outro lado, uma Fed mais “dovish” do que se esperava seria provavelmente popular no mercado de ações.

Algumas horas antes do fim da reunião do FOMC, o Banco do Canadá (BoC) realizará a sua reunião de política e divulgará um Relatório de Política Monetária atualizado. Na sua última reunião de 8 de Dezembro, disseram que esperavam começar a subir as taxas de juro “algures nos trimestres a meio de 2022”. O mercado não acredita numa única palavra. Está a estimar com 73% de probabilidade a hipótese de subida das taxas de juro na reunião da próxima semana e outra subida na reunião de Março.

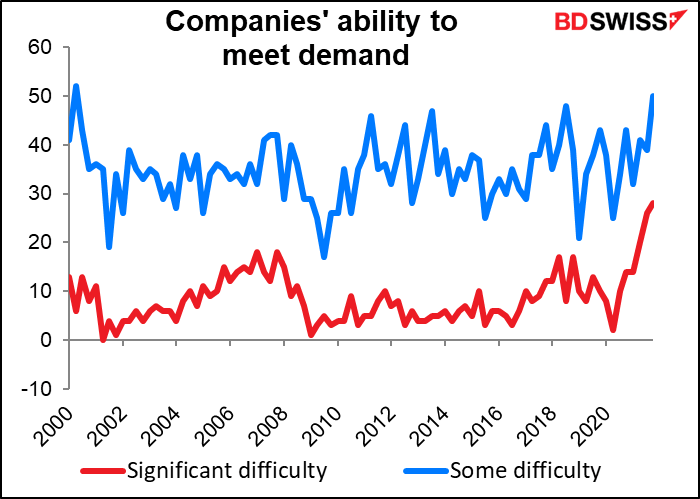

A razão pela qual o Banco disse que não poderá aumentar as taxas até meados do ano é devido a “um contínuo excesso de capacidade….”. Têm de manter a política inalterada “até que o abrandamento económico seja absorvido…” Mas pergunto-me se o inquérito “Business Conditions” de Dezembro por parte do Banco do Canadá poderá ter mudado a sua opinião. O índice de difusão para as empresas com “dificuldades significativas” em satisfazer a procura atingiu um recorde de 28, enquanto que as que se deparam com “alguma dificuldade” atingiram um quase recorde de 50, o que significa que pelo menos metade das empresas se deparam com esses mesmos problemas.

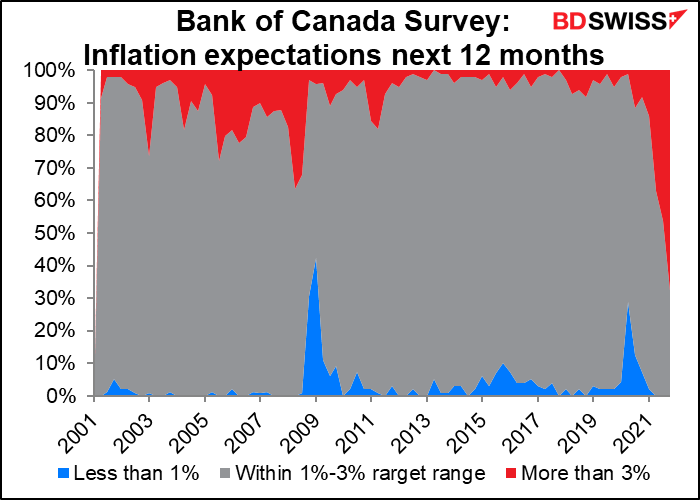

Entretanto, uns espantosos 67% dos inquiridos esperam que a taxa de inflação esteja fora do intervalo de 1%-3% do Banco do Canadá durante os próximos 12 meses.

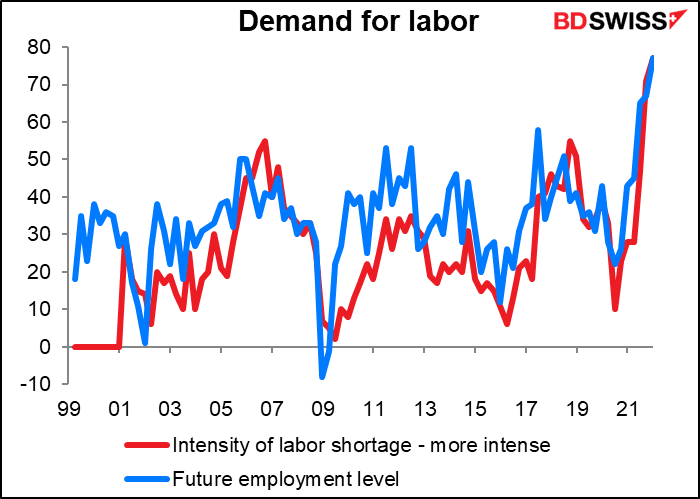

E a procura de mão-de-obra é, de longe, o nível mais elevado desde que o inquérito começou há mais de 20 anos.

O Banco afirmou que “está a acompanhar de perto as expectativas de inflação e os custos laborais para assegurar que as forças que empurram os preços para cima não se tornem incorporadas na inflação em curso”. Vendo os resultados do Inquérito do Banco do Canadá contra essa afirmação, parece que é melhor fazer algo très rapidement, não?

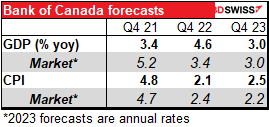

A chave pode ser se reverem a sua previsão de inflação para 2022 no Relatório de Política Monetária que aqui consta.

Em suma, o mercado procura uma subida das taxas do Banco do Canadá e alguma orientação sobre a rapidez com que o Banco vai apertar a sua política monetária. Haverá de facto seis subidas de taxas este ano, como o mercado já se encontra a descontar?

Além disso, o BoC enfrenta o mesmo problema que a Fed em termos do seu balanço – de facto, uma vez que o BoC aumentou muito mais o seu balanço (4,2x vs 2,1x).

De acordo com as minhas fontes em Toronto, nada de oficial foi dito, mas a pressão está a aumentar de todos os lados. Muitos participantes no mercado estão a pedir-lhes que reduzam o balanço, uma vez que o Banco está situado em 46% do stock total das obrigações do governo canadiano. O Relatório de Outubro sobre a Política Monetária diz apenas:

Olhando para o futuro, uma quantidade significativa de títulos de dívida vencerá nos próximos anos, concentrando-se no período de um a cinco anos, e estes vencimentos irão variar mês a mês. Dada esta combinação de maturidades elevadas e irregulares, o total de títulos do GoC detidos pelo Banco flutuará modestamente ao longo dos próximos anos.

Não me parece claro se pretendem deixar o balanço cair para onde estava antes da pandemia ou se vão tentar mantê-lo algures em torno do seu tamanho atual (relativamente enorme em comparação com o passado).

Globalmente, estas duas reuniões do banco central irão preparar o terreno para as reuniões da semana seguinte do Banco da Reserva da Austrália (RBA), do Banco de Inglaterra e do Banco Central Europeu (BCE).).

Outros indicadores: PMIs preliminares, 4.º Trimestre do PIB dos EUA e Alemanha, deflatores PCE, IPCs da Austrália, Nova Zelândia e Japão

Além das duas reuniões dos bancos centrais, existe um grande número de indicadores económicos importantes a serem divulgados durante a semana.

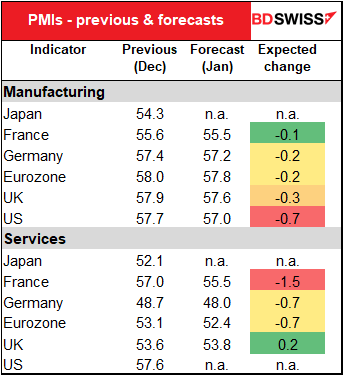

A semana começa com os índices preliminares dos gestores de compras (PMIs) para as principais economias industriais. Os mercados esperam sobretudo más notícias – apenas o PMI do setor dos serviços do Reino Unido deverá estar em alta, e isso significa apenas +0,2. Espera-se que o setor dos serviços no continente seja atingido, o que não é surpreendente, uma vez que tanto a Alemanha como a França apertaram as suas restrições COVID-19 no início de Dezembro. A França atenuou-as há cerca de uma semana atrás, a Alemanha ainda não se encontra em pleno funcionamento. Espera-se que a produção dos EUA tenha diminuído acentuadamente, talvez na sequência do decepcionante inquérito à produção Empire State (que mergulhou para -0,7, sendo anteriormente de 31,9).

Os PMIs da Zona Euro mais fracos podem encorajar o BCE a tomar uma posição de “esperar para ver” na sua reunião de 3 de Fevereiro, o que poderia ser negativo para o EUR.

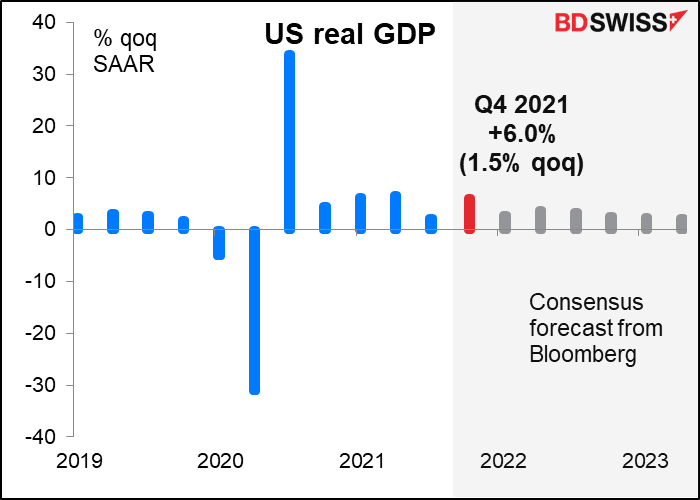

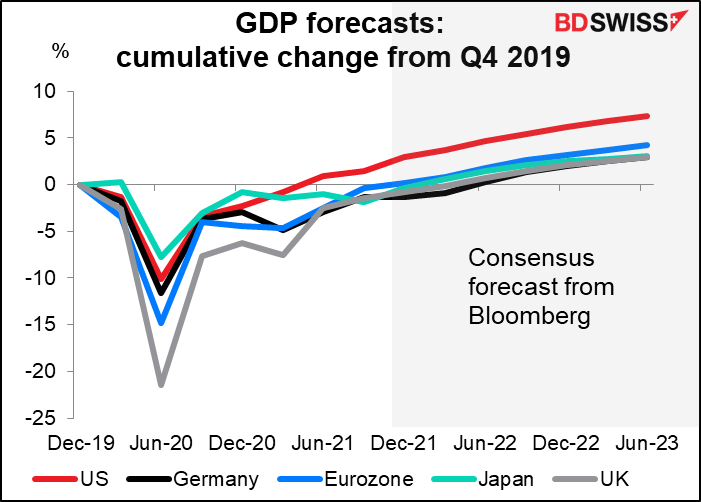

Espera-se que os números do PIB dos EUA e da Alemanha proporcionem um contraste acentuado. Prevê-se que o PIB dos EUA aumente uns robustos 6,0% de taxa de variação trimestral anualizada sobre valores corrigidos de sazonalidade (+1,5% em relação ao trimestre anterior)…

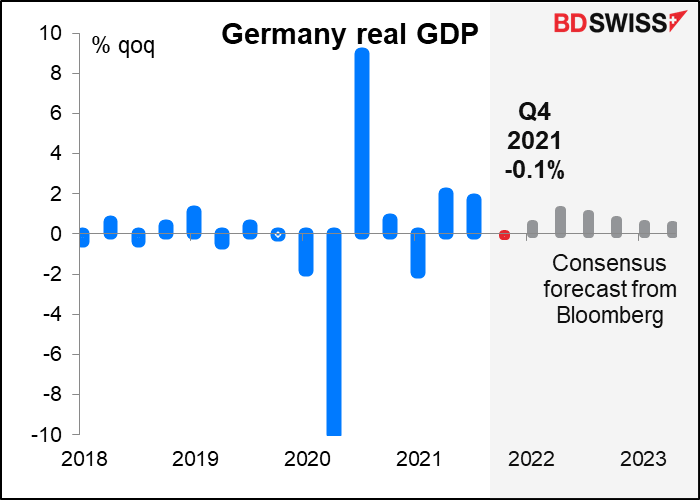

…enquanto se prevê que o PIB alemão desça 0,1% em relação ao trimestre anterior.

Os EUA recuperaram muito mais rapidamente da pandemia do que os seus principais concorrentes. O forte crescimento adicionado à inflação mais alta entre os G10 deverá significar um ritmo relativamente rápido de aperto da política monetária e, como tal, um dólar forte.

Os dados sobre a inflação da Austrália, Nova Zelândia, Japão e EUA estão previstos mostrar mais aumentos da inflação em todo o mundo (excepto no Japão, o outlier global). Esta tendência mundial deverá justificar um maior aperto da política monetária.

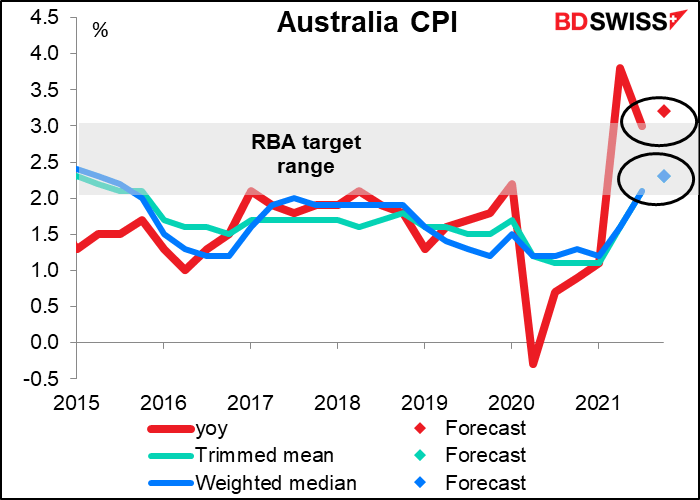

Espera-se que o IPC geral da Austrália suba ligeiramente para 3,2%, ainda fora do objetivo do Banco da Reserva da Austrália (RBA) de 2%-3%. Entretanto, prevê-se que as duas medidas principais se situem diretamente dentro do intervalo (ambas a 2,3% em relação ao período homólogo do ano anterior). (O objetivo de inflação na Austrália é definido pela inflação global; as medidas de base são utilizadas “na avaliação das pressões inflacionistas atuais e das perspetivas de inflação do IPC.”)

Inflação acima do objetivo, desemprego abaixo do nível em que se encontrava antes do início da pandemia e emprego mais elevado; quanto tempo poderá o RBA argumentar que é “provável que leve algum tempo” até que a inflação esteja “sustentavelmente dentro do intervalo de 2 a 3% do objetivo”? AUD+

Espera-se que o IPC da Nova Zelândia se mova acentuadamente (5,8% vs 4,9%). Isto seria quase o dobro do limite superior do seu intervalo alvo de 1%-3%.

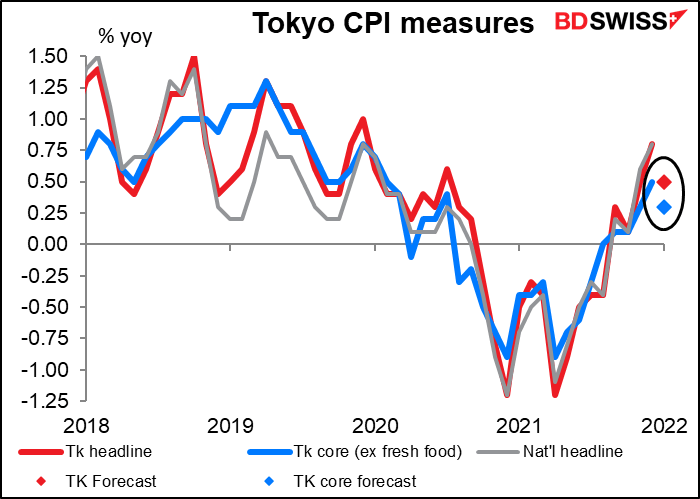

Tem havido muita especulação recentemente (bem, tenho especulado muito recentemente) sobre como a inflação do Japão poderia aquecer graças aos preços mais elevados das matérias-primas importadas, que aumentaram 68% em relação ao período homólogo do ano anterior. No entanto, o IPC nacional japonês de sexta-feira mostrou poucos sinais disso – o IPC subiu apenas para +0,8% em relação ao período homólogo de +0,6%, enquanto a medida “núcleo” da inflação – excluindo alimentos frescos e energia – na verdade caiu mais fundo na deflação (-0,7% em relação ao período homólogo vs -0,6%).

Devo notar que a taxa de inflação do Japão está a ser mantida em baixa por programas governamentais que baixaram os preços dos alojamentos e as tarifas dos telemóveis. A campanha do governo, “Go To Travel”, que subsidiou as taxas hoteleiras durante a pandemia, baixou as taxas de alojamento em Agosto-Dezembro de 2020. Isso fez aumentar a inflação numa base de variação homóloga um ano mais tarde. À medida que este efeito se desvanece, reduz em contrapartida a taxa de inflação um ano depois (isto é, a partir do número da próxima semana de Janeiro de 2022). Entretanto, o governo pressionou as empresas de telemóveis a reduzir as suas taxas em Abril do ano passado; o efeito de variação homóloga abandonará o cálculo em Abril deste ano. Os economistas estimaram que, sem estes dois fatores, a inflação de base seria de cerca de 1,6% em relação ao período homólogo do ano anterior. Esta é provavelmente uma estimativa mais precisa da pressão inflacionista real. É ainda muito inferior à da maioria dos outros países, mas não é deflação.

Seja como for, os números publicados incluem hotéis e tarifas de telemóveis. Consequentemente, as expectativas para o IPC da próxima sexta-feira em Tóquio são bastante escassas. Espera-se que todas as medidas apresentem uma taxa de inflação mais baixa do que no mês anterior, com o “núcleo central” (não exibido) a cair para -0,7% em relação ao período homólogo do ano anterior, sendo anteriormente de -0,3%. Acho que podemos pôr de lado a ideia do Banco do Japão de normalizar a política a qualquer momento. Ainda assim, quadro pode mudar quando o declínio nas tarifas de telemóveis sair da comparação ano a ano.

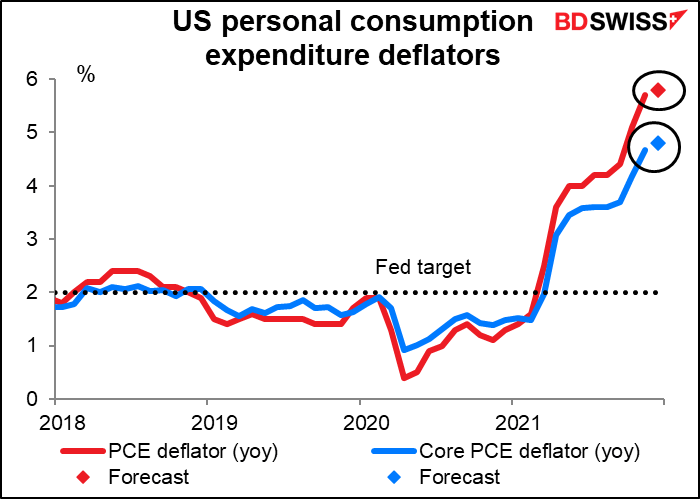

Finalmente, os deflatores da despesa de consumo pessoal (PCE) dos EUA serão divulgados na sexta-feira. Estes, e não o índice de preços ao consumidor mais conhecido, são o indicador de inflação preferido da Fed. Fizeram a troca em 2000. No entanto, o mercado ainda presta mais atenção ao IPC e fiquei surpreendido ao ouvir alguns funcionários da Fed referirem-se também ao IPC, apesar de a Fed preparar todas as suas previsões em termos dos deflatores PCE, e não do IPC.

Em qualquer caso, espera-se que a história que obtemos dos deflatores PCE seja a mesma que a história que obtivemos do IPC: inflação mais elevada. Os investidores podem ter algum consolo com o facto de se esperar que o ritmo do aumento abrande, mas enquanto a direção estiver alta, a Fed não vai estar com disposição para tirar o pé dos travões.

Outros dados dos EUA divulgados durante a semana incluem a confiança dos consumidores do Conference Board (terça-feira), bens duradouros (quinta-feira), e rendimentos e despesas pessoais (sexta-feira).