O Fundo Monetário Internacional (FMI) e o Banco Mundial realizaram a sua reunião anual de Primavera esta semana. Como parte das festividades, publicaram o seu relatório World Economic Outlook. Leitura desanimadora! Com o título “A guerra faz recuar a recuperação global”, o FMI desvalorizou significativamente a sua estimativa de crescimento global. Agora vê a economia global crescer 3,6%, em termos homólogos, em 2022, contra os 4,4% estimados há apenas alguns meses (Janeiro). Ao mesmo tempo, previram uma inflação de 5,7% nas economias avançadas e 8,7% nas economias emergentes, em termos homólogos – 1,8 p.p e 2,8 p.p acima do projetado em Janeiro.

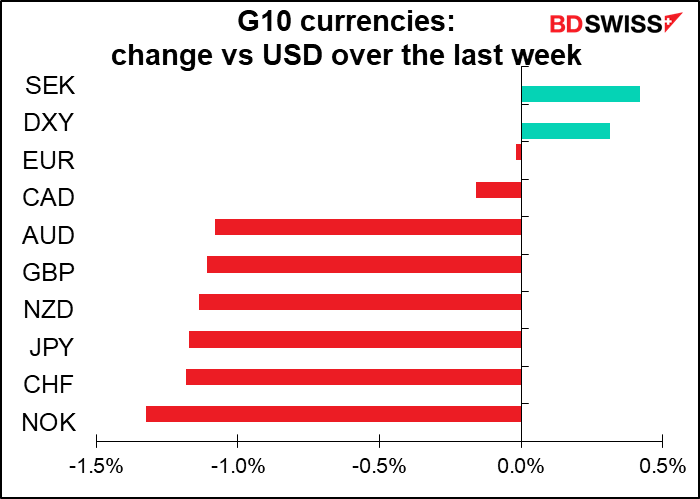

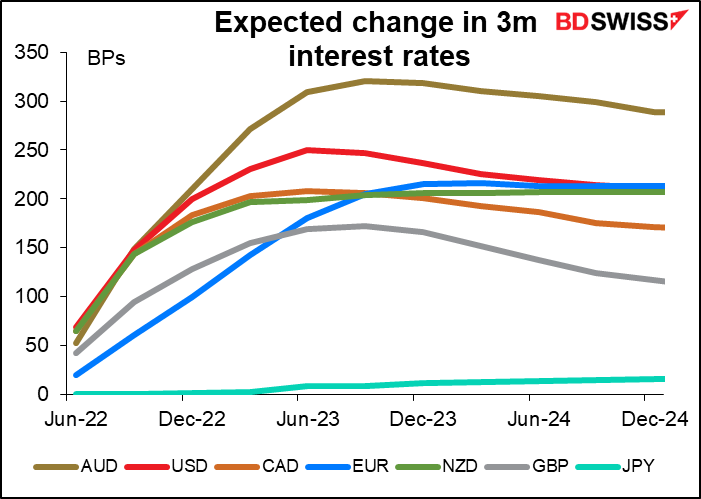

Este padrão – crescimento mais lento, inflação mais elevada – coloca os bancos centrais num dilema. O que fazer? Manter a política frouxa para fomentar o crescimento ou apertar para vencer a inflação? Até agora o veredicto é unânime: o seu mandato é combater a inflação e essa é a principal prioridade. O mercado está a assumir que as taxas de juro continuarão a subir pelo menos até ao final do próximo ano (exceto no Japão).

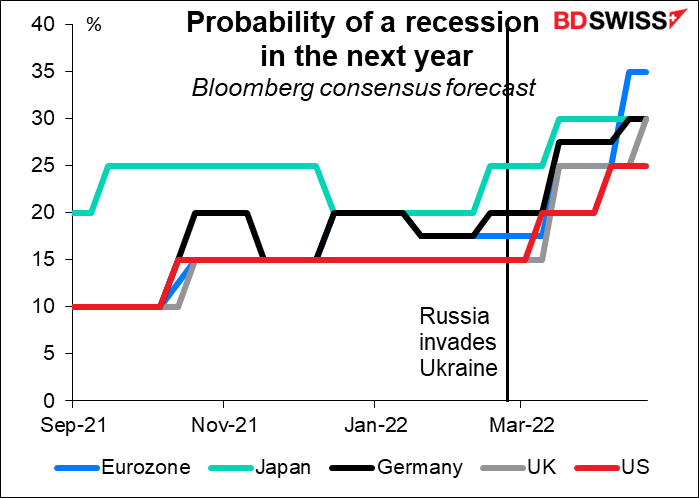

Mas com a política fiscal também a ficar mais apertada à medida que os governos controlam os seus défices orçamentais, existe um risco real de excesso de políticas que enviam as economias para a recessão. A probabilidade de uma recessão aumentou muito depois de a Rússia ter invadido a Ucrânia, devido à subida acentuada dos preços da energia – isto atua como um aumento dos impostos, desviando dinheiro que de outra forma seria gasto em outras coisas. A zona Euro, que é mais diretamente afetada pela guerra, é vista como tendo a maior probabilidade de uma recessão.

Este será então o tema provável para os mercados durante os próximos meses: o risco de inflação vs o risco de recessão. Qual será o caminho a seguir pelos bancos centrais? Agora que a inflação é o maior problema e o crescimento está relativamente sólido, eles ficam felizes por falar da necessidade de aumentos de 50 pontos base para evitar que as expectativas de inflação fiquem “sem ancoragem”. Mas estarão eles dispostos a apertar a política o suficiente para o conseguir?

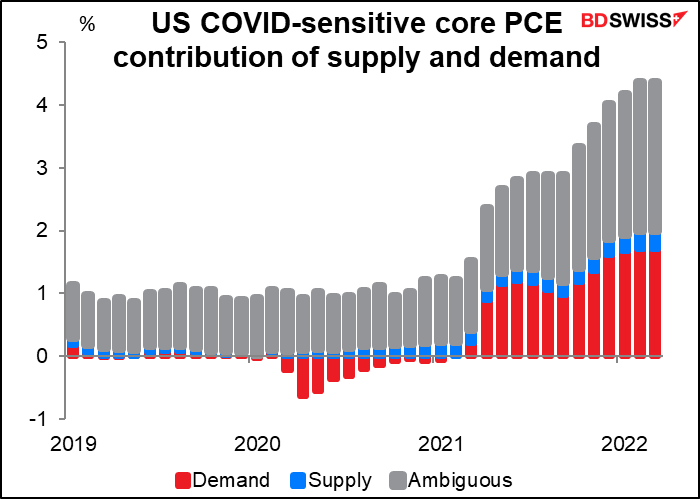

A Fed de São Francisco repartiu as causas da inflação americana entre o excesso de procura (vermelho) e a oferta insuficiente (azul). Apesar de todos os problemas com dificuldades na cadeia de abastecimento, a maior parte do problema (tanto quanto podem determinar) deve-se a uma procura excessiva.

De forma a contrariar esse excesso de procura, a Fed vai ter de apertar consideravelmente a sua política – muito acima da taxa neutra dos fundos da Fed, que se estimam ser de cerca de 2,4%. O mercado já está a incorporar os preços numa taxa máxima de fundos da Fed de 3,24% em Novembro de 2023. Outros bancos centrais poderão também ter de ir muito além das suas taxas neutras. A possibilidade de os bancos centrais mudarem para uma postura restritiva e as implicações de tal mudança para o crescimento serão provavelmente uma das principais questões para o mercado nos próximos meses.

Próxima semana: Banco do Japão, PIB do 1T nos EUA e UE, IPC da UE e AU

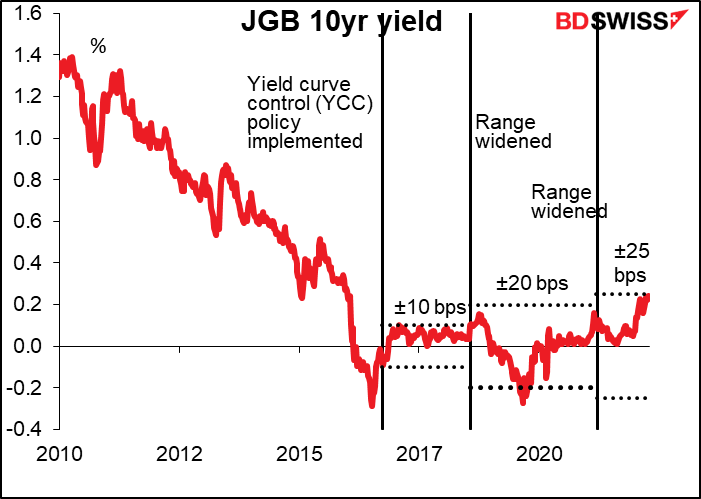

Há apenas uma grande reunião do banco central na próxima semana e é o perenemente aborrecido Banco do Japão. A sua recente intervenção em larga escala no mercado de obrigações do governo japonês (JGB) para manter a yield a 10 anos dentro da gama de ± 25 pontos base em torno de 0,0%, conforme especificado na sua política de “controlo da curva de rendimento” (YCC), mostra conclusivamente que não está em condições de mudar de política neste momento. (O Banco anunciou que irá comprar um montante ilimitado de JGBs a 10 anos a 0,25% de 21-26 de Abril para defender o limite superior.)

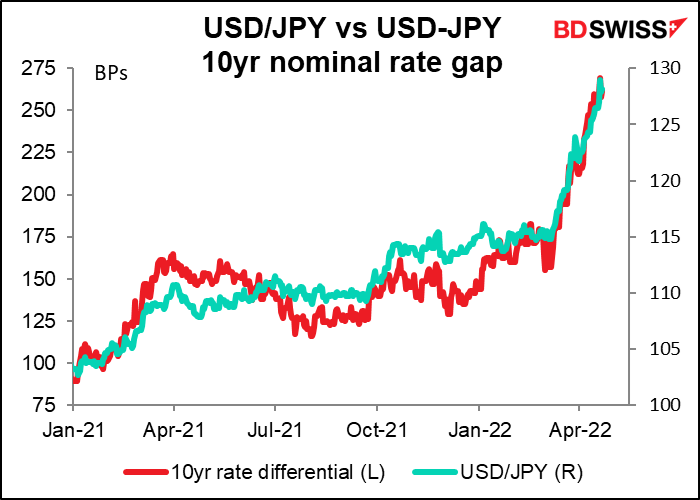

Mas o problema é que outros bancos centrais certamente não têm uma política semelhante. À medida que o fosso entre as yields japonesas e as de outros países, que não param de aumentar, o dinheiro flui naturalmente do Japão para moedas onde os investidores podem obter um rendimento mais elevado. O iene tem vindo a enfraquecer como resultado disso.

Comentários recentes por parte do Governador do Banco do Japão, Kuroda, e a Ministra das Finanças, Suzuki, mostram que estão a ficar preocupados com o iene fraco. A questão é: irão eles alterar a sua política para impedir a queda da moeda?

O Japão é o país onde a “agradável surpresa” é um oxímoro. Quaisquer mudanças na política são geralmente bem telegrafadas antes do tempo com fugas de informação copiosas para os jornais. Mesmo que estejam apenas a pensar em mudar de política, geralmente vazam algo para a imprensa para ver qual será a reação. Assim, o facto de ainda não termos ouvido nada, sugere-me que nada de substancial seja provável.

Eles podem mexer com a sua orientação, daqui para a frente. Neste momento dizem que “por enquanto, o Banco irá acompanhar de perto o impacto do novo coronavírus (COVID-19) e não hesitará em tomar medidas de flexibilização adicionais se necessário, e também espera que as taxas de juro da política de curto e longo prazo se mantenham nos seus níveis atuais ou inferiores”. Dado que o número de casos de vírus diminuiu recentemente (embora continue a ser muito mais elevado do que no ano passado) e que o governo afrouxou um pouco as restrições, poderiam remover a parte sobre “medidas de flexibilização adicionais” ou “níveis mais baixos”.

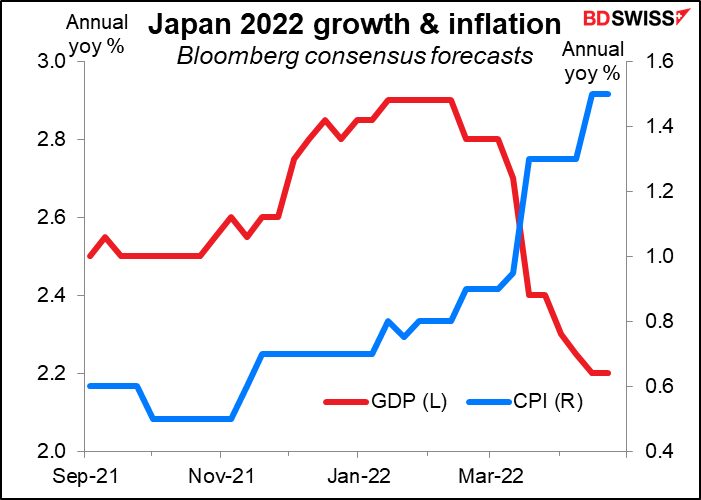

Ainda assim, o BoJ também vai publicar a edição de Abril do seu Outlook para a Atividade Económica e Preços. O mercado baixou drasticamente a sua estimativa para o crescimento japonês este ano, não prevendo ainda um regresso ao objetivo de 2% de inflação. Da mesma forma, o FMI reviu em baixa a sua previsão de crescimento para 2022 para o Japão em 0,9 pontos percentuais para 2,4% devido ao aumento dos preços do petróleo bruto e às restrições ligadas ao coronavírus nas atividades sociais (que devo dizer que não parecem tão rigorosas, de acordo com o Índice Oxford Stringency). Dadas estas alterações, é também provável que o Outlook Report reveja em baixa as suas previsões para a economia. Isso provavelmente excluiria qualquer mudança no enviesamento da política.

Com tudo em espera, o foco serão então os comentários do Gov. Kuroda do Banco do Japão, na conferência de imprensa. Também aqui não consigo prever uma súbita mudança de opinião em relação aos pontos de vista que ele tem tido durante anos. Na reunião da Comissão de Auditoria e Supervisão da Administração da Câmara Baixa, a 18 de Abril, o Governador Kuroda disse que uma forte depreciação do iene aumentaria os impactos negativos na economia através de A) maior incerteza, B) maior carga sobre as finanças domésticas devido aos preços mais elevados das importações, e C) rendimentos mais baixos nas pequenas e médias empresas (PMEs) que não conseguem repercutir o aumento dos preços das importações. As suas críticas, no entanto, não visavam necessariamente a depreciação da moeda, mas sim quão rápida esta tem sido. Ele disse que não mudou a sua opinião de que a depreciação do iene é positiva para a economia do Japão como um todo. No máximo, pude vê-lo mais uma vez enfatizar os efeitos nocivos de uma rápida depreciação da moeda, mas isso é mais um comentário sobre o ritmo de movimento do iene, não sobre a sua direção.

Em suma, espero que a reunião seja uma deceção para aqueles que procuram que o Banco do Japão ponha fim ao declínio do iene e que a moeda possa enfraquecer ainda mais após a reunião.

Dados sobre a inflação: Deflatores PCE da Alemanha, UE, AU e EUA

Espera-se que as notícias da inflação mostrem que a inflação está a aumentar mais lentamente, mas ainda está a aumentar.

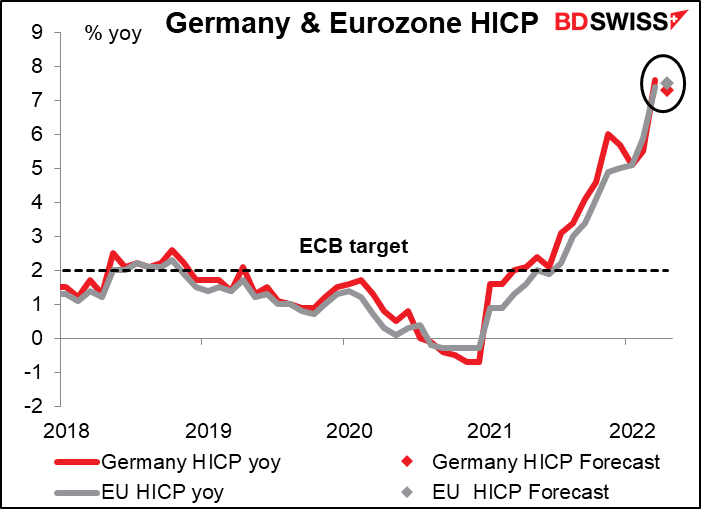

A inflação alemã deverá diminuir ligeiramente, mas a inflação global da UE deverá aumentar ainda mais. Isto deverá manter a pressão sobre o Banco Central Europeu na sua reunião de 9 de Junho, quando também terão um novo conjunto de previsões que terão de enfrentar.

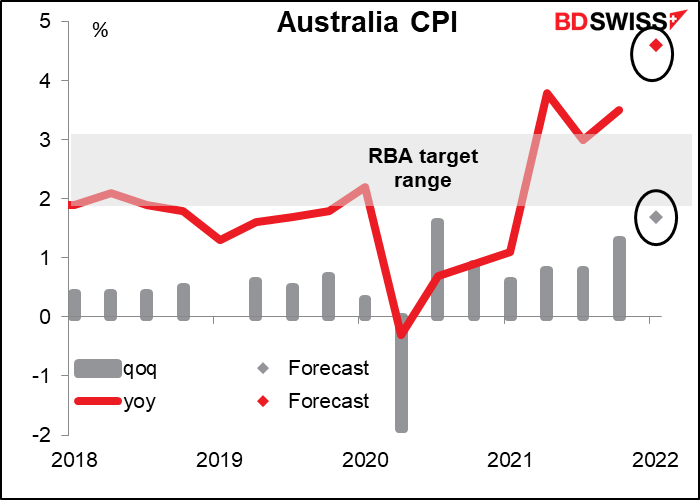

Espera-se que o IPC da Austrália atinja níveis mais altos. A taxa de variação trimestral prevista – +1,7% em termos de variação trimestral – é superior ao ritmo anual de aumento de apenas alguns anos atrás. O Banco de Reserva da Austrália (RBA) disse que esperava “um novo aumento da inflação nos próximos trimestres”, mas isto pode ser um pouco exagerado.

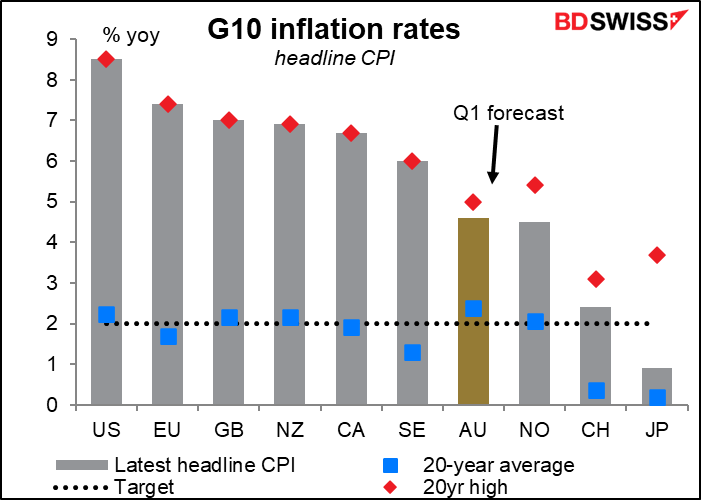

A declaração que se seguiu à reunião e à ata fez muito do facto de que “a inflação aumentou na Austrália, mas continua a ser mais baixa do que em muitos outros países”. Isso foi certamente verdade a 3,5% em termos homólogos, continua a ser verdade, mas menos, à taxa prevista para o 1º trimestre de +4,6% em termos homólogos (ver gráfico).

Da leitura das atas parece-me que o RBA está à espera de que o “conjunto atualizado de previsões seja publicado em Maio” antes de fazer quaisquer alterações à sua política. Esta será a última atualização da inflação antes das reuniões de Maio, Junho, e mesmo Julho, pelo que será bastante significativa.

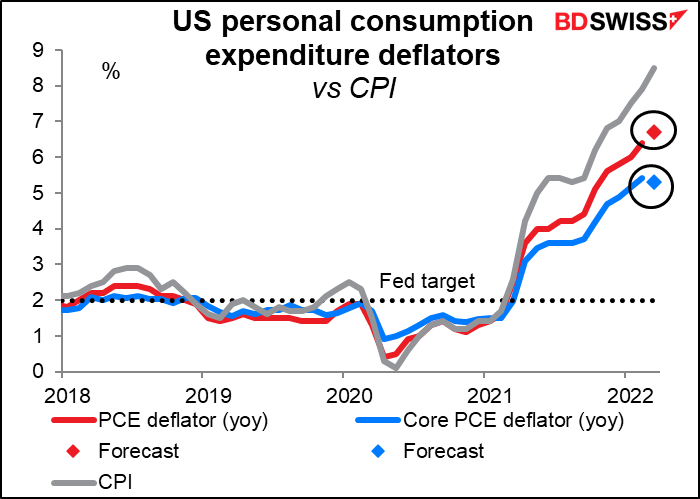

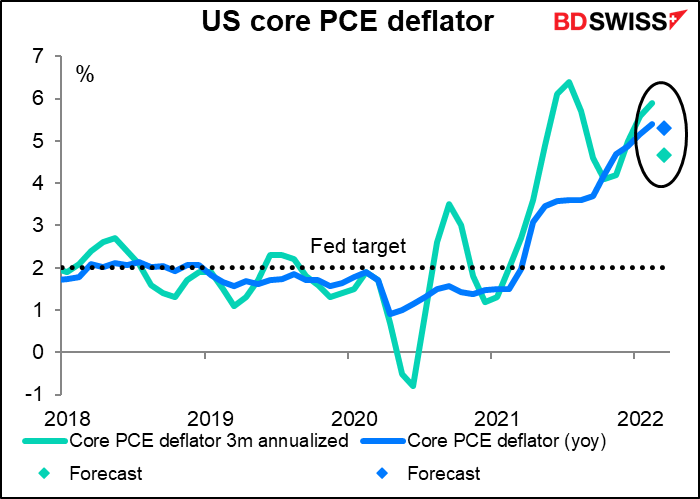

Os deflatores da despesa de consumo pessoal dos EUA (PCE) podem ser interessantes. Espera-se que o número geral aumente ainda mais, mas prevê-se que a medida de base abrande uns meros 10 pontos base. Não muito, mas não é preciso muito para se qualificar como progresso neste momento.

Além disso, espera-se que a taxa de variação anual de 3m no deflator PCE central abrande notavelmente, de 5,9% para 4,7%, em termos homólogos. Isto poderia desencadear pensamentos de que a inflação está a atingir um pico por si só, o que exigiria menos ajuda da Reserva Federal. = USD-

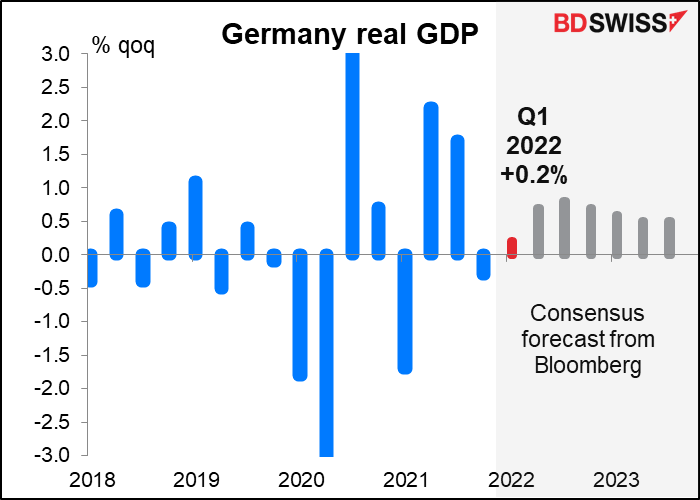

Também vamos começar a obter os números do PIB do 1T durante a semana. A maioria dos principais países europeus anunciam na sexta-feira, incluindo a Alemanha, França, Itália, Espanha e a UE como um todo. Espera-se que o crescimento em França, Espanha e Itália seja inferior às taxas do 4T, mas prevê-se que a Alemanha registe uma melhoria em relação ao declínio de -0,3% em termos de variação trimestral do 4T.

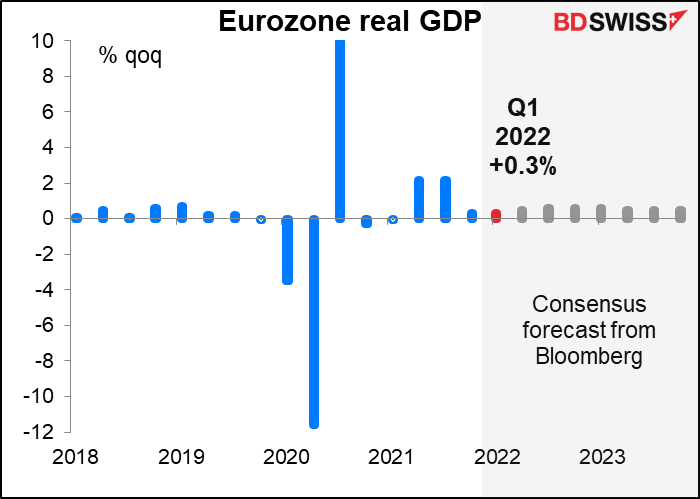

Prevê-se que a zona Euro no seu conjunto cresça a um ritmo inalterado de +0,3% em termos de variação trimestral.

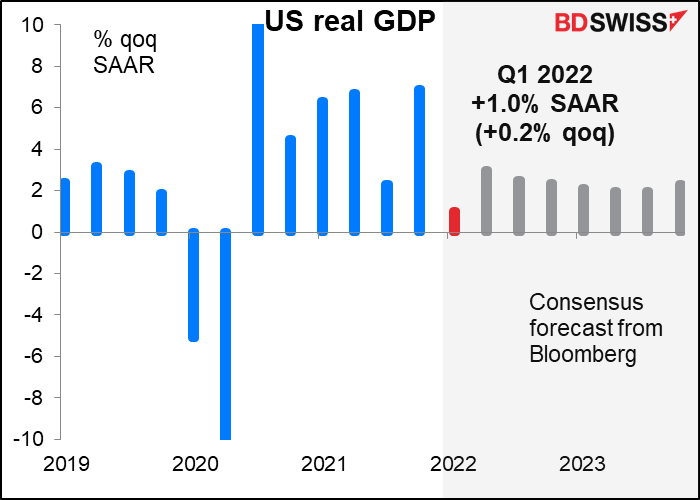

Entretanto, espera-se também que os EUA registem um abrandamento acentuado de um ritmo de 6,9% de variação trimestral, corrigido de sazonalidade, no 4T, para apenas +1,0% de variação trimestral, corrigido de sazonalidade (1,7% de variação trimestral vs +0,2% de variação trimestral).

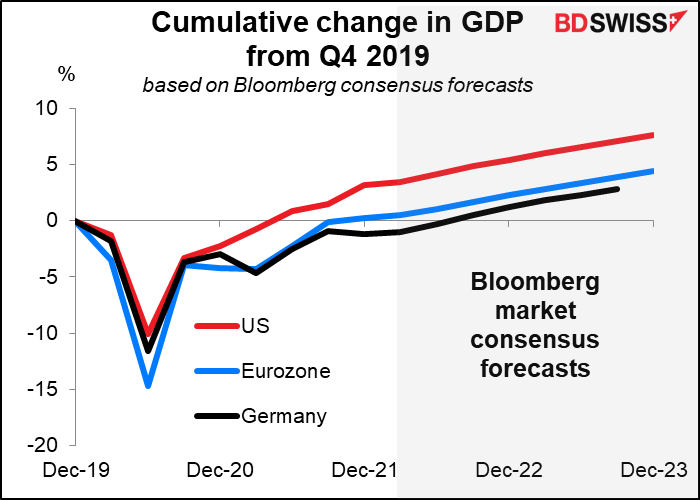

Os EUA recuperaram o seu nível de produção pré-pandémico no 2.º trimestre do ano passado. Para a Zona Euro como um todo, isso só ocorreu no 4.º trimestre. Para a Alemanha, embora não se espere que tal aconteça até ao 3.º trimestre deste ano, e se a guerra na Ucrânia se arrastar e a Alemanha decidir eventualmente libertar-se das importações de energia russas, isso poderá ocorrer ainda mais tarde.

O Canadá também publica o seu PIB mensal para fevereiro, na sexta-feira.

Existem também outros indicadores a ter em conta na próxima semana.

Nos EUA, iremos obter dados sobre os bens duradouros e os números de confiança dos consumidores por parte do Conselho da Conferência na terça-feira e, claro, os dados de rendimentos e despesas pessoais serão divulgados com os deflatores PCE na sexta-feira.

Para a Europa, os índices Ifo serão publicados na segunda-feira.

O Japão obtém os seus dados de emprego na terça-feira e as vendas a retalho e produção industrial na quinta-feira.

Os valores comerciais da Nova Zelândia são publicados na quinta-feira.

Uma coisa que não teremos na próxima semana: comentários por parte da Fed. O período de “purdah” antes da reunião de 5 de Maio do FOMC, durante o qual os funcionários da Fed estão proibidos de “expressar as suas opiniões ou fornecer análises aos membros do público sobre a evolução macroeconómica ou financeira ou sobre questões de política monetária atual ou futura…” começa no sábado.