Gli investitori stanno iniziando a realizzare che dopo anni di tassi di interesse a zero, alleggerimento quantitativo e convergenza di politica monetaria, è ora di tornare alla normalità. La settimana entrante sono presenti due incontri della banca centrale e la settimana successiva altri tre. Il mercato si chiederà di quanto e quanto rapidamente le banche centrali alzeranno i tassi.

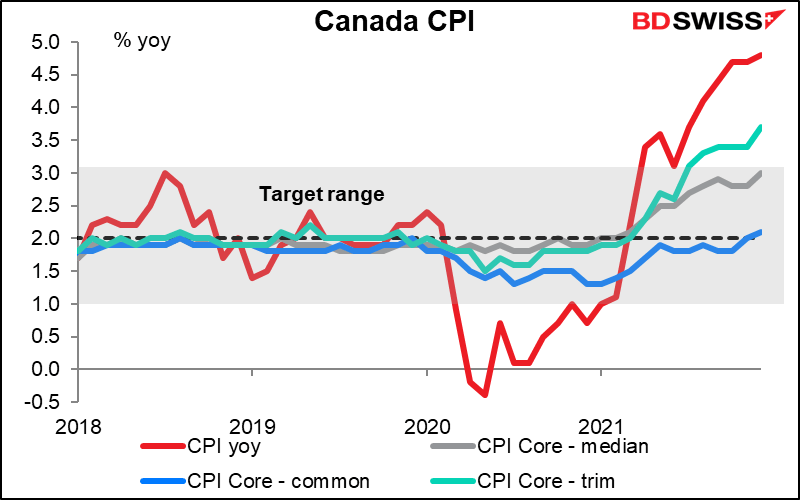

Nell’ultima settimana sono state pubblicate diverse letture sull’inflazione che hanno confermato ancora una volta che l’idea che l’inflazione sia transitoria è a dir poco ottimista. Il tasso di inflazione headline del Canada ha toccato i massimi dal 1991. La cosa particolarmente preoccupante non è solo l’aumento dell’inflazione headline, ma il fatto che anche l’inflazione core sta aumentando. Una delle misure core del “core-trim” è notevolmente fuori dall’intervallo target dell’1-3% e la mediana core è esattamente alla linea del 3.0%.

Lo stesso si può dire per l’indice dei prezzi al consumo (IPC) del Regno Unito. Almeno questo non ha sorpreso; la Bank of England ha già indicato lo scorso mese che prevede che l’inflazione “raggiunga un picco attorno al 6%” in aprile.

L’inflazione è attorno o ad un massimo di 30 anni in diversi paesi.

Di conseguenza, è chiaro che le banche centrali stanno iniziando a perdere la pazienza. Eccezion fatta diciamo per la Banca centrale europea (BCE), la maggior parte delle banche centrali ha smesso di sperare che l’inflazione rientri naturalmente e si sta preparando ad agire, con la Federal Reserve che al momento risulta essere quella che si esprime più chiaramente in tal senso.

Di conseguenza, le aspettative di politica sono cresciute notevolmente nell’ultima settimana.

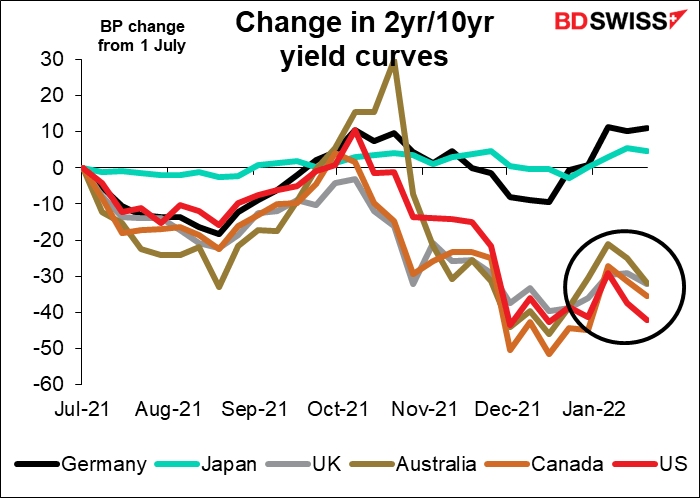

Contestualmente, i rendimenti delle obbligazioni sono aumentati a livello globale. La cosa pericolosa è che le curve dei rendimenti sono iniziate ad appiattirsi in diversi paesi, i tassi a breve termine sono cresciuti più di quelli a lungo termine. Le curve dei rendimenti sono in crescita da fine dicembre, ma alla fine di questa settimana hanno iniziato ad appiattirsi. Questo è un segnale che gli investitori ritengono che le banche centrali dovranno stringere così tanto da finire per mandare le rispettive economie in recessione.

Negli Stati Uniti, per esempio, ogni recessione vista negli USA negli ultimi anni è stata preceduta da un’inversione della curva dei rendimenti dei titoli di Stato USA a 2/10 anni. La curva a 2/10 anni è attualmente a 76 punti base, pari alla metà del livello di marzo dell’anno scorso.

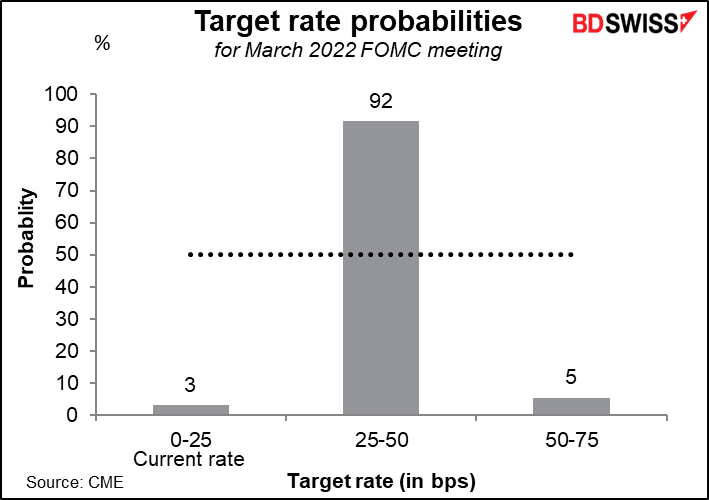

In questo contesto, l’incontro di mercoledì del Federal Open Market Committee (FOMC) per decidere i tassi definirà il ritmo dei giochi.

La Fed sta chiaramente pianificando di stringere la propria politica monetaria quest’anno. A dicembre il “dot plot” mostrava che il membro del FOMC mediano prevede tre rialzi dei tassi quest’anno, il che risulta essere una profonda variazione della previsione di settembre di zero. Inoltre, il Comitato ha raddoppiato il ritmo di tapering degli acquisti di obbligazioni, in modo da chiuderlo a marzo, il che ci indica che vuole iniziare ad alzare i tassi al più presto (in precedenza aveva indicato che non avrebbe iniziato ad alzare i tassi prima di aver chiuso il programma di acquisto di obbligazioni).

Viceversa, non ha ancora deciso dopo quanto tempo dal termine del programma inizierà ad alzare i tassi, così come non ha deciso dopo quanto tempo dall’inizio del rialzo dei tassi inizierà a ridurre il proprio bilancio, un’operazione nota come “quantitative tightening” o “stringimento quantitativo”. Oltre a questo bisognerà capire quanto rapidamente inizierà a ridurre il bilancio su base mensile (all’inizio ridurrà in modo naturale il bilancio portando a scadenza le obbligazioni, ma se vuole limitare il ritmo di contrazione potrebbe decidere di reinvestire i proventi delle obbligazioni scadute fino ad un certo limite).

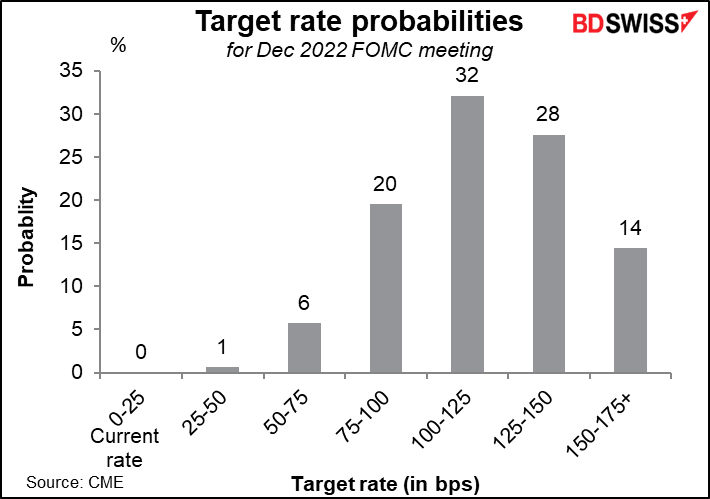

Non ritengo che qualcuno si aspetti che la Fed metta mano ai tassi di interesse all’incontro di mercoledì. Al momento, le aspettative sono di un inizio a marzo.

Gli investitori poi si aspettano quattro o potenzialmente anche cinque (se non di più!) rialzi dei tassi durante l’anno, rispetto ai tre che i membri del Comitato prevedevano solo lo scorso mese.

Il mercato cercherà di dare una risposta alle seguenti domande:

Non prevedono nessuna risposta a queste domande questo mese. Perché mai dovrebbero annunciare cosa faranno e bruciarsi la possibilità di prendere un corso diverso se dovesse succedere qualcosa di imprevisto?

Tuttavia, ritengo che trafficheranno con l’annuncio per segnalare un rialzo imminente. Ad esempio, nel 2004 hanno dichiarato “in questa circostanza, con inflazione bassa e uso delle risorse fiacco, il Comitato ritiene che possa essere rimossa la politica accomodante ad un ritmo che presumibilmente sarà misurato”. Poi hanno iniziato ad alzare i tassi a giugno (viceversa non c’è stata tale indicazione prima del rialzo dei tassi del dicembre 2016). A settembre 2021 la banca ha indicato che “se dovessimo continuare a registrare ampi progressi come previsto, il Comitato ritiene che presto si potrebbe adottare un approccio moderato al ritmo di acquisto di asset”. All’incontro successivo la Banca ha iniziato il tapering degli acquisti di obbligazioni. Questa volta potrebbero sostituire la frase “Il Comitato è pronto a rivedere la propria posizione di politica monetaria come appropriato se dovessero emergere dei rischi…” con qualcosa del tipo “se il mercato del lavoro dovesse continuare a grandi linee come previsto, il Comitato ritiene che presto si possano alzare i tassi dei Federal Funds.” Non prevedo che si parli di rialzo “misurato” questa volta, in quanto in passato sono state usate tali parole per indicare una serie di rialzi regolari dei tassi.

In questa occasione più che sull’annuncio, l’attenzione sarà sulla conferenza stampa del presidente della Fed, in cui probabilmente gli verranno poste diverse domande sul tema. È improbabile che prometta qualcosa, preferendo la possibilità di mantenere la massima flessibilità e sottolineando che ogni incontro è “in diretta” e in ogni occasione viene gestita la situazione del momento, senza impegnarsi anzitempo ad un ritmo specifico di stringimento.

Quali sono i rischi? Come indicato sopra, il mercato prevede che la Fed continuerà ad essere agressivo in modalita falchi. È difficile pensare che la banca possa cambiare approccio al momento e segnalare che sì, cinque rialzi dei tassi sono ragionevoli e sei possibili. Al contrario, potrebbero sminuire le aspettative di rialzo dei tassi e contrastare il prezzamento delle stesse da parte del mercato. Questo potrebbe far aumentare i timori che la Fed controlla la curva dei rendimenti e non è veramente intenzionata ad intraprendere le misure necessarie per combattere l’inflazione. Questo potrebbe portare ad un aumento dei tassi di lungo termine, dal momento che gli investitori prevedono conseguentemente un’inflazione più elevata in futuro. Oppure la curva dei rendimenti potrebbe appiattirsi ulteriormente se gli investitori dovessero prevedere che la Fed finirà per alzare i tassi ancora di più per correggere i propri errori. Viceversa, una Fed più dovish del previsto sarebbe accolta positivamente dal mercato azionario.

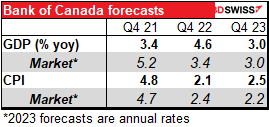

Poche ore prima della conclusione dell’incontro del FOMC, la Bank of Canada determinerà la propria politica monetaria, pubblicando un rapporto di politica monetaria aggiornato. All’ultimo incontro dell’8 dicembre, la Banca ha indicato che prevede di iniziare ad alzare i tassi “attorno ai trimestri centrali del 2022”. Il mercato non ci crede minimamente e prezza una probabilità del 73% di un rialzo all’incontro della prossima settimana e un altro rialzo all’incontro di marzo.

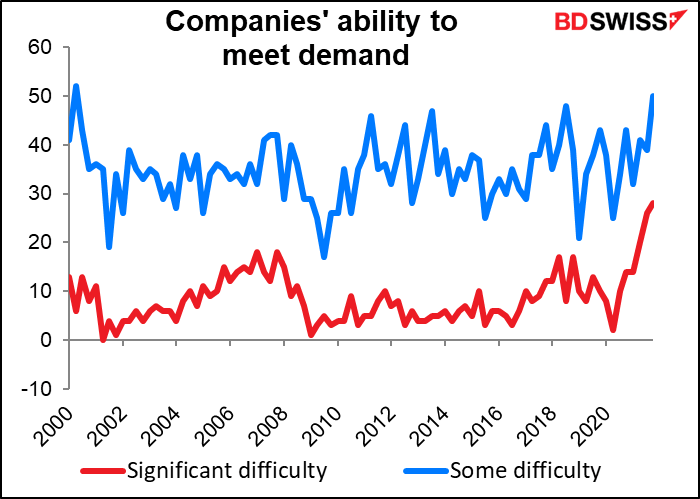

Il motivo per cui la Banca ha indicato di non poter alzare i tassi fino a metà 2022 è “la continua capacità in eccesso…” Devono mantenere invariata la politica “fino a che il rallentamento economico non venga assorbito”, ma ci si chiede se l’indagine sulle condizioni delle aziende della Bank of Canada di dicembre possa aver fatto cambiare la loro posizione. L’indice di diffusione per le aziende che vanno incontro a “difficoltà significative” nel far fronte alla domanda ha raggiunto un record di 28, mentre per quelle che vanno incontro ad “alcune difficoltà” è prossimo ad un record di 50, il che significa che quasi la metà delle aziende va incontro a tali problemi.

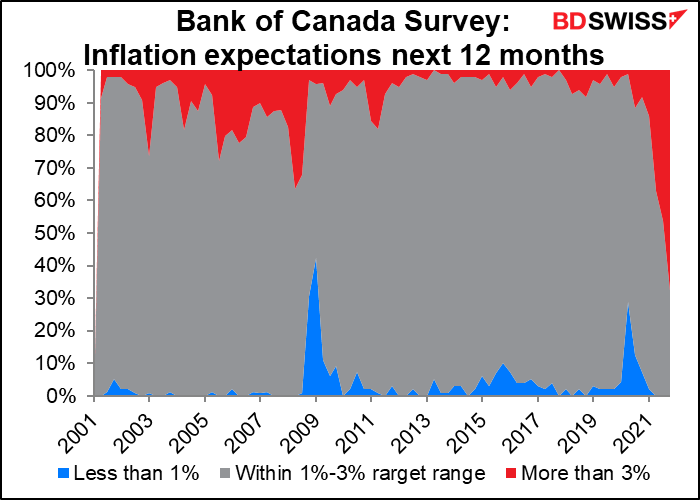

Nel frattempo, ben il 67% dei rispondenti prevede che il tasso di inflazione non rientrerà nell’intervallo target dell’1-3% della Bank of Canada nei prossimi 12 mesi.

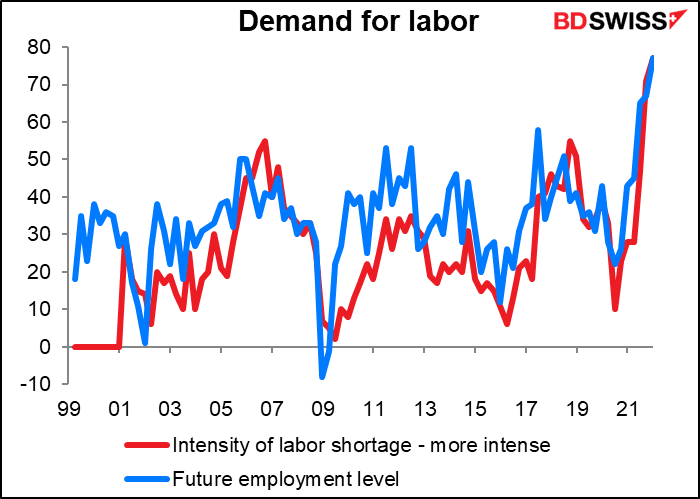

E la domanda di impiego è di gran lunga ai massimi da che si è iniziato ad effettuare il sondaggio oltre 20 anni fa.

La Banca ha dichiarato che sta “valutando attentamente le aspettative inerenti all’inflazione e i costi del lavoro per assicurarsi che le forze che spingono i prezzi al rialzo non diventino integrate nell’inflazione”. Se si vanno a valutare i risultati dell’indagine della BoC rispetto a tale dichiarazione, sembra che la banca farebbe bene a fare qualcosa molto rapidamente.

Chiave potrebbe essere una revisione al rialzo delle prospettive sull’inflazione per il 2022 nel Rapporto di politica monetaria.

In breve, il mercato si aspetta un rialzo dei tassi da parte della Bank of Canada e di ricevere un’indicazione da parte della banca di quanto rapidamente la Banca punta a stringere i tassi. Assisteremo a sei rialzi dei tassi quest’anno, come sta scontando il mercato?

Inoltre, la BoC si trova davanti agli stessi problemi della Fed in termini di bilancio, se non addirittura peggiori, dal momento che la BoC ha aumentato il proprio bilancio ancora di più (4.2 volte rispetto a 2.1 volte).

Secondo le mie fonti a Toronto, non è stato detto nulla di ufficiale, ma vi sono pressioni da ogni lato. Molti operatori di mercato chiedono una riduzione del bilancio, dal momento che la Banca ha il 46% di tutti i titoli di Stato emessi dal Canada. Il rapporto di politica monetaria di ottobre dice solo:

Per quanto concerne il futuro, diverse obbligazioni giungeranno a scadenza nei prossimi anni, principalmente tra 1 e 5 anni e tali scadenze variano a seconda del mese. Data la presenza di grandi scadenze sfalsate, l’allocazione totale di obbligazioni del governo canadese in capo alla Banca oscillerà modestamente nei prossimi anni.

Non mi è chiaro se questo significa che intendono riportare il bilancio ai livelli pre-pandemia o se proveranno a lasciarlo attorno al livello corrente (ovverosia alquanto enorme rispetto al passato).

In generale, questi due incontri delle banche centrali saranno preparatori per gli incontri della settimana successiva della Reserve Bank of Australia (RBA), Bank of England e Banca centrale europea (BCE).

Altri indicatori: PMI preliminare, PIL tedesco e USA Q4, deflatori PCE, IPC australiano, neozelandese e di Tokyo.

Oltre ai due incontri della banca centrale, sono previsti diversi indicatori economici importanti per questa settimana.

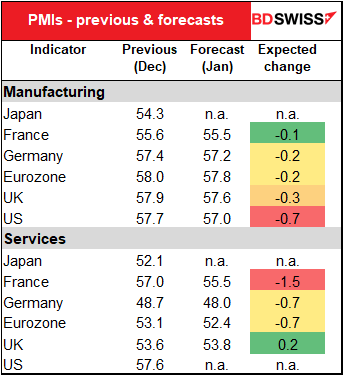

La settimana si aprirà con l’indice preliminare dei direttori degli acquisti (PMI) per le principali economie. I mercati prevedono notizie per lo più negative: solo il PMI servizi britannico dovrebbe essere positivo e solo di +0.2. Il settore servizi sul Continente dovrebbe subire un duro colpo, non a sorpresa, dal momento che sia la Germania che la Francia hanno imposto misure più severe contro il COVID-19 ad inizio dicembre. La Francia le ha allentate una settimana fa circa, mentre la Germania non ha ancora cambiato politica. Il settore manifatturiero USA dovrebbe registrare un forte calo, forse anche sulla scia dell’indagine Empire State sul settore manifatturiero, che è calata da 31.9 a -0.7.

Un calo dei dati PMI nell’Eurozona potrebbe portare la BCE ad adottare una politica “di attesa” all’incontro del 3 febbraio, il che potrebbe essere negativo per l’EUR.

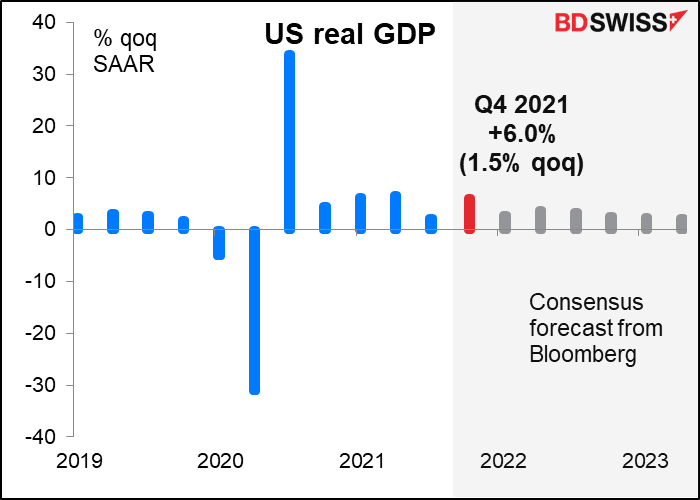

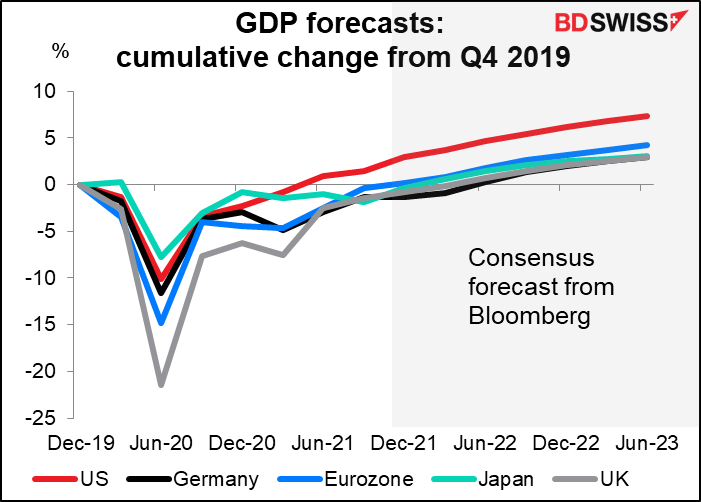

I dati sul PIL USA e tedesco dovrebbero evidenziare un netto contrasto. Il PIL USA dovrebbe crescere ad un solido 6.0% trimestre su trimestre SAAR (+1.5% q/q)…

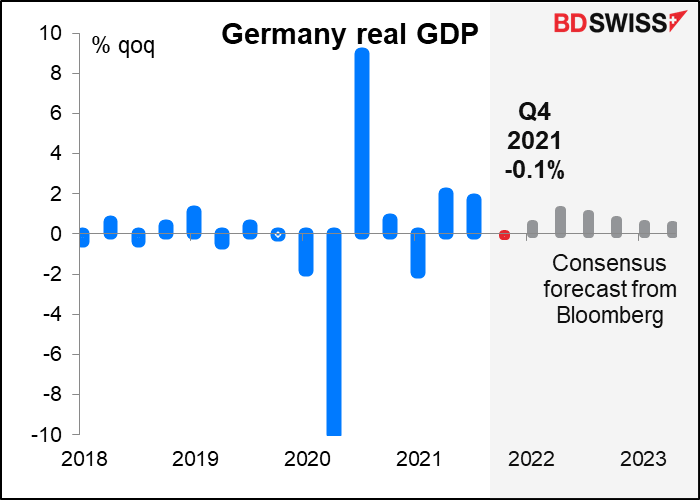

…mentre il PIL tedesco dovrebbe cedere lo 0.1% trimestre su trimestre.

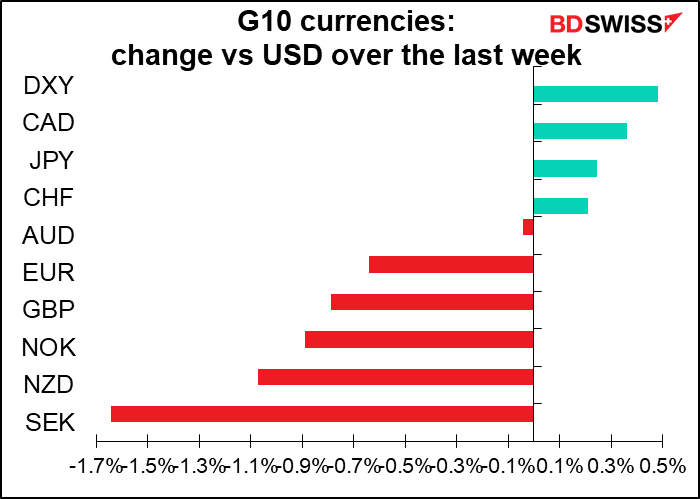

Gli USA si sono ripresi molto più rapidamente dalla pandemia rispetto ad altri paesi. La solida crescita, unita all’inflazione più elevata tra i paesi G10, potrebbero tradursi in un ritmo relativamente sostenuto di stringimento e quindi in un dollaro forte.

I dati sull’inflazione da Australia, Nuova Zelanda, Giappone e USA dovrebbero evidenziare ulteriori aumenti dell’inflazione a livello globale (eccezion fatta che per il Giappone, che rappresenta una notevole eccezione). Questo trend globale dovrebbe giustificare ulteriori stringimenti. Insomma…i problemi non mancano!

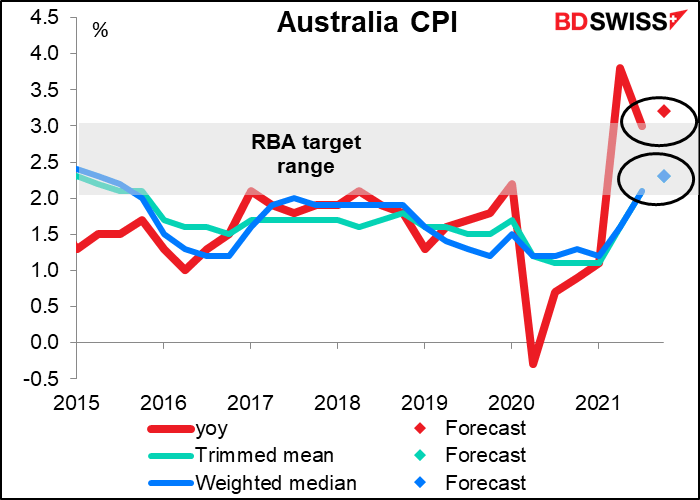

Si prevede che l’IPC headline in Australia cresca leggermente al 3.2%, ancora oltre all’intervallo target del 2.3% della Reserve Bank of Australia (RBA). Le due misure core, al contrario, dovrebbero risultare in linea con l’intervallo al 2.3% anno su anno (l’inflazione target in Australia viene definita dall’inflazione headline, mentre le misure core vengono utilizzate “per valutare le attuali pressioni inflazionarie e le prospettive di l’inflazione IPC).

Abbiamo un’inflazione sopra target, una disoccupazione al di sotto del livello pre-pandemia e un’occupazione in crescita: mi chiedo per quanto tempo la RBA potrà continuare a sostenere che “probabilmente ci vorrà del tempo” prima che l’inflazione si attesti “in modo sostenibile entro l’intervallo target del 2-3%”. AUD+

Si prevede che l’IPC neozelandese aumenti fortemente (5.8% anno su anno rispetto al 4.9%). Un tale risultato sarebbe pari a quasi il doppio rispetto al limite superiore dell’intervallo target compreso tra l’1 e il 3%.

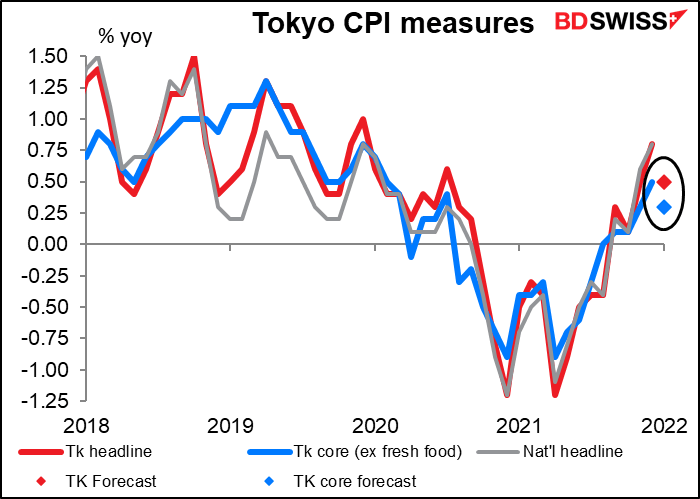

Si è speculato molto di recente (meglio dire, ho speculato molto di recente) sul fatto che l’inflazione in Giappone potrebbe aumentare grazie ad un aumento dei prezzi di materie prime importate, che registrano una crescita del 68% anno su anno. Tuttavia, l’IPC nazionale giapponese di venerdì non ha evidenziato una tale situazione: l’IPC headline è cresciuto solo dello 0.8% anno su anno dallo 0.6%, mentre la misura “core-core” dell’inflazione (che esclude alimentari ed energia) è finito in una deflazione ancora più profonda (-0.7% anno su anno vs -0.6%).

Non posso non far presente che il tasso di inflazione in Giappone viene tenuto controllato dai programmi governativi che hanno depresso i prezzi di alloggi e costi degli abbonamenti di telefonia mobile. La campagna del governo “Go To Travel“ che ha offerto sussidi per le spese alberghiere durante la pandemia ha ridotto i prezzi dei soggiorni tra l’agosto e il dicembre 2020. In questo modo l’inflazione è aumentata nel raffronto anno su anno nel 2021. Man mano che questo effetto andrà a scendere, il tasso di inflazione calerà con lo scattare dell’anno, ovverosia dai dati della settimana prossima di gennaio 2022). Inoltre, il governo ha messo pressione alle società di telefonia mobile per tagliare i costi degli abbonamenti nell’aprile 2021, quindi l’effetto non sarà più presente nei calcoli a partire dall’aprile 2022. Gli economisti hanno stimato che senza questi due fattori, l’inflazione core sarà attorno all’1.6% anno su anno. Questa è probabilmente una stima più accurata delle pressioni inflazionarie correnti. Si tratta di un valore molto meno marcato che nella maggior parte degli altri paesi, ma non è deflazione.

Ad ogni modo, le cifre pubblicate includono le spese alberghiere e le spese di telefonia mobile. Di conseguenza, le aspettative per l’IPC Tokyo di venerdì prossimo sono piuttosto basse. Tutte le misure dovrebbero mostrare un calo dell’inflazione rispetto al mese precedente, con la misura “core-core” (non mostrata) che si prevede cali dal -0.3% anno su anno al -0.7%. Ritengo che possiamo archiviare ogni pensiero che la Bank of Japan inizi a normalizzare la politica nel breve termine. Il quadro potrebbe cambiare però una volta che i costi degli abbonamenti di telefonia mobile non rientreranno più nel confronto anno su anno.

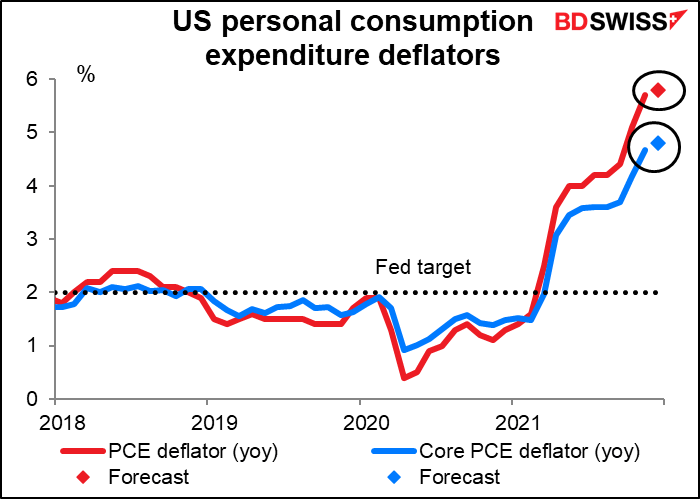

Infine, venerdì verranno pubblicati i deflatori sulle spese personali di consumo (PCE). Questi, più che l’indice dei prezzi al consumo, sono la misura preferita dalla Fed per valutare l’inflazione dal 2000. Ad ogni modo, il mercato continua a prestare maggiore attenzione all’IPC e sono rimasto sorpreso del fatto che alcuni funzionari della Fed hanno fatto riferimento anche all’IPC, nonostante la Fed prepara tutte le previsioni basandosi sui deflatori PCE e non sull’IPC.

Ad ogni modo, la storia che emerge dai deflatori PCE è sostanzialmente la stessa che emerge dai dati IPC, ovverosia un’inflazione in aumento. Gli investitori possono trarre conforto dal fatto che il ritmo dell’aumento dovrebbe rallentare, ma finché aumenterà, la Fed non sarà molto incline a togliere il piede dal freno.

Negli USA avremo martedì i dati sulla fiducia dei consumatori della Conference Board, giovedì i dati sugli ordini di beni durevoli e venerdì i dati sul reddito personale e i dati sulle spese personali.