La scorsa settimana abbiamo avuto tre incontri delle banche centrali: la Reserve Bank of New Zealand (RBNZ) e la Bank of Canada e la Banca centrale europea (BCE). Le prime due hanno alzato i tassi di 50 punti base, l’ultima ha invece tenuto i tassi stabili. Tutte e tre hanno messo in guardia dalla stessa cosa: il rischio che la gente inizi a pensare che gli attuali livelli di inflazione levata dureranno a lungo. In particolare queste sono state le loro parole:

RBNZ: Il Comitato rimarrà concentrato sul fare in modo che l’attuale inflazione elevata dei prezzi al consumo non diventi integrata nelle aspettative sull’inflazione di lungo termine.

BoC: Vi è un notevole rischio che le aspettative di un’inflazione elevata possano diventare radicate. La Banca userà i propri strumenti di politica monetaria per riportare l’inflazione al livello obiettivo e mantenere così le aspettative di inflazione ben ancorate.

BCE: Mentre varie misure delle aspettative di inflazione a lungo termine derivate dai mercati finanziari e dalle indagini degli esperti si attestano per lo più attorno al 2%, i segni iniziali di revisioni al di sopra del livello obiettivo per tali misure giustificano un attento monitoraggio.

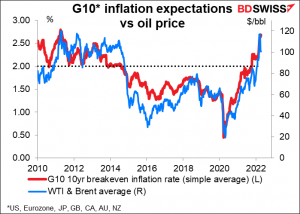

È proprio così. Le aspettative di inflazione in tre zone valutarie sono effettivamente in aumento.

Perché le banche sono così preoccupate a riguardo? Perché gli economisti credono che se la gente inizia a pensare che l’inflazione sarà più elevata in futuro, chiederà salari più alti per compensare. A questo punto le aziende aumenteranno i prezzi per far fronte a costi salariali più alti e le paure diventeranno vere: i prezzi non potranno che aumentare più velocemente. Questo non farà che incoraggiare la gente a chiedere un maggior aumento salariale al successivo round di negoziazione. In altre parole, il timore è che l’aumento delle aspettative di inflazione possa innescare una spirale salari/prezzi che rende difficile domare l’inflazione. Inoltre, gli economisti si preoccupano che se le aziende si aspettano che l’inflazione rimanga alta, è probabile che continuino ad aumentare i loro prezzi in modo da coprire il costo di sostituzione dell’inventario o anche solo approfittare dell’aumento generale dei prezzi per aumentare anche i loro prezzi (aumento dei prezzi “me-too”).

La domanda è se ci sono delle basi su queste teorie. Per alcuni economisti no. Un recente articolo di un economista che lavora per il Consiglio direttivo della Federal Reserve intitolato (“Why Do We Think That Inflation Expectations Matter for Inflation? (And Should We?)”) ha sostenuto che “la storia ci dice solo che i ritardi dell’inflazione reale sembrano entrare nei calcoli dell’inflazione in misura maggiore o minore nel tempo, ma lo stesso non si può dire per le aspettative dell’inflazione. Pensare che questi ritardi dell’inflazione vi siano e legarli in qualche modo alle previsioni è più un’abitudine mentale che qualcosa fondato sui fatti”. L’economista ha poi concluso che “…abbiamo solo prove circostanziali per una relazione tra inflazione prevista a lungo termine e tendenza a lungo termine dell’inflazione, e nessuna prova su ciò che potrebbe essere necessario per mantenere fissa tale tendenza…”

Un articolo pubblicato di recente dal Comitato per gli affari economici e monetari (Comitato ECON) del Parlamento europeo) Should rising inflation expectations concern the ECB?) concorda su tale valutazione. In particolare viene sottolineato che “Ci sono prove limitate di misure di indagine dell’inflazione usate per prevedere in modo utile l’inflazione”. “Il tradizionale meccanismo di contrattazione dei salari che dovrebbe portare l’inflazione ad aumentare probabilmente sarà debole in un mondo con bassi livelli di sindacalizzazione” ha dichiarato. È stato anche notato che gli “sforzi delle banche centrali ad influenzare le aspettative di inflazione del pubblico potrebbero avere un’utilità limitata. La maggior parte delle persone non presta attenzione alle banche centrali e molta gente ha opinioni approssimative sull’inflazione.”

Ad una conclusione simile si è giunti in un altro articolo di tale serie (What to expect from inflation expectations: theory, empirics and policy issues). “Il quadro generale che emerge da studi teorici ed empirici è caratterizzato da più ombre di quanto si possa credere”. “Ammesso che le informazioni sulle aspettative di inflazione futura debbano essere attentamente valutate ed elaborate con altre informazioni… la prudenza suggerisce di non dar loro il ruolo di stella polare della politica monetaria”.

In breve, le banche centrali sembrano porre particolare enfasi su qualcosa che potrebbe non essere poi così importante. I dati predittivi e quelli valutativi che vanno a formare le aspettative di inflazione e la poca flessibilità delle opinioni della gente una volta formate potrebbero portare le banche centrali a fare un errore di politica in termini di rialzo dei tassi e far così precipitare le economie in recessione per eliminare qualcosa che non conta.

Ad ogni modo, le aspettative di inflazione mi sembrano per lo più legate ai prezzi del petrolio, quindi mi chiedo di cosa stiamo parlando dopotutto.

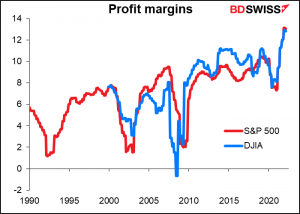

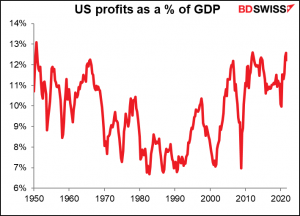

Una cosa che potrebbe aiutare a spingere verso l’alto l’inflazione al momento non sono tanto gli stipendi elevati come sostenuto dalla teoria delle “aspettative sull’inflazione”, quanto più l’avidità delle aziende. Se guardiamo alle società dello S&P 500 e del Dow Jones, i margini di profitto sono ai massimi di almeno 32 anni (non ho i dati più vecchi).

Se guardiamo ai profitti come percentuale del PIL, nel Q3 del 2021 è stato eguagliato il record del Q1 2012 del 12.6%, che è stato superato una sola volta, nel Q4 1950 (13.1%). Quindi direi che l’avidità delle aziende è un fattore più importante delle aspettative di aumento dell’inflazione che stimolano le spirali salario/prezzi al momento. Attendo con impazienza gli ammonimenti del governatore della Bank of England Bailey alle aziende di “mostrare moderazione” nei loro profitti proprio come ha esortato i lavoratori a “mostrare moderazione” nei loro accordi salariali per evitare pressioni al rialzo sull’inflazione (devo ammettere che non ho gli stessi dati per il Regno Unito, quindi non sono sicuro che quanto detto si applichi anche a questo paese).

.

Prossima settimana: ulteriori dati sull’inflazione, PMI preliminari, incontro di primavera del FMI/Banca mondiale

La settimana avrà un avvio lento dal momento che lunedì è festivo (lunedì di Pasqua) in Australia, Nuova Zelanda e gran parte dell’Europa occidentale, ma non negli Stati Uniti.

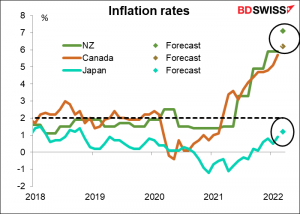

Per coloro che si stanno interrogando sull’inflazione, ovverosia quasi tutti coloro che sono interessati oggigiorno all’economia, ci saranno diversi dati da monitorare la prossima settimana. Mercoledì sarà la volta degli indici dei prezzi al consumo (IPC) dal Canada, giovedì dalla Nuova Zelanda e venerdì dal Giappone, oltre mercoledì avremo anche i dati sui prezzi alla produzione in Germania e l’IPC finale per il mese di marzo nella UE giovedì.

Qualcuno si sorprenderà se il trend generale è di un aumento dell’inflazione in tali paesi?

Nuova Zelanda: dal momento che la Nuova Zelanda pubblica i dati sull’inflazione solo su base trimestrali, questi risultano di maggior importanza di altri paesi. Si prevede che l’inflazione headline aumenti al(7.1% anno su anno dal 5.9%.

Canada: il dato headline dovrebbe crescere al 6.2% anno su anno dal 5.7%. Un altro mese di inflazione pari all’1% mese su mese. Ahia!

Giappone: Anche per il Giappone, il perenne escluso, si prevede un aumento dell’inflazione. In particolare l’inflazione headline dovrebbe aumentare dell’1.2% anno su anno, la prima volta sopra l’1% dall’ottobre 2018. Tuttavia l’inflazione core (che esclude i prezzi di alimenti freschi ed energia) dovrebbe rimanere in zona di deflazione (-0,8% anno su anno). Tutti però aspettiamo il prossimo mese, quando il calo delle tariffe di telefonia mobile di un anno fa uscirà dal calcolo e solo allora ne capiremo di più. Probabilmente l’inflazione headline supererà il 2%. Come reagirà la Bank of Japan? Non rimane che sintonizzarsi il 19 maggio per scoprirlo.

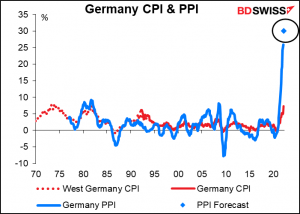

Nel frattempo, l’IPP in Germania dovrebbe raggiungere un livello di ben il 30% anno su anno. Ach du Lieber Güte! OK, in gran parte ciò è dovuto all’energia, la comunque… Gli gnomi alla Bundesbank probabilmente sono quasi apoplettici.

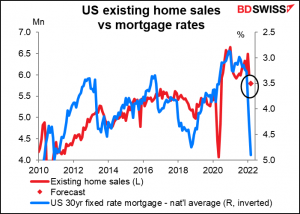

Per quanto concerne gli Stati Uniti, gli altri indicatori di rilievo saranno le statistiche sul mercato immobiliare, tra cui l’avvio di nuove case (martedì) e le vendite di case esistenti (mercoledì). Sarà interessante vedere in che modo l’aumento dei tassi dei mutui ha condizionato il mercato immobiliare. Se la storia ci fornisce una qualche indicazione, il mercato immobiliare dovrebbe raffreddarsi, con i tassi dei mutui che sono cresciuti ai massimi dell’ultimo decennio. C’è un modo in cui lo stringimento della Fed va a buttare acqua sull’incendio dell’inflazione, ovverosia far calare la domanda.

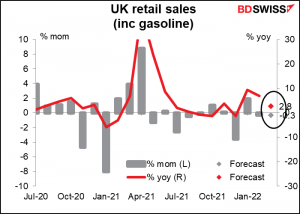

Nel Regno Unito l’indicatore principale sarà il dato sulle vendite al dettaglio pubblicato venerdì. Si prevede un calo a livello mensile, che si includa la benzina o meno. Non male se si considera che i prezzi della benzina sono aumentati dell’8.8% nell’ultimo mese. Si potrebbe pensare che un tale aumento spinga le vendite in territorio positivo. Tuttavia è l’inflazione e la politica della Bank of England a far muovere la sterlina, non l’economia generale.

La cosa forse più importante è il fatto che il Parlamento tornerà a riunirsi dopo la pausa primaverile e non mancheranno i commenti sulle multe comminate al premier “Boorish” Johnson e al cancelliere Rishi Sunak, noto per la dichiarazione fiscale della moglie in cui si è sostenuto che sostanzialmente non vive nel paese, per aver partecipato a dei party durante il periodo del lockdown. Johnson ha ora il dubbio onore ad essere il primo premier in carica ad essere sanzionato per aver infranto la legge.

Finora 70 parlamentari del partito conservatore e la maggior parte dei membri del governo l’hanno difeso, mentre solo un parlamentare del suo stesso partito ha chiesto le dimissioni di Johnson. Il primo ministro può essere rimosso solo con un voto di sfiducia in Parlamento o da una sfida di leadership da parte dei parlamentari del suo partito. Al momento non si prospetta nulla di tutto ciò, perché chi vuole ricandidarsi se si può evitare? Quindi probabilmente non succederà nulla anche se, come sembra probabile, il premier dovesse essere multato per altri tre eventi. Dopotutto basta vedere cosa è successo Trump dopo due tentativi di impeachment: c’è voluta un’elezione per mandarlo a casa.

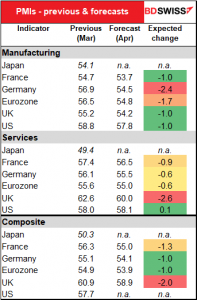

Venerdì avremo anche l’indice preliminare dei direttori degli acquisti (PMI) per le principali economie industrializzate. Le prospettive sono di un ampio calo. Il solo aumento previsto è quello del PMI servizi USA, che dovrebbe aumentare di un misero 0.1 punto.

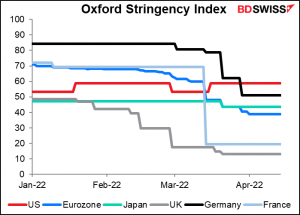

Sono alquanto confuso sul perché il settore dei servizi dovrebbe registrare tali cali. La maggior parte dei paesi in questione ha allentato le restrizioni, quindi ci si potrebbe aspettare che sempre più persone vanno al ristorante, al cinema, in palestra e così via.

Infine da martedì a sabato ci sarà l’incontro di primavera del FMI e della Banca mondiale. È possibile seguire l’incontro e gli eventi correlati in diretta sul loro sito. L’evento principale si terrà alle 17:00 GMT di venerdì, quando il Presidente della Fed Powell, la presidente della BCE Lagarde e tre altre persone di cui probabilmente non avete mai sentito parlare discuteranno dell’economia globale. Oltre all’incontro FMI/Banca mondiale, il Peterson Institute for International Economics (PIIE) ha organizzato la “Macro Week 2022.” Parteciperanno il Presidente della Banca nazionale svizzera Thomas Jordan (martedì), il Governatore della Bank of England Bailey (giovedì) e la Presidente della BCE Lagarde (venerdì). Tutti gli eventi verranno trasmessi in diretta alla pagina linkata sopra.

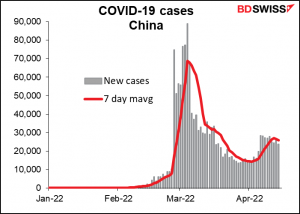

Nella settimana entrante varrà la pena monitorare la situazione del COVID-19 in Cina, che vede un nuovo aumento dei casi dopo che sembrava che la situazione fosse praticamente sotto controllo. Questo potrebbe avere ripercussioni sulla catena produttiva globale, dal momento che i camionisti e i lavoratori dei cantieri navali sono costretti a rimanere a casa, con evidenti ripercussioni sul commercio globale.

Infine, i mercati azionari monitoreranno le trimestrali di diverse importanti aziende USA, come American Express, Netflix, Tesla e Procter & Gamble.