Trois banques centrales se sont exprimées cette semaine : la Reserve Bank of New Zealand (RBNZ), la Banque du Canada (BdC) et la Banque centrale européenne (BCE). Les deux premières ont augmenté leur taux directeur de 50 points de base, la dernière a bien évidemment maintenu son taux stable. Les trois ont mis en garde contre la même chose : le risque que les gens commencent à penser que le niveau d’inflation élevé actuel pourrait perdurer. Elles ont dit ce qui suit :

RBNZ : Le Comité continuera de veiller à ce que l’inflation élevée actuelle des prix à la consommation ne s’inscrive pas dans les anticipations d’inflation à long terme.

BdC : Il y a un risque croissant que les attentes d’une inflation élevée s’enracinent. La Banque utilisera ses outils de politique monétaire pour ramener l’inflation à la cible et maintenir les attentes d’inflation bien ancrées.

BCE : Alors que diverses mesures des anticipations d’inflation à long terme provenant des marchés financiers et d’enquêtes d’experts se situent en grande partie autour de deux pour cent, les premiers signes de révisions supérieures à la cible de ces mesures méritent une surveillance étroite.

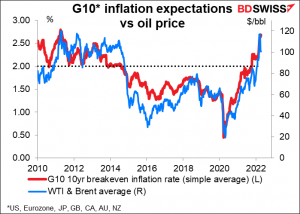

C’est vrai. Les anticipations d’inflation dans les trois zones monétaires sont en effet en hausse.

Pourquoi les banquiers centraux sont-ils si inquiets à ce sujet ? Car, pour les économistes, si les gens commencent à penser que l’inflation sera plus élevée à l’avenir, ils exigeront des salaires plus élevés pour compenser. Ensuite, les entreprises augmenteront leurs prix pour couvrir les coûts salariaux plus élevés et les craintes se manifesteront dans la réalité – les prix augmenteront plus rapidement. Ce qui ne fera qu’encourager les gens à exiger une plus grande augmentation des salaires lors du prochain cycle de négociations. En d’autres termes, la crainte est que la hausse des anticipations d’inflation puisse déclencher une spirale salaires/prix qui rende difficile la maîtrise de l’inflation. En outre, les économistes craignent que si les entreprises s’attendent à ce que l’inflation reste élevée, elles continueront probablement à augmenter leurs prix en vue de couvrir le coût du remplacement de leurs stocks, ou même simplement profiter de la hausse générale des prix pour augmenter également leurs prix.

La question est de savoir s’il existe un fondement concret à ces théories. Certains économistes ne le pensent pas. Un récent article d’un économiste travaillant pour le Conseil des gouverneurs de la Réserve fédérale (« Pourquoi pensons-nous que les ancitipations d’inflation sont importantes pour l’inflation ? (Et le devrions-nous ?) ») a fait valoir que « l’histoire nous dit seulement que les décalages de l’inflation réelle semblent entrer dans les équations d’inflation à un degré plus ou moins élevé au fil du temps, et non que l’un entraîne l’autre ; penser que ces décalages de l’inflation apparaissent parce qu’ils sont un indicateur prédictif est plus une habitude mentale qu’une réalité. Il conclut : « … nous n’avons rien de mieux que des preuves circonstancielles d’une relation entre l’inflation attendue à long terme et la tendance à long terme de l’inflation, et aucune preuve du tout sur ce qui pourrait être nécessaire pour maintenir cette tendance fixe… »

Un document récent préparé pour la commission des affaires économiques et monétaires du Parlement européen (commission ECON) (La hausse des anticipations d’inflation devrait-elle inquiéter la BCE ?) va dans le même sens. Il a fait valoir qu’« il existe peu de preuves que les mesures d’enquête de l’inflation sont utiles pour prévoir l’inflation ». « Le mécanisme traditionnel de négociation salariale par lequel l’inflation attendue devrait augmenter l’inflation pourrait être faible dans un monde avec de faibles niveaux de syndicalisation », a-t-il dit. Il a également noté que « les efforts des banques centrales pour influencer les anticipations d’inflation du public peuvent avoir une utilité limitée. La plupart des gens ne prêtent aucune attention aux banques centrales et beaucoup ont des opinions mal informées sur l’inflation. »

Une conclusion similaire tirée d’un autre article de cette série (À quoi s’attendre des anticipations d’inflation : théorie, données empiriques et questions politiques). « L’image globale des études théoriques et empiriques est plus floue qu’on ne le croit habituellement », a-t-il déclaré. « Certes, les informations sur les anticipations d’inflation futures doivent être soigneusement évaluées et traitées avec d’autres informations … La prudence suggère toutefois qu’il ne faut pas leur accorder le rôle d’étoile polaire de la politique monétaire. »

En bref, les banques centrales semblent accorder beaucoup d’importance à quelque chose qui ne l’est peut-être pas particulièrement. Compte tenu des pistes et des retards dans la formation des anticipations d’inflation et de la rigidité des opinions des gens une fois qu’elles sont établies, cela pourrait conduire les banques centrales à commettre une erreur de politique à la hausse et à plonger les économies dans une récession pour éradiquer quelque chose qui n’a pas d’importance.

Quoi qu’il en soit, les attentes d’inflation me semblent être en grande partie fonction des prix du pétrole, aussi je me demande pourquoi on en fait toute une histoire in fine.

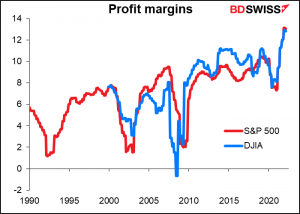

Une chose qui peut aider à faire grimper l’inflation actuellement n’est pas les négociations salariales à la hausse, comme le prédirait la théorie des « anticipations d’inflation », mais plutôt la cupidité des entreprises. Si nous regardons les sociétés du S&P 500 et du Dow Jones Industrial Average, leurs marges bénéficiaires sont les plus élevées depuis au moins 32 ans. (Je n’ai pas de données avant cela.)

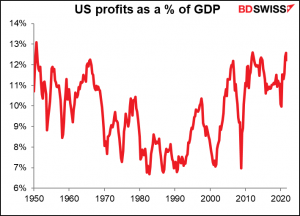

Si nous considérons les bénéfices en pourcentage du PIB, au T3 de l’année dernière, ils ont égalé le record du T1 2012 à 12,6 %, qui n’a été battu qu’une seule fois – au T4 1950 (13,1 %). Je suppose donc que la cupidité des entreprises est un facteur plus important dans le niveau élevé actuel de l’inflation que la hausse des anticipations d’inflation qui stimule les spirales salaires/prix. J’attends avec impatience les avertissements du gouverneur de la Banque d’Angleterre Bailey aux entreprises, les incitant à « faire preuve de retenue » dans leurs profits, tout comme il a exhorté les travailleurs à « faire preuve de retenue » dans leurs négociations salariales pour éviter une pression à la hausse sur l’inflation. (Je dois admettre que je n’ai pas les mêmes données pour le Royaume-Uni, donc je ne suis pas sûr que cela s’applique au pays.)

.

La semaine prochaine : plus de données sur l’inflation, indices PMI préliminaires, réunion de printemps du FMI/de la Banque mondiale

La semaine commence lentement car lundi est un jour férié (lundi de Pâques) en Australie, en Nouvelle-Zélande et dans la plupart des pays d’Europe occidentale, mais pas aux États-Unis.

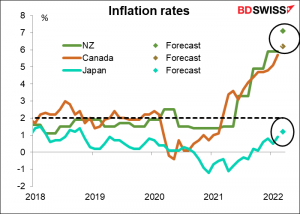

Pour ceux d’entre vous qui s’interrogent sur l’inflation, soit à peu près toutes les personnes intéressées par l’économie ces jours-ci, il y aura beaucoup de données à regarder la semaine prochaine. Notamment, les indices des prix à la consommation (IPC) du Canada (mercredi), de la Nouvelle-Zélande (jeudi) et du Japon (vendredi), ainsi que les prix à la production allemands mercredi et l’IPC final pour mars pour l’UE jeudi.

Quelqu’un sera-t-il surpris si la tendance générale de l’inflation est à la hausse dans ces pays ?

Nouvelle-Zélande : la Nouvelle-Zélande ne dispose que de données trimestrielles sur l’inflation, elles sont donc encore plus important qu’ailleurs. L’inflation globale devrait bondir à 7,1 % en glissement annuel contre 5,9 %

Canada : l’IPC global devrait passer de 5,7 % à 6,2 % en glissement annuel. Un autre mois d’inflation à 1 % en glissement mensuel. Aïe !

Japon : même le Japon, qui suit son propre chemin d’habitude, devrait connaître une hausse de l’inflation. L’inflation globale devrait augmenter de 1,2 % en glissement annuel, la première fois au-dessus de 1 % depuis octobre 2018. Cependant, l’inflation sous-jacente (hors aliments frais et énergie) devrait rester en déflation de -0,8 % en glissement annuel. Nous attendons tous le mois prochain, lorsque la chute des frais de téléphonie mobile survenue il y a un an disparaîtra du calcul, pour voir ce qui se passera alors. L’inflation globale dépassera probablement 2 %. Comment la Banque du Japon réagira-t-elle ? Nous le découvrirons le 19 mai !

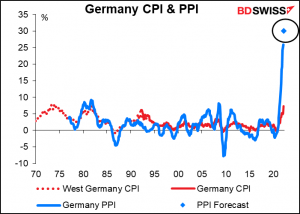

Dans le même temps, l’indice allemand des prix à la production (IPP) devrait augmenter au taux étonnant de 30 % en glissement annuel. Ach du Lieber Güte ! Certes, une grande partie de cela est due à l’énergie, mais tout de même… Les gnomes de la Bundesbank doivent être en pleine apoplexie.

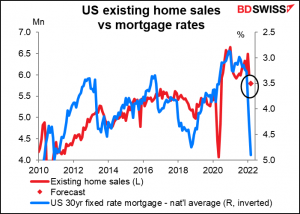

Pour les États-Unis, les autres principaux indicateurs seront les statistiques sur le logement, à savoir les mises en chantier (mardi) et les ventes de maisons existantes (mercredi). Il sera intéressant de voir comment la hausse des taux hypothécaires a affecté le marché du logement. Si l’histoire se répète, le logement devrait ralentir à mesure que les taux hypothécaires atteindront leur plus haut niveau en une décennie. Il s’agit d’un moyen majeur par lequel le resserrement de la Fed agit pour ralentir l’inflation, à savoir en ralentissant la demande.

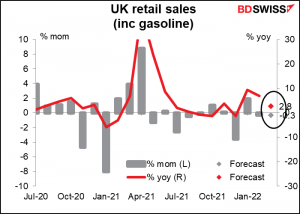

Pour le Royaume-Uni, le principal indicateur au cours de la semaine sera les ventes au détail vendredi. On s’attend à ce que cet indicateur soit en baisse sur une base de mensuelle, à la fois avec et sans l’essence incluse. Cela est assez étonnant, si l’on tient compte du fait que les prix de l’essence ont augmenté de 8,8 % au cours du mois. On pourrait penser que cela seul pourrait pousser les ventes dans le vert. Pourtant, c’est l’inflation et la politique de la Banque d’Angleterre qui font bouger la livre, et non l’économie générale.

Plus important encore, le Parlement reprendra ses travaux et il y aura toutes sortes de commentaires sur le Premier ministre Boris Johnson et le chancelier Rishi Sunak, condamnés à une amende pour avoir fait la fête pendant la période de confinement. Johnson a maintenant l’honneur douteux d’être le premier Premier ministre en exercice à être sanctionné pour avoir enfreint la loi.

Jusqu’à présent, 70 députés du Parti conservateur et la plupart des membres du cabinet l’ont servilement défendu, tandis qu’un seul député du Parti conservateur a appelé Johnson à démissionner. Le premier ministre ne peut être destitué que par un vote de défiance à l’égard du Parlement ou par l’organisation par ses propres députés d’une course à la direction, ce qui ne devrait pas se produire à l’heure actuelle, car qui veut se présenter à une réélection s’il peut l’éviter ? Cela devrait donc probablement se calmer même si, comme cela semble probable, il est condamné à une amende pour trois autres événements. Regardez ce qui s’est passé avec Trump mis en accusation deux fois – il a fallu une élection pour le déloger.

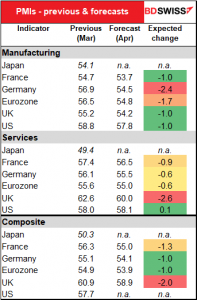

Vendredi seront publiés les indices préliminaires des directeurs d’achat (PMI) pour les principaux pays industrialisés. Ils devraient être plus bas dans l’ensemble. Le seul qui devrait être plus élevé est l’indice PMI du secteur des services aux États-Unis, et même lui ne devrait être en hausse que d’un malheureux 0,1 point.

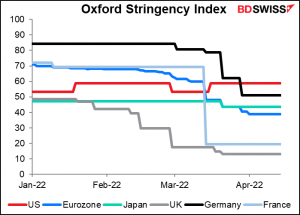

Je ne comprends pas pourquoi on s’attend à ce que le secteur des services connaisse de tels déclins. La plupart des pays en question ont assoupli leurs restrictions et on pourrait donc imaginer que plus de gens se rendront au restaurant, au cinéma, à la salle de sport, etc.

Enfin, du mardi au samedi aura lieu la réunion de printemps du FMI et de la Banque mondiale. Vous pouvez regarder beaucoup de réunions et d’événements en direct sur leur site Web. Le grand événement aura lieu vendredi à 17h00 GMT, lorsque le président de la Fed, Jerome Powell, la présidente de la BCE, Christine Lagarde, et trois autres personnes dont vous n’avez probablement jamais entendu parler débattront de l’économie mondiale. Parallèlement aux réunions du FMI et de la Banque mondiale, le Peterson Institute for International Economics (PIIE) a organisé la « Macro Week 2022 ». Cette série d’événements mettra en vedette le président de la Banque nationale suisse, Thomas Jordan (mardi), et le gouvernement de la Banque d’Angleterre, Bailey (jeudi), et la présidente de la BCE, Lagarde (vendredi). Tous les événements seront diffusés en direct sur leur site Web. À ne pas manquer !

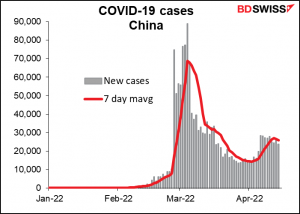

D’autres points à surveiller la semaine prochaine sont la situation de la COVID-19 en Chine, qui connaît à nouveau une augmentation des cas après avoir semblé être sous contrôle. Cela pourrait avoir un impact majeur sur les chaînes d’approvisionnement mondiales, car les camionneurs et les ouvriers des chantiers navals sont obligés de rester chez eux, perturbant ainsi le commerce mondial.

Enfin, les marchés boursiers seront à l’affût des bénéfices de plusieurs sociétés américaines, telles qu’American Express, Netflix, Tesla et Procter & Gamble.