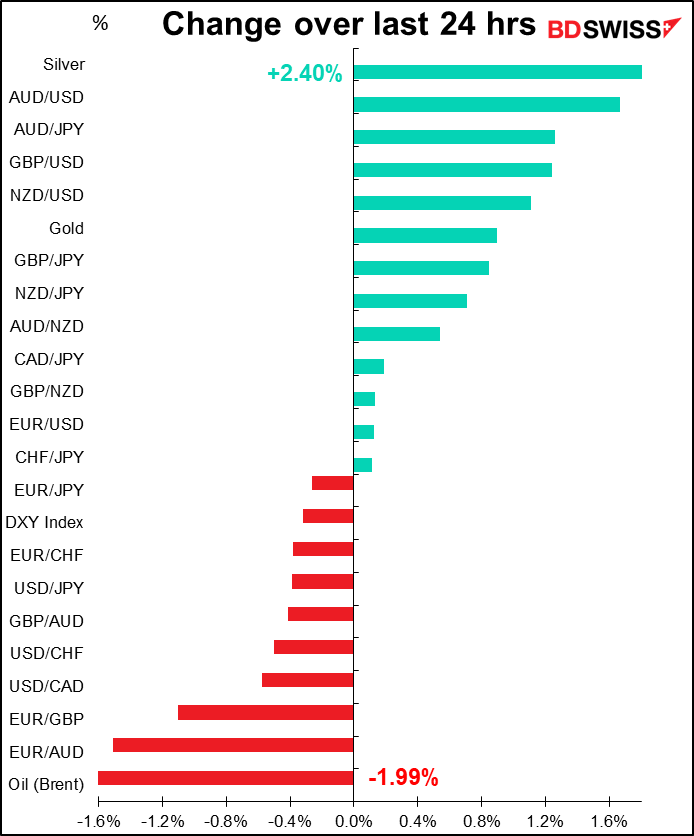

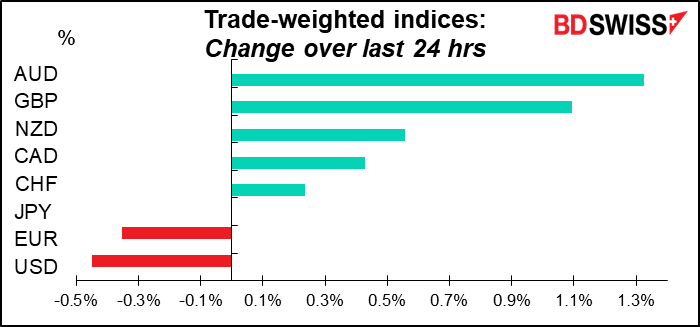

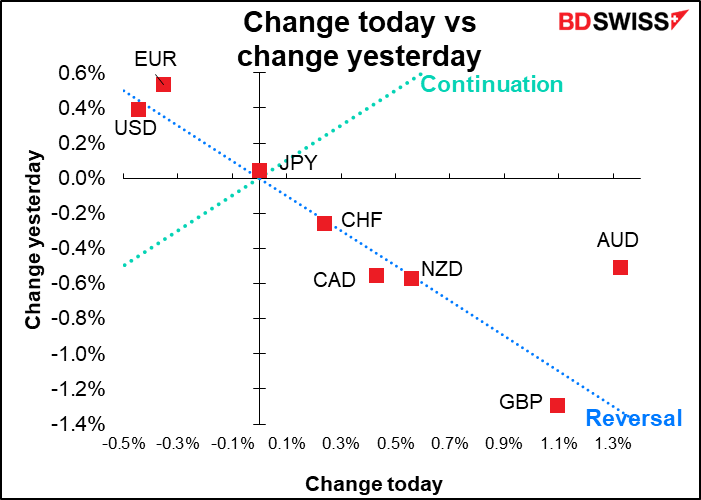

Chiffres a partir de 5.00 GMT

Le marché actuel

Remarque : le tableau ci-dessus est mis à jour avant la publication de l’article, avec les dernières prévisions consensuelles. Cependant, le texte et les graphiques sont préparés à l’avance. Par conséquent, il peut donc y avoir des divergences entre les prévisions données dans le tableau ci-dessus, le texte et les graphiques.

Trois réunions de banques centrales en 24 heures ! J’ai déjà beaucoup écrit à leur sujet dans mes Perspectives hebdomadaires, aussi je vais simplement en répéter les conclusions ici.

Banque nationale suisse : rien de neuf

La BNS maintient son taux directeur à l’identique depuis 2015. Je doute que cela change maintenant. C’est aussi l’opinion unanime de 12 économistes interrogés par Bloomberg. Cependant, il y a au moins un dissident. Goldman Sachs a déclaré : « Nous voyons une forte possibilité que la BNS procède à une hausse des taux cette semaine, encouragée par les indications prospectives claires de la BCE et le faible obstacle à augmenter les taux par tranches de 50 pb plus tard cette année. »

Mon point de vue est qu’ils attendront que la Banque centrale européenne (BCE) commence à relever les taux, ce qui est largement attendu en juillet. Le marché escompte actuellement 80 pb de resserrement d’ici la réunion de la BCE du 8 septembre. Cela permettrait à la BNS de relever les taux juste après la BCE, lors de la réunion de la BNS du 22 septembre. À la place, je m’attends simplement à ce qu’ils poursuivent leur déclaration habituelle sur le maintien de taux stables et sur « la volonté d’intervenir sur le marché des changes si nécessaire, afin de contrer la pression à la hausse sur le franc suisse. » Tout au plus, ils feront selon moi des commentaires plus agressifs sur la nécessité de maîtriser l’inflation, ce qui pourrait être positif pour le CHF.

Banque d’Angleterre : 25 pb cette fois, et la prochaine fois ?

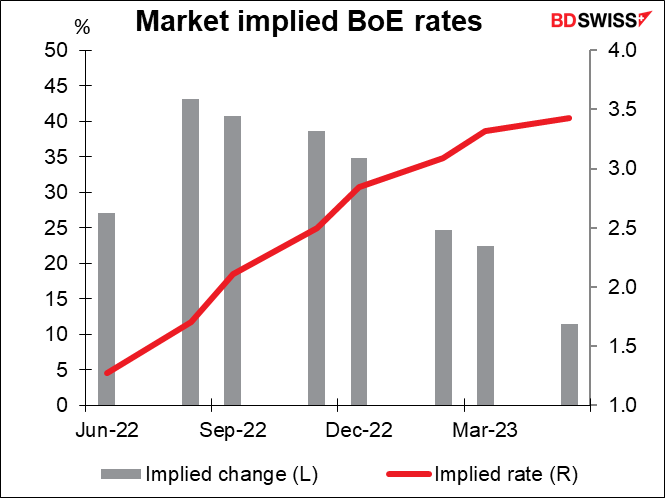

On s’attend globalement à ce que la Banque d’Angleterre augmente son taux de 25 pb. Par « globalement », j’entends 43 des 45 économistes interrogés par Bloomberg, dont seulement deux prédisent 50 pb.

La grande question est de savoir quel sera le vote. La dernière fois, trois des 9 membres du Comité de politique monétaire (MPC) ont voté en faveur d’une hausse de 50 pb. Voteront-ils à nouveau dans le même sens ? D’autres les rejoindront-t-il ? D’autre part, avec le ralentissement de la croissance, quelqu’un votera-t-il pour conserver le statu quo ? Le MPC pourrait être fortement divisé.

Je m’attends à ce qu’il y ait au moins deux votes pour une hausse de 50 pb, peut-être même trois à nouveau, et que la livre se redresse en conséquence. La raison pour laquelle je pense qu’il y aura encore des votes pour 50 pb est due à quatre choses :

- Non seulement l’inflation est hors de contrôle au Royaume-Uni, mais les anticipations d’inflation commencent également à se désancrer.

- Le marché du travail britannique est extraordinairement tendu, avec un taux de chômage historiquement bas et un nombre record de postes vacants par rapport aux chômeurs.

- Bien que l’économie soit faible, comme le montre la chute décevante du PIB en avril, le risque de récession pure et simple a diminué grâce à la politique budgétaire du gouvernement.

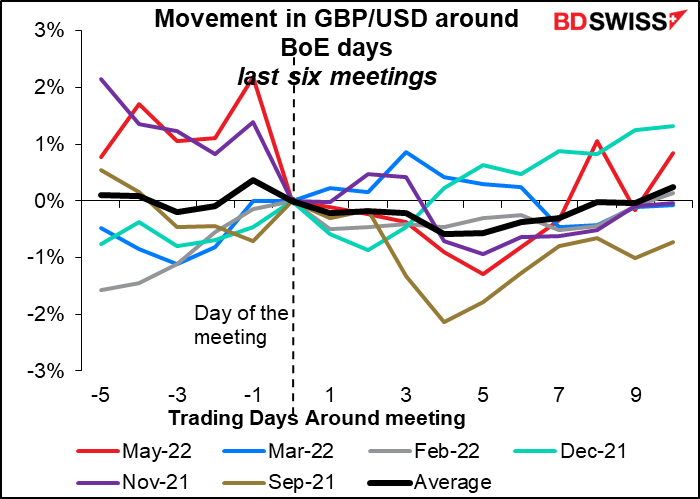

Réponse du marché : la livre a eu tendance à s’affaiblir après les dernières réunions de la Banque d’Angleterre. Cela était probablement lié à la prudence de certains membres. Je m’attends à ce qu’ils soient plus agressifs lors de cette réunion, aussi la livre pourrait ébranler ce schéma. Les performances passées ne préjugent pas des résultats futurs.

Banque du Japon : (probablement) rien de neuf, mais qui sait

Je pensais que la réunion de la BoJ était une affaire pliée. Cependant, le gouverneur de la BoJ Kuroda a prononcé un discours le 6 juin dans lequel il a plaidé en faveur d’une politique monétaire souple et a conclu en disant que « la Banque adoptera une position ferme sur la poursuite de l’assouplissement monétaire ». Il semble peut probable qu’il change d’avis 10 jours plus tard. À vrai dire, la BoJ est intervenue massivement dans les obligations d’État japonaises pour défendre son objectif de contrôle de la courbe des taux (YCC), qui est de maintenir l’obligation à 10 ans dans les ±25 pb de 0,0 %. Elle a par exemple acheté un record de 2,2 milliards d’obligations mardi, etc.

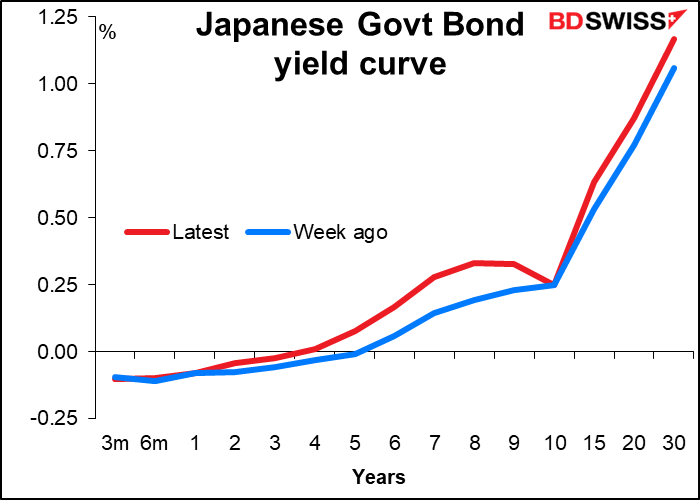

Néanmoins, le marché met à l’épreuve la détermination de la BoJ. Les rendements autour de l’objectif à 10 ans sont passés bien au-dessus de 0,25 %, ce qui implique que le marché pense que le rendement à 10 ans devrait augmenter à un moment donné.

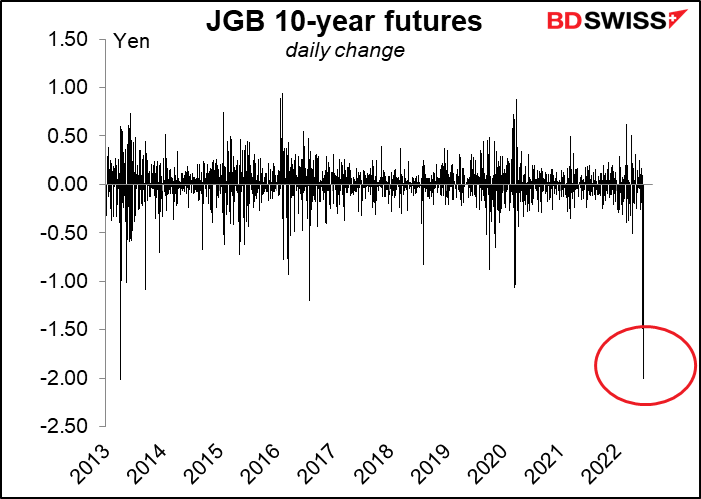

Également, les contrats à terme sur les obligations d’État japonaises (JGB) ont chuté le plus en neuf ans en raison de la spéculation sur des rendements plus élevés.

Le problème ici est que le gouvernement et la BoJ ont tous deux qualifié la chute du yen de négative pour l’économie et ont même fait allusion à une intervention. Cependant, c’est la politique de la BoJ elle-même qui alimente la baisse de la monnaie – non seulement l’écart de rendement entre le Japon et les pays d’outre-mer se creuse en raison de la politique de contrôle de la courbe des taux, mais aussi l’intervention nécessaire pour maintenir cette politique est une forme d’assouplissement quantitatif, qui est également négative pour la monnaie.

En conséquence, nous pourrions voir certains changements de politique lors de la réunion de la Banque du Japon de demain.

- Les responsables pourraient élargir la bande de ±25 pb du YCC pour permettre au rendement à 10 ans d’être plus conforme aux prix du marché, mais cela équivaudrait en fait à un recul de son assouplissement monétaire, selon l’examen de la politique monétaire qu’effectué en mars de l’année dernière (Nouvel assouplissement monétaire efficace et durable).

- Ils pourraient raccourcir la maturité visée par l’YCC de 10 ans à sept ou cinq ans. Je considère qu’il s’agit là du changement le plus probable, car il serait conforme aux conclusions de l’examen des politiques (« les effets de la baisse des taux d’intérêt sur l’activité économique et les prix sont relativement importants pour les taux d’intérêt à court et à moyen terme »).

- Ils pourraient mettre entièrement fin à la politique d’YCC. Je ne pense pas que ce soit probable, car ce serait trop surprenant pour le marché, mais ne sait-on jamais.

- Éliminer le biais d’assouplissement dans leur orientation prospective : leur orientation prospective présente actuellement un biais baissier ; c’est-à-dire qu’ils offrent la possibilité de baisser les taux, mais pas de les augmenter. (« […] la Banque […] n’hésitera pas à prendre des mesures d’assouplissement supplémentaires si nécessaire ; elle s’attend également à ce que les taux directeurs à court et à long terme restent à leurs niveaux actuels ou inférieurs. ») Ils pourraient éliminer ce biais d’assouplissement ou même le changer en un biais de resserrement, bien que cela puisse engendrer des attentes d’une normalisation à grande échelle de la politique monétaire, ce à quoi les membres du Conseil de politique monétaire se sont unanimement opposés jusqu’à présent.

- Annonce d’un autre examen de la politique : dans l’idée des autorités japonaises, « agréable surprise » est considéré comme un oxymore. Ils ne surprennent presque jamais les investisseurs, car cela pourrait donner lieu à la redoutable « confusion sur le marché ». Il est plus probable qu’ils annoncent un examen de la politique avant la réunion du conseil d’administration du mois prochain. Cela indiquerait aux marchés que quelque chose pourrait changer tout en signalant au gouvernement et au public qu’ils sont conscients des problèmes avec l’YCC et qu’ils s’en occupent. Ils pourraient alors divulguer les résultats de cet examen à l’avance et, au moment où ils annoncent les résultats, le marché se serait progressivement ajusté. Cela permettrait également de gagner du temps au cas où les choses changeraient. S’ils décident qu’un changement est nécessaire, je pense que c’est l’option la plus probable, à l’exception peut-être de

- Fin des prêts spéciaux de la pandémie : la BoJ a réduit ses opérations spéciales d’approvisionnement en fonds pour la pandémie au mois de mars, et les mesures restantes prendront fin à la fin du mois de septembre. Le nombre de cas de virus s’étant stabilisé et les mesures semi-urgentes ayant été levées, ils pourraient facilement décider de mettre fin à ces mesures d’urgence plus tôt.

Quoi qu’il en soit, la conférence de presse du gouverneur Kuroda après la réunion s’annonce comme un événement crucial sur le marché. Que pense-t-il de la faiblesse du yen ? Que pense-t-il de la contribution de la BoJ à cette faiblesse ? Comment peut-il justifier la politique actuelle alors que l’opposition du public à la hausse des prix se renforce drastiquement ? Etc.

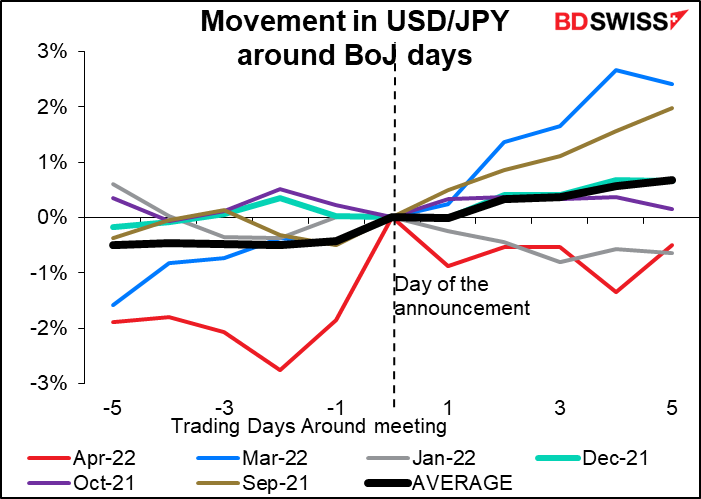

Réaction du marché : le yen a eu tendance à s’affaiblir (l’USD/JPY a augmenté) après les récentes réunions de la BoJ. S’ils n’apportent aucun changement à leur politique, je m’attends à la même chose cette fois-ci également.

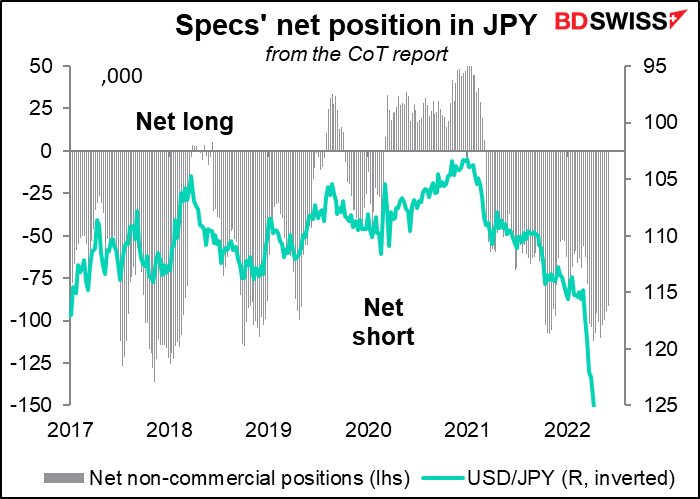

Cependant, s’ils apportent des changements, il pourrait y avoir un renversement soudain de l’USD/JPY, surtout compte tenu de la position courte du marché. Je pense qu’une certaine prise de bénéfices sur les positions courtes en JPY et un rebond du yen (baisse de l’USD/JPY) sont probables.

Les indicateurs du jour

La journée européenne sera consacrée à la SBN et à la Banque d’Angleterre. Les indicateurs ne commencent pas avant l’ouverture des marchés aux États-Unis.

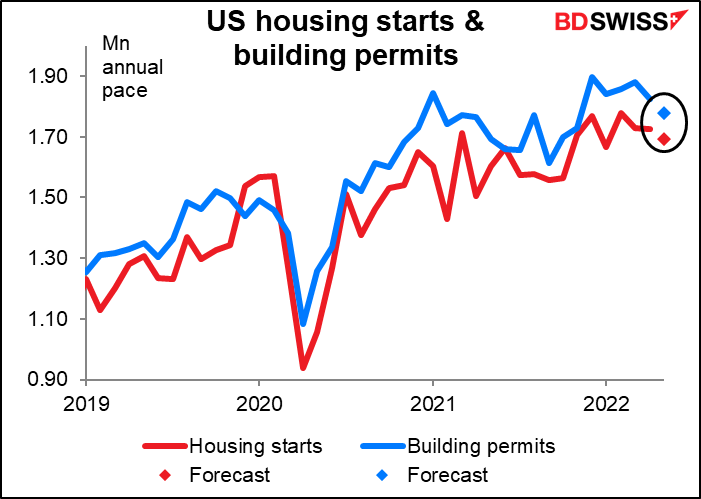

Les mises en chantier et les permis de construire aux États-Unis devraient tous deux être inférieurs, les mises en chantier de 1,8 % en glissement mensuel et les permis de 2,5 %. Les permis sont généralement plus élevés que les mises en chantier, car les constructeurs ne parviennent pas nécessairement à construire tous les bâtiments pour lesquels ils ont des permis.

La baisse ne semble pas très inquiétante, étant donné que le niveau de février était le plus élevé depuis la crise financière mondiale de 2008. Cependant, bien sûr, il est difficile de voir exactement à quel moment une baisse devient une tendance. Nous devons surveiller cet indicateur, car le resserrement de la Fed vise à ralentir les secteurs sensibles aux taux d’intérêt, dont le logement est peut-être le plus important. Le taux hypothécaire moyen à 30 ans aux États-Unis a bondi de 250 pb jusqu’à présent cette année – il serait étonnant que cela n’ait pas eu d’impact sur le marché du logement.

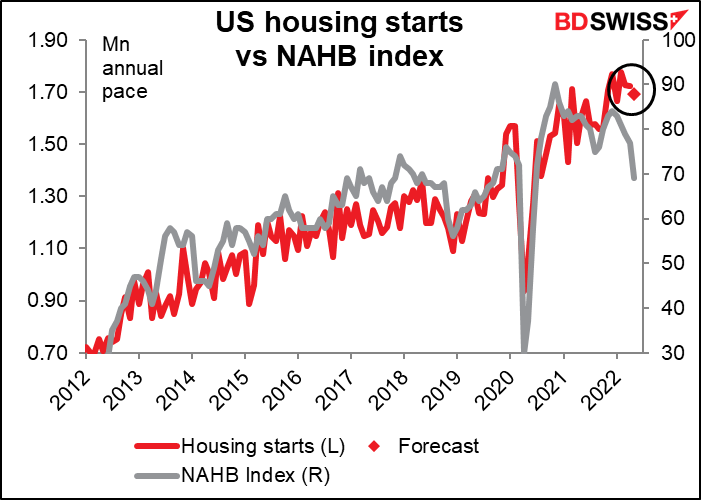

Le récent ralentissement de l’indice de la National Association of Home Builders (NAHB) suggère que nous pourrions en effet être au début d’une tendance à la baisse dans le secteur du logement.

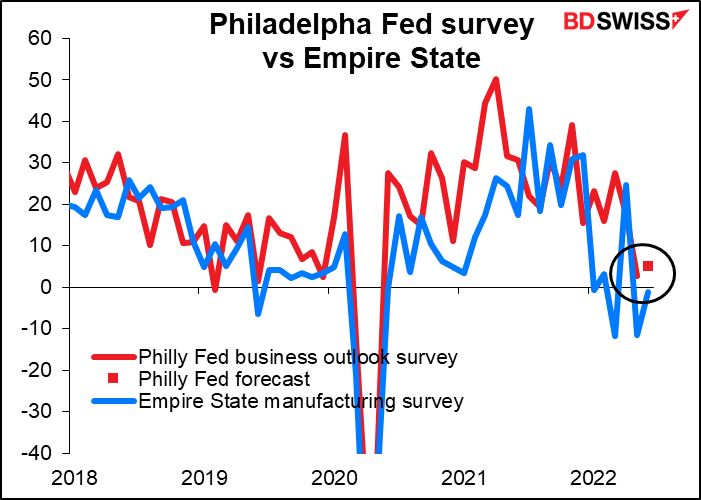

L’indice du climat des affaires de la Fed de Philadelphie devrait être en légère hausse dans ce qui serait probablement une réversion moyenne après la forte baisse (15 points) du mois dernier.

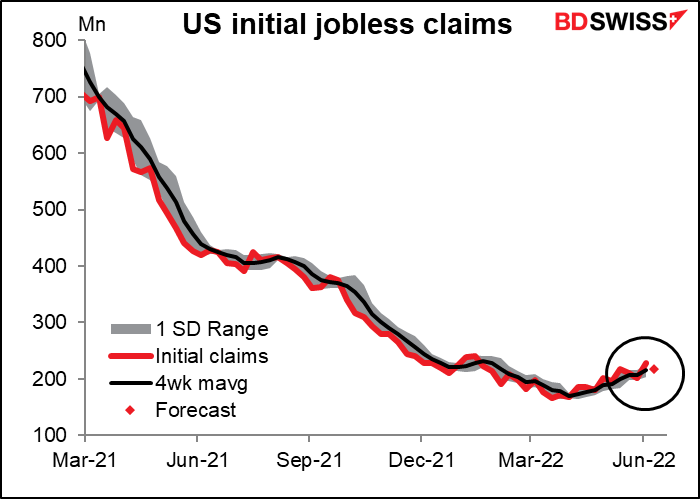

Les demandes initiales de chômage aux États-Unis devraient être en légère baisse – revenant au niveau de début mai. Voici un autre indicateur que nous devons surveiller pour voir si nous sommes au début d’une tendance. Bien sûr, le resserrement de la Fed vise à ramener la demande au niveau de l’offre, et une façon de le faire est d’augmenter le nombre de chômeurs.

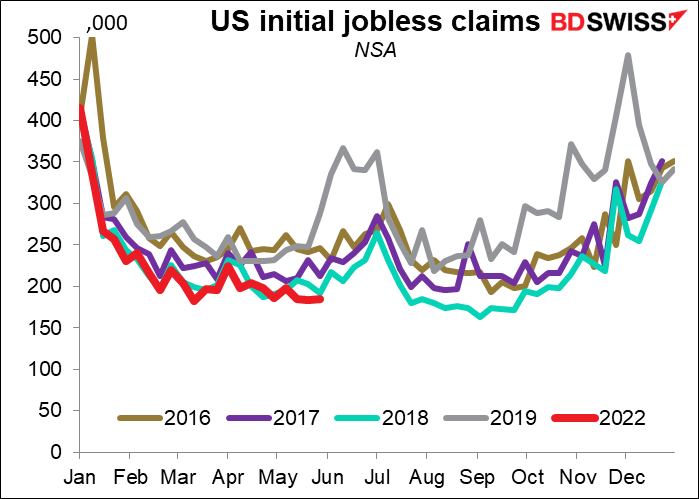

Cependant, comme je l’ai déjà souligné, et je le soulignerai probablement à nouveau, la reprise peut être due davantage à des changements dans la structure saisonnière qu’à une augmentation du chômage. Si nous regardons le chiffre non ajusté, il est proche de son plus bas niveau en 50 ans (et, rappelez-vous, les données ne sont pas ajustées pour l’augmentation de la population). Cela ne me semble guère indiquer un changement négatif majeur sur le marché du travail. Le mois prochain devrait être intéressant car, comme vous pouvez le voir, il y a une forte reprise saisonnière des demandes d’inscription au chômage en juillet (probablement à cause des enseignants licenciés à la fin de l’année scolaire – une fois, lorsque je travaillais dans un collège, ils prévoyaient de me licencier à la fin de l’année scolaire afin que je puisse percevoir le chômage pendant l’été, puis de me rembaucher en septembre.)

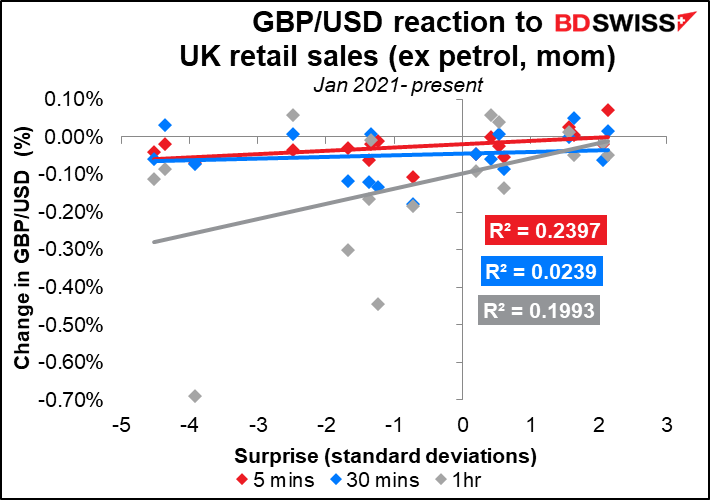

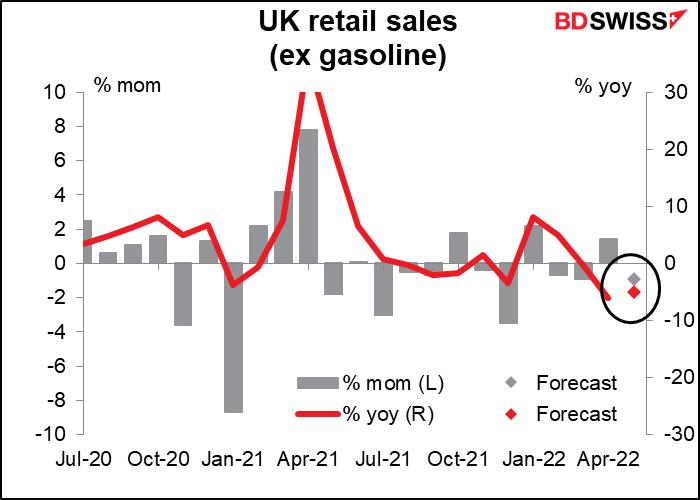

Puis tôt demain dans la matinée, avant que je puisse tirer mon corps fatigué hors du lit, m’asseoir devant mon PC et écrire mon commentaire, les ventes au détail au Royaume-Uni seront publiées. Le marché cherche un certain retour sur investissement après la frénésie des dépenses d’avril. La fréquentation des commerces de détail a reculé après un rebond en avril, tandis que la confiance des consommateurs a de nouveau plongé. De plus, l’inflation provoque un « choc de prix affichés » qui pourrait réduire davantage les dépenses discrétionnaires.

Laquelle des quatre versions (avec ou à l’exclusion de l’essence, en glissement mensuel ou annuel) devriez-vous surveiller ? La réponse du marché semble être similaire pour tous, mais elle est légèrement plus élevée – au moins au niveau du graphique de cinq minutes – pour la variation d’un mois à l’autre des ventes au détail, à l’exclusion du carburant automobile. Un point étrange des données – la réponse du graphique de 30 minutes est toujours différente des réponses de celui de cinq minutes et d’une heure.