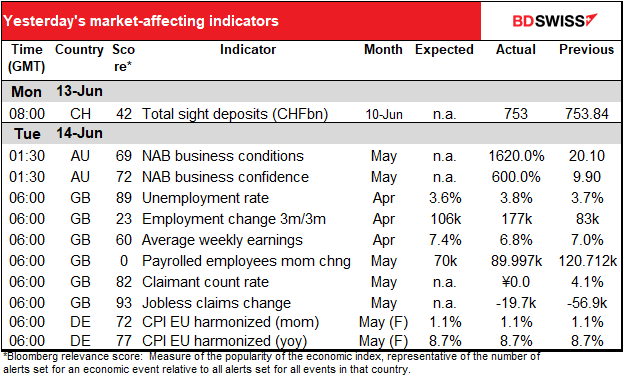

Chiffres a partir de 5.00 GMT

Le marché actuel

Remarque : le tableau ci-dessus est mis à jour avant la publication de l’article, avec les dernières prévisions consensuelles. Cependant, le texte et les graphiques sont préparés à l’avance. Par conséquent, il peut y avoir des différences entre les prévisions données dans le tableau ci-dessus, le texte et les graphiques.

Un peu plus d’activité aujourd’hui qu’hier.

La journée a commencé par les données sur l’emploi au Royaume-Uni, présentées dans le tableau en haut de ce rapport.

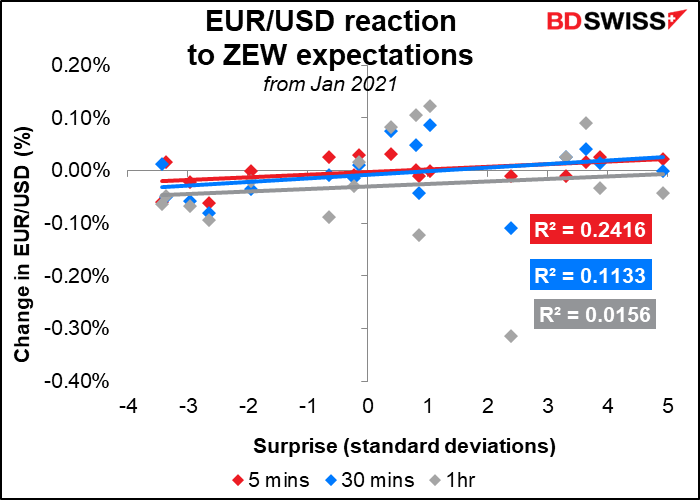

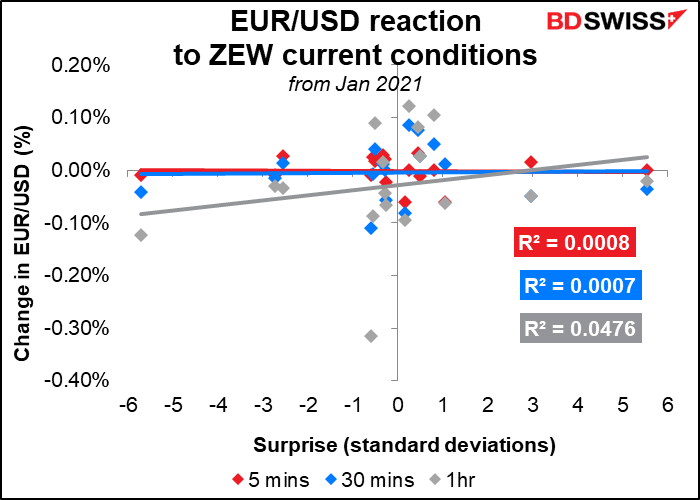

Vient ensuite l’enquête ZEW menée auprès d’économistes, d’analystes et d’autres parasites de l’humanité qui ne produisent rien d’autre que des prévisions qui s’avèrent totalement fausses la plupart du temps, mais pour lesquelles ils ne sont généralement pas pénalisés car personne ne fait mieux. Cette fois-ci, les indices des conditions actuelles et des attentes devraient tous deux augmenter, avec une hausse de 7,5 points pour les attentes et de 5,5 points pour les conditions actuelles. En d’autres termes, le marché prévoit que les choses devraient s’améliorer à un rythme légèrement plus rapide que le mois dernier. Bien sûr, il s’agit d’un indicateur de sentiment et non d’un indicateur dérivé de personnes qui fabriquent réellement des objets ou produisent un service. Toutefois, dans la mesure où il s’agit d’un indicateur de sentiment, il serait haussier pour l’EUR.

Lorsque vous négociez cet indicateur, vous pouvez globalement ignorer l’indice des conditions actuelles. Le marché des changes évolue en grande partie en fonction de l’indice des attentes. Il ne semble toutefois pas bouger plus que ça.

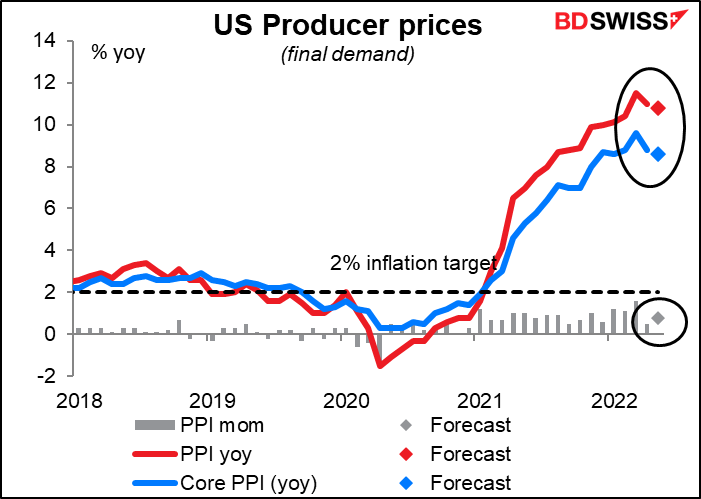

Le taux d’augmentation de l’indice des prix à la production (IPP) américain devrait baisser pour le deuxième mois consécutif. Cela devrait constituer un certain soulagement après la publication, la semaine dernière, d’un indice des prix à la consommation plus élevé que prévu pour le mois de mai, mais le lien entre l’IPP et l’IPC n’est pas toujours évident. Voir mon explication à ce sujet dans mon article : L’IPP et l’IPC : quel lien ?

Le dollar ne réagit généralement pas énormément à cet indicateur, mais vu l’attention portée à tout ce qui touche à l’inflation, cela pourrait changer…

On s’attend à ce que les ventes manufacturières canadiennes soient un peu inférieures à la tendance récente de 2,6 % en glissement mensuel, mais de peu. Cela corroborerait la vue de la Banque du Canada que « l’activité économique canadienne est forte et l’économie fonctionne manifestement en situation de demande excédentaire », ce qui conforte leur opinion « selon laquelle les taux d’intérêt devront encore augmenter. » Cela devrait donc être positif pour le CAD.

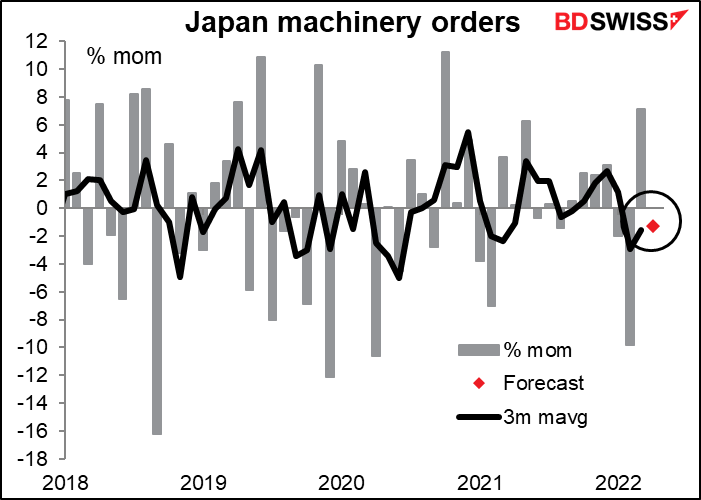

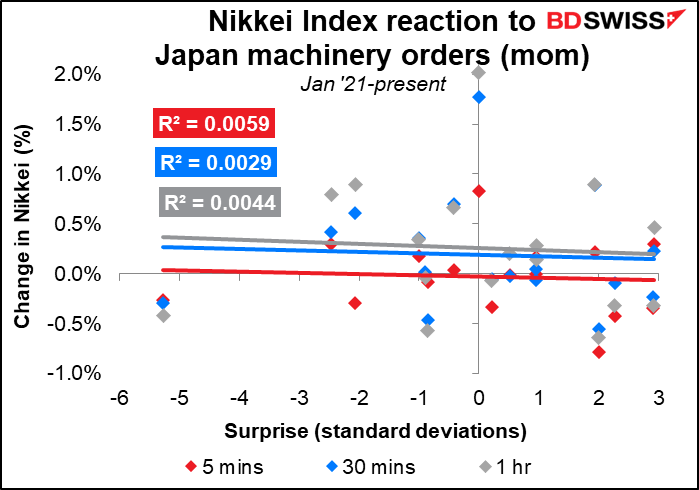

Dans la nuit, l’indicateur que je préfère le moins sera publié, à savoir les commandes de machines japonaises. Elles sont surveillées de près (l’un des scores de pertinence les plus élevés de Bloomberg de tous les indicateurs japonais) et pourtant, elles ne semblent pas suivre de tendance pour autant, si bien que je ne parviens généralement pas à en tirer beaucoup d’informations.

Ce mois-ci, le marché s’attend à une baisse pour compenser la hausse inhabituelle de 7,1 % en glissement mensuel en mars (qui compensait la baisse inhabituelle de 9,8 % en glissement mensuel en février). Cela signifierait une nouvelle baisse de la moyenne mobile sur trois mois, et il se pourrait donc que nous assistions à une tendance – et pas très bonne. L’affaiblissement des commandes de machines ne convaincra pas la Banque du Japon de changer de cap. JPY-

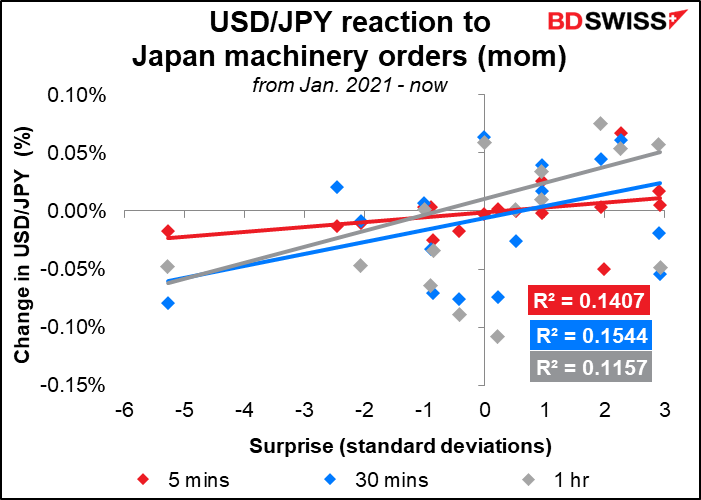

La réaction du marché à ces données semble étrange cependant. Les lignes sont inclinées vers le haut, ce qui signifie que l’USD/JPY tend à augmenter (le JPY tend à s’affaiblir) lorsque le chiffre dépasse les estimations. Cela va à l’encontre de la logique attendue.

J’ai pensé que cela pouvait être dû à une réaction « risk-on » ou « risk-off » sur le marché boursier, mais le marché boursier n’a pas beaucoup réagi non plus.

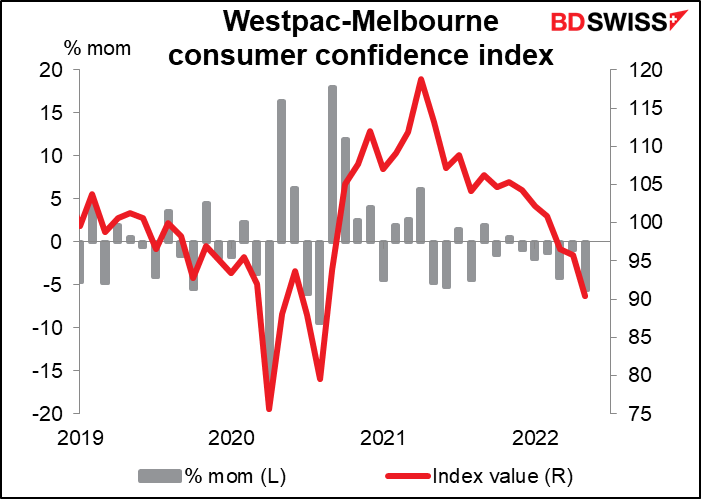

Il n’y a pas de prévisions pour l’indice de confiance des consommateurs Westpac en Australie, mais voici tout de même un graphique pour voir la tendance. C’est cadeau !

Le trio mensuel des ventes au détail, de la production industrielle et des investissements en actifs fixes (FAI) de la Chine devrait montrer une baisse en glissement annuel des ventes et de la production, mais pas aussi importante que celle du mois précédent. L’investissement en actifs fixes, quant à lui, devrait ralentir.

Enfin, l’indice du secteur tertiaire japonais présente également un score de pertinence Bloomberg assez élevé, ce qui est étrange puisqu’il est publié après l’indice PMI du secteur des services et l’enquête Eco Watcher, qui racontent globalement la même chose. L’indice PMI du secteur des services ayant augmenté de 1,3 point au cours de cette période et l’enquête Eco Watcher de 2,6 points, il est probable que l’indice du secteur tertiaire produise une hausse proportionnelle.

Même cet indicateur est redondant selon moi, le marché semble le suivre de près. Cela montre même l’impact attendu sur l’USD/JPY (un chiffre meilleur que prévu entraîne un renforcement du JPY), au moins à l’horizon d’une heure.