Chiffres a partir de 5.00 GMT

Le marché actuel

Remarque : le tableau ci-dessus est mis à jour avant la publication de l’article, avec les dernières prévisions consensuelles. Cependant, le texte et les graphiques sont préparés à l’avance. Par conséquent, il peut y avoir des écarts entre les prévisions données dans le tableau ci-dessus et dans le texte et les graphiques.

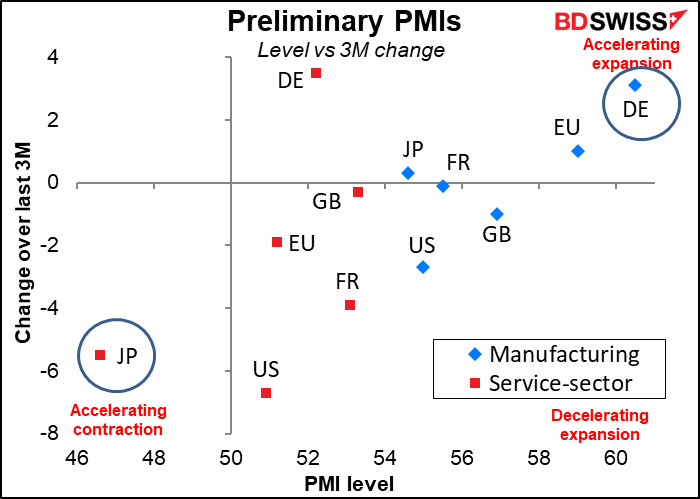

Un mois commence aujourd’hui, et avec lui viennent les indices des directeurs d’achat (PMI) manufacturiers, en versions finales pour les pays chanceux qui en ont également des versions préliminaires. En regardant les versions préliminaires de ces indices, la plupart se trouvaient dans le quadrant « décélération de l’expansion », c’est-à-dire qu’ils étaient toujours au-dessus de la ligne « neutre » de 50, mais pas autant qu’en décembre. C’est compréhensible, car le variant omicron a fait des ravages. Les deux exceptions notables ont été l’Allemagne, où la croissance du secteur des services et de l’industrie s’est accélérée, et le Japon, où le secteur des services, peu robuste depuis le début de la pandémie, est reparti en contraction. C’est étrange, car le Japon a connu peu de confinements, mais c’est une histoire constante depuis le premier jour.

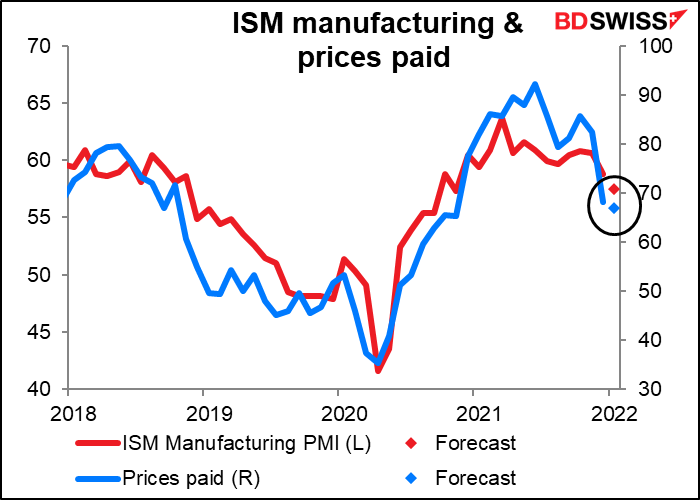

Pendant ce temps, la version du PMI manufacturier de l’US Institute of Supply Management (ISM) sera publiéee plus tard dans la journée aux États-Unis. Le PMI devrait baisser de 1,3 point, moins que la baisse de 2,7 points observée dans la version Markit de l’indice. L’indice des prix payés devrait baisser de 1,2 point lui aussi, ce qui n’est pas beaucoup compte tenu de son niveau initial.En bref, il devrait montrer que l’économie américaine continue de croître à un rythme sain et que les prix continuent d’augmenter, ce qui renforce les arguments en faveur d’un resserrement de la politique de la Fed. USD+

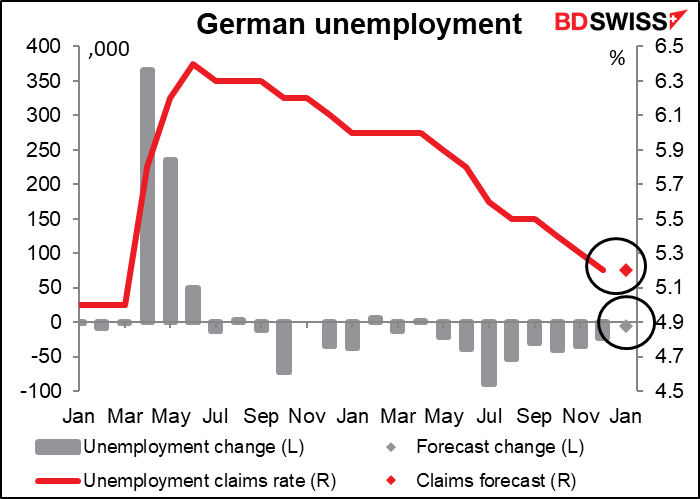

Parmi les indices PMI se trouvent les données du chômage allemand pour janvier. Il est peu probable qu’elles fassent rêver. Le taux de chômage devrait rester inchangé tandis que le nombre de chômeurs devrait légèrement baisser. Je dirais que c’est un bon chiffre compte tenu des rigueurs accrues imposées au cours du mois, mais probablement pas suffisant pour déplacer l’euro dans un sens ou dans l’autre.

Le chômage de la zone euro, qui sera publié quelques heures plus tard, concerne le mois de décembre et non janvier. On s’attend à ce qu’il diminue légèrement. Si la prévision est correcte, le taux de chômage dans la zone euro sera redescendu au niveau historiquement bas d’avant la pandémie (données remontant à avril 1998). Nous n’avons pas encore de données sur le taux d’activité mais, d’après les données de la Banque mondiale, 2020 a vu le taux d’activité le plus élevé jamais enregistré pour la zone euro (80,97). La situation de l’emploi en Europe est donc plutôt bonne, du moins par rapport au passé.

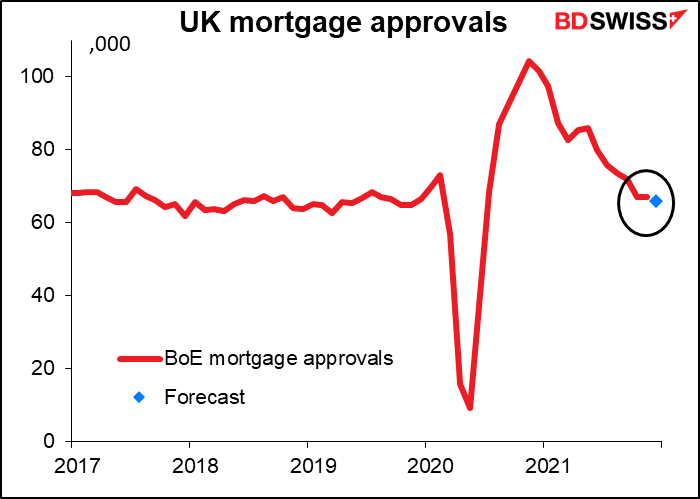

Les approbations de prêts hypothécaires au Royaume-Uni devraient être en légère baisse, à 66 000. Chose amusant, elles devaient aussi atteindre 66 000 le mois dernier. Les économistes ont-ils simplement soumis à nouveau les mêmes prévisions ? Qui sait. C’est en tout cas raisonnable.

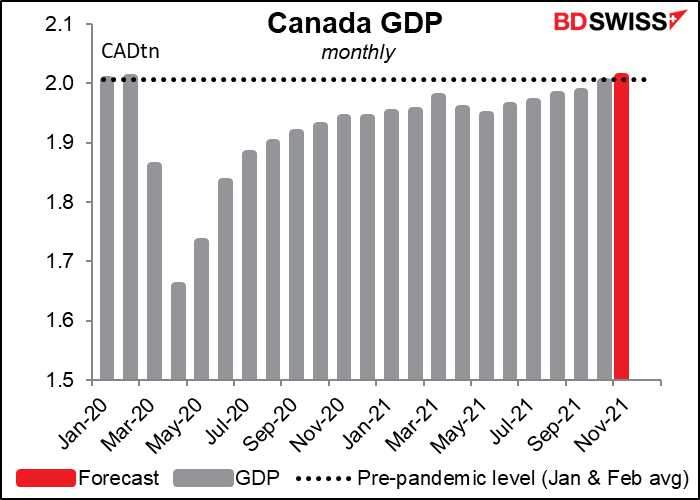

Le PIB mensuel du Canada pour le mois de novembre est censé être en légère hausse. Les données au niveau de l’industrie suggèrent que certains des secteurs touchés par la pandémie se sont rétablis, tels que l’hôtellerie/les services de restauration et les arts/le divertissement. Le commerce de gros, la fabrication et la construction en ont également remonté la pente, tandis que la production dans les mines, les carrières et le pétrole et le gaz compensent quelque peu les gains.

Même ainsi, cela devrait suffire à faire remonter le PIB canadien au-dessus de sa ligne pré-pandémique immédiate, un succès à ne pas balayer d’un revers de main. Cela pourrait inciter la Banque du Canada à resserrer sa politique. CAD+

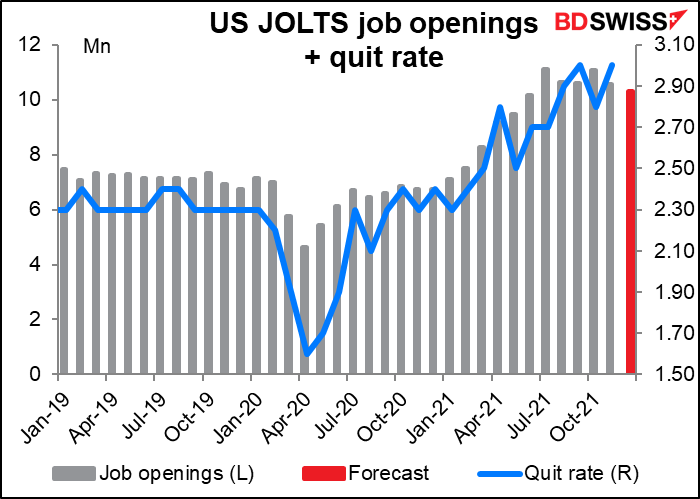

Le programme JOLTS (enquête sur les offres d’emploi et la rotation de la main-d’œuvre) devrait montrer une baisse modeste des nouveaux emplois, mais toujours à un niveau assez élevé, bien plus élevé qu’avant la pandémie. Il n’y a pas de prévision pour le taux de démissions, qui était à un niveau record de 3 % le mois dernier.

Compte tenu de la baisse continue du nombre de chômeurs, le ratio des offres d’emploi aux chômeurs devrait augmenter à 1,63 contre 1,55. Cela devrait simplement confirmer au FOMC que « les conditions du marché du travail sont compatibles avec un emploi maximum dans le sens du niveau d’emploi le plus élevé compatible avec la stabilité des prix », comme l’a déclaré Jerome Powell, le président de la Fed, lors de sa conférence de presse.

Je pense qu’il est intéressant de citer plus longuement ce qu’il a dit à ce sujet, car il est clair qu’il fait référence aux JOLTS (vous pouvez donc voir pourquoi je parle de cet indicateur tous les mois, même s’il ne s’agit pas d’un énorme moteur du marché) :

Le problème actuel du marché du travail, c’est qu’il y a plusieurs millions d’offres d’emploi de plus qu’il n’y a de chômeurs. Vous demandez donc si nous pouvons augmenter les taux et passer à des conditions financières moins accommodantes, voire tendues, sans nuire au marché du travail. Je pense qu’il y a assez de place pour augmenter les taux d’intérêt sans menacer le marché du travail. Il s’agit, à bien des égards, d’un marché du travail historiquement tendu, de niveaux record de créations d’emplois et de démissions. Les salaires augmentent au rythme le plus élevé depuis des décennies. Si vous regardez les sondages auprès des salariés, ils trouvent qu’il y a beaucoup d’emplois. Regardez les sondages auprès des entreprises, ils trouvent que les demandeurs sont rares. Toutes ces mesures sont vraiment à des niveaux rarement vus depuis longtemps et, dans certains cas, jamais vus. C’est donc un marché du travail très, très solide. Mon sentiment est que nous pouvons augmenter les taux sans risquer de le saper.

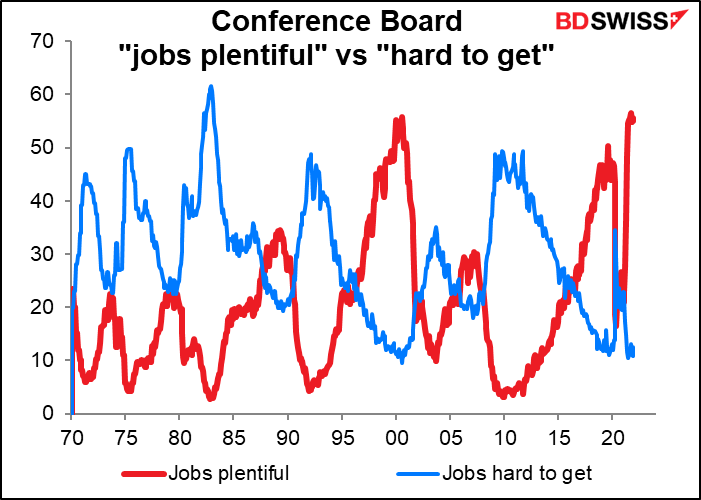

Lorsque Jerome Powell a fait référence à « l’abondance d’emplois », il s’agit d’une référence à l’enquête mensuelle sur le sentiment des consommateurs du Conference Board, qui comporte une question sur la « abondance » d’emplois et une autre sur la « difficulté à obtenir » un emploi. L’indice « d’emplois abondants » a atteint un niveau record de 56,5 en septembre et a depuis légèrement baissé, mais reste à un niveau inhabituellement élevé de 55,10. L’indice de « difficulté à obtenir » est quant à lui à 12,5, non loin du plus creux record de 9,6. Avec 50 ans de données rétroactives, ce sont des indicateurs convaincants de la façon dont l’environnement actuel peut être comparé au passé.

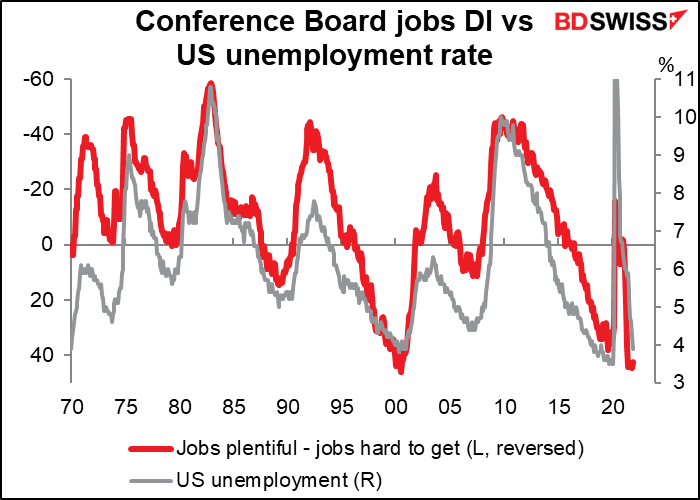

La différence entre ces deux « emplois abondants » et « emplois difficiles à obtenir » est connue sous le nom d’indice de diffusion des emplois du Conference Board et offre une bonne corrélation avec le taux de chômage. Il a atteint un niveau quasi record de 44,4 en août. (Le record était de 46,2 en juillet 2000.) Il a depuis baissé mais seulement légèrement, à 42,6. C’est l’une de ces indications que le marché du travail est exceptionnellement fort en ce moment.

Au fait, si vous voulez comprendre pourquoi le taux de démission est à un niveau record et pourquoi les entreprises ont tant de mal à embaucher, regardez cette vidéo. Cela se passe dans un Walmart, qui est le plus grand employeur du secteur privé du pays.

https://twitter.com/TheMarketDog/status/1487417198952001537?s=20&t=oV8Lbmu5ASkXmX9YcJPnwA

Vous pourriez également être intéressé par cette vidéo sur les personnes qui travaillent à temps plein mais qui n’ont pas les moyens de se loger, alors elles vivent dans leur voiture. « Des emplois abondants » ne disent rien sur la qualité de ces emplois ou s’ils paient un salaire décent. Un employé moyen de Walmart, par exemple, gagne 24 000 $ par an. On estime à 14 500 le nombre d’employés de Walmart qui reçoivent des coupons alimentaires, le programme du gouvernement américain pour offrir de la nourriture aux pauvres.

https://www.youtube.com/watch?v=f78ZVLVdO0A

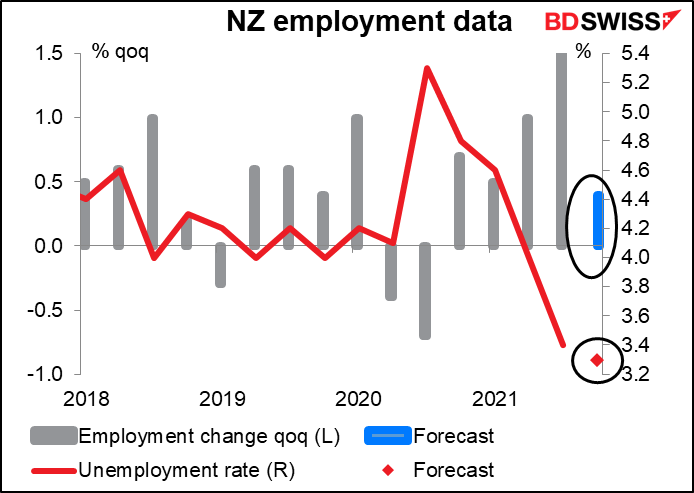

En parlant d’emplois, la Nouvelle-Zélande publie ses données sur l’emploi cette nuit. L’emploi devrait augmenter et le taux de chômage baisser pour le cinquième trimestre consécutif.

Il y a d’autres pays où l’emploi a retrouvé son niveau d’avant la pandémie, mais je pense que la Nouvelle-Zélande est le seul pays industriel où il est revenu au-dessus de la tendance d’avant la pandémie (c’est-à-dire qu’il plus élevé que s’il n’y avait pas eu de pandémie).

Je dirais que ce chiffre pourrait encourager la Reserve Bank of New Zealand à resserrer sa politique, mais elle a déjà augmenté deux fois ses taux jusqu’à présent et elle a clairement indiqué avoir l’intention de les augmenter davantage. Pourtant, cette nouvelle pourrait bien être positive pour le NZD.

Le discours d’aujourd’hui du gouverneur de la Reserve Bank of Australia Lowe sera ses premiers commentaires après la réunion de la RBA d’hier et il sera donc particulièrement intéressant.