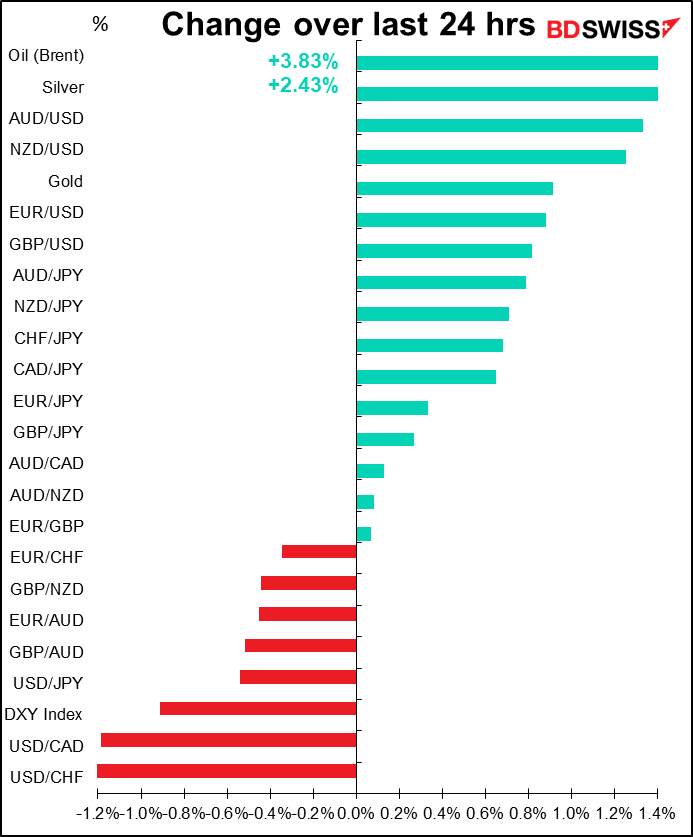

El mercado actual

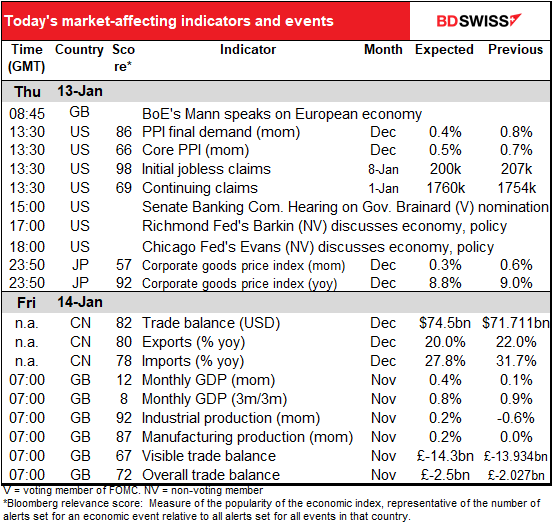

Nota: El cuadro anterior se actualiza al momento de publicar este documento con las últimas previsiones de consenso. Sin embargo, el texto y los gráficos se preparan con antelación. Por lo tanto, puede haber discrepancias entre las previsiones que figuran en el cuadro anterior y en el texto y los gráficos.

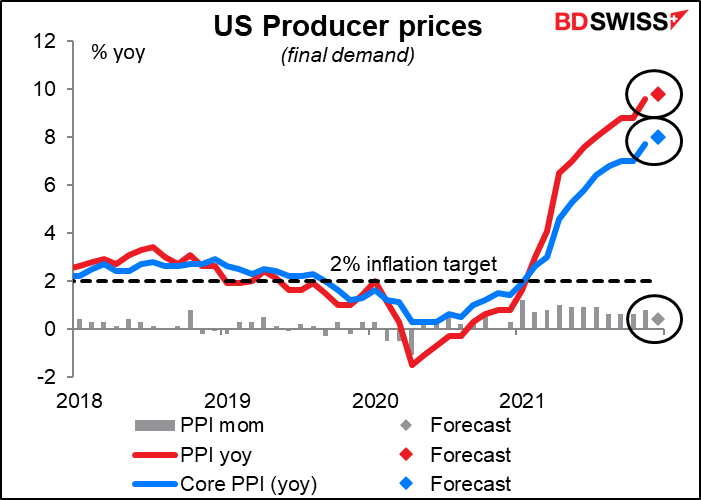

El tema del mercado hoy en día es la inflación. Eso significa que mucha gente estará interesada en el índice de precios al productor (IPP) de Estados Unidos . Mucha gente da por sentado que una subida de los precios de producción acabará provocando una subida de los precios al consumidor, pero no necesariamente: a veces la causalidad también va en sentido contrario. (Para más información, vea El IPP y el IPC: ¿cuál es la conexión?). En cualquier caso, una nueva subida del IPP solo nos llevará a pensar en que el IPC subirá más adelante.

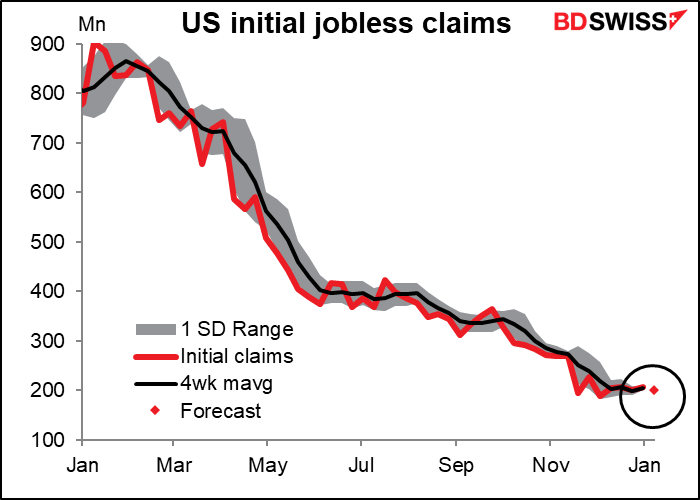

Las nuevas peticiones de subsidio por desempleo en EE. UU. llevan varias semanas oscilando en torno de los 200 000, desde los 188 000 el 3 de diciembre hasta los 207 000 de la semana pasada. Creo que probablemente han tocado fondo por ahora. El mínimo de diciembre, 188 000, fue un mínimo casi histórico (el más bajo fue 162 000 en noviembre de 1968, cuando la población en edad laboral era aproximadamente la mitad de la actual), por lo que sería sorprendente que lo superara. Por otro lado, dadas las dificultades que tienen las empresas para contratar personal, quizá sean reacias a dejar marchar a la gente. Así que podríamos rondar este nivel durante algún tiempo.

Las cifras de esta semana serán importantes para ver cómo les va a las empresas y a los trabajadores a medida que se extiende la variante ómicron. ¿Ha provocado un aumento en la pérdida de puestos de trabajo?

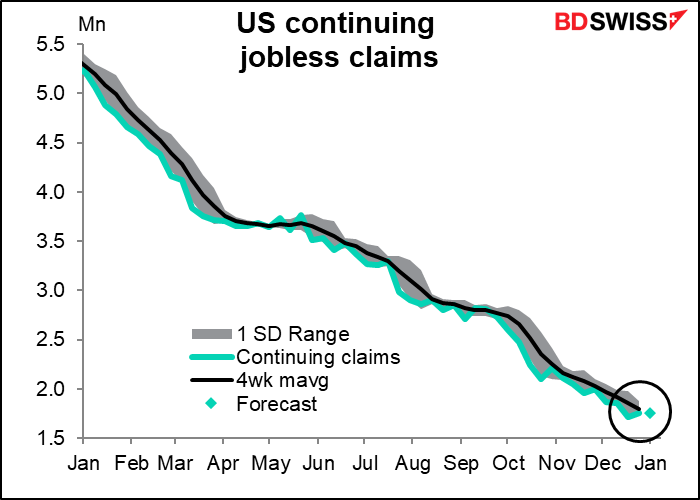

También peticiones continuas de subsidios parecen estabilizarse.

A lo largo del día, la Comisión de Banca del Senado celebrará una audiencia sobre el nombramiento de la gobernadora Lael Brainard como vicepresidenta de la Reserva Federal. Es posible que reciba más presión por parte de los senadores, ya que es la única demócrata conocida entre los gobernadores, pero sin duda será aprobada al final: los senadores no parecen hacer política con los nombramientos de la Reserva Federal como lo hacen en otros lugares.

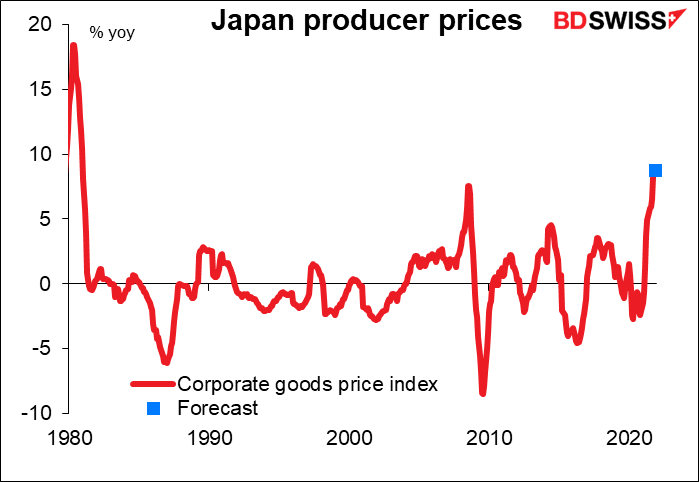

Luego durante la noche recibiremos el indicador que todos han estado esperando: el índice de precios de los bienes corporativos de Japón (CGPI), conocido en otros países como índice de precios al productor (PPI).

Ya hablé del CGPI con cierto detalle en mi Previsión semanal, pero como me pagan por palabra lo repetiré todo e incluso meteré más relleno para poder subir la calefacción unos grados durante el invierno.

El mercado de divisas no ha prestado mucha atención a este índice en los últimos 20 o 30 años, pero ahora lo estamos observando de cerca. En noviembre subió un 9 % interanual, la tasa más alta desde principios de la década de 1980. Se espera que suba un 8,8 % interanual en diciembre, lo que no supone un gran cambio.

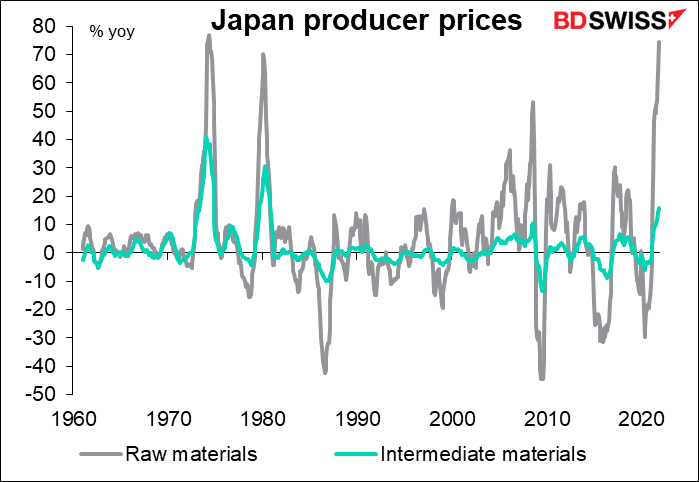

La subida está impulsada por los precios de las materias primas, que subieron un sorprendente 75 % interanual. Los precios de los productos intermedios subieron un 15,7 % interanual.

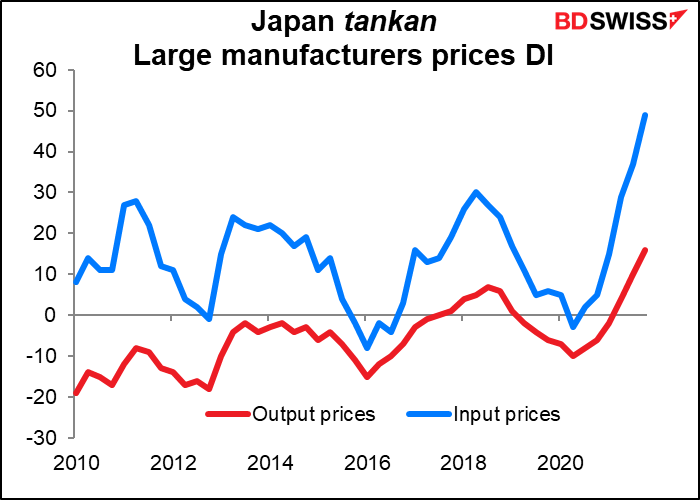

Hasta ahora, las empresas han conseguido absorber el aumento de los precios de los insumos en sus márgenes, pero la encuesta a corto plazo del Banco de Japón sobre las condiciones económicas (tankan) muestra que cada vez más empresas los trasladan a los consumidores. El índice de difusión de precios (ID) muestra qué porcentaje de empresas están subiendo los precios menos qué porcentaje los están bajando. En la década anterior, el ID de los precios de los insumos fue positivo (fueron más las empresas que vieron subir los precios de sus insumos que las que los vieron bajar), pero el ID de los precios de producción fue negativo en su mayoría (fueron más las empresas que bajaron sus precios que las que los subieron). Eso ha cambiado; cada vez más empresas están dispuestas y son capaces de trasladar esos precios más altos a los consumidores.

Si trasladaran solo una pequeña parte de estos precios más altos, Japón podría alcanzar su objetivo de inflación del 2 % y el Banco de Japón podría empezar a frenar sus políticas monetarias extraordinarias. Esto supondría un gran cambio para el mundo financiero, que se ha acostumbrado a que Japón sea una fuente inagotable de dinero a coste cero. Eso podría significar un yen más fuerte y un euro o un franco suizo más débil, ya que los inversores cambiaron sus monedas de financiación.

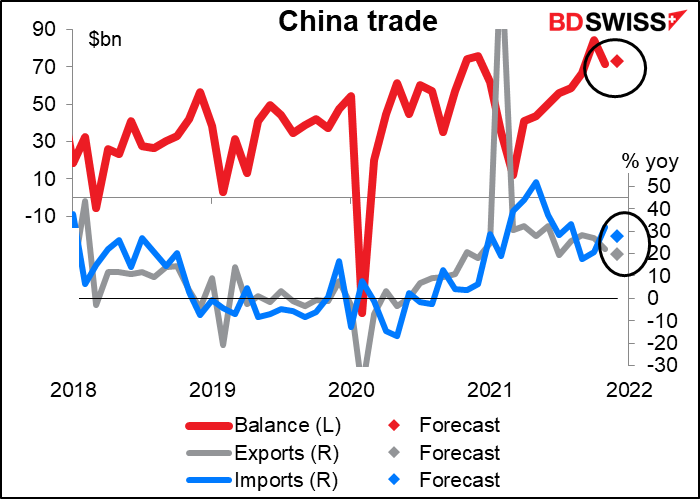

Se espera que el superávit comercial de China se mantenga efectivamente igual. Se prevé que el crecimiento de las exportaciones y de las importaciones se incremente ligeramente, aunque se mantenga muy por encima de las tasas anteriores a la pandemia. Esto debería ser una buena noticia para los países que exportan a China, especialmente Australia y Nueva Zelanda.

A continuación, esperaremos hasta la primera hora de la jornada europea y el amanecer de la jornada de indicadores a corto plazo del Reino Unido, que incluye la producción industrial y manufacturera, las cifras comerciales y el importantísimo PIB mensual.

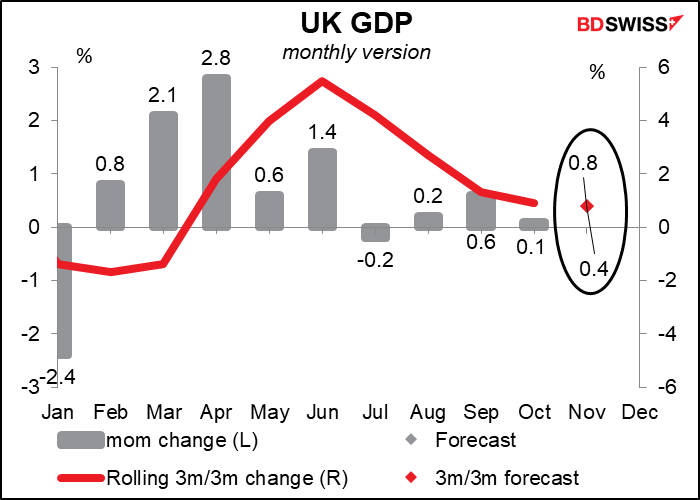

Se espera que el PIB de noviembre aumente notablemente con respecto a un octubre relativamente débil, ya que el sector de los servicios se ha recuperado. Las pruebas de COVID y la vacunación también cuentan como servicios sanitarios en las cifras del PIB. El gasto en el comercio minorista también aumentó durante el mes gracias a que la gente adelantó sus compras navideñas por miedo a que las tiendas se quedaran sin lo que querían. Con suerte, la producción volverá a su nivel anterior a la pandemia.

El problema es que, con las restricciones del «Plan B» que comienzan a principios de diciembre, noviembre puede marcar el punto más alto por el momento, aunque esas restricciones no sean especialmente pesadas.

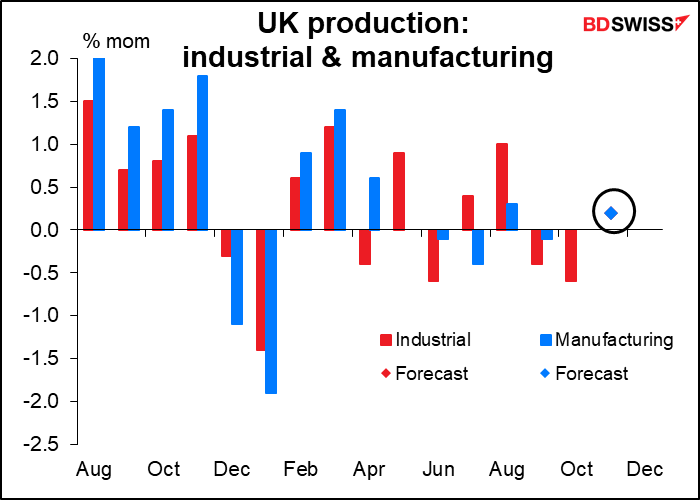

Se espera que tanto la producción industrial como la manufacturera suban un 0,2 % mensual, por lo que parece que solo hay un punto en el gráfico. Este modesto aumento no es especialmente impresionante, dado el descenso de los dos meses anteriores. La demanda de energía aumentó durante el mes (bien), pero la producción de crudo cayó alrededor del 10 % (mal).

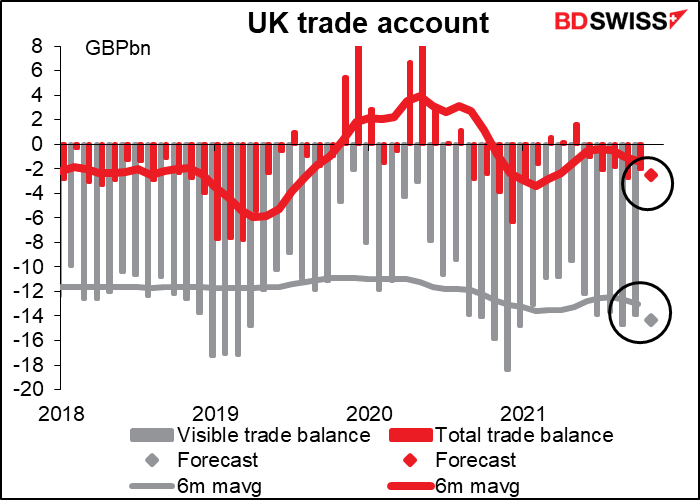

Mientras tanto, se prevé que el déficit comercial del país aumente, tanto en lo que respecta a los bienes como a los servicios. Sospecho que esta historia continuará durante el 2022, a medida que la realidad del Brexit se asiente y Gran Bretaña descubra que tal vez cortar los lazos con su mayor socio comercial no fue la mejor idea. Con el tiempo, el aumento del déficit comercial puede ser negativo para la libra, en mi opinión.