Valorado a partir de 05:00 hora GMT

El mercado actual

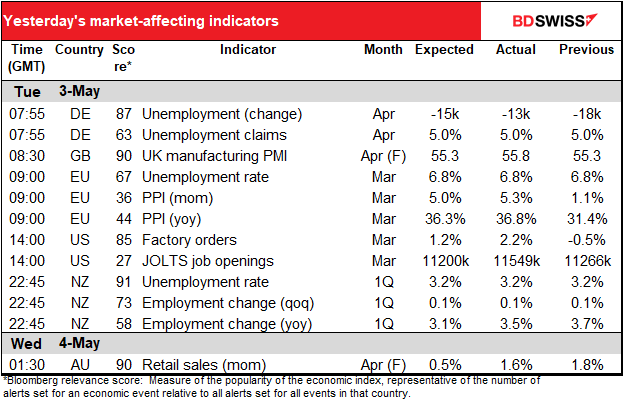

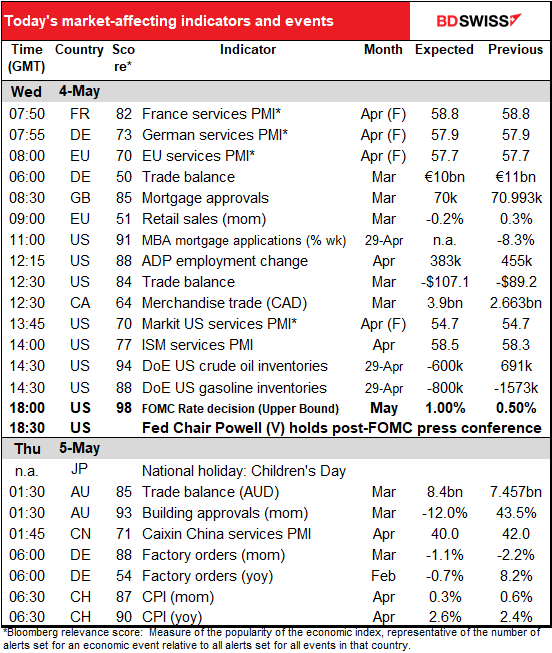

Nota: El cuadro anterior se actualiza al momento de publicar este documento con las últimas previsiones de consenso. Sin embargo, el texto y los gráficos se preparan con antelación. Por lo tanto, puede haber discrepancias entre las previsiones que figuran en el cuadro anterior y en el texto y los gráficos.

Tenemos la agenda de hoy llena de publicaciones, pero los mercados no están interesados en la mayoría de ellos. La atención se centra, naturalmente, en la reunión de esta tarde del Comité Federal de Mercado Abierto (FOMC), órgano del banco central estadounidense encargado de fijar los tipos de interés.

Como es habitual, he tratado este tema en profundidad y con detalle en mi mundialmente famosa Perspectiva semanal, que seguramente ya ha leído, así que no repetiré aquí todos los detalles, solo los puntos principales.

En primer lugar, una subida de 50 puntos básicos es casi segura, como han sugerido varios miembros del Comité. También es probable que anuncien que comenzarán a reducir su balance (“endurecimiento cuantitativo” o QT) en junio.

Con los cambios en la política bien presagiados, es probable que la atención se centre en el tono de la conferencia de prensa del presidente de la Reserva Federal, Powell. Probablemente repetirá lo que ha dicho antes sobre la necesidad de pasar «rápidamente» a una postura más neutral y dejará claro que este es el consenso del Comité. En particular, es probable que reafirme que, dadas las perspectivas de inflación, es apropiado «adelantar» las medidas políticas. Por supuesto, para llegar a lo que el Comité considera el tipo de interés «neutro» (2,4 %) antes de la reunión de diciembre se necesitaría al menos una, si no dos, subidas de 50 puntos básicos más, que el mercado ya ha descontado. Por lo tanto, espero que confirme el precio actual del mercado de subidas de 50 puntos básicos también en las reuniones de junio y julio, o al menos que no proteste contra este precio.

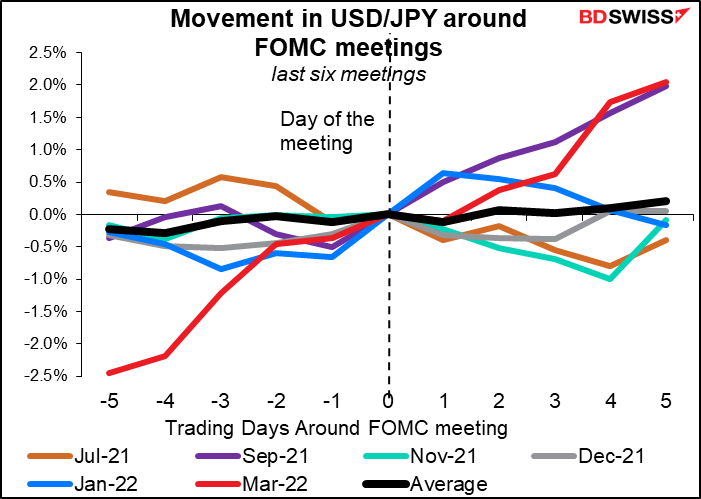

Impacto en el mercado: El dólar ha tendido a apreciarse frente al EUR tras las últimas seis reuniones. Por supuesto, como siempre, «el rendimiento pasado no es garantía de rendimiento futuro», pero si el presidente de la Reserva Federal actúa parecido a como lo ha hecho en el pasado, esperaría que esta reunión tuviera el mismo impacto que antes.

El movimiento frente al JPY ha sido más variado, pero las tres últimas reuniones han mostrado una subida del USD/JPY (apreciación del USD frente al JPY) tras la reunión. Esto se debe probablemente a que el Banco de Japón permanece sin cambios indefinidamente, por lo que la diferencia entre las expectativas de los tipos en EE. UU. y Japón se amplía. Yo esperaría que esto ocurra de nuevo y que el USD/JPY se mueva al alza después de la reunión.

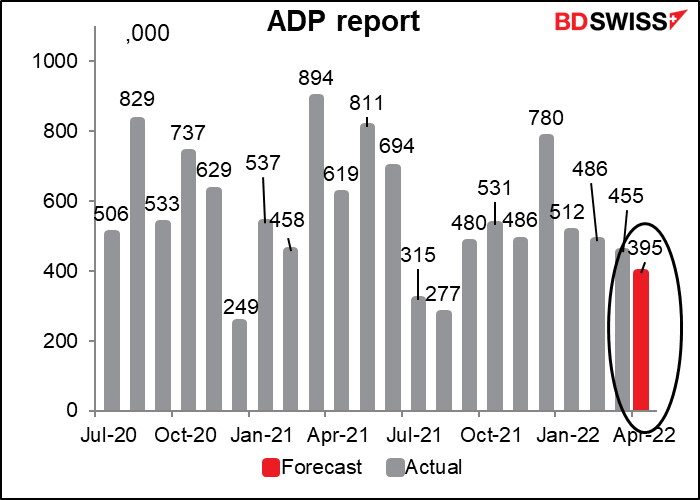

El otro gran punto de interés hoy es el informe de empleo ADP. Automated Data Processing Inc. (ADP) es una empresa de subcontratación que gestiona aproximadamente una quinta parte de las nóminas privadas de EE. UU., por lo que su base de clientes es una muestra bastante considerable del mercado laboral estadounidense en su conjunto. Por lo tanto, se sigue de cerca para tener una idea de lo que podría ser el dato de las nóminas no agrícolas (NFP) del viernes en Estados Unidos.

No obstante, tenga en cuenta que el ADP ajusta sus cifras para que coincidan con la estimación final de la lectura de las NFP sobre las nóminas privadas. Por lo tanto, está a dos pasos de la cifra principal en la que todo el mundo se centra, que es la cifra inicial de las nóminas totales , incluidos los trabajadores del gobierno. De modo que, aunque es una de las pocas guías de las NFP que tenemos, no es perfecta ni mucho menos; de hecho, tampoco lo es la propia cifra de las NFP, ya que siempre se revisa.

El mercado espera un aumento de 395 000 puestos de trabajo, similar a los 455 000 del mes pasado y también similar a la previsión de 390 000 para el dato de las NFP del viernes.

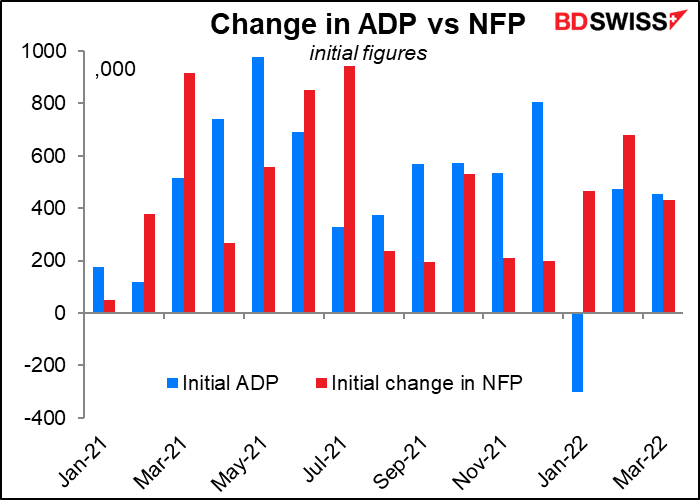

Sin embargo, todos los meses me pasa lo mismo: no hay una correlación tan estrecha entre ambos. ¡Solo hay que ver la cifra de enero, cuando el informe ADP inicial fue de -301k y el inicial de NFP fue de +444k! (El informe ADP se revisó posteriormente a +512k, ¡ups!). Pero todo el mundo trata el informe ADP como si fuera una guía para las NFP y el mercado reacciona en consecuencia.

Otros indicadores

Comenzamos el día con los índices de gestores de compras (PMI) del sector servicios, una vez más los definitivos para las principales economías y las primeras y únicas versiones para el resto de los países. Estos índices solían ser secundarios a los manufactureros, que son mucho más cíclicos, pero desde que la pandemia afectó más al sector de los servicios que al de manufactura, se han convertido en las estrellas del espectáculo.

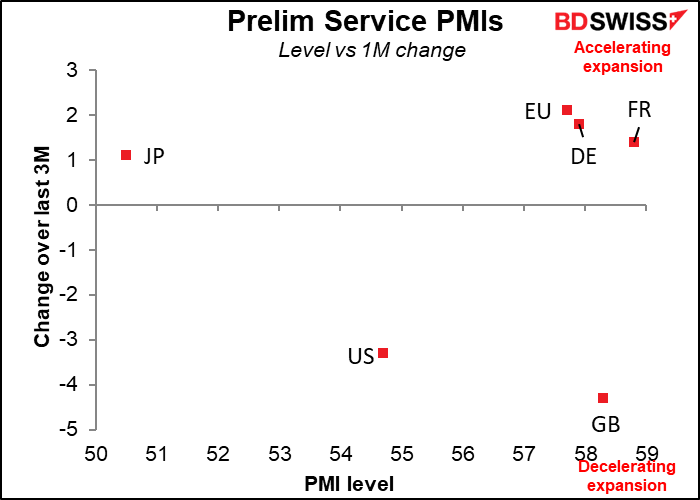

Las versiones preliminares no mostraron ningún patrón consistente. Estados Unidos y el Reino Unido cayeron, mientras que Japón y la eurozona subieron un poco. Los niveles absolutos tampoco convergen.

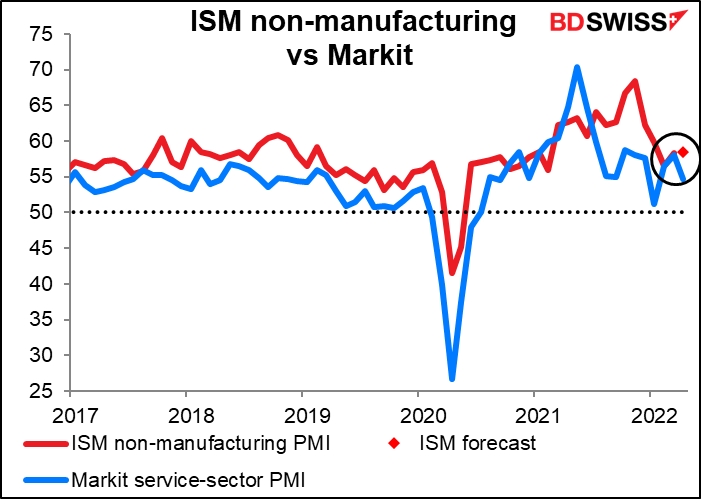

Unos minutos antes de que Markit publique la versión final de su PMI del sector servicios de EE. UU., el Institute for Supply Management (ISM) publica su versión histórica de dicho indicador. Se espera que suba apenas 0,2 puntos. Esto contrasta con la versión de Markit, que bajó 3,3 puntos durante el mes. No obstante, el nivel absoluto de ambos está bastante cerca en este momento.

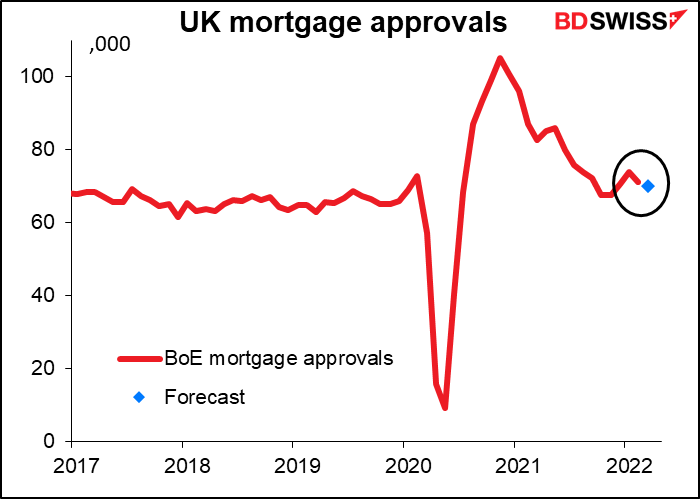

Se espera que las aprobaciones de hipotecas en el Reino Unido continúen su lento declive, a medida que el país se recupera del frenesí de compra de viviendas debido a que el impuesto de compra se fue de vacaciones durante la pandemia. (El impuesto de compra se tomó unos meses de descanso y se fue a Ibiza durante la cuarentena, así que la gente no tuvo que pagarlo mientras estaba fuera). No creo que esto tenga ningún impacto en la GBP actualmente.

Hoy se publican varias series de datos comerciales.

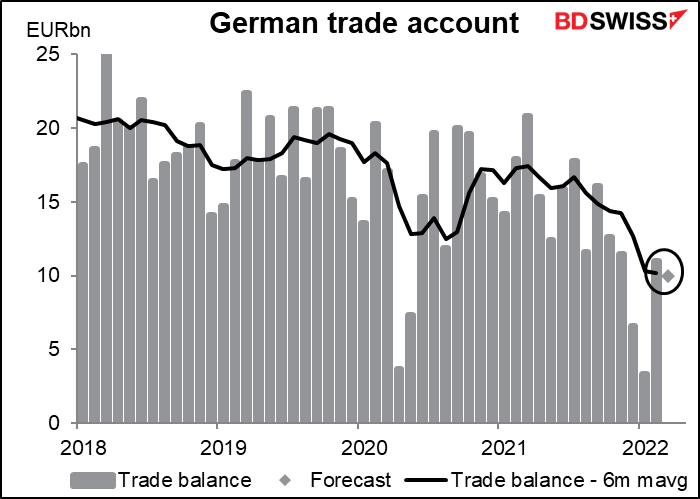

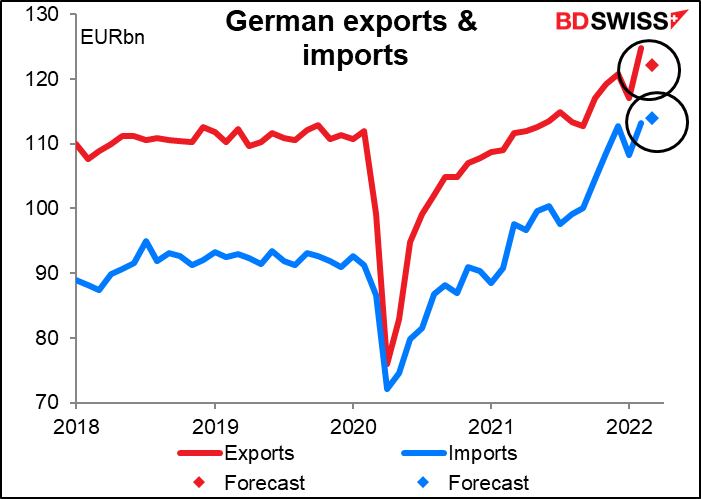

Se espera que el superávit comercial de Alemania disminuya. Se desplomó en diciembre y enero al aumentar bruscamente las importaciones (¿precios del petróleo y el gas?), pero volvió a un nivel más normal en febrero. Se espera que marzo esté más en línea con febrero, pero un poco más bajo.

Se prevé que las exportaciones disminuyan y las importaciones aumenten. Esta dinámica puede ser una de las cosas que pesan sobre el EUR: el coste adicional de las importaciones de energía cuando el crecimiento en otras partes del mundo se está desacelerando.

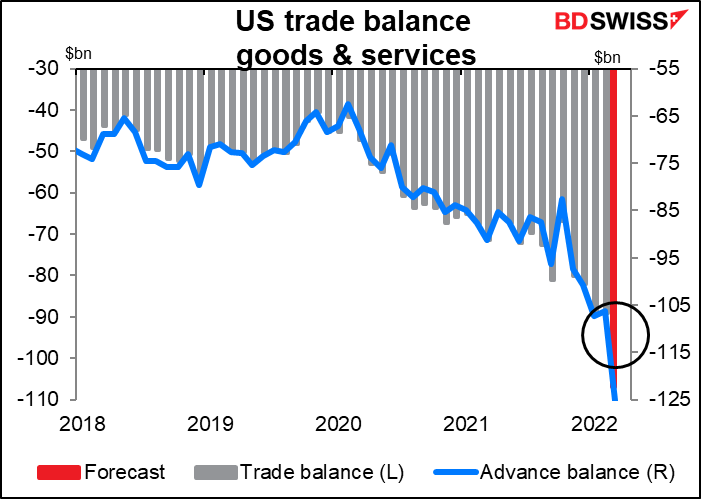

Alemania no está sola en esto. Se espera que el déficit comercial de EE. UU. alcance un récord, lo que no sorprendería a nadie en absoluto después de que la semana pasada la cifra de comercio de mercancías (también conocida como balanza comercial anticipada) alcanzara un déficit récord.

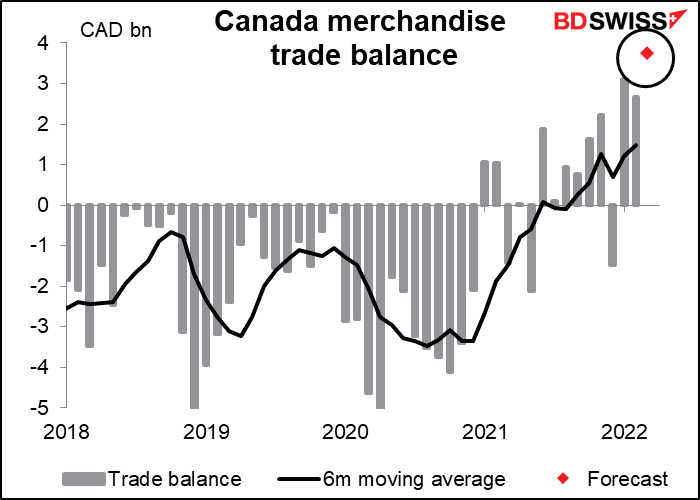

Por otro lado, se espera que el superávit comercial de mercancías de Canadá alcance el nivel más alto desde la quiebra de Lehman Brothers en 2008. Debe ser agradable ser un exportador de petróleo en este momento.

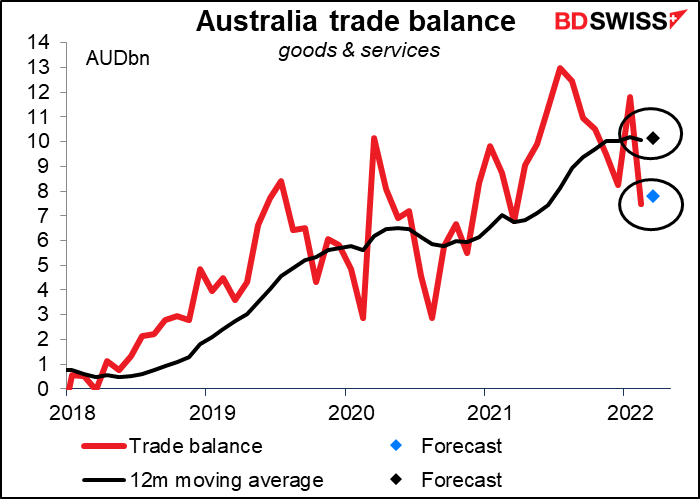

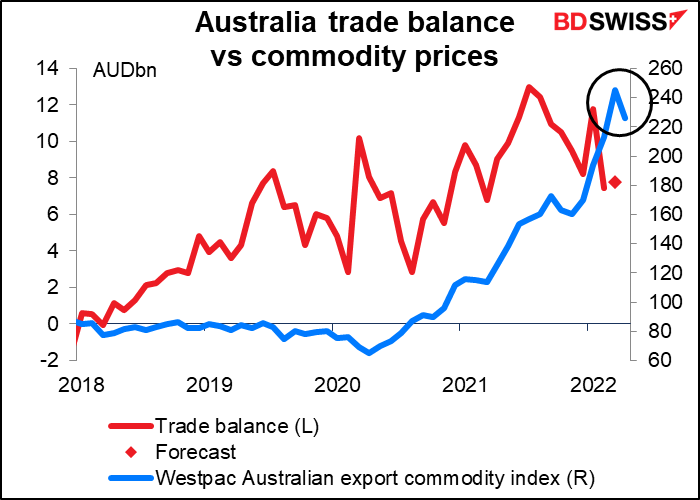

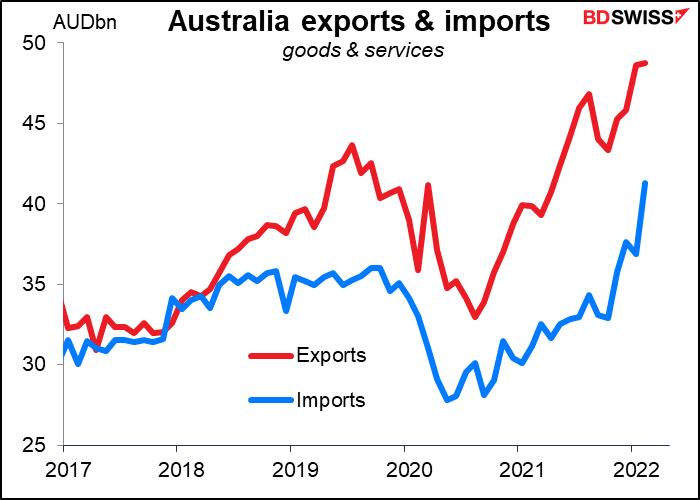

Luego, continuando con la racha, por la noche tenemos la balanza comercial de Australia. Se espera que el superávit comercial del país aumente un poco, pero los datos no están desestacionalizados, por lo que lo más importante es la media móvil de 12 meses prevista. Según la previsión para el mes, la media móvil de 12 meses se mantendría sin cambios, es decir, bastante estable por tercer mes consecutivo. Así que no es tiempo de auge para todos los exportadores de materias primas.

El índice Westpac de precios de materias primas de exportación australianas subió un 15 % durante el mes, aunque retrocedió un poco en abril.

El problema no parece estar en el lado de las exportaciones. Todavía no tenemos previsiones para las importaciones y las exportaciones, pero si nos fijamos en los últimos meses está claro que las importaciones se han disparado a medida que las cuarentenas terminan y la gente puede salir y gastar, gastar y gastar un poco más. Mientras tanto, las cuarentenas en China y la consiguiente ralentización en ese país, sobre todo en el sector de la construcción, probablemente pesen sobre las exportaciones australianas y el AUD al menos durante los próximos meses.

En cuanto a los permisos de construcción en Australia, han estado subiendo y bajando de forma bastante volátil. Tras el enorme aumento del mes pasado, este mes se espera que bajen mucho. La media móvil de seis meses, sin embargo, bajaría solo un poco (de +1,8 % mensual a -0,3 %).

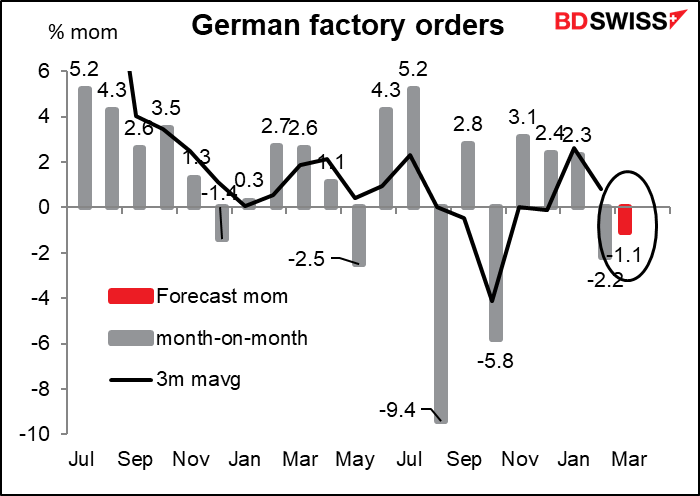

A continuación, a primera hora de la jornada europea, Alemania anuncia sus pedidos a fábrica. Se trata de un importante indicador de la producción industrial y es, por tanto, un indicador clave para Alemania. Se espera que baje por segundo mes consecutivo, lo que no es de sorprender. Muchas empresas han tenido que reducir la producción o incluso detenerla por completo debido a los altos costes energéticos o a las dificultades para conseguir materias primas o piezas.

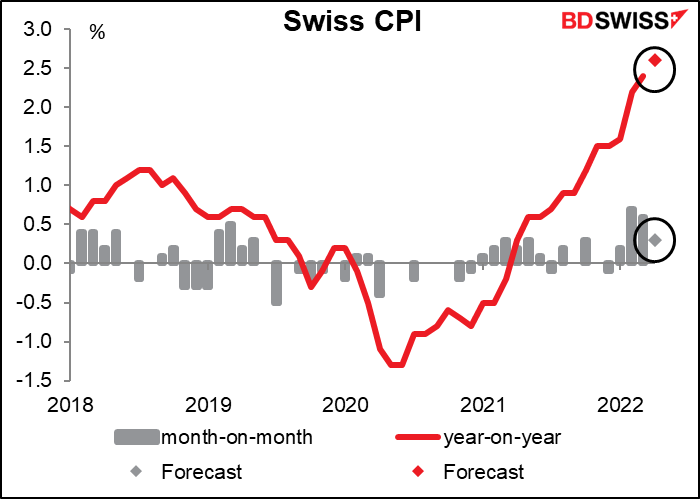

Por último, el índice de precios al consumidor (IPC) suizo. Me sorprende ver una inflación tan alta en Suiza. Los precios allí ya son sobradamente elevados. El aumento de la inflación podría animar al Banco Nacional Suizo (SNB) a dejar que el CHF se aprecie más para contener la inflación importada. Por lo tanto, es probable que la noticia sea positiva para el CHF, a pesar de que ya es la moneda más extrañamente sobrevalorada del mundo (la segunda, después de la NOK, según los cálculos de la OCDE, pero la primera, con mucha diferencia, si se utiliza el índice del Big Mac; afortunadamente, soy vegetariano).

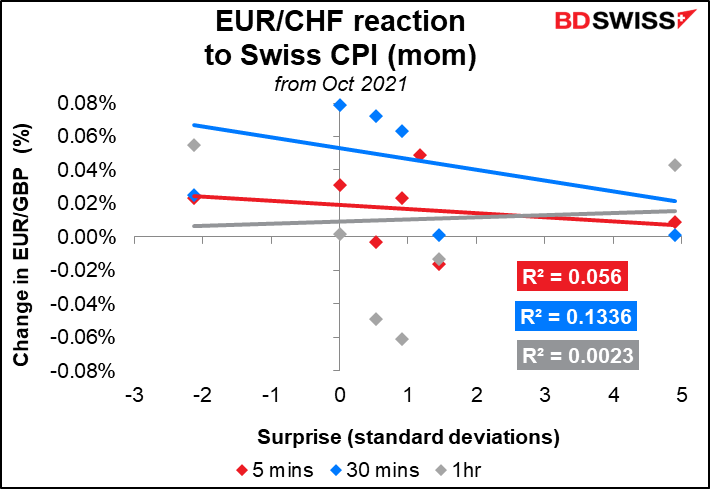

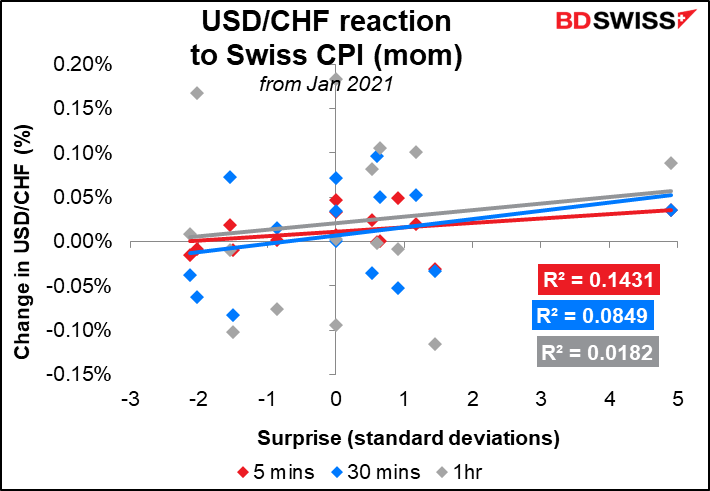

Sin embargo, tenga en cuenta que el CHF no es particularmente sensible al IPC. Y cuando el USD/CHF responde, la respuesta tiende a ser hacia atrás. Es decir, el CHF parece debilitarse cuando el IPC es más alto de lo esperado y fortalecerse cuando es más bajo. Esa solía ser la respuesta de las monedas antes de que los objetivos de inflación se convirtieran en la norma. Ciertamente no debería ser así para el CHF, ya que el SNB está utilizando la apreciación del CHF para luchar contra la inflación importada. (Intenté esto usando datos solo de octubre del año pasado, razonando que quizás antes de eso la gente asumía que el SNB nunca se movería pero después de octubre estaría respondiendo a las presiones inflacionarias. Sin embargo, no hubo diferencias estadísticamente significativas).

El EUR/CHF parece estar un poco mejor, aunque al menos con el EUR/CHF las líneas de 5 y 30 minutos (apenas) se inclinan en la dirección adecuada.