Die Inflation ist ein immerwährendes Thema. Früher geriet ich jeden Donnerstag in Panik. „Worüber soll ich diese Woche schreiben?“. Jetzt ist es ein wenig anders. „Was soll ich diese Woche über die Inflation schreiben?“ ist meine neue wöchentliche Frage.

Das ist gar nicht so schlecht, wenn man bedenkt, wie viele Jahre wir Finanzkommentatoren keinen einzigen Kommentar zu diesem Thema geschrieben haben (es sei denn, wir schrieben über Japan, dann lautete die immerwährende Frage „Warum kann Japan der Deflation nicht entkommen?“).

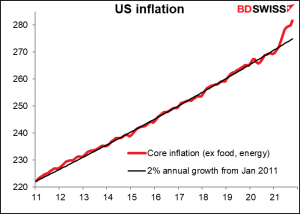

Aber jetzt sind wir aus dem langfristigen Inflationstrend ausgebrochen. In den letzten zehn Jahren hat die Fed ihr Inflationsziel von 2 % recht gut eingehalten. Die Kerninflation ist jetzt deutlich darüber hinausgegangen.

Eine Sache, die ich aus dieser Erfahrung gelernt habe, ist, dass mehrere der 12 regionalen Zentralbanken ihre eigenen Methoden zur Analyse der Inflation haben. Sie zerlegen die Daten auf unterschiedliche Weise, damit wir erkennen können, was vor sich geht.

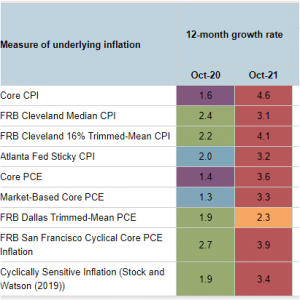

Aus fundamentaler Sicht sagen sie alle dasselbe: Die Inflation in den USA steigt.

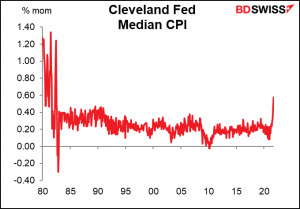

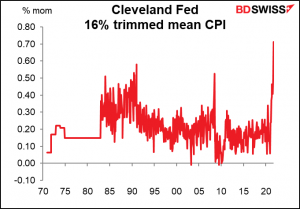

Die Cleveland Fed führt zwei Messungen der „getrimmten“ Inflation durch, bei denen versucht wird, die zugrundeliegenden Inflationstrends zu messen, indem volatile Posten entfernt werden (ähnlich wie beim Kern-VPI).

Es gibt zwei solcher Messgrößen. Die erste ist der „Median VPI“:

Zur Berechnung des Median-VPI zieht die Federal Reserve Bank of Cleveland die vom Bureau of Labor Statistics (BLS) veröffentlichten Preise für Waren und Dienstleistungen heran. Doch anstatt eine Inflationsrate zu berechnen, die ein gewichteter Durchschnitt aller im VPI enthaltenen Posten ist, wie es das BLS tut, reiht die Cleveland Fed die Inflationsraten der Komponenten des VPI auf und wählt diejenige aus, die in der Mitte der Verteilung liegt, d. h. den Posten, dessen Ausgabengewicht im 50. Perzentil der Preisänderungsverteilung liegt.

Dieser Wert ist stark gestiegen. Die Veränderung von 0,57 % im Vormonat war die höchste seit den Hochinflationstagen der frühen 1980er Jahre (als der damalige Fed-Vorsitzende Paul Volcker den Leitzins auf 20 % anhob).

Sie erstellen auch den „16-prozentigen getrimmten Mittelwert des VPI“. Diese Reihe, die bis ins Jahr 1971 zurückreicht, verzeichnete ihr bisher schnellstes Wachstum.

Die Cleveland Fed berechnet auch den 16-prozentigen getrimmten Mittelwert des VPI, indem sie einen gewichteten Durchschnitt über die Inflationsraten der einzelnen Komponenten bildet, nachdem sie die Posten ausgeschlossen hat, deren Ausgabengewichte in die oberen 8 Prozent und die unteren 8 Prozent der Preisänderungsverteilung fallen.

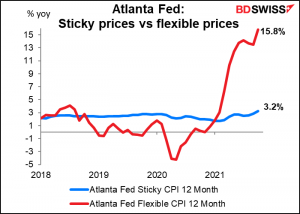

Die Atlanta Fed berechnet einen „sticky-price VPI“. Dieser Index „sortiert die Komponenten des Verbraucherpreisindex (VPI) nach der Häufigkeit ihrer Preisanpassung entweder in flexible oder in klebrige (sich langsam verändernde) Kategorien.“ Der springende Punkt ist hier nicht, dass der flexible VPI mit 15,8 % im Jahresvergleich in die Höhe schießt, sondern dass sogar der VPI mit „klebrigen Preisen“ um 3,2 % im Jahresvergleich gestiegen ist und damit über dem Ziel der Fed von 2 % liegt.

Das Inflations-Dashboard der Atlanta Fed blinkt rot. (Es ist zu beachten, dass die PCE-Messungen nur bis Ende September aktualisiert werden, während die VPI-Messungen Ende Oktober erfolgen. Die PCE-Zahlen für Oktober werden am 24. November veröffentlicht).

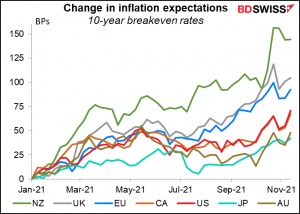

Angesichts der steigenden Inflation erreichten die fünf- und siebenjährigen (nicht abgebildeten) Breakeven-Inflationsraten Rekordhöhen (Daten bis 2003).

Die Breakeven-Werte sind in den meisten Ländern gestiegen, obwohl sie in mehreren anderen Ländern immer noch unter dem jüngsten Höchststand von vor einem Monat liegen.

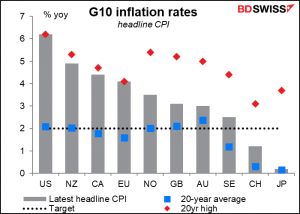

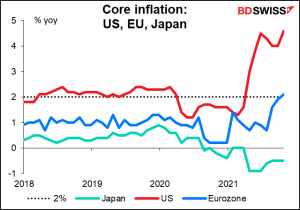

Die USA sind insofern ein gewisser Ausreißer, als sie derzeit die höchste VPI-Inflationsrate aller G10-Länder haben. Es ist jedoch zu erkennen, dass auch die EU-Inflationsrate so hoch ist wie seit 20 Jahren nicht mehr, und Neuseeland und Kanada liegen ziemlich nahe dran. Diese Ergebnisse stehen im Gegensatz zu den Erfolgen der letzten 20 Jahre, als es den meisten Ländern (mit den bemerkenswerten Ausnahmen der Schweiz und Japans) gelang, ihre Inflationsraten in der Nähe des 2 %-Ziels zu halten.

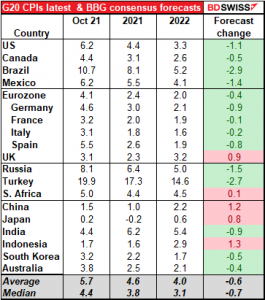

Der Markt glaubt jedoch im Allgemeinen immer noch an die „vorübergehende“ Idee. Weltweit wird erwartet, dass die meisten G20-Länder 2022 eine niedrigere Inflation haben werden als 2021 und dass die meisten Industrieländer (mit Ausnahme der USA und natürlich Japans) sich dem 2 %-Ziel nähern.

Vor dem Hintergrund dieser verstärkten Inflationsängste wird sich der Markt in der kommenden Woche wahrscheinlich sehr stark auf die kommenden Inflationsindikatoren konzentrieren. (Prognosen sind noch nicht für alle verfügbar.)

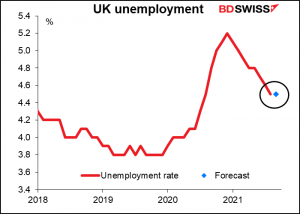

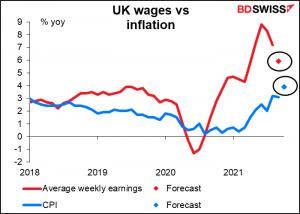

Für Großbritannien stehen am Dienstag die Arbeitsmarktdaten an. Die Bank of England hat ihre Aufmerksamkeit auf den Arbeitsmarkt als Schlüsselvariable für die Entscheidung über eine Zinserhöhung gerichtet. Wenn sie sieht, dass die Arbeitslosenquote trotz des Auslaufens der staatlichen Urlaubsregelung im September stabil bleibt, und vor allem, wenn sie weiterhin ein Wachstum der Durchschnittseinkommen sieht, das deutlich über der Inflation liegt, könnte sie eher bereit sein, die oft beschworene „bescheidene Straffung der Geldpolitik“ einzuleiten. Natürlich wird der britische Verbraucherpreisindex am Mittwoch der Beweis sein, und ein erwarteter starker Anstieg der Inflation könnte darauf hindeuten, dass der Pudding zu dick ist, wie man in Großbritannien sagt, was immer das auch heißen mag.

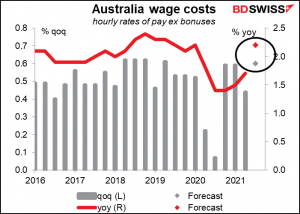

Der australische Lohnpreisindex am Mittwoch wird für die Reserve Bank of Australia (RBA) wichtig sein, eine der drei mir bekannten Zentralbanken, die ein „duales Mandat“ zur Maximierung der Beschäftigung und zur Kontrolle der Inflation haben (zusammen mit den USA und Neuseeland). Ihre Forward Guidance lautet,

Das Direktorium wird den Leitzins erst dann erhöhen, wenn die tatsächliche Inflation nachhaltig innerhalb des Zielbereichs von 2 bis 3 % liegt. Dies setzt voraus, dass der Arbeitsmarkt so angespannt ist, dass das Lohnwachstum wesentlich höher ausfällt als derzeit. Dies wird wahrscheinlich einige Zeit dauern.

Dementsprechend ist das Lohnwachstum nun einer der wichtigsten Indikatoren für Australien. Es wird erwartet, dass es steigt, was eine gute Nachricht für den AUD ist.

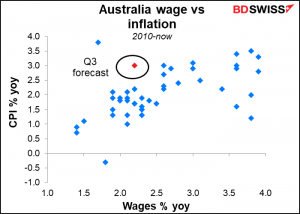

Betrachtet man jedoch das historische Verhältnis zwischen Lohnwachstum und Inflation, so reichen 2,2 % wahrscheinlich nicht aus, um die Art von Inflation zu erzeugen, die die RBA zum Handeln bewegen würde. Wahrscheinlich müsste die Inflationsrate schon seit einiger Zeit über 2,5 % liegen, bevor sie überzeugt wäre. Es ist also gut, aber nicht großartig.

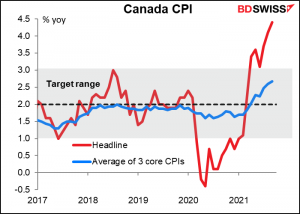

Kanada veröffentlicht seinen Verbraucherpreisindex ebenfalls am Mittwoch. Es liegen noch keine Prognosen vor. Die Gesamtinflationsrate liegt deutlich über dem Zielbereich, und auch die Kerninflationsraten bewegen sich in diese Richtung.

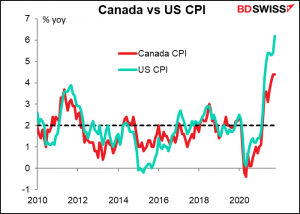

Angesichts der engen Beziehung zwischen dem kanadischen und dem US-amerikanischen VPI können wir erahnen, wohin sich der kanadische VPI entwickelt. Der Markt rechnet allerdings bereits mit vier Zinserhöhungen bis Ende nächsten Jahres, so dass vielleicht schon viel davon im Preis enthalten ist. Viel, aber nicht alles. CAD+

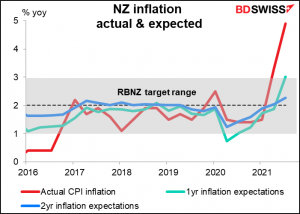

Für die neuseeländischen 2-Jahres-Inflationserwartungen gibt es keine Prognosen. Während die einjährige Inflationsprognose für das dritte Quartal bereits bei 3,02 % lag und damit die Nase über die Zielspanne der Reserve Bank of New Zealand (RBNZ) von 1 % bis 3 % steckte, lagen die zweijährigen Erwartungen mit 2,27 % knapp über der Mitte ihrer Zielspanne. Sollten die zweijährigen Erwartungen jedoch an den oberen Rand der Spanne stoßen, könnte die RBNZ befürchten, dass die Erwartungen „unverankert“ werden und die geplante Straffung der geldpolitischen Bedingungen beschleunigen.

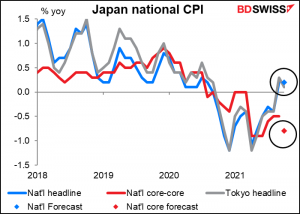

Und dann ist da noch… Japan. Japan, wo die Inflation nur eine ferne Erinnerung aus einer anderen Zeit ist, etwas, das Mütter ihren Kindern zusammen mit Geschichten über Samurai und Hofdamen erzählen. Außerdem wird der nationale VPI zwei Wochen nach dem Tokioter VPI veröffentlicht, und Tokio macht etwa 10 % des gesamten Landes aus, so dass die Menschen dem nationalen VPI nicht so viel Aufmerksamkeit schenken wie in anderen Ländern. Auf jeden Fall wird erwartet, dass der nationale VPI genauso hoch sein wird wie der Tokioter VPI, so dass dies wahrscheinlich keine Wellen schlagen wird.

Interessant ist jedoch die „Kerninflations“-Messung der Bank von Japan. Japans Kerninflation schließt nur frische Lebensmittel aus, im Gegensatz zu den meisten anderen Ländern, deren Kernmaß Lebensmittel und Energie ausschließt. Die BoJ hat ein „Kern-Kern“-Maß, das mit dem anderer Länder übereinstimmt, und es wird erwartet, dass das Land tiefer in die Deflation rutscht – wahrscheinlich, weil es die Auswirkungen der Energie ausschließt.

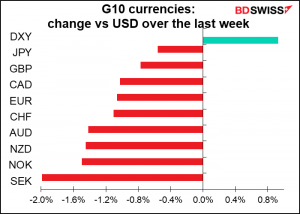

Beachten Sie die Divergenz der Kerninflation zwischen den USA, der Eurozone und Japan. Dies wird wahrscheinlich zu der sagenumwobenen „geldpolitischen Divergenz“ führen und den Dollar gegenüber dem EUR steigen lassen. In der Zwischenzeit dürfte der JPY wieder zur bevorzugten Finanzierungswährung werden, wie es in den 1990er Jahren der Fall war, was zu einem Rückgang des JPY führt.

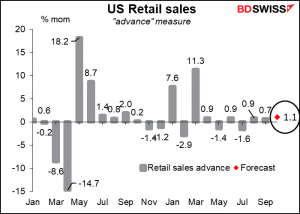

Neben den Inflationsdaten werden auch die Einzelhandelsumsätze aus den USA (Dienstag), dem Vereinigten Königreich sowie Kanada (Freitag) veröffentlicht.

Es wird erwartet, dass die US-Einzelhandelsumsätze einen recht gesunden Zuwachs von 1,1 % pro Monat aufweisen werden, den höchsten seit der durch die Pandemie ausgelösten Kaufwelle im März. Dies könnte die Vorstellung einer gesunden US-Wirtschaft untermauern und positiv für den Dollar sein.