Es hätte mich nicht überraschen sollen, aber das tat es trotzdem. Es hat mich sogar verblüfft.

Der US-Verbraucherpreisindex vom Donnerstag wurde mit einem Anstieg von 4,7 % im Vorjahresvergleich erwartet – stattdessen stieg er um 5,0 %. Der Kernindex stieg um 3,8 % im Vorjahresvergleich und übertraf damit die Erwartungen eines Anstiegs von 3,5% im Vorjahresvergleich.

Und dennoch… die Anleiherenditen fielen (die Kurse stiegen) und der Aktienmarkt erholte sich!

Nun, was ich vor der Ankündigung hätte tun sollen, ist nochmal nachschauen, was ich nach dem höher als erwarteten VPI im April geschrieben habe:

Die Überraschung der gerade zu Ende gegangenen Woche war der Hund, der nicht gebellt hat – die verhaltene Reaktion (eigentlich keine Reaktion) auf den höher als erwarteten US-Verbraucherpreisindex (VPI). Alle waren auf einen sprunghaften Anstieg der Anleiherenditen vorbereitet, da erwartet wurde, dass der VPI einen Anstieg der Inflation über das Ziel der Fed hinaus zeigen würde. Tatsächlich stieg die Inflation sogar noch weiter an, und die Inflationserwartungen fielen.

Wenn die Inflationserwartungen angesichts eines VPI-Wertes von 2,6 % im Vorjahresvergleich fallen können, was könnte die Meinung des Marktes zur Inflation ändern? Ich vermute, es wäre nicht wirklich ein bestimmtes Niveau, sondern eine „Kette“ von hohen Inflationszahlen in den nächsten Monaten… und allmählich könnten die Leute ihre Meinung ändern…

Dieser Monat war also ziemlich ähnlich wie der letzte Monat, nur noch mehr, weil wir eine „Kette“ höherer Inflationszahlen bekommen, von der ich gesprochen habe, und dennoch ist die Reaktion die gleiche.

Die Antwort könnte sein, dass der Markt mehr und mehr dem Argument der Fed Glauben schenkt, dass die höhere Inflation „vorübergehend“ und „transitorisch“ ist, größtenteils verursacht durch Verzerrungen aufgrund der Pandemie. Es ist wie die Maus, die von der Schlange gefressen wurde – sie ist zwar erstmal ein großer Klumpen, während sie verdaut wird, aber schließlich ist sie komplett weg.

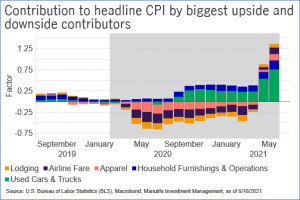

Beachten Sie, dass die Bereiche, die die Inflation während der Pandemie nach unten getrieben haben (z. B. Unterkünfte, Flugpreise, Bekleidung), diese Entwicklung nun wieder rückgängig machen. Andererseits haben die Bereiche, die die Inflation während der Pandemie nach oben getrieben haben (Gebrauchtwagen, Haushaltswaren), ihren Trend noch nicht umgekehrt, aber sie werden es irgendwann tun. Der unglaubliche Anstieg der Gebrauchtwagenpreise zum Beispiel, der sowohl im April als auch im Mai etwa ein Drittel des gesamten Anstiegs des Verbraucherpreisindex ausmachte, hat eine bestimmte Ursache – Autovermietungen, die ihre Flotten wieder vergrößern. Sobald das vorbei ist, ist es vorbei.

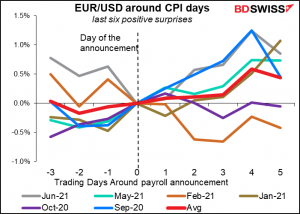

In jedem Fall ist der Einfluss des US-VPI auf den Dollar seit einiger Zeit kontraintuitiv. Nach positiven Überraschungen – d.h. wenn der VPI höher als erwartet ausfällt – wurde der Dollar tendenziell abgewertet (EUR/USD bewegte sich nach oben).

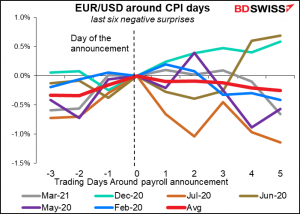

Aber als der VPI die Schätzungen verfehlte und niedriger als erwartet ausfiel, tendierte EUR/USD nach unten, d.h. der Dollar wurde stärker – obwohl es in den ersten Tagen nach der Bekanntgabe 50-50 war.

Das habe ich nicht erwartet, als ich diese Diagramme erstellte. Im Gegenteil, eine höher als erwartete Zahl sollte die Leute dazu veranlassen, ihre Schätzungen zu revidieren, wann die Fed mit der Normalisierung der Zinsen beginnen könnte. Das sollte zu einer Aufwertung des Dollars führen. Darüber hinaus würde eine frühere Erwartung einer Zinsstraffung durch die Fed tendenziell ein „Risk-Off“-Umfeld hervorrufen, das die Aktienkurse nach unten schickt. In einem risikoarmen Umfeld wertet der Dollar normalerweise auf.

Das Einzige, was mir einfällt, ist, dass vielleicht das neue „Average Inflation Targeting“ (AIT) die Märkte dazu veranlasst hat, die Inflation wieder so einzupreisen, wie sie es taten, bevor Inflation Targeting zur Norm wurde. Früher war eine höhere Inflation negativ für eine Währung, weil Inflation per Definition ein Kaufkraftverlust ist. Währungen fielen, wenn der VPI stieg. Das änderte sich Anfang der 1990er Jahre, als die Zentralbanken auf der ganzen Welt begannen, Inflationsziele zu setzen, und die Märkte die neue Reaktionsfunktion der Zentralbanken berücksichtigten. Während zuvor eine höhere Inflation einen Kaufkraftverlust bedeutete, bedeutete sie nun höhere Zinsen, was das Halten einer Währung attraktiver machte.

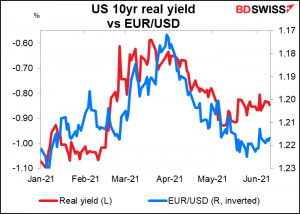

Das hat sich unter dem AIT geändert. Vorerst wird eine höhere Inflation nicht unbedingt zu höheren Zinsen in den USA führen (oder anderswo, denn die meisten Zentralbanken sind mehr um das Wachstum als um die Inflation besorgt. Siehe die Reserve Bank of New Zealand und ihre „least regrets„-Politik). Wenn also die Inflation steigt, die Zinsen aber nicht, sinken die Realzinsen. Das könnte ein Grund dafür sein, warum ein höher als erwartet ausfallener VPI den Dollar schwächer werden ließ: die Erwartung niedrigerer Realzinsen.

In der Tat haben wir in letzter Zeit gesehen, dass EUR/USD die realen US-Zinsen verfolgt, daher scheint dies die logischste Antwort zu sein.

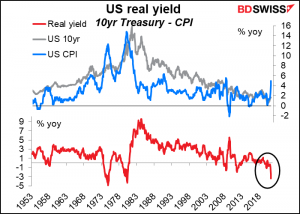

Aber es stellt sich die Frage: Warum steigen die Nominalzinsen nicht? Warum steigen die Nominalzinsen nicht als Reaktion auf die höhere Inflation? Weil die Realzinsen jetzt so niedrig sind wie seit mindestens 1953 nicht mehr, mit Ausnahme von zwei Perioden ungewöhnlich hoher Inflation in den Jahren 1974/75 und 1980. Vermutlich geht der Markt davon aus, dass die derzeitige ungewöhnlich hohe Inflation ebenso vorübergehend sein wird, wie es in diesen Perioden war.

Die große Frage ist natürlich, was denkt die Fed über all das? Wir sollten nächste Woche einige Antworten auf diese Frage erhalten, wenn das zinssetzende Gremium der Fed, der Offenmarktausschuss (FOMC), am Dienstag und Mittwoch tagt. Diese Sitzung ist besonders wichtig, da sie eine neue Version der Zusammenfassung der Wirtschaftsprognosen (SEP) enthält, einschließlich der Prognosen der FOMC-Mitglieder für Wachstum, Inflation und den allwissenden, allmächtigen Dot Plot mit ihren Prognosen, wo der Leitzins am Ende jedes Jahres sein wird.

Es gibt ein paar Hinweise darauf, wie sich die Denkweise des Ausschusses geändert haben könnte, die wir aus der Auflistung dessen, was Fed-Sprecher in letzter Zeit zu sagen hatten, ableiten können. Zum Beispiel zeigte Fed Gov. Lael Brainard, die auf der eher vorsichtigen Seite der Gruppe steht, in einer kürzlichen Rede vor dem Economic Club of New York eine ausgeglichenere Sichtweise.

- Vor einigen Wochen betonte sie noch die Risiken, die mit der Pandemie verbunden sind. Jetzt hat sie eine ausgeglichenere Sichtweise und sagte: „Es gibt Risiken auf beiden Seiten.“ Dies ist wahrscheinlich auf den Erfolg der Impfstoffe und die Wiederbelebung der US-Wirtschaft zurückzuführen, wodurch die Pandemie im Ausblick weniger Gewicht erhält.

- Während die Wirtschaft noch weit davon entfernt ist, die Ziele der Fed zu erreichen, sagt Brainard, dass sie erwartet, „dass wir in den kommenden Monaten weitere Fortschritte sehen werden.“ Natürlich bedeutet die Erwartung „weiterer Fortschritte“, dass die Wirtschaft früher oder später „substanzielle weitere Fortschritte“ machen wird, was die Voraussetzung für eine Normalisierung der Politik ist.

- Sie warnte auch ausdrücklich, dass die Fed „darauf vorbereitet sein muss, sich bei Bedarf anzupassen“. Die Tatsache, dass sie „anpassen“ statt „weiter lockern“ sagte, ist ein weiteres Eingeständnis der Risiken auf der Oberseite.

- Schließlich hat sie ihre frühere Forderung nach einer „geduldigen“ Politik fallen gelassen.

In der Zwischenzeit haben wir mehr Aufrufe gehört, über eine Reduzierung der Anleihekäufe „nachzudenken“. Auf der April-Sitzung „schlugen einige Teilnehmer vor, dass, wenn die Wirtschaft weiterhin rasche Fortschritte in Richtung der Ziele des Ausschusses macht, es zu irgendeinem Zeitpunkt in den kommenden Sitzungen angebracht sein könnte, einen Plan zur Anpassung des Tempos der Anleihekäufe zu diskutieren.“ Seitdem haben der Präsident der Philadelphia Fed, Harker (NV), und der Präsident der Dallas Fed, Kaplan (NV), sehr lautstark gefordert, mit der Diskussion des Themas „lieber früher als später“ zu beginnen. Und selbst die stellvertretende Vorsitzende Clarida sagte, dass „es durchaus sein kann“, dass „wir in den kommenden Sitzungen an einem Punkt angelangt sein werden, an dem wir beginnen können, die Reduzierung des Tempos der Ankäufe von Vermögenswerten zu diskutieren.“

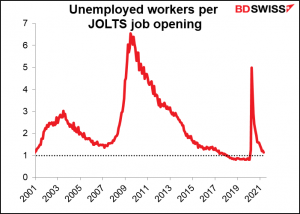

Einige FOMC-Mitglieder haben auch die Ansicht geäußert, dass es einen „angespannten“ Arbeitsmarkt gibt, wobei sie sich zum Beispiel auf die niedrige Zahl der Arbeitslosen im Verhältnis zur Zahl der verfügbaren Arbeitsplätze konzentrierten.

Der Fokus wird wie immer auf dem Dot Plot liegen, mit dem sie ihre Sicht der Geldpolitik konkretisieren. Beim letzten Mal sagten 11 der 18 Prognostiker, dass die Zinsen bis Ende 2023 unverändert bleiben würden. Zum Vergleich: Bei der letzten Sitzung waren es noch 12 von 17. Am anderen Ende der Skala waren im März zwei Personen bei 1,125 %, im Dezember dagegen nur eine. Während also der Medianwert unverändert blieb, ist es klar, dass die Meinungen auseinandergehen. Wie stark werden sie dieses Mal auseinandergehen? Und vor allem, wird der Medianwert auf 0,375 % steigen? Wissbegierige wollen das endlich wissen!

Ich würde folgendes erwarten:

- Ein optimistischerer Ton in der Erklärung, wobei der erste Absatz die verbesserten wirtschaftlichen Aussichten widerspiegelt;

- Höhere Prognosen sowohl für das Wachstum als auch für die Inflation; und

- Ein paar mehr Leute erwarten einen Anstieg der Zinsen bis Ende 2023, aber nicht genug, um den Medianpunkt (noch) nach oben zu ziehen.

Was wir im April gesehen haben, war, dass verbesserte Wirtschaftsprognosen in Kombination mit unveränderten Zinsaussichten niedrigere Realrenditen implizierten und daher als negativ für den Dollar angesehen wurden.

SNB & BoJ: nicht wirklich von Interesse

Die Fed ist nicht die einzige wichtige Zentralbank, die in dieser Woche tagt. Die Schweizerische Nationalbank (SNB) tagt am Donnerstag und die Bank of Japan (BoJ) am Freitag. Beide sind jedoch nicht annähernd so interessant für die Märkte.

Im Fall der SNB scheint es mir, dass sie einfach Tipp-Ex verwenden, um das Datum auf ihrem Kontoauszug jedes Quartal auf das Datum des jeweiligen Tages zu ändern. (Erinnert sich heute noch jemand an Tipp-Ex?) Die SNB hat ihre Politik seit 2015 nicht mehr geändert und wird dies wahrscheinlich auch nicht tun, bis die Europäische Zentralbank ihre Politik normalisiert hat – wann auch immer das sein mag.

Die Bank of Japan hat sich in ähnlicher Weise verpflichtet, die Politik während des verbleibenden Zeitraums des Anthropozäns oder bis zur Entrückung, je nachdem, was zuerst eintritt, stabil zu halten. Da der Verbraucherpreisindex dank der Senkung der Mobiltelefongebühren in der Deflation verharrt und Japans Impfprogramm weit hinter dem Rest der entwickelten Welt zurückbleibt, gibt es kaum eine Chance, dass die Bank in nächster Zeit auch nur „darüber nachdenkt“, ihre Politik zu normalisieren. Niemand, der bei klarem Verstand ist, rechnet mit einer signifikanten Änderung bei dieser oder einer anderen Sitzung in absehbarer Zukunft.

Diesmal gibt es zwei kleine Probleme zu bewältigen. Erstens: Das Sonderprogramm der BoJ zur Unterstützung der Unternehmensfinanzierung läuft Ende September aus. Sie könnte beschließen, es um weitere sechs Monate zu verlängern, nachdem die Regierung beschlossen hat, die Antragsfrist für Kredite von regierungsnahen Finanzinstituten um diesen Zeitraum zu verlängern. Das lässt die Frage offen, wie sie das Programm beenden werden. Wenn die BoJ die Käufe beendet, wird der Saldo – derzeit 68,6 Mrd. JPY – auf Null fallen. Die Geldbasis wird schrumpfen, was zu einer weiteren Stärkung des Yens und einer tieferen Deflation führen könnte. Irgendwann wird die BoJ wahrscheinlich eine Möglichkeit ankündigen müssen, wie Unternehmen diese Kredite nach dem Ende des Programms verlängern können, damit der ausstehende Betrag sie nicht komplett erschlägt.

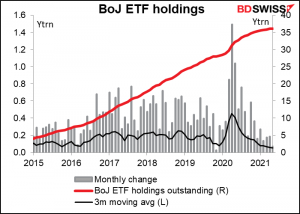

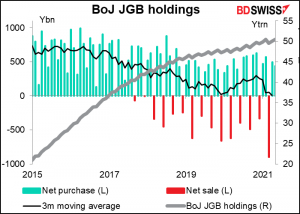

Zweitens gibt es ein gewisses Interesse an den Geldmarktoperationen der BoJ. Im Einklang mit den operativen Änderungen, die sie auf der März-Sitzung vorgenommen hat, hat die BoJ seit dem 21. April keine börsengehandelten Fonds (EFTs) mehr gekauft und wird dies angesichts der stetigen Entwicklung des Aktienmarktes in naher Zukunft wohl auch nicht tun. Die BoJ hat auch ihre Käufe von japanischen Staatsanleihen (JGBs) reduziert. Der Markt wird gespannt sein, ob sie sich zu diesen beiden Themen äußern wird.

Was die Indikatoren betrifft…

Dienstag ist der große Tag für US-Indikatoren. Am Dienstag werden unter anderem die Einzelhandelsumsätze, der Empire State Manufacturing Index, der Erzeugerpreisindex (PPI) und die Daten zur Industrieproduktion veröffentlicht. Am Mittwoch werden die Baubeginne veröffentlicht und am Donnerstag der Philly Fed Index und die wöchentlichen Anträge auf Arbeitslosenunterstützung.

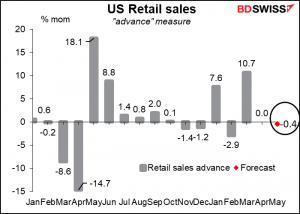

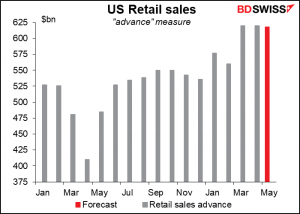

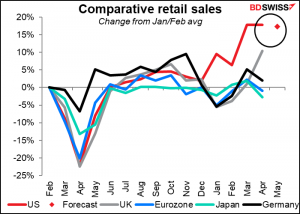

Von diesen ist der Einzelhandelsumsatz zweifellos der wichtigste. Es wird erwartet, dass die Umsätze leicht rückläufig sein werden, aber ich glaube nicht, dass das wirklich wichtig ist. Beachten Sie, wie sie im März sprunghaft angestiegen sind, als die Nachzahlungen auf den Bankkonten der Leute eingingen. Auch im April waren die Umsätze auf dem gleichen hohen Niveau – kein Rückgang. Es ist also keine Überraschung, dass sie im Mai ein wenig zurückgehen. Wenn überhaupt, scheint mir die Zahl sogar recht robust zu sein.

Es ist einfacher, es als ein Niveau zu sehen. Wenn die Prognose richtig ist, werden die Einzelhandelsumsätze um atemberaubende 17,3 % höher sein als die Werte vor der Pandemie.

Das erklärt zu einem großen Teil, warum die USA anderen Ländern beim Wachstum weit voraus sind.

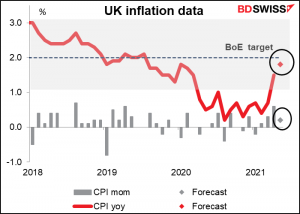

In dieser Woche stehen einige wichtige britische Indikatoren an: der Arbeitsmarkt am Dienstag, der Verbraucherpreisindex am Mittwoch und die Einzelhandelsumsätze am Freitag. Hier ist es der VPI, der im Vorfeld der Sitzung der Bank of England am 24. Juni wichtig ist. Es wird erwartet, dass er im Jahresvergleich um 1,8 % steigen wird, was fast der Mitte des Zielbereichs der Bank von 1 % bis 3 % entspricht. Dies sollte für den geldpolitischen Ausschuss keine Überraschung sein. Auf der Sitzung im letzten Monat hieß es: „In der zentralen Projektion steigt die VPI-Inflation gegen Ende 2021 vorübergehend über das 2 %-Ziel, was hauptsächlich auf die Entwicklung der Energiepreise zurückzuführen ist.“ Sie sagten, dass dies „vorübergehend“ sei und dass sie erwarteten, dass die Inflation „mittelfristig auf etwa 2 % zurückgeht.“ Dennoch könnte das Erreichen des Ziels die Notenbank zu einer restriktiveren Haltung bewegen, was positiv für das GBP sein könnte.

Auch Kanada gibt am Mittwoch seinen VPI bekannt; eine Prognose liegt noch nicht vor.

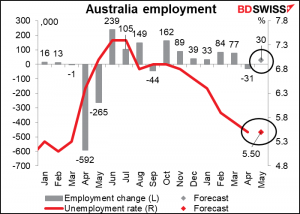

Die australischen Arbeitsmarktdaten werden am Donnerstag erwartet. Der erwartete geringe Anstieg der Arbeitsplätze könnte leicht positiv für den AUD sein.