Eine aufregende Woche steht bevor! Die Bank of Canada trifft sich am Mittwoch und die Europäische Zentralbank (EZB) am Donnerstag. Ebenfalls am Donnerstag erhalten wir den US-Verbraucherpreisindex (VPI), dessen Bedeutung für den Markt heute an zweiter Stelle nach den US-Nonfarm-Payrolls der letzten Woche steht. Über das Wochenende findet ein G7-Gipfel statt. Und das monatliche Job Offers and Labor Turnover Survey (JOLTS), dem normalerweise nicht so viel Aufmerksamkeit geschenkt wird, dürfte für die eine oder andere Schlagzeile sorgen, da die Anleger versuchen, herauszufinden, ob der Arbeitsmarkt aufgrund mangelnder Nachfrage oder mangelnden Angebots hinter den Erwartungen zurückbleibt.

Beginnen wir mit den Sitzungen der Zentralbanken.

EZB: to taper or not to taper (oder operativ tapern)?

Das große Thema, das auf der EZB-Sitzung am Donnerstag entschieden werden soll, ist das Tempo der Anleihekäufe im Rahmen ihres Pandemic Emergency Purchase Programme (PEPP).

Nur zur Erinnerung: Das PEPP ist „eine geldpolitische Sondermaßnahme, die im März 2020 initiiert wurde, um den ernsthaften Risiken für den geldpolitischen Transmissionsmechanismus und die Aussichten für den Euroraum zu begegnen, die durch den Ausbruch des Coronavirus (COVID-19) entstanden sind.“ Er wurde zunächst auf 750 Mrd. EUR festgelegt, dann im Juni um 600 Mrd. EUR und im Dezember um weitere 500 Mrd. EUR auf insgesamt 1,85 Mrd. EUR erhöht. Der EZB-Rat sagte, er werde die Käufe beenden, „sobald er der Meinung ist, dass die COVID-19-Krisenphase vorbei ist – auf jeden Fall aber nicht vor Ende März 2022.“

Bei der Sitzung im April sagten sie:

Da die eingehenden Informationen die auf der geldpolitischen Sitzung im März vorgenommene gemeinsame Beurteilung der Finanzierungsbedingungen und der Inflationsaussichten bestätigten, geht der EZB-Rat davon aus, dass die Ankäufe im Rahmen des PEPP im laufenden Quartal weiterhin in einem deutlich höheren Tempo als in den ersten Monaten des Jahres erfolgen werden.

Und in der Tat haben die Käufe seit der April-Sitzung im Durchschnitt 24,6 Mrd. EUR pro Woche betragen – gegenüber 18,4 Mrd. EUR pro Woche im Zeitraum Januar – März.

Der Schlüsselsatz im obigen Absatz ist „im laufenden Quartal“, d.h. April, Mai und Juni. Das bedeutet, dass sie bei dieser Sitzung entscheiden müssen, ob sie die Anleihekäufe in diesem Tempo fortsetzen oder ihre Käufe verlangsamen, was als „Tapering“ bezeichnet werden könnte.

Die Entscheidung ist meines Erachtens sehr ausgewogen.

Beachten Sie, dass der Rat bei seiner Entscheidung, die Käufe zu erhöhen, „Finanzierungsbedingungen und die Inflationsaussichten“ erwähnte. Die Finanzierungsbedingungen sind extrem locker. Ein Zurückfahren der Käufe würde die Dinge wahrscheinlich nicht so sehr stören, selbst wenn es als Beginn eines „Tapering“ interpretiert würde, ähnlich wie es die Bank of Canada bei ihrer Sitzung im April getan hat.

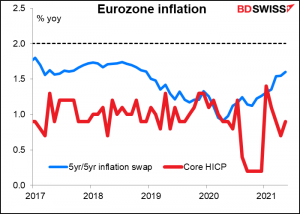

Auf der anderen Seite sind die Inflationsaussichten noch nicht nach ihrem Gusto. Die Inflationsaussichten wurden auf der März-Sitzung nach unten korrigiert; die EZB-Mitarbeiter gehen nun davon aus, dass es bis 2023 dauern wird, um die Inflationsrate zu erreichen, die sie im vergangenen Jahr erwartet hatten (1,3 %), was immer noch weit unter ihrem 2 %-Ziel liegt.

Und der Markt sieht immer noch nicht, dass die EU-Inflation in fünf Jahren wieder auf das Zielniveau zurückkehrt (der Fünf-Jahres-/Fünf-Jahres-Inflations-Swap, der die Schätzung des Marktes für die Inflation für die fünf Jahre ab fünf Jahren angibt).

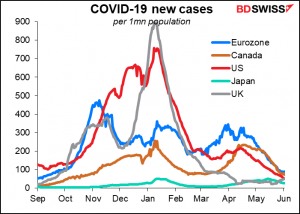

Auch wenn die Zahl der neuen Fälle dramatisch zurückgegangen ist, ist es noch viel zu früh, um zu sagen, dass die Krisenphase vorbei ist, zumal sich neue Varianten immer weiter verbreiten.

Ich vermute, dass der Euro der entscheidende Faktor sein wird. Das Thema rückte im September letzten Jahres in den Vordergrund, als EZB-Chefvolkswirt Lane eine Rede hielt, in der er darauf hinwies, dass die Höhe des Euro für die EZB wegen seiner Auswirkungen auf die Inflation durchaus von Bedeutung sei. Einige Tage später folgte eine EZB-Sitzung, in der ein Kommentar zum Wechselkurs in die Planung aufgenommen wurde. „[…] Der EZB-Rat wird eingehende Informationen, einschließlich der Entwicklung des Wechselkurses, sorgfältig im Hinblick auf ihre Auswirkungen auf die mittelfristigen Inflationsaussichten bewerten.“ (Hervorhebung hinzugefügt). EUR/USD lag damals bei etwa 1,18; jetzt liegt er nahe bei 1,22. (Obwohl ich anmerken sollte, dass der nominale handelsgewichtete Index der EZB tatsächlich etwa 1 % unter dem damaligen Stand liegt, so dass sie sich wirklich nicht beschweren können).

Die EZB ist sich sicherlich bewusst, was mit USD/CAD geschah, als die Bank of Canada ihre Anleihekäufe reduzierte.

Wenn sie sich entscheiden, die Käufe im aktuellen Tempo fortzusetzen, würde EUR/USD wahrscheinlich ein wenig schwächer werden. Es ist zwar keine Änderung der Politik, also kein Grund, die Aussichten für die Währung grundlegend zu überdenken, aber es würde ein Risiko beseitigen.

Der Hauptgrund, warum ich falsch liegen könnte, sind die neuen Stabsprognosen. Der EZB-Stab wird eine neue Reihe von Prognosen herausgeben, die wahrscheinlich ein schnelleres Wachstum und ein höheres Inflationsprofil aufweisen. Das könnte ein Grund dafür sein, die Anleihekäufe zu reduzieren, vielleicht mit der großen Erklärung, dass sie sie nicht „tapern“, sondern nur auf ihr früheres Tempo zurückführen, da die Finanzierungsbedingungen locker sind und die Einführung der Impfstoffe gut läuft, usw. usf. Oder sie könnten es als eine operative und nicht als eine strategische Entscheidung darstellen, wie es die Bank of England tat, als sie das Tempo ihrer Anleihekäufe im Mai verlangsamte.

Nach der Sitzung wird der Markt unweigerlich zu überlegen beginnen, wann die EZB das PEPP beenden wird? Wird sie es dann zum frühestmöglichen Zeitpunkt beenden, nämlich im nächsten März? Wird sie auch nach März weiter Anleihen kaufen, aber nur in einem langsameren Tempo? Darüber sollten wir bis Dezember etwas hören.

Bank of Canada: wahrscheinlich kein Feuerwerk

Wie bereits erwähnt, hat die Bank of Canada bei ihrer letzten Sitzung im April ihre wöchentlichen Anleihekäufe reduziert. Ich bezweifle, dass sie bei dieser Sitzung weitere Änderungen vornehmen wird. Ich denke, es ist unwahrscheinlich, dass sie ihre Anleihekäufe weiter reduzieren, da die Wirtschaftsdaten in letzter Zeit etwas schwächer waren als im geldpolitischen Bericht vom April prognostiziert wurde. So lag das Wachstum in Q1 bei 5,6 % im Vergleich zum Vorquartal SAAR und damit unter der Prognose der Bank von 7 %.

Gleichzeitig war es nicht schwach genug, um eine Umkehrung dieser Entscheidung oder weitere Maßnahmen zu rechtfertigen.

Die Inflation auf der Hauptebene liegt außerhalb des Zielbereichs der Bank, während ihre drei Kernindikatoren entschieden in der Mitte des Bereichs liegen. Das könnte der Grund für eine weitere Normalisierung der Politik sein, aber ich denke, das wird wahrscheinlich erst später im Jahr kommen – vielleicht bei der nächsten Sitzung im Juli, wenn ein neuer geldpolitischer Bericht neue Prognosen bringen wird. Für den Moment denke ich, dass die Bank wahrscheinlich bei ihrer Erklärung vom April bleiben wird, dass der Anstieg der Inflation „vorübergehend“ ist und ihren Kommentar wiederholen wird, dass „die Bank erwartet, dass die VPI-Inflation in der zweiten Hälfte des Jahres 2021 wieder in Richtung 2 Prozent zurückgeht…“

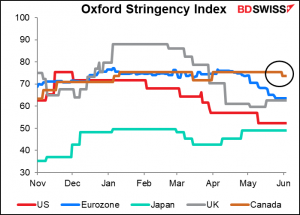

Die kanadischen Pandemie-Maßnahmen sind noch relativ restriktiv.

Die Zahl der neuen Fälle sinkt jedoch schnell, da die Einführung des Impfstoffs voranschreitet. Wenn mehr Menschen geimpft sind, kann die Regierung weitere Beschränkungen aufheben und die Wirtschaft sollte sich erholen, sobald sie wieder geöffnet ist. Das wird der Bank die Möglichkeit geben, ihre außerordentlichen Operationen abzubauen.

Das Wichtigste, worauf man achten sollte, ist eine Änderung der Formulierung bezüglich weiterer Anpassungen des Programms zum Ankauf von Vermögenswerten. Im April sagte die Bank: „Entscheidungen über weitere Anpassungen des Tempos der Nettokäufe werden sich an der laufenden Bewertung der Stärke und Dauerhaftigkeit der Erholung durch den EZB-Rat orientieren.“ Mal sehen, ob sie das noch konkreter machen. Es gab auch die Zusage, die Zinssätze bis „irgendwann in der zweiten Hälfte des Jahres 2022“ an der effektiven Nullgrenze zu halten, was eine Änderung gegenüber der Aussage vom März „bis ins Jahr 2023“ darstellt. Werden sie das im Lichte der jüngsten Entwicklungen anpassen?

US-Indikatoren: VPI und JOLTS

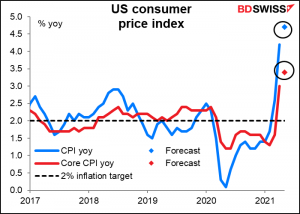

Der US-VPI ist nicht der bevorzugte Inflationsindikator der Fed – die Fed hat ihre Inflationsprognosen seit dem Jahr 2000 anhand des Deflators der persönlichen Konsumausgaben (PCE) erstellt. Dieser ist der bevorzugte Inflationsindikator des Marktes. Der Bloomberg Relevanz-Score für die monatlichen Veränderung des VPI liegt bei 96,1, was bedeutet, dass etwa 96 % der Personen, die irgendwelche Alarme für US-Indikatoren eingestellt haben, auch einen Alarm für diesen Indikator eingestellt haben. Die einzigen Indikatoren, die einen höheren Wert als der VPI aufweisen, sind die Non-Farm-Payrolls (99,2), die Erstanträge auf Arbeitslosenunterstützung (98,4) und das BIP (96,9). Im Gegensatz dazu ist der höchste Wert für einen der PCE-Deflatoren 60,1 für die Vormonats-Veränderung des Kerndeflators. Das ist ziemlich niedrig. Ich kann mir nicht erklären, warum der Markt dem VPI so viel mehr Gewicht beimisst als dem PCE-Deflator – vielleicht sind es auch nur Nerds wie ich, die sich für den PCE-Deflator interessieren.

In jedem Fall erwartet der Markt nach dem aufsehenerregenden Anstieg von 4,2 % im Vorjahresvergleich im April für diesen Monat einen atemberaubenden Anstieg von 4,7 % im Vorjahresvergleich. Das wäre die schnellste Steigerungsrate im Jahresvergleich seit September 2008.

Man könnte argumentieren – und ich bin mir sicher, dass einige Offizielle dies auch tun werden – dass dies größtenteils auf Basiseffekte zurückzuführen ist. Betrachtet man die Veränderungsrate auf Vormonats-Basis, so ist der erwartete Anstieg von +0,4 % auf Vormonats-Basis nichts Ungewöhnliches. Es wäre ein deutlicher Rückgang gegenüber +0,8% im Vormonatsvergleich im April und +0,6% im Vormonatsvergleich im März.

Die Zahl ist nicht notwendigerweise so wichtig wie die Art und Weise, wie die Offiziellen sie darstellen. Diese Woche wird in dieser Hinsicht schwierig, weil die Fed-Offiziellen in ihrer „Purdah“-Periode sind, in der sie vor der Sitzung des Federal Open Market Committee (FOMC) in der folgenden Woche nicht mit der Presse sprechen dürfen. Wir werden also keine beruhigenden Kommentare von Offiziellen erhalten, die die skeptischen Trader beruhigen könnten.

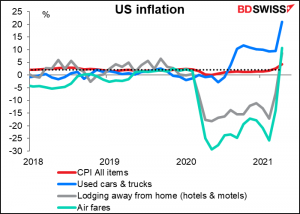

Bisher scheint die Geschichte, die sie erzählen, jedoch weitgehend korrekt zu sein: Die höhere Inflation ist größtenteils auf ein vorübergehendes Ungleichgewicht zwischen Angebot und Nachfrage zurückzuführen, das auftritt, wenn die Wirtschaft wieder an Fahrt gewinnt und die Menschen ihre Konjunkturzahlungen ausgeben. Das Aushängeschild für dieses Phänomen sind Gebrauchtwagen und Lastwagen (blaue Linie). Während der Pandemie reduzierten die Autovermieter ihre Flotten drastisch, um Geld zu sparen und im Geschäft zu bleiben (einige scheiterten trotzdem). Jetzt, wo die Leute wieder reisen, wollen sie unbedingt wieder Autos kaufen. Sie mussten Tausende Gebrauchtwagen kaufen, was die Preise dramatisch in die Höhe getrieben hat; +21 % gegenüber dem Vorjahr. Auch die Flug- und Hotelpreise sind im Vergleich zum Vorjahr stark angestiegen (+10,7 % bzw. +8,7 %), da mehr Menschen reisen, die Branche aber ihre Kapazitäten noch nicht wieder auf den alten Stand gebracht hat.

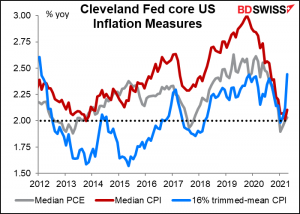

Aber diese Art von Engpässen sind temporär und auf einige wenige Sektoren beschränkt. Wenn wir die übertriebenen Preisbewegungen eliminieren, wie es der von der Cleveland-Fed berechnete „Median“ und die „getrimmten Mittelwerte“ tun, erhalten wir eine Inflation, die nicht so hoch ist – 2,0 % bis 2,4 % im Vorjahresvergleich. Dies ist wahrscheinlich der Grund, warum die Fed weiterhin optimistisch sein kann, dass der Anstieg der Inflation nur „vorübergehend“ und „transitorisch“ ist.

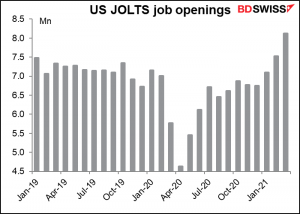

Es gibt noch keine Prognose für den JOLTS-Bericht. Im letzten Monat gab es 8,123 Mio. offene Stellen – die höchste Zahl, die jemals verzeichnet wurde (Daten bis Dezember 2000) und 27 % höher als der Durchschnitt vor der Pandemie.

Letzte Woche bemerkte der Präsident der Fed von St. Louis, Bullard, dass das ungewöhnlich niedrige Verhältnis von Arbeitslosen zu offenen Stellen „auf einen sehr engen Arbeitsmarkt hindeutet.“ Unter der Annahme, dass die JOLTS-Stellenanzeigen in den nächsten zwei Monaten unverändert bleiben, wird die Zahl 1,15 Arbeitslose pro offener Stelle betragen, gegenüber dem Durchschnitt von 2,33 in den letzten 20 Jahren und einem Tiefststand von 0,81. Das würde zu weiteren Diskussionen darüber führen, warum die Menschen keine Arbeit annehmen: Ist es, weil sie mehr Geld verdienen können, wenn sie zu Hause sitzen und Arbeitslosengeld kassieren, oder weil sie immer noch Angst vor dem Virus haben, oder weil sie sich um ihre Kinder kümmern müssen? Im Oktober, wenn das neue Schuljahr beginnt und die meisten Staaten ihre speziellen Zusatzleistungen beendet haben, werden wir beginnen, eine Antwort auf diese Fragen zu bekommen.

Freitag ist der Tag der kurzfristigen Indikatoren für Großbritannien, wenn die monatlichen Daten zum BIP, zur Industrie- und Fertigungsproduktion und zum Handel bekannt gegeben werden. Das BIP ist hier der wichtigste Wert. Die Erholung wird größtenteils vom starken Wachstum des Dienstleistungssektors angetrieben. Auch das verarbeitende Gewerbe und das Baugewerbe expandieren weiter, da sich die Wirtschaft allmählich öffnet und mehr beurlaubte Mitarbeiter an ihren Arbeitsplatz zurückkehren. Die weiteren Anzeichen für eine Beschleunigung des Wachstums sollten sich positiv auf das BIP auswirken.

Weitere wichtige Daten in dieser Woche sind der chinesische Verbraucherpreisindex (VPI) und der Verbraucherpreisindex (PPI) am Mittwoch sowie die deutschen Fabrikaufträge am Montag und die Industrieproduktion am Dienstag.

Das G7-Gipfeltreffen beginnt am Freitag und läuft bis Sonntag. Die Gruppe der Sieben ist eine internationale Organisation, die sich aus den sieben größten fortgeschrittenen Volkswirtschaften der Welt zusammensetzt: USA, Japan, Deutschland, Großbritannien, Frankreich, Italien und Kanada. Die Regierungschefs plus Vertreter der EU treffen sich auf dem Gipfel. Als Gäste werden der australische Premierminister Morrison, der südkoreanische Präsident Moon, der südafrikanische Präsident Ramaphosa und der indische Premierminister Modi teilnehmen. Das Treffen wird das erste Gipfeltreffen von Präsident Biden und PM Suga und wahrscheinlich das letzte von Bundeskanzlerin Merkel sein.

Großbritannien, als Gastgeber des Gipfels, legt die Agenda fest. Laut ihrer Webseite wird sich der Gipfel auf Folgendes konzentrieren:

- die globale Erholung von dem Coronavirus und wie wir gleichzeitig unsere Widerstandsfähigkeit gegen zukünftige Pandemien stärken

- die Förderung unseres zukünftigen Wohlstands durch den Einsatz für freien und fairen Handel

- die Bekämpfung des Klimawandels und den Erhalt der Artenvielfalt auf unserem Planeten

- wie wir für unsere gemeinsamen Werte eintreten können

Normalerweise kommt bei diesen Gipfeltreffen nichts Konkretes heraus, aber es gibt Pressekonferenzen und Zusagen, die einige marktsensible Informationen enthalten können.

Abschließend zu der großen Enthüllung, die im Juni ansteht und die ich letzte Woche bereits erwähnt habe: der Bericht der US-Geheimdienste an den Kongress über „unidentifizierte Luftphänomene“. Der nicht-geheime Bericht, zusammengestellt vom Direktor der nationalen Intelligenz und dem Verteidigungsminister, zielt darauf ab, öffentlich zu machen, was das Pentagon über unidentifizierte Flugobjekte und Daten aus solchen Begegnungen analysiert hat. Während das Veröffentlichungsdatum noch nicht festgelegt ist, hatte die New York Times einen Artikel veröffentlicht, der den noch unveröffentlichten Bericht zusammenfasst. Darin heißt es: „Amerikanische Geheimdienstler haben keine Beweise dafür gefunden, dass es sich bei den von Navy-Piloten in den letzten Jahren beobachteten Luftphänomenen um außerirdische Raumschiffe handelt, aber sie können die ungewöhnlichen Bewegungen, die Wissenschaftler und das Militär vor ein Rätsel gestellt haben, immer noch nicht erklären…“ Das Einzige, was sie mit Sicherheit sagten, ist, dass es sich nicht um Sichtungen von geheimen US-Projekten handelt. Aber wenn es keine geheimen US-Projekte sind, was sind sie dann? „…die Unklarheit der Ergebnisse bedeutete, dass die Regierung gewisse Theorien nicht definitiv ausschließen könne und dass die von den Militärpiloten beobachteten Phänomene außerirdische Raumschiffe sein könnten,“ so der NYT-Artikel. Also, wie das Sprichwort sagt, wir sind „vielleicht nicht der klügere, aber zumindest viel besser informiert.“