Die Stimmung an den Märkten hat sich plötzlich geändert. Die Anleiherenditen und Inflationserwartungen sind schon seit einiger Zeit rückläufig, aber der Trend hat sich in den letzten Tagen stark beschleunigt.

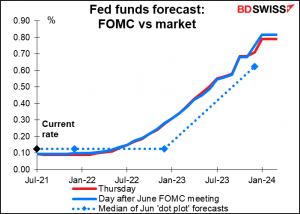

Die Fed steht nicht dahinter – die Fed-Funds-Erwartungen sind praktisch unverändert im Vergleich zu direkt nach der Sitzung des Federal Open Market Committee (FOMC) am 16. Juni.

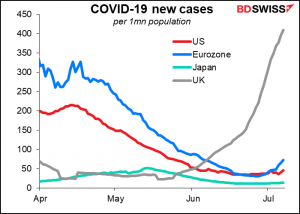

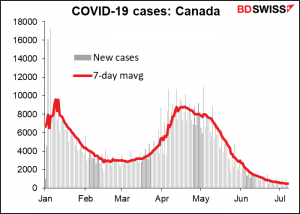

Was ist da los? Der größte Einflussfaktor scheint mir der plötzliche Anstieg der neuen Virusfälle zu sein, da sich die neue, virulentere Delta-Variante schnell ausbreitet. Großbritannien ist das schlimmste Beispiel, aber es gibt auch andere – in Spanien haben sich die Fallzahlen in den letzten 10 Tagen um das 3,6-fache erhöht, während wir hier in Zypern am Mittwoch einen Rekord von 962 Fällen erreicht haben – mehr als das 10-fache des Niveaus von vor nur einem Monat.

Und das obwohl die Zahlen in vielen Orten immer noch niedrig sind, wenn man sie mit denen zu Beginn des Jahres vergleicht…

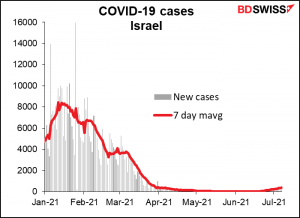

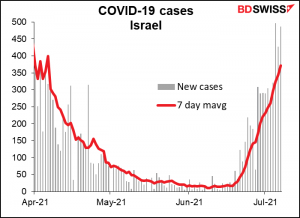

…mittlerweile ist jeder mit dem Konzept des „exponentiellen Wachstums“ vertraut. Es ist sogar eine Sorge in Israel, dem Land mit einer der höchsten (und frühesten) Impfraten der Welt.

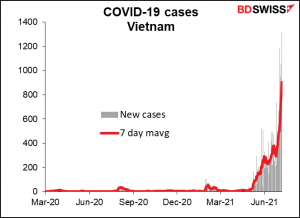

Ein weiteres abschreckendes Beispiel ist Vietnam. Das Land schaffte es bis vor kurzem, das Virus unter Verschluss zu halten. Ende April gab es insgesamt weniger als 3.000 Fälle. Jetzt, mit der neuen Variante, gibt es im Durchschnitt 800-900 neue Fälle pro Tag.

Dies deutet darauf hin, dass es, im Gegensatz zum Optimismus zu Beginn des Jahres, der durch die Impfstoffe begründet wurde, jetzt so aussieht, als ob das Virus uns noch einige Zeit begleiten wird – dass wir weit davon entfernt sind, eine „Herdenimmunität“ zu erreichen, und dass uns möglicherweise eine weitere globale Welle bevorsteht, wenn der Winter kommt und sich mehr Leute wieder in ihren Wohnungen treffen und nicht mehr draußen.

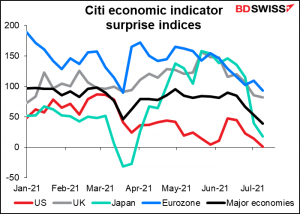

Gleichzeitig hat die Überraschung über die Geschwindigkeit der Erholung nachgelassen. Das liegt zum Teil daran, dass die Markterwartungen gestiegen sind…

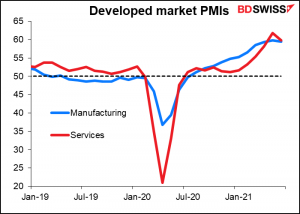

…und das liegt zum Teil daran, dass die „V“-förmige Erholung den rechten Rand des „V“ getroffen hat. Der jüngste Einkaufsmanagerindex (PMI) für das verarbeitende Gewerbe fiel leicht (auf 59,5 von 59,8), während der PMI für den Dienstleistungssektor noch deutlicher zurückging (59,8 von 61,8). Das bedeutet keineswegs, dass die Weltwirtschaft zum Stillstand kommt, sondern nur, dass die Zeit der schnellsten Expansion wahrscheinlich vorbei ist.

Der signifikante Punkt beim Rückgang des PMI für den Dienstleistungssektor ist, dass der Dienstleistungssektor während der Pandemie zwar am stärksten betroffen war, aber es bei Dienstleistungen nicht so viel Nachholbedarf wie bei Waren gibt. Das heißt konkret, wenn Sie letztes Jahr Ihren Urlaub verpasst haben, werden Sie dieses Jahr wahrscheinlich nicht zweimal Urlaub machen, um das nachzuholen. Sie werden nicht doppelt so oft essen gehen, um all die verpassten Restaurantbesuche nachzuholen, oder Ihren Anzug doppelt so oft reinigen lassen. Die Nachfrage wird vielleicht wieder auf ein normales Niveau zurückkehren, aber es wird nicht die gleiche Art von Anstieg auf ein abnormal hohes Niveau geben, wie es bei einigen Industriegütern der Fall war, z.B. bei den Autovermietungen, die ihre Flotten wieder aufbauen. Wir nähern uns vielleicht dem „Peak Personal Demand“.

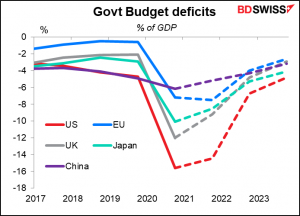

Inzwischen beginnen die Regierungen, ihre Haushaltsdefizite einzudämmen. Während die Defizite in diesem und im nächsten Jahr wahrscheinlich größer als üblich ausfallen werden, werden sie sich nicht so schnell wieder dem Niveau von 2020 nähern.

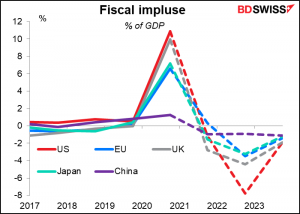

Das bedeutet, dass der „fiskalische Impuls“ – der Beitrag zum Wachstum, der von zusätzlichen fiskalischen Ausgaben ausgeht – in den nächsten zwei Jahren negativ sein wird. Für das Wachstum ist nicht die Höhe des Defizits entscheidend, sondern die Veränderung von einer Periode zur nächsten. In diesem Fall werden die Defizite schrumpfen, und das bedeutet, dass der Beitrag der Regierungen zum Wachstum kontraktiv sein wird, selbst wenn sie eine stimulierende Fiskalpolitik betreiben (nur nicht so stimulierend wie im Vorjahr).

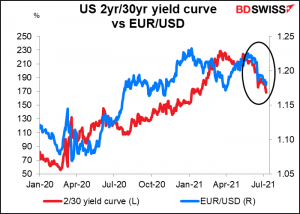

Der Gedanke, dass die Nachfrage sowohl aus dem privaten als auch aus dem staatlichen Sektor ihren Höhepunkt erreicht haben könnte, könnte der Grund sein, warum die Anleiherenditen so schnell gesunken sind. Sie sind schneller gesunken als die Inflationserwartungen, die aufgrund von Engpässen in der Versorgungskette, die wahrscheinlich noch einige Zeit anhalten werden, immer noch hoch sind. Das hat zu einem steilen Rückgang der realen US-Renditen geführt. Überraschenderweise hat dies dem Dollar überhaupt nicht geschadet – ganz im Gegenteil. Dies ist ein großer Bruch mit dem jüngsten Trend.

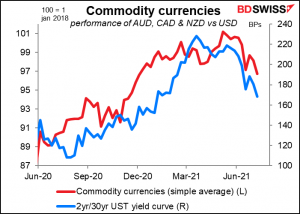

Die Bewegung passt jedoch gut zu der Bewegung der US-Renditekurve. Eine sich abflachende Zinskurve kann ein Indikator für anstehende schwierige Zeiten und ein „Safe-Haven“-Gebot für den Dollar sein.

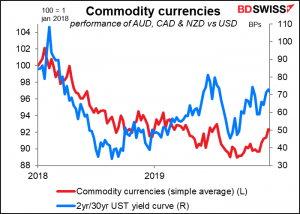

Eine sich abflachende US-Zinskurve wäre tendenziell auch negativ für die Rohstoffwährungen, da sie gesunkene Wachstumserwartungen signalisiert.

Nächste Woche: beschäftigt, beschäftigt, beschäftigt

Letzte Woche lautete der Titel meines Wochenberichts „Langeweile am 04. Juli“, weil die Woche so langweilig zu werden schien (ich hatte nicht erwartet, dass die EZB-Strategiebesprechung so plötzlich enden würde). Diese Woche jedoch wird aber wohl eher den Titel „Whole Lotta Shakin‘ Goin‘ On“ tragen. Am Wochenende findet ein Treffen der G20-Finanzminister und Zentralbanker in Venedig statt. Unter der Woche gibt es drei große Zentralbank-Sitzungen: Neuseeland und Kanada am Mittwoch und Japan am Freitag. Fed-Chef Powell gibt seine halbjährliche Stellungnahme vor dem Kongress ab. Und am Dienstag wird der US-Verbraucherpreisindex veröffentlicht – neben zahlreichen anderen wichtigen Indikatoren aus den USA, Japan, China und Großbritannien. Viel zu tun, viel zu tun!

Das G20-Treffen wird eine Menge Presse anziehen, und natürlich werden dort jede Menge hohe Tiere sein, die Pressekonferenzen oder Interviews geben. Doch die Themen, auf die sie sich konzentrieren werden, sind nicht die Hauptthemen des Forexmarktes heutzutage: Unternehmenssteuern, Klimawandel und Impfstoffe. Es wird vielleicht eine Diskussion über den Schuldenerlass für Schwellenländer geben, aber in der Regel nicht für diejenigen, deren Währungen aktiv von Privatkunden gehandelt werden.

Zentralbank-Sitzungen: BoJ, RBNZ, BoC

Diese drei Zentralbanksitzungen werden wahrscheinlich nicht viel Aufregung bieten. Ich erwarte jedenfalls bei keiner von ihnen eine Änderung der Politik. Sie werden alle neue Sätze von Quartalsprognosen beinhalten. Die Hauptsache wird sein, wie die revidierten Prognosen aussehen. Glauben sie immer noch, dass der jüngste Anstieg der Inflation nur vorübergehend sein wird? Wie ist ihre Meinung zum Wachstum? Werden sie durch Impfstoffe ermutigt oder durch die neuen Varianten beunruhigt?

RBNZ: mehr Sorge um Inflation?

Die RBNZ wird wahrscheinlich sowohl ihren offiziellen Leitzins (OCR) als auch ihr großangelegtes Programm zum Ankauf von Vermögenswerten (LSAP) unverändert lassen. Die Hauptfrage ist, ob und welche Änderungen sie an den Prognosen in ihrem vierteljährlichen Monetary Policy Statement (MPS) vornehmen.

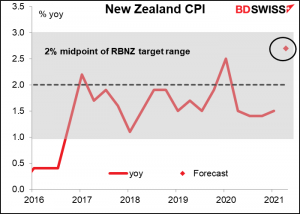

Der VPI des 2. Quartals wird am Freitag veröffentlicht; ich weiß nicht, ob sie die Daten rechtzeitig für die Sitzung am Mittwoch haben werden, aber die Prognose ist ein Sprung auf 2,7 % im Vorjahresvergleich, nahe der Spitze ihres Zielbandes von 1 % – 3 %. Das ist höher als in der MPS vom April erwartet, in der es hieß, dass die Inflation in naher Zukunft bei etwa 2,6 % ihren Höhepunkt erreichen wird. Darüber hinaus sagten sie, dass sie erwarteten, dass dieses Niveau vorübergehend sein würde und dass die Inflation im nächsten Jahr unter 2 % fallen würde „und erst mittelfristig in die Mitte des Zielbereichs zurückkehren würde, wenn der Kapazitätsdruck nachhaltiger wird.“

Diese Stimmung könnte sich jedoch ändern. Die vierteljährliche Umfrage des neuseeländischen Instituts für Wirtschaftsforschung (NZIER), die Anfang dieser Woche veröffentlicht wurde, zeigte, dass der Inflationsdruck zunimmt. „…Arbeitskräftemangel und Unterbrechungen in der Lieferkette führen zu einem weiteren Aufbau von Kapazitätsdruck in der gesamten neuseeländischen Wirtschaft. Der Anstieg sowohl der Kosten als auch der Preise deutet auf einen steigenden Inflationsdruck hin…“ so das NZIER.

Ich erwarte, dass die RBNZ in Bezug auf die Inflation etwas mutiger sein wird.

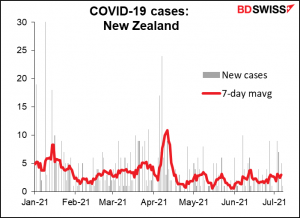

Auf der anderen Seite dürfen sie nicht zu mutig sein, denn der langsame Fortschritt der Impfung und ihre „Null-Toleranz“-Politik haben das Land anfällig für jeden Anstieg der Virusfälle gemacht, was einen sofortigen Lockdown zur Folge hätte (bisher kein Problem, aber niemand kann es sich leisten, sich zu entspannen).

Unterm Strich würde ich keine Änderung der Politik erwarten, aber einen mutigeren Ausblick in Bezug auf die Inflation, was dem NZD einen Schub geben könnte.

Bank of Canada: schleppendes Wachstum = keine Veränderung

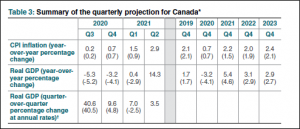

In diesem Monat gibt es eine neue Ausgabe des vierteljährlichen Monetary Policy Report (MPR). Die geldpolitischen Leitlinien der BoC auf ihrer Juni-Sitzung lauteten:

„Wir bleiben dabei, den Leitzins an der effektiven Untergrenze zu halten, bis die Konjunkturschwäche absorbiert ist, damit das Inflationsziel von 2 Prozent nachhaltig erreicht wird. In der April-Projektion der Bank geschieht dies irgendwann in der zweiten Hälfte des Jahres 2022“

Die Frage ist dann, ob in der Zwischenzeit irgendetwas passiert ist, das sie glauben lässt, dass das früher oder später eintreten könnte, als sie damals dachten.

Hier sind die Hochrechnungen aus dem MPR vom April.

Das BIP für das 1. Quartal lag bei 5,6 % im Vorgleich zum Vorquartal SAAR und damit deutlich unter ihrer Schätzung. Das hat sie nicht aus der Ruhe gebracht; sie sagten im Juni: „Auch dies niedriger war als die Bank prognostiziert hatte, deuten die zugrunde liegenden Details auf steigendes Vertrauen und eine robuste Nachfrage hin.“ Aber auch die Prognosen für das BIP des 2. Quartals liegen deutlich unter dem, was sie erwartet hatten. (Leider kann ich keine Prognosen für die Rate des Vorjahres finden, um die Prognosen umfassender zu vergleichen).

Darüber hinaus ist die Arbeitslosenquote mit 8,2 % nach wie vor hartnäckig hoch und entwickelt sich sogar in die falsche Richtung, während sich die Erwerbstätigenquote (Anteil der Erwerbstätigen an der Bevölkerung im erwerbsfähigen Alter) ebenfalls nicht erholt hat.

Die Inflation hingegen dürfte höher ausfallen als von der BoC angenommen; die Marktprognose für Q4 dieses Jahres liegt bei 2,9 % im Vorjahresvergleich, gegenüber der MPR-Prognose von 2,2 %, und 2,2 % in für das zweite Quartal 2022, gegenüber 2,0 % für die offizielle Prognose. Ich würde jedoch sagen, dass sich die meisten Zentralbanken im Moment mehr Sorgen um die Aufrechterhaltung des Wachstums machen als darum, dass sie ihre Inflationsziele nicht überschreiten.

Wenn ich mir das Bild der Beschäftigung anschaue, scheint es mir, dass es noch einige Zeit dauern wird, bis die „Konjunkturflaute“ absorbiert ist.

Die BoC kann vielleicht optimistischer sein als einige andere Zentralbanken, weil das Virus dort nicht so stark grassiert wie anderswo. Auch wenn sie ihre Prognosen im MPR vielleicht etwas anheben, würde ich erwarten, dass die Erklärung nach der Sitzung ziemlich unverändert bleibt und dass die Forward Guidance im Wesentlichen unverändert bleibt. Das könnte etwas Abwärtsdruck auf den CAD ausüben.

Bank of Japan: keine Veränderung, wie üblich

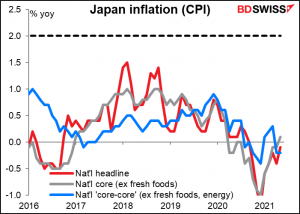

Was die Bank of Japan (BoJ) betrifft, so hat diese sich verpflichtet, die Geldpolitik für den Rest des Anthropozäns oder bis zum Weltuntergang, je nachdem, was zuerst eintritt, stabil zu halten. Da sich der Verbraucherpreisindex dank der Senkung der Handygebühren weiterhin in der Deflation befindet und Japans Impfprogramm weit hinter dem Rest der entwickelten Welt zurückbleibt, gibt es kaum eine Chance, dass die Bank in nächster Zeit auch nur daran denkt, über eine Normalisierung der Politik nachzudenken. Niemand, der bei klarem Verstand ist, erwartet eine signifikante Änderung der Geldpolitik bei dieser oder einer anderen Sitzung in absehbarer Zukunft.

Ein weiterer Punkt auf der Tagesordnung: Bei der letzten Sitzung im Juni beschloss die BoJ, Finanzinstituten Geld für Projekte zur Bekämpfung des Klimawandels weiterzuleiten. Sie wird bei dieser Sitzung den vorläufigen Entwurf des Programms vorstellen, bevor es später im Jahr eingeführt wird.

Außerdem gibt es ein neues Vorstandsmitglied, die ehemalige Asset-Manager-CEO von Nomura namens Junko Nakagawa. Sie scheint keine besonders „vorsichtige“ bzw. „mutige“ Haltung zu haben; ihre Ansichten in ihrer Antrittspressekonferenz standen im Einklang mit der aktuellen Haltung der BoJ. Eine weitere langweilige Handlangerin für Gouverneur Kuroda, den er anscheinend herumschubsen kann.

Bloomberg berichtete, dass der Outlook Report (Ausblick auf wirtschaftliche Aktivität und Preise) die Prognose für die Inflation im laufenden Wirtschaftsjahr (21.04.-22.03.) anheben wird. Aber da sie die Politik nicht ändern werden, frage ich mich, wie wichtig das ist.

Weitere Nachrichten von der Zentralbank: Der Fed-Vorsitzende Powell wird seine halbjährliche Reise zum Kapitol antreten, um über die Geldpolitik zu sprechen. Er wird am Mittwoch vor dem Finanzausschuss des Repräsentantenhauses und am Donnerstag vor dem Senat sprechen. Ich bin sicher, dass er über die Inflation, die Anleihekäufe und den Aufschwung befragt werden wird. Normalerweise hält er sich an sein wohlbekanntes Skript, aber es könnte einige spontane Bemerkungen als Antwort auf die vielen, vielen Fragen geben, die ihm gestellt werden.

Die Indikatoren

Der wichtigste Indikator der Woche ist der US-Verbraucherpreisindex (VPI) am Dienstag. Dieser ist nicht der bevorzugte Inflationsindikator der Fed (das ist der Deflator der persönlichen Konsumausgaben (PCE)). Er ist jedoch der bevorzugte Inflationsindikator des Marktes; die Anleger scheinen ihn stärker zu beachten als die PCE-Deflatoren. (Wenn Sie den Unterschied zwischen den beiden verstehen wollen, habe ich einen Artikel geschrieben, der ihn erklärt. Er ist auf unserer Webseite hier zu finden.) Daher ist dies ein wichtiger Indikator für die Märkte.

Es wird erwartet, dass die Gesamtrate um 10 Basispunkte fällt, während die Kernrate um 20 Basispunkte steigen wird. Der Markt scheint jedoch der Gesamtrate mehr Aufmerksamkeit zu schenken als der Kernrate, sodass die Tatsache, dass sie von 5 % im Vorjahresvergleich zurückgeht, von Bedeutung sein könnte. Es wird auch erwartet, dass die monatliche Steigerungsrate von +0,6 % auf +0,5 % leicht zurückgeht. Dies könnte die Anleger zu der Annahme veranlassen, dass das Schlimmste für die Inflation vorbei ist, dass sie in der Tat wahrscheinlich nur vorübergehend ist, wie die Fed sagt, und dass es keine Dringlichkeit gibt, die Politik in nächster Zeit zu straffen. Das wäre gut für Aktien. Die Auswirkungen auf den Dollar sind schwieriger vorherzusehen. In letzter Zeit fungiert der Dollar zusammen mit dem Yen als „Safe-Haven-Währung“, was darauf hindeutet, dass dies zu einer Schwächung des Dollars führen könnte. Andererseits haben wir oben besprochen, dass ein stärkerer Dollar mit niedrigeren US-Zinsen und einer flacheren US-Renditekurve einhergeht. Das bedeutet, dass es den Dollar auch nach oben treiben könnte.

Dies sind nicht die einzigen US-Inflationsdaten, die in dieser Woche veröffentlicht werden; der Erzeugerpreisindex (PPI) wird am Mittwoch veröffentlicht. (Für eine Diskussion über die Beziehung zwischen dem PPI und dem VPI, lesen Sie bitte The PPI and the CPI: what’s the connection?

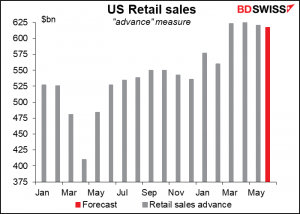

Der andere wichtige US-Indikator, der in dieser Woche veröffentlicht wird, sind die Einzelhandelsumsätze am Freitag. Es wird erwartet, dass sie erneut rückläufig sein werden, da die Auswirkungen der Nachzahlung für März weiter abklingen.

An schwache Einzelhandelsumsätze werden wir uns ab jetzt gewöhnen müssen. Selbst nach zwei Monaten des Rückgangs werden die Einzelhandelsumsätze voraussichtlich 17,2 % über dem Durchschnitt vor der Pandemie liegen. Das ist einfach nicht normal. Wenn die zusätzliche Arbeitslosenversicherung von der Bildfläche verschwindet und sich die Einkommen wieder normalisieren, werden sich wahrscheinlich auch die Einzelhandelsumsätze wieder normalisieren. Das ist genau das, wovon ich oben sprach: Wenn die fiskalische Unterstützung nachlässt, fällt die Last, die Wirtschaft zu stützen, auf den Verbraucher, der möglicherweise immer noch arbeitslos ist. Das könnte eine Herausforderung für die Wachstumsaussichten in der Zukunft sein.

Weitere wichtige US-Indikatoren, die im Laufe der Woche veröffentlicht werden, sind das Beige Book der US-Notenbank am Mittwoch, die Empire State und Philly Fed Indizes am Donnerstag und der U of Michigan Consumer Sentiment Index am Freitag.

In Großbritannien werden am Mittwoch der Verbraucherpreisindex und am Donnerstag die Beschäftigungsdaten veröffentlicht. Es wird erwartet, dass die Gesamtinflation etwas über dem 2-%-Ziel der Bank of England liegen wird. Das wird die Bank of England auch nicht überraschen, die im letzten Monat sagte, dass „die VPI-Inflation voraussichtlich weiter über das Ziel ansteigen wird, was vor allem auf die Entwicklung der Energie- und anderer Rohstoffpreise zurückzuführen ist, und wahrscheinlich für einen vorübergehenden Zeitraum über 3 % liegen wird… die zentrale Erwartung des Ausschusses ist, dass die Wirtschaft eine vorübergehende Periode mit starkem BIP-Wachstum und einer über dem Ziel liegenden VPI-Inflation erleben wird, nach der das Wachstum und die Inflation zurückgehen werden.“ Während also eine höhere Inflation vorübergehend positiv für das Pfund sein kann, bezweifle ich, dass sie die Entscheidung der Bank of England bei ihrer Sitzung 05. August beeinflussen wird.

Zumal sich die Arbeitslosenquote voraussichtlich nicht verbessern wird.

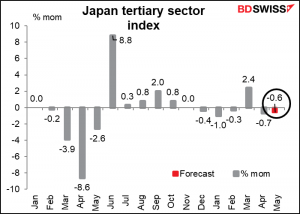

In Japan werden am Montag die Maschinenaufträge und der Preisindex für Unternehmensgüter und am Donnerstag der Index des tertiären Sektors veröffentlicht. Ich bin mir jedoch nicht sicher, wie sehr diese den Yen beeinflussen werden. Mir scheint, dass die Währung viel mehr von der globalen Risikostimmung dominiert wird als von inländischen Faktoren.

Davon abgesehen denke ich, dass der tertiäre Sektorindex einige Aufmerksamkeit auf sich ziehen könnte.

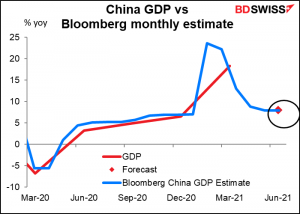

In China stehen im Laufe der Woche eine Reihe wichtiger Indikatoren an, darunter der Handel (Di) und die üblichen Einzelhandelsumsätze, die Industrieproduktion und die Anlageinvestitionen am Do, dieses Mal mit der entscheidenden BIP-Zahl. Es wird erwartet, dass diese bei etwa 1,0 % im Vorquartalsvergleich (bzw. 8,0 % im Vorjahresvergleich) liegen wird, was nach über einem Jahr pandemiebedingter Verzerrungen eher wieder die Normalität wiederspiegelt.

Weitere wichtige Indikatoren in dieser Woche sind die EU-Industrieproduktion (Mi), die Beschäftigungszahlen Australiens (Do) und der VPI Neuseelands (Fr).