Preise ab 05:00 Uhr GMT

Der Markt heute

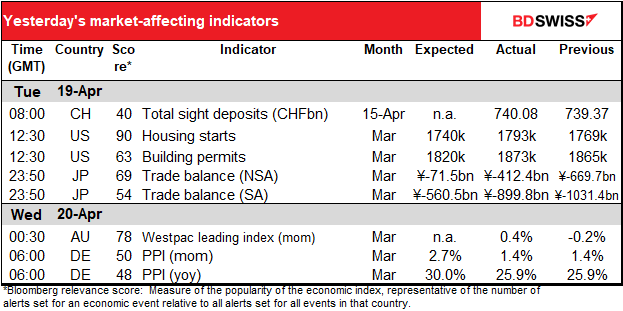

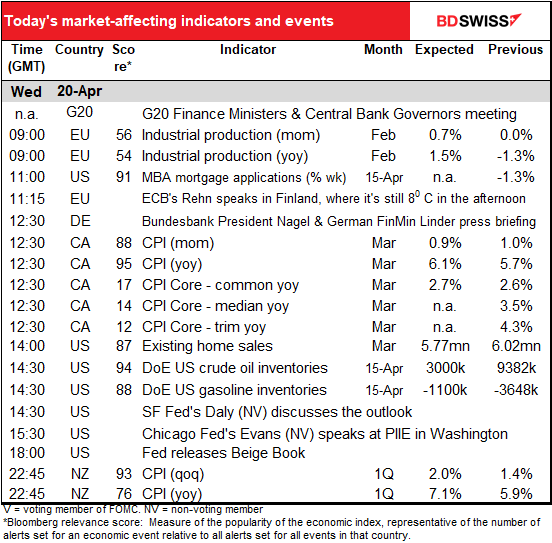

Hinweis: Die obige Tabelle wurde vor der Veröffentlichung mit den neuesten Konsensprognosen aktualisiert. Die Texte und Diagramme wurden jedoch im Voraus erstellt. Daher kann es zu Abweichungen zwischen den Prognosen in der obigen Tabelle und in den Texten und Diagrammen kommen.

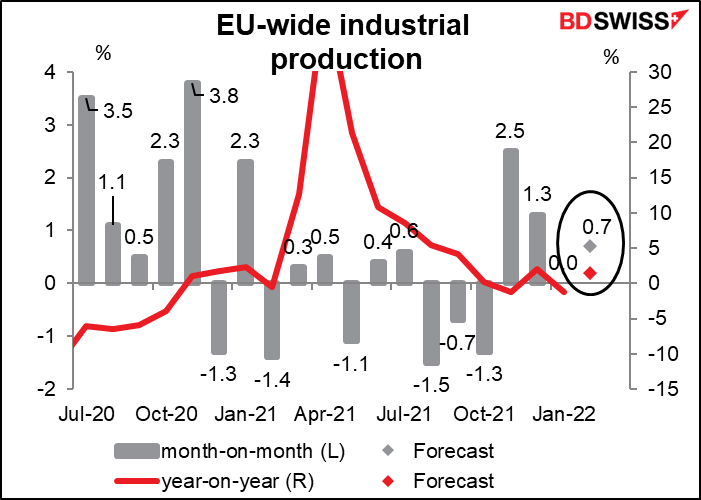

Der Tag beginnt mit den Zahlen zur Industrieproduktion der Eurozone, die den Forexmarkt gelegentlich bewegen.

Die IP der Eurozone hat sich in letzter Zeit nicht sonderlich gut entwickelt. Der gleitende Sechsmonatsdurchschnitt der Veränderungen gegenüber dem Vormonat (nicht dargestellt) liegt bei lediglich +0,1 %. Das heute erwartete Ergebnis von +0,7 % könnte also als große Verbesserung angesehen werden.

Dennoch liegt die Jahresprognose von +1,4 % gegenüber dem Vorjahr unter dem, was der Einkaufsmanagerindex des verarbeitenden Gewerbes (PMI) erwarten lässt.

Das mag daran liegen, dass sich die Eurozone nach Ausbruch der Pandemie schneller erholt hat als die meisten anderen Regionen. Selbst bei den relativ schwachen Zahlen, die in letzter Zeit veröffentlicht wurden, hat sich die Industrieproduktion der Eurozone besser entwickelt als die des Vereinigten Königreichs oder Japans – und sogar Deutschlands (wenn auch nicht besser als die der USA).

Dies ist eine der Statistiken, bei denen der Markt eine gewisse Zeit braucht, um aufmerksam zu werden, was dem geduldigen Händler einige Möglichkeiten bietet. Die Reaktion auf die Zahl nach einer Stunde korrelierte eindeutig stärker mit den Daten als die Reaktion nach fünf Minuten (selbst wenn wir den anomalen Rückgang von 0,37 % beim EUR/USD in einem Monat ausklammern). Wie immer gilt: Die Performance der Vergangenheit ist keine Garantie für die zukünftige Performance.

Irgendwann während des US-Tages findet in Washington ein Treffen der G20-Finanzminister und Zentralbankpräsidenten statt, „um die Auswirkungen des Konflikts in der Ukraine auf die globale Wirtschaftslage zu erörtern.“ US-Finanzministerin Yellen wird daran teilnehmen, könnte aber einige der Sitzungen boykottieren, weil Russland anwesend sein wird. Letzte Woche sagte sie, Russland sollte aus der Gruppe ausgeschlossen werden. G20-Gastgeber Indonesien sagte, es gebe keine Möglichkeit, ein Mitglied der Gruppe nicht einzuladen, also könne man Russland nicht ausladen, aber man denke darüber nach, auch die Ukraine einzuladen. Ich gehe davon aus, dass dieses Treffen vor allem als „Appell“ der Länder zu ihren Ansichten über Russland von Bedeutung sein wird. Ich erwarte keine marktbeeinflussenden Entscheidungen, vor allem, weil die Gruppe so gespalten ist.

(Die Gruppe der 20 ist, wie Sie vielleicht wissen, ein zwischenstaatliches Forum, dem 19 Länder und die Europäische Union angehören. Sie befasst sich mit wichtigen Fragen der Weltwirtschaft, wie der internationalen Finanzstabilität, der Eindämmung des Klimawandels und der nachhaltigen Entwicklung. Ursprünglich gab es die Gruppe der Sieben großen Industrieländer, aber dann wurde erkannt, dass sie die Welt nicht mehr allein beherrschen konnten, sodass eine weitere Gruppe gegründet wurde, der auch große Entwicklungsländer und nicht-westliche Länder wie Russland, China, Indien und Saudi-Arabien angehören).

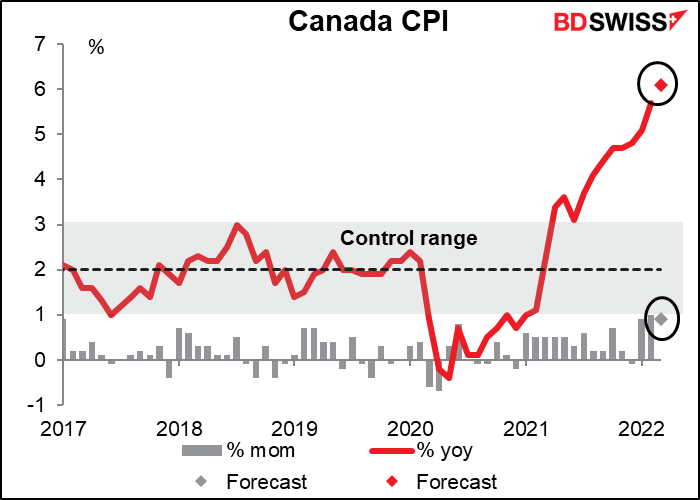

Der kanadische Verbraucherpreisindex (VPI) liegt weit über dem Zielbereich der Bank of Canada und wird voraussichtlich noch weiter steigen. Dies wird die Bank of Canada nicht überraschen, die in der vergangenen Woche prognostizierte, dass „die VPI-Inflation in der ersten Jahreshälfte 2022 im Durchschnitt fast 6 % betragen und während des gesamten Jahres deutlich über dem Kontrollbereich bleiben dürfte.“ Dennoch könnte sich ein weiterer Anstieg auf den Forexmarkt auswirken.

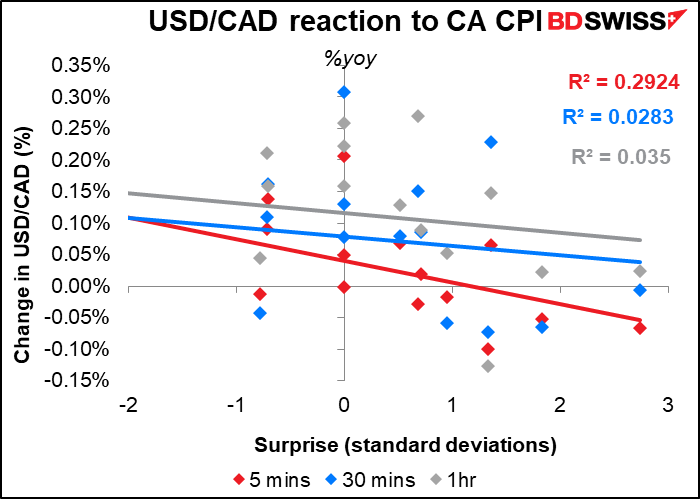

Sollte man auf die Monats- oder Jahreszahlen achten? Die Reaktion ist etwas besser auf die Verfehlung oder Überschreitung der Jahresvergleichszahlen, die den höheren Bloomberg-Relevanzwert haben, aber der Unterschied ist nicht signifikant. Der Einfluss scheint jedoch recht schnell zu verblassen, sodass dieser Indikator am besten für kurzfristiges Scalping geeignet ist.

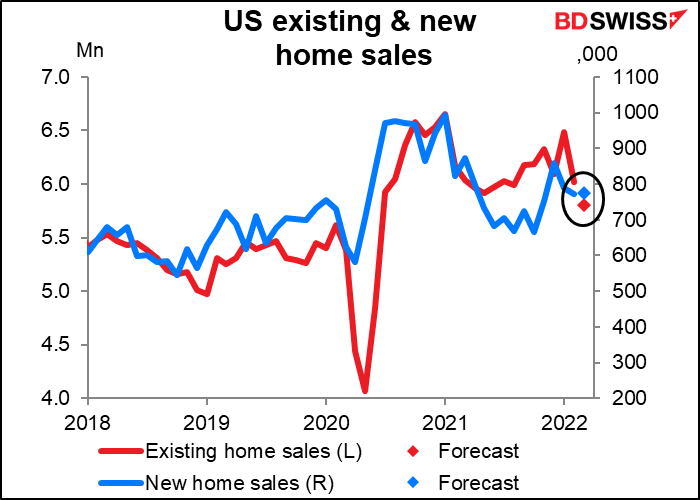

Es wird erwartet, dass die Verkäufe bestehender Häuser in den USA um 3,7 % sinken werden, während die Verkäufe neuer Häuser, die nächste Woche veröffentlicht werden (26. April ), um 0,4 % steigen dürften. Ich habe keine Ahnung, warum der Unterschied besteht, außer dass sie sich seit 2010 nur in 54 % der Zeit in die gleiche Richtung bewegt haben, sodass es ganz normal ist, dass der eine Wert sinkt und der andere steigt.

Die Verkäufe bestehender Eigenheime werden auf 5,8 Mio. geschätzt und nähern sich damit dem Wert von 5,62 Mio. im Februar 2020 an, dem Monat vor dem Ausbruch der Pandemie. Dies deutet darauf hin, dass der nach der Pandemie einsetzende Ansturm auf die Vororte zu Ende geht und sich der Markt wieder normalisiert – obwohl ich das sage, ohne etwas über die Veränderungen bei den Verkaufsorten der Häuser zu wissen, die einen großen Unterschied machen würden.

Die Fed veröffentlicht wie immer zwei Wochen vor der nächsten FOMC-Sitzung das „Summary of Commentary on Current Economic Conditions“, auch bekannt als Beige Book. Es ist für den Markt von Bedeutung, weil der erste Absatz der Erklärung nach jeder FOMC-Sitzung in der Regel den Ton der im Beige Book enthaltenen Charakterisierung der Wirtschaft widerspiegelt. Das Beige Book ist weitgehend anekdotisch – es gibt keinen offiziellen „Beige Book-Index“ oder eine andere Zahl, die damit verbunden ist -, so dass Sie einfach die Schlagzeilen beobachten müssen, wenn sie herauskommen.

Über Nacht hat Neuseeland seinen Verbraucherpreisindex (VPI) bekannt gegeben, was heutzutage nach wie vor wichtig ist, insbesondere für Neuseeland, das die Daten nur vierteljährlich bekannt gibt.

Es wird erwartet, dass die Zahlen weit außerhalb der Zielspanne der Reserve Bank of New Zealand (RBNZ) von 1 % bis 3 % liegen werden. Der erwartete vierteljährliche Anstieg von +2,0 % im Quartalsvergleich würde sogar genau dem Ziel für den Anstieg im Jahresvergleich entsprechen! Natürlich hat die RBNZ die über dem Ziel liegende Inflation bereits zur Kenntnis genommen und ihren offiziellen Leitzins von 0,25 % auf 1,5 % angehoben, zuletzt in der vergangenen Woche um 50 Basispunkte.

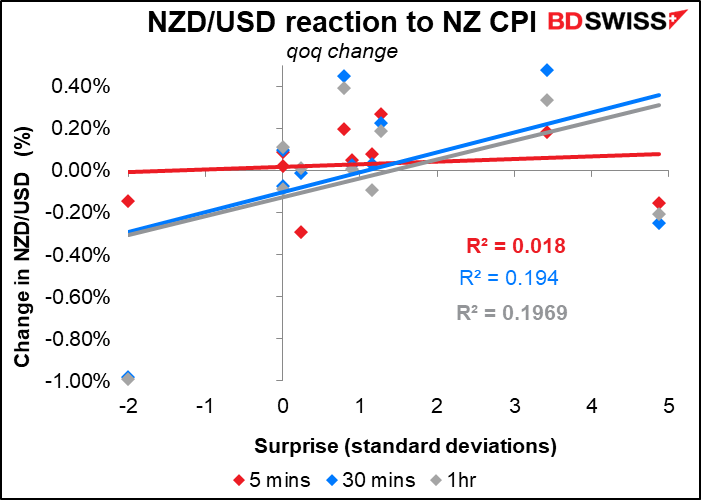

Wer sich für den Handel mit diesem Indikator interessiert, dem empfehle ich, eher mit AUD/NZD als mit NZD/USD zu handeln, da ersterer besser mit dem Verfehlen oder Übertreffen des Indikators korreliert ist als letzterer. Achten Sie auf die quartalsweise Veränderung, nicht auf die jährliche Veränderung. (Diese Diagramme beziehen sich auf 2019, Q1 2020 und 2021 – Q2, Q3 und Q4 2020 werden nicht berücksichtigt, da die RBNZ in dieser Zeit eine Pause einlegte).