In der letzten Woche erhielten wir weitere Daten, die zeigen, wie Japan der Erholung im Rest der Welt hinterherhinkt.

Der über Nacht veröffentlichte Verbraucherpreisindex (VPI) für Tokio zeigte, dass Japan ein absoluter Ausreißer ist, wenn es um einen der wichtigsten Datenpunkte geht, die derzeit im Fokus der Märkte stehen: die Inflation. Er zeigte, dass Japan, einzigartig unter den großen Ländern der Welt, keine Inflation hat (die Preise waren auf Vorjahresbasis stabil).

Japan ist das einzige der G20-Länder, das immer noch eine Deflation auf nationaler Ebene hat (ich habe Argentinien mit seiner Inflationsrate von 41 % im Vorjahresvergleich nicht mit einbezogen, da dies die Durchschnittswerte verzerren würde).

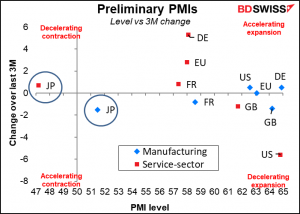

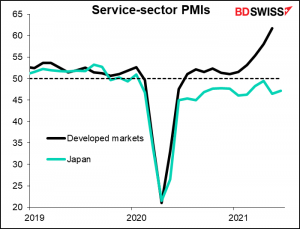

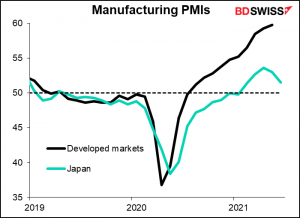

Und das ist noch nicht alles. Die vorläufigen Einkaufsmanagerindizes (PMI) der vergangenen Woche zeigen, dass Japan auch bei der Erholung von der Pandemie ein globaler Ausreißer bleibt. Allein unter den großen Volkswirtschaften hat sich Japans Dienstleistungssektor noch nicht zur 50 „Boom-or-Bust“-Grenze erholt, und sein PMI für das verarbeitende Gewerbe ist nicht nur der niedrigste dieser Länder, sondern zu allem Überfluss im Juni auch noch gefallen.

Der Dienstleistungssektor in Japan ist eindeutig ein internationaler Ausreißer.

Die nächste Woche bringt einige wichtige Statistiken aus Japan, die diese Ansicht verstärken könnten.

Die wichtigste davon ist die Industrieproduktion (Mittwoch). Es wird erwartet, dass sie bei der Stop-and-Go-Erholung der japanischen Produktion um 2,0 % zurückgeht.

Damit würde die japanische Produktion fast 1 % unter dem Niveau vor der Pandemie liegen. Japan hatte bei diesem einen Indikator vergleichsweise gut abgeschnitten, aber es wird erwartet, dass die Zahlen vom Mai das Land wieder mit dem Rest der Welt zusammenbringen.

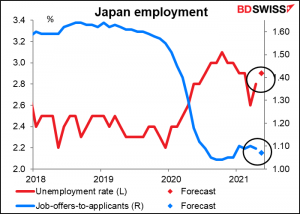

Da sich ein Großteil des Landes weiterhin im Ausnahmezustand befindet, wird erwartet, dass die Arbeitslosenquote (Dienstag) steigt und das Verhältnis von Jobangeboten zu Bewerbern sinkt. Dies ist das Gegenteil von dem, was in den meisten anderen Ländern passiert, wenn sich die Wirtschaft wieder öffnet.

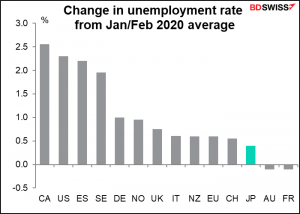

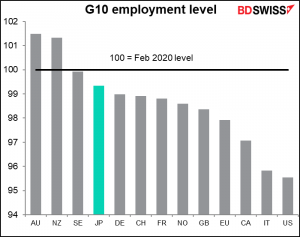

Allerdings gehörte Japan zu den Ländern, die sich in Bezug auf die Beschäftigung am besten entwickelt haben. Seine Arbeitslosenquote ist seit der Zeit vor der Pandemie relativ wenig gestiegen.

Arbeitslosenzahlen können aber gefälscht werden. Vielleicht noch wichtiger ist, dass das Beschäftigungsniveau ziemlich hoch geblieben ist. Das ist also ein Plus für das Land, vorausgesetzt, dass diese solide Leistung jetzt nicht untergraben wird.

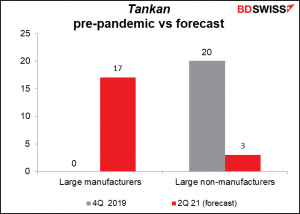

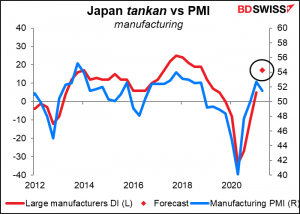

Am Donnerstag wird der wichtigste Indikator aus Japan veröffentlicht: die vierteljährliche Short-Term Survey of Economic Conditions der Bank of Japan, allgemein bekannt unter seiner japanischen Abkürzung Tankan.

Es wird erwartet, dass der Tankan zeigt, dass die Bedingungen für die Hersteller viel besser sind als vor dem Beginn der Pandemie, aber die Nicht-Hersteller sind immer noch weit unter dem, wo sie vorher waren.

Leider legen die PMIs nahe, dass die Tankan-Prognosen vielleicht zu optimistisch sind.

Die Beziehung zwischen dem PMI für den Dienstleistungssektor und dem Tankan für das nicht-verarbeitende Gewerbe ist nicht so groß, was ein Grund dafür sein könnte, dass die PMIs in Japan nicht das gleiche Gewicht zu haben scheinen wie anderswo. Nichtsdestotrotz ist auch dies nicht vielversprechend.

Unterm Strich ist die japanische Wirtschaft ein internationaler Nachzügler, der sich immer noch in der Deflation befindet, wobei der Dienstleistungssektor schrumpft und die Produktion stottert. Unter diesen Bedingungen wird die Bank of Japan wahrscheinlich die letzte Zentralbank sein, die ihre Politik normalisiert – wenn sie es überhaupt jemals tut. Der Markt erwartet sogar, dass die Schweiz, die seit 2015 die niedrigsten Zinsen in der Geschichte hat, die Zinsen vor Japan anheben wird. Das macht den Yen zur natürlichen Währung, um Carry Trades zu finanzieren, wenn andere Länder beginnen, ihre Politik zu normalisieren. Meiner Meinung nach sollte dies einen allgemein schwächeren Trend für die Währung bedeuten.

Ein weiterer NFP kommt hinzu.

Ich habe es schon einmal gesagt, aber ich werde es noch einmal sagen: Ich schätze die US-Nonfarm-Payrolls sehr.

For I have known them all already, known them all:

Have known the evenings, mornings, high teas,

I have measured out my life with NFPs;

I know the voices dying with a dying fall

Beneath the music from a farther room.

So how should I presume?

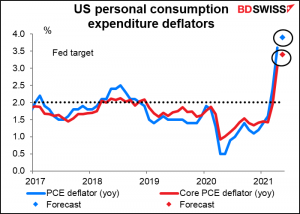

Jeden Monat sagen wir „der NFP in diesem Monat ist wirklich entscheidend“, und normalerweise ist er das auch. Diesen Monat ist er das auch. Zum Beispiel sagte der Präsident der New Yorker Fed, Williams (V), am Donnerstag über eine Zinserhöhung: „Es ist jetzt nicht der richtige Zeitpunkt, weil die Wirtschaft noch weit von der maximalen Beschäftigung entfernt ist.“ Beachten Sie, dass er nichts über die Inflation gesagt hat, den anderen Teil des doppelten Mandats der Fed. Die Inflation ist bereits doppelt so hoch wie ihr 2 %-Ziel. (Einen genauen Wert werden wir im Laufe des Tages erhalten, wenn die Deflatoren für die persönlichen Konsumausgaben veröffentlicht werden).

Präsidentin der Cleveland Fed, Mester (NV), sagte am Dienstag: „Ich würde gerne weitere Fortschritte beim Beschäftigungsteil unseres Mandats sehen, und darauf werde ich in den kommenden Monaten wirklich achten.“

Und in seiner Aussage am Dienstag vor dem House Select Subcommittee on the Coronavirus Crisis widmete Fed-Vorsitzender Powell (V) drei Absätze dem Arbeitsmarkt und nur einen der Inflation. Er war merklich optimistischer über die Inflation als über den Arbeitsmarkt. In Bezug auf die Inflation sagte er: „Wenn diese vorübergehenden Angebotseffekte abklingen, wird die Inflation voraussichtlich wieder in Richtung unseres längerfristigen Ziels fallen.“ Im Gegensatz dazu steht sein Ausblick für den Arbeitsmarkt: „Die Jobzuwächse sollten in den kommenden Monaten zunehmen, da die Zahl der Impfungen steigt und einige der pandemiebedingten Faktoren, die sie derzeit belasten, nachlassen.“ Er sagte nicht, dass „einige“ der vorübergehenden Angebotseffekte, die die Inflation in die Höhe treiben, nachlassen würden, noch sagte er, dass die Arbeitslosigkeit „zurück in Richtung unseres längerfristigen Ziels fallen würde.“

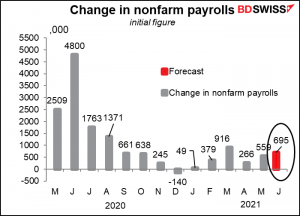

Der Markt erwartet eine höhere Zahl als im Vormonat, wenn auch noch nicht wieder auf das Niveau von fast + 1 Mio. im März. Die Fed-Vertreter werden dies wahrscheinlich als „Fortschritt“ betrachten, aber nicht als „ausreichenden“ Fortschritt, den sie sehen wollen, bevor sie ihre Politik ändern.

Die Arbeitslosenquote wird voraussichtlich weiter sinken, von 5,9 % auf 5,7 %. Allerdings ist die Erwerbsquote (noch keine Prognose verfügbar) wahrscheinlich ebenso wichtig.

Der Vorsitzende Powell sagte ebenfalls:

„Der wirtschaftliche Abschwung hat nicht alle Amerikaner gleichermaßen getroffen, und diejenigen, die am wenigsten in der Lage sind, die Last zu tragen, waren am stärksten betroffen. Insbesondere trifft die Arbeitslosigkeit trotz Fortschritten weiterhin unverhältnismäßig viele Arbeitnehmer mit niedrigeren Löhnen im Dienstleistungssektor sowie Afroamerikaner und Hispanoamerikaner.“

Die Arbeitslosigkeit hat sich für Menschen mit geringerer Bildung deutlich verschlechtert.

Und, wie der Vorsitzende sagte, ist die Last mehr auf die Arbeitnehmer aus Minderheiten gefallen.

Auch diese Details werden wir im Laufe des Sommers beobachten müssen.

Viele Leute erwarten eine Art große Enthüllung beim jährlichen Fed-Treffen in Jackson Hole. Es findet dieses Jahr am 26. und 28. August statt. Diese Konferenz wurde in der Vergangenheit mehrmals genutzt, um den Märkten eine „Vorwarnung“ über eine bevorstehende Änderung der Politik zu geben, die dann auf der FOMC-Sitzung im September umgesetzt wurde. Angesichts der obigen Kommentare von Präsidentin Mester (Cleveland Fed) halte ich eine Wiederholung dieser Serie auch in diesem Jahr für wahrscheinlich.

Übrigens, die kanadischen Arbeitsmarktdaten werden diese Woche nicht veröffentlicht. Normalerweise werden sie zusammen mit den US-Beschäftigungsdaten veröffentlicht, aber nicht diese Woche.

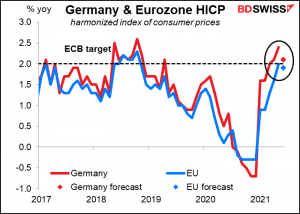

Für die EU sind der deutsche VPI am Dienstag und der EU-weite VPI am Mittwoch das große Thema. Es wird erwartet, dass sich beide im Jahresvergleich etwas verlangsamen, was ein Schlag für die Europäische Zentralbank sein dürfte. Das deutet darauf hin, dass sie die Politik länger locker bleiben müsste, was sich negativ auf den Euro auswirken könnte.

Zu den weiteren Indikatoren, die in dieser Woche veröffentlicht werden, gehören die PMIs für das verarbeitende Gewerbe (Do), einschließlich der Endgültigen für die Länder, für die es Vorabschätzungen gab, sowie die Version des Institute of Supply Management (ISM) für das verarbeitende Gewerbe in den USA, die nach wie vor genau beobachtet wird.

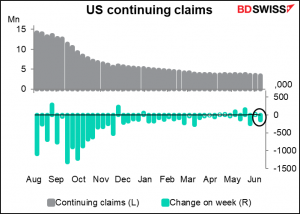

Diese Woche ist die Zahl der Anträge auf Arbeitslosenunterstützung deutlich gesunken. War dies das Ergebnis davon, dass Staaten die Arbeitslosenunterstützung des Bundes eingestellt haben? Die Frage ist, ob in der nächsten Woche mehr Staaten das gleiche Kunststück vollführen werden. Ökonomen werden die Daten ganz genau untersuchen, um eine Vorstellung davon zu bekommen, wie sich das Auslaufen dieser Leistungen auf die Beschäftigung im September auswirken könnte, wenn die zusätzlichen Unterstützungen für alle auslaufen.