Ein Blick auf die Wirtschaftsindikatoren ist heute wie ein Horrorfilm: Als die Heldin das Haus betritt, in dem der Mörder wartet, lächelt sie, lacht, telefoniert und ist sich des Schicksals, das sie in wenigen Augenblicken erwartet, nicht bewusst. Aber wir, die Zuschauer, wissen alle, was passieren wird, und das ist es, was uns vor Entsetzen zurückschrecken lässt. „Geh nicht rein! Geh bloß nicht rein!“ rufen wir. Aber das tut sie dennoch immer.

Die wirtschaftlichen Indikatoren, die wir gesehen haben, zeigen den gleichen unerbittlichen Marsch in die Katastrophe. Die deutschen Einzelhandelsumsätze stiegen im Februar um 1,2 % und lagen damit über dem Niveau vom Januar, was die Prognosen niederschlug. Hey, großartig! Aber was sagt das über das wahrscheinliche Niveau im März aus, wenn wir alle wissen, dass Deutschland etwa die letzten zehn Tage des Monats eingeschlossen war und frühestens am 20. April wieder herauskommt?

Wiederholen Sie das Gleiche für jedes Land der Welt, mehr oder weniger…

Wie lange wird es noch dauern? Es gibt allmählich Hoffnung. Einige Länder haben damit begonnen, die Kurve des Virus „abzuflachen“, indem sich das Wachstumstempo verlangsamt. Bei einem Impfstoff sind einige Fortschritte zu verzeichnen, und einige der vorhandenen Medikamente sind vielversprechend für die Behandlung von COVID-19. Aber wir wissen nichts mit Sicherheit. Wie Dr. Anthony Fauci, Direktor des Nationalen Instituts für Allergie und Infektionskrankheiten der USA, sagte: „Nicht Sie machen den Zeitplan, sondern das Virus.

Dennoch hat die Debatte über die Form des Aufschwungs bereits begonnen, auch wenn wir nicht wissen, wann das sein wird. Ursprünglich dachten Analysten, es würde eine „V“-förmige Erholung sein, wie sie in Südostasien nach der SARS-Episode stattgefunden hat. Je länger sie sich jedoch hinzieht und je tiefer sie geht, desto unwahrscheinlicher scheint dies – zu viel Schaden wird den Unternehmen und den Arbeitseinkommen zugefügt worden sein, um eine deutliche Erholung zu erleben. Zu viele Unternehmen werden pleite sein, und zu viele Arbeitsplätze werden dauerhaft verloren gehen, insbesondere im Dienstleistungssektor, wo die verlorenen Ausgaben wahrscheinlich nicht mehr aufgeholt werden können.

Dann gibt es eine „U“-förmige Erholung, bei der sich das Virus zwar länger hinzieht, auf die aber immer noch ein ziemlich robuster Rückschlag folgt. Dieselbe Argumentation macht dies für mich noch unwahrscheinlicher – je länger es sich hinzieht, desto schwächer dürfte die Erholung meiner Meinung nach ausfallen. Jemand, der jeden Tag auf dem Weg zur Arbeit einen Kaffee und ein Brötchen mitnimmt, aber einen Monat lang nicht zur Arbeit geht, wird nicht am ersten Tag seines Rückfluges im Geschäft vorbeischauen und 21 Kaffees und 21 Brötchen kaufen – wenn das Geschäft zu diesem Zeitpunkt überhaupt noch in Betrieb ist.

Okay, jetzt ist die Rede von der „L“-förmigen Erholung, die im Grunde überhaupt keine Erholung ist. Die Sperren bleiben auf unbestimmte Zeit bestehen, insbesondere in den USA, wo die Trump-Fehlverwaltung einer erstaunlichen Planungskatastrophe vorsteht – wo ist Michael Brown*, wenn man ihn braucht? Ich denke, die Wahrscheinlichkeit ist mehr als vernachlässigbar, dass dies geschieht, wenn die USA ihre Pandemie nicht in den Griff bekommen. Der Satz „wenn die USA niesen, erkältet sich der Rest der Welt“ ist in dieser Situation ziemlich morbide – aber wahr. Die USA kaufen Importe im Wert von $1,37tn aus den Entwicklungsländern und $1,17tn aus den fortgeschrittenen Volkswirtschaften. Eine anhaltende tiefe Rezession in den USA würde es anderen Ländern schwer machen, sich vollständig zu erholen. Ganz zu schweigen von den Auswirkungen, die eine Beschränkung des Reiseverkehrs in die und aus den USA haben würde.

*Michael Brown war der inkompetente Leiter der Federal Emergency Management Agency (FEMA), der die Reaktion der Regierung auf den Hurrikan Katrina 2005 in New Orleans verpfuschte. Präsident Bush lobte ihn bekanntlich dafür, dass er einige Wochen vor seiner Entlassung, dass „Brownie eine verdammt gute Arbeit geleistet hat“.

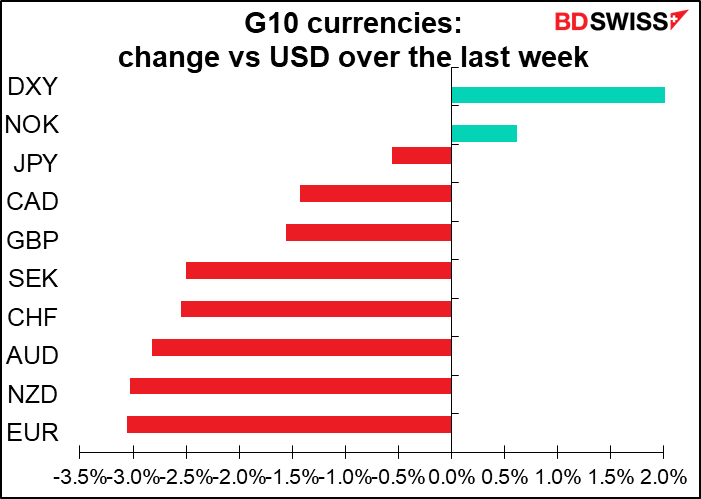

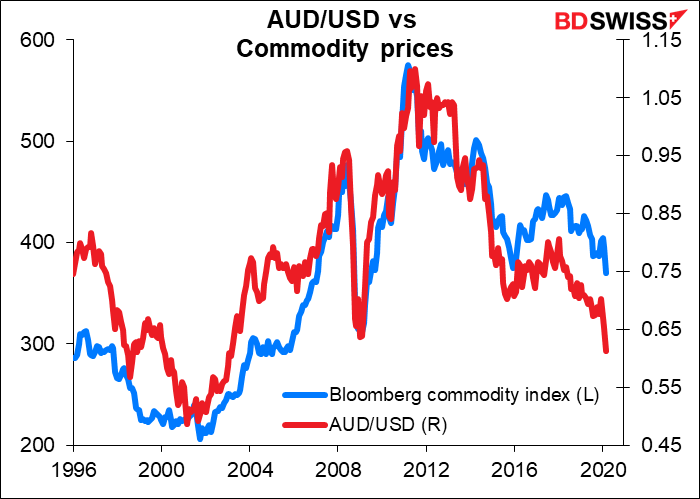

Die „tic-mark“-förmige Erholung. Wie beim „Nike-Logo“ folgt auf den rapiden Rückgang eine allmählichere Erholung. Dies erscheint mir wahrscheinlicher, da verschiedene Orte mit unterschiedlichen Geschwindigkeiten aus dem Lockdown herauskommen und so langsam eine globale Erholung anregen. Dies ist wahrscheinlich mein zentraler Fall. Dies würde wahrscheinlich einen FIFO-Markt für Währungen bedeuten: first in, first out. Die Regionen, die die ersten Schritte zur Bewältigung der Krise unternommen haben, würden sich als erste erholen, ebenso wie ihre Währungen. Die Rohstoffwährungen könnten die großen Nutznießer dieser Art von Erholung sein, wenn dies bedeutet, dass China, das erste Land, das als erstes begann – und der größte Rohstoffverbraucher der Welt ist – auch als erstes anfängt, zur Normalität zurückzukehren.

Aber das bringt die unangenehme Möglichkeit einer „W“-förmigen Erholung mit sich: Länder, in denen das Virus abgestorben ist, heben ihre Maßnahmen auf, nur um festzustellen, dass das Virus wieder ausbricht, was sie zwingt, den ganzen Prozess erneut durchlaufen zu müssen. Wir wissen einfach nicht, ob das Virus eine „Herdenimmunität“ verleiht oder ob sich Menschen ein zweites Mal infizieren können. Die bisherigen Daten aus China sind beunruhigend, zumindest für mich, aber andererseits neige ich zu großer Sorge.

Aber warum beschränken wir uns auf das römische Alphabet? Die beiden japanischen Alphabete mit ihren jeweils 46 Buchstaben bieten zum Beispiel viele Möglichkeiten. Irgendwo zwischen einem „V“ und einem „U“ gibt es eine „shi し“-Erholung, die einen rapiden Rückgang gefolgt von einer kämpferischen Erholung wäre, bei der die Wirtschaft nicht mehr auf ihr früheres Produktionsniveau zurückkehrt. Das halte ich für am wahrscheinlichsten, da viele Unternehmen wahrscheinlich verschwinden und Arbeitsplätze dauerhaft verloren gehen werden. Selbst wenn die Pandemie weitgehend vorbei ist und es einen Impfstoff gibt – was, wie ich gelesen habe, offenbar ein Jahr oder länger dauern wird – wird es viel länger dauern, die verlorenen Unternehmen und die von ihnen geschaffenen Arbeitsplätze wieder aufzubauen. Vor allem in den USA, wo das Ziel offenbar darin besteht, den Einzelnen zu unterstützen. Europa könnte in einer besseren Verfassung enden, da der Schwerpunkt dort (zumindest in Deutschland und Frankreich) darauf zu liegen scheint, die Unternehmen in die Lage zu versetzen, die Beschäftigung in diesem Zeitraum aufrechtzuerhalten, so dass die wirtschaftliche Landschaft wahrscheinlich ziemlich genau so aussehen wird wie heute, wenn wir endlich aus dieser schrecklichen Zeit herauskommen.

Wir könnten einen Aufschwung den Buchstaben he へ sehen, der eine sanfte Erholung wäre, die scheitert und wieder in die Rezession gleitet. Oder so そ, was zwei Versuche der Erholung wären, die jeweils scheitern würden, wobei die Wirtschaft schließlich in eine tiefe, lang anhaltende Rezession abrutschen würde. Das schlimmste Szenario wäre ein noh の, das darin bestünde, dass sich alle nur im Kreis drehen und schließlich zum Stillstand kommen würden. Ich fürchte, dass dies leider die Aussichten für die USA sein könnten.

Ich bin sicher, dass Leser in anderen Ländern unser Wirtschaftsvokabular ergänzen könnten. Vielleicht suchen einige thailändische Ökonomen, die einen langwierigen, verworrenen Weg für die Weltwirtschaft erwarten, nach einer ฐ-geformten Erholung? Bitte senden Sie mir Ihre Vorschläge!

Ein BIS-Bericht, das die plötzliche Nachfrage nach Dollar erklärt

Vielleicht verwirrt Sie die jüngste Stärke des Dollars angesichts des COVID-19-Virus, insbesondere gegenüber dem Yen, der als „sicherer Hafen“ bekannt ist und in Zeiten der Unsicherheit zu einer Aufwertung neigt. Die Bank für Internationalen Zahlungsausgleich (BIZ) hat gestern einen Bericht veröffentlicht, in dem alles erklärt wird. Er trägt den Titel „Dollar funding costs during the COVID-19 crisis through the lens of the FX swap market”. Es handelt sich um eine ziemlich technische Abhandlung, die für Marktpraktiker und nicht für die einfache Öffentlichkeit geschrieben wurde, so dass es für einige Leser vielleicht ziemlich schwierig ist. Der Kernpunkt ist jedoch recht einfach:

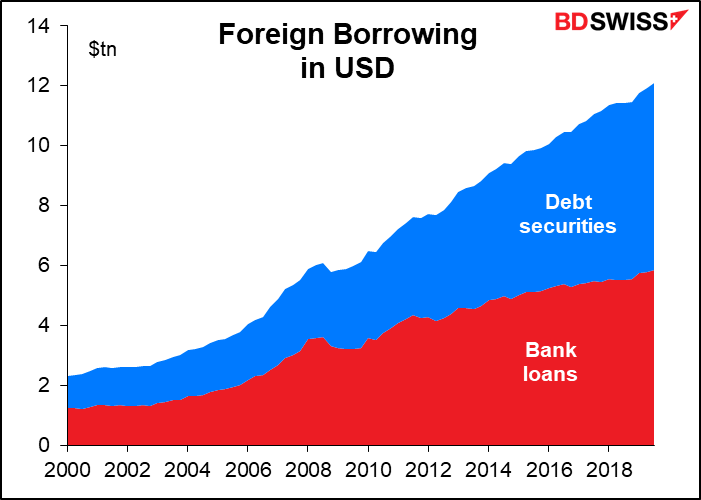

… Asiens Lebensversicherer (einschließlich in Japan) halten irgendwo zwischen 1,5 Billionen und 2 Billionen Dollar in Fremdwährungsanleihen (meist in Dollar)… der Großteil der in solchen Portfolios verwendeten Forex-Absicherungsinstrumente hat kurze Laufzeiten. Die Absicherung eines 2 Billionen Dollar-Portfolios, das z.B. zu 80% aus Dollar besteht und zu 60% durch Dreimonats-Swaps abgesichert ist, würde alle drei Monate rollende Dollar-Swaps in Höhe von 960 Milliarden Dollar oder 320 Milliarden Dollar pro Monat erfordern.

Tatsache ist, dass es nicht nur asiatische Kreditnehmer mit einem USD-Vermögen von 2tn sind – weltweit hat die Welt 12,1tn in USD geliehen (5,8tn in Bankkrediten, 6,2tn in Schuldverschreibungen). Das sind eine Menge Absicherungen, die jeden Monat neu abgeschlossen werden müssen, und das erklärt einen Großteil des Gerangel um Dollar – und warum die Maßnahmen der Fed zur Erleichterung der Versorgung mit Dollar in Übersee durch Swap-Linien mit den Zentralbanken und jetzt die neue Repo-Fazilität – einen großen Beitrag dazu geleistet haben, diese Nachfrage zu befriedigen und den Aufwärtsdruck vom Dollar zu nehmen.

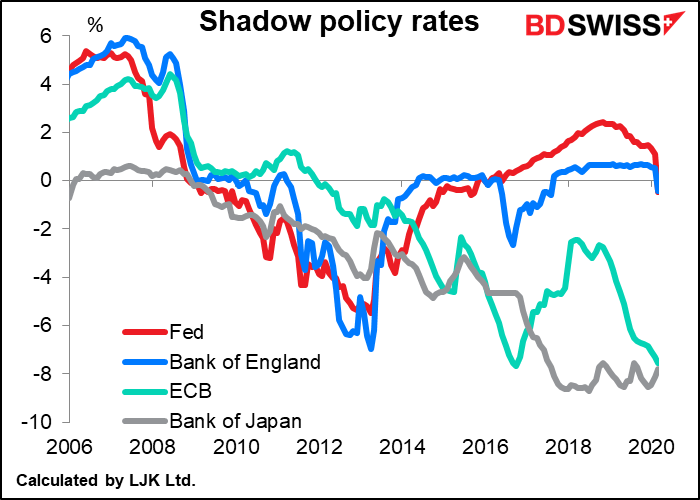

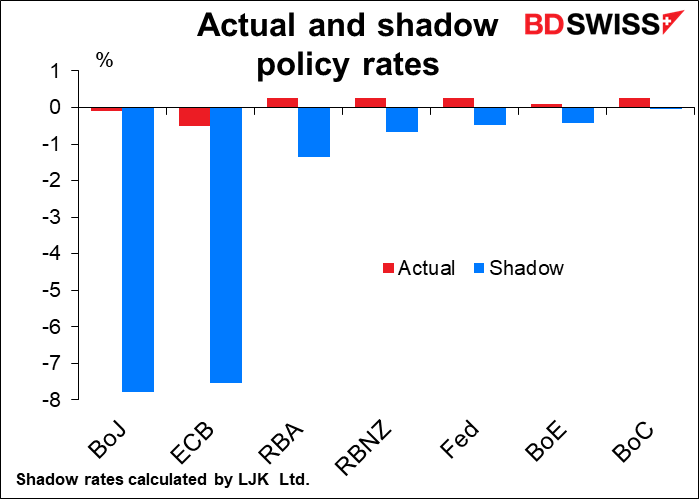

Schattenzinsen

Welche Zentralbank hat die lockerste Geldpolitik? Als das einzige Instrument, das sie einsetzte, ihr Leitzins war, war das leicht zu sagen. Jetzt jedoch, wo viele Zentralbanken unkonventionelle Maßnahmen wie quantitative Lockerung und verschiedene Kreditprogramme anwenden, ist es nicht mehr so leicht zu sagen. Eine Bank, die 0,25 % hält, aber viele Anleihen weiter außerhalb der Kurve kauft, kann einen größeren Einfluss auf die monetären Bedingungen haben als eine Bank mit negativen Leerverkaufszinsen, aber ohne Anleihenkaufsprogramm.

Wissenschaftler und Marktpraktiker haben den so genannten „Schattengeldsatz“ entwickelt, um solche unkonventionellen Maßnahmen zu berücksichtigen und die Auswirkungen der Geldpolitik an und unterhalb der Nullgrenze zu messen. Diese Maßnahmen geben ein genaueres Maß dafür, wo sich die Leitzinsen tatsächlich befinden. Das Projekt wird jetzt von Dr. Leo Krippner, einem leitenden Berater der neuseeländischen Zentralbank, geleitet. Er aktualisiert die Daten am Ende jedes Monats, deshalb dachte ich, ich schaue mir das mal an.

Die Daten zeigen:

- Die effektiven Zinssätze in allen großen Zentralbanken sind jetzt negativ;

- Die EZB hat ihre Politik in den letzten zwei Jahren deutlich gelockert, obwohl der Einlagenzinssatz nur um 10 Basispunkte gesenkt wurde;

- Die RBA und die RBNZ haben sehr aggressiv nachgelassen;

- Die Bank of Canada hat noch viel Spielraum für weitere Lockerungen; und

- Japans jüngste Schritte waren nicht so bedeutend, wie sie erschienen; im Gegenteil, ihre Schattenzinsen sind ein wenig gestiegen (obwohl sie mit einem winzigen Abstand die niedrigste von allen bleibt).

Die Indikatoren der nächsten Woche: Wen interessiert das überhaupt?

In der zweiten Woche des Monats sind die Indikatoren in der Regel eher dünn. Nächste Woche ist es sogar noch schlimmer als sonst, da Freitag Karfreitag ist, ein Feiertag in weiten Teilen Europas, Australiens, Neuseelands, Kanadas und einigen Teilen der US-Wirtschaft (allerdings nicht der Bundesregierung).

Es gibt nur ein Treffen der Zentralbank, die Reserve Bank of Australia (RBA), aber ihre Zinssätze sind laut Gouverneur Lowe bereits so niedrig wie sie nur sein können.

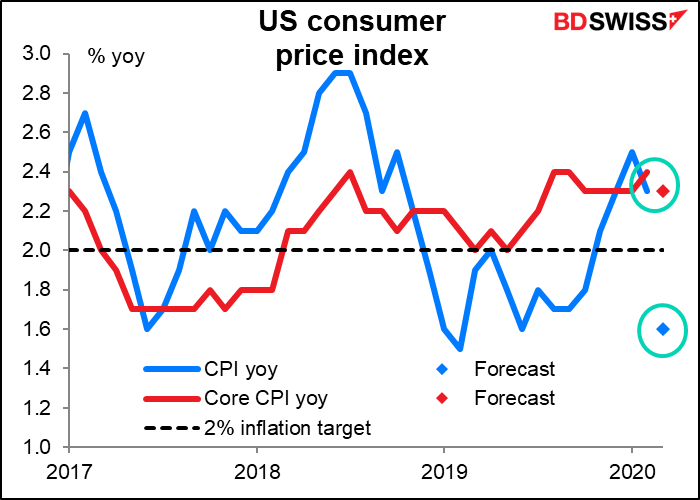

Der Hauptindikator der zweiten Woche ist in der Regel der US-Verbraucherpreisindex (Freitag), der in normalen Zeiten wegen seines Einflusses auf den zukünftigen Kurs der Fed-Politik wichtig ist. Aber die Politik der Fed wird nun von der Stärke der Wirtschaft bestimmt, und diese wird vom Verlauf des Virus bestimmt werden. Siehe Dr. Fauci oben.

Auf jeden Fall wird sich der VPI voraussichtlich dramatisch verlangsamen, wahrscheinlich wegen des starken Ölpreisfalls. Aber die Kerninflation, die das Ziel der Fed ist, wird den Prognosen zufolge ziemlich genau dort bleiben, wo sie seit Oktober gewesen ist. (Tatsächlich liegt die Kerninflation seit März 2018 zwischen 2,0% – 2,4% pro Jahr).

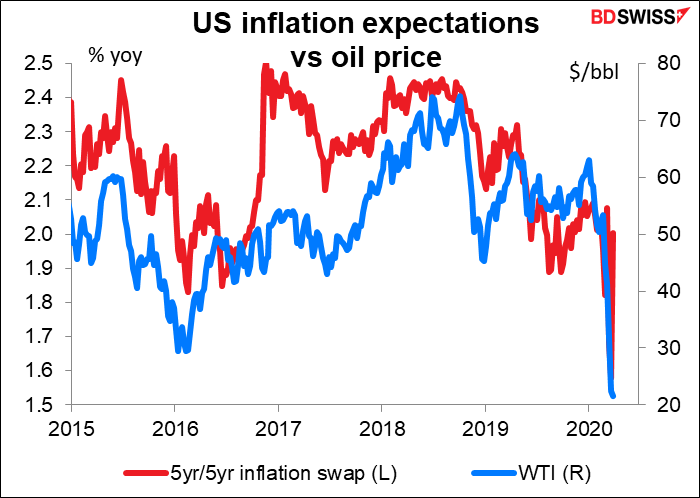

Während die Kerninflation angesichts der fallenden Ölpreise stabil bleibt, gilt dies nicht für die Inflationserwartungen. Die Inflationserwartungen sind zusammen mit dem Öl eingebrochen. Normalerweise wäre das eine große Sorge für die Fed, die nicht will, dass die Inflationserwartungen nicht verankert werden. Aber ich denke, das ist nur ein Teil des großen Problems der wirtschaftlichen Apokalypse, mit der die Fed versucht, umzugehen.

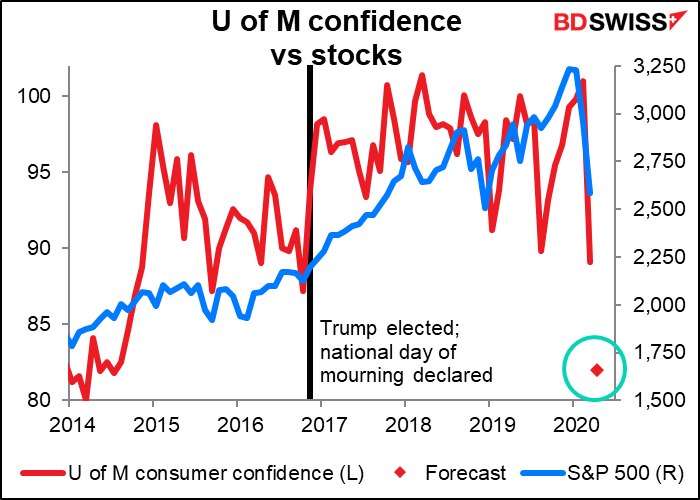

Der Index des Verbrauchervertrauens der University of Michigan (Donnerstag) wird voraussichtlich die letzte past-Trump Vertrauensblase verlieren, da die Erholung der Aktienmärkte nach Trump wieder aufflammen wird. Der Einbruch des Verbrauchervertrauens ist heutzutage ein länderübergreifendes Thema. Das ist keine Überraschung.

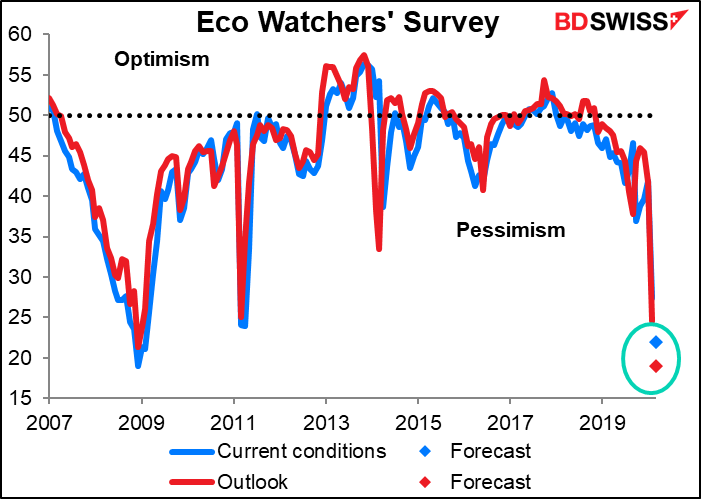

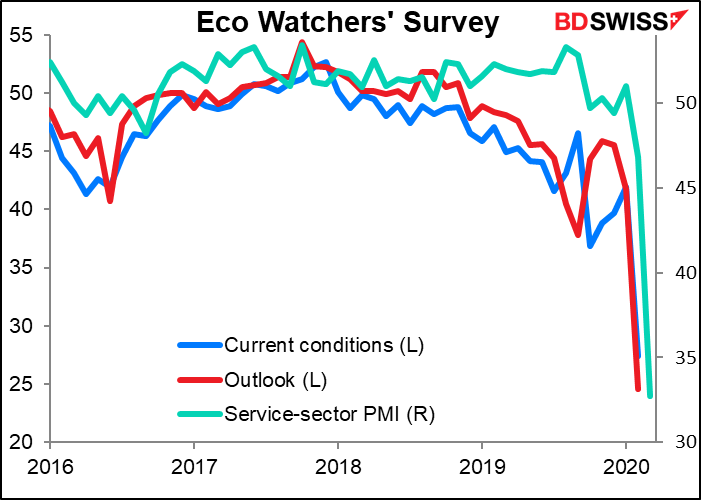

Japans Öko-Beobachter-Umfrage (Mittwoch) ist eine Umfrage unter so genannten „Graswurzel“-Personen, die überwiegend in konsumorientierten Berufen arbeiten, wie Taxifahrer, Manager von Lebensmittelgeschäften, Friseure, Verkäufer, Betreiber von Pachinko-Salons und andere Personen, die direkt mit der Öffentlichkeit zu tun haben. Das ist der ultimative Indikator für den Dienstleistungssektor. Die Grafik zeigt, dass dieser stark zurückgegangen ist. In diesem Monat wird der Pessimismus voraussichtlich den Tsunami von Tohoku im Jahr 2011 übertreffen und dem der globalen Finanzkrise von 2008 entsprechen.

Es ist interessant für mich, wie genau der japanische Einkaufsmanagerindex für den Dienstleistungssektor (PMI) diesen Indikator verfolgt, aber wie viel früher die Umfrage der Öko-Beobachter abgelehnt wurde. Offenbar hat es einige Zeit gedauert, bis die Realität auf die Einkaufsmanager übergegangen ist. Dies könnte ein Grund dafür sein, dass man den PMIs in Japan nicht so viel Aufmerksamkeit schenkt wie in anderen Ländern. (Auch die japanischen PMIs verfolgen das BIP viel weniger genau als in anderen Ländern).

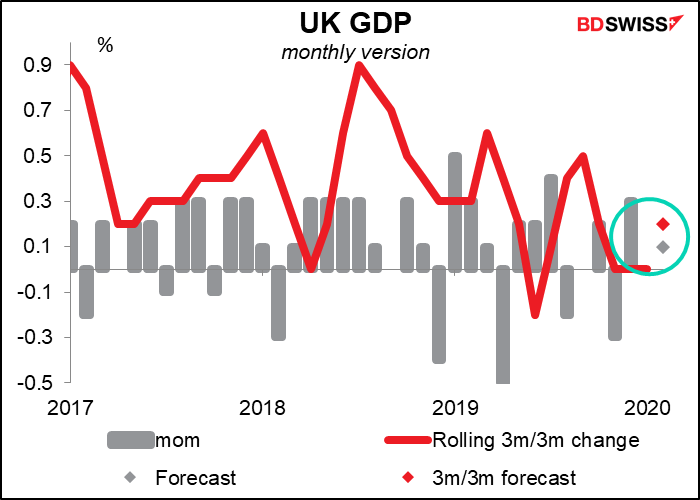

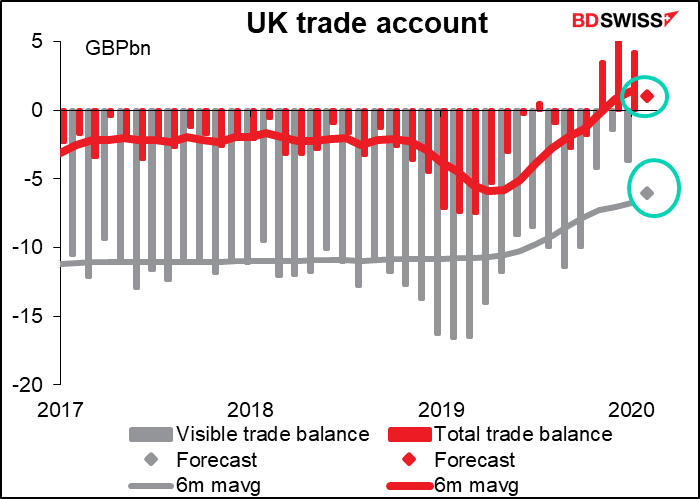

Großbritanniens Tag der kurzfristigen Wirtschaftsindikatoren ist Donnerstag. Das ist der Tag, an dem wir das BIP, die Industrie- und Fertigungsproduktion und den Handel zur gleichen Zeit erhalten.

Großbritannien ist nicht in besonders robuster Form in den Sog geraten. Die Veränderung des Bruttoinlandsprodukts über drei Monate war die ganze Zeit gleich null. Allein im Januar betrug die Veränderung 0%. Für Februar wird erwartet, dass das Land gerade eine eher laue Expansion von +0,1% hinter sich gebracht hat. Wahrscheinlich war das niedrige Wachstumsniveau auf die Besorgnis über Brexit zurückzuführen. Ha! Wie drollig und unschuldig erscheinen diese Bedenken jetzt. Es war von einem Mangel an kritischen Medikamenten die Rede, aber niemand hätte sich träumen lassen, dass sie ein Londoner Konferenzzentrum in ein Notfallkrankenhaus umbauen würden, wie es aber tatsächlich geschehen ist.

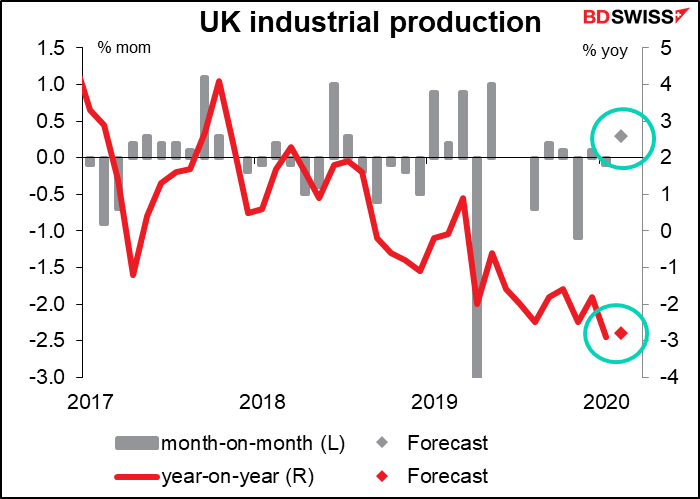

Für die britische Industrieproduktion wird für Februar ein leichter Anstieg prognostiziert, aber das würde gerade ausreichen, um die Rückgangsrate gegenüber dem Vorjahr konstant zu halten. Der Himmel weiß, wie die Zahl für März aussehen wird.

Und die Gesamthandelsbilanz wird voraussichtlich weiterhin einen Überschuss aufweisen, obwohl wir heutzutage große Fragen zu diesen Daten haben, da sie durch die Bewegungen des Goldes, die in letzter Zeit recht merkwürdig waren, verzerrt zu sein scheinen.

Was die RBA anbelangt, so haben sie bei ihrer regulär geplanten Sitzung am 3. März den Kassensatz um 25 Basispunkte gesenkt und dann am 19. März eine Dringlichkeitssitzung abgehalten, bei der sie

- den Bargeldsatz um weitere 25 Basispunkte auf 0,25 % gesenkt hat, was praktisch der Tiefpunkt ist

- die Auswirkungen der Kürzung mit einer aggressiven Vorausschau verstärkt hat und versprochen hat, den Kassenbestand auf diesem Niveau zu halten, „bis Fortschritte auf dem Weg zur Vollbeschäftigung gemacht werden“, was unter den gegenwärtigen Umständen effektiv „auf unbestimmte Zeit“ bedeutet

- eine Form der „Renditekurvenkontrolle“ nach japanischem Vorbild eingeführt hat, indem sie versprach, die Rendite der dreijährigen australischen Staatsanleihen als Benchmark auf etwa 0,25 zu setzen;

- eine befristete Finanzierungsfazilität für das Bankensystem mit Unterstützung von Unternehmenskrediten, insbesondere für kleine und mittlere Unternehmen, eingeführt hat; und

- den Zinssatz für Bankguthaben in der RBA angepasst hat (eine technische Maßnahme).

RBA Gouverneur Lowe hielt eine Rede, in der er deutlich machte, dass dies so ziemlich alles ist, was die RBA erreichen will. Er sagte: „Die Laufzeit des Finanzierungsprogramms und das Dreijahresrenditeziel sind beides bedeutende politische Entwicklungen, die in normalen Zeiten nicht in Betracht gezogen worden wären. Beide bergen finanzielle und andere Risiken für die Reserve Bank, und beide stellen bedeutende Eingriffe der Bank in die australischen Finanzmärkte dar.

Die oben beschriebenen Schattenzinsen bestätigen Lowes Ansicht quantitativ. Nach den Berechnungen der Schattenzinsen ist die neue Politik der RBA nach der EZB und der BoJ die drittagressivste unter den Zentralbanken. Das ist ein ziemlich schneller Schritt für die Bank.

Dementsprechend wäre ich sehr überrascht, wenn sie bei diesem Treffen weitere Maßnahmen ankündigen würden. Ich erwarte, dass sie die Maßnahmen überprüfen, diskutieren, wie gut sie laufen, und mit einer Erklärung darüber abschließen, wie die derzeitigen Maßnahmen „Arbeitsplätze, Einkommen und Unternehmen in dieser schwierigen Zeit unterstützen werden und sie auch der australischen Wirtschaft bei der Erholung helfen werden“.

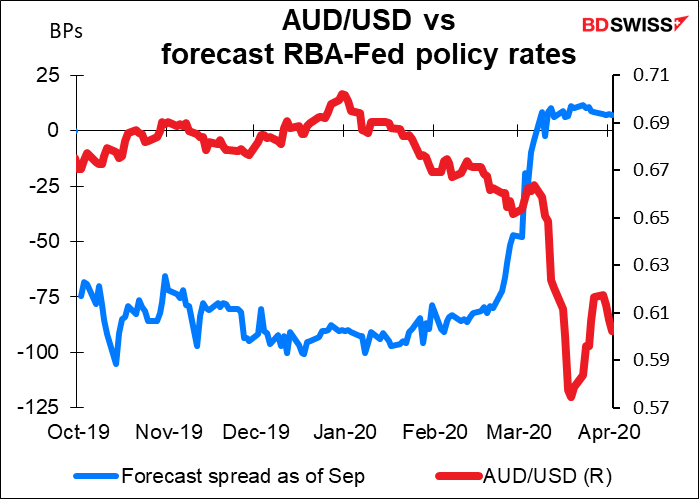

Spielt das an diesem Punkt für den Forexmarkt überhaupt eine Rolle? Häufig werden Währungspaare durch Zinsunterschiede oder, genauer gesagt, durch die erwartete Änderung der Zinsunterschiede angetrieben. In diesem Fall hat sich AUD/USD jedoch vollständig von den Zinssätzen getrennt. Die für den kommenden September erwartete Zinsdifferenz zwischen Australien und den USA – kürzlich zugunsten der USA um 100 Basispunkte – ist vollständig zusammengebrochen, bis zu dem Punkt, an dem sie jetzt um einige Basispunkte zugunsten des AUD liegt. Dennoch ist AUD/USD zusammengebrochen. (Ich weiß, es sieht so aus, als sollte eine der Y-Achsen umgekehrt sein, aber es ist korrekt – ich habe es überprüft).

Als Rohstoffwährung wird AUD/USD derzeit viel stärker von globalen Faktoren als von Zinsunterschieden angetrieben. In dieser Hinsicht müssen wir wahrscheinlich eine bessere Vorstellung davon haben, wann China wieder voll einsatzfähig ist, und wir werden wahrscheinlich eher ein „Licht am Ende des Tunnels“ für die Pandemie sehen, bevor der AUD eine nachhaltige Erholung einleiten kann.

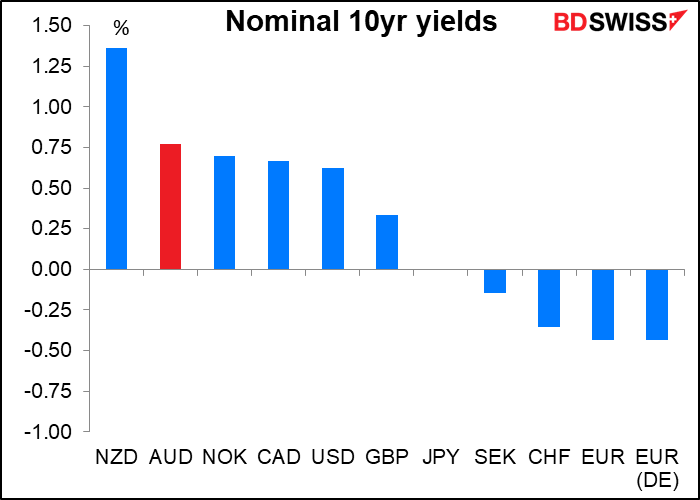

Wenn überhaupt, dann ist der AUD aufgrund der aggressiven Vorwärtsprognose der RBA und der Maßnahmen zur Kontrolle der Renditekurve als Finanzierungswährung geeignet, wenn Sie für den anderen Teil des Handels eine Währung mit höheren Zinssätzen finden könnten. (Antwort: innerhalb der G10, nur NZD).