Wir haben schon viel über Inflation gehört. Nächsten Donnerstag ist in den USA Thanksgiving Day, der größte nationale Feiertag, an dem ein Großteil des Landes zusammenkommt und im Grunde so lange isst, bis es einem schlecht wird. Zumindest war das früher so, bevor Trump an die Macht kam – seitdem haben viele Familien die großen Familientreffen aufgegeben, weil sie zu verbissen geworden sind, weil Onkel Fester anfängt, darüber zu plaudern, dass Biden ein Kommunist ist und die Leute, die die Hauptstadt gestürmt haben, Patrioten oder Antifa sind, je nachdem, was gerade passt, während der kleine Matthias die Gelegenheit nutzt, um sich als nichtbinär zu outen, dessen Pronomen Ze/Zir sind. Das Chaos bricht aus.

Deshalb wollte ich wissen, mit welcher Art von Inflation die Menschen am Esstisch konfrontiert sind. Denn das ist für die meisten Menschen realer als die „unterstellte Miete“, die etwa 24 % des VPI ausmacht. Nicht jeder kauft jeden Monat einen Gebrauchtwagen, aber jeder isst, in der Regel täglich.

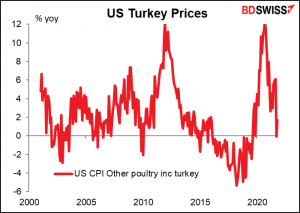

Für den Hauptbestandteil des traditionellen Thanksgiving-Essens in den USA – einen Truthahn – ist die Inflationsrate gar nicht so schlecht. Die Truthahnpreise stiegen im Oktober um 1,7 % im Jahresvergleich, nachdem sie im September leicht gesunken waren. Kein Grund, sich über Präsident Biden aufzuregen – Onkel Fester wird sich einfach über die Benzinpreise beschweren müssen.

(Ich dachte, ich hätte einen ähnlichen Index für die EU gefunden, „EU CPI Meat Turkey“, aber dann wurde mir klar, dass sich „Turkey“ in diesem Fall auf das Land und nicht auf das Lebensmittel bezieht. Leider gibt es bei Bloomberg keinen EU-VPI für Geflügel).

Ich möchte betonen, dass ich Vegetarier bin, daher ist dies nur zu Informationszwecken.

Einmal besuchte mich mein verstorbener Vater um diese Zeit in Tokio und brachte einen Tofurkey mit, eine auf Tofu basierende Version eines Truthahns, so dass wir diese amerikanische Tradition fortführen konnten. Es genügt zu sagen, dass ich als Vegetarier zwar gewohnt bin, viele suboptimale Lebensmittel zu essen, dass dies aber nicht zur Familientradition wurde. Aber der Gedanke hat gezählt.

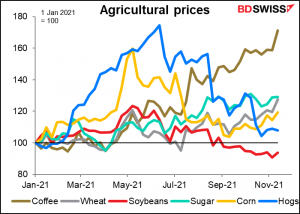

Leider konnte ich keinen US-VPI für Tofu finden. Es gibt jedoch Terminkontrakte für viele Getreidesorten und Lebensmittel, einschließlich Sojabohnen, dem Rohstoff für Tofu. Ich habe Glück – die US-Sojabohnenpreise sind in diesem Jahr um 6,2 % gefallen. Aber die Preise für andere Dinge, die der Durchschnittsamerikaner auf dem Tisch hat, steigen rasant an, von +8 % für Schweinefleisch bis zu +71 % für den Kaffee, den er nach dem Essen braucht, um beim Footballspiel wach zu bleiben.

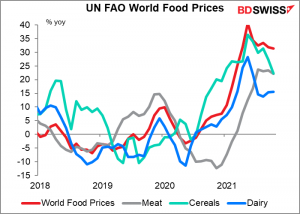

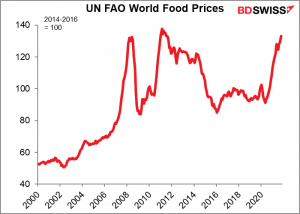

Auch die Agrarpreise steigen nicht nur in den USA. Nach Angaben der Ernährungs- und Landwirtschaftsorganisation der Vereinten Nationen (FAO) sind die Weltmarktpreise für Lebensmittel im Jahresvergleich um atemberaubende 31 % gestiegen, wobei die Spanne von 16 % für Milchprodukte bis 74 % für Öle reicht (nicht dargestellt).

Ihr Index der weltweiten Lebensmittelpreise hat fast wieder das Rekordhoch von 2011 erreicht (allerdings nicht inflationsbereinigt).

Ich muss zugeben, dass ich nicht genau weiß, warum die Agrarpreise so stark steigen. Zwei Gründe kommen mir in den Sinn. Erstens sind die weltweiten Transportkosten dramatisch gestiegen, ebenso wie die Transportpreise im Allgemeinen. Zweitens sind auch die Düngemittelkosten in die Höhe geschnellt – der US-PPI für Düngemittel ist gegenüber dem Vorjahr um 51 % gestiegen. Beides ist auf höhere Energiekosten zurückzuführen, obwohl der Transport auch durch Engpässe und Versorgungsprobleme (nicht genügend Schiffe, Überlastung der Verladehäfen usw.) behindert wird.

Es gibt zwei Gründe, warum ich das erwähne. Erstens soll das verdeutlichen, dass die Inflation nicht nur ein abstraktes Konzept ist, sondern dass die Menschen die höheren Preise in ihrem täglichen Leben spüren. Dies kann in den USA, wo der Präsident für alles verantwortlich gemacht wird, politische Auswirkungen haben. Zweitens kann die Geldpolitik nichts tun, um das Angebot an Kaffee in der Welt zu erhöhen. Diese Art von Inflation könnte sich als hartnäckiger erweisen als von den Behörden erwartet. Die Zentralbanken könnten auch zu dem Schluss kommen, dass die Angebotsprobleme nicht durch höhere Zinsen gelöst werden können, was zu niedrigeren Realzinsen und einem anhaltenden Boom an den Aktienmärkten führt.

Wenn Donnerstag Thanksgiving ist, dann ist Freitag der Black Friday, der größte Einkaufstag des Jahres. Laut einer kürzlich durchgeführten Umfrage planen etwa 20 % der Amerikaner, an diesem Tag einzukaufen, während 45 % am Samstag einkaufen wollen. Ich kann mir vorstellen, dass es in vielen anderen Ländern, in denen Weihnachten der große Anlass zum Schenken ist, ähnlich ist. Für die Einzelhändler in aller Welt steht an diesem Wochenende viel auf dem Spiel. Auch für Ärzte – beobachten Sie den Black Friday Death Count, der aufzeichnet, wie viele Menschen in den USA an diesem Tag beim Einkaufen getötet oder verletzt werden.

Nächste Woche: Vorläufige PMIs, Deflatoren der persönlichen Konsumausgaben (PCE), FOMC-Protokoll, Black Friday, RBNZ-Sitzung

Die US-Woche wird zwar durch den Feiertag am Donnerstag unterbrochen, aber es steht trotzdem viel auf dem Programm.

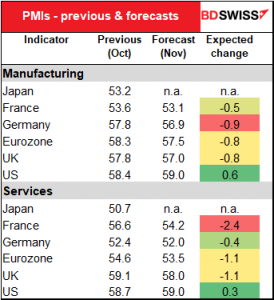

Am Dienstag werden die vorläufigen Einkaufsmanagerindizes (PMI) der wichtigsten Industrieländer veröffentlicht. Es wird erwartet, dass sie in Europa deutlich zurückgehen, wobei das verarbeitende Gewerbe in Deutschland und der Dienstleistungssektor in Frankreich besonders stark betroffen sein dürften, während sie in den USA steigen.

Das Muster – Verschlechterung in Europa, Verbesserung in den USA – könnte die Ansicht verstärken, dass es den USA besser geht als der Eurozone, und EUR/USD weiter nach unten drücken.

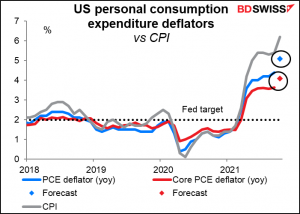

Am Mittwoch werden die Deflatoren der persönlichen Konsumausgaben (PCE) in den USA veröffentlicht. Diese sind zwar nicht so bekannt und werden nicht so aufmerksam verfolgt wie die Verbraucherpreisindizes, aber das sollten sie eigentlich, denn sie sind der bevorzugte Inflationsindikator der Fed. Wenn die Fed-Offiziellen über ihr Inflationsziel von 2 % sprechen, meinen sie diese Zahlen und nicht den Verbraucherpreisindex. (Wenn Sie sich für den Unterschied zwischen den beiden interessieren, lesen Sie bitte meinen Bericht PCE Deflator: the Little Indicator that should be Bigger)

Unabhängig von den technischen Unterschieden zwischen den beiden Reihen wird auch bei den PCE-Deflatoren mit einem Anstieg gerechnet. Dies könnte die Anleger zu Spekulationen veranlassen, dass die Fed ihr Tempo bei der Rücknahme der Geldpolitik beschleunigen und die Zinsen früher als erwartet anheben könnte, was sich positiv auf den Dollar auswirken könnte.

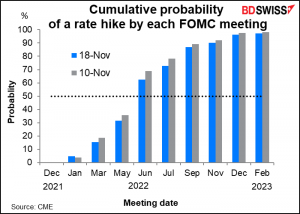

Allerdings ist die Wahrscheinlichkeit einer baldigen Zinserhöhung in der letzten Woche leicht gesunken, was dem Dollar nicht geschadet hat.

Apropos Erwartungen auf Zinserhöhungen: Am Mittwoch erhalten wir auch das Protokoll der November-Sitzung des Offenmarktausschusses (FOMC). In der Regel sind diese Protokolle interessant, weil sie die aktuelle Debatte widerspiegeln. Diesmal beschloss der Ausschuss einstimmig, seine Anleihekäufe im Umfang von 120 Mrd. USD pro Monat zu reduzieren. Möglicherweise gab es nicht so viele Gegenstimmen zu dieser Entscheidung, dass man sie im Protokoll nachlesen könnte. Dennoch könnte es einige Meinungsverschiedenheiten über das Tempo des Tapering und darüber gegeben haben, wie lange man nach dem Tapering warten sollte, bevor man die Zinsen anhebt – der sagenumwobene „Lift-off“.

Die wöchentlichen US-Arbeitslosenanträge werden ebenfalls am Mittwoch veröffentlicht, da am Donnerstag Thanksgiving gefeiert wird. Der Bericht über die Commitments of Traders (CoT) hingegen wird nicht wie üblich am Freitag, sondern erst am darauffolgenden Montag veröffentlicht.

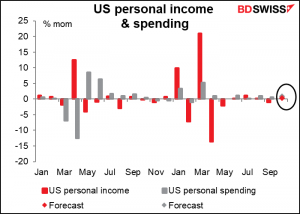

Weitere wichtige US-Indikatoren, die im Laufe der Woche veröffentlicht werden, sind die persönlichen Einkommen und Ausgaben, die zusammen mit den PCE-Deflatoren veröffentlicht werden. Es wird erwartet, dass beide einen Anstieg gegenüber dem Vormonat aufweisen (0,3 % bzw. 0,9 %), was insofern ermutigend ist, als die spezielle Pandemie-Arbeitslosenhilfe der Regierung im September auslief. Eine der größten Befürchtungen für die US-Wirtschaft war, was passieren würde, wenn sie von der fiskalischen Lebenserhaltung abgeschnitten würde, aber offenbar ist der Patient stark genug, um aus eigener Kraft zu überleben. Die Einkommen werden voraussichtlich um 8,5 % und die Ausgaben um 9,7 % über dem Niveau vor der Pandemie liegen.

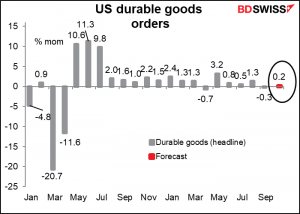

Es wird erwartet, dass die Auftragseingänge für langlebige Wirtschaftsgüter in den USA leicht ansteigen werden – nicht genug, um jemanden umzuhauen, aber zumindest genug, um die Menschen davon zu überzeugen, dass die US-Wirtschaft immer noch expandiert.

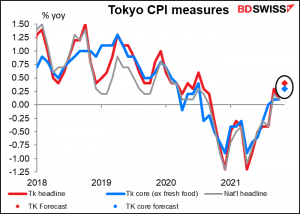

In Japan wird der Verbraucherpreisindex für Tokio am Freitag der wichtigste Indikator der Woche sein. Mit einem erwarteten Anstieg der Gesamtinflation von +0,1 % auf +0,4 % im Jahresvergleich und einer „japanischen“ Kerninflation (ohne frische Lebensmittel) von +0,3 % im Jahresvergleich wird dieser Indikator wahrscheinlich nirgends ein großes Echo auslösen.

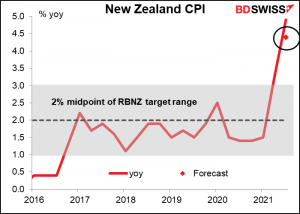

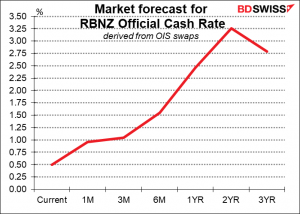

In dieser Woche findet eine Sitzung der Zentralbank der G10-Staaten statt, und zwar die der Reserve Bank of New Zealand (RBNZ). Es wird allgemein erwartet, dass sie den offiziellen Leitzins um 25 Basispunkte auf 0,75 % anheben wird, ihre zweite Anhebung nach der Anhebung auf 0,50 % am 06. Oktober. Der Markt rechnet bereits mit einem stetigen Anstieg der Zinsen in den nächsten zwei Jahren.

Das Hauptaugenmerk wird daher nicht so sehr auf dem Zinsschritt liegen (es sei denn, er weicht von den Erwartungen ab), sondern vielmehr auf den geldpolitischen Leitlinien und den Prognosen im begleitenden Monetary Policy Statement (MPS).

Die politischen Leitlinien der RBNZ sind recht vage. Im Oktober sagte sie,

Der Ausschuss stellte fest, dass im Laufe der Zeit mit einer weiteren Rücknahme der geldpolitischen Anreize zu rechnen ist, wobei künftige Schritte von den mittelfristigen Aussichten für Inflation und Beschäftigung abhängen.

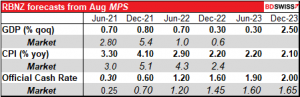

Wenn ich mir die Daten des MPS vom August ansehe, sieht es so aus, als müssten die BIP-Prognosen erheblich revidiert werden.

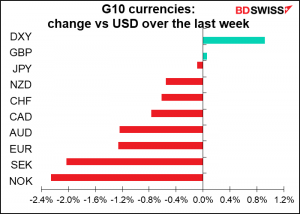

Es scheint auch, dass der Markt in Bezug auf Zinserhöhungen weniger optimistisch ist als die RBNZ – er glaubt, dass die RBNZ die Zinsen schneller als angekündigt anheben wird und sie daher nicht so weit anheben muss, wie erwartet. In Anbetracht der überraschend hohen VPI-Zahlen für Q3 (+4,9 % im Jahresvergleich gegenüber den erwarteten + 4,4 %) wird die RBNZ meines Erachtens in diesem Punkt wahrscheinlich mit dem Markt mitgehen. Das könnte positiv für den NZD sein.